是什么让金银铜迎来45年一遇的超级行情?

- 核心的な見解:金、銀、銅は構造的な強気市場を経験しており、その推進力はAIインフラとエネルギー転換による産業需要の急増、長年にわたる供給不足、および中央銀行の「ドル離れ」という背景における金の安全資産需要の再構築に由来しており、これは世界のハードアセットに対する評価ロジックの根本的な変化を示している。

- 重要な要素:

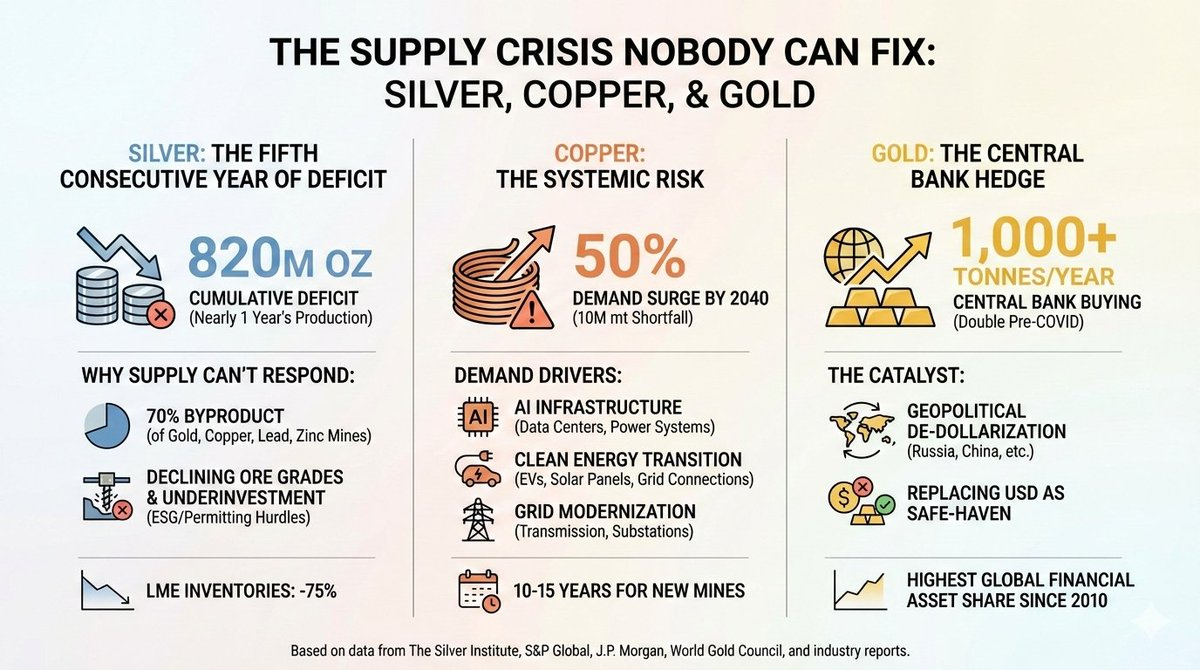

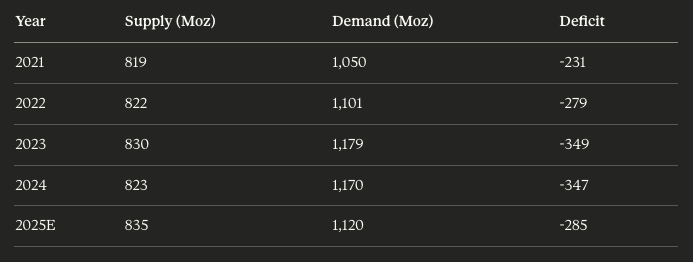

- 深刻な供給不足:銀市場は5年連続で供給赤字が発生し、累積赤字は約8億2000万オンスに達している。銅は2040年までに1000万メートルトンの供給不足が予想され、現在の生産量の約40%を占め、新鉱山の稼働開始までのサイクルは10~15年と長い。

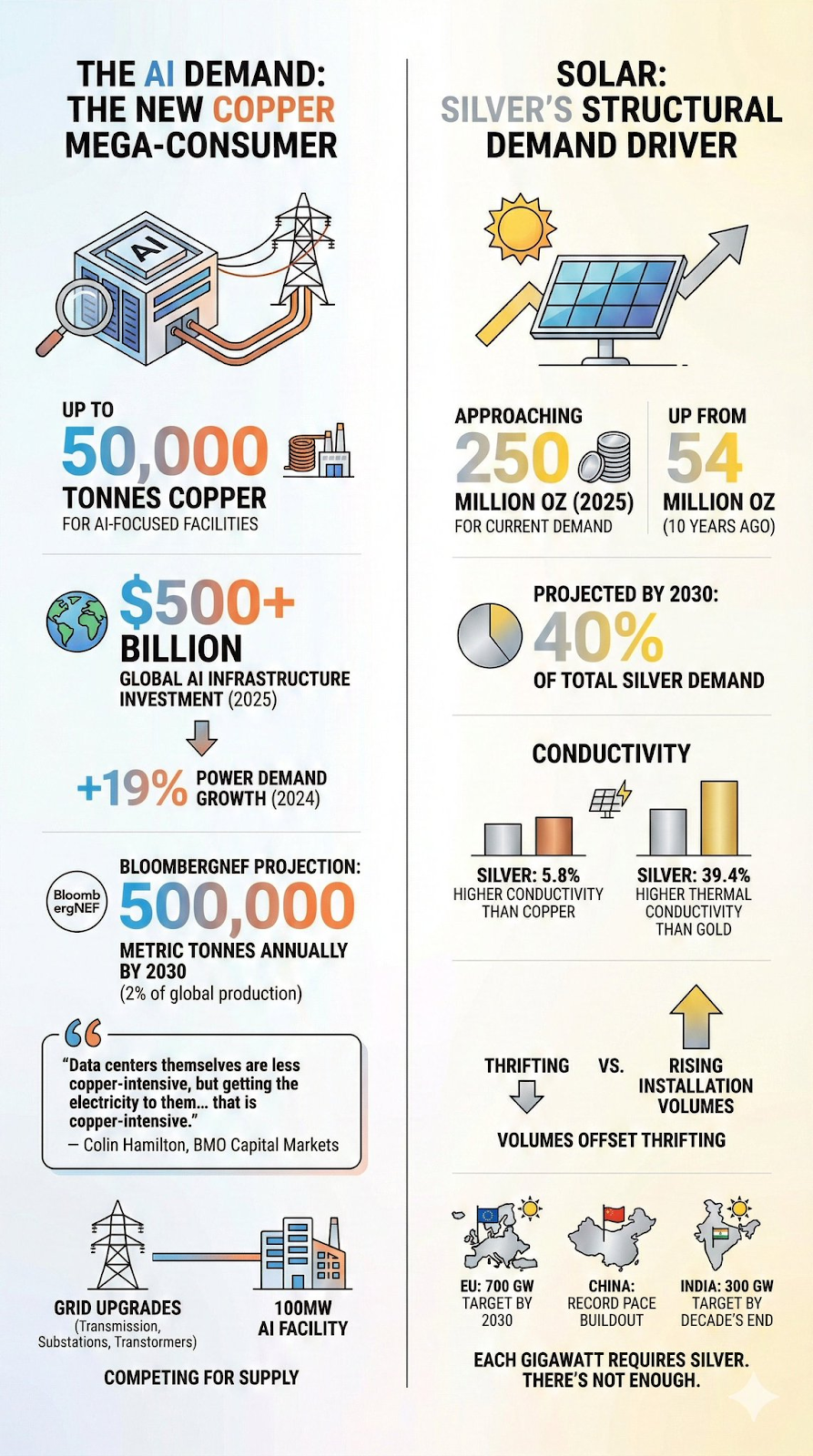

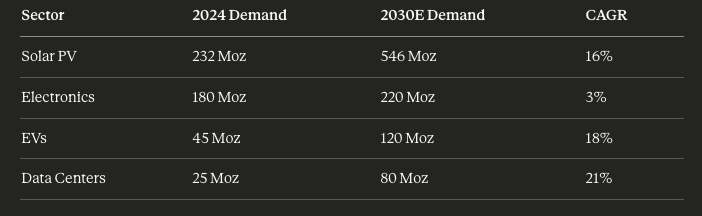

- AIとエネルギー需要の急増:AIデータセンターの銅消費量は従来のデータセンターの3倍で、単一施設で最大5万トンに達する可能性がある。太陽光発電産業の銀需要は、10年前の5400万オンスから2025年には約2億5000万オンスに増加し、2030年には世界総需要の40%を占めると予想されている。

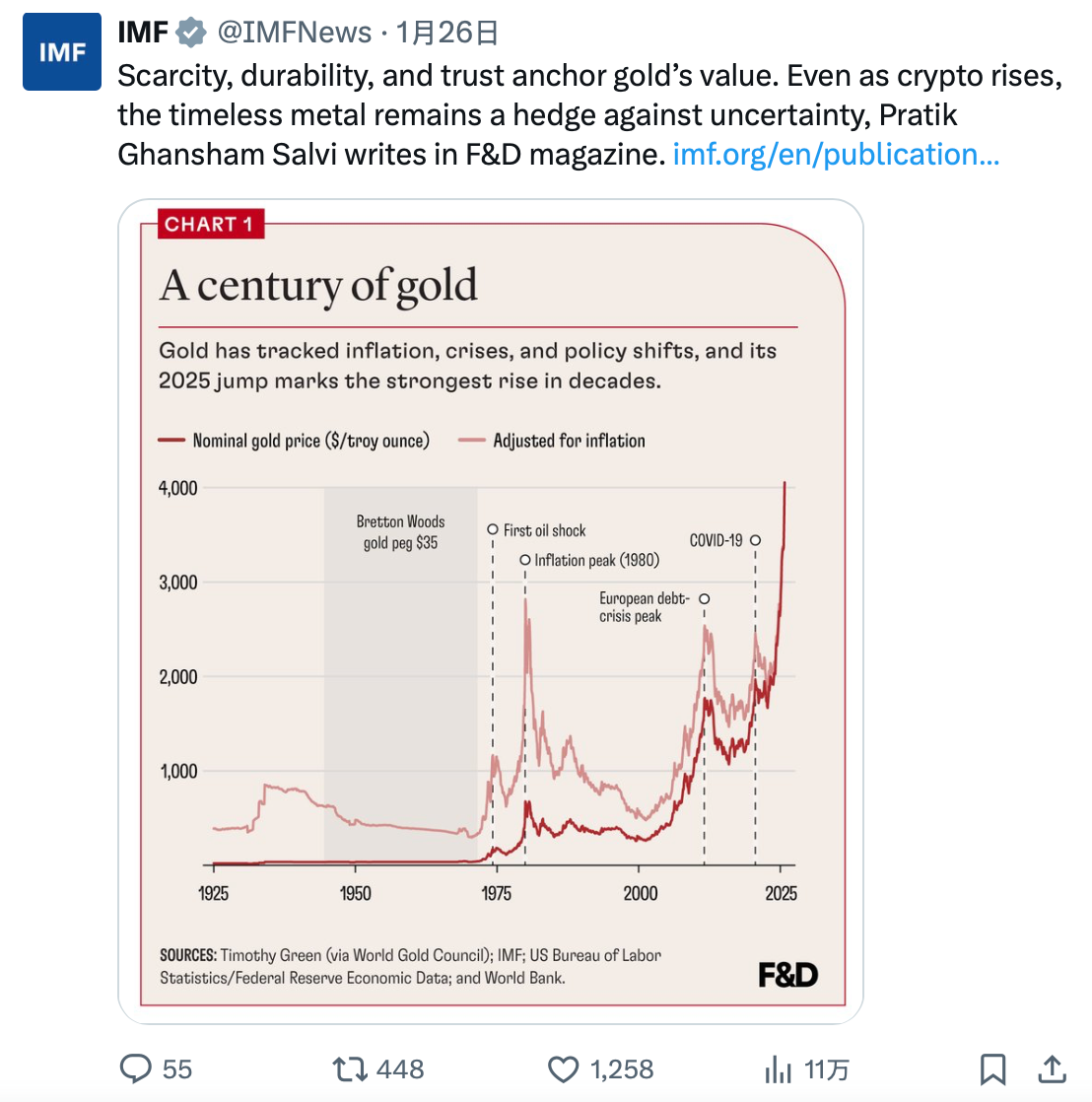

- 中央銀行の金購入行動の変化:2022年以来、世界の中央銀行の年間金購入量は3年連続で1000トンを超え、パンデミック前の平均水準の2倍以上に達している。中国などの国々は米国債を大幅に売却し、金を増やしており、金を地政学的危機時の第一選択の安全資産として押し上げている。

- 価格パフォーマンスと市場予想:2025年現在、金、銀、銅の価格はそれぞれ72%、120%、40%上昇し、45年ぶりに3つすべてが同時に史上最高値を更新した。機関の予測では、銅価格は12,500ドル/トン、金価格は5,055ドル/オンスに達する可能性がある。

- 主なリスク要因:地政学的緊張緩和は安全資産プレミアムを弱める可能性がある。高価格は材料代替(太陽電池の銀使用量削減など)とリサイクルを加速させる可能性がある。景気減速は産業需要を打撃する可能性がある。資産自体に高いボラティリティの歴史がある。

原文作者:Eli5DeF

原文翻訳:Yuliya,PANews

供給不足、人工知能(AI)インフラの急成長、そして各国中央銀行によるドル離れが同時に起こる「パーフェクトストーム」の後押しを受け、金、銀、銅は1979年以来最も熱い市況を経験しています。

本稿では、40以上の研究報告書を深く分析し、核心的な見解を抽出し、その将来の動向を探ります。

TL;DR

- データ面: 2025年年初来、金価格は72%上昇、銀は120%上昇、銅は40%上昇し、45年ぶりに三者同時に史上最高値を更新しました。

- 核心的な論点: これは周期的な反発ではなく、世界のハードアセット(実物資産)に対する評価ロジックの根本的な変革です。

- 投資機会: 2025年、銀鉱山ETFのリターンは195%に達し、この取引はまだ終わっていません。

- リスク提示: 和平合意の成立、材料代替品の出現、短期市場の調整により、20%から40%の価格調整が発生する可能性があります。

AIからエネルギーまで、金・銀・銅が新たな「三本柱」に

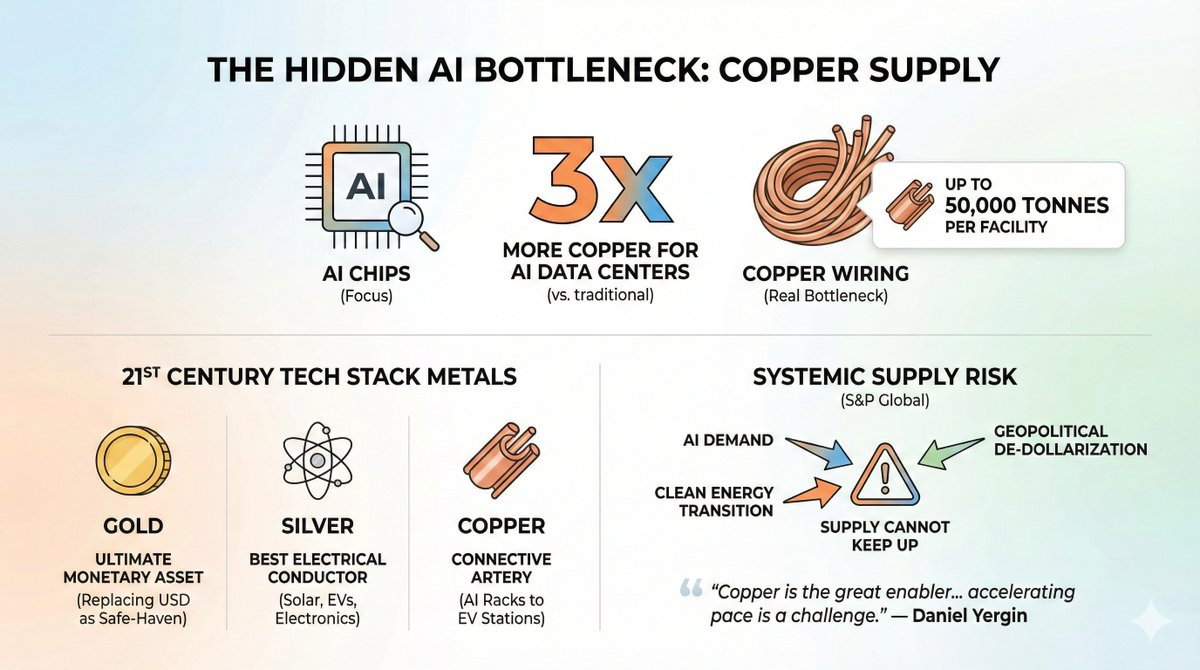

現在、すべての注目はAIチップに集まっていますが、真の供給ボトルネックはこれらのチップを接続する銅線にあります。

警鐘を鳴らすに足るデータは次の通りです:AIデータセンターの銅消費量は従来のデータセンターの3倍で、単一施設の銅消費量は最大5万トンに達します。マイクロソフトが5000億ドルを投資する「スターゲート」プロジェクトだけで、その銅消費量は一部の小国の年間生産量を超える可能性があります。

しかも、需要を牽引しているのはAIだけではありません。21世紀のテクノロジースタック全体が、この3つの金属の上に築かれています:

- 金: 究極の貨幣資産であり、地政学的危機においてドルに代わって主要な安全資産となっています。

- 銀: 地球上で最も電気伝導性の高い金属であり、太陽電池パネル、電気自動車、データセンターの電子機器に不可欠です。

- 銅: AIサーバーラックからEV充電ステーションまで、あらゆる電化システムを接続する「動脈」です。

AI需要、クリーンエネルギーへの移行、地政学的「ドル離れ」という3つのトレンドが合流し、S&Pグローバルが「世界経済のシステミックリスク」と呼ぶ状況を生み出しており、供給は需要のペースに追いつけなくなっています。

「銅は電化の偉大な推進者ですが、電化の加速は銅の供給にますます深刻な課題をもたらしています。」

——ダニエル・ヤーギン(Daniel Yergin),S&Pグローバル副会長

これは誇張ではありません。データを一つ一つ分析してみましょう。

一、誰にも解決できない供給危機

銀:5年連続の供給不足

2020年以来、銀市場は一度も需給バランスを達成しておらず、状況は悪化しています。

2021年から2025年までの累積供給不足は約8億2000万オンスに近く、これはほぼ世界の年間生産量に相当します。ロンドン金属取引所(LME)の銀在庫は、2019年のピークから75%急落しました。2025年10月、銀価は一時的に54.24ドル/オンスの史上最高値に達し、その後やや後退しました。

なぜ供給が追いつかないのか?

銀採掘業界のあまり知られていない秘密は、その生産量の70%が金、銅、鉛、亜鉛鉱山の副産物として生み出されていることです。これは、市場がより多くの銀を必要とするとき、単純に銀鉱山を増やせばよいわけではなく、主金属の採掘が経済的に成り立たなければ銀の生産量も増加しないことを意味します。そして現在の状況はそうではありません。

一次銀鉱山自体も多くの課題に直面しています:鉱石品位の低下、過去10年間の探査投資の深刻な不足、そして環境・社会・ガバナンス(ESG)と承認に関する障壁は、新規プロジェクトの稼働を10年以上遅らせる可能性があります。

世界銀協会(The Silver Institute)は率直に指摘しています:「過去10年間、銀鉱山への投資は一貫して不足していました。」

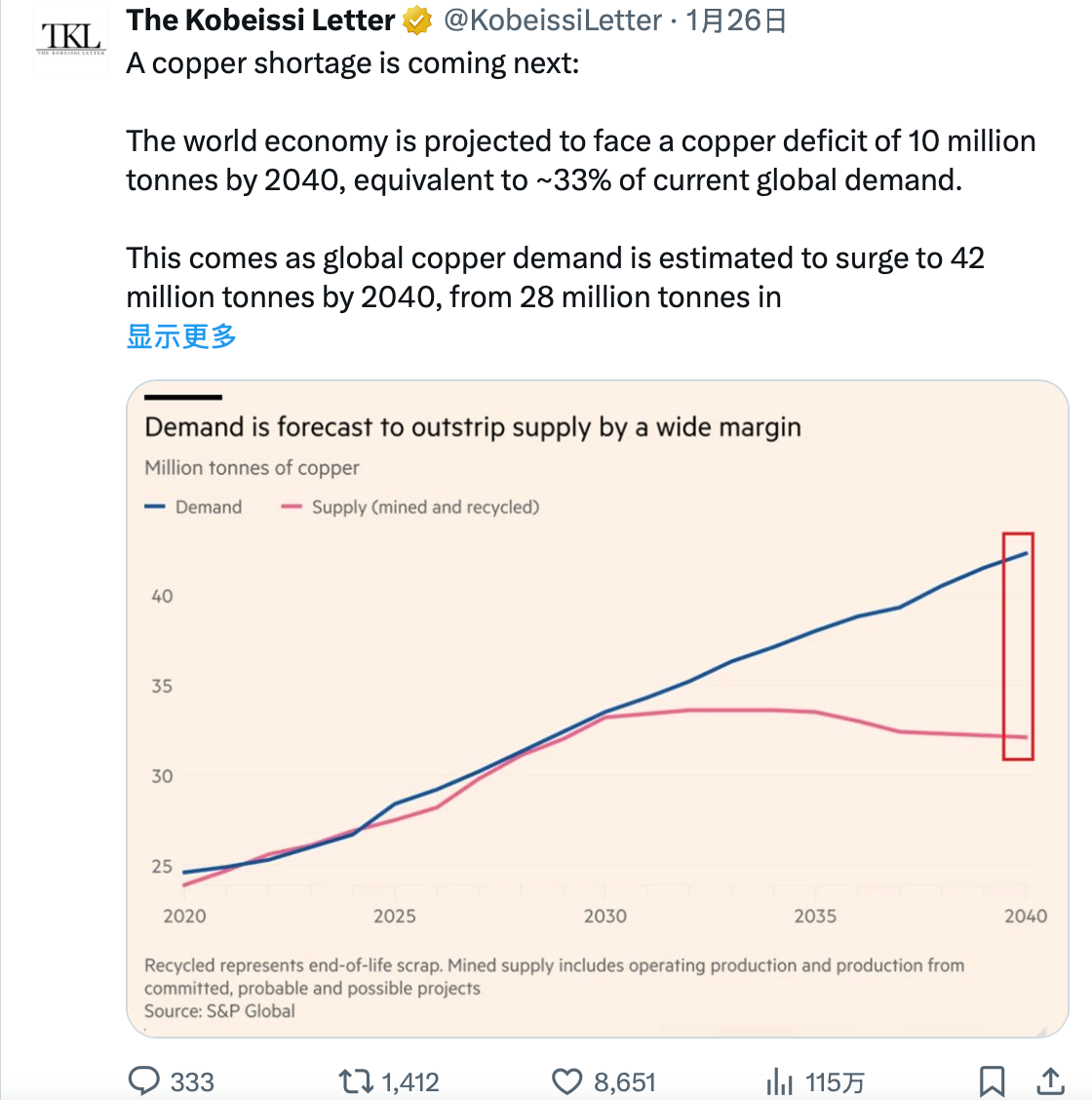

銅:システミックリスク

銀の状況が懸念されるなら、銅の問題は存亡に関わるものです。

S&Pグローバルは2026年1月の報告書で、2040年までに世界の銅需要が50%急増し、2800万メートルトンから4200万メートルトンに増加すると予測しています。一方、供給の伸びは横ばいか、むしろ低下する傾向にあります。

2040年までに銅の供給不足は1000万メートルトンに達すると予想されており、これは現在の世界生産量の約40%に相当します。

JPモルガン(J.P. Morgan)は、2026年だけで、精錬銅市場に33万トンの不足が生じ、価格は年央に12,500ドル/メートルトンに達する可能性があると予測しています。

何が需要を牽引しているのか?

3つの大きなマクロトレンドが同時に収束しています:

- AIインフラ: 2025年の米国GDP成長の半分は、データセンター、チップ、電力システムを含むAI関連支出によるものです。超大規模AI施設は、メガワット容量あたり27〜33トンの銅を必要とします。背景にあるデータは厳しいものです:世界のデータセンターの電力需要は、現在の世界総電力消費量の2%から2050年には9%に増加すると予測されています。

- クリーンエネルギーへの移行: 電気自動車の銅使用量は内燃機関自動車の2.9倍で、1台あたり約60kg多く銅を使用します。太陽電池パネルの年間新規導入容量は500ギガワット(GW)を超えており、1GWの太陽電池パネル、インバーター、送電網接続にはそれぞれ数千トンの銅が必要です。

- 送電網の近代化: AIデータセンターに電力を供給する過程は、実際にはデータセンター自体よりも銅を消費します。送電網のアップグレード、送電線、変電所などはすべて銅に大きく依存しています。

なぜ供給が追いつかないのか?

新しい銅鉱山は発見から操業開始まで10〜15年を要し、現在開発段階にあるプロジェクトはほとんどありません。2025年の一連の大きな中断が不足を悪化させました——世界第2位の銅鉱山であるインドネシアのグラスベルグ(Grasberg)鉱区で土石流が発生し、コンゴ民主共和国のカモア・カクラ(Kamoa-Kakula)銅鉱山では問題が続き、チリのエル・テニエンテ(El Teniente)銅鉱山は干ばつに見舞われました。

米国の「レゾリューション・カッパー(Resolution Copper)」プロジェクトは、国内最大の銅供給源の一つとなる可能性がありましたが、アパッチ族の聖地をめぐる訴訟により棚上げされ、操業開始まで少なくともあと10年はかかります。

あるアナリストが指摘するように:「鉱業会社は魅力的な長期不足のストーリーを懸命に宣伝しています——市場もそれを信じています。しかし、信念とファンダメンタルズは同じものではありません。」

とはいえ、現時点では、ファンダメンタルズは確かにこの信念を支えています。

金:中央銀行のヘッジ手段

金の状況は異なります。工業的な供給危機は存在せず、金の生産量は年間約3000トンと比較的安定しています。

真の変化は、誰が購入しているかにあります。

2022年にロシアがウクライナに侵攻し、その外貨準備が凍結されて以来、各国の中央銀行は前例のないペースで金を蓄積しています。3年連続で、世界の中央銀行の年間金購入量は1000トンを超えており、COVID-19パンデミック前の平均の2倍以上です。

中国だけで、13か月連続で金を増やし、同時に米国債の保有額を17年ぶりの低水準(2024年末時点で6880億ドル)にまで減らしました。

これは投機的行為ではなく、準備資産に対する主権財産管理者の考え方の構造的変化です。

世界金協会(World Gold Council)のデータによると、金の世界総金融資産に占める割合は2.8%に上昇し、2010年以来の最高水準となっています。JPモルガンは、2026年の中央銀行の金購入量は755トンで維持され、金価格は第4四半期に5,055ドル/オンスに達する可能性があると予測しています。

まだ広く議論されていない触媒は次の通りです:

2022年以前、ドルは地政学的危機時の主要な安全資産でした。しかし今、状況は変わりました。2025年のベネズエラ危機の間——当時米国はニコラス・マドゥロ(Nicolás Maduro)を拘束しました——金価格は急騰しましたが、ドル為替レートはほとんど変動しませんでした。

金は、地政学的リスクが急騰した際の市場の第一の安全資産として、ドルに取って代わりました。

二、誰も予想しなかったAI需要

テクノロジー分野に関心のある読者にとって、次の内容は特に興味深いものとなるでしょう。

データセンター:新たな銅消費の巨人

従来のデータセンターはすでに大量の銅を消費しており、その電力配分、冷却システム、ネットワークインフラはすべて銅に依存しています。しかし、AIデータセンターはまったく別次元の存在です。

関連データは以下の通りです:

- 典型的な超大規模データセンターは、2,000〜3,000トンの銅を使用します。

- AIに特化した施設は、最大50,000トンもの銅を使用する可能性があります。

- 2025年、世界のAIインフラ投資は5,000億ドルを超えました。

- 2024年だけで、データセンターの電力需要は19%増加し、2022年の増加率は8%でした。

ブルームバーグNEF(BloombergNEF)は、2030年までにデータセンターが年間50万メートルトンの銅を消費する可能性があり、これは世界生産量の約2%を占めると予測しています。10年前、この割合はほぼゼロでした。

しかし、真の需要はデータセンター内部ではなく、それに電力を供給するために必要な送電網インフラにあります。

「データセンター自体の銅集約度は徐々に低下していますが、データセンターに電力を送る過程は、非常に銅を消費します。」 ——コリン・ハミルトン(Colin Hamilton)、BMOキャピタル・マーケッツ(BMO Capital Markets)

100メガワット(MW)のAI施設ごとに、大規模な送電網のアップグレードが必要であり、送電線、変電所、変圧器など、すべての設備が限られた銅供給を奪い合っています。

太陽光発電:銀の構造的需要ドライバー

太陽光発電産業は銀市場を完全に変えました。10年前、太陽光発電業界は年間5400万オンスの銀を消費していました。2025年までに、この数字は約2億5000万オンスに近づき、まだ増加しています。

2030年までに、太陽光発電産業は世界の銀総需要の40%を占める可能性があると予測されています。

銀の卓越した電気伝導性(銅より5.8%高い)と熱伝導性(金より39.4%高い)は、高効率アプリケーションにおいて代替不可能なものとしています。太陽電池メーカーは「シルバー・スリミング(銀の節約)」、つまりパネルあたりの銀含有量を減らす努力をしていますが、導入量の継続的な増加はこれらの努力による節約を完全に相殺しています。

EUは2030年までに700GWの太陽光発電容量を達成することを目標としており、中国は前例のないペースで建設を続けており、インドは2030年までに300GWの太陽光発電目標を達成することを計画しています。

1GWの導入容量ごとに銀が必要ですが、銀の供給は逼迫しています。

三、地政学的触媒

「ドル離れ」は現実のもの

ロシア・ウクライナ戦争は商品供給を混乱させただけでなく、準備資産の配分に対する主権財産管理者の根本的な再考を引き起こしました。

2022年に西側諸国がロシアの外貨準備を凍結したとき、すべての国の中央銀行はこれに注目しました。伝えられたメッセージは:ドル建て資産は没収されるリスクがある、ということです。

各国の反応は非常に明確でした:

- 中国: 米国債の保有額を2021年の1.1兆ドルから2024年の6,880億ドルに削減し、同時に大量の金を蓄積しました。

- インド: その金ETFの保有量は2025年に40%増加しました。

- 新興市場: その金準備レベルは先進経済圏よりもはるかに低く