每周编辑精选 Weekly Editor's Picks(0106-0112)

『週刊エディターズ・ピック』はOdailyの“機能”コラムです。毎週大量のリアルタイム情報を取り上げているほか、質の高い詳細な分析コンテンツも多数掲載されていますが、情報の流れや話題のニュースに埋もれて素通りしてしまうこともあります。

そこで、毎週土曜日、過去7日間に掲載されたコンテンツの中から、編集部が時間をかけて読み、収集する価値のある質の高い記事を、データ分析、業界判断、意見発信などの観点から厳選し、ご提供いたします。あなたと一緒に暗号化の世界にいる人たちは、新しいインスピレーションをもたらします。

次に、一緒に読みましょう:

投資と起業家精神

SoSo Value: 数十の仮想通貨機関の年次報告書にまとめられた 2024 年の強気市場の「8 つの新たな物語」

ビットコインは優位性とエコロジートレンドに戻り、AIとWeb3エコロジーは統合と衝突を続け、地域の監督はより明確になり競争に満ち、DePINトラックには大きな発展の可能性があり、トークン化されたRWAは新しい市場サイクルの重要な部分になるだろう、SocialFiおよび Web3 ソーシャル アプリケーション さらなる注目を集め、分散型サイエンス (Desci) が強力なユースケースとなり、GameFi 分野は Play-and-Earn に移行し、NFT がブランド資産となります。

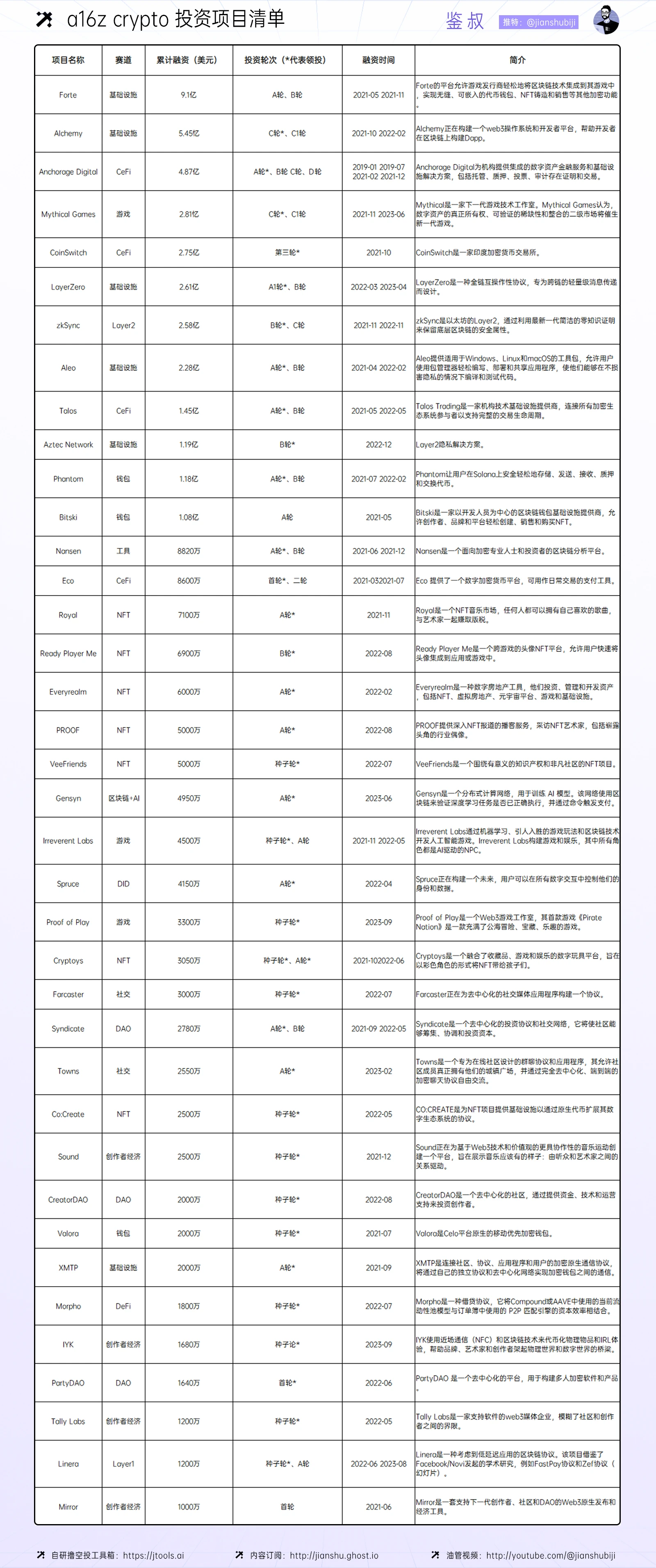

a16z crypto: 暗号通貨投資のゴールデンフィンガーはどのように行われるのですか?

a16z 暗号通貨投資の可能性のあるプロジェクト (コイン、ラグ、資金調達額が 1,000 万未満を発行したプロジェクト、および伝統的な産業にサービスを提供するプロジェクトを除く):

BTCスポットETF

スポット ETF の出現はこの方向への重要な一歩であり、10 年にわたる探求に終止符を打つ分水嶺であり、市場の進化における重要な瞬間でもあります。

デリバティブの状況は、ETF に先立つ市場構造のダイナミクスを形成する上で重要な役割を果たしました。 CME先物建玉が54億ドルに急増するにつれ、デジタル資産市場は主に個人投資家によって動かされることから、よりダイナミックな機関投資家への移行が見られます。数兆ドル規模の資産を管理するファイナンシャル・アドバイザー、登録投資顧問(RIA)、ファミリー・オフィスの多くが、従来の投資ポートフォリオにビットコインを組み込むことが増えているため、この傾向はさらに拡大する可能性が高い。

ETF の手数料率戦争が始まりました。機関投資家の出来高手数料率の目的は何ですか?

発行体はETF手数料の引き下げに躍起で、一部の金融機関は最初の6カ月間手数料をゼロにするなどの免除政策を提案しているところもある。

ファンドスポンサーはファンドの管理と管理、およびファンドのマーケティングに責任を負いますが、スポンサー手数料(スポンサーフィー)は、保管費用、管理者の給与、有価証券の購入、投資などのETFの管理コストの支払いに使用されます。販売費、訴訟費用など。

1997 年以来、世界的な ETF 手数料 (アクティブおよびパッシブ) の引き下げは、不可逆的な傾向となっています。世界の他の国と比較すると、米国の料金は大幅に低いです。

通常、手数料ゼロの ETF は、顧客への株式の貸し出し、他の商品の販売、または現金ファンドの低金利の提供によって収益を上げています。

ビットコインスポットETFが承認された場合、CoinbaseとMicroStrategyにどのような影響がありますか?

スポットビットコインETFの承認により、MicroStrategyは激しい競争に直面し、従来の市場におけるビットコイン代理店としての地位を失う可能性がある。 MicroStrategyの株価は2023年に300%以上急騰し、同期間に約150%上昇したビットコインを上回った。

CoinbaseはビットコインETFスポットレースに全力を尽くし、信頼できるカストディサービスとしての地位を確立している。同取引所がETFファンドが保有するビットコインの優先保管者となることで、同取引所はより多くの収益を獲得し、従来の投資分野における他の大手企業からより多くの需要を生み出す可能性がある。 Coinbase は、既存のモデルをうまく拡張して、内部取引量からの収益に加えて、さまざまなサブスクリプションやサービスを通じてキャッシュ フローを獲得できます。 TradingViewによると、これらの要因によりコインベース株は投資家を惹きつける強固な基盤が得られ、その価値は2023年に370%上昇したという。

SECを迂回してビットコイン「証券」を発売? BTC 預託証券とは何かを 1 つの記事で理解する

Receipts Depositary Corporation (RDC) は、American Depositary Receipts (ARD) と同様のビットコイン預託領収書を提供し、SEC の承認は必要ありません。今回RDCが開始したビットコイン預託証券は、ファンドの株式ではなく、基礎となるビットコインの直接所有権を表す。簡単に言えば、ビットコイン預託証券により、米国の投資家は証券法に違反することなく、海外の企業に投資するのと同じ方法でビットコインに投資できるようになります。

ビットコイン預託証券は米国預託証券と同じ構造に従い、ADR と同様に米国の規制された市場インフラ内で運用され、預託信託会社 (DTC) によって清算されます。

DeFi

未発行コインを使用した 6 つの Perp DEX を見てみましょう: 潜在的な機会は何ですか?

Perp DEX の開発は完璧ではありません。いくつかのプロジェクトはトラックの多様性と革新性を実証しました。さまざまなインセンティブと組み合わせることで、GMX または Synthetix の現状を置き換えることができるプロジェクトが現れるかもしれません。ユーザーにとっては、参加するのは早ければ早いほど良いのです。

ただし、このコースでは安全事故が多発しているので注意してください。

この記事は、Aark Digital、Drift、Zeta、MYX、Hyperliquid、および Jupiter を紹介するために展開されます。

この記事では、Curve 創設者 Mich 氏の債務問題による CRV の設計限界について論じており、Curve の将来への高い期待を表明しています。Mich 氏は最も才能のある開発者の 1 人として、持続可能な社会を推進するために今後も革新を続けると考えられています。生態系の発展。さらに、この記事では、Curve の最大の流動性プロバイダーである @0x Sifu の空売り取引も分析し、Curve の次の展開について推測しています。 OTC CRVが流動化し、創業者の負債がシステミックリスクとなる場合、カーブは今後数週間以内に再度ストレステストを受ける必要がある。

再誓約トラックの詳細な分析: 魅力的なリターンと脆弱な砂上の楼閣

再ステークの概念は、イーサリアム PoS を保護するために使用されたのと同じステークを他の多くのネットワークの保護に使用できるようになることです。再ステーキングは、ユーザーが追加のインフラストラクチャを保護するためのプラスまたはマイナスのインセンティブを含めることを選択する、プログラム可能なステーキングとして解釈できます。実際には、EigenLayer の再利害関係者は経済的信頼を (ステークされた ETH の形で) 提供するため、客観的に検証可能なものはすべて削減できます。

人々は金銭的なインセンティブや利益を求めて再ステークすることを選択します。ただし、再ステーキングにより、ETH をステークする必要がある (または LST をステークする必要があるため、トークンは流動的ではありません)、EigenLayer のスマート コントラクト リスク、プロトコル固有のスラッシュ条件、流動性リスク、集中など、いくつかの重大なリスクが追加されることにも注意してください。リスクの程度。リスクを考慮すると、極端なリターンを求める人にとってリターンはそれほど高くありません。

再仮説のリスクを軽減するためのソリューションには、再仮説パラメータ(TVL キャップ、ヘアカット額、手数料配分、最低 TVL など)の最適化、AVS 全体での資金の多様化の確保などが含まれます。これには、AVS と EigenLayer が協力して、これらのリスクを最小限に抑えるための計画を確実に立てる必要があります。

再仮説の資本のほとんどは雇用資本であり、EigenLayer の空中投下後には流出する可能性が高い。

再ステーキングの物語が熱い、EVM エコロジカルな再ステーキング プロジェクトを見てみましょう

LRTコンセプトに関連する一部のトークンはすでに良好な成長を遂げており、倍増を続けるRestake Finance($RSTK)に加え、発行済みコインだが時価総額が低いプロジェクトには、EigenLayerをベースとしたrsETHで構築されたLRTソリューションであるKelpDAOが含まれる。

未発表の通貨プロジェクトには、Swell、ether.fi、Renzo、550万ドルを調達したPuffer Finance、マルチチェーンのリステークに焦点を当てたexocore、さらにはステーキング資産とレストキング資産にサービスを提供する融資プラットフォームのイオンプロトコルとアストリッドが含まれます。

ビットコインステーキングプロトコルのバビロン、ソラナエコシステムのピカソなど、他のエコシステムも再誓約トラックを攻撃しています。

流動性再ステーキングトラック上の製品は立ち上げられているが、まだコインを発行していない 4 つのプロジェクトを簡単に見てみましょう。

ビットコインスポットETFの正式ローンチ後、イーサリアムエコシステムは回復すると予想されており、3つの主要な物語がイーサリアムエコシステムの主要テーマとなるでしょう。1つ目は、カンクンのアップグレードに直接有益なイーサリアムの第2層エコシステム、 2 つ目は、EigenLayer による Ecology の再ステーキング、3 つ目は、大量採用のための Web3 アプリケーション プロジェクト (ゲーム、決済など) です。

Liquid Restake プロジェクトは、EigenLayer 再ステーキング トラックに参加するための最も費用対効果の高い方法であり、参加するには関連する契約に ETH を入金するだけで済みます。

この記事ではさらに、KelpDAO、Renzo、Swell、ether.fi についても紹介しています。

Web 3.0

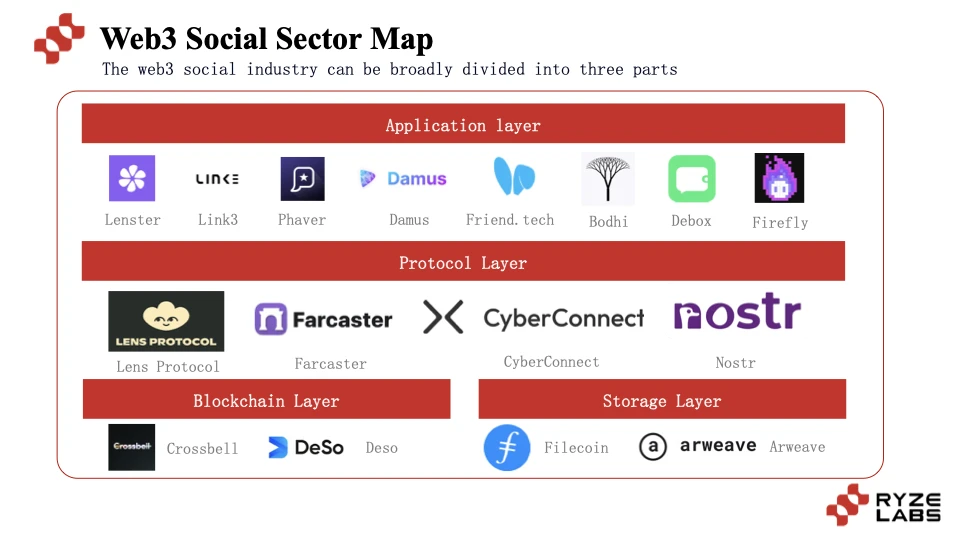

Web3 ソーシャルの開花の道を探る: 一瞬の出来事か、それとも次の大量導入となるか?

人間の社会的相互作用に対するニーズは時代の発展とともに大きく変わっておらず、その中心的ニーズは「つながりと帰属の維持」、「情報の学習と交換」、「協力と相互扶助」、「社会的アイデンティティと自己」の4点に集約されます。表現。 Web2 ソーシャル化は「速い、良い、経済的」というニーズを解決します。 Web3ソーシャル産業は、アプリケーション層、プロトコル層、ブロックチェーン層、ストレージ層の4つに大きく分けられます。

Web3 ソーシャル ネットワーキングはまだ大規模な適用例がありませんが、その背景にある課題と限界は次の点に要約できます: 分散化とユーザー エクスペリエンスのトレードオフ、ソーシャル製品の交換コストが非常に高い、データの持続可能性ユーザーに価値をフィードバックするため、ソーシャル ターゲット ユーザーと Web3 ユーザー プロファイルの重複は低い。

将来的に注目に値する分野は、ソーシャル ネットワーキングと AI エージェントの組み合わせであり、AI を使用して仮想のガールフレンド、ボーイフレンド、パートナーを作成し、人間の交友関係や精神的サポートのニーズを満たすことができます。 AI は感情的な共感とサポートに重点を置き、Web3 はユーザーにデータ価値を提供し、検閲に抵抗することに重点を置いており、現在はどちらも初期段階にあります。

碑文

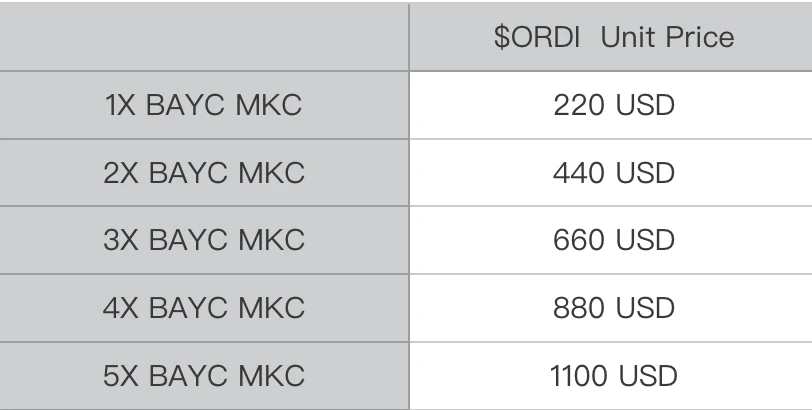

刻印の本質は実際にはSFTであり、NFTやFTとは異なる第3の形式のトークンです。半代替トークンとは、FTとNFTの中間に位置するトークンの一種で、分割・計算が可能でユニークなトークンです。

NFT の碑文バージョンは真のフルチェーン NFT です。コンテンツは BTC オンチェーン スペースに直接保存されます。コンテンツを指すためにシーケンスされた衛星のみを使用します。これは確かに利点です。

ORDI は BTC エコシステムにおける最初の SFT トークンです。これは MEME 属性であるため、固有の評価モデルはありません。言い換えれば、唯一の制限はあなたの想像力です。ただし、NFT市場のリーダーであるBAYCをレビューすることで推定することはできます。

イーサリアムとスケーリング

MTキャピタル:カンクンのアップグレードはイーサリアムエコシステムに新たな活力を注入

Dencun の中核となるアップグレードの 1 つは、L2 によってイーサリアムに送信されたトランザクション データを保存するための EIP-4844 を介した新しいデータ構造 BLOB の導入です。これにより、イーサリアム L2 のトランザクション コストが大幅に削減され、L2 のトランザクション スループットが向上し、利点が得られます。 L2エコシステム。

Dencun のアップグレードでは、EIP-1153 を介した新しいインスタント ストレージ オペレーション コードも導入されています。これは、一時的に保存されたデータを読み取って呼び出すためのスマート コントラクトをサポートするため、イーサリアムのストレージ コストとガス消費量が削減され、メイン ネットワークのスケーラビリティが向上し、メイン ネットワークに利益がもたらされます。 . インターネットのエコロジー アプリケーション。

Dencun のアップグレードは、L2 エコシステムの繁栄を促進し、分散ストレージ、DA、RaaS などのインフラトラックの需要を促進します。アプリケーション層については、Perps、LSD、ReStakeing、FOCG などのトラックも Dencun アップグレードの恩恵を受けます。

複数のエコロジーとクロスチェーン

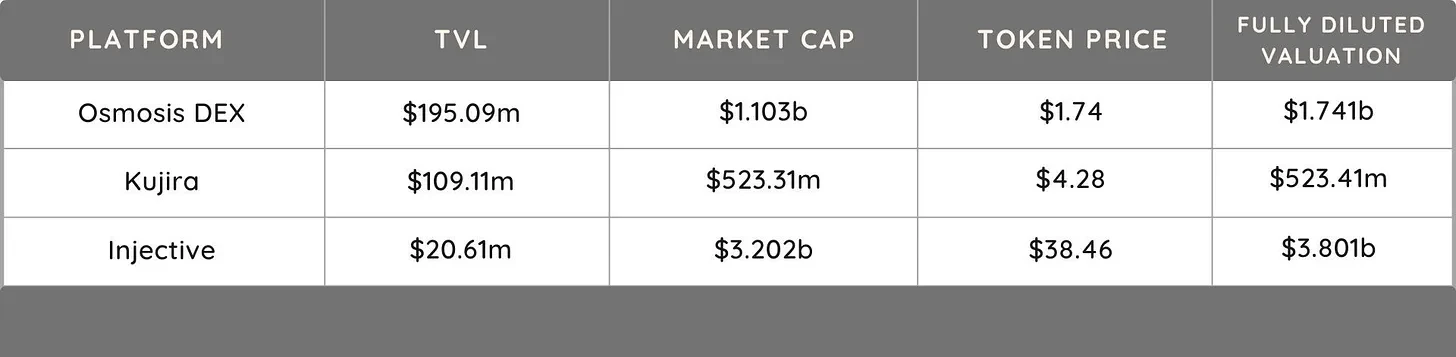

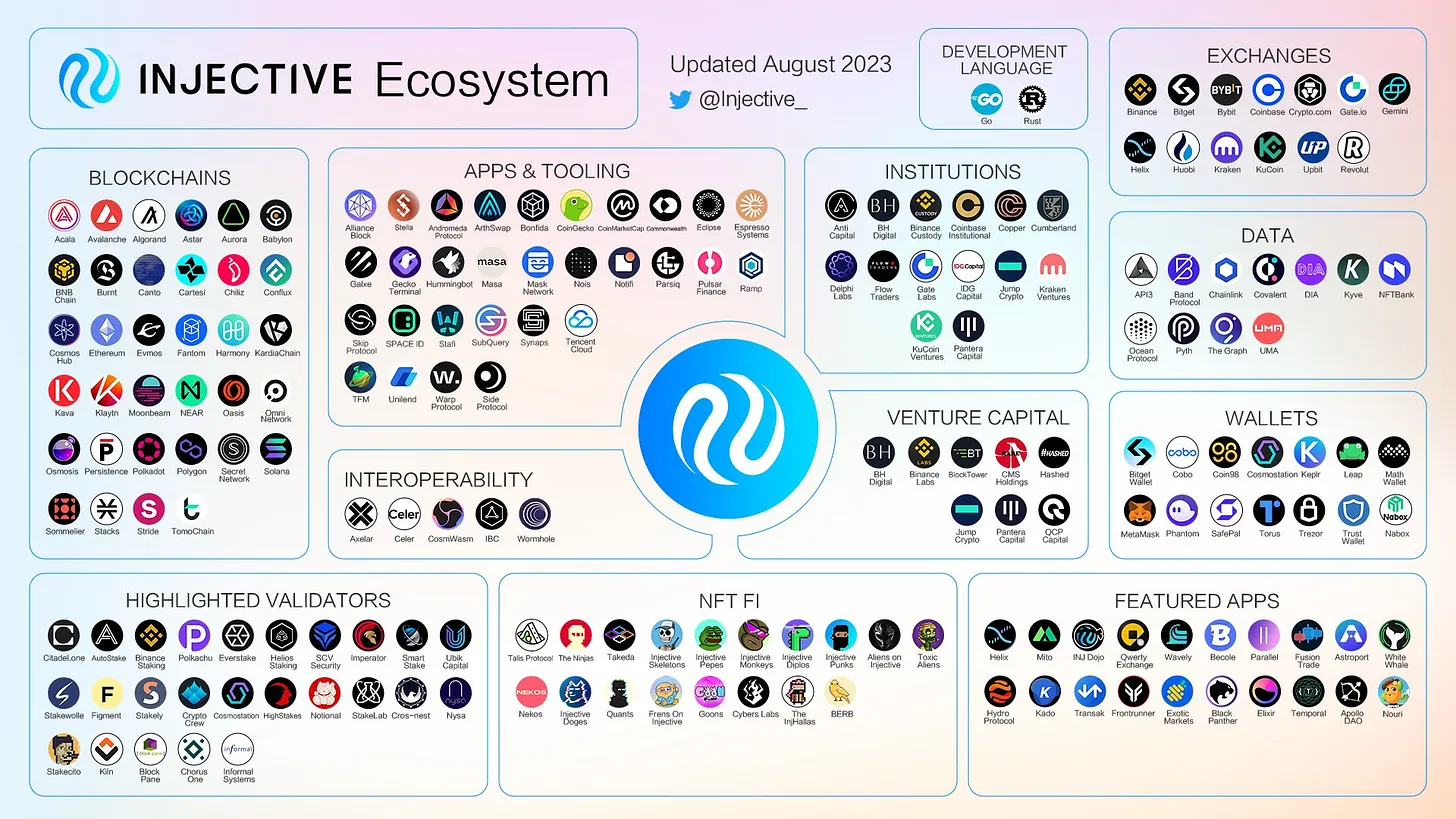

Injective エコシステムの詳細な説明: DeFi プロトコル、触媒、注目に値する潜在的なエアドロップ

Injective Protocol は、DeFi アプリケーション向けに最適化された相互運用可能な L1 ブロックチェーンです。完全分散型オーダーブックなどのすぐに使える機能が備わっており、取引所や予測市場などのアプリケーションの開発が可能です。

Cosmos SDK を使用して構築された Injective は、Tendermint コンセンサスを活用してトランザクションを瞬時に完了させ、イーサリアムや IBC 対応チェーンなどの主要ネットワークとの高速クロスチェーン トランザクションを促進します。

Injective Hub は、Injective と対話するためのプラットフォームおよびゲートウェイであり、ウォレット、ガバナンス、ステーキング、および INJ 書き込みオークション機能を提供します。ネイティブトークンINJはガバナンス、ステーキング、dApp価値取得に使用され、初期供給量は1億トークンで、バーニングオークションによるデフレメカニズムが実装されています。

Kujira および Osmosis と比較したインジェクティブ

潜在的なエアドロップの機会には、Keplr ウォレットへの INJ の送信、または Osmosis または Astroport での資産の INJ への変換、Helix アプリでのスワップまたは取引、Talis プロトコルを介した $INJ のステーキング、Black Panther バリデーター INJ を介した $ のステーキング、または INJ のいずれかへの入金が含まれます。金庫。

Solana などの新興パフォーマンス チェーンの影響に対抗するために、DA の正当性を保護し、ロールアップ レイヤ 2 陣営を拡大することに加えて、イーサリアムには実際には別の手段があります。それは、相互運用性を通じてチェーン全体に流動性を解放することです。バブルが大きくなりすぎて閉じ込められるよりは、過負荷になった流動性の一部を転用し、これらの古いDeFiブランドがマルチチェーン環境に触手を伸ばし、それによって新たな「競争障壁」を作り出す方が良いでしょう。

Entangle は DeFi エコロジカル プロジェクトに焦点を当て、クロスチェーン DeFi プロトコルの流動性の相互運用性を促進するソリューション (Liquid Vaults と Oracle) を提供し、それによって資本循環効率を向上させ、ユーザー エクスペリエンスを向上させます。

DeFi 循環シナリオ向けに特別に設計された一連の相互運用性ソリューションは、イーサリアムが DeFi コンセンサスの過負荷問題を軽減するのに役立ちます。これは、単一チェーン内の DeFi 運用には入れ子人形の制限があるためであり、クロスチェーンの流動性拡張、クロスチェーンの相互運用性により、資産の他のチェーンへのチェーンフローで使用され、他のチェーンの流動性を組み合わせて価値を見出します。これにより、新しいチェーンに資本と活動がもたらされるだけでなく、元のチェーンへの圧力軽減も完了します。DeFi プロトコルは動作します。将来的には、資金量、利用者数、収益性などが無形のブランド、評判資産となり、相互運用により間接的に他チェーンにブランドを拡張することも、一種のブランドゲインとなります。

今週のホットトピック

過去 1 週間で、SECが11のスポットビットコインETFを正式に承認(承認文書の解釈,SEC委員長がETF声明を承認,当日の各界の大物からのコメント,関連トピック),スポットビットコインETF、初日取引高が46億ドルに達,ロビンフッドは米国ユーザーに11のビットコインスポットETFの取引サービスを提供,VanEckはETF利益の5%をビットコイン開発者に寄付する,海外メディア:SECは5月末までに複数のイーサリアムスポットETFについて決定を下す必要があり、承認の確率は70%に達する可能性がある;

また、ご意見・お声としては、ゲイリー・ゲンスラー氏が仮想通貨投資のリスク警告を発する,スカイブリッジ・キャピタル創設者:米国のビットコインスポットETFの購入を計画、 スタンダードチャータード銀行:ETFには500億~1000億ドルの資金が集まり、ビットコインは20万ドルを超えると予想されている,Vitalik氏、イーサリアムのネットワークガス制限を4,000万件に引き上げることを提案,Cyber Capital の創設者: モノリシックはブロックチェーンのスケーラビリティの未来です;

機関、大企業、主要プロジェクトに関しては、ステーブルコイン発行会社サークルは極秘にIPO申請を提出しており、売却予定の株数はまだ明らかにされていない。,DCG:ジェネシスローン約7億ドルを含む、債権者への10億ドル以上の負債を返済,BC Technologyの株主総会がBGXのサブスクリプション契約を承認し、社名をOSL Groupに変更する予定,Ethereum Goerli テストネット Dencun アップグレードは 1 月 17 日 14:32 にアクティブ化されます,Arbitrum が長期インセンティブプランの提案を開始,Manta、エアドロップの詳細と問い合わせページを発表、財団近く:コアチームを統合するためにチームメンバーを40%削減する;

NFT、GameFi、碑文フィールド、あずき公式,Tinfun の一般販売の抽選には 25,000 を超える ETH の参加者が集まりました,呪われた碑文は絶版です、呪われた碑文の最後の写真は呪われたガチョウのピザです...さて、今週も波瀾万丈な一週間でした。

「週刊エディターのおすすめ」シリーズを添付ポータル。

次回会いましょう~