まとめ

原文編集:Deep Tide TechFlow

まとめ

ビットコインの価格はボラティリティが高いことで知られていますが、現在市場は極端なボラティリティの圧縮に直面しています。

先物市場は特に横ばいで、ビットコインとイーサリアムはともに過去最低水準で取引され、スポット取引と裁定利回りはリスクフリーレートをわずかに上回る5.3%となった。

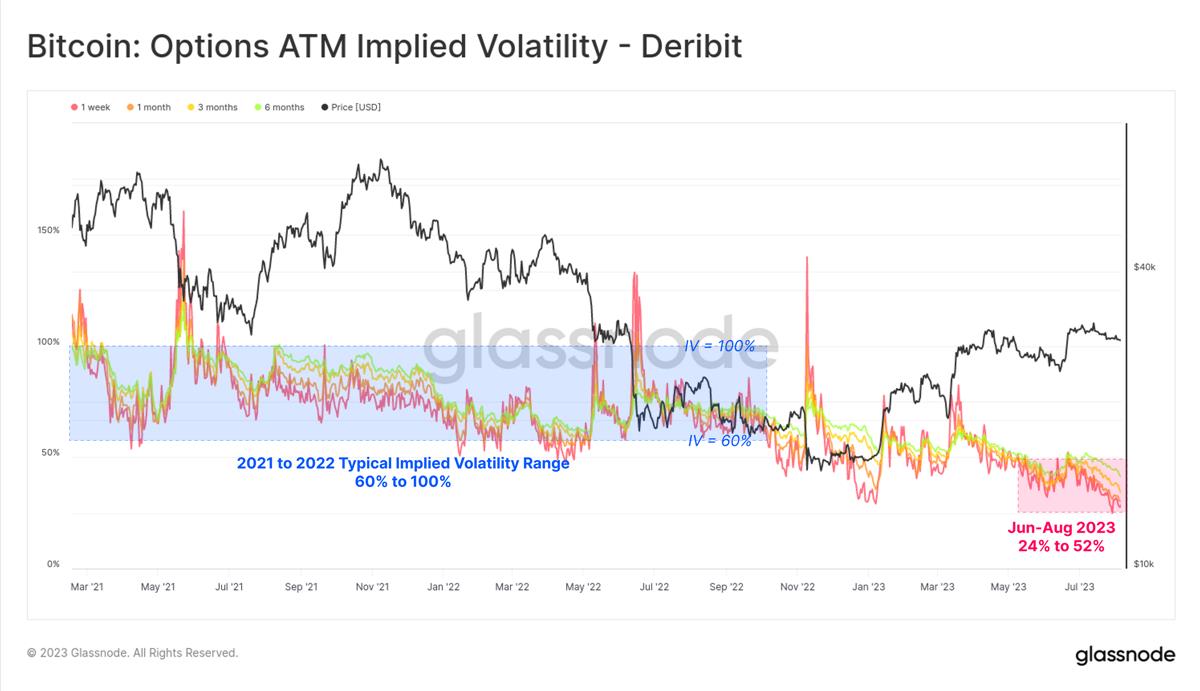

オプション市場のインプライド・ボラティリティは大幅なボラティリティ圧縮を経験しており、2021~22年のボラティリティ・プレミアムはベンチマークの半分弱となっている。

最初のレベルのタイトル

穏やかな時期

ビットコイン市場は非常に静かな時期を迎えており、多くのボラティリティ指標が史上最低値に下がっています。この記事では、歴史的な観点からこの静かな時期の何が注目に値するのか、そしてそれがデリバティブ市場によってどのように織り込まれていたのかを見ていきます。

まず、ビットコインのスポット価格が業界で広く観察されている長期移動平均(111日、200日、365日、200週間)の一部を上回っていることに注目します。これらの平均の範囲は、最低 $23,300 (200 DMA) から最高 $28,500 (111 DMA) までです。このチャートは、マクロの上昇トレンドと一致する傾向にある過去 2 つのサイクルにおける同様の期間も強調しています。

オンチェーン実現価格を使用すると、非常によく似た状況が観察できます。これは、3 つのグループのコストベースをモデル化します。

🟠市場全体(実質価格)。

🔴 短期保有者 (コインの保有期間が 155 日未満)。

🔵 長期保有者(コインを155日以上保有)。

スポット価格は再び 3 つのモデルすべてを上回っており、上記の古典的なテクニカル分析ツールとの強い一致を示しています。

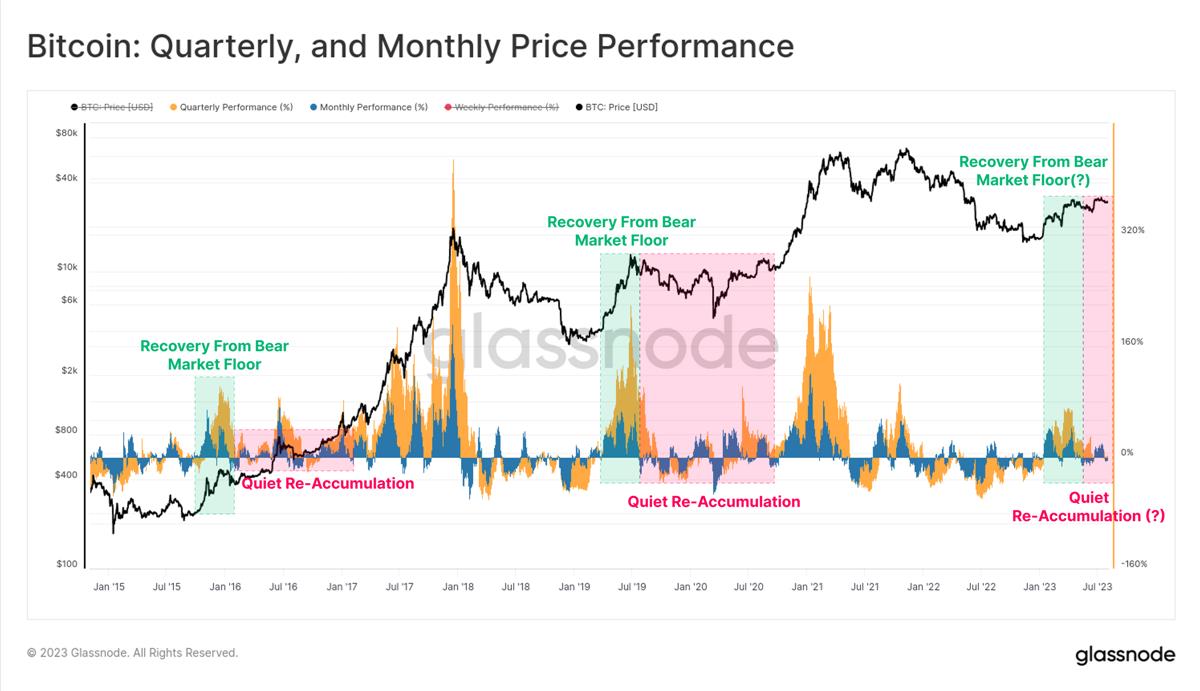

2021年4月の強気相場の高値から842日が経過した。実際、2023 年の回復は過去に比べて良好で、過去最高値からは過去の -64% の減少と比較して -54% の減少となっています。

また、2015-16 年と 2019-20 年の両サイクルでは、市場が -54% リトレースメント レベルを超えて加速する前に 6 か月の横ばいの退屈を経験したことにも注目します。おそらくこれは、これから起こるかもしれない退屈の兆候です。

2023 年初めまでの猛烈なスタートの後、四半期および月次の価格パフォーマンスはいずれも冷え込んでいます。繰り返しますが、以前のサイクルと多くの類似点が見られます。つまり、底値からの反発には初期の勢いが強いですが、その後、継続的なショックの強化の期間に入ります。

最初のレベルのタイトル

ボラティリティの暴落

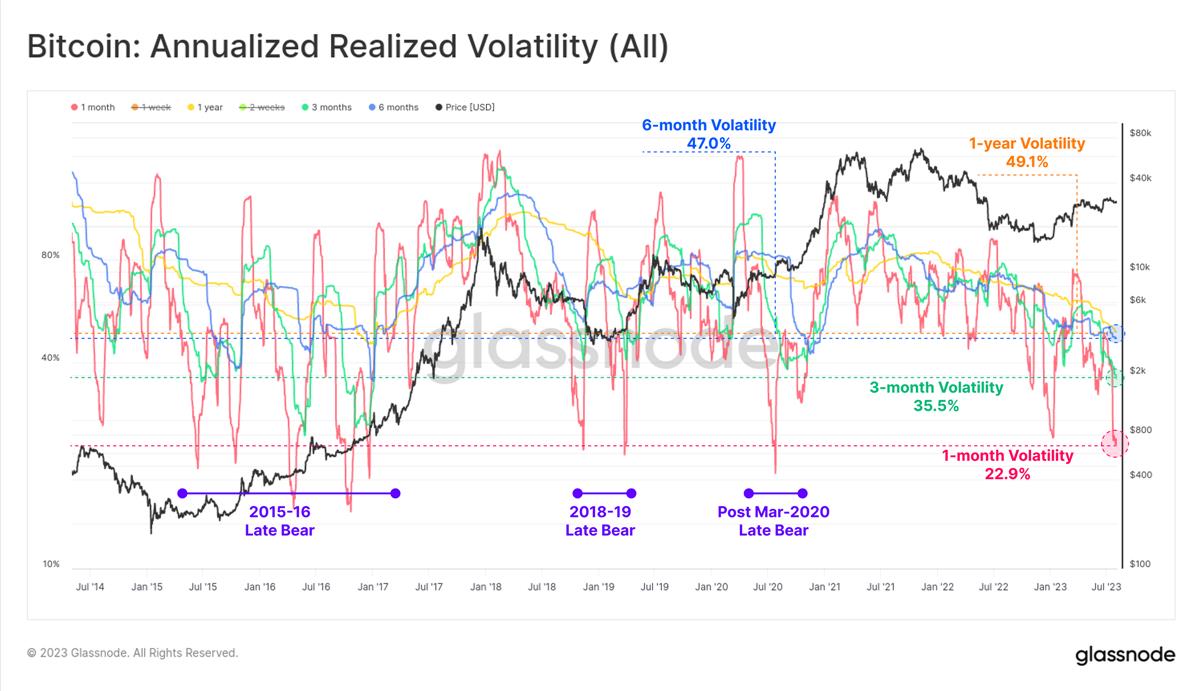

ビットコインの実現ボラティリティは、2023 年の 1 か月から 1 年の観測枠で急激に低下し、数年ぶりの低水準に達しました。 1年間のボラティリティ水準は現在、2016年12月以来見られない水準となっている。極端なボラティリティ圧縮の 4 番目の期間は次のとおりです。

2015年後半の弱気相場は2016年に再蓄積期間に入った。

2018年後半の弱気相場は、11月の50%下落に先立って行われた。しかし、その後、2019年4月に回復が起こり、3か月で4,000ドルから14,000ドルまで上昇しました。

2020年3月以降、世界が新型コロナウイルス(COVID-19)の流行に適応するにつれ、市場は安定した。

市場がFTXの失敗を消化しつつある2022年末の市場ブレイクと現在の市場状況。

7日間以内の高値と安値の間の価格幅はわずか3.6%です。これまでに週間取引範囲が縮小したセッションはわずか 4.8% でした。

30 日間の価格帯はさらに極端ですが、過去 1 か月間、価格が 9.8% の範囲内で推移しただけであり、その範囲を下回った月は 2.8% のみです。このレベルの統合と価格圧縮は、ビットコインにとって非常にまれな出来事です。

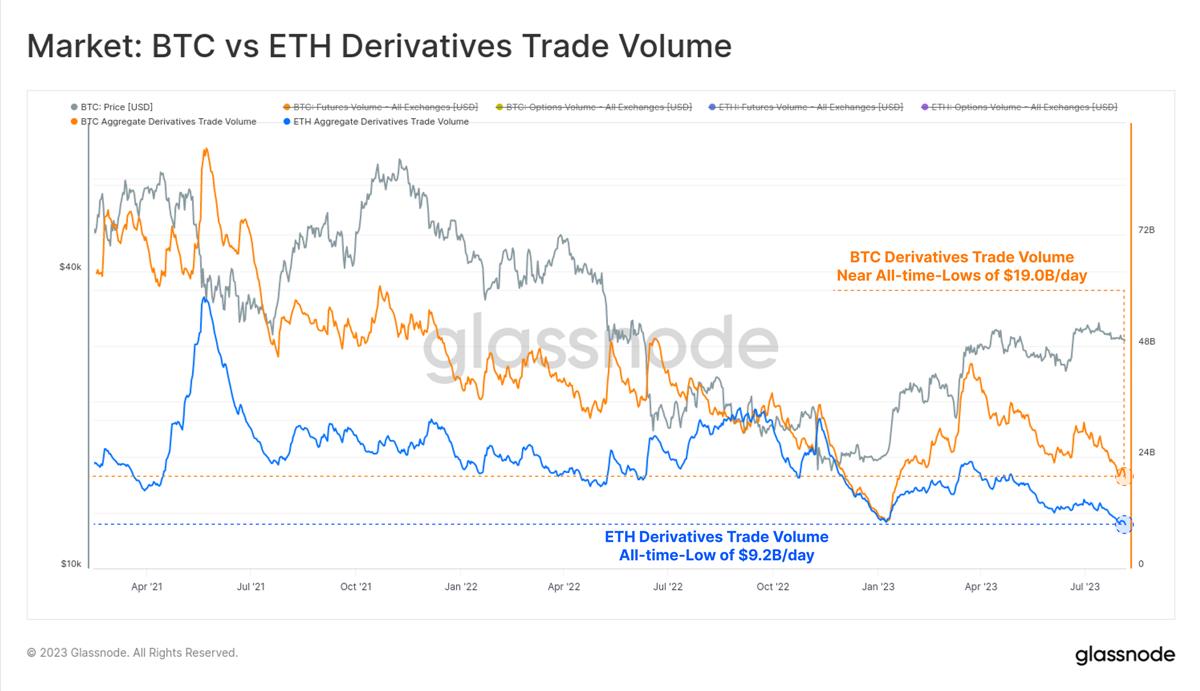

この平穏な時期は、ビットコインとイーサリアムのデリバティブ市場でも見られます。どちらの資産でも、先物とオプションは記録的な安値付近または記録的な安値で取引されています。

ビットコインのデリバティブ取引高は現在190億ドルだが、イーサリアム市場は1日あたりわずか92億ドルしか取引されておらず、2023年1月の最低水準となっている。

市場も比較的リスク回避的な姿勢を維持しており、先物市場ではビットコインの優位性が徐々に高まっている。 2021年から2022年にかけて、イーサリアム先物市場の取引量と建玉はビットコインと比較して着実に増加し、2022年下半期には60BTC:40ETHのピークに達すると予想されます。

今年はビットコインが再び優勢となっており、流動性の低下とリスク選好の低下が依然として資金をリスクカーブを押し上げていることを示唆している。

過去 1 か月間、先物市場におけるビットコインの建玉も 121 億ドルで比較的安定しています。これは、ビットコインが現在よりも約30%安くなり、FTX取引所がまだ活動している2022年後半に見られたレベルに似ています。これは、ビットコイン価格が現在より30%高かった2021年1月の上昇相場にも似ており、市場はまだ成熟しておらず、レバレッジを利かせた投機が勢いを増したばかりだった。

比較の観点から見ると、オプション市場は支配力と成長が顕著に高まり、建玉は過去 12 か月で 2 倍以上に増加しました。オプション市場は現在、建玉の点で先物市場に匹敵します。

一方、先物市場の建玉は(FTXが暴落した)2022年末から着実に減少しており、2023年にはわずかに増加するにとどまった。

先物市場では取引量が少なく、活動も精彩を欠いているため、次の目標は、デジタル資産デリバティブ分野でトレーダーの活動を活発にさせている機会は何かを特定することです。

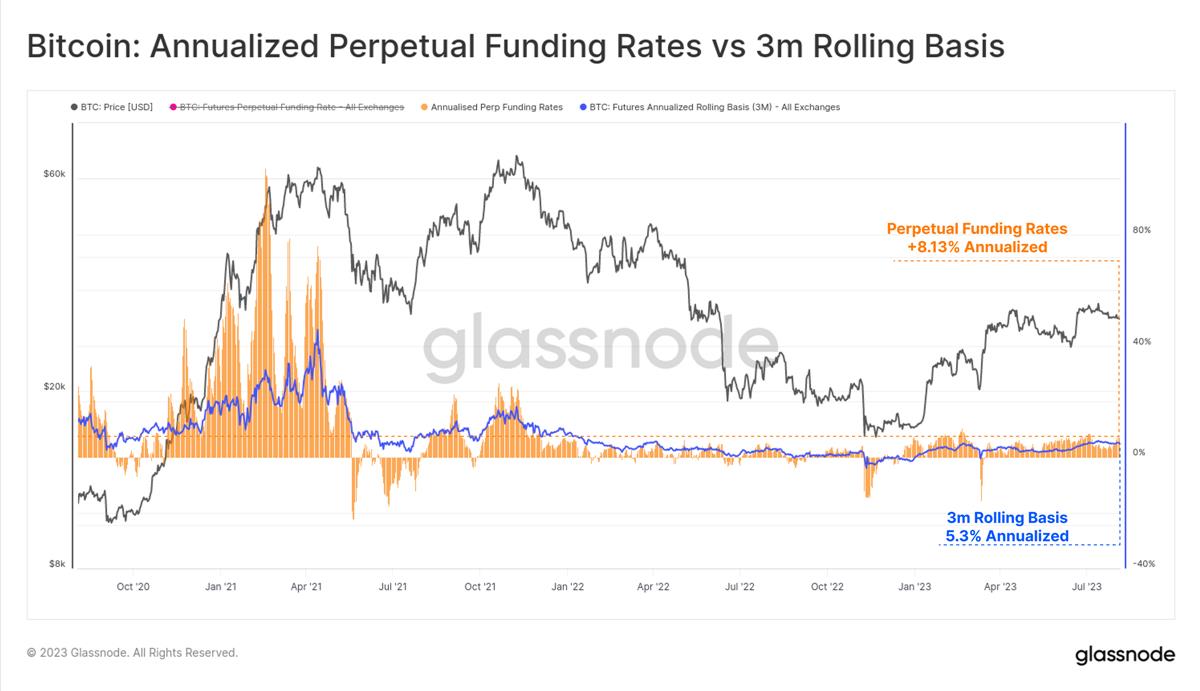

先物市場では、期間構造は、スポット裁定戦略を通じて 5.8% ~ 6.6% の範囲の年率収益率が得られることを示唆しています。ただし、これは米国短期国債やマネーマーケットファンドの利回りよりわずかに高いだけです。

無期限契約市場は、デジタル資産の最も流動性の高い取引場所であり、トレーダーやマーケットメーカーは、先物や現物価格の裁定取引に対する調達金利プレミアムを固定することができます。この形式のスポット裁定取引はより不安定でダイナミックですが、この追加リスクを考慮すると、現在の年率 8.13% の利回りはより魅力的です。

2022年末以降、資金調達率が安定したプラス成長を維持していることは注目に値し、これは市場センチメントの大きな変化を示しています。

オプション市場では、すべての契約満了期間にわたってインプライド・ボラティリティが過去最低値に低下しており、ボラティリティの圧縮が深刻であることがわかります。

ビットコイン市場は非常に不安定であり、オプション取引のインプライド・ボラティリティは、2021年から2022年のほとんどの期間で60%から100%を超えています。しかし現在、オプション価格のボラティリティプレミアムは歴史的にみても最小限であり、IVは24%から52%の範囲であり、長期ベースラインの半分未満です。

IV (インプライド ボラティリティ) の期間構造は、ボラティリティ プレミアムが過去 2 週間で縮小していることを示しています。 12月限のインプライド・ボラティリティは過去2週間だけで46%から39%に低下した。 2024 年 6 月までに満期となるオプションのボラティリティ プレミアムは 50% 強であり、歴史的にみても比較的低い値です。

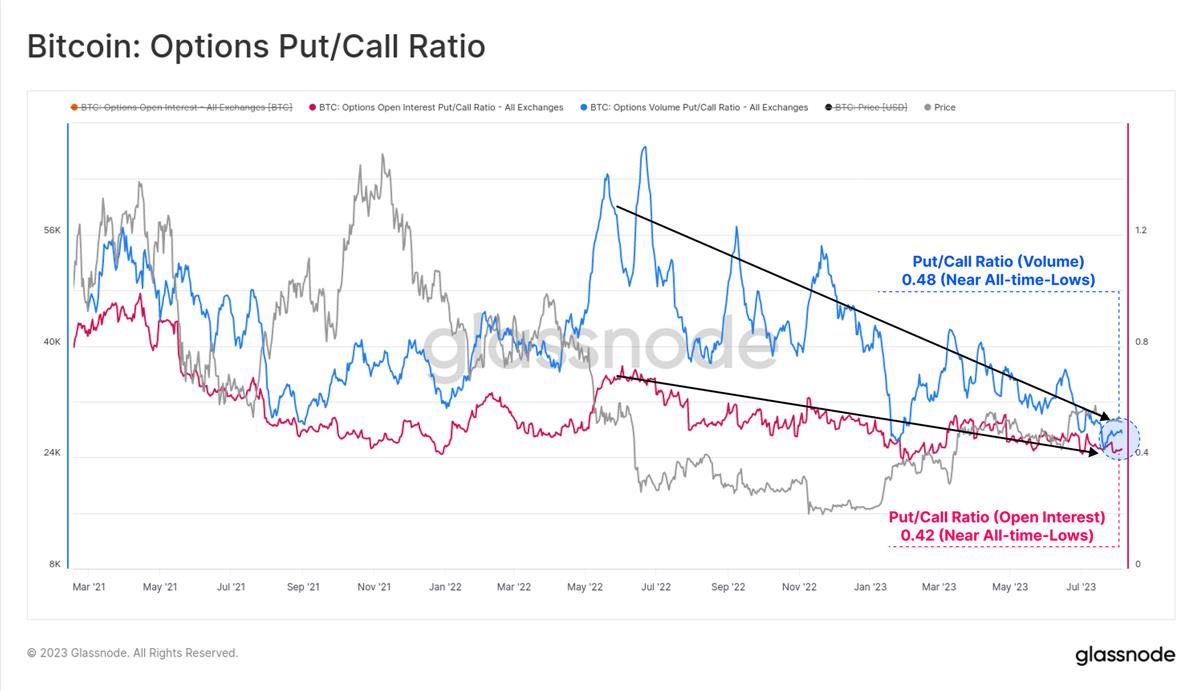

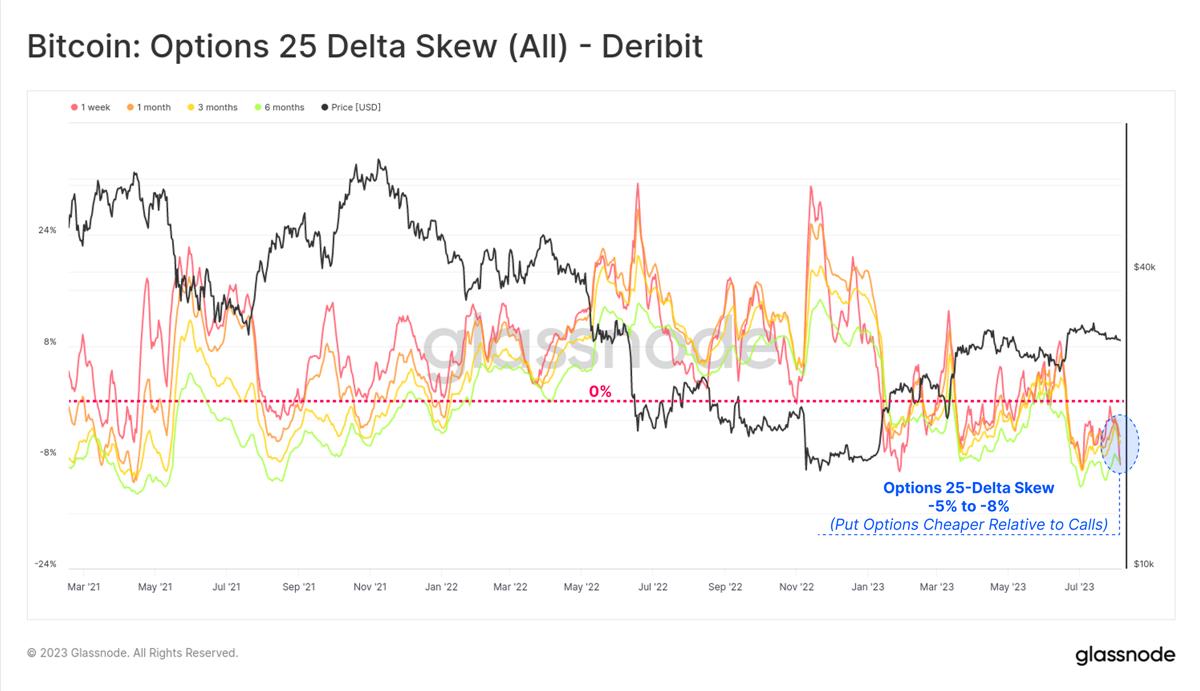

出来高と建玉の両方の指標において、プット/コール比率は過去最低かそれに近い水準にあり、0.42 ~ 0.48 の範囲で取引されています。これは、コールオプションへの需要が依然として優勢であり、市場にネットロングセンチメントが存在していることを示唆しています。

最初のレベルのタイトル

要約と結論

ビットコインが価格が安定し、不揮発性の資産であると宣伝する見出しはほとんどないため、月間取引範囲が 10% 未満であることが際立っています。現在、市場のボラティリティはおそらくこれまでで最も低く、ボラティリティの高まりが本当に将来に待ち受けているのかという疑問が生じています。

先物キャッシュキャリー利回りは5.3%から8.1%の範囲で、短期米国債のリスクフリー金利よりわずかに高い。オプション市場のインプライド・ボラティリティ・プレミアムは史上最低水準にあり、特にプット・オプションの需要は最も薄い。

ビットコインのボラティリティを考えると、私たちはビットコイン価格安定の新時代を迎えているのでしょうか、それともボラティリティの価格設定が間違っているのでしょうか?