Balancer ハッキングの余波がまだ残っている中、xUSD のデペッグによってどの資産が影響を受けるのでしょうか?

- 核心观点:Balancer攻击引发DeFi系统性风险。

- 关键要素:

- Stream高杠杆致5.2亿资产挤兑。

- xUSD脱钩引发2.85亿贷款坏账。

- Elixir等协议面临连锁清算风险。

- 市场影响:DeFi借贷协议流动性危机蔓延。

- 时效性标注:短期影响

11月3日、Balancerは史上最悪の攻撃を受け、1億1600万ドルが盗まれた。

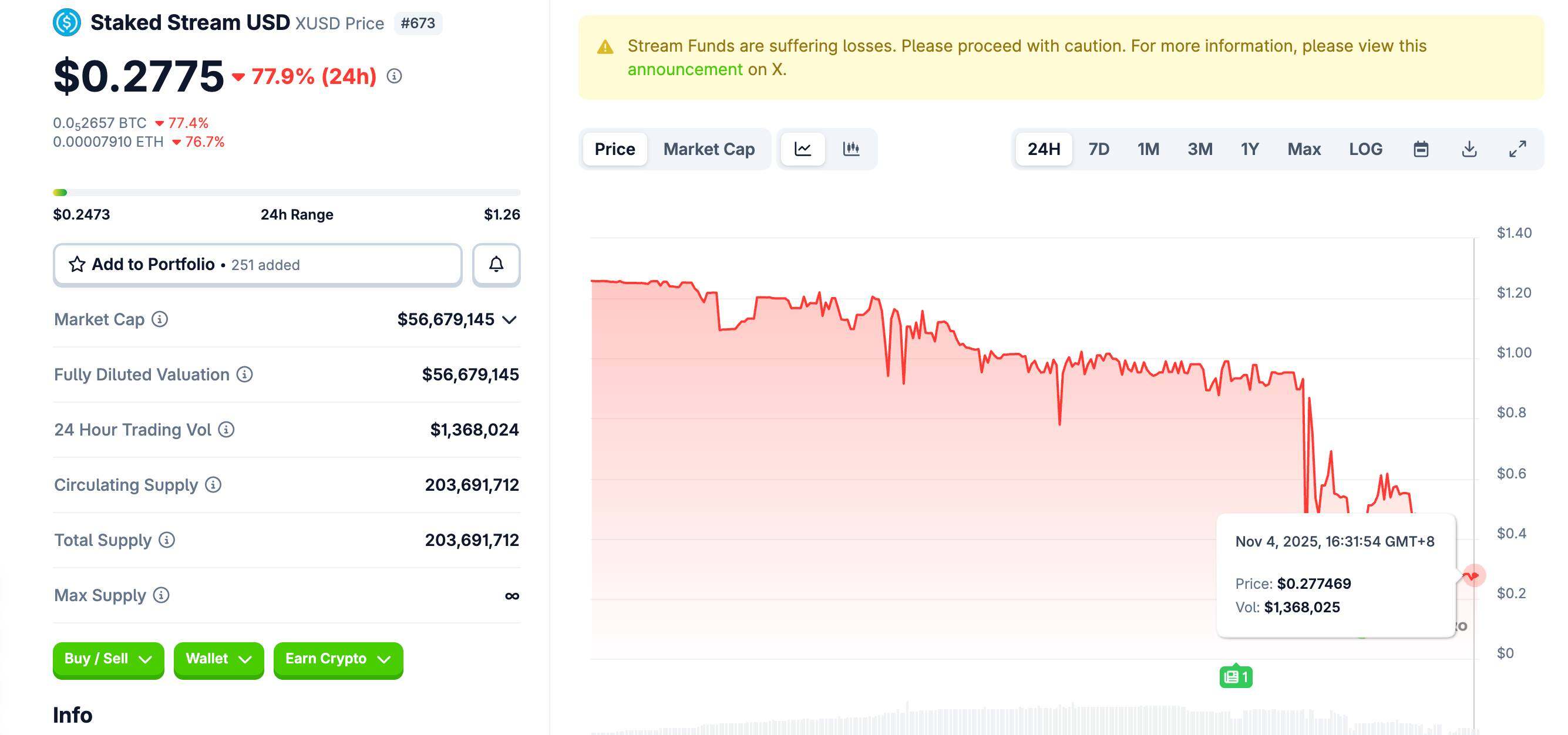

わずか10時間後、一見無関係に見える別のプロトコル、Stream Financeで異常な引き出しが発生し始めました。24時間以内に、同プロトコルのステーブルコインxUSDは乖離し始め、1ドルから0.27ドルまで急落しました。

これは単に 2 つの別々の合意が悪化しただけの話だと考えているのなら、それは間違いです。

オンチェーンデータによると、約2億8,500万ドルのDeFiローンがxUSD/xBTC/xETHを担保として利用しています。このエクスポージャーは、EulerからMorpho、SiloからGearboxに至るまで、ほぼすべての主要レンディングプラットフォームに存在しています。

さらに悪いことに、 ElixirのdeUSDステーブルコイン準備金の65%(6,800万ドル)がStreamのリスクにさらされています。

つまり、預金がある場合、関連するステーブルコインを保有している場合、または上記のいずれかのプラットフォームで流動性を提供している場合、あなたの資金はあなたが知らないうちに危機に陥っている可能性があります。

Balancerハッキングがバタフライ効果を引き起こし、Streamに問題を引き起こしたのはなぜでしょうか?あなたの資産は本当に危険にさらされているのでしょうか?

私たちは、過去 2 日間のネガティブな出来事を迅速に整理し、関連する潜在的な資産リスクを特定できるようにお手伝いしたいと考えています。

バランサーのバタフライ効果: パニックにより xUSD が分離。

xUSD の分離と影響を受ける可能性のある資産を理解するには、まず、一見無関係に見える 2 つのプロトコルがどのようにして致命的に接続されるのかを理解する必要があります。

まず、定評のあるDeFiプロトコル「Balancer」が昨日ハッキングされ、ハッカーは1億ドル以上を盗み出しました。Balancerには様々な資産が含まれているため、このニュースはDeFi市場全体をパニックに陥れました。

(関連記事: ベテランDeFiプロトコルであるBalancerは、5年間で6件のインシデントにより1億人民元以上の損失を被った)

Stream Finance は Balancer と直接関係はありませんが、その分離はパニックの拡大と銀行への取り付け騒ぎに起因しています。

Stream をよく知らない場合は、単純に高収益を追求する DeFi プロトコルとして理解できます。高収益を見つけるための方法は「再帰ループ」です。

簡単に言えば、ユーザーの預金を担保にして借り入れを繰り返し、投資規模を拡大していくというものです。

例えば、100万ドルを預け入れた場合、Streamはその100万ドルを担保にプラットフォームAから80万ドルを借り入れ、さらにその80万ドルを担保にプラットフォームBから64万ドルを借り入れる、というように繰り返します。最終的には、100万ドルが300万ドルの投資規模にまで拡大する可能性があります。

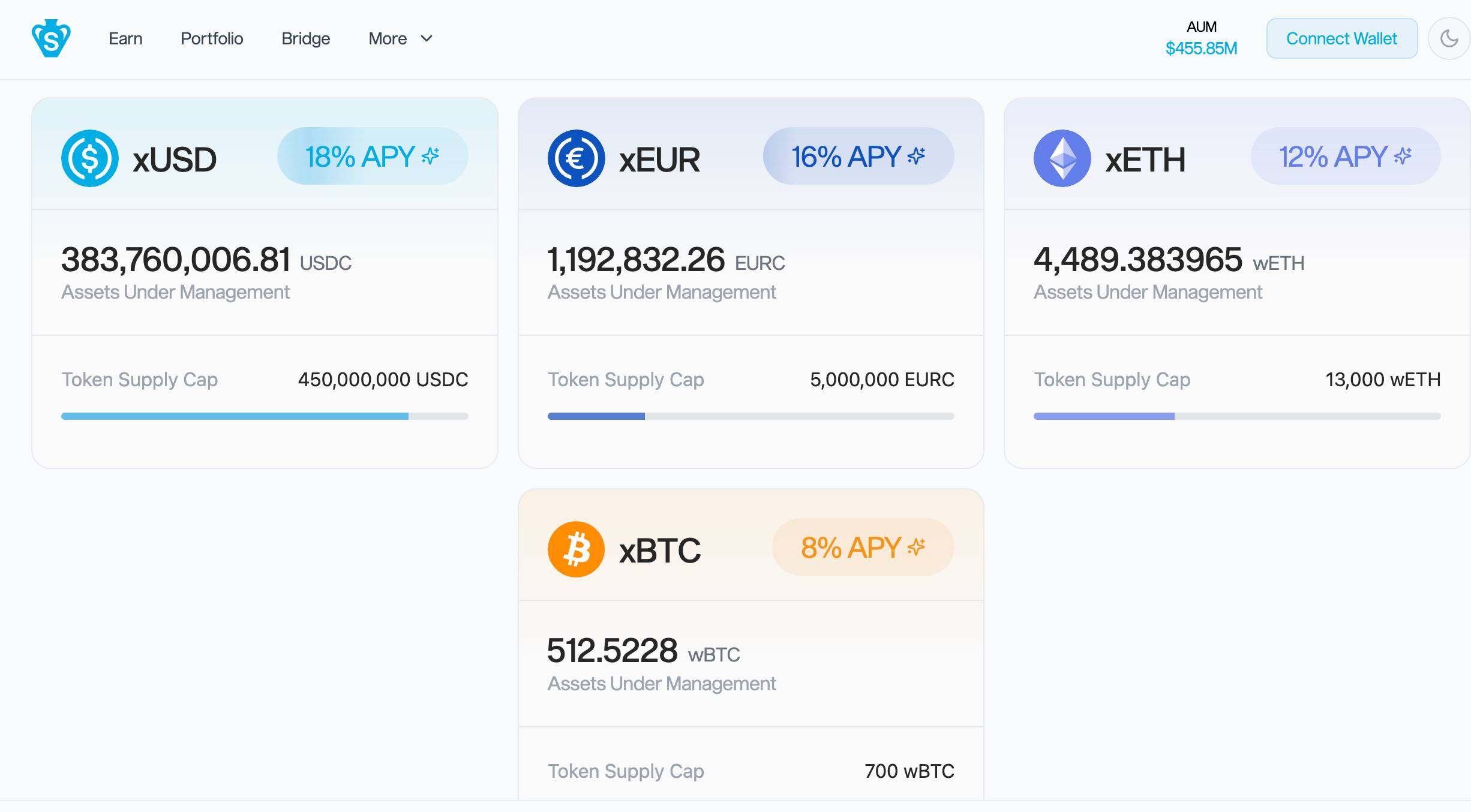

Stream自身のデータによると、同社はこの方法で1億6,000万ドルのユーザー預託金を5億2,000万ドルの運用資産にレバレッジをかけました。この3倍以上のレバレッジは、市場が安定しているときには魅力的な高収益を生み出す可能性があり、これがStreamがより高い収益を求める多くのユーザーを惹きつけている理由です。

しかし、高いリターンには高いリスクが伴います。Balancerがハッキングされたというニュースが広まったとき、DeFiユーザーの最初の反応は「私のお金はまだ安全なのか?」でした。

多数のユーザーが様々なプロトコルから資金を引き出し始めました。Streamユーザーも例外ではありませんでした。問題は、Streamの資金が実際にはユーザーの手元にない可能性があることでした。

ネストされたループを通じて、資金はさまざまな融資契約内に階層化されます。

ユーザーの出金リクエストに応えるために、Streamはこれらのポジションを段階的に解消する必要があります。例えば、まずプラットフォームCへのローン返済と担保の回収を行い、次にプラットフォームB、そしてプラットフォームAへと返済していくといった具合です。このプロセスは時間がかかるだけでなく、市場パニック時には流動性不足につながる可能性があります。

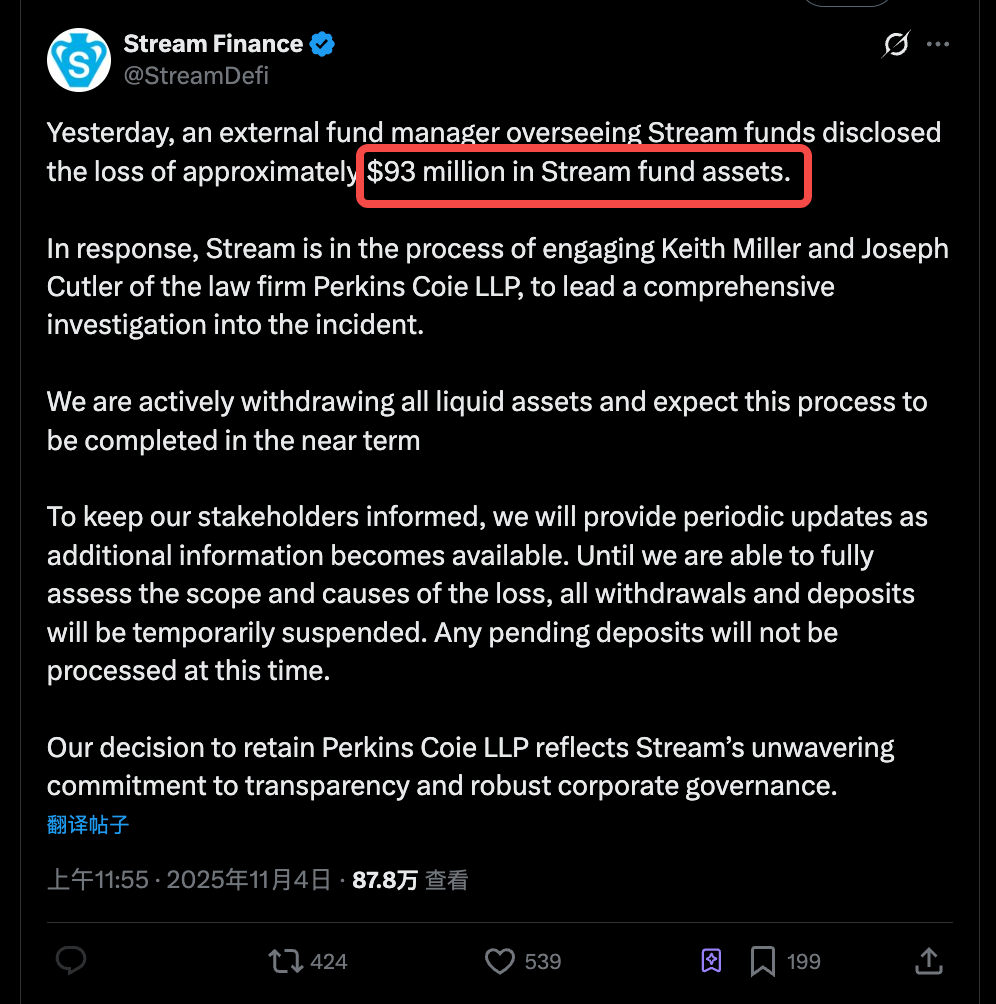

さらに重大なのは、ユーザーが必死に資金を引き出していたまさにその時に、Stream FinanceがTwitterで衝撃的な声明を発表したことだ。Streamの資金を管理する「外部ファンドマネージャー」が、約9,300万ドルの資産が消失したと報告したのだ。

すでにユーザーはパニック状態で資金を引き出そうとしており、現在では1億ドル近くの資金不足が明らかになった。

ストリーム社は声明の中で、大手法律事務所パーキンス・コイに調査を依頼したと述べた。発表は非常に公式なものだったが、資金がどのように失われたのか、いつ回収できるのかについては何も言及されていなかった。

この曖昧な説明は、調査が完了するまで市場に受け入れられないでしょう。ユーザーが引き出しの遅延に気づけば、銀行の取り付け騒ぎが起こるでしょう。

Streamが発行するxUSDは、1ドルにペッグされるはずでした。しかし、Streamが約束を果たせない可能性が認識されると、大規模な売りが起こりました。11月3日の深夜から今日にかけて、xUSDは0.27ドル前後まで下落し、ペッグから大きく乖離しています。

したがって、xUSDのデカップリングは技術的な不具合ではなく、信頼の崩壊です。暗号資産市場の下落傾向とBalancerのハッキングは単なる引き金に過ぎず、真の爆弾はStream独自の高レバレッジモデル、あるいは類似のDeFiプロトコルに共通する問題である可能性があります。

確認する必要がある資産のリスト

xUSD の崩壊は孤立した事件ではありませんでした。

TwitterユーザーYAMによるオンチェーン分析によると、現在約2億8500万ドルの融資がStreamが発行するxUSD、xBTC、xETHによって担保されています。つまり、これらのステーブルコインと担保資産がゼロになった場合、DeFiエコシステム全体が衝撃波に見舞われることになります。

原則を理解していない場合は、まず次の例え話をご覧ください。

Stream は、USDC などのステーブルコインの入金に基づいて、3 種類の「IOU」を発行します。

- xUSD : 「私はあなたに米ドルを借りています」と同等の証明書。

- xBTC :「私はあなたにビットコインを借りている」ことを示す証明書。

- xETH :「私はあなたに Ethereum を借りています」ということを示す証明書。

通常、たとえば、xUSD (米ドルの IOU) を Euler プラットフォームに持ち込み、次のように言います: この IOU は 100 万米ドルの価値があり、これを担保にして 50 万米ドルを借り入れます。

しかし、xUSD がペッグされなくなると:

xUSD は 1 ドルから 0.3 ドルに下落し、つまり「100 万ドル」の担保の価値は 30 万ドルにしかならなくなったことになります。しかし、50 万ドルを借りることができたので、オイラーはまだ 20 万ドルの損失を被ったことになります。

平たく言えば、これは不良債権のようなもので、最終的にはElulerのようなDeFiプロトコルによって埋め合わされる必要があります。問題は、これらのレンディングプロトコルのほとんどが、この規模の不良債権への備えができていない可能性があることです。

さらに悪いことに、多くのプラットフォームは「ハードコードされた」価格オラクルを使用しており、リアルタイムの市場価格ではなく「帳簿価格」に基づいて担保の価値を決定します。

これは通常、短期的な変動によって引き起こされる不必要な清算を防ぐものですが、今では時限爆弾となっています。

xUSD が 0.3 ドルまで下落したとしても、システムはまだそれを 1 ドルの価値があると見なす可能性があり、その結果、リスクが時間内に制御されなくなります。

YAMの分析によると、2億8500万ドルの債務は複数のプラットフォームに分散しており、それぞれ異なる「キュレーター」(ファンドマネージャー)によって管理されています。具体的にどのプラットフォームがこの火薬庫に眠っているのか見てみましょう。

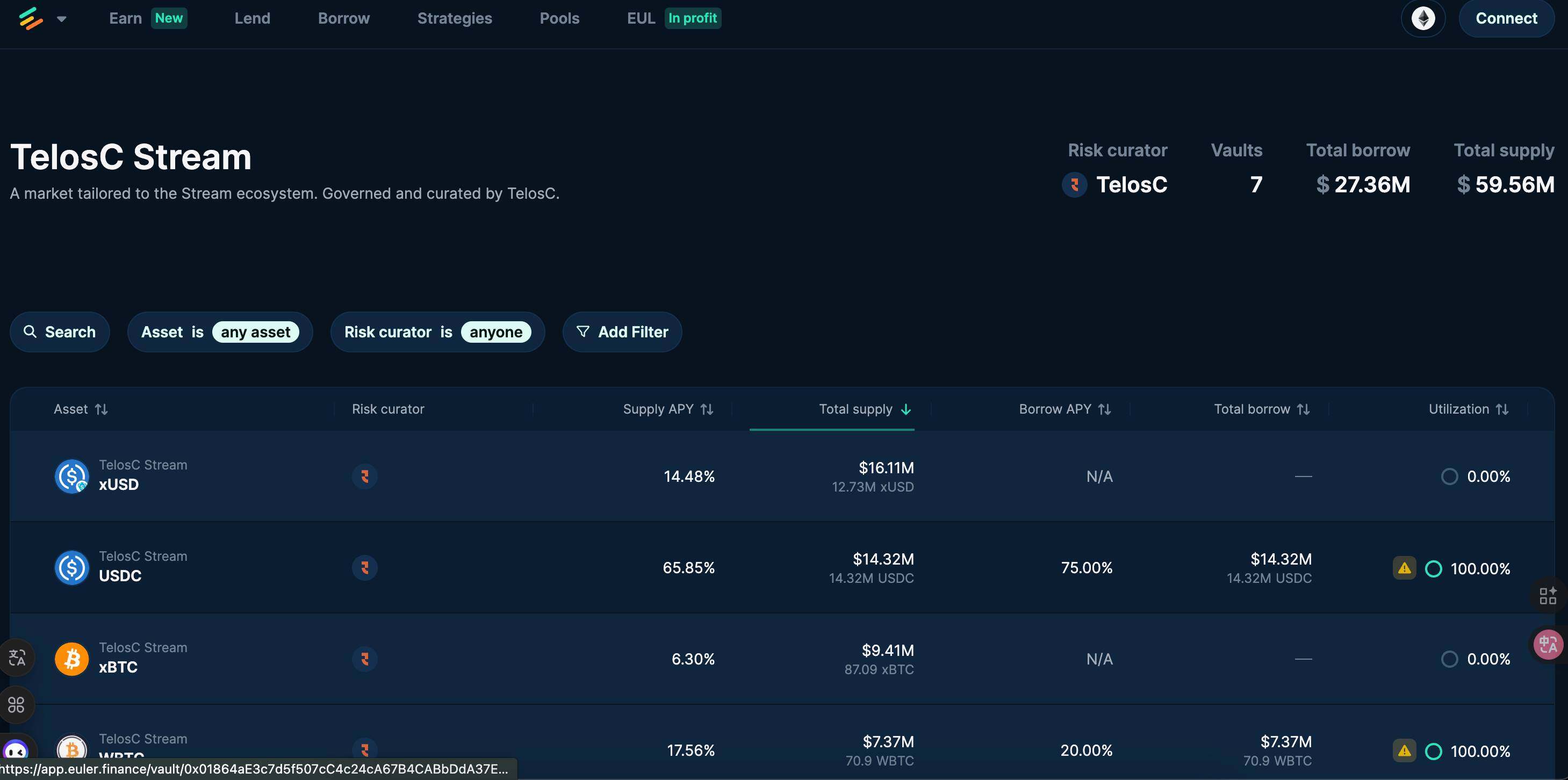

最大の被害者:TelosC - 1億2,360万ドル

TelosC は最大のファンドマネージャーであり、オイラー上の 2 つの主要市場を管理しています。

- イーサリアム メインネット: 2,985 万ドル相当の ETH、USDC、BTC が貸し出されました。

- Plasma Chain: 9,000 万 USDT を貸し出し、さらに 400 万近くの他のステーブルコインも貸し出しました。

この1億2000万ドルは、総エクスポージャーのほぼ半分を占めています。xUSDがゼロになった場合、TelosCとその投資家は莫大な損失を被ることになります。

これらのオイラー市場に預金がある場合、正常に引き出すことができなくなる可能性があります。Streamが最終的に資金の一部を回収したとしても、清算と不良債権処理には長い時間がかかります。

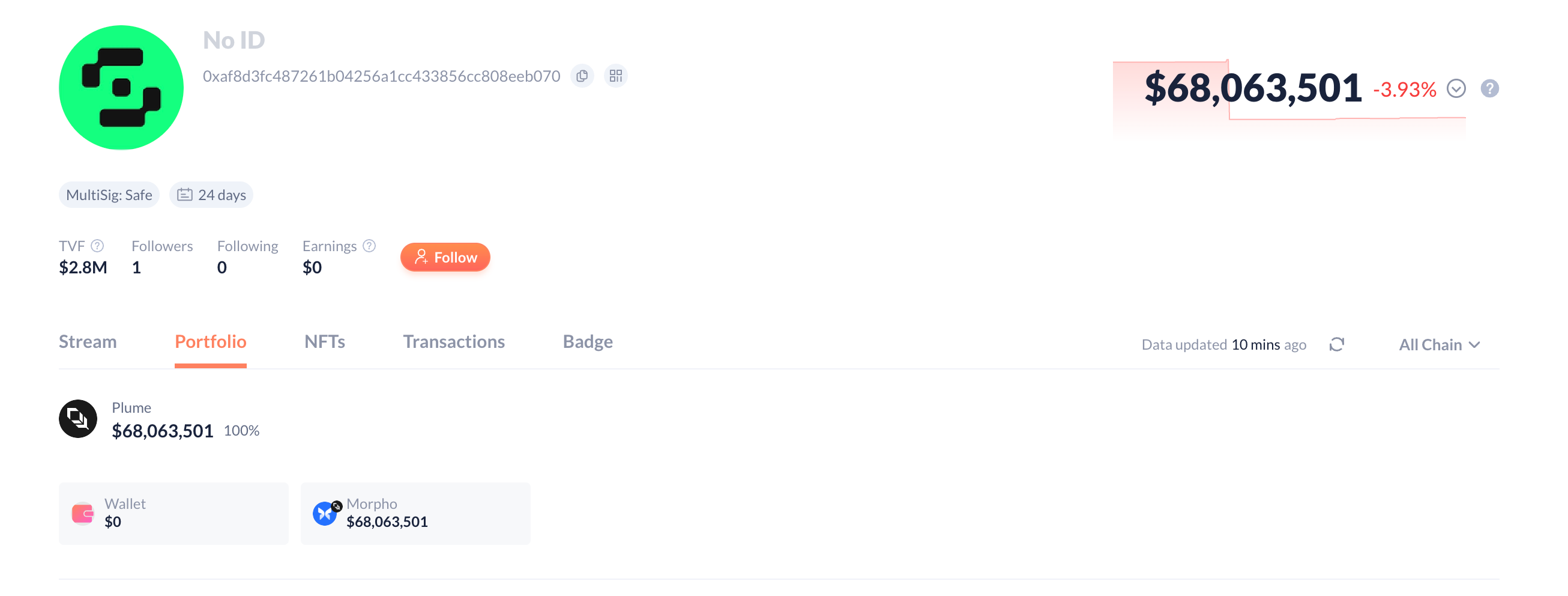

間接デフォルト:エリクサーの米ドル建て、6,800万ドル

ElixirはStreamに6,800万ドルのUSDCを貸し付けており、これはdeUSDステーブルコイン準備金の65%に相当します。Elixirは「1:1償還権」を主張しており、この権利を持つ唯一の債権者ですが、Streamチームは以前、弁護士が誰に何の権利があるかを判断するまで支払いはできないと回答していました。

つまり、deUSDを保有している場合、ステーブルコインの価値の3分の2はStreamが債務を返済できるかどうかに左右されます。そして現時点では、「返済できるかどうか」と「いつ返済できるか」はどちらも未知数です。

その他の散在するリスクポイント

Streamでは、「キュレーター」とは、資金プールの管理を担う専門組織または個人を指します。キュレーターは、受け入れる担保を決定し、リスクパラメータを設定し、資金を配分します。

簡単に言えば、彼らはファンドマネージャーのように、他人のお金を使って貸し出し、利益を得ていたのです。今、これらの「ファンドマネージャー」は皆、ストリームの破綻によって窮地に陥っています。

- MEV Capital - 2,542万ドル: MEV(最大抽出可能価値)戦略に特化した投資会社。複数のブロックチェーンに投資を行っている。

たとえば、Sonic Chain の Euler 市場には 987 万 xUSD と 500 xETH が預け入れられており、Avalanche には 1,760 万ドルの xBTC エクスポージャーがあります (272 BTC が貸し出されました)。

- Varlamore - 1,917 万ドル: Silo Finance の主な資金提供者であり、エクスポージャーは次のように分散されています。

Arbitrum は 1,420 万 USDC を保有しており、市場のほぼ 95% を占めています。

また、アバランチとソニックが運用するヴァーラモア・ファンドは約500万本あり、機関投資家や大口投資家が保有しています。今回の事態は、大規模な償還につながる可能性があります。

- Re7 Labs - 1,426 万ドル: Re7 Labs は、Plasma チェーンの Euler 上に専用の xUSD マーケットプレイスを立ち上げ、1,426 万ドルすべてを USDT で保有しました。

影響を受ける可能性のある他のマイナープレーヤーは次のとおりです。

- ミトラス:230万ドル、ステーブルコインの裁定取引に注力

- Enclabs : 256 万ドル、Sonic チェーンと Plasma チェーンの両方にまたがる。

- TiD : 380,000 ドル。少額だが、おそらく彼らの資金のすべてだ。

- 不変グループ:72,000ドル

これらのキュレーターは、預け入れた資金でギャンブルをしていたわけではなく、リスクを評価していたはずです。しかし、上流プロトコルのストリームに問題が発生すると、下流のリスク管理対策はすべて非常に消極的になります。

市場は弱気相場に入り、暗号通貨版サブプライム危機を引き起こしているのだろうか?

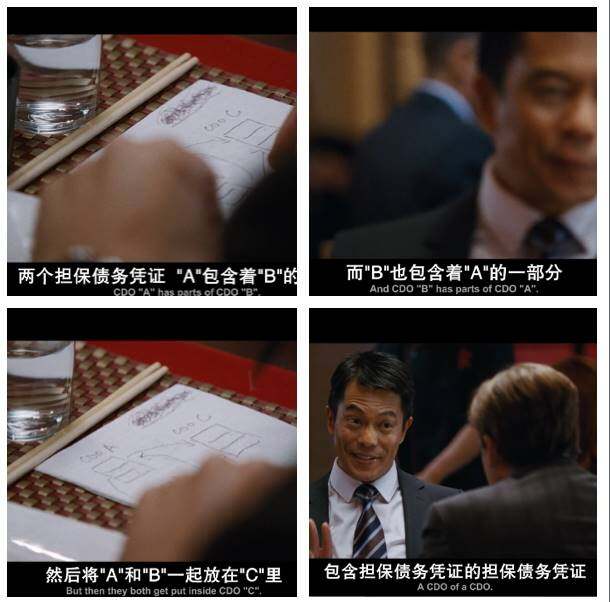

映画『マネー・ショート 華麗なる大逆転』を見たことがある人なら、今起きていることはおなじみのことかもしれない。

2008年、ウォール街はサブプライムローンをCDOに、そしてCDO²へとパッケージ化し、格付け機関はこれをAAAと評価しました。今日、Streamはこのネスト構造を通じてユーザーの預金を3倍に増やし、xUSDは主要な融資プラットフォームによって「高品質担保」として受け入れられています。歴史は繰り返さないものの、確かに韻を踏んでいると言えるでしょう。

Streamは以前、預金残高が1億6000万ドルであると主張していましたが、実際には5億2000万ドルの資産に相当します。この数字はどのようにして算出されたのでしょうか?

DefiLlama は長い間、この計算方法に疑問を呈してきました。この計算方法は、本質的に同じ金額を繰り返し計算する入れ子になったローンのループを伴い、TVL が膨らんでいることの表れです。

サブプライム危機の伝播経路は、住宅ローンの不履行 → CDO の崩壊 → 投資銀行の破綻 → 世界的金融危機でした。

今回の経路は、Balancer がハッキングされる → Stream bank の実行 → xUSD が分離される → 2 億 8,500 万ドルの融資が不良債権になる → さらに多くのプロトコルが崩壊する可能性がある、というものです。

DeFi プロトコルを高収益マイニングに使用する場合、市場が好調なときは、お金がどのように稼がれるのか、利益はどこから来るのかはあまり問われません。しかし、マイナスの出来事が起きた場合、損失は元本になる可能性があります。

DeFiプロトコルにおける資金の真のリスクエクスポージャーは、決して把握できないかもしれません。規制も保険も、最後の貸し手も存在しないDeFiの世界では、資金の安全は自分自身で守るしかありません。

市場は好調ではありません。平和を祈っています。