กลไกการกำหนดราคาล้มเหลว: บิตคอยน์หลงทางในเรื่องเล่าที่ขัดแย้งกัน

- มุมมองหลัก: บทความชี้ให้เห็นว่าบิตคอยน์กำลังเผชิญกับวิกฤตอัตลักษณ์เชิงโครงสร้าง โดยตลาดมอบหมายอัตลักษณ์ที่ขัดแย้งกันสี่ประการให้ ได้แก่ การป้องกันเงินเฟ้อ หุ้นเทคโนโลยี ทองคำดิจิทัล และสินทรัพย์สำรองของสถาบัน ส่งผลให้พฤติกรรมราคาวุ่นวายและมีความสัมพันธ์สูงกับตลาดหุ้น สูญเสียความสามารถในการค้นพบราคาอย่างอิสระ

- องค์ประกอบสำคัญ:

- ความขัดแย้งของอัตลักษณ์และความวุ่นวายของตลาด: บิตคอยน์ร่วงลงทั้งในช่วงตลาดหุ้นพัง (ซึ่งควรจะขึ้นในฐานะสินทรัพย์ปลอดภัย) และเมื่อมีสัญญาณนโยบายแข็งกร้าวจากเฟด (ซึ่งควรจะลงในฐานะสินทรัพย์เสี่ยง) สิ่งนี้เผยให้เห็นความขัดแย้งระหว่างอัตลักษณ์หลายชั้นของมัน

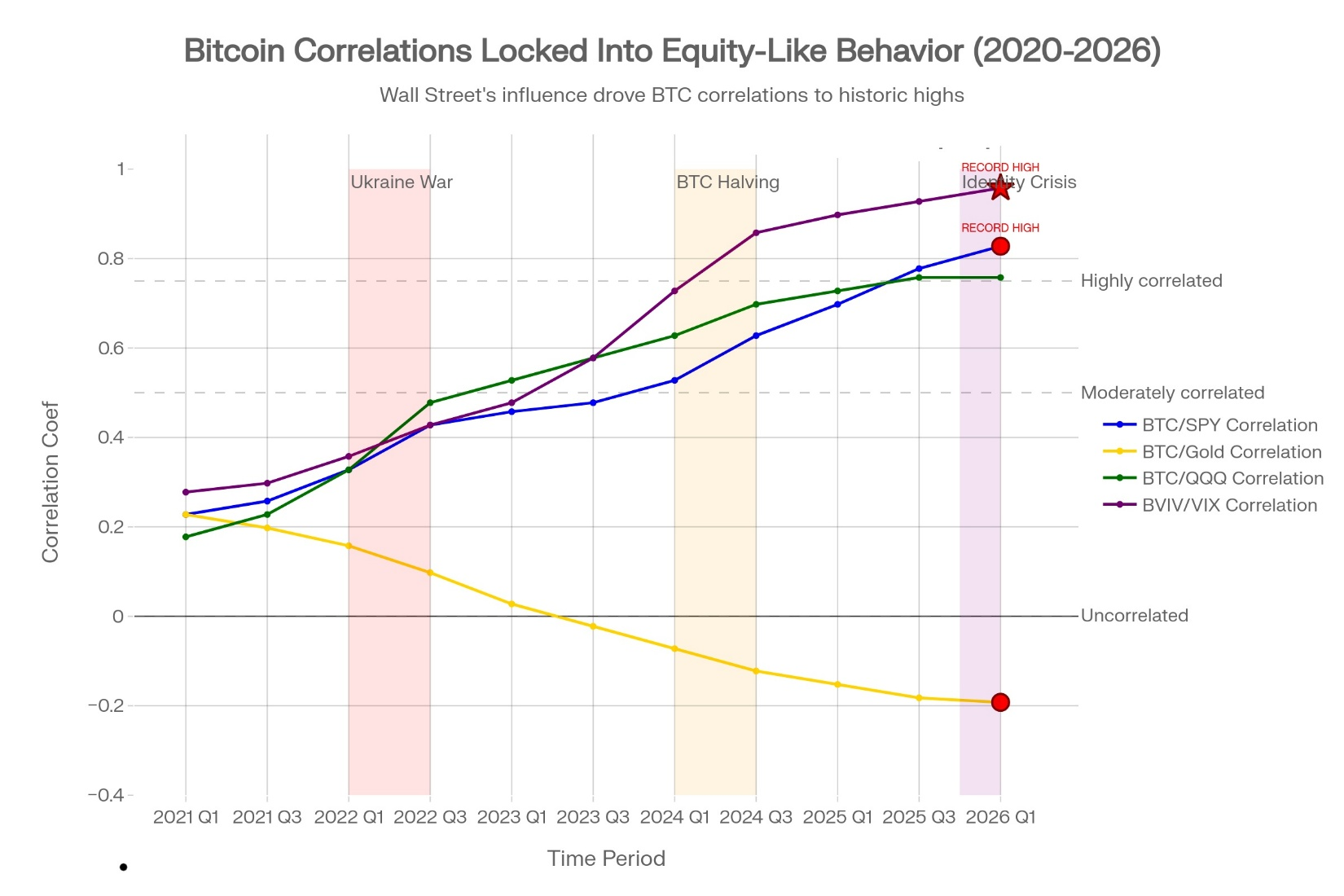

- มีความสัมพันธ์สูงกับตลาดหุ้น: ความสัมพันธ์ 30 วันระหว่างบิตคอยน์กับแนสแด็กอยู่ที่ 0.68 ความสัมพันธ์ระหว่างความผันผวนของบิตคอยน์กับความผันผวนของตลาดหุ้นสูงถึง 0.88 ในเดือนมกราคม 2026 ซึ่งบ่งชี้ว่าพฤติกรรมการซื้อขายของมันถูกทำให้เป็นสถาบันและกลไกในระดับสูงแล้ว

- เครื่องมือป้องกันความเสี่ยงล้มเหลว: ความสัมพันธ์เชิงลบกับทองคำ (-0.27) และการเคลื่อนไหวในทิศทางเดียวกันในช่วงวิกฤต พิสูจน์ว่ามันไม่ผ่านการทดสอบพื้นฐานในฐานะทองคำดิจิทัลหรือเครื่องมือป้องกันเงินเฟ้อ

- พฤติกรรมของสถาบันทำให้ปัญหารุนแรงขึ้น: สถาบันต่างๆ ดำเนินการซื้อขายด้วยอัลกอริทึมและการจัดการความเสี่ยงโดยอิงจากความสัมพันธ์ในอดีต ส่งผลให้เกิดการขายทิ้งโดยไม่สมัครใจและทำให้ราคาหลุดออกจากพื้นฐานบนเชน (เช่น การเติบโตของที่อยู่ที่ใช้งาน)

- เส้นทางแก้ไขที่เป็นไปได้สี่ประการ: ตลาดอาจบังคับให้แก้ไขวิกฤตอัตลักษณ์ผ่านหนึ่งในสี่เส้นทางนี้: บิตคอยน์วิวัฒนาการเป็นสินทรัพย์สำรองเชิงกลยุทธ์ การทำให้สินทรัพย์เสี่ยงเป็นปกติ การยอมรับเป็นเครื่องมือป้องกันเงินเฟ้อ หรือความล้มเหลวในการกระจายความเสี่ยงนำไปสู่ราคาที่ลดลง

- ตัวชี้วัดการสังเกตการณ์ที่สำคัญ: จุดเปลี่ยนของความสัมพันธ์ระหว่างบิตคอยน์กับตลาดหุ้น การประกาศสำรองของรัฐบาล ตัวชี้วัดพื้นฐานบนเชน และการเปลี่ยนแปลงของความสัมพันธ์ด้านความผันผวน จะบ่งบอกทิศทางในอนาคตของมัน

ผู้เขียนต้นฉบับ: Luis Flavio Nunes

เรียบเรียงต้นฉบับ: Shenchao TechFlow

บทนำ: วันที่ 29 มกราคม 2026 บิทคอยน์ร่วงลง 15% ในวันเดียว จาก 96,000 ดอลลาร์เหลือ 80,000 ดอลลาร์ สิ่งที่แปลกประหลาดคือ: เมื่อตลาดหุ้นพัง มันควรจะขึ้นในฐานะสินทรัพย์ปลอดภัย แต่กลับร่วง; เมื่อเฟดส่งสัญญาณแข็งกร้าว มันควรจะร่วงในฐานะสินทรัพย์เสี่ยง แต่กลับร่วงเช่นกัน บิทคอยน์ล่มสลายในเหตุการณ์ตรงข้ามทั้งสอง

บทความนี้ชี้ให้เห็นว่าบิทคอยน์กำลังแสดงบทบาทสี่อย่างที่ขัดแย้งกันในเวลาเดียวกัน: ตัวป้องกันเงินเฟ้อ หุ้นเทคโนโลยี ทองคำดิจิทัล และสินทรัพย์สำรองของสถาบัน เมื่อทั้งสี่บทบาทแย่งชิงการควบคุม ผลลัพธ์คือความสับสนวุ่นวาย

ผู้เขียนเสนอเส้นทางที่เป็นไปได้สี่เส้นทาง และวิเคราะห์ว่าเส้นทางใดจะผลักดันบิทคอยน์ไปสู่ 150,000 ดอลลาร์

เนื้อหาทั้งหมดมีดังนี้:

วันที่ 29 มกราคม 2026 บิทคอยน์ร่วงลง 15% ในวันเดียว จาก 96,000 ดอลลาร์เหลือ 80,000 ดอลลาร์ สิ่งที่น่าสนใจไม่ใช่การล่มสลายเอง แต่คือบิทคอยน์ร่วงลงทั้งที่เหตุการณ์ตรงข้ามสองอย่างเกิดขึ้นพร้อมกัน

ตลาดหุ้นพัง นี่ควรช่วยบิทคอยน์ในฐานะสินทรัพย์ปลอดภัย

เฟดส่งสัญญาณนโยบายรัดเข็มขัด นี่ควรโจมตีบิทคอยน์ในฐานะสินทรัพย์เสี่ยง

บิทคอยน์ล่มสลายในเหตุการณ์ทั้งสอง เมื่อมันควรเคลื่อนไหวสวนทางกับหุ้น มันกลับเคลื่อนไหวไปกับหุ้น เมื่อทองคำดิจิทัลควรจะขึ้น มันกลับร่วงลงในข่าวแข็งกร้าว ตรรกะพื้นฐานที่ตลาดเข้าใจว่าบิทคอยน์คืออะไรกันแน่ได้แตกสลายไปแล้ว

สี่อัตลักษณ์ที่อยู่ร่วมกันไม่ได้

บิทคอยน์กำลังซื้อขายในฐานะสินทรัพย์ที่แตกต่างกันสี่ชนิดในเวลาเดียวกัน แต่ละอัตลักษณ์ต้องการพฤติกรรมราคาที่แตกต่างกัน เมื่อทั้งสี่อัตลักษณ์แย่งชิงการควบคุม ผลลัพธ์คือความสับสนวุ่นวาย

อัตลักษณ์ที่หนึ่ง: ตัวป้องกันเงินเฟ้อ

บิทคอยน์มีอุปทานคงที่ 21 ล้านเหรียญ เมื่อรัฐบาลพิมพ์เงินและทำให้เงินตราเสื่อมค่า บิทคอยน์ควรจะขึ้น นี่คือคำมั่นสัญญาแรกเริ่ม ความขาดแคลนดิจิทัลชนะเครื่องพิมพ์เงินของรัฐบาล

ข้อมูลบอกเล่าเรื่องราวที่ต่างออกไป ในปี 2025 เมื่อความตื่นตระหนกเรื่องเงินเฟ้อครอบงำตลาด ทองคำขึ้น 64% บิทคอยน์ร่วง 26% เมื่อดัชนีราคาผู้บริโภค (CPI) แสดงการเพิ่มขึ้นที่ไม่คาดคิด บิทคอยน์บางครั้งก็ขึ้น เมื่อดัชนีรายจ่ายส่วนบุคคลพื้นฐาน (Core PCE) แสดงเงินเฟ้อ บิทคอยน์บางครั้งก็ร่วง ปฏิกิริยาเป็นแบบสุ่ม ไม่ใช่สม่ำเสมอ

หากบิทคอยน์เป็นเครื่องป้องกันเงินเฟ้อจริงๆ มันควรตอบสนองต่อสัญญาณเงินเฟ้อทั้งหมดในแบบเดียวกัน แต่แทนที่จะเป็นเช่นนั้น มันตอบสนองต่อบางสัญญาณ แต่กลับเพิกเฉยต่อสัญญาณอื่นๆ นี่ชี้ให้เห็นว่าบิทคอยน์ตอบสนองต่อสิ่งอื่น บางทีอาจเป็นราคาพลังงานที่ส่งผลต่อต้นทุนการขุดและเงินเฟ้อของผู้บริโภค

อัตลักษณ์ที่สอง: หุ้นเทคโนโลยี

บิทคอยน์เคลื่อนไหวไปพร้อมกับแนสแด็ก ความสัมพันธ์ 30 วัน อยู่ที่ 0.68 เมื่อหุ้นเทคโนโลยีร่วงลงเนื่องจากความกังวลเรื่องการเติบโต บิทคอยน์ก็ร่วงลง เมื่อเฟดส่งสัญญาณนโยบายรัดเข็มขัดและหุ้นเทคโนโลยีถูกขายทิ้ง บิทคอยน์ก็ถูกขายทิ้งรุนแรงกว่า

หากบิทคอยน์เป็นหุ้นเทคโนโลยี นักลงทุนก็ควรซื้อดัชนีแนสแด็กโดยตรงจะดีกว่า หุ้นเทคโนโลยีไม่จ่ายเงินปันผล แต่พวกมันสร้างรายได้และกำไร บิทคอยน์ไม่สร้างทั้งสองอย่าง การเดิมพันเทคโนโลยีล้วนๆ ผ่านหุ้นเทคโนโลยีจริงๆ น่าจะสมเหตุสมผลกว่า

ปัญหาลึกซึ้งยิ่งกว่า บิทคอยน์ควรจะไม่มีความสัมพันธ์กับตลาดดั้งเดิม นี่คือข้อเสนอคุณค่าทั้งหมด หากบิทคอยน์เป็นเพียงการเดิมพันแนสแด็กแบบมีเลเวอเรจ มันก็ไม่มีบทบาทใดๆ ในพอร์ตโฟลิโอที่ถือหุ้นอยู่แล้ว

อัตลักษณ์ที่สาม: ทองคำดิจิทัล

ปลายเดือนมกราคม เมื่อนักลงทุนหนีความเสี่ยง ทองคำพุ่งขึ้นไปที่ 5,500 ดอลลาร์ บิทคอยน์ล่มสลายลงไปที่ 80,000 ดอลลาร์ ในช่วงเวลาที่ทองคำดิจิทัลควรพิสูจน์คุณค่าของมันอย่างแท้จริง สินทรัพย์ทั้งสองกลับเคลื่อนไหวไปในทิศทางตรงกันข้าม

ความสัมพันธ์ระหว่างบิทคอยน์กับทองคำเปลี่ยนเป็นลบในปี 2026 อยู่ที่ลบ 0.27 อย่างแม่นยำ เมื่อทองคำขึ้น 3.5% ในข่าวเฟดแข็งกร้าว บิทคอยน์ร่วง 15% อัตราส่วนบิทคอยน์ต่อทองคำแตะระดับต่ำสุดใหม่ตลอดกาลที่ 16.68 เท่า

หากบิทคอยน์เป็นทองคำดิจิทัล มันล้มเหลวในการทดสอบพื้นฐานที่สุด ทองคำมีประสิทธิภาพเป็นเครื่องป้องกันวิกฤตเพราะมันเคลื่อนไหวห่างจากสินทรัพย์เสี่ยงเมื่อความตื่นตระหนกเพิ่มขึ้น บิทคอยน์เคลื่อนไหวไปกับสินทรัพย์เสี่ยง พิสูจน์ว่ามันไม่ใช่ทองคำในความหมายที่แท้จริงใดๆ

อัตลักษณ์ที่สี่: สินทรัพย์สำรองของสถาบัน

บริษัทและรัฐบาลบางแห่งถือบิทคอยน์เป็นทุนสำรองเชิงกลยุทธ์ Metaplanet ของญี่ปุ่นถือ 35,100 บิทคอยน์ รัฐบาลสหรัฐฯ รวมบิทคอยน์ที่ยึดได้เข้ากับทุนสำรองเชิงกลยุทธ์ เรื่องเล่านี้ชี้ให้เห็นว่าบิทคอยน์จะกลายเป็นส่วนสำคัญในพอร์ตโฟลิโอของกองทุนบำเหน็จบำนาญและธนาคารกลาง

พฤติกรรมไม่สอดคล้องกับเรื่องเล่า นักลงทุนสถาบันไม่ได้ถือครองท่ามกลางความผันผวน พวกเขากำลังทำการเทรดเบส ขายความผันผวน และมองบิทคอยน์เป็นเครื่องมือเทรด การไหลของเงิน ETF ส่วนใหญ่แสดงกิจกรรมอาร์บิทราจ ไม่ใช่การซื้อด้วยความเชื่อมั่นระยะยาว

หากสถาบันมองบิทคอยน์เป็นสินทรัพย์สำรองเหมือนทองคำจริงๆ พวกเขาจะสะสมในช่วงที่ตลาดพัง และไม่เคยขาย แต่แทนที่จะเป็นเช่นนั้น พวกเขาขายเมื่อตลาดพัง และซื้อเมื่อตลาดเด้ง นี่คือพฤติกรรมของเทรดเดอร์ ไม่ใช่ผู้จัดการทุนสำรอง

ความขัดแย้งในการประเมินมูลค่า

แต่ละอัตลักษณ์บ่งชี้ถึงมูลค่าที่เป็นธรรมที่แตกต่างกันสำหรับบิทคอยน์

หากบิทคอยน์เป็นเครื่องป้องกันเงินเฟ้อ ราคาควรอยู่ที่ 120,000 ถึง 150,000 ดอลลาร์ โดยอิงจากผลการดำเนินงานของทองคำภายใต้สภาวะการเงินที่คล้ายคลึงกัน

หากบิทคอยน์เป็นหุ้นเทคโนโลยี ราคาควรอยู่ที่ 50,000 ถึง 70,000 ดอลลาร์ โดยอิงจากความสัมพันธ์กับแนสแด็กและการขาดกระแสเงินสด

หากบิทคอยน์เป็นทองคำดิจิทัล ราคาควรเกิน 150,000 ดอลลาร์ โดยประยุกต์วิถีมูลค่า 65 ปีของทองคำเข้ากับความขาดแคลนดิจิทัล

หากบิทคอยน์เป็นสินทรัพย์สำรองของสถาบัน ราคาควลอกตามอัตราการยอมรับของรัฐบาลและบริษัท บ่งชี้ว่าจะแตะ 100,000 ถึง 120,000 ดอลลาร์ภายในสิ้นปี

ราคาปัจจุบันที่ 80,000 ดอลลาร์ ไม่ตอบสนองกรอบใดๆ เหล่านี้เลย มันอยู่ตรงกลาง ไม่พอใจโมเดลใด และไม่ยืนยันข้อโต้แย้งใด นี่ไม่ใช่ตลาดที่กำลังค้นหาจุดสมดุล นี่คือตลาดที่ไม่สามารถตกลงกันได้ว่ากำลังกำหนดราคาอะไร

เมื่อวอลล์สตรีตไม่สามารถนิยามสิ่งที่มันมี

Robbie Mitchnick จัดการกลยุทธ์สินทรัพย์ดิจิทัลที่ BlackRock ซึ่งเป็นบริษัทจัดการสินทรัพย์ที่ใหญ่ที่สุดในโลก ในเดือนมีนาคม 2025 เขาพูดบางอย่างที่น่าสนใจ:

"บิทคอยน์ดูเหมือนทองคำดิจิทัลในระดับพื้นฐาน แต่บางวันมันก็ไม่ได้เทรดแบบนั้น มีการประกาศภาษีศุลกากร มันร่วงเหมือนหุ้น ซึ่งทำให้ผมสับสน เพราะผมไม่เข้าใจว่าทำไมภาษีศุลกากรถึงส่งผลกระทบต่อบิทคอยน์ คำตอบคือมันไม่ส่งผลกระทบ"

แม้แต่ผู้สนับสนุนหลักของบิทคอยน์ในแวดวงสถาบันก็ยอมรับความสับสน หากแม้แต่ BlackRock ยังไม่เข้าใจว่าบิทคอยน์คืออะไร แล้วนักลงทุนรายย่อยจะถูกคาดหวังให้รู้ได้อย่างไร?

ความสับสนนี้สร้างปัญหาทางกลไก เมื่อสถาบันไม่สามารถจัดหมวดหมู่สินทรัพย์ได้ พวกเขาจะใช้โมเดลความเสี่ยงตามความสัมพันธ์เป็นค่าเริ่มต้น โมเดลเหล่านี้สมมติว่าความสัมพันธ์ในอดีตยังคงอยู่ เมื่อความสัมพันธ์เปลี่ยนไปอย่างกะทันหัน เหมือนในเดือนมกราคม สถาบันต้องปรับสมดุลพอร์ตโฟลิโอใหม่ การปรับสมดุลใหม่ในช่วงที่ตลาดพังหมายถึงการขายทิ้งโดยถูกบังคับ การขายทิ้งโดยถูกบังคับสร้างผลกระทบต่อเนื่อง

ลองนึกภาพมันเหมือนกับระบบขับเคลื่อนอัตโนมัติของเรือ ระบบขับเคลื่อนอัตโนมัติควบคุมหางเสือตามรูปแบบลมในอดีต เมื่อลมเปลี่ยนทิศทางกะทันหัน ระบบขับเคลื่อนอัตโนมัติจะแก้ไขเกินจริง สร้างการแกว่งอย่างรุนแรง การตัดสินใจของมนุษย์สามารถทำให้เส้นทางราบรื่นขึ้น แต่ระบบขับเคลื่อนอัตโนมัติรู้แค่รูปแบบในอ過去 วิกฤตอัตลักษณ์ของบิทคอยน์คือลมที่เปลี่ยนทิศทาง และอัลกอริธึมของสถาบันคือระบบขับเคลื่อนอัตโนมัติที่แก้ไขเกินจริงท่ามกลางพายุ

ความตายของการกระจายความเสี่ยง: ความสัมพันธ์ระหว่างบิทคอยน์กับหุ้นพุ่งจาก 0.15 (ปี 2021) ไปเป็น 0.75 (มกราคม 2026) ซึ่งเป็นการเปลี่ยนแปลงตลอดห้าปีที่ขับเคลื่อนโดยการจัดการความเสี่ยงของสถาบันทั้งหมด ไม่ใช่การยอมรับบิทคอยน์หรือพื้นฐาน ตัวชี้วัดที่ทำลายล้างยิ่งกว่า: ความผันผวนของบิทคอยน์ตอนนี้มีความสัมพันธ์กับความผันผวนของหุ้นที่ 0.88 (เส้นสีม่วง) ซึ่งเป็นระดับสูงสุดที่เคยบันทึกมา นี่พิสูจน์ว่าบิทคอยน์ถูกเทรดตามกลไกของหุ้น ไม่ใช่ยูทิลิตี้ของตัวมันเอง นักลงทุนที่ซื้อบิทคอยน์เป็นเครื่องป้องกันความเสี่ยง จริงๆ แล้วกำลังซื้อการเดิมพันหุ้นที่มีเลเวอเรจและผันผวน ซึ่งขยายความสูญเสียแทนที่จะชดเชยความสูญเสียในช่วงที่ตลาดพัง

ความเหมือนกันของความผันผวน

ความผันผวนของบิทคอยน์ตอนนี้เคลื่อนไหวไปพร้อมกับความผันผวนของตลาดหุ้น ความสัมพันธ์ระหว่างความผันผวนของบิทคอยน์กับดัชนีความผันผวนหุ้น VIX แตะที่ 0.88 ในเดือนมกราคม 2026 นี่เป็นการอ่านค่าสูงสุดที่เคยบันทึกมา

ในปี 2020 ความสัมพันธ์นี้อยู่ที่ 0.2 ความผันผวนของบิทคอยน์เป็นอิสระ ภายในปี 2026 มันกลายเป็นเหมือนกับความผันผวนของหุ้น

นี่เป็นเพราะเทรดเดอร์สถาบันกำลังขายความผันผวนในทุกคลาสสินทรัพย์พร้อมกัน เมื่อ VIX สูงขึ้นเหนือระดับบางระดับ อัลกอริธึมจะขายบิทคอยน์ หุ้น และสินค้าโภคภัณฑ์โดยอัตโนมัติเพื่อลดความผันผวนของพอร์ตโฟลิโอ การขายทิ้งทางกลไกนี้ไม่เกี่ยวข้องกับพื้นฐานของบิทคอยน์เลย นี่คือการจัดการความเสี่ยงล้วนๆ ที่นำไปใช้เหมือนกันในทุกสินทรัพย์

ผลลัพธ์คือบิทคอยน์สูญเสียการค้นพบราคาอิสระไปแล้ว ราคาของมันไม่ได้ถูกขับเคลื่อนโดยการยอมรับ การใช้งาน หรือความขาดแคลนอีกต่อไป มันถูกขับเคลื่อนโดยสมมติฐานความสัมพันธ์และอัลกอริธึมควบคุมความผันผวน

ข้อมูลพิสูจน์สิ่งนี้ ในเดือนมกราคม 2026 แม้ราคาจะเด้งกลับไปที่ 96,000 ดอลลาร์ แต่จำนวนที่อยู่ที่ใช้งานรายวันของบิทคอยน์ยังคงลดลง แม้การยอมรับจากสถาบันจะถูกกล่าวอ้างว่าเร่งตัวขึ้น ปริมาณการซื้อขายก็ลดลง Lightning Network ที่ประมวลผล