Aave から Ether.fi まで: オンチェーン クレジット システムで最も価値を獲得したのは誰か?

- 核心观点:借贷协议是DeFi信用价值链中价值捕获最强的环节。

- 关键要素:

- 金库支付给借贷协议的利息超过其自身收入。

- 借贷协议收入取决于借款规模,相对稳定且可观。

- 借贷层创造的经济价值超过上游资产发行方。

- 市场影响:凸显借贷协议核心地位,挑战“分发为王”叙事。

- 时效性标注:中期影响。

著者 | @SilvioBusonero

Odaily Planet Daily( @OdailyChina )がまとめました

翻訳者 |ディンダン ( @XiaMiPP )

DeFiの世界で金庫とキュレーターが市場シェアを拡大するにつれ、レンディングプロトコルの利益率は圧迫されているのか?レンディングはもはや良いビジネスではないのか?といった疑問が浮上しています。

しかし、視点をオンチェーン信用バリューチェーン全体に移すと、結論は全く逆になります。融資プロトコルは依然として、このバリューチェーンにおける最も強力な堀を形成しています。これはデータによって定量化できます。

AaveとSparkLendでは、金庫が貸付プロトコルに支払う利息手数料が、実際には金庫自体が生み出す収益を上回っています。この事実は、「分配こそが王様」という主流の見解に真っ向から反論するものです。

少なくとも融資部門においては、分配は重要ではない。

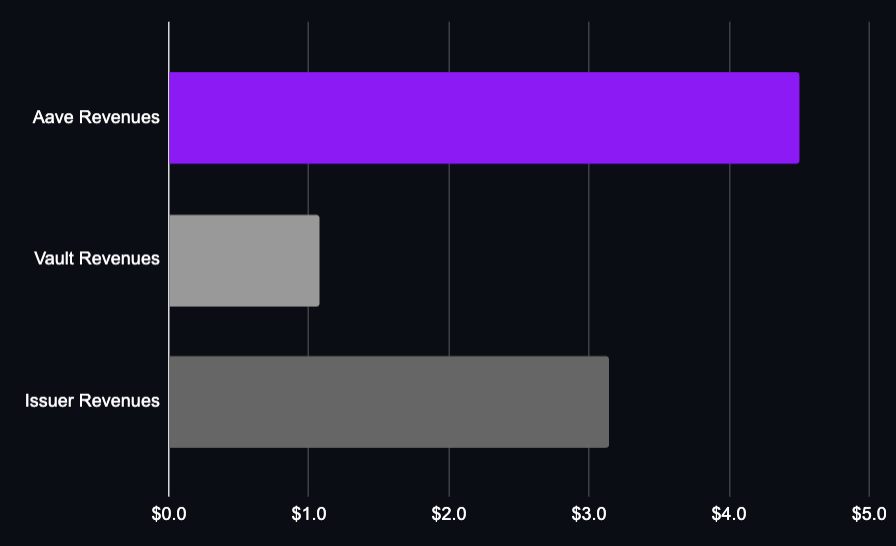

簡単に言うと、 Aave は、その上に構築されたさまざまな金庫よりも多くの収益を上げているだけでなく、Lido や Ether.fi などの貸付に使用される資産発行者よりも優れています。

その理由を理解するには、DeFi レンディングのバリューチェーン全体を分析して、資金と手数料の流れを追うことで各プレーヤーの価値獲得能力を再検討する必要があります。

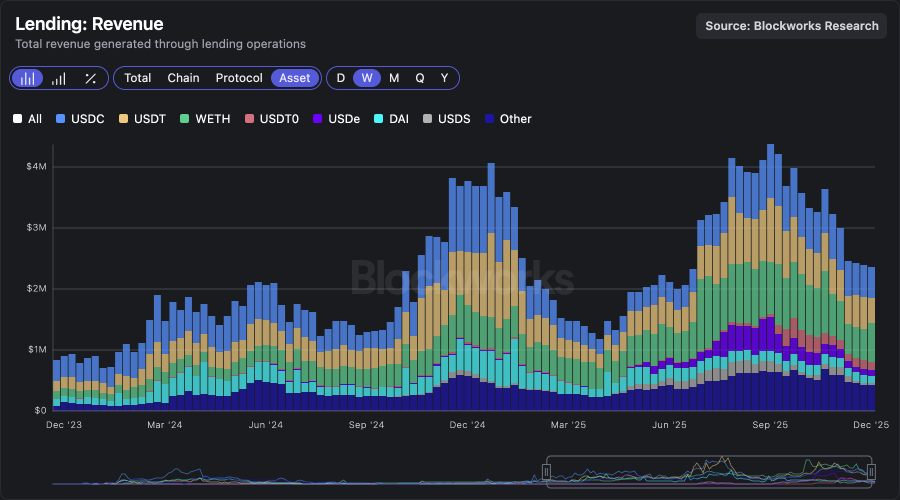

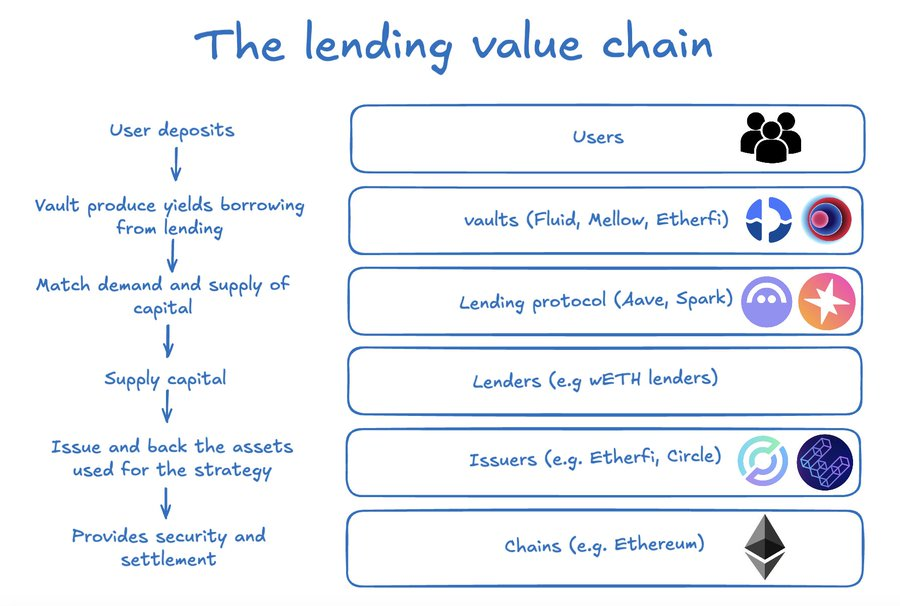

融資バリューチェーンの解体

レンディング市場全体の年間収益は1億ドルを超えています。この価値は単一のリンクによって生み出されたものではなく、基盤となる決済ブロックチェーン、資産発行者、貸し手、レンディングプロトコル自体、そして分配と戦略実行を担う金庫といった複雑な構成要素の積み重ねによって生み出されています。

以前の記事で述べたように、現在の多くの貸付市場のアプリケーションは、ベーシス取引と流動性マイニングの機会に由来しており、その背後にある主な戦略的ロジックを分析しました。

では、融資市場で実際に資本を「必要としている」のは誰でしょうか?

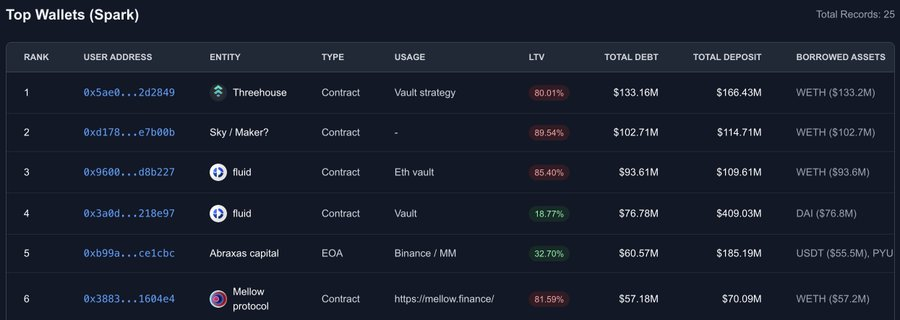

私は、Aave と SparkLend の上位 50 件のウォレット アドレスを分析し、主要な借り手にラベルを付けました。

- 最大の借り手は、Fluid、Treehouse、Mellow、Ether.fi、Lido (資産発行者でもある)といった様々な金庫および戦略プラットフォームです。これらのプラットフォームはエンドユーザーへの流通能力をコントロールし、エンドユーザーが複雑なサイクルやリスクを自ら管理することなく、より高いリターンを得られるよう支援しています。

- また、アブラクサス・キャピタルなど、同様の戦略に外部資本を投入している大規模な機関投資家もおり、その経済モデルは本質的に金庫のものと非常によく似ている。

しかし、金庫だけが全てではありません。このチェーンには、少なくとも以下の種類の参加者が含まれています。

- ユーザー: 金庫または戦略マネージャーを通じて追加の収益を得ることを期待して、資産を預けています。

- 貸付契約: インフラストラクチャと流動性のマッチングを提供し、借り手に利息を請求し、一定の割合を契約収益として受け取ります。

- 貸し手: 資本供給者。一般ユーザーまたは他の金融機関である場合があります。

- 資産発行者:ほとんどのオンチェーン融資資産には、収益を生み出す基礎となる裏付け資産があり、その一部は発行者によって獲得されます。

- ブロックチェーンネットワーク:あらゆる活動の基盤となる「軌跡」

貸付契約は下流の金庫よりも多くの利益をもたらした。

Ether.fiのETH流動性ステーキング金庫を例に挙げましょう。同社はAaveで2番目に大きな借り手であり、未払いローン残高は約15億ドルです。この戦略は非常に典型的です。

- デポジットweETH(約+2.9%)

- wETHを貸し出す(約-2%)

- Vault は TVL に 0.5% のプラットフォーム管理手数料を請求します。

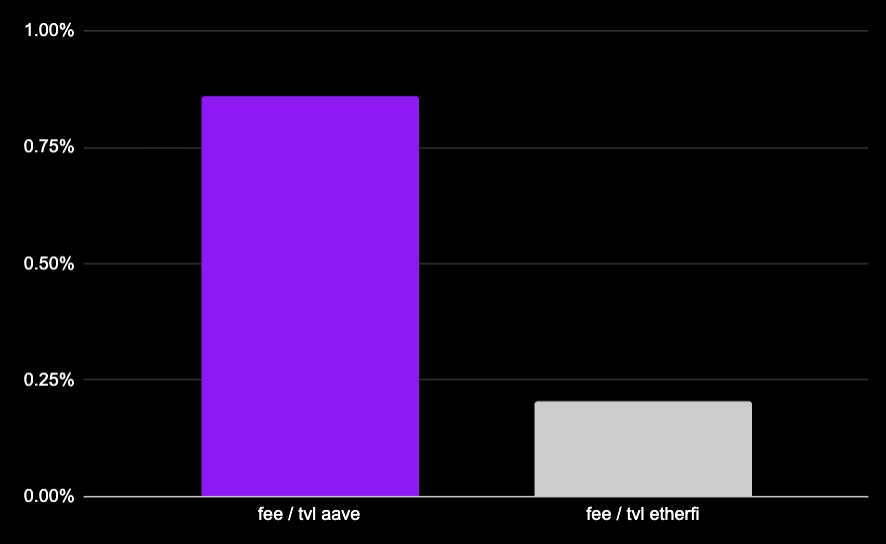

Ether.fiの総TVLのうち、約2億1,500万ドルがAaveに実際に投入された純流動性です。このTVLの部分は、Vaultに年間約107万ドルのプラットフォーム手数料収入をもたらします。

しかし同時に、この戦略では、Aave は年間約450 万ドルの利息を支払う必要があります (計算: 借入額 15 億ドル × 借入年率 2% × 準備金係数 15%)。

DeFi における最大かつ最も成功した循環戦略の 1 つであっても、貸付プロトコルによって獲得される価値は、金庫の価値の何倍にもなります。

もちろん、Ether.fi は weETH の発行者でもあり、この金庫自体が weETH の需要を直接的に生み出しています。

金庫戦略からの収益と資産発行者からの収益の両方を考慮しても、貸付層によって創出される経済的価値 (Aave) は依然として高くなります。

言い換えれば、貸付契約はスタック全体の中で最も価値が増加するリンクです。

一般的に使用される他の Vault でも同様の分析を実行できます。

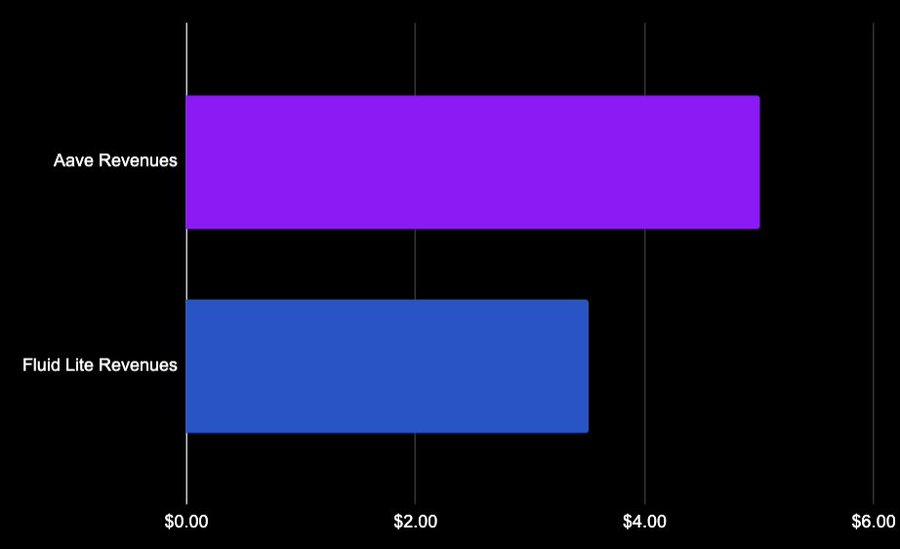

Fluid Lite ETH:パフォーマンス手数料20% + エグジット手数料0.05%、プラットフォーム管理手数料なし。Aaveから17億ドルのwETHを借り入れ、約3,300万ドルの利息を支払いました。そのうち約500万ドルはAaveに支払われ、Fluid自身は約400万ドルの利益を得ました。

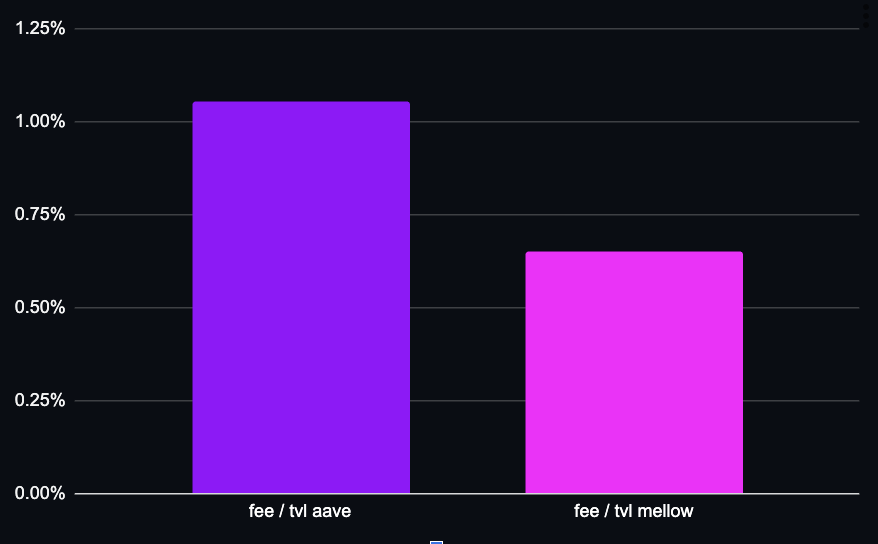

Mellowプロトコル(strETH)は10%のパフォーマンス手数料を請求し、融資額は1億6,500万ドル、TVLはわずか約3,700万ドルです。TVLの観点から見ると、Aaveが獲得した価値はVault自体を上回っていることが改めて分かります。

別の例を見てみましょう。イーサリアムで2番目に大きいレンディングプロトコルであるSparkLendでは、Treehouseが主要プレーヤーとしてETHの回転戦略を実行しています。

- TVL約3,400万米ドル

- 1億3300万ドルを借り入れ

- パフォーマンス手数料は、限界収益が 2.6% を超えた場合にのみ請求されます。

貸付プロトコルとしての SparkLend は、Vault よりも TVL 次元で高い価値獲得能力を備えています。

金庫の価格設定構造は、金庫が獲得できる価値に大きな影響を与えます。ただし、貸付契約の場合、収益はローンの名目上の規模に大きく左右され、比較的安定しています。

たとえ戦略をドル建ての価格設定にシフトしたとしても、金利上昇がレバレッジ低下の効果を相殺してしまうことがよくあります。結論は根本的に変わらないと思います。

比較的閉鎖的な市場では、Stakehouse Prime Vault(Morphoによるインセンティブ付き、26%のパフォーマンス手数料)などを通じて、キュレーターへの価値流入が拡大する可能性があります。しかし、これはMorphoの価格設定メカニズムの最終形ではありません。キュレーター自身も、配信のために他のプラットフォームと連携しています。

融資契約と資産発行者

そこで質問です。Aaveと Lido のどちらを使用する方が良いでしょうか?

この問題は、担保資産自体が収益を生み出すだけでなく、貸付市場を通じてプロトコルに間接的にステーブルコインの利息収入をもたらすため、金庫の比較よりも複雑です。概算しかできません。

Lido は Ethereum Core 市場に約44 億 2,000 万ドルの資産を保有しており、これは貸付ポジションのサポートに使用され、年間約1,100 万ドルのパフォーマンス手数料を生み出しています。

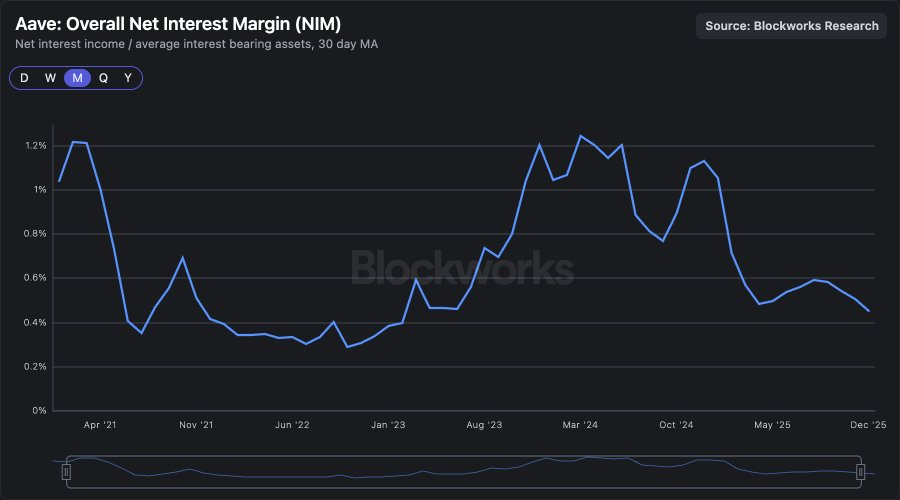

これらのポジションは、ETHとステーブルコインの貸出額をほぼ均衡させています。現在の純金利マージン(NIM)は約0.4%であるため、対応する貸出収益は約1,700万ドルとなり、Lidoの直接収益を大幅に上回ります(これは歴史的に低いNIM水準です)。

融資契約の真の堀

従来の金融預金の収益モデルとのみ比較すると、DeFiレンディングプロトコルは低収益産業のように見えるかもしれません。しかし、この比較は競争優位性の真の位置を見落としています。

オンチェーンクレジットシステムでは、貸付プロトコルによって獲得された価値は下流の配布層のそれを超え、全体的に見て上流の資産発行者のそれを超えています。

融資はそれ自体では利益率の低い事業のように思えるかもしれませんが、完全な信用スタックの中では、財務、発行体、流通チャネルなど他のすべての参加者と比較して、最も強力な価値獲得能力を持つ層です。