DeFiユーザーはなぜ固定金利を拒否するのか?

- 核心观点:固定利率借贷在DeFi中失败源于市场结构错配。

- 关键要素:

- DeFi贷款人偏好高流动性,不愿锁定资金。

- 多数加密借贷本质是保证金交易,适用浮动利率。

- 固定利率导致流动性分散,二级市场薄弱。

- 市场影响:固定利率产品将长期处于小众市场。

- 时效性标注:长期影响

プリンスからの原文

Odaily Planet Daily Golem ( @web3_golem )がまとめました

暗号資産分野における固定金利融資の失敗は、単にDeFiユーザーが拒否したからではありません。DeFiプロトコルが金融市場の想定に基づいて信用商品を設計し、それを流動性主導のエコシステムに展開したことも、失敗のもう一つの理由です。ユーザーの想定と実際の資本行動の不一致が、固定金利融資をニッチな市場にとどめています。

固定レートの商品は暗号通貨業界では人気がありません。

今日、ほぼすべての主流の融資プロトコルは、主にRWA(信用格付および信用放棄)に基づいて固定金利商品を構築しています。融資が実社会に近づくにつれて、固定期間と予測可能な支払いが重要になるため、この傾向は理解できます。このような状況では、固定金利融資は避けられないように思われます。

借り手は、固定された支払い方法、既知の条件、そして予期せぬ金利変更がないといった確実性を求めています。DeFiが真の金融のように機能するためには、固定金利融資が中心的な役割を果たすべきです。

しかし、各サイクルにおいてその逆のことが起こります。変動金利の短期金融市場は巨大である一方、固定金利市場は低迷しています。ほとんどの「固定」商品は、ニッチな満期保有債券のようなパフォーマンスに終わってしまうのです。

これは偶然ではなく、市場参加者の構成と市場の設計方法を反映しています。

TradFi には信用市場がありますが、DeFi は金融市場に依存しています。

固定金利ローンは、従来の金融システムにおいて、時間軸を軸に構築されているため、機能してきました。利回り曲線は物価に連動しており、ベンチマーク金利は比較的緩やかに変化します。一部の金融機関は、デュレーションを維持し、ミスマッチを管理し、一方的な資本フローの期間においてもソルベンシーを維持するという明確な責務を負っています。

銀行は長期融資(住宅ローンが最も分かりやすい例)を行い、「利益追求型資本」とはみなされない負債で資金調達を行っています。金利が変動しても、銀行は資産を直ちに売却する必要はありません。デュレーション管理は、バランスシートの構築、ヘッジ、証券化、そしてリスク分担に特化した強力な仲介機関を通じて実現されます。

重要な問題は、固定金利ローンの存在ではなく、借り手と貸し手の条件が完全に一致していない場合に、誰かが必ずその不一致を吸収することになるという点です。

DeFiはこれまでそのようなシステムを構築したことはありません。

DeFiは、オンデマンドの金融市場のように構築されています。ほとんどのファンド提供者は、流動性を維持しながら遊休資金から利回りを得るというシンプルな期待を抱いています。この嗜好が、どの商品がスケールするかを微妙に左右します。

貸し手が現金を管理しているかのように行動すると、市場は信用のように感じられる商品ではなく、現金のように感じられる商品を中心として清算することになります。

DeFi 貸し手は「融資」の意味をどのように理解しているのでしょうか?

最も重要な違いは、固定金利と変動金利の違いではなく、現金引き出しコミットメントの違いです。

Aaveのような変動金利流動性プールでは、プロバイダーは実質的に流動性の宝庫とも言えるトークンを受け取ります。プロバイダーはいつでも資金を引き出し、より良い投資機会が訪れた際に保有資産をローテーションさせ、通常はポジションを他の投資の担保として使用することができます。このオプション自体が商品です。

貸し手は、このために若干低い利回りを受け入れました。しかし、彼らは愚かではありませんでした。流動性、コンポーザビリティ、そして追加コストなしで価格設定を変更できる可能性に対して支払っていたのです。

固定金利の適用は、この関係を逆転させます。デュレーションプレミアムを得るためには、貸し手は柔軟性を放棄し、資金が一定期間固定されることを受け入れなければなりません。この取引は合理的である場合もありますが、それは補償も合理的である場合に限られます。実際には、ほとんどの固定金利スキームは、オプションの喪失を相殺するのに十分な補償を提供していません。

流動性の高い担保がなぜ金利を変動金利へと押し上げるのでしょうか?

今日、大規模な暗号通貨レンディングのほとんどは、従来の意味での信用取引ではありません。本質的には、流動性の高い担保を裏付けとした証拠金取引とレポ取引であり、これらの市場では当然ながら変動金利が採用されています。

従来の金融では、レポ契約やマージンファイナンスは常に価格改定されています。担保は流動性があり、リスクは市場価格で評価されます。双方とも、この関係がいつでも調整されることを予想しており、これは暗号通貨レンディングにも当てはまります。

これは、貸し手がしばしば見落としている問題も説明しています。

流動性を確保するために、貸し手は事実上、名目金利が意味するよりもはるかに低い経済的利益を受け入れてきた。

Aaveプラットフォームでは、借り手が支払う金額と貸し手が受け取る利回りの間に大きな金利差があります。これは一部は契約手数料によるものですが、大きな理由は、プレッシャーのかかる状況下でもスムーズな引き出しを確保するために、口座利用率を一定水準以下に抑える必要があるためです。

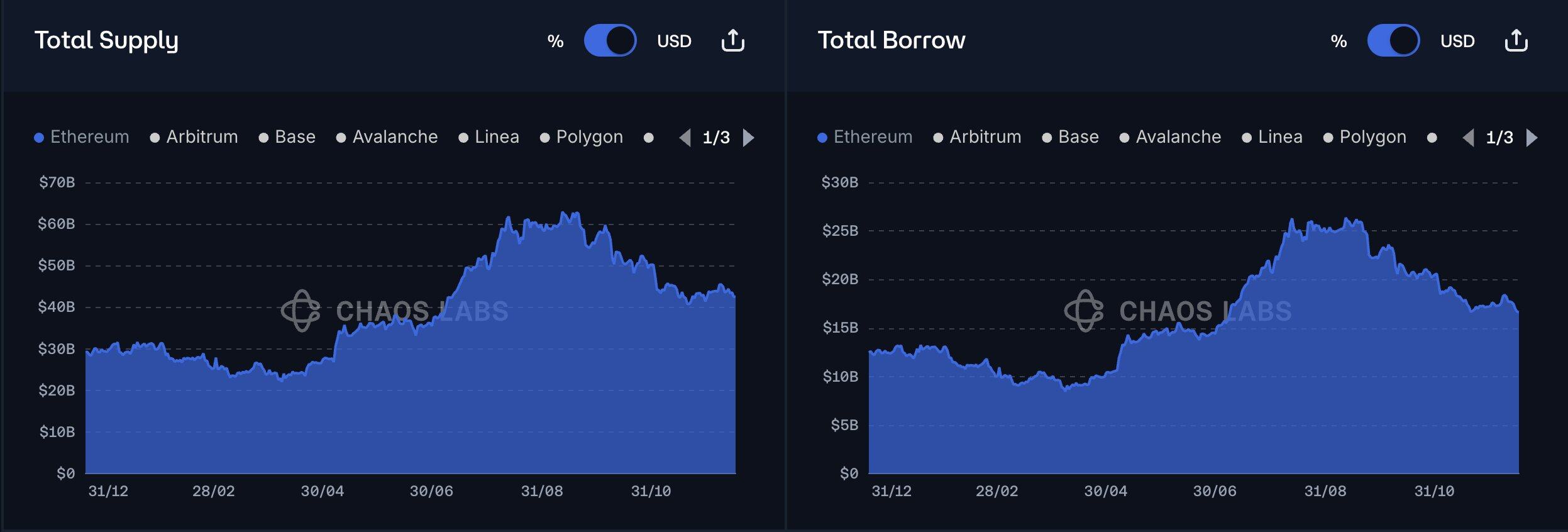

Aave 1年間の需給比較

この金利差は利回りの低下として現れ、これは貸し手側がスムーズな現金引き出しを保証するために支払う価格です。

したがって、固定金利商品が登場し、適度なプレミアムで資金を固定する場合、それは中立的なベンチマーク商品と競合するのではなく、意図的に利回りを抑えながらも流動性が高く安全性の高い商品と競合することになります。

勝つためには、単にわずかに高い年利率を提供するだけでは十分ではありません。

なぜ借り手は依然として変動金利市場を容認しているのでしょうか?

借り手は一般的に確実性を好みますが、オンチェーン融資のほとんどは住宅ローン融資ではありません。レバレッジ、ベーシス取引、清算回避、担保循環、そして戦術的なバランスシート管理が求められます。

@SilvioBusonero がAave の借り手の分析で実証したように、オンチェーン債務のほとんどは長期融資ではなく、回転融資と基本戦略に依存しています。

これらの借り手は、長期ローンを保有するつもりがないため、高いプレミアムを支払いたくないのです。都合の良い時に金利を固定し、都合が悪い時に借り換えたいのです。金利が有利であれば、引き続き保有します。問題が生じれば、すぐにポジションを解消します。

したがって、貸し手は資金を確保するためにプレミアムを必要とするが、借り手はその手数料を支払うことを望まない市場が最終的に出現します。

これが、固定金利市場が継続的に一方的な市場へと進化してきた理由です。

固定金利市場は一方的な市場の問題です。

固定レートの暗号資産取引の失敗は、しばしば実装上の問題に起因するとされています。比較対象としては、オークション方式とAMM(自動マーケットメーカー)、ラウンドベースとプールベースの価格設定、より優れた利回り曲線、そしてユーザーエクスペリエンスの向上などが挙げられます。

人々は様々なメカニズムを試みてきました。Term Financeはオークションを実施し、Notionalは明示的な期限付き商品を構築し、Yieldは期間ベースの自動マージン構築メカニズム(AMM)を試み、Aaveは流動性プールシステムにおける固定金利融資のシミュレーションさえ試みています。

設計は異なっても、結果は同じです。より深刻な問題は、根底にある思考パターンにあります。

議論は最終的に市場構造へと移った。一部の人々は、ほとんどの固定金利契約は信用をマネーマーケットの変種のように見せかけようとしていると主張した。プールされた資金、受動的な預金、流動性コミットメントは維持され、金利の提示方法だけが変えられている。表面的には、これは固定金利の受け入れやすさを高めるが、同時に信用にもマネーマーケットの制約を受けさせる。

固定金利は単に金利が異なるだけではなく、異なる商品でもあります。

同時に、これらの商品が将来のユーザー層向けに設計されているという考えは、部分的にしか真実ではありません。人々は、機関投資家、長期預金者、そして現地の借り手がこれらの市場に集まり、市場の屋台骨となることを期待していました。しかし、実際の資金流入は、むしろアクティブキャピタルに近いものです。

機関投資家は資産配分者、ストラテジスト、そしてトレーダーとして機能します。長期預金者はこれまで大きな規模に達していません。現地の信用借り手は確かに存在しますが、貸出市場のアンカーではなく、貸し手です。

したがって、制限要因は決して純粋に配分の問題ではなく、むしろ資本行動と欠陥のある市場構造との相互作用の結果です。

固定レートメカニズムを大規模に運用するには、次のいずれかの条件を満たす必要があります。

- 貸し手は資金がロックされることを受け入れる意思がある。

- 貸し手が適正な価格で撤退できる深い二次市場が存在する。

- 一部の人々は長期資金を溜め込み、貸し手側が流動性があるかのように見せかけることができます。

ほとんどの DeFi 貸し手は最初の条件を拒否し、通常のリスクの二次市場は依然として弱いままであり、3 番目の条件は静かにバランスシートを再編成しますが、これはまさにほとんどのプロトコルが避けようとしていることです。

このため、固定金利メカニズムは常に片隅に追いやられ、かろうじて存在することはできても、資金のデフォルトの場所になることは決してできないのです。

満期区分により流動性が断片化され、流通市場は依然として弱い状態が続いています。

固定金利商品は満期区分を作成し、流動性の分散につながります。

それぞれの満期日は異なる金融商品を表し、それに応じてリスクも異なります。来週満期を迎える債務と3ヶ月後に満期を迎える債務は全く異なります。貸し手が早期に債務を解消したい場合、その特定の時点で債務を購入してくれる人が必要です。

これは次のいずれかを意味します。

- 複数の独立したファンド プールがあります (満期日ごとに 1 つ)。

- 実際の注文帳があり、実際のマーケットメーカーが利回り曲線全体にわたって価格を提示しています。

DeFi は、少なくとも大規模には、信用セクターに永続的な第 2 のソリューションをまだ提供していません。

私たちが目にしているのは、流動性の悪化と価格ショックの増大という、お馴染みの現象です。「早期撤退」は「撤退は可能だが、割引価格で」となり、この割引価格が貸し手の期待収益の大部分を食いつぶしてしまうこともあります。

貸し手がこの状況を経験すると、そのポジションは預金という枠を越え、管理が必要な資産と化します。その後、資金の大部分は静かに流出していきます。

具体的な比較:Aave vs. Term Finance

実際に資金がどこに流れるかを見てみましょう。

Aaveは数十億ドル規模の融資を行う大規模な事業を展開している一方、Term Financeは優れた設計で固定金利支持者のニーズに完璧に応えているものの、マネーマーケットと比較すると規模は小さい。この差はブランド認知度によるものではなく、借り手の実際の嗜好を反映している。

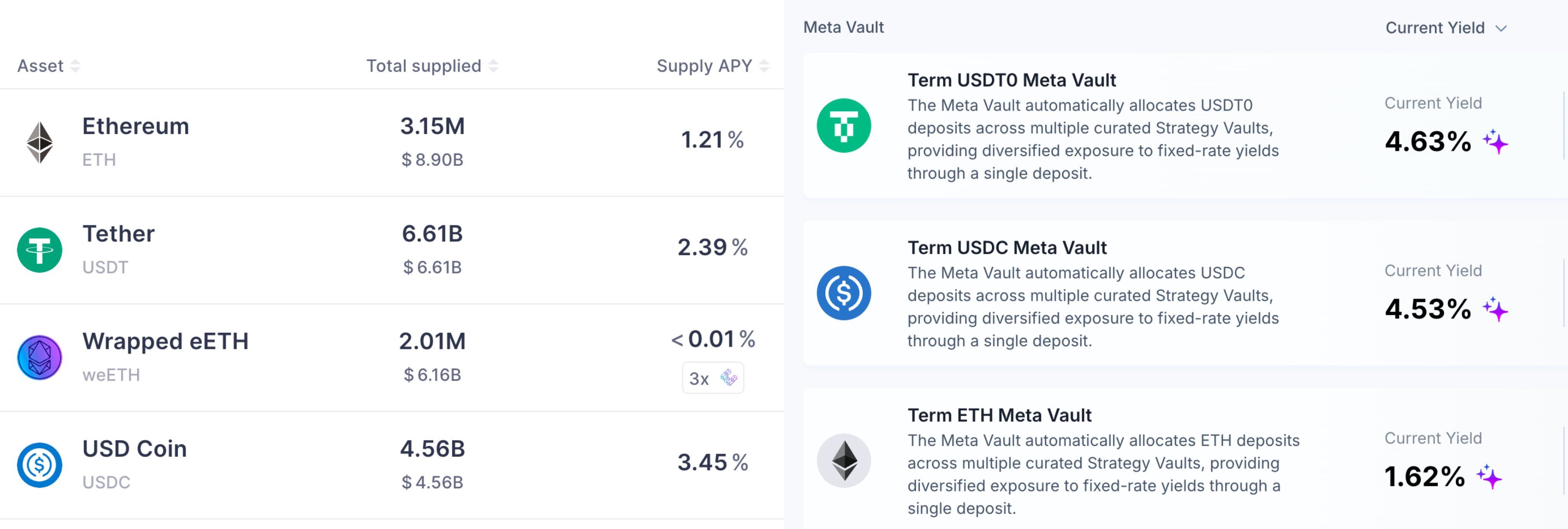

Ethereum Aave v3プラットフォームでは、USDCプロバイダーは即時の流動性と高度な構成可能なポジションを維持しながら、年率約3%の利回りを得ることができます。借り手は同期間において約5%の金利を支払います。

対照的に、Term Financeは、4週間固定金利のUSDCオークションを通常1桁台半ばの金利で締結しますが、担保や条件によってはそれ以上の金利で締結する場合もあります。一見すると、こちらの方が有利に思えます。

しかし、鍵となるのは貸し手側の視点です。

あなたが借り手であり、次の 2 つのオプションを検討している場合:

- 利回りは約 3.5% で、現金と同等です (いつでも解約でき、いつでもポジションを回転でき、ポジションを他の目的に使用できます)。

- 利回りは約 5% で、債券と同様です (満期まで保有され、誰かが引き継ぐ場合を除いて出口の流動性が限られています)。

AaveとTerm Financeの年利回り(APY)の比較

多くのDeFi貸し手は、後者の方が数値的には高いにもかかわらず、前者を選択します。これは、数値が完全なリターンを表すものではなく、完全なリターンにはオプションによる利益も含まれるためです。

固定金利市場では、DeFi 貸し手が債券購入者になる必要があり、このエコシステムでは、ほとんどの資本が利益主導の流動性プロバイダーになるように訓練されています。

この選好は、流動性が特定の地域に集中している理由を説明しています。流動性が不足すると、借り手は効率性の低下と資金調達能力の限界の影響を直ちに感じ、変動金利へと回帰します。

固定金利が暗号通貨のデフォルトオプションにならない理由

固定金利は存在し得、健全なものである可能性さえあります。

しかし、少なくとも貸し手基盤が変わるまでは、DeFi貸し手が資金を保管するデフォルトの場所にはならないだろう。

ほとんどの貸し手が額面通りの流動性を期待し、利回りと同様に構成可能性を重視し、自動的に適応できるポジションを好む限り、固定金利は構造的に不利な状況のままとなるでしょう。

変動金利市場が普及しているのは、参加者の実際の行動と合致しているからです。変動金利市場は流動資金のためのマネーマーケットであり、長期資産のためのクレジット市場ではありません。

固定料金商品の場合、何を変更する必要がありますか?

固定金利が機能するには、貯蓄口座として偽装するのではなく、信用として扱われる必要があります。

早期撤退は約束するだけでなく価格に織り込む必要があり、期間リスクも明確に定義する必要があり、資金の流れが不安定な場合は、誰かが相手方の責任を引き受ける覚悟がなければなりません。

最も実現可能な解決策はハイブリッドモデルです。変動金利は元本預金のベースレイヤーとして機能し、固定金利はデュレーションベースの商品を明示的に売買したい人のためのオプションツールとして機能します。

より現実的なアプローチは、金融市場に固定金利を強制するのではなく、確実性を求める人々が参加できる選択肢を提供しながら流動性の柔軟性を維持することです。