「無制限の弾薬」は単なる幻想であり、Crypto Vault は底値で購入する能力を失いつつあります。

- 核心观点:加密财库公司因股价折价导致融资机制瘫痪,无法抄底。

- 关键要素:

- 核心融资机制(如ATM增发)依赖股价高于持币价值。

- 股价下跌致mNAV低于1,增发股票等于折价出售,机制锁死。

- 名义融资额度巨大,但实际有效购买力严重受限。

- 市场影响:削弱市场关键买方力量,延缓或减弱底部支撑。

- 时效性标注:短期影响

4月に始まった短期的な上昇局面では、暗号資産トレジャリー企業が主要な買い手として機能し、安定した流動性を提供しました。しかし、暗号資産市場と株価がともに急落すると、これらの暗号資産トレジャリー企業は一斉に沈黙したように見えました。

価格が一時的に底を打った時こそ、これらの金融機関にとって底値で買いを入れる絶好の機会となるはずだ。しかし現実には、買いの動きは鈍化し、あるいは停止している。こうした集団的な沈黙は、単にピーク時の「弾薬」枯渇やパニックによるものではなく、プレミアムに大きく依存する資金調達メカニズムがシステム的に麻痺し、景気後退期に「資金はあっても使えない」状況を生み出している。

数千億の「弾薬」が保管されている

これらの DAT 企業が「お金はあるのに使えない」というジレンマに直面している理由を理解するには、暗号資産トレジャリー企業の資金源を詳細に分析する必要があります。

大手暗号資産トレジャリー企業であるStrategyを例に挙げましょう。同社の資金調達は主に2つの方法から行われています。1つは転換社債で、これは暗号資産購入のための資金を調達するために極めて低金利で債券を発行するものです。もう1つはアット・ザ・マーケット(ATM)メカニズムで、これは同社が保有する暗号資産に対して株価がプレミアムを付けている際に、新株を発行してビットコイン保有量を増やすための資金を調達するものです。

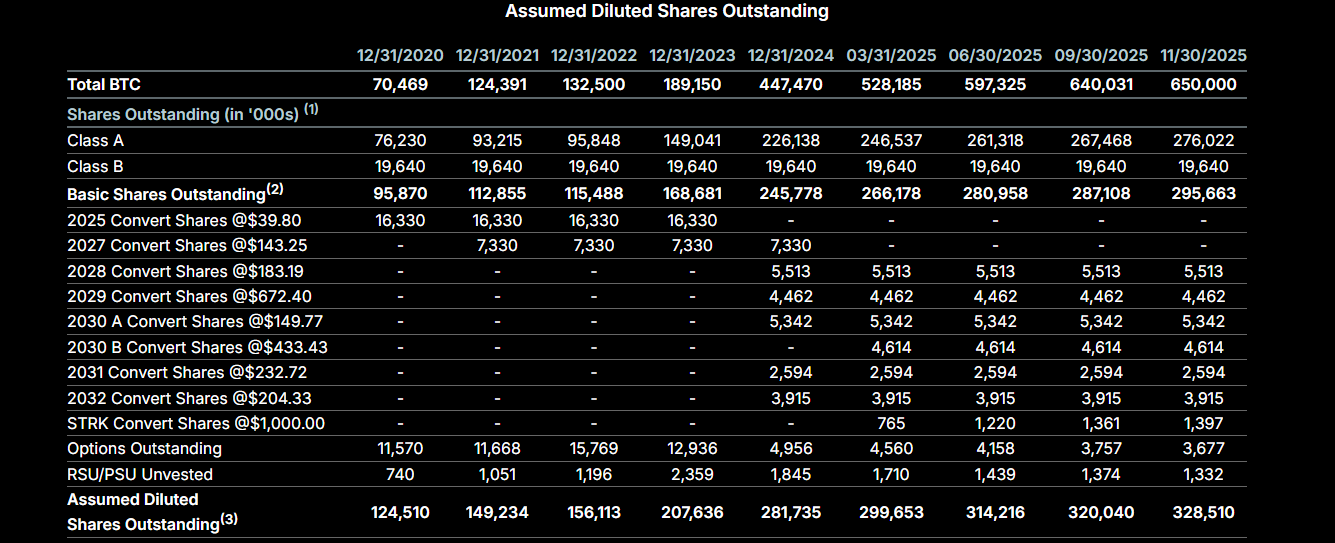

2025年以前、ストラテジーの主な資金調達源は転換社債でした。2025年2月時点で、ストラテジーはビットコイン購入資金として転換社債を通じて82億ドルを調達していました。2024年から、ストラテジーはアット・ザ・マーケット(ATM)株式発行の大規模な導入を開始しました。この方法はより柔軟性が高く、株価が保有する暗号資産の時価総額を上回った場合に、市場価格で新株を発行して暗号資産を購入することができます。2024年第3四半期に、ストラテジーは210億ドルのATM株式発行を発表し、2025年5月には210億ドルのATM株式発行を発表しました。現在、この計画に基づく残高は302億ドルです。

しかし、これらの割当は現金ではなく、売却可能なクラスA優先株と普通株の割当です。ストラテジーがこれらの割当を現金化するには、市場で株式を売却する必要があります。株価がプレミアム価格(例えば、200ドルで1株あたり100ドル相当のビットコインを含む)の場合、株式を売却することは、新規発行株式を200ドルの現金に換金し、さらに200ドル相当のビットコインを購入することと同等であり、1株あたりのビットコイン含有量を増やすことになります。これが、ストラテジーがこれまで無制限に投資してきた理由です。しかし、ストラテジーのmNAV(mNAV = 流通時価総額 / ビットコイン保有額)が1を下回ると、状況は逆転し、株式の売却はディスカウントとなります。11月以降、ストラテジーのmNAVは長期間にわたって1を下回っていました。そのため、この間、ストラテジーは売却可能な株式を大量に保有していたにもかかわらず、ビットコインを購入することができませんでした。

さらに、ストラテジーは最近、底値で買うために資金を引き出すことに失敗しただけでなく、優先株の配当金と既存債務の利払いを支える配当準備金プールを設立するために、株を割引価格で売却して14億4千万ドルを調達することを選択しました。

暗号資産トレジャリーの標準テンプレートとして、Strategyのメカニズムはほとんどのトレジャリー企業に採用されています。そのため、暗号資産が下落した際に、これらのトレジャリー企業が底値で購入しない理由は、単に購入をためらうのではなく、株価があまりにも下落しすぎて「弾薬庫」がロックされてしまうためであると考えられます。

名目上は十分な火力を持っているが、実際は「銃はあっても弾薬はない」状態。

では、Strategy以外に、他の企業はどれほどの購買力を持っているのでしょうか? 結局のところ、この市場にはすでに何百もの暗号資産トレジャリー企業が存在します。

現在の市場の観点から見ると、暗号資産トレジャリー企業は数多く存在するものの、それらの企業が今後さらに暗号資産を購入する可能性は大きくありません。主なシナリオは2つあります。1つは、企業の中核事業が既に暗号資産保有であり、保有する暗号資産は主に既存の保有資産であり、債券発行による新規購入は含まれていないというものです。したがって、債券発行による資金調達能力とモチベーションは高くありません。例えば、Cantor Equity Partners(CEP)はビットコイン保有量で3位にランクされており、mNAVは1.28です。同社のビットコイン保有は主にTwenty One Capitalとの合併に起因しており、7月以降は購入を行っていません。

別のタイプの企業も同様の戦略を採用していますが、最近の株価の急落により、平均 mNAV 値は概ね 1 を下回っています。これらの企業の ATM 制限もロックされており、株価が 1 を超えた場合にのみフライホイールが再びオンになります。

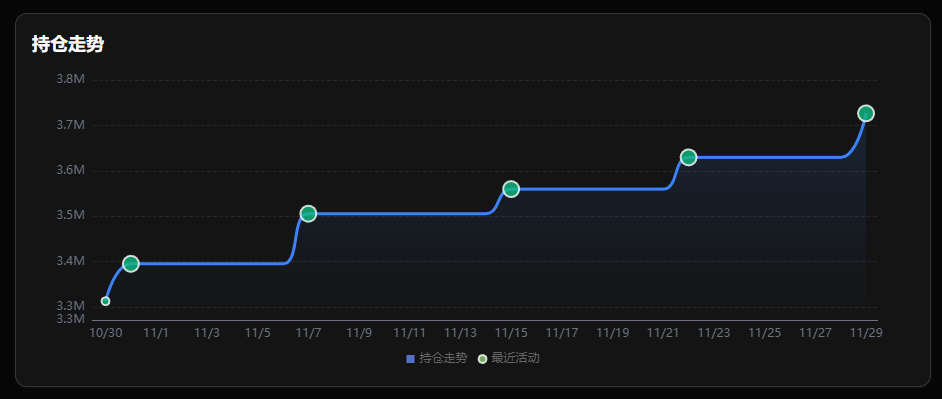

債券発行や株式売却に加え、もう一つの直接的な「弾薬庫」、すなわち現金準備があります。イーサリアムDAT(分散型資産管理)最大手企業BitMineを例に挙げましょう。同社のmNAV(平均純資産価値)も1を下回っていますが、同社は最近、購入計画を維持しています。12月1日のデータによると、BitMineは依然として8億8,200万ドルの無担保現金を保有していると述べています。BitMineのトム・リー会長は最近、「イーサリアム価格は底を打ったと考えており、BitMineは買い増しを再開し、先週は10万ETH近くを購入しました。これは過去2週間の2倍の額です」と述べています。BitMineのATM制限も同様に印象的です。2025年7月には総制限額が245億ドルに引き上げられましたが、現在も約200億ドルの制限額を維持しています。

BitMine Holdingsの変更

さらに、CleanSparkは11月末、ビットコイン購入のため年内に11億5000万ドルの転換社債を発行すると発表しました。日本の上場企業であるMetaplanetもまた、ビットコインの資金調達に積極的に取り組んでおり、11月以降、ビットコイン担保ローンや株式発行を通じて4億ドル以上を調達しています。

総額で見ると、企業は数千億ドル規模の「名目上の弾薬」(現金+ATMクレジット)を保有しており、これは以前の強気相場をはるかに上回っています。しかし、「実効的な火力」で見ると、実際に発射できる弾丸の数は減少しています。

「レバレッジ拡大」から「適者生存」へ

これらの暗号資産トレジャリー企業は、弾薬を封じ込めているだけでなく、新たな投資戦略も模索しています。市場が急騰していた時期、ほとんどの企業はシンプルな戦略を採用していました。それは、無差別に購入し、暗号資産の上昇に合わせて資金を調達し、その後も購入を続けるというものでした。しかし、状況の変化に伴い、多くの企業は資金調達の困難さだけでなく、発行済み債券の利払いや運用コストの管理といった課題にも直面しています。

そこで多くの企業が、暗号資産のオンラインステーキング活動に参加することで得られる比較的安定したステーキング収益、つまり「暗号利回り」に注目し始めており、この収益で資金調達に必要な利息や運用コストを支払っています。

BitMineは、ETHのステーキングを可能にするため、2026年第1四半期にMAVAN(米国を拠点とするバリデータネットワーク)を立ち上げる予定です。これにより、BitMineは年間3億4,000万ドルの収益を生み出すと予想されています。Solanaネットワークで事業を展開するUpexiやSol Strategiesといった類似企業は、年間約8%の収益を提供しています。

mNAVが1.0以上に戻らない限り、債務の満期に備えて現金を積み増すことが、財務会社にとって主要なテーマとなることが予測されます。この傾向は資産選択にも直接影響を及ぼします。ビットコインは本質的に高い利回りを持っていないため、純粋なビットコインによる国債の積み増しは鈍化しています。一方、ステーキングを通じてキャッシュフローを生み出し、金利コストを賄うことができるイーサリアムは、堅調な国債積み増しペースを維持しています。

この資産選好の変化は、本質的には財務会社が流動性不足に対処するための妥協である。株価プレミアムを通じて安価な資金を調達する手段が閉ざされると、利子を生む資産を見つけることが、健全なバランスシートを維持するための唯一の生命線となる。

結局のところ、「無限の弾薬」とは、株価プレミアムに基づく景気循環的な幻想に過ぎない。割引によってフライホイールがロックインすると、市場は厳しい現実に直面せざるを得なくなる。これらの金融会社は常にトレンドを増幅させる存在であり、トレンドの救世主ではないのだ。市場が回復して初めて、資本のバルブが再び開くのだ。