欠陥だらけの連邦準備制度、レバレッジのかかったハイテク株、そして怒った有権者。

原作者: arndxt

原文翻訳:AididiaoJP、Foresight News

私の立場はここ数ヶ月で大きく変化しました。

当初は弱気から強気へと転じ、市場は単に全般的な悲観論に陥っており、それがショートスクイーズを引き起こす要因になっていると考えていました。しかし今、システムがより脆弱な局面に入りつつあるのではないかと、非常に懸念しています。

これは単一のイベントに関するものではなく、相互に強化し合う 5 つのダイナミクスを考慮に入れています。

政策の失策リスクが高まっている。連邦準備制度理事会(FRB)は、データの不確実性と経済減速の兆候が顕著になる中、金融流動性を引き締めている。

人工知能(AI)/巨大企業は、豊富な現金を基盤とした成長モデルからレバレッジを活用した成長モデルへと移行しています。これにより、リスクは純粋な株式ボラティリティから、より典型的な信用サイクルの問題へと移行します。

民間の信用とローンの評価は乖離し始めており、モデルによる評価への圧力の兆候が表面下で現れ始めている。

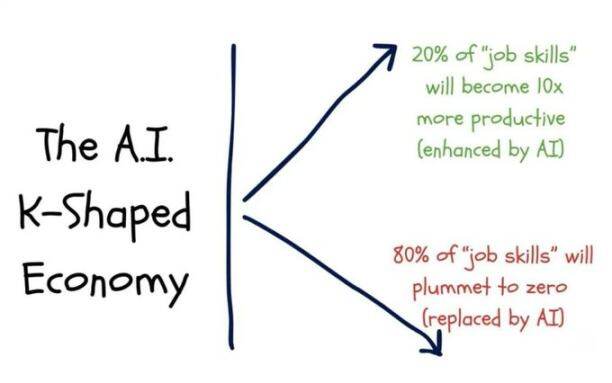

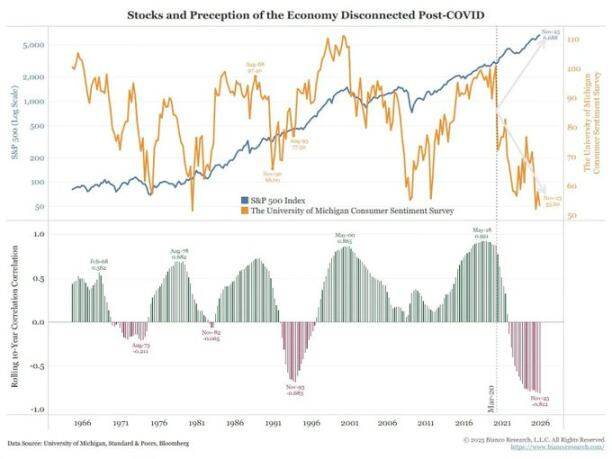

経済格差は政治問題へと発展しつつある。人口増加に伴い、社会契約はもはや信頼できなくなり、最終的には政策に反映されることになるだろう。

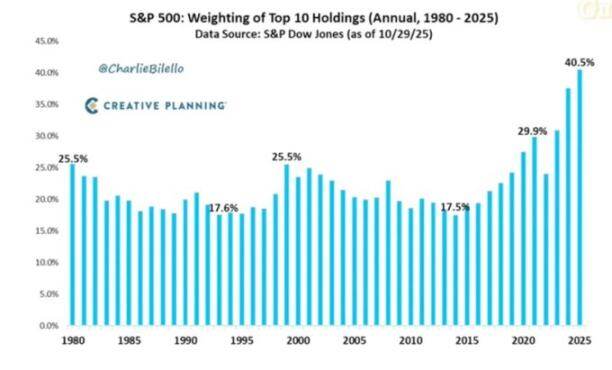

市場集中は、システム的かつ政治的な脆弱性となっている。指数の時価総額の約40%が、地政学的およびレバレッジに敏感な少数のテクノロジー独占企業によって構成されている場合、それは単なる成長ストーリーではなく、国家安全保障および政策目標となる。

政策担当者は最終的に「いつものこと」、つまり次の政治サイクルが始まる前にシステムに流動性を再び注入し資産価格を支える、という基本的なシナリオが続く可能性が高い。

しかし、この結果を達成する道筋は、標準的な「安値で買う」戦略が想定するよりも、より波乱に満ち、より信用主導で、より政治的に不安定であるように思われます。

マクロ経済スタンス

このサイクルの大半においては、「弱気だが建設的」なスタンスが合理的である。

- インフレ率は高いが、鈍化しつつある。

- 政策は概ね支援的なままである。

- リスク資産は過大評価されていますが、通常は流動性介入によって修正が行われます。

現在、いくつかの要因が変化しています。

- 政府閉鎖: 長期にわたる政府閉鎖により、主要なマクロ経済データの発表と品質に支障が生じました。

- 統計上の不確実性: 政府高官自身も連邦統計機関が損害を受けたことを認めており、これは数兆ドル規模の状況を支えるデータ系列への信頼性の低下を意味している。

- 弱体化の中でタカ派的な姿勢に転換: このような背景から、連邦準備制度理事会は金利予想とバランスシートの両方に関してよりタカ派的な姿勢を選択し、一方で将来予測指標の悪化にもかかわらず金融引き締めを継続しています。

言い換えれば、システムは曖昧さと新たな圧力から遠ざかるのではなく、それらの中で引き締められており、これは非常に異なるリスク特性です。

不確実な環境における政策の引き締め

主な懸念は、政策の引き締めだけではなく、どこでどのように引き締められるかである。

- データの不確実性:主要データ(インフレ率、雇用率)は閉鎖後、発表が遅れたり、歪曲されたり、疑問視されたりした。FRB自身の「ダッシュボード」は、まさに最も必要とされた時に信頼性が低下した。

- 金利予想: 将来指標は来年初めのデフレを示唆しているものの、連邦準備制度理事会の当局者によるタカ派的なコメントにより、市場が示唆する短期的な利下げの可能性は低下している。

- バランスシート:量的引き締め下におけるバランスシートの姿勢、および民間部門へのデュレーション拡大への偏向は、政策金利が据え置かれていても、金融環境にとって本質的にタカ派的である。

歴史的に、連邦準備制度理事会の失敗は、タイミングの誤りであることが多い。つまり、金利を上げるのが遅すぎたり、下げるのが遅すぎたりすることだ。

状況に対処するために事前に政策を緩和するのではなく、成長が鈍化しデータが不明確になったときに政策を引き締めるというパターンを繰り返す可能性があります。

人工知能とテクノロジーの巨人はレバレッジ成長の物語となる。

2つ目の構造的変化は、テクノロジー大手とAIリーダーの特性の変化です。

過去10年間、中核の「ビッグセブン」企業は、本質的に負債のような資本、つまり支配的な事業、莫大なフリーキャッシュフロー、大規模な自社株買い、そして限定的な純レバレッジを有していました。

過去 2 ~ 3 年にわたって、こうしたフリー キャッシュフローは、データ センター、チップ、インフラストラクチャといった人工知能関連の設備投資に再投資されるようになりました。

現在、AI 関連の設備投資の増加は、内部で生み出された現金だけに頼るのではなく、債務発行を通じて資金調達される段階に入っています。

影響は次のとおりです。

信用スプレッドとクレジット・デフォルト・スワップ(CDS)に変化が見られ始めています。AIインフラの資金調達におけるレバレッジ比率が高まるにつれ、オラクルなどの企業では信用スプレッドの拡大が見られます。

株式市場のボラティリティはもはや唯一のリスクではありません。かつては「破綻しない」と考えられていた業界でも、典型的な信用サイクルのダイナミクスが始まっています。

市場構造はこれを増幅させています。これらの企業は主要指数において過大なシェアを占めており、「キャッシュカウ」から「レバレッジ成長」への転換は、指数全体のリスクプロファイルを変化させます。

これは自動的にAI「バブル」の終焉を意味するものではありません。負債による設備投資は、収益が現実的かつ持続可能である限り正当化される可能性があります。

しかし、これは、特に金利が高く、政策が引き締められている場合には、誤差の範囲がはるかに小さくなることを意味します。

信用市場と民間市場における初期の断層線

公的市場の表面下では、民間融資がストレスの初期兆候を示している。

同じローンが、異なるマネージャーによって大幅に異なる価格で評価されました (たとえば、1 つは額面の 70 セント、もう 1 つは約 90 セント)。

この相違は、モデルベースの価格設定と市場ベースの価格設定の間のより広範な議論の典型的な前兆です。

このパターンは次のようになります。

- 2007年 - 不良資産が増加し、金利スプレッドが拡大しましたが、株価指数は比較的落ち着いていました。

- 2008年、かつては現金同等物と考えられていた市場(オークション金利証券など)が突然凍結しました。

その上:

連邦準備銀行の準備金が減少し始めた。

金融システム内で問題が発生するのを防ぐためには、何らかの形のバランスシートの再拡大が必要になるかもしれないという認識が高まっている。

これらはいずれも危機の発生を保証するものではありません。しかし、これは、信用が静かに引き締められ、政策が依然として予防的というより「データ依存型」と位置付けられているシステムの状況と一致しています。

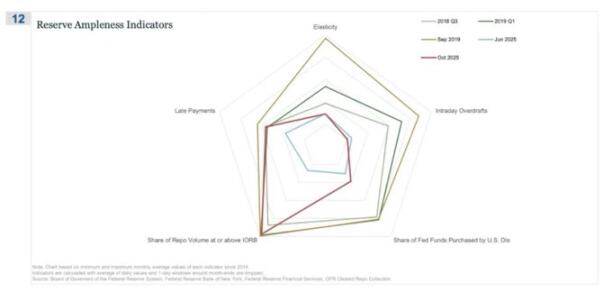

「準備金がもはや十分ではない」という話が最初に明るみに出たのが、買い戻し市場である。

このレーダーチャートでは、「IORB レート以上の買い戻し取引の割合」が、私たちが静かに十分な準備金体制から脱却しつつあることを最も明確に示しています。

2018年第3四半期と2019年初頭には、その線は相対的に狭まりました。十分な準備金があったため、ほとんどの担保付き融資は準備金金利(IORB)を大幅に下回る水準で取引されました。

2019年9月、レポ市場が崩壊する直前までに、担保と準備金の不足の典型的な兆候であるIORBと同等かそれ以上のレートで実行されるレポ取引がますます増え、そのラインは劇的に伸びました。

それでは、2025 年 6 月と 2025 年 10 月を比較してみましょう。

水色の線(6月)は安全に内側に留まっているが、2025年10月の赤い線は外側に伸び、2019年の輪郭に近づいており、政策金利の下限に達するレポ取引の割合が高まっていることがわかる。

言い換えれば、準備金がもはや十分に潤沢ではないため、ディーラーや銀行は翌日物資金調達の見積もりを引き上げているのだ。

他の指標(日中当座貸越の増加、米国割引窓口による連邦資金の購入の増加、支払い遅延の増加)と組み合わせると、明確なメッセージが得られます。

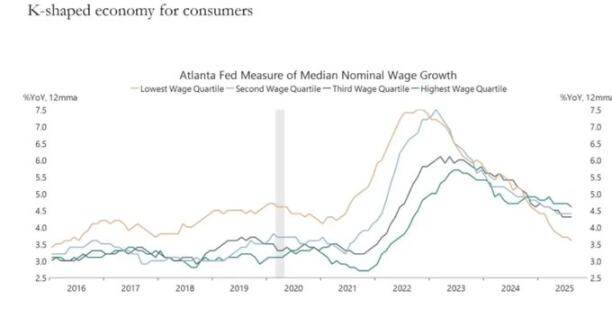

K字型経済は政治的変数になりつつある。

私の見解では、いわゆる「K字型」の経済二極化は、今や政治的変数となっている。

家計の期待は大きく異なっています。長期的な財政見通し(例:5年間の予測)には大きな隔たりが見られます。安定または改善を期待する世帯もあれば、急激な悪化を予想する世帯もあります。

現実世界のストレス指標が点滅しています:

- サブプライム自動車ローンの借り手は延滞率に直面している。

- 初めて住宅を購入する人の平均年齢が退職年齢に近づいており、住宅購入は人生の後半まで延期されるようになっています。

- いくつかの市場では若年層の失業指標がわずかに上昇している。

人口増加に伴い、この制度は単なる「不平等」の問題ではなく、機能不全に陥っている。

彼らには資産がなく、賃金の伸びも限られており、資産インフレに参加する現実的な手段も事実上ない。

「一生懸命働き、進歩し、富と安定を蓄積する」という社会契約は崩れつつある。

このような環境では、政治行動は変化します。

有権者はもはや、現在のシステムの「最適な管理者」を選ぶことはありません。

彼らは、左派と右派の両方から、破壊的あるいは過激な候補者を支持する傾向が強まっている。なぜなら、彼らにとってデメリットは限られているからだ。「事態はこれ以上悪くなることはない」

これは、課税、再分配、規制、金融支援に関する将来の政策が決定される背景です。

これは市場にとって中立的ではありません。

市場の集中は体系的かつ政治的なリスクとなっている。

市場資本は少数の企業に集中しており、その体系的および政治的影響についてはほとんど議論されていません。

現在、米国の主要株価指数の時価総額のうち上位10社が約40%を占めている。

これらの企業は同時に:

- これは年金基金、401(k) プラン、小売ポートフォリオの中核を成す保有銘柄です。

- 人工知能への依存度が高まり、中国からのリスクにさらされ、金利の動向に敏感になっている。

- 同社は複数のデジタル分野で事実上の独占企業として活動している。

これにより、次の 3 つのリスクが絡み合います。

システミック市場リスク

これらの企業への影響は、収益性、規制、地政学(台湾や中国からの需要など)のいずれの要因によるものであっても、一族の富裕層全体に急速に広がるでしょう。

国家安全保障上のリスク

国家の富と生産性の多くが、外部に依存する少数の企業に集中すると、戦略的な脆弱性が生じます。

政治リスク

K 字型のポピュリスト環境では、次のような企業が最も目立つ焦点となり、不満を引き起こしやすくなります。

- 税金の引き上げ、臨時利益税、買い戻し制限。

- 独占禁止法による分裂。

- 人工知能とデータに対する厳格な規制。

つまり、これらの企業は単なる成長エンジンではなく、潜在的な政策ターゲットでもあり、ターゲットとなる可能性が高まっているのだ。

ビットコイン、金、そして(現在の)「完璧なヘッジ」説の失敗。

政策の失策、信用不安、そして政情不安に満ちた世界において、ビットコインはマクロヘッジとして成功すると予想されるかもしれない。しかし、現実はこうだ。

金は伝統的な危機ヘッジツールとして機能しています。金は着実に価値を高め、ボラティリティは低く、投資ポートフォリオにおける相関性は高まっています。

ビットコイン取引は、高ベータリスク資産に似ています。

- 流動性サイクルと密接に関係しています。

- レバレッジとストラクチャード商品の影響を受けやすい。

- このような環境では長期保有者は売却します。

分散化/通貨革命の初期の物語は概念的には説得力がありますが、実際には:

- 今日の主な資金の流れは金融化されています: 利回り戦略、デリバティブ、ショートボラティリティなどです。

- ビットコインの実証的な挙動は、中立的で堅牢なヘッジツールというよりも、技術的なベータに近い。

私は依然として、2026 年がビットコインにとって大きな転換点となる可能性が高いと考えています (次の政策サイクル、次の一連の景気刺激策、そして従来の資産に対する信頼のさらなる低下)。

しかし、投資家は、現段階ではビットコインは多くの人が期待するようなヘッジ特性を備えていないことを認識すべきだ。ビットコインは、私たちが懸念しているのと同じ流動性複合体の一部なのだ。

2026年まで実現可能なシナリオフレームワーク

現在の環境を形作る有効な方法は、これを次の一連の刺激策の余地を生み出す管理されたバブルの収縮とみなすことである。

プロセスは次のようになります。

2024年半ば~2025年: 制御された引き締めと圧力

- 政府の閉鎖や政治の機能不全は景気循環の悪化を引き起こす。

- 連邦準備制度理事会は発言とバランスシートにおいてタカ派的な姿勢を取り、金融環境を引き締めている。

- 信用スプレッドは緩やかに拡大し、投機セクター(人工知能、長期テクノロジー、一部の民間融資)が当初のショックを吸収した。

2025年後半~2026年:政治サイクルへの再動員

- インフレ期待が低下し、市場が調整するにつれ、政策当局は金融緩和の余地を取り戻した。

- 成長と選挙目標を支援することを目的とした金利引き下げと財政措置が実施されています。

- 遅延効果を考慮すると、インフレの影響は重要な政治的転換期の後に明らかになるだろう。

2026年以降:制度再価格設定

次回の刺激策の規模と形態に応じて、次のいずれかが実現します。

- 資産インフレの新たなサイクルには、より大きな政治的介入と規制介入が伴います。

- さらに突然、債務の持続可能性、集中、社会契約といった問題との対立に直面している。

このフレームワークは決定的なものではありませんが、現在のインセンティブと一致しています。

- 政治家は長期的な均衡よりも再選を優先する。

- 最も使いやすいツールキットは、構造改革ではなく、流動性と移転支払いのままです。

- ツールキットを再利用するには、まず今日のフォームの一部を絞り出す必要があります。

結論は

すべてのシグナルとすべてが同じ結論を指し示しています。つまり、システムはサイクルのより脆弱な段階に入っているということです。

実際、歴史的なパターンは、政策立案者が最終的に大量の流動性で対応するであろうことを示唆している。

次の段階に到達するには、次の特徴によって定義される期間を経る必要があります。

- 金融環境の引き締め

- 信用感応度の上昇

- 政治の不安定さ

- そして、政策対応はますます非線形化しています。

- 核心观点:金融系统正进入更脆弱阶段。

- 关键要素:

- 美联储在数据模糊中鹰派收紧。

- 科技巨头转向杠杆化增长模式。

- 私人信贷出现估值分歧压力。

- 市场影响:加剧信贷风险与市场波动。

- 时效性标注:中期影响