高リスク投資をステーブルコインとしてパッケージ化するのはやめましょう。

- 核心观点:派息稳定币实为高风险理财产品。

- 关键要素:

- xUSD闪崩88%,暴露5亿美元风险。

- 项目使用4倍杠杆,资产不透明。

- DeFi借贷协议Curator助推风险扩散。

- 市场影响:引发DeFi市场挤兑和信任危机。

- 时效性标注:短期影响。

原作者: Sleepy.txt

ステーブルコインの世界には話題が尽きないが、リスクに対する配慮が欠けている。11月には、ステーブルコインが再び問題に直面した。

xUSDと呼ばれる「ステーブルコイン」は11月4日にフラッシュクラッシュを経験し、1ドルから0.26ドルまで急落しました。現在も下落を続け、0.12ドルまで下落し、時価総額の88%が失われています。

画像出典: Coingecko

問題に遭遇したプロジェクトは、5億ドルの資産を管理する注目度の高いプロジェクトであるStream Financeでした。

彼らは、配当支払いステーブルコインxUSDを高リスク投資戦略としてパッケージ化し、「米ドルにペッグされ、自動的に利息を生み出す」と主張しました。つまり、実質的には投資収益を組み込んでいるだけです。しかし、いかなる投資戦略も永続的な利益を保証するものではありません。10月11日、暗号資産市場が暴落した日、彼らのオフチェーン取引戦略は失敗し、9,300万ドル(約6億6,000万人民元相当)の損失を出しました。これは、北京第二環状道路内の100平方メートルのマンション40戸以上を購入できる金額です。

1か月後、Stream Financeはすべての入出金の停止を発表し、xUSDの価格は切り離されました。

パニックは急速に広がりました。調査会社Stablewatchによると、翌週、配当支払いステーブルコインから10億ドル以上が流出しました。これは、中規模都市の商業銀行の預金が7日間ですべて取り壊されたのと同等の規模です。

DeFi投資市場全体に警鐘が鳴らされています。一部のプロトコルでは、借入金利が驚異的な-752%に達し、担保が無価値になり、誰も償還金を返済できず、市場は混乱に陥っています。

これらすべては、安定性と高い金利という一見魅力的な約束から生じています。

「安定」という幻想が大きな弱気のローソク足によって打ち砕かれたとき、どのステーブルコインが本当にステーブルコインなのか、どれがステーブルコインを装った高リスク投資なのか、そしてなぜ高リスク投資が今や厚かましくも「ステーブルコイン」を名乗れるのかを再検証する必要がある。

皇帝の新しい服

金融の世界では、最も美しい仮面の下に最も鋭い牙が隠されていることがしばしばあります。Stream FinanceとそのステーブルコインxUSDはその好例です。

xUSDは「デルタ中立戦略」を採用していると主張しています。これはプロのトレーディング分野に由来する複雑な用語で、一連の高度な金融商品を通じて市場変動のリスクをヘッジすることを目的としています。非常に安全でプロフェッショナルな印象を与えます。このプロジェクトの主張は、ユーザーが市場の変動に関わらず安定したリターンを得られるというものです。

わずか数ヶ月で5億ドルもの投資を集めました。しかし、オンチェーンデータアナリストによると、その表面的な部分を取り除けば、xUSDの真の運用モデルは欠陥だらけです。

まず、極度の透明性の欠如です。5億ドルとされる資産のうち、ブロックチェーン上で追跡できるのは30%未満で、残りの「シュレーディンガーの3億5000万ドル」は完全に闇の中で運用されています。このブラックボックスが崩壊する瞬間まで、内部で何が起こっているのか誰も知りませんでした。

第二に、驚くべき高いレバレッジ率です。プロジェクトチームは、わずか1億7,000万ドルの実物資産から、担保設定と他のDeFiプロトコルへの融資を繰り返し、最大5億3,000万ドルの融資を実現しました。その結果、実質レバレッジ比率は4倍を超えました。

これは何を意味するのでしょうか?あなたは、しっかりと固定された「デジタルドル」と交換していると思い込み、年利10%を超える安定した高金利を夢見ているのではないでしょうか。しかし実際には、4倍のレバレッジをかけたヘッジファンドのLP株を購入しているだけで、ファンドの保有株の70%も把握できていないのです。

あなたが「安定」と認識しているものは、実際には世界最大のデジタル カジノであなたのお金が極めて高い頻度で取引されているということです。

まさにここに、これらの「ステーブルコイン」の最も危険な側面がある。彼らは「ステーブル」というレッテルを貼ることで、その本質である「ヘッジファンド」を隠蔽している。一般投資家には銀行預金並みの安全性を約束するが、その本質は、最も熟練したトレーダーしか運用できないようなハイリスクな戦略に基づいて運用されているのだ。

この事件を受けて、ブロックチェーンセキュリティ企業CyversのCEO、デディ・ラビッド氏は次のようにコメントした。「プロトコル自体は安全であっても、外部のファンドマネージャー、オフチェーンの保管、そして人間による監視は依然として重大な弱点です。今回のStreamのクラッシュはコードの問題ではなく、人為的な問題でした。」

この視点はまさに的を射ています。Stream Financeの問題の根源は、プロジェクトチームが極めて複雑でリスクが高く、規制の及ばない金融ゲームを、一般の人々が気軽に参加できる「安定した投資商品」として巧妙にパッケージ化してしまったことにあります。

ドミノ

Stream Finance が爆弾を製造したとすれば、DeFi 融資商品である Curator がその爆弾の運び屋となり、最終的には広範囲に及ぶ爆発の連鎖を引き起こした。

MorphoやEulerのような新興のレンディングプロトコルにおいて、Curatorは「ファンドマネージャー」として機能します。彼らは主に専門の投資チームであり、複雑なDeFi戦略を「戦略金庫」にパッケージ化する役割を担っています。これにより、一般ユーザーは銀行アプリで資産運用商品を購入するのと同じように、ワンクリックで資金を預け入れ、リターンを享受できます。彼らの主な収入源は、ユーザーの収益の一部であるパフォーマンス手数料です。

理論上、彼らはプロのリスクゲートキーパーとして、ユーザーが質の高い資産を選別できるよう支援するはずです。しかし、彼らの成功報酬ビジネスモデルは、高リスク資産への投資を後押しする基盤も築いています。競争の激しいDeFi市場において、年間収益率が高いほど、より多くのユーザーと資金を引きつけ、結果としてより多くの成功報酬を獲得できるからです。

「安定した高利回り」とパッケージ化された資産であるストリーム ファイナンスが登場すると、それはすぐに多くのキュレーターの目に留まり、人気商品となりました。

Stream Financeのインシデントは、この最悪のシナリオを象徴しています。オンチェーンデータ追跡により、MEV Capital、Re7 Labs、TelosCといった著名なキュレーターが、EulerやMorphoといったプロトコル上の金庫に高リスクのxUSDを大量に投資していることが明らかになりました。TelosCだけでも、1億2,300万ドルのリスクにさらされています。

さらに重要なのは、この設定が意図しないミスではなかったということです。証拠によれば、複数の業界KOLやアナリストが、インシデントの数日前からxUSDに関連する透明性とレバレッジリスクについて公に警告していたにもかかわらず、多額の資金を保有し、本来リスクの主たる責任を負うべきこれらのキュレーターは、それを無視することを選択しました。

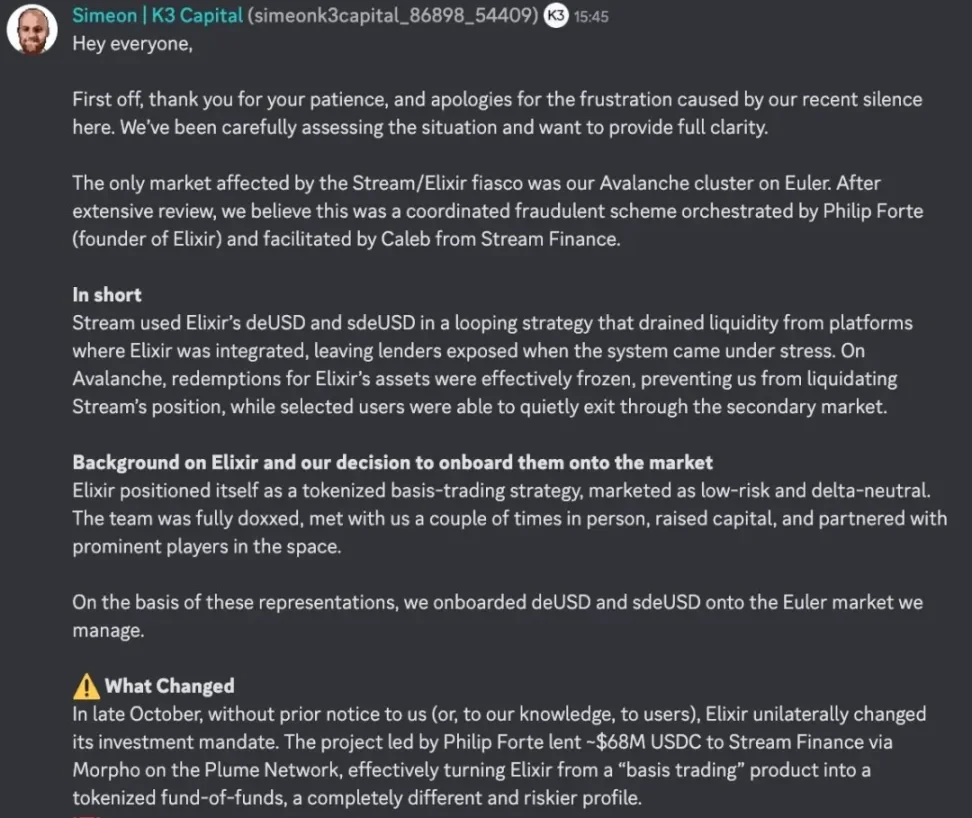

しかし、一部のキュレーター自身もこのパッケージ詐欺の被害者となりました。K3 Capitalもその一つです。オイラープロトコルを通じて数百万ドルの資産を運用していたこのキュレーターは、この爆発で200万ドルの損失を被りました。

11月7日、K3の創設者はオイラーのDiscordチャンネルで公に発言し、どのように詐欺に遭ったかを明らかにした。

画像出典: Discord

物語は別の「ステーブルコイン」プロジェクトから始まります。Elixirは、配当支払い型のステーブルコイン「deUSD」を発行するプロジェクトです。Elixirは「ベーシス取引戦略」を採用していると主張しており、K3はこの約束に基づき、自社のマネージドVaultにdeUSDを割り当てました。

しかし、10月下旬、ElixirはCuratorの同意を得ることなく一方的に投資戦略を変更し、Morphoを通じてStream Financeに約6,800万USDCを貸し付け、ベーシス取引をネスト型投資スキームに変えました。

これらは全く異なる商品です。ベーシス取引は特定の取引戦略への直接投資であるため、リスクは比較的コントロール可能です。一方、ネステッド投資商品は、別の投資商品への資金貸付を伴うため、実質的には既存の高いリスクにさらに別のリスク層が加わります。

11月3日にStreamの不良債権が公表されると、K3は直ちにElixirの創設者であるPhilip Forteに連絡を取り、deUSDの1:1清算の保証を求めました。しかし、Philipは沈黙を守り、何の返答もありませんでした。他に選択肢がなくなったK3は、11月4日に200万ドル相当のdeUSDを残して強制清算を決定しました。Elixirは11月6日に破産を発表し、個人投資家と流動性プールの保有者がdeUSDをUSDCに1:1で交換できるという解決策を提示しましたが、Curatorの金庫に保管されているdeUSDは交換されず、関係者間で交渉による解決策が求められました。

現在、K3は米国のトップクラスの弁護士を雇い、一方的な条件変更と虚偽の主張をしたとしてエリクサーとフィリップ・フォルテを訴え、評判の損害賠償を要求し、deUSDをUSDCに強制的に交換させる準備をしている。

ゲートキーパー自身がリスクを売り始めれば、要塞全体の崩壊は時間の問題です。そして、ゲートキーパー自身がそれに騙されてしまったら、誰がユーザーを守れるというのでしょうか?

新しいボトルに入った同じ古いワイン

この「パッケージング-普及-崩壊」のパターンは金融の歴史では非常によく知られています。

2022年に「アルゴリズムによる安定性、年率20%の収益」という謳い文句で72時間で400億ドルを蒸発させたLUNAであれ、あるいはそれ以前の2008年にウォール街のエリートたちが複雑な金融工学を駆使して大量の高リスクのサブプライム住宅ローンをAAA格付けの「CDO」にまとめ、最終的に世界金融危機を引き起こしたときであれ、その中核となる原則は驚くほど一貫している。それは、高リスク資産を複雑にパッケージ化して低リスク商品に見せかけ、その背後にあるリスクを完全に理解できない投資家にさまざまなチャネルを通じて販売するというものだ。

ウォール街からDeFi、CDOから「配当支払いステーブルコイン」まで、テクノロジーは変化し、名前は変わりますが、人間の貪欲さは変わりません。

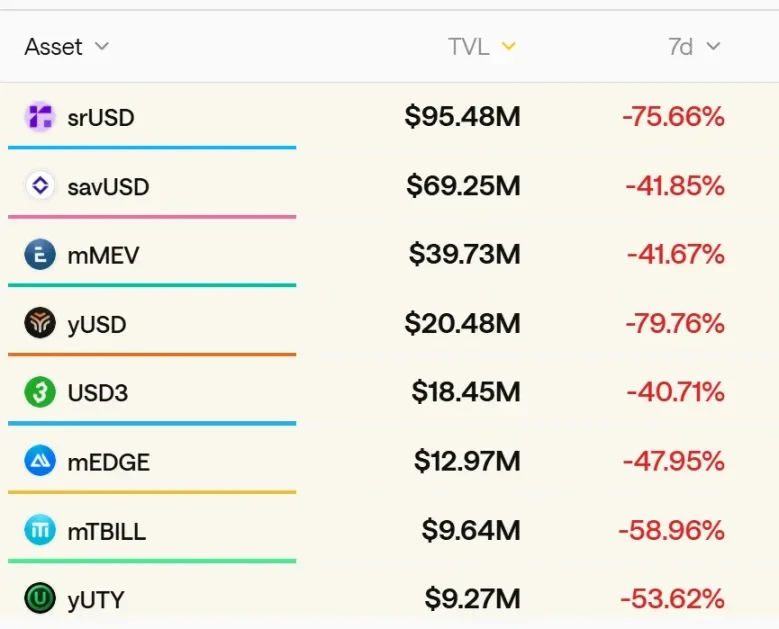

業界データによると、現在DeFi市場では50以上の配当支払いステーブルコイン・プロジェクトが運用されており、その総額は80億ドルを超えています。これらのプロジェクトの多くは、様々な複雑な金融工学技術を用いて、高レバレッジ・高リスクの取引戦略を、安定した高利回りの金融商品にパッケージ化しています。

画像出典: stablewatch

問題の根源は、これらの商品に誤った名称を与えていることにあります。「ステーブルコイン」という言葉は、誤った安心感とリスクに対する麻痺感を生み出します。人々はステーブルコインと聞いて、USDCやUSDTのようなドル準備資産を思い浮かべるのであって、レバレッジの高いヘッジファンドを思い浮かべるのではありません。

訴訟は市場を救うことはできないが、市場を活性化させることはできる。潮が引いた時、私たちは裸で泳いでいる人だけでなく、そもそも水泳パンツを履くつもりがなかった人たちにも目を向けるべきだ。

80億ドル、50のプロジェクト。次のストリームはいつ現れてもおかしくありません。それまでは、この単純な常識を覚えておいてください。非常に高い年率リターンであなたを惹きつけなければならない製品は、必然的に不安定になるということです。