暗号資産ファンドは、トップクラスのベンチャーキャピタルに4年間投資した後、元本が半減しました。暗号資産ファンドの何が問題なのでしょうか?

- 核心观点:加密基金高费率与大规模难获超额回报。

- 关键要素:

- Pantera基金四年亏损44%,跑输比特币。

- “3/30”高费率结构引发行业争议。

- 基金规模过大导致投资分散化拖累收益。

- 市场影响:推动行业反思费率结构与基金规模合理性。

- 时效性标注:中期影响

原著者: PANews、Zen

最近、アーサー・ヘイズのファミリーオフィスであるメイルストロムの共同設立者兼投資責任者であるアクシャット・ヴァイディア氏が、Xにおける悲惨な投資実績を公表し、暗号通貨コミュニティで幅広い議論を巻き起こした。

ヴァイディア氏は、4年前にパンテラ・キャピタルの初期段階のトークンファンド(パンテラ・アーリーステージ・トークン・ファンドLP)に10万ドルを投資したが、現在は5万6000ドルしか残っておらず、元本のほぼ半分を失っていると述べた。

対照的に、ヴァイディア氏は同時期にビットコインの価格が約3倍に上昇し、多くのシードラウンドの暗号資産プロジェクトではリターンが20~75倍に急騰したことを指摘した。ヴァイディア氏は「投資対象が市場に参入した具体的な年は重要ですが、特定の期間に50%の損失を出すのは最悪のパフォーマンスと見なされます」と嘆いた。この鋭い評価はファンドのパフォーマンスに直接疑問を投げかけ、大規模暗号資産ファンドのパフォーマンスと手数料体系をめぐって業界内で激しい議論を巻き起こした。

市場ブームの「3/30」

ヴァイディア氏が特に言及し批判した「3/30」手数料体系とは、年間3%の管理手数料と投資収益の30%の成功報酬を指します。これは、従来のヘッジファンドやベンチャーキャピタルファンドで一般的に採用されている「2/20」モデル(管理手数料2%、成功報酬20%)よりも大幅に高い水準です。

暗号資産市場の熱狂が最高潮に達した際、一部の著名な機関投資家ファンドは、豊富なプロジェクトチャネルと過去の実績を活用し、投資家に対し、2.5%や3%の管理手数料、超過収益の25%、さらには30%といった、従来の基準よりも高い手数料を請求しました。ヴァイディア氏が批判したパンテラは、手数料が過度に高いファンドの典型的な例です。

市場の進化に伴い、暗号資産ファンドの手数料も近年徐々に変化しています。強気相場と弱気相場のサイクルを乗り越え、LP(ファンドマネージャー)の交渉圧力や資金調達の難しさの影響を受けて、暗号資産ファンドは概して手数料の引き下げに傾いています。近年新たに設立された暗号資産ファンドは、運用手数料を1~1.5%に引き下げたり、超過収益に対してのみ高いパフォーマンス手数料を課したりするなど、手数料面での譲歩を始めており、投資家の利益により合致するよう努めています。

現在、仮想通貨ヘッジファンドは一般的に「2%の利益分配と20%の成功報酬」という典型的な構造を採用していますが、資金調達圧力により平均手数料は低下しています。Crypto Insights Groupが発表したデータによると、現在の運用手数料は1.5%近くですが、成功報酬は戦略や流動性状況に応じて15%から17.5%の範囲となる傾向があります。

暗号資産ファンドの規模拡大は難しい

ヴァイディア氏の投稿は、暗号資産ファンドの規模についても議論を巻き起こした。ヴァイディア氏は、一部の例外を除き、大規模な暗号資産ベンチャーキャピタルファンドは概してリターンが低く、リミテッドパートナーに損害を与えていると率直に述べた。ツイートの目的は、大手投資家を抱える有名ブランドであっても、暗号資産ベンチャーキャピタルは規模を拡大できないことをデータを用いて人々に認識させ、啓蒙することだと述べた。

彼の意見を支持する見方もある。それは、初期段階の暗号資産ファンドの過剰な資金調達規模が、実際にはパフォーマンスの足かせになっているというものだ。Pantera、a16z Crypto、Paradigmといった大手機関投資家は近年、数十億ドル規模の暗号資産ファンドを調達してきたが、暗号資産市場の比較的初期段階において、これほど巨額の資金を効率的に運用することは極めて困難だ。

国家集積回路産業投資基金(ビッグファンド)は、限られたプロジェクト数を抱える中で、多数のスタートアップ企業に「ワイドネット」方式で投資せざるを得ませんでした。その結果、各プロジェクトへの投資額は少なく、質もばらつきがありました。こうした過度な分散投資によって、超過収益の獲得は困難でした。

対照的に、中規模の資本規模を持つ小規模ファンドやファミリーオフィスは、より厳格なプロジェクト審査を行い、質の高い投資に集中投資することができます。一部の支持者は、この「小規模ながらエリート」戦略の方が市場を上回るパフォーマンスを発揮する可能性が高いと考えています。ヴァイディア氏自身も、「問題は初期段階のトークンではなく、ファンドの規模にある」という見解に賛同しており、「理想的な初期段階の暗号資産ファンドは、小規模で柔軟性が求められる」と述べています。

しかし、この過激な主張に疑問を呈する声も上がっている。彼らの主張は、大規模ファンドは初期段階のプロジェクトを追求する際に限界収益の逓減に直面する可能性があるものの、単一の投資のパフォーマンスの低迷によって業界におけるその価値が完全に損なわれるべきではないというものだ。大規模な暗号資産ファンドは、豊富な資金、専門チーム、そして広範な業界ネットワークを保有していることが多く、投資後のプロジェクトに付加価値サービスを提供し、エコシステム全体の発展を推進することができる。これは個人投資家や小規模ファンドには到底及ばないものだ。

さらに、大規模なファンドは通常、より大規模な資金調達ラウンドやインフラ開発に参加することができ、業界に必要な強力な財政支援を提供します。例えば、数億ドル規模の資金を必要とするパブリックブロックチェーンや取引プラットフォームの中には、大規模な暗号資産ファンドの参加に大きく依存しているものがあります。したがって、大規模なファンドには一定の役割がありますが、過度な拡大を避けるために、ファンドの規模と市場機会のバランスをコントロールすることが重要です。

この論争のさなか、ヴァイディア氏が公然と同業者を攻撃したことには強い「マーケティング」的要素があると一部の評論家が考えていることは注目に値する。アーサー・ヘイズのファミリーオフィスの責任者として、ヴァイディア氏は最近、差別化された戦略を展開し、自身のファンドのために資金を調達している。メイルストロムは2億5000万ドルを超える新たなファンドを準備しており、中規模の暗号インフラおよびデータ企業を買収する予定だ。

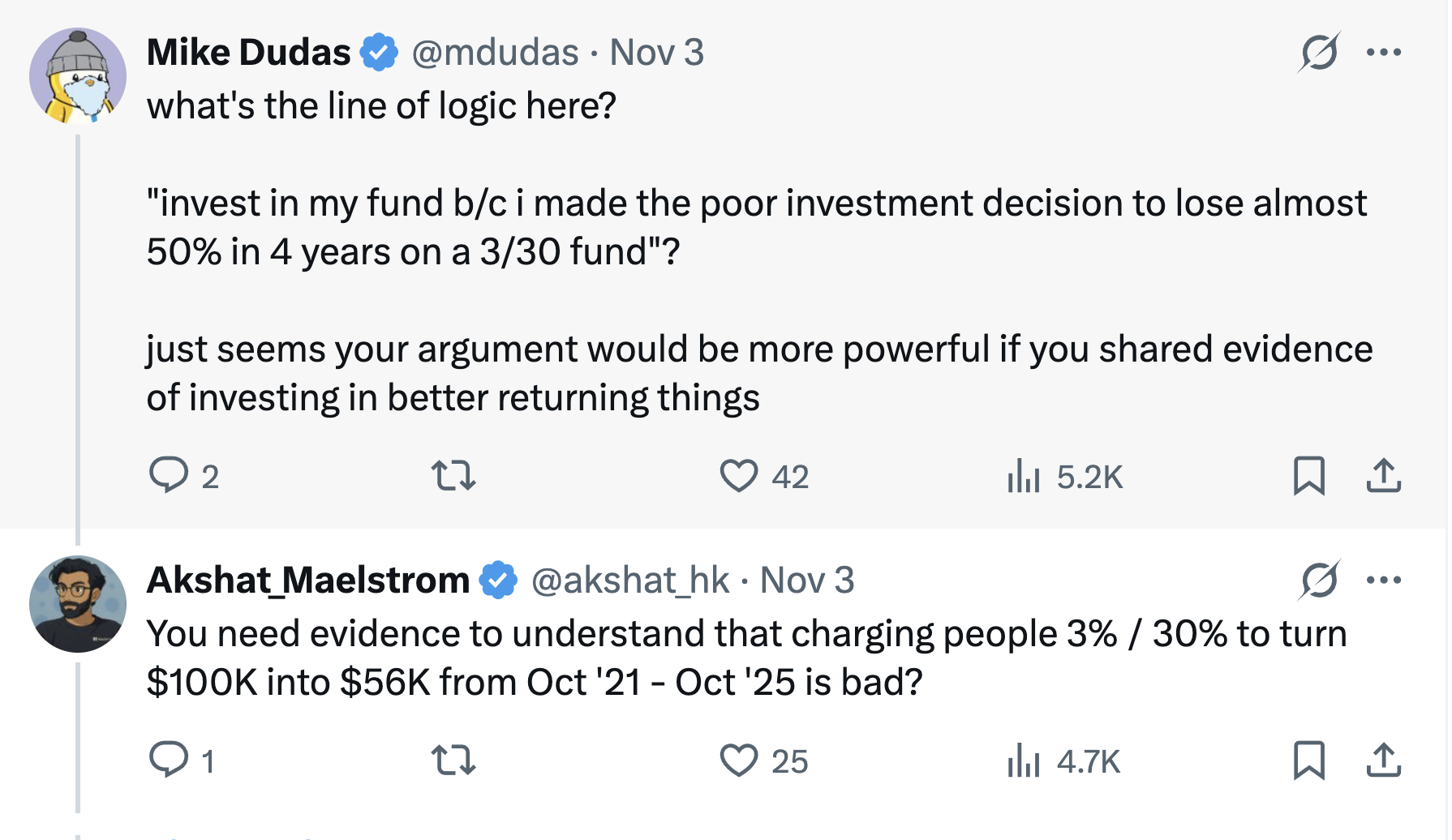

したがって、ヴァイディア氏の競合他社批判は、バリュー投資とキャッシュフローに基づくメイルストロムの差別化されたポジショニングを強調するものと推測される。6th Man Venturesの共同創業者であるマイク・デュダス氏は、ファミリーオフィスの新ファンドの成果を宣伝したいのであれば、他者を攻撃して注目を集めるのではなく、自身の実績を自ら証明すべきだと述べた。

「BTC を購入するよりも優れた戦略はありません。」

ヴァイディア氏は自身の経験に基づいてファンドの収益と単純なビットコイン保有戦略を比較し、投資家にとって、仮想通貨ファンドに資金を預けるのではなく、ビットコインを購入するほうが良いのかという、よくある疑問を提起した。

この質問には、時期によって答えが異なる場合があります。

以前の強気相場サイクルでは、一部のトップ暗号資産ファンドがビットコインを大幅にアウトパフォームしました。例えば、2017年と2020年から2021年の市場の熱狂期には、賢明なファンドマネージャーが新興プロジェクトへの早期投資やレバレッジ戦略の活用によって、ビットコインの利益をはるかに上回るリターンを達成しました。

優れたファンドは、専門的なリスク管理と下落リスクの保護も提供します。弱気市場では、ビットコインの価格が半減するか、さらに下落しても、一部のヘッジファンドは空売りと定量ヘッジ戦略を使用して巨額の損失を回避し、プラスの収益さえも達成し、ボラティリティリスクを相対的に軽減しています。

第二に、多くの機関投資家や富裕層投資家にとって、暗号資産ファンドは多様な投資機会と専門家へのアクセスを提供します。ファンドは、個人投資家がアクセスしにくい分野、例えば民間資金によるトークンプロジェクト、初期段階の株式投資、DeFiの利回りといった分野にも進出できます。ヴァイディア氏が言及した、20~75倍の成長を遂げたシードプロジェクトは、ファンドのチャネルと専門家の判断力なしに、個人投資家が初期段階で投資することは困難です。ただし、ファンドマネージャーが真に卓越したプロジェクト選定能力と実行能力を備えていることが前提です。

長期的な視点で見ると、暗号通貨市場は常に変化しており、専門的な投資と受動的な保有にはそれぞれ独自の適用可能なシナリオがあります。

暗号通貨業界の専門家や投資家にとって、パンテラファンドをめぐる混乱はチャンスとなります。常に変化する暗号通貨市場において、自らの戦略に合った投資手法を合理的に評価し選択することが、資産の成長を最大化するための鍵となります。