ビットコインと世界的流動性:追随か、それとも先導か?

- 核心观点:比特币在周期顶部引领全球流动性变化。

- 关键要素:

- 全球流动性解释90%比特币价格波动。

- 历史数据显示流动性变化滞后3个月影响资产。

- 财政紧缩可能成为新周期流动性收紧催化剂。

- 市场影响:风险资产可能面临流动性收紧压力。

- 时效性标注:中期影响

原作者:マイケル・ナドー

原文翻訳:チョッパー、フォーサイトニュース

ビットコインの価格動向を理解するためのツールやフレームワークは数多くあります。貨幣数量方程式 (MV = PQ)、ストックフロー比率、ネットワーク価値対取引量比率、ネットワーク価値対メトカーフの法則比率、実現価格対時価総額比率、生産コストなどです。

しかし、現在の市場では、最終的にはすべてが流動性条件に左右されます。

この記事では、ビットコインと世界的な流動性の関係について考察します。ビットコインは本当に世界的な流動性に「遅れ」をとっているのでしょうか?

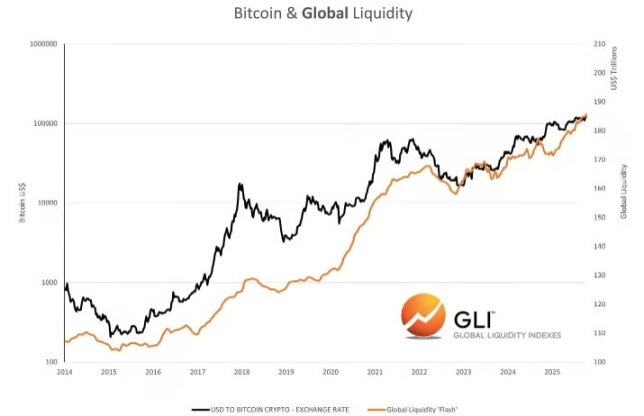

ビットコインとグローバル流動性

データソース: グローバル流動性指数

グローバル流動性指数の調査によると、「過去のデータによると、流動性の変化は、約3か月の遅れでリスク資産価格の変動を引き起こすことが多い。具体的には、世界的な流動性の増加は一般的にリスク資産のパフォーマンス向上につながる一方、流動性の低下は資産価格のトレンドが弱まることを示唆することが多い。」

さらに、グローバル・マクロ・インベスターのラウル・パル氏は、世界的な流動性がビットコインの価格変動の90%を説明できると述べた。

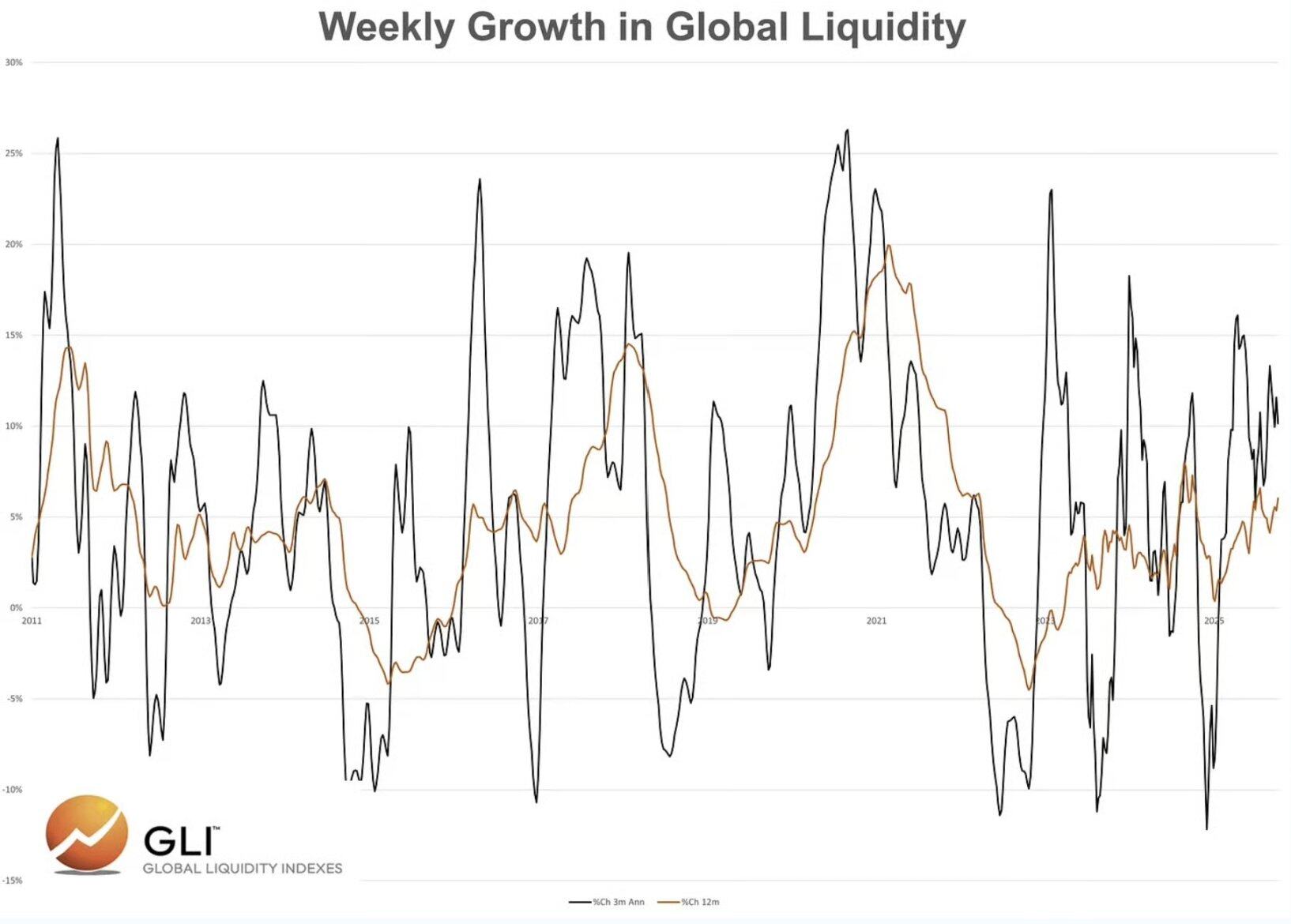

では現在のデータは何でしょうか?

- 世界の流動性の3か月間の年率成長率は10.2%でした。

- 世界の流動性は現在、年間6%増加しています。

データソース: グローバル流動性指数

このデータとロジックによれば、ビットコインは引き続き上昇するはずですよね?

データと従来の議論から判断すると、この結論は正しいように思われます。しかし、過去2つのサイクルでは、ビットコインがピークに達した後も、世界的な流動性はかなりの期間にわたって拡大し続けました。

データソース: グローバル流動性指数

この現象は、ビットコインの価格が流動性に遅れをとるという一般的な見解と矛盾しています。

少し立ち止まって、この質問について考えてみましょう。なぜビットコインは流動性の条件に遅れをとるのでしょうか?

結局のところ、市場は将来を見据えたものであり、ビットコインは世界中の市場で24時間365日取引されているのに、市場参加者が認識している重要な価格相関変数である流動性に遅れをとるのはなぜでしょうか?

実際、私たちはビットコインが、特に市場サイクルのピーク時に世界の流動性をリードしていると考えています。

なぜでしょうか?市場は流動性引き締めの傾向を事前に反映しており、次の変化を予感しているからだと考えています。

しかし、市場の底(弱気相場)ではその逆となり、世界的な流動性がビットコインを牽引する傾向があります。

なぜでしょうか?それは、弱気相場では市場は通常、行動を起こす前に金融当局や財政当局からの明確なシグナルを待つからです。

なお、この見解はまだ定量分析によって確認されているわけではないが、チャートを分析することでこの判断を裏付けることができる。

ビットコインがピークに達した後、世界的な流動性が再び拡大すると仮定すると、私たちの主な課題は、世界的な流動性を低下させる原因を特定することです。

前回のサイクルでは、高インフレがきっかけとなり、連邦準備制度理事会(FRB)は急速な利上げを余儀なくされました。これが、2021年11月に市場が「先手を打った」理由です。当時の流動性収縮は、中央銀行の金融政策によって引き起こされました。

では、このサイクルのきっかけは何なのでしょうか?

現在のサイクルでは、流動性を引き締める圧力は連邦準備制度理事会(FRB)からではなく(市場はFRBが10月と12月に金利を引き下げると予想している)、財政政策から来る可能性がある。

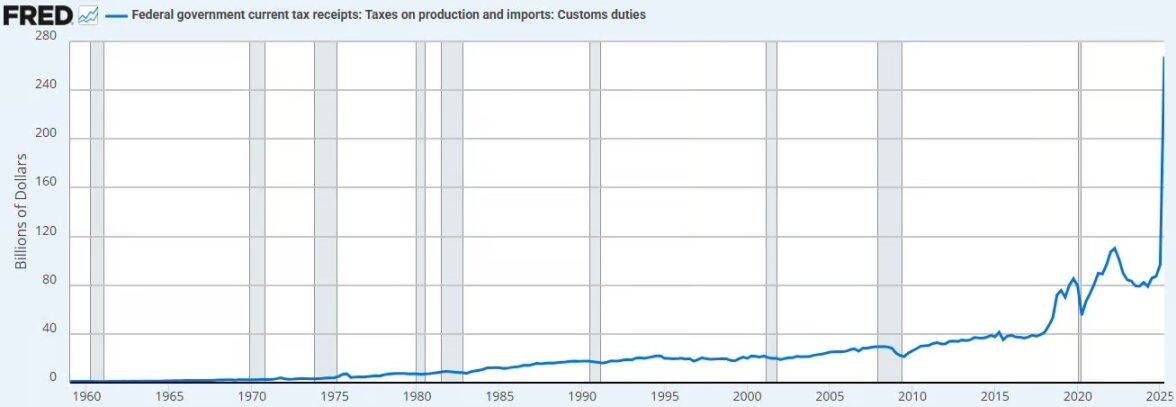

予想される財政的影響:関税の引き上げとBBB支出の削減

予想される関税収入:関税率を13%と仮定すると、年間3,800億ドルの関税収入が得られると推定されます。下のグラフは、これまでの関税の影響を示しています。

データソース: 連邦準備制度経済データベース

その結果、流動性が民間部門から引き出され、公共部門の財政勘定に還流することになります。

この動きはデフレを引き起こすことはないとしても、デフレ圧力をもたらすだろうと我々は考えています。

支出削減: 議会予算局 (CBO) は、メディケイド改革や補足栄養支援プログラム (SNAP) の予算削減など、今後 10 年間で支出が 1.2 兆ドルから 1.3 兆ドル削減され、年間約 1,250 億ドルの支出削減に相当し、歳出削減額は 1250 億ドルに達すると予測しています。

関税引き上げと支出削減を合わせると、年間5,050億ドル、米国GDPの1.7%の財政縮小につながる。

しかし、2026年には、米国はチップ収入の免税を含む企業向けの効果的な減税政策を実施し、インフラ、国防、地方の病院、アメリカ航空宇宙局(NASA)などの分野への支出を年間350億ドル増やす予定だ。

これらの措置は関税や支出削減による財政緊縮を相殺するかもしれないが、それで十分だろうか?

ビットコインがサイクルの頂点で再び流動性をリードするのであれば、現在、財政政策の引き締めが流動性に与える悪影響に対して「事前準備」を行っていると私たちは考えています。

ベサント氏がインタビューでよくこう言うのを耳にするかもしれません。「私たちは民間部門を通じて経済を刺激したいのです。」

この方向性には賛同しますが、目標達成には紆余曲折が伴う可能性があります。だからこそ、トランプ政権は新たな経済モデルへの移行への道を開くため、大幅な金利引き下げを主張しているのです。

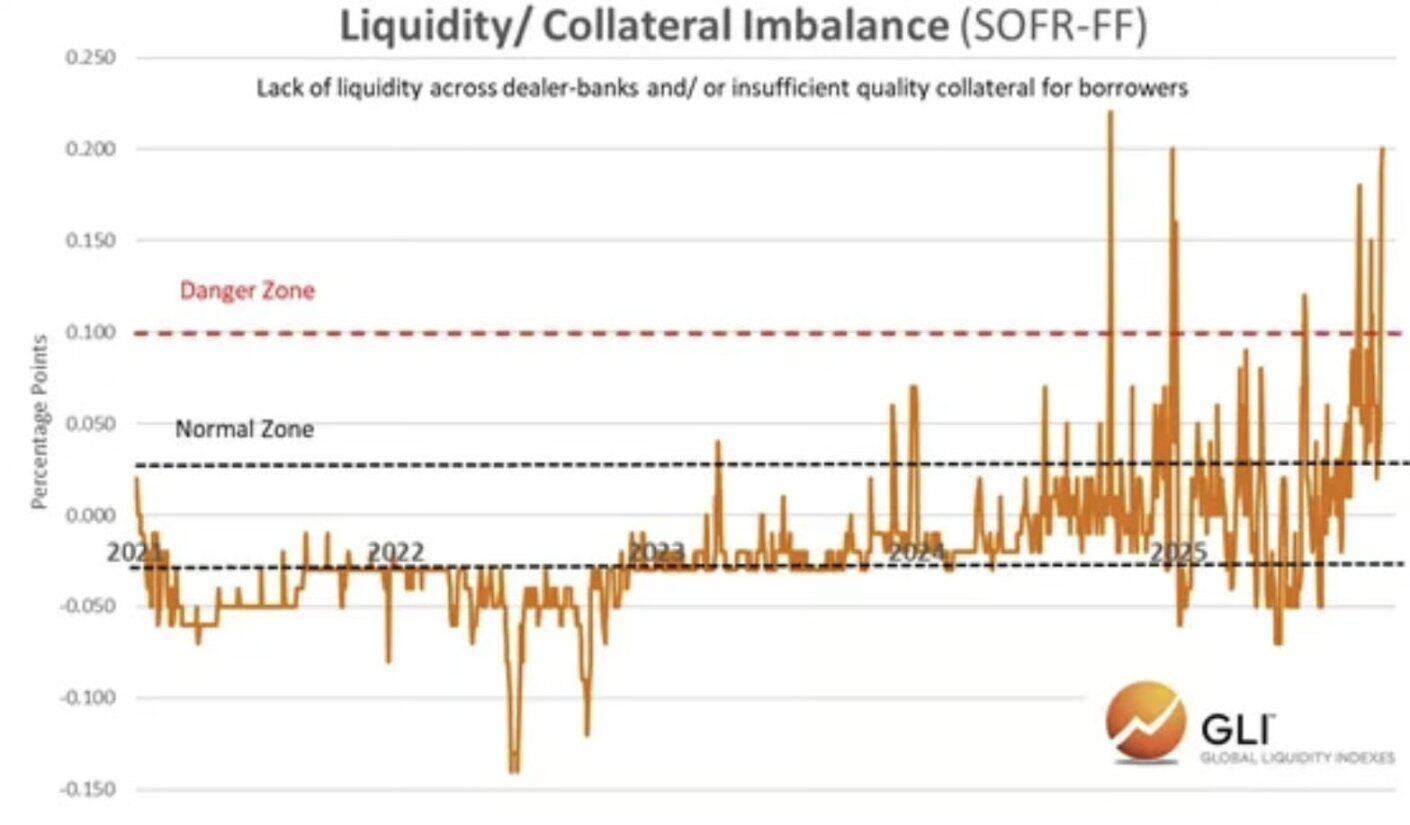

銀行の流動性

前述の潜在的な財政政策の変更に加えて、銀行部門の流動性が逼迫していることも観察されます。

下のグラフでは、オーバーナイト資金調達期間中に、マーケットメーカー銀行間の流動性と利用可能な担保の不均衡が拡大していることがわかります。これは、マーケットメーカーが現金または担保の不足に陥り、短期金融市場が流動性不足に直面していることを示唆しています。

この現象は、以下の要因と一致しています。

- 財政緊縮;

- 連邦準備制度理事会はバランスシートの縮小を続けている。

- 財務一般会計残高の再構築。

データソース: グローバル流動性指数

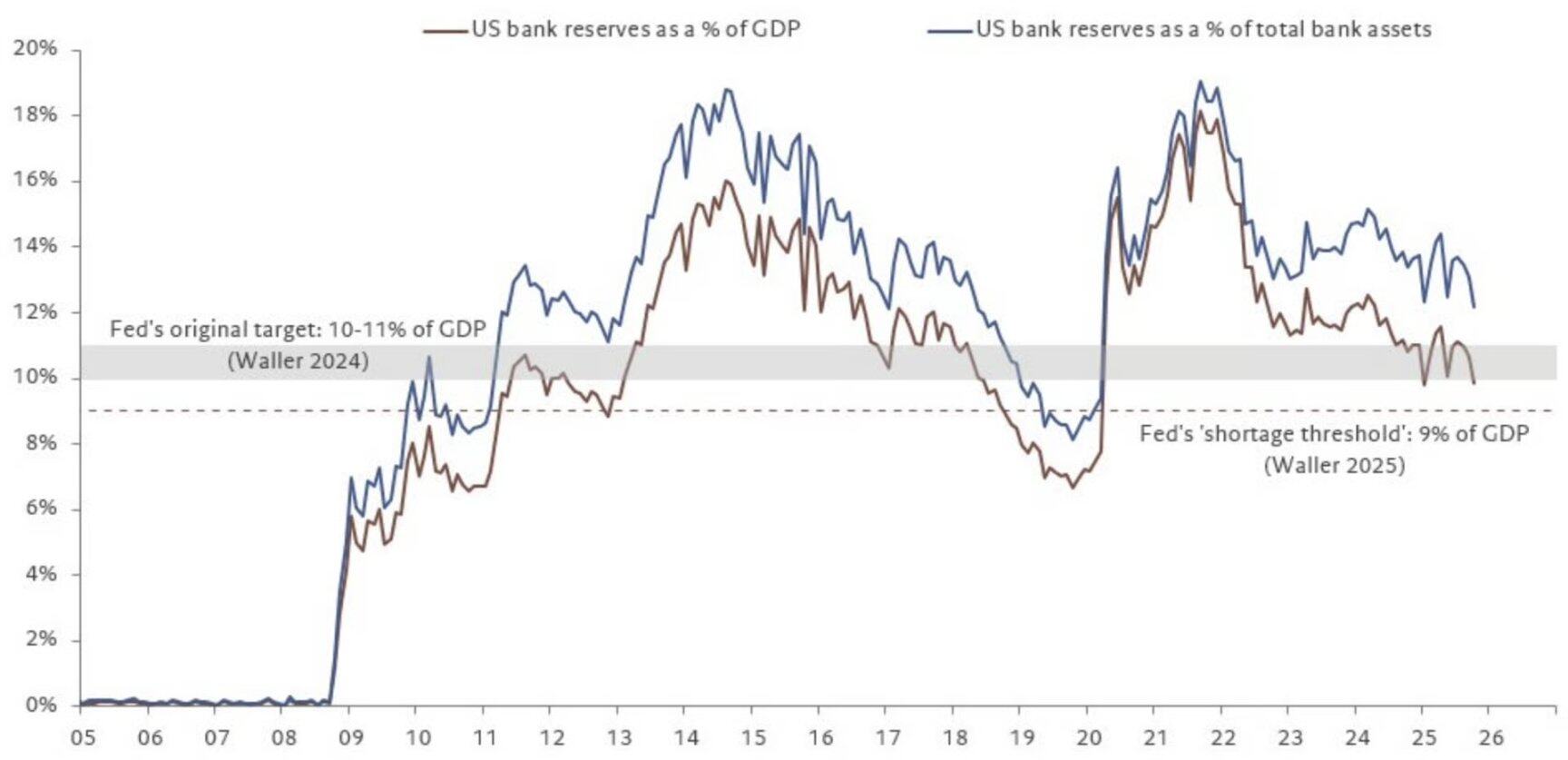

これらの要因が作用するにつれ、銀行の準備金は連邦準備制度が設定した不足レベルに近づいています。

データソース: @fwred

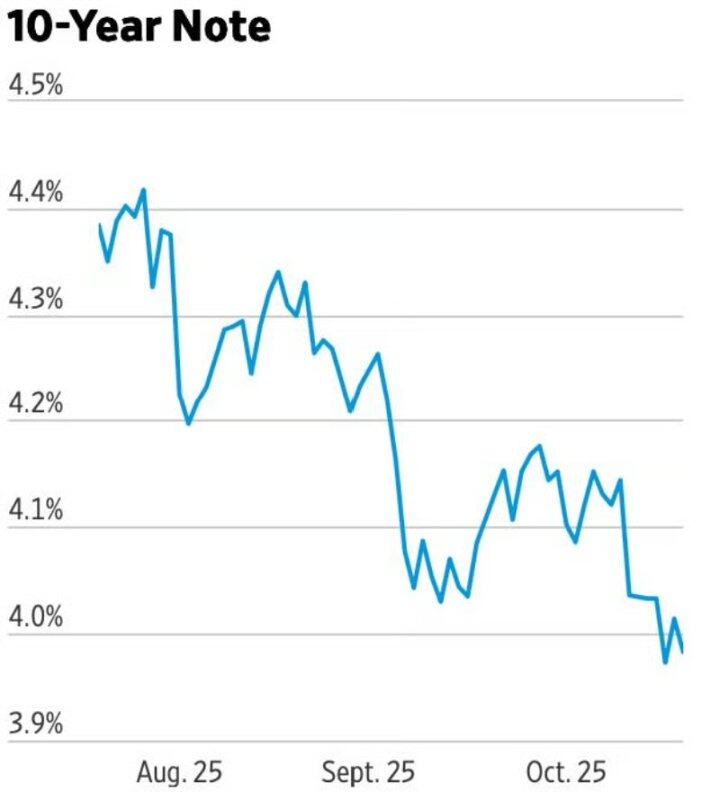

要約すると、あらゆる兆候が問題が起こりつつあることを示しており、債券市場の動きがそれを裏付けているようだ。

要約

過去2回のサイクルでは、ビットコインが世界的な流動性のピークを牽引していたことは明らかです。2021年のサイクルでは、ビットコインは高インフレと金利上昇のトレンドを事前に察知していました。当時、バイデン政権は財政主導型経済への移行を推進しており、これが今回のサイクルにおけるビットコインの流動性を押し上げる中核的な要因となっています。

それで今何をするのですか?

当社は徐々に財政重視のモデルから脱却しつつあり、この移行によりリスク資産がマイナスの影響を受ける可能性が高いと考えています。