暗号化「リーマンの瞬間」を振り返る: Terra 以外に影響を受けたプロジェクトは何ですか?

作者: ポプラ

「UST アンアンカー」クラッシュでは、数百億の Terra 生態系の市場価値が数日以内に蒸発し、Terra 自体の生態系に壊滅的な打撃を与え、暗号化に「大きすぎて潰せない」という神話が存在しないことを証明しました。市場。

暗号界全体にとっても、暗号界の「リーマン・モーメント」ともいえる今回の危機は、二次災害も相次いで発生しており、Terra 以外でも深刻な影響を受けた関連プロジェクトを振り返ってみましょう。

ステーブルコインは信頼感ショックに見舞われる

弱気の声がかすかに聞こえる中、USTの雷雨もステーブルコインに対する市場の信頼をほぼ氷点に近づけ、ステーブルコインはもはや安定していないと思われた。

USDTなどの集中型安定通貨

5 月 11 日以降、数年にわたって雷雨が続いていた USDT がデカップリングの影響に最初に直面しました。

5月11日から5月12日正午まで、USDTの価格は1ドルペッグを突破して0.9565ドルの安値に達しましたが、36時間以内に回復し、最終的には0.998ドルまで回復しました。

この期間中、他の主要なステーブルコインUSDC、BUSD、DAIは1%から2%のプレミアムを経験したが、テザーはデカップリング圧力が最悪だった5月12日にもまだ償還の受付があり、2ドル相当の償還が可能であると発表した。すでに進行中で、市場の懸念は軽減されています。

その後、5月19日にテザーは第1四半期の監査報告書を発表し、2022年3月31日現在、テザーの包括的総資産は少なくとも824億米ドルを超え、包括的資産が包括的負債を上回っており、市場の信頼がさらに安定している。

しかし、USDTの総流通供給量は過去14日間で100億米ドル減少しており、CoinGeckoのデータによると、公開時点でUSDTの総流通供給量は733億米ドル、USDCは532億米ドルでした。

USDXなどの分散型ステーブルコイン

5月13日、Kava Networkのネイティブ分散型ステーブルコインUSDXのアンカーが解除され、価格は一時0.55ドルまで急落しましたが、その主な理由はUSDXの担保の一部がUSTであり、Cosmosエコシステムのブロックチェーンネットワークでもあるためです。カバ USTなどのTerra資産モーゲージの適用にもリスクがあります。

その後、5 月 14 日に、Kava は契約からすべての Terra リスク資産を削除することを決定し、すべての UST も Kava から削除されました。

しかし、CoinGeckoのデータによると、本稿執筆時点ではUSDXは約0.83ドルであり、まだアンカーを完全に回復していません。

Curveのエコシステムは危機に瀕している

カーブは80億ドルをロックする

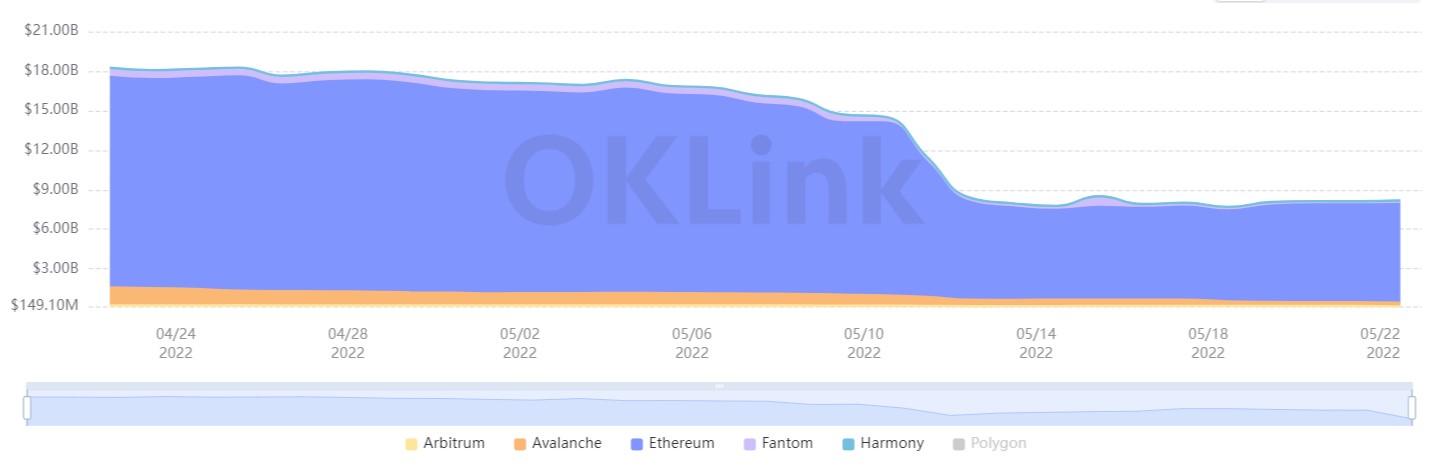

Okey Cloud Chain Masterのデータによると、5月8日以降、Curveのネットワーク全体のロックアップ総額は半月以内に170億米ドルから84億米ドルに激減し、80億米ドル以上減少したという。ドル、50%以上の下落。

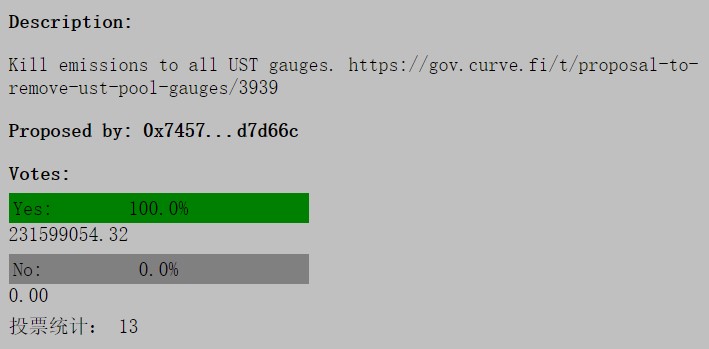

さらに、Curve コミュニティは提案投票を発行し、流動性を追加する際の大きなスリッページと流動性プールの利益による一部のユーザーの不均等な分布を防ぐために、UST プールをゲージから削除し、流動性インセンティブを提供しないことを提案しました。等

この記事の執筆時点では、投票は 100% 賛成でした。

ETH/stETHプールは傾き続ける

市の門で火災が発生し、池の魚に被害が及んだ。 USDT カーブプールの逸脱に続き、市場の混乱の中で、ETH/stETH 交換比率も 1:1 ペッグから逸脱し、徐々に増加し、チェーン上の ETH2 ユーザーは積極的に ETH に交換しました。出版物によると、ETH/stETH プール内の stETH フローは性別が 71% を占めていました。

5月13日、Lido Financeは、両者間のリンクを改善するために新しいstETH/WETH流動性プールを導入し、100万LDO報酬を提供すると発表した。新しいプールにおけるstETHとWETHの預金比率は13であることが推奨される:1。

「オラクルマシン攻撃」などのDeFiプロトコル損失

LUNAなどの市場価格が激しかったとき、一部のユーザーが時機を逸した価格フィードなどのオラクルマシンの抜け穴に対して裁定取引を行い、その結果、レンディングやDEXなどの多くのDeFiプロトコルに大きな損失が発生しました。

ビーナスは1420万ドルを失う

5月12日の9時20分頃、チェーンリンクによるLUNAの価格フィードバックは下限に達し、価格0.107ドルで停止されました。一方、ヴィーナスのLUNA市場は運営を続けましたが、スポット価格は下落し続け、4時間後には下落しました。スポット価格は約 0.01 ドルでした。チームは問題を発見し、プロトコルを一時停止しました。

しかし、一部のユーザーが「オラクル攻撃」で借り入れをしたため、キャピタルロスとして約1,420万ドルが不足し、残高1,500万ドルのVenus Venture Fundが全額を補填する計画だ。さらに、Venus は BNB Accelerator Fund とも交渉し、流動性を補うための即時融資を Venus に提供しました (不足により必要な場合)。

ドリフト・プロトコルは1,040万ドルを損失

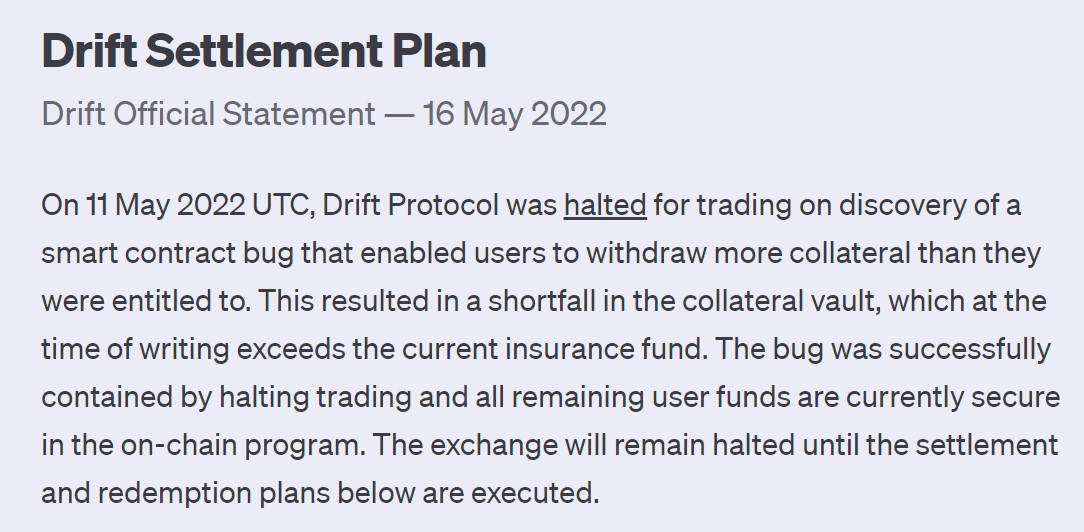

5 月 12 日、LUNA 価格の急激な変動の影響を受け、ソラナの生態系永久契約であるドリフト プロトコルのユーザーは、権利を有する以上の担保を担保プールと金庫から引き出すことができ、その結果、資産が損失されました。 1040万米ドル、さらなる損失を避けるために契約は終了した。

5 月 17 日、ドリフト プロトコルは決済と償還計画を発表しました。プロトコルが再開される前に、5 月 12 日の協定世界時 19 時 37 分 (取引停止時間) に、以前のすべてのオープン ポジションを決済する予定です。決済方法は、ユーザーの口座残高およびオープンポジションの含み損益の処理により、ユーザーが償還できる担保の総額が決まります。

InsurAce が 1,500 万ドルの保険金を支払う

「オラクルマシン攻撃」に加えて、以前USTのアンカリング保険をサポートしていた保険契約も賠償請求に直面している。 5 月 14 日、DeFi 保険プロトコル InsurAce は UST デカップリング レポートをリリースし、ユーザー請求手続きを開始しました。対応する基準を満たす保険保有者は、請求を提出する資格があります。

保険を購入する際、UST または UST 流動性デリバティブ トークン (aUST など) をウォレットまたは保管サービス (CEX、資産管理プロバイダーなど) のアカウントに保持します。

デカップリング イベントがトリガーされた時点で、アクティブな UST De-peg ポリシーを保持します。

デカップリングイベントがトリガーされたときに、UST または任意の UST 流動性デリバティブ トークン (aUST など) を保持します。

InsurAce は、この請求可能な事象に対して約 1,500 万ドルを支払うことが見込まれていると推定されています。

ステーブルゲインズ、顧客資金4,200万ドルを失う

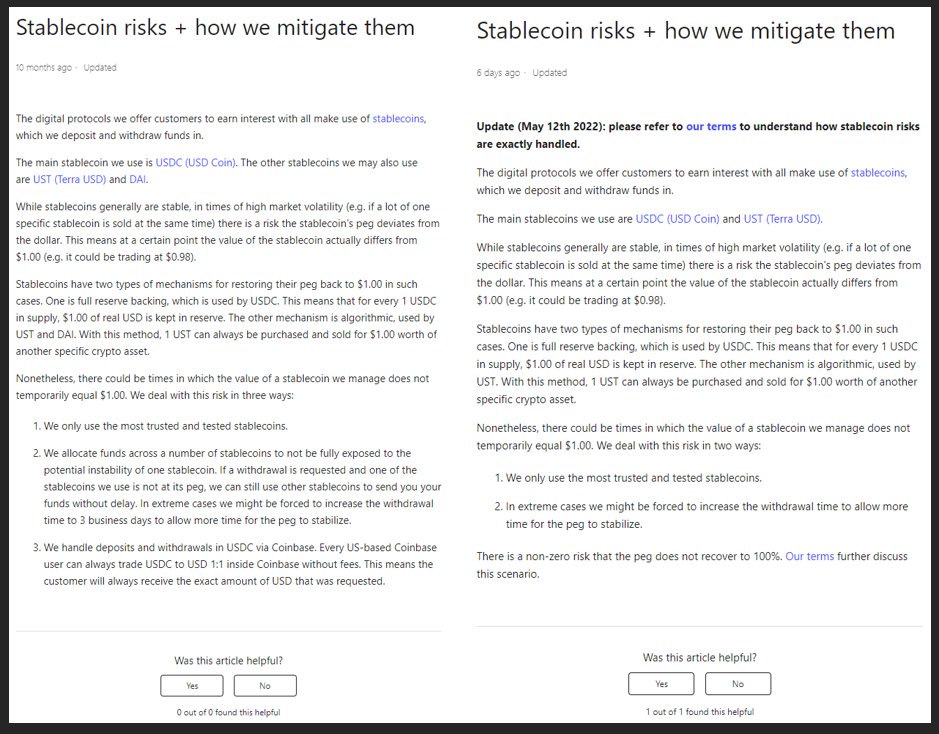

5月19日、一部のネチズンは、インカムアグリーメントであるステーブルゲインズが事前開示なしに顧客のUSDCとUSDをアンカーに投資し、4,878人の顧客と総額約4,200万米ドルの資金を失い、返済できない可能性があるというニュースを報じた。

Stablegains は、アプリの単位を USD から UST に変更し、利用規約も変更しました。スクリーンショットによると、法律事務所エリクソン・クレイマー・オズボーンは顧客を代表してステーブルゲインズに書簡を送った。

投資機関は多額の損失を被る

テラ・エコロジーに参加している投資機関の中には、パンテラ・キャピタルのように「170万の投資を1億7,000万ドルの利益に変えた」トップエスケープ者も少なくないが、「」という投資機関も少なくない。利益と損失は同じ源泉から生じ、すべての利益と損失は 1 か所に戻されます。

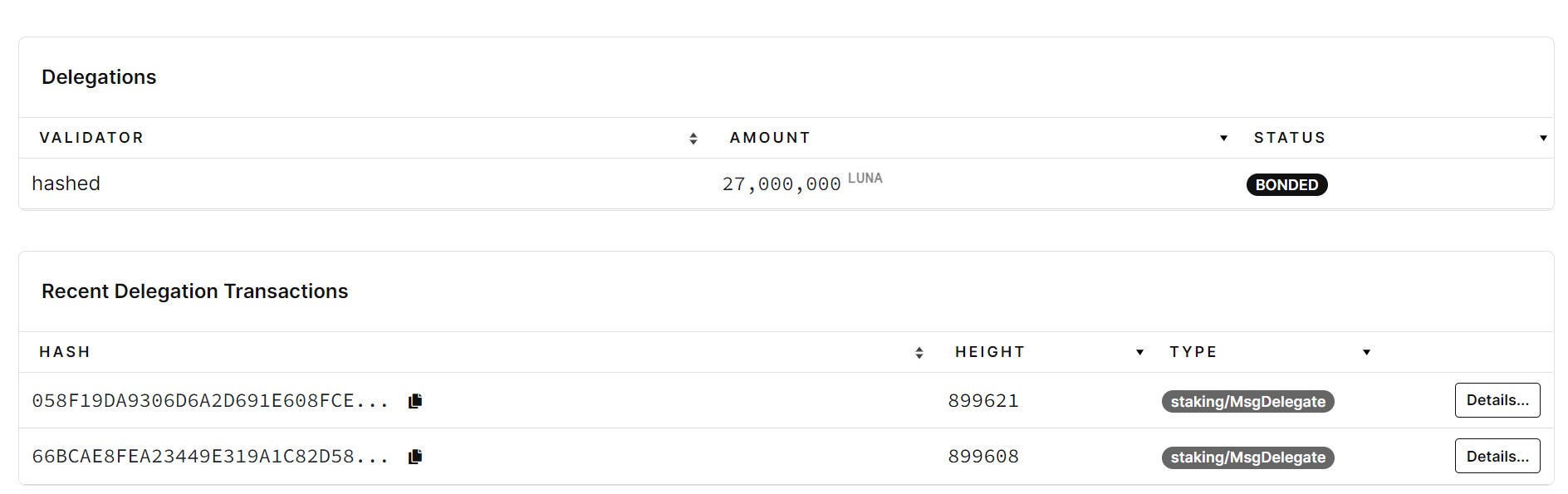

ハッシュドは50億ドル以上を失う可能性がある

CoinDeskによると、韓国のベンチャーキャピタル会社Hashedは、LUNAの暴落後、同社の財務状況は良好であると述べたが、チェーンのデータによると、同社はコロンバス3メインネットワークで2,700万以上のLUNAと1億のLUNAを約束したという。現在の Columbus 5 メインネットでは 970 万の LUNA、および 1,320 万の LUNA が約束されています。

UST アンアンカーリング前の価格データを使用すると、ハッシュド社の損失は合計 50 億ドルを超えました。

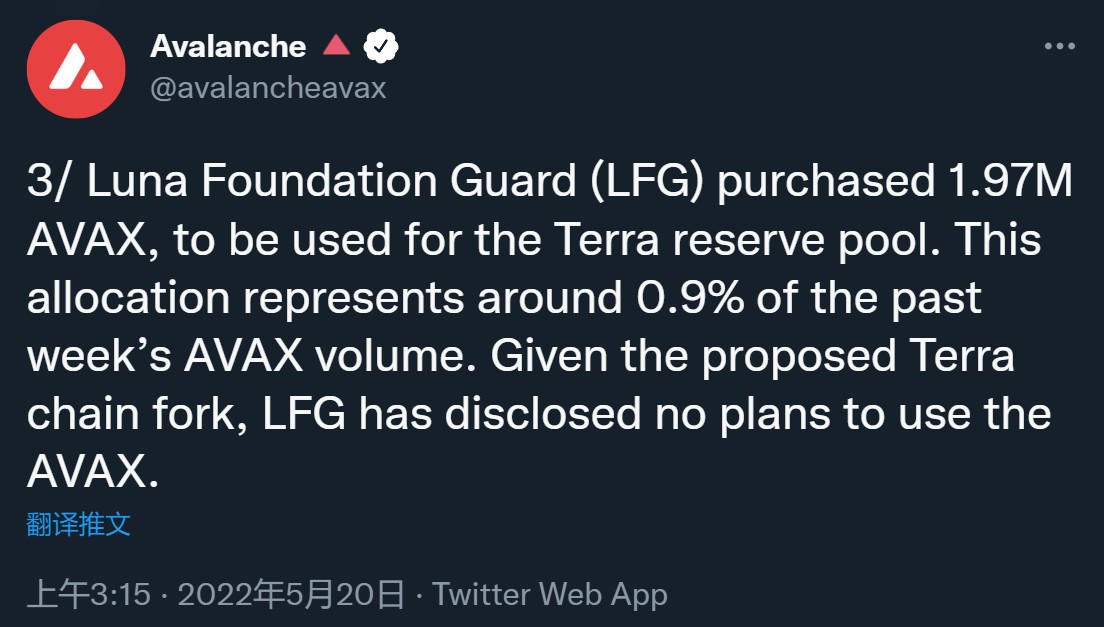

アバランチは約6000万ドルを失う

5月22日、Ava Labsの最高経営責任者(CEO)でAvalancheの創設者であるEmin Gün Sirer氏は、Forbesのインタビューで、AvalancheがUSTの暴落で総額約6,000万ドルを失ったと明らかにした。

Avalanche FoundationとTerraform Labsが協力関係に達する前に、Luna Foundation Guard (LFG)はUST準備金を増やすために1億米ドル相当(109万AVAX)のAVAXを購入し、その一部はAVAXがUSTとLUNAで「支払われ」た。

Jump Cryptoは数億ドルを失う可能性がある

5月16日、ザ・ブロックのデータ調査ディレクター、イゴール・イガンベルディエフ氏は、ジャンプ・クリプトは以前、USTと米ドル間のペッグの安定化を試み、6億8,250万ドル以上の他の米ドルステーブルコインの流動性を流動性プールに追加したと述べた。曲線: この通貨は約 6 億 UST の流動性を引き出しました。

その後、ジャンプ クリプトは北京時間 5 月 10 日午前 6 時頃からアービトラージのため UST を LUNA に鋳造し始め、5 月 12 日、ジャンプ クリプトは Terra チェーンでの取引を完了し、6 億 4,000 万の UST を 2 億 2,100 万の LUNA に鋳造し、5 社に委託しました。バリデーター。

しかし、ジャンプクリプトが使用した資金はUSTプール全体の規模とほぼ同じであったにもかかわらず、依然としてその衰退を防ぐことができず、この事件で少なくとも数億ドルを失った。

デルフィ関連の投資は「完全に失われた」

《建物の起伏によるテラの生態、Delphi Digital の「テラ ギャンブル」の反映「記事の中で、Delphi は 2022 年 2 月に LFG の資金調達に参加し、Delphi Ventures は 1,000 万米ドルを投資し、Terra 危機の際には LUNA を一切売却しなかったと述べました。現在の LUNA 価格によれば、この資金は完全に失われています。」

さらに、Delphi Ventures は、2021 年の第 1 四半期に流通市場で少量の LUNA トークン (純資産価値の 0.5% を占める) を購入しました。これらの資産は現在、Delphi Ventures の純資産の約 13% を占めています。巨額の浮動損失を抱えた状態。

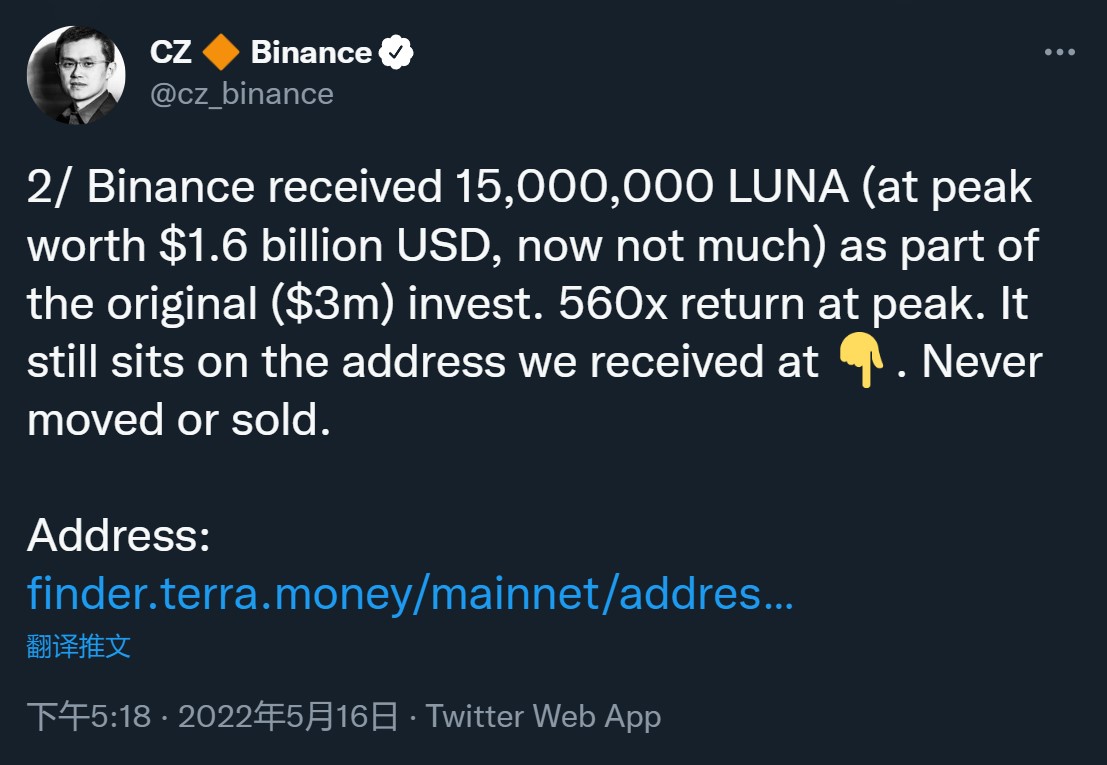

バイナンスの16億ドルの投資がゼロに戻る

5月16日、Binance創設者のZhao Changpeng氏は、Binance Labsは2018年にTerraに300万ドル投資しただけで、その後の資金調達には参加していないと述べ、USTはBinance Labsの投資後に登場したため、BinanceはUSTを保有していない。

バイナンスは、Terraへの300万ドルの投資から1500万LUNAのリターンを受け取り、また、誓約を通じて1200万UST(最高値16億ドル)を取得しましたが、上記の資産を移動したり売却したりすることはありませんでした。

Terra のその後の再構築プロセスがどのように進んでも、UST と LUNA は暗号化業界の歴史的な用語になる運命にあり、Terra のエコロジーと暗号化業界は両方とも前例のない一連の信頼性と体系的なテストに耐えてきました。

巨大なクジラが落ちると、すべてのものが生きます。 BNBチェーンとポリゴンはまた、おそらくテラエコロジーの二次災害の後、「テラエコロジーの遺産として、シードプレーヤーの新たな波と業界の可能性を提供する方法」として、テラエコロジーの構築者と基金にもオリーブの枝を広げた。この危機は、私たちが直面している業界最大の課題の 1 つです。