「APY Addiction」:ACが残したDeFi混乱

原作者:0x137、リズムブロックビート

原作者:

先週末、DeFi分野の魂であるアンドレ・クロンジェ氏は、Fantomエコシステムの全資産を清算し、DeFiと暗号化分野からの撤退を発表した。それに応じて Fantom の生態系は低下し、トークンの価格と TVL はわずか数か月で極端な「ジェットコースター」のような経験をしました。

最初のレベルのタイトル

リーダーの出発

副題

収量最適化の「中毒者」

有名になる前、AC は常に Aave や Compound などの融資プラットフォームで最適な収益戦略を模索し、これらのプラットフォーム間を常に飛び回っていました。ただし、このアプローチでは大量のガスがかかるだけでなく、時間が無駄になるため、AC は最適なリターンを見つけるプロセスを iearn という名前のコードに記述しました。コードをより正確にするためには、より多くの人がコードに参加し、より多くの入出金操作を実行する必要があり、このようにして Yearn が誕生しました。

これはシンプルな収入最適化ツールであり、それに資産を預けると、プラットフォームはユーザーに最も最適化された収入戦略を自動的に実装します。その後、UniswapなどのDEXやより複雑なYFIトークンと協力して流動性マイニングを開始しましたが、イヤーンの中核となるコンセプトは依然として非常にシンプルで、最もシンプルで最適化された金融サービスをユーザーに提供することです。 ACの見解では、「Deposit And Forget」はDeFi製品の精神であり魂です。

副題

ve(3,SOLID: ウォータールー by アンドレ・クロンジェ3) 言い換えれば、現在の Solidly は収益最適化ツールでもあります。より多くの SOLID トークンを保有することで、ユーザーは自分の資金プールに投票し、より高い収益を得ることができます (Rhythm note、「」内)AC が宣伝しようとしている ve(3,3) とは一体何ですか?

AC が宣伝しようとしている ve(3,3) とは一体何ですか?

「Solidlyの詳しい紹介があります。」

ダニエレ・セスタとのコラボレーションから始まり、すべてがうまくいかないように見えました。後者は Frog Nation の創設者であり、DeFi 分野のもう一人の魂の人物であり、かつて彼が作成した Abracadabra.money と Wonderland は、Avalanche 生態学の TVL をサポートしていました。

これは強力な提携であり、ダニエレは Solidly の宣伝と広報を担当し、AC はいつものように開発に専念します。 Frog Nation と Yearn の生態学的強みを組み合わせた Solidly が、あらゆる OG プロトコルを覆すことができることは疑いの余地がありません。

画像の説明

提携正式発表後のACのTwitter背景画像(左がAC、右がダニエレ)1 月 27 日、Frog Nation の CFO 0xSifu が複数の詐欺集団に参加していたことが明らかになり、コミュニティは再び爆発しました (Rhythm Note、「」カエルがFの「ラグ」になる、ツイートが10億ドル規模の恐怖を引き起こした

カエルがFの「ラグ」になる、ツイートが10億ドル規模の恐怖を引き起こした

「イベントの詳細が説明されています)」これまでソーシャルメディアでは積極的ではなかったACは、すぐにツイッターで反応し、ダニエレの過失を非難した。この時点でACは明らかに疲れていました。

結局、ダニエレさんはSolidlyの開発を中止し、消火活動のため裏庭に急いで戻らなければならなかった。この事件はソリッドリーに重大な影響を与えなかったものの、ファントムのTVLはずっと高騰していたが、ダニエレの離脱はソリッドリーの失敗への道を切り開いた。

AC には広報の経験がなく、ソーシャル メディアで「失踪」することがよくありますが、ダニエレが去った後、AC は広報を担当し、一人で 2 つの仕事を開発しなければなりませんでした。さらに重要なことは、当初のエコロジー同盟は現在、ACとFantomエコロジーの間の一人芝居になっており、DeFiの空の半分をサポートするためにFantomのネイティブプロトコルに依存することはほぼ不可能であることを人々が知っていることです。

Solidlyが正式にローンチされた後、開発チームの問題は完全に明らかになりました。フロントエンドのバグはユーザーのインタラクションエクスペリエンスを極度に低下させ、資金プールの抜け穴により多くの人が多額の損失を被り、Fantomネットワークの深刻な混雑によりACのTwitterは罵倒の声で満たされている。

最初のレベルのタイトル

DeFiの何が問題なのでしょうか?

副題

「アピー中毒」

DeFi の初期の頃、Aave や dYdX などの主流プロトコルは、真に分散型で大衆にとって便利な金融サービスを提供していましたが、これらのプロトコルは独自のトークンを持たず、製品の革新とエクスペリエンスの最適化に重点を置いていました。

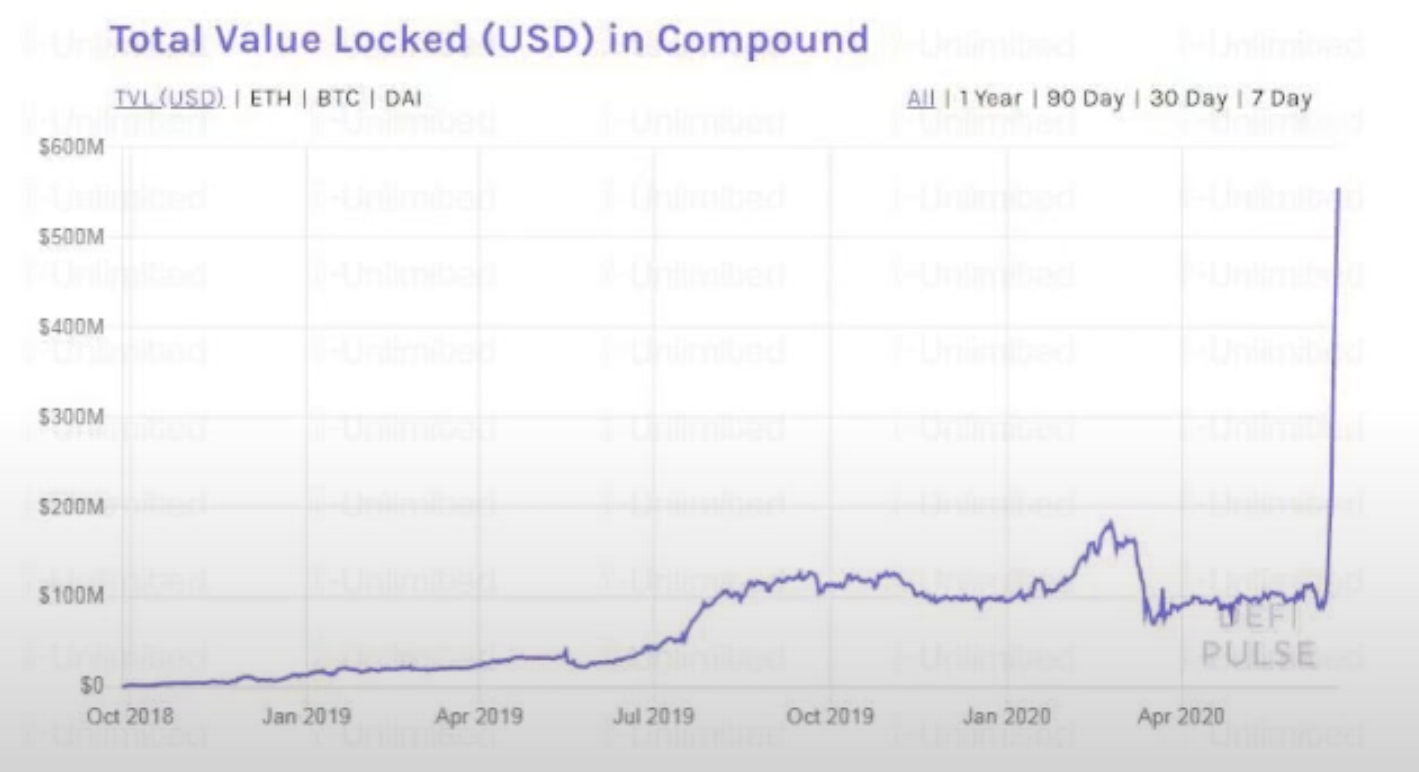

しかしすぐに、Compound は流動性マイニングという新しい波を引き起こしました。 Compound は独自のトークン COMP を提供することで、プラットフォームの流動性プロバイダーにより高い APR を提供できます。しばらくの間、Compoundの市場シェアは急上昇し、DeFiの風向計は徐々に傾き始めました。

画像の説明

COMP流動性マイニングの発表後、コンパウンドTVLは短期間で急騰

その後、Uniswapやトークン取引専用のDEXが登場し、流動性マイニングもプロトコルスタートアップの主流モデルとなった。ここからDeFiのAPYへの依存はますます深まり、引き返せない道を歩み始めた。

DeFi 1.0の流動性暴走による「マイニング災害」の問題を解決するために、オリンパスに代表される2.0プロトコルは、より高度で長期持続するAPYを提供していますが、DeFiプロトコルの2.0モデルは明らかに極端になっています。

DeFi 1.0プロトコルの場合、流動性を獲得する目的は分散型市場取引を促進することですが、2.0プロトコルには実用的なシナリオはなく、どちらかというとポンジスキームに似ています。いわゆる「プロトコル制御された流動性」は、チームが資金を迅速に獲得し、さらにはラグに参加するための方法となっています。

Curve 戦争の勃発に伴い、veToken モデルも APY 戦争の泥沼に陥っており、プロトコル間の競争はもはやアプリケーション シナリオやユーザー エクスペリエンスではなく、より高度な APY の「賄賂」となっています。

流動性マイニングの台頭以来、DeFi は徐々に迷走してきており、このプロトコルによって解決される問題は、もはやユーザーと業界により安定した便利な金融サービスを提供する方法ではなく、より高い APY を提供し、より高い TVL を取得する方法です。 DeFi は安定した収入源ではなく、投機の手段として捉えられるようになりました。新しい協定が何をするかは関係なく、APYが十分に高い限り、関係なく突入するだろう。

1年前と比較して、今日のDeFiは混乱しており、APYの「中毒者」になっています。

副題

トークンの権限付与

流動性マイニングとともに誕生したDeFi分野にも「トークン文化」がありますが、パブリックチェーンとは異なり、自分のトークンに価値を与えることを見つけることが常にDeFiプロトコルを悩ませている主な問題でした。

Uniswap などの DeFi 1.0 アプリケーションの場合、トークンは流動性を引き付けるためにプロトコルで使用されるツールです。流動性プロバイダーは取引プールに流動性を提供し、代わりにプロトコルのネイティブ トークンを受け取ります。このモデルは当初目覚ましい成果を上げましたが、すぐに欠点が露呈しました。プロトコルのユーザーとして、ユーザーは実際にはプロトコルのトークンを必要としません。言い換えれば、これらのネイティブ トークンは、プラットフォームによって生み出された価値と収入を取得して共有することはできません。

この問題を解決するために、DeFi 2.0 はトークンをプロトコルそのものに変えるだけで、ユーザーがプロトコルを使用したい場合は、プロトコル トークンを保持する必要があります。しかし、APY をより高く、より長く持続させるために、トークン自体の希薄化はさらに異常なものになっています。

DeFi 2.0の最大の問題は実用性がないことであり、この協定はポンジスキームのようなものであり、継続的な資金流入に依存して協定の「承認」を提供し、トークン所有者に偽のAPYを作成します。トークンの価格は、「合意の承認」という約束に対するユーザーの信頼に完全に依存します。しかし、この種の承認は決して起こったことはなく、トークンの価格は最終的に急落し、2.0が平均寿命が最も短いDeFiバージョンになったことを私たちは知っています。

画像の説明

オリンパスのネイティブトークンOHM価格チャート、最高値から98%下落

Curve を例に挙げると、流動性プロバイダーの場合、より多くの veCRV を保有すると APY が高くなりますが、収入は最終的に CRV で決済され、CRV はロックまたは売却することができ、他の効果はありません。言い換えれば、veToken モデルは元のトークンの販売圧力を軽減するだけであり、プロトコル自体の価値を捉えることはできません。

実際、AC自身もDeFiにおける「トークン文化」の必要性を公に疑問視している。実際、トークンがなくても、DeFiプロトコルはユーザーに便利な金融サービスを提供できます。 DeFiプロトコルがトークンを持てないわけではなく、トークンを保有するユーザーがネットワークの一部を所有し、トークンを介してネットワークの成長によって生み出される価値を獲得できるというのが「トークン文化」の本質です。しかし今のところ、DeFiプロトコルのトークンはこれを行いません。

シーザーは去ったが、誰がDeFiの旗を引き継ぐのか?

ACの撤退はDeFiに空白のスペースを残しましたが、それはまた、このスペースから多くの泥を取り除くのにも役立ちました。 DeFiが将来どのように発展するかは誰にもわかりませんが、この事件を通じて、私たちはどのようなDeFiが持続可能で価値があるのかを考えることができます。おそらく、彼の退任はDeFiの発展における新たな転換点となるだろう。

LUNA:迷いの中で成長する

LUNAは常に多くの人々からポンジスキームや「空気通貨」とみなされてきましたが、前回のパニック市場であろうとAC離脱イベントであろうと、TerraのDeFiエコロジーは試練に耐え、大きな影響を受けませんでした。確かにTerraには「デス・スパイラル」のリスクがあるが、その真の価値は多くの人に理解されていない。

画像の説明

USTの市場価値は着実に上昇している

Terra が行っているのは、ブロックチェーン技術を通じて電子商取引の支払いプロセスを改善することです。長い間、暗号化された世界と現実の世界の間には自然な障壁があり、トークンの価格は大きく変動するため、現実の生活では実際に使用することができません。

オフチェーンの CHAI Pay は、企業や個人が電信送金、ローカル ゲートウェイ、クレジット カードなど 20 以上の支払いチャネルに接続するのに役立ち、時間とコストを大幅に節約します。オンチェーンでは、ユーザーはミラーを通じて米国株の取引を体験できます。 。 Terra エコロジーにおけるあらゆる種類の投資ニーズは、最終的に UST に返送され、ネットワークによって作成された価値を LUNA トークンの形で保有者に取得します。

DeFi Summer の初期に、Compound、Aave、 Yearn、Curve などの OG プロジェクトが成功したのは、一般の人々にすぐに利用できる金融サービスを提供することに尽力したためです。今日のTerraの成功にも同じことが当てはまります。

副題

DeFi、そして暗号通貨分野全体でさえ、依然として個人崇拝の感情に満ちています。この観点から見ると、ACの離脱も良いことです。他の開発者に開発の余地がより多く残され、業界全体がより合理的になります。」

画像の説明

Yearn FinanceのメンバーはTwitterでチームの貢献を認め、今後もより革新的な製品をDeFiに提供し続けると述べた。

文章