美联储支付系统「守门权」之争:传统银行与加密世界的制度博弈

- 核心观点:美国银行业与加密及金融科技公司围绕直接接入美联储支付系统的权利展开激烈博弈,银行业要求设置准入门槛和等待期以防范风险,而新兴公司则寻求突破限制以获得更直接的金融基础设施访问权。

- 关键要素:

- 主要银行业游说团体联合要求,企业在申请美联储支付账户前应有12个月的安全运营等待期,尤其针对新获牌的稳定币发行方。

- 银行业认为美联储对新申请机构缺乏监管经验与直接权限,且现有提案不足以防范潜在的挤兑风险。

- 加密与金融科技公司批评拟议的“精简账户”限制过严,如隔夜余额上限过低、无法接入FedACH系统,且账户余额不计利息。

- 部分加密公司正通过申请国家信托银行牌照,以最终目标获取美联储主账户接入权,但银行业主张主账户应仅限于受联邦直接监管的机构。

- 争议背景涉及稳定币收益产品可能分流银行存款,以及《Genius法案》框架下稳定币具体监管规则尚未完全落地。

原文標題:Banks Demand Delays as Crypto Firms Push for Fed Payment Access

原文作者:Emily Mason and Evan Weinberger,Bloomberg

原文編譯:Peggy,BlockBeats

編者按:美國支付體系的准入規則正站在一個關鍵節點。銀行業希望繼續由自身把守通往聯準會的入口,以防範擠兌與監管失序;而加密與金融科技公司則尋求擺脫銀行中介,直接接入核心清算系統。穩定幣收益、帳戶權限與監管責任的分歧交織在一起,使這一制度討論不斷升級。爭議的焦點已不再是某一具體帳戶設計,而是誰有權直接進入美國支付基礎設施的核心。

以下為原文:

銀行業已經正式表態,反對向加密公司和金融科技公司直接開放聯準會的支付系統,這使得圍繞「誰有權掌控美國支付基礎設施核心入口」的爭議進一步升級。

美國銀行政策研究所(Bank Policy Institute)、清算所協會(Clearing House Association)以及金融服務論壇(Financial Services Forum)在一封聯合意見函中提出了詳細論證,要求在企業具備申請支付帳戶資格之前,必須設置為期 12 個月的等待期。其中,這些遊說團體特別主張,在新獲牌的穩定幣發行方證明其能夠安全、穩健地運營之前,聯準會不應向其開放系統接入權。如果相關爭議走向司法程序,這些論點可能成為進一步升級衝突的基礎。

爭議的核心在於:是否允許直接接入聯準會支付「管道」,這一長期以來由銀行體系壟斷的特權。目前,加密公司和金融科技公司仍需依賴合作銀行,才能獲得支付接入與反洗錢監控等合規基礎設施支持。而所謂的「精簡帳戶」(skinny account)提案,則可能允許穩定幣發行方和支付公司繞過銀行中介,直接接入聯準會系統。

銀行業團體認為,這類帳戶的前提條件應是申請方至少擁有 12 個月「成功且安全穩健的運營記錄」。他們指出,聯準會對許多潛在申請機構缺乏足夠經驗,同時也不具備對其中大多數機構的直接監管權限。此外,儘管《Genius 法案》已於今年 7 月由總統簽署生效,但針對穩定幣運營方的具體監管框架仍未完全落地。

銀行政策研究所(Bank Policy Institute)、清算所協會(Clearing House Association)以及金融服務論壇(Financial Services Forum)在 2 月 6 日提交的一封聯合意見函中表示,儘管該提案為金融體系設置了一些重要的防護措施,但並不能必然防範新獲牌機構可能出現的擠兌風險。

金融監管監督組織 Better Markets 則警告稱,整體勢頭可能並不站在銀行一邊。Better Markets 執行長 Dennis Kelleher 在評論中寫道:「聯準會提供支付帳戶的安排極有可能會推進實施,不論反對意見如何。」公眾徵求意見的截止日期為上週五。

為搶先應對這些擔憂,並主動符合即將出臺的《Genius 法案》相關規則,大批金融科技與加密公司已開始申請國家信託銀行牌照,其中一些機構還明確表示,其最終目標是申請接入聯準會的主帳戶(master account)。

早在 2022 年,聯準會就引入了一套分層審查機制來評估主帳戶申請。持有國家信託銀行牌照的 Anchorage Digital Bank 近期便以「第三級(tier 3)」身份提交了申請,這一類別通常意味著最嚴格的審查標準。美國銀行家協會(American Bankers Association)則主張,主帳戶接入權應僅限於被認定為「第一級(tier 1)」、由聯邦銀行監管機構直接監管、且持有聯邦存款保險的機構。

該銀行業組織同時指出,新的支付帳戶不應被用作通往主帳戶的「跳板」,主帳戶應當始終通過獨立的申請流程獲得。

Circle 和 Anchorage 則認為,擬議中的「精簡帳戶」(skinny accounts)在設計上過於僵化、限制性太強。例如,當前方案並不允許帳戶持有人接入 FedACH,這一年處理數萬億美元交易量的支付系統。聯準會理事 Christopher Waller 在去年最初提出該帳戶方案時就曾表示,精簡帳戶不會提供透支額度,也無法使用貼現窗口融資。Circle 在其意見函中指出,是否向支付帳戶開放 FedACH,取決於能否建立防止透支發生的相應控制機制。

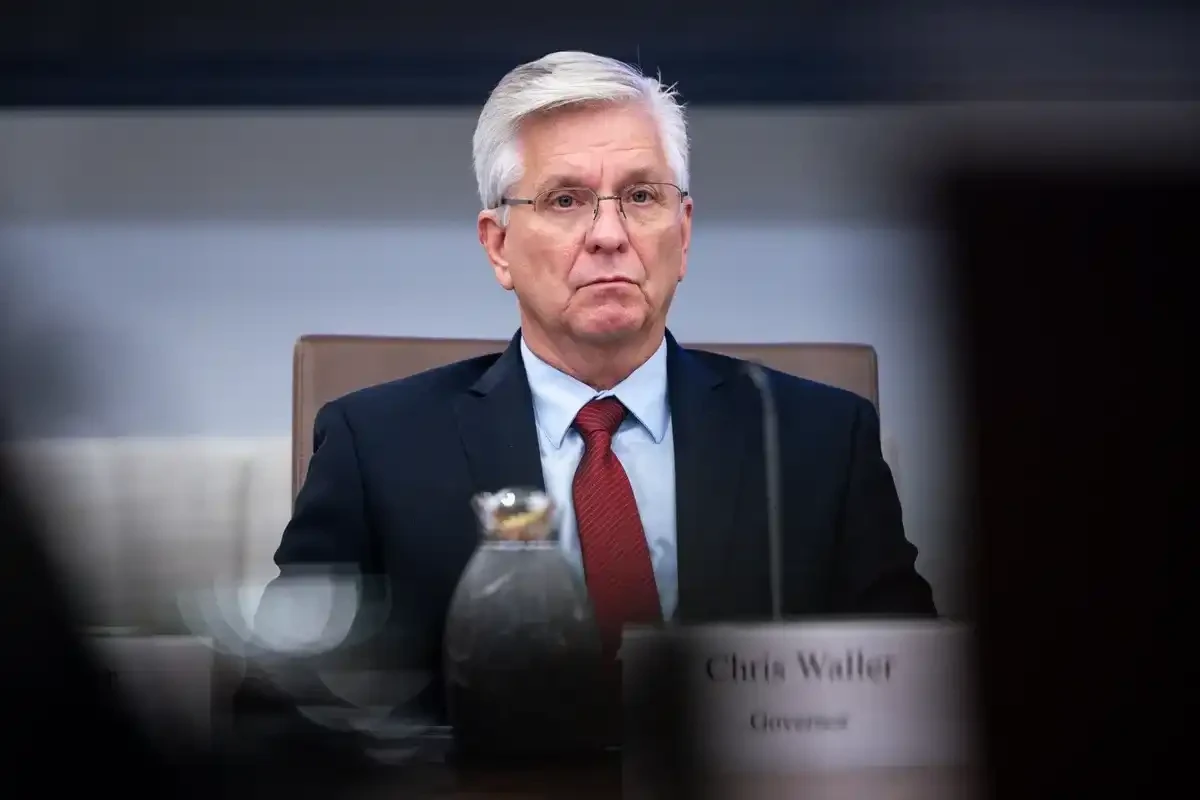

聯準會理事 Christopher Waller 於 2025 年 10 月 24 日在美國華盛頓特區舉行的聯準會理事會公開會議上。攝影:Al Drago / Bloomberg。

金融科技協會(Financial Technology Association)還對隔夜餘額上限提出了批評。該上限被設定為 5 億美元或總資產的 10%(取較低者),協會認為這一限制對已經形成規模的支付公司而言過於嚴苛,因為這類機構往往每日處理的交易量高達數十億美元。

Anchorage 指出,如果這一上限得以保留,帳戶持有人將不得不在每個交易日結束時,將超出限額的資金隔夜掃入合作銀行帳戶。同時,Anchorage 還補充稱,支付帳戶的持有人也應當能夠就其在聯準會準備金帳戶中的餘額獲得利息收益。

這場爭論與另一項高度敏感的議題同步展開:像 Coinbase Global Inc. 這樣的加密交易平臺,是否應被允許向用戶提供與其穩定幣餘額掛鉤的收益激勵。目前,Coinbase Global Inc. 向其 USDC 餘額用戶提供 3.5% 的收益回報。銀行業認為,這一做法可能將存款從傳統金融體系中「抽走」,對銀行存款基礎構成威脅。正是這一分歧,拖慢了相關立法的推進。

據悉,白宮方面已介入協調談判,並希望在本月底之前推動這一問題達成解決方案。

不過,這些擔憂在有關「精簡帳戶」(skinny account)的意見函中,並未成為討論的核心焦點。

金融穩定倡議者和銀行業團體同時警告稱,擬議中的這些帳戶超出了聯準會的法定職權範圍,並可能帶來顯著的系統性風險。

金融監管組織 Better Markets 在其意見函中直言不諱地表示:「該提案本身就清楚地表明,聯準會已經意識到,那些正在、以及未來將申請接入支付帳戶的機構,對聯準會體系乃至整個金融體系構成了巨大的風險。這也正是為什麼幾乎整份提案都圍繞著風險緩解展開。」