3個月20倍,ZEC的「比特幣白銀」敘事站得住腳嗎?

- 核心观点:隐私币板块强势回归,ZEC领涨。

- 关键要素:

- ZEC三个月涨幅20倍,创七年新高。

- 灰度信托重启,机构资金流入。

- 屏蔽池余额增长,真实需求支撑。

- 市场影响:推动隐私板块普涨,重塑市场叙事。

- 时效性标注:短期影响

加密龐克對隱私的追求,可以追溯到16 年前比特幣的誕生,在完全透明的帳本中嵌入了隱私機制,於是開啟了整個加密貨幣世界。而時至今日,加密領域的隱私仍是重要議題。

如果你在本輪幣圈「版本之子」Mert 第一次喊單ZEC 開始就買入並持有到現在,那麼不到3 個月,你就能實現今年山寨幣裡難得的20 倍。

當ZEC 在40 天內從238 美元飆升至580 美元,三個月漲幅20 倍,創下七年新高時,加密市場意識到一個被遺忘已久的板塊正在強勢回歸。整個隱私幣板塊在過去7 天內整體飆升約80%,DASH、DCR、ZEN 等老牌項目漲幅更是超過100%。

更令人驚訝的是市場情緒的轉折。就在幾個月前,隱私幣還被貼著「監管棄兒」的標籤,Kraken 下架XMR、歐盟2027 禁令草案讓投資者避之不及。但現在,「隱私是剛需而非功能」成為Twitter 高頻話題,Arthur Hayes 公開喊出「ZEC 目標10000 美元」,Vitalik 多次為ZKsync 背書。

這輪行情的真實驅動力是什麼?是監管高壓下的避險需求,還是純粹的資金炒作?更關鍵的是,這波熱度還能持續多久?

誰在領漲?

ZEC 無疑是本輪行情的絕對龍頭。從10 月23 日的237.84 美元起步,到11 月7 日觸及532.06 美元,40 天內漲幅達120%,年內累計漲幅更是高達700%。這一價格不僅創下2018 年以來的新高,更讓ZEC 重新進入主流投資者的視野。

回顧幾個關鍵時間點,可以清楚看到ZEC 的上漲軌跡:

10 月1 日:灰階宣布重新開放ZEC 信託(ZCSH),並提供費率減免與質押功能,當日ZEC 暴漲22%;

10 月24 日:技術型態出現「旗形突破」,鏈上指標OBV 與CMF 同步抬升,4 日內漲幅40%;

11 月1 日:期貨持倉量(OI)首度突破7.7 億美元,Arthur Hayes 再度喊單「目標10000 美元」,引發空頭擠壓,日內漲幅15%;

11 月7 日:價格突破532 美元,24 小時現貨成交量達17.5 億美元,為月均水準的1.4 倍;

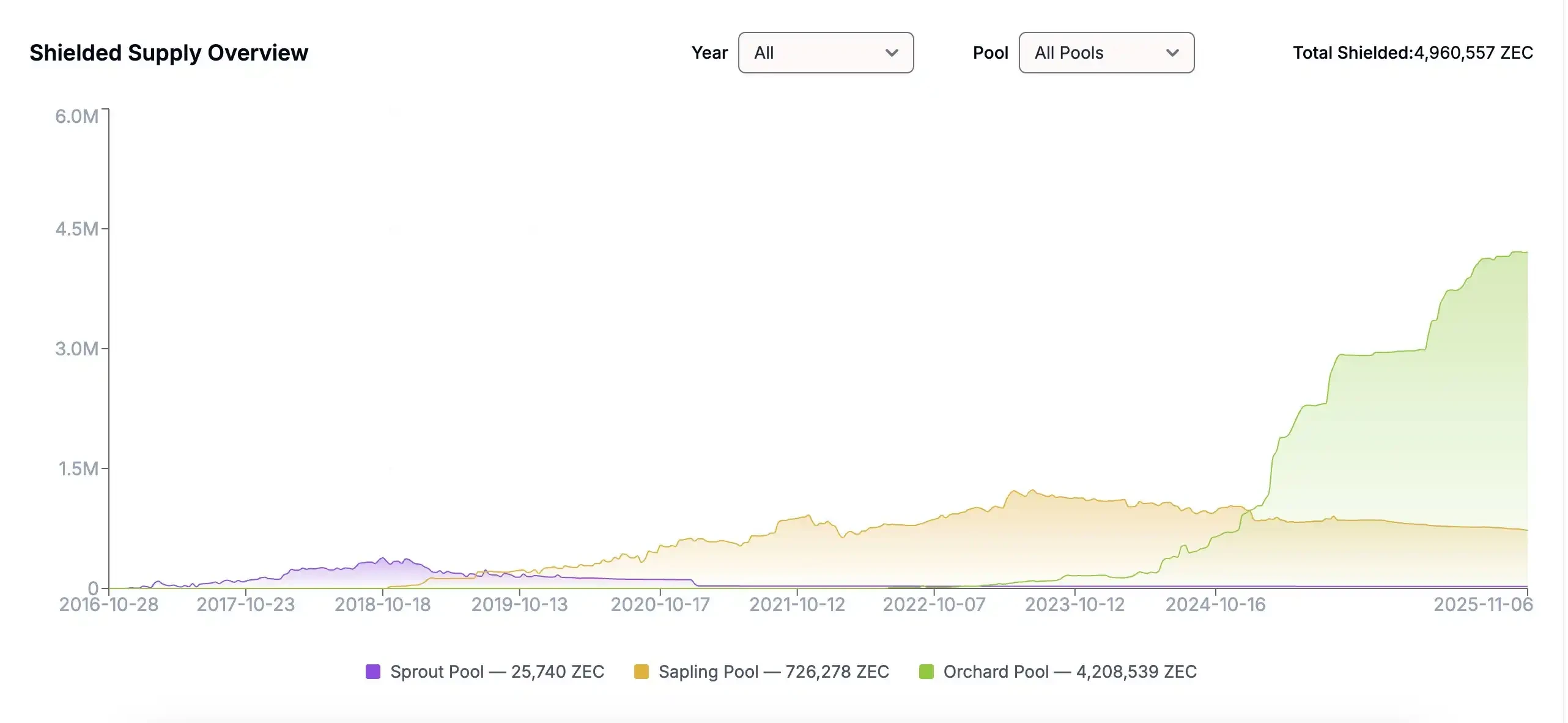

更值得關注的是基本面的改善:ZEC 屏蔽池(shielded pool)餘額首次突破5 百萬枚,佔流通量約30%,這相當於25 億美元的資金選擇了完全匿名的存儲方式。每日交易量從10,000 筆升至12,600 筆,其中屏蔽交易佔比從少於10% 躍升至25-30%。這些數據表明,ZEC 的上漲並非純粹炒作,而是有真實的隱私需求在支持。

ZEC 的強勢表現點燃了整個隱私板塊,一群曾經被市場遺忘的老牌項目也迎來爆發:

這波集體上漲的背後有兩個關鍵推手:

首先是交易平台的集中上新。 11 月2-6 日,Binance、OKX、Bitget 先後推出DASH、ZEN、SCRT 的永續合約或新現貨交易對,帶來的不僅是流動性提升,更是高槓桿衍生性商品的放大效應。以DASH 為例,24 小時現貨加合約成交量突破12 億美元,季增2.8 倍。

其次是技術或協議的實質進展。 DASH 在11 月2 日成為Maya Protocol 的原生資產,實現了跨鏈匿名互換功能;ZEN 完成向Base L2 的遷移,zk-SNARK 效率翻倍;SCRT 和ROSE 則受益於隱私運算與AI 結合的新敘事。

除此之外,隱私板塊還有一個特殊玩家ZKsync (ZK)。

從技術定位來看,ZK 是以太坊的Layer-2 擴容方案,主鏈層面交易仍然透明;但因其可選的ZK 隱私功能與Prividium 企業私鏈,CoinGecko、Santiment 等主流平台都將其歸入隱私板塊。

過去7 天,ZK 漲幅超過130%,成為隱私賽道中漲幅最大的項目之一。這一表現背後有三重催化:

Atlas 升級的效能躍遷:11 月1 日全量啟動的Atlas 升級將理論TPS 從2,000 提升至15,000-30,000,ZK 最終性從3 小時縮短至1 秒,單筆交易費用從0.0013 美元降至0.0001 美元降至以下。過去ZK 最大的限制就在於費用成本相比OP 高許多,而經過Atlas 升級後,這個問題被大幅改善了。

代幣經濟模型重構:11 月4 日公佈的「ZKnomics Part I」提案首次將網路交易費與企業授權費回流至Treasury,用於「買回-銷毀+質押分紅」,使ZK 從純治理代幣轉變為現金流資產。預估質押APY 可達8-12%。

Vitalik 的公開背書:11 月1 日,Vitalik 連發兩條推文稱ZKsync「被低估」,當日ZK 成交量暴增30 倍。核心人物的背書在市場情緒中扮演了關鍵的催化角色。

隱私敘事的上漲邏輯有哪些?

監管下的「避難所溢價」

表面看來,監管收緊應該打壓隱私幣,但現實恰恰相反,正是因為監管高壓,隱私需求才會被激發。

政策層面的收緊正在加速。歐盟《反洗錢條例》(AMLR)草案明確提出,2027 年前將徹底限制隱私幣在歐盟境內的交易;美國金融犯罪執法網絡(FinCEN)也擬對「高風險自託管地址」加碼審查。比特幣、以太坊的現貨ETF 進入監管視野後,所有鏈上交易都面臨更嚴格的追蹤。

合規資產越來越透明,隱私資產反而變得稀缺。

因此歐美媒體甚至已將本輪行情命名為-「Crypto Anti-Surveillance Wave」(加密反監控浪潮)。 ZEC 與XMR 被重新定義為「鏈上匿名性的最後防線」。社群媒體的共識更直接:「隱私不是功能,而是基本權利。」

鏈上數據證實了真實需求的成長。

ZEC 屏蔽池餘額在40 天內從400 萬枚成長至490 萬枚,增幅達25%;屏蔽交易佔比從少於10% 躍升至25-30%,這意味著越來越多用戶選擇完全匿名的交易方式。而用戶越多,隱私保證越強,網路效應越明顯。

ZEC 、DASH 與ROSE 鏈上活躍度的提升也是一大證據,ZEC 每日交易量從10 月1 日的約10,000 筆增長至11 月7 日的12,600 筆,增幅26%。 DASH 的30 日均鏈上交易數成長15%,從約1,300 筆升至1,500 筆;ROSE 更是激增200%,從約3,300 筆升至10,000 筆。

ZK 的TVL 回流也值得關注。 Atlas 升級啟動後,ZKsync Era 的TVL 從5 億美元回升至6 億美元,增幅20%,這是在整個Layer-2 生態TVL 下滑的背景下實現的逆勢增長。

交易平台流入數據也反映了籌碼鎖定的趨勢。 ZEC 在48 小時內的交易平台淨流入從4,180 萬美元驟降至366 萬美元,降幅達91%。這顯示持幣者並非短期投機,而是長期看好隱私需求的成長。

ZEC 的灰階效應

機構資金的回歸是本輪行情最重要的催化劑之一。

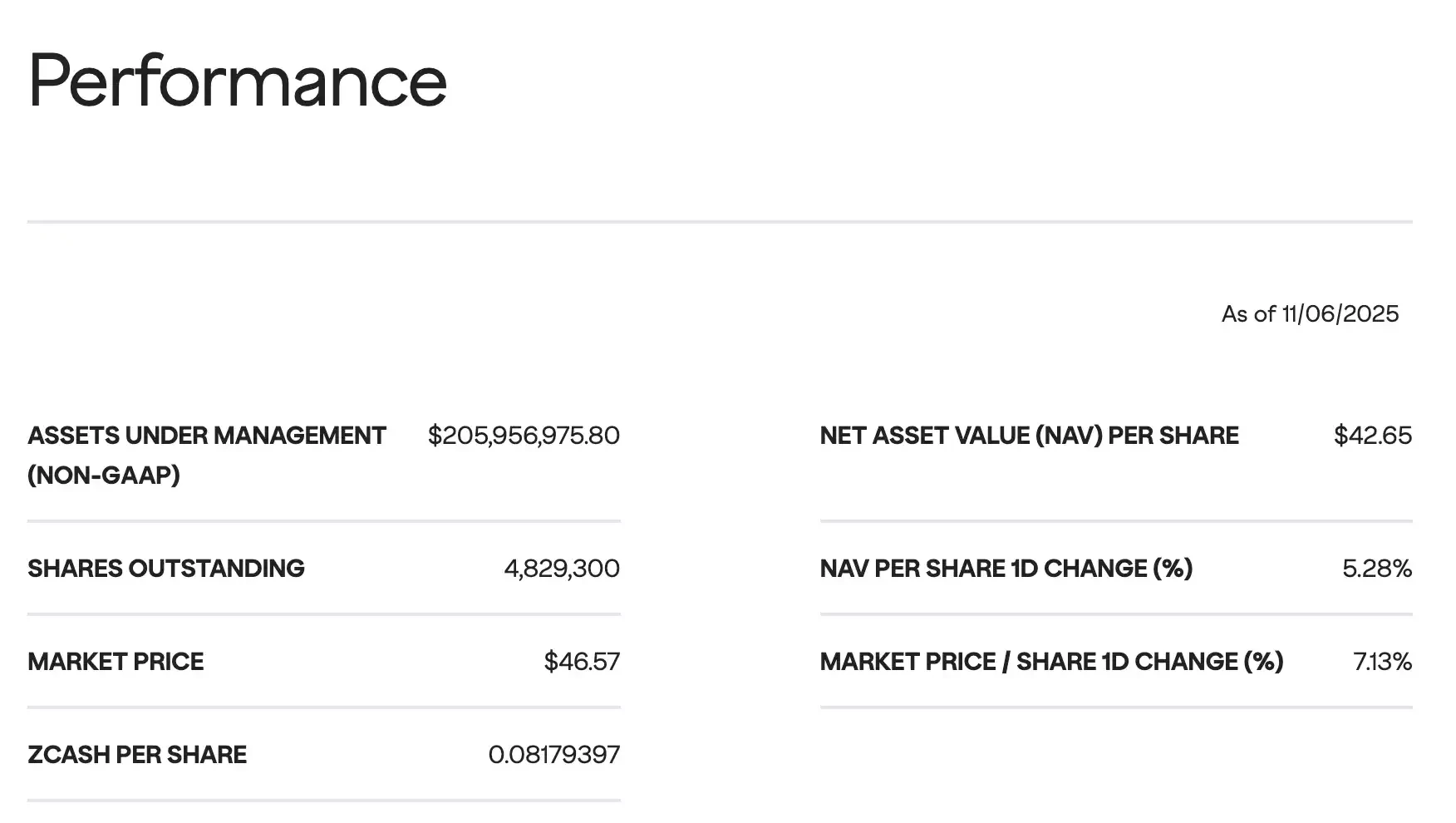

灰階的Grayscale ZEC Trust 重啟是10 月最重大的事件。 10 月1 日,灰階宣布重新開放ZCSH 信託的新認購,並提供兩大升級:一是免管理費,二是加入質押功能,提供4-5% 的年化收益。這一組合拳大幅提升了收益-風險比。

為什麼「灰階」三個字的含金量如此高?因為在過去十年裡,灰階幾乎是傳統機構配置加密資產的唯一合規橋樑與價格風向標。它在美國發行的信託長期為退休金、家族辦公室、對沖基金提供加密曝險,使其成為機構入場規模和偏好變化的領先指標。

自2013 年推出首個比特幣信託以來,灰階先後佈局了ETH、SOL、LTC、BCH、ETC、FIL、XLM 等十餘個單資產信託,其中多個資產都經歷過典型的「灰階效應」——資金流入驅動價格上行、溢價擴大、形成共識敘事。 ZEC 信託(ZCSH)最早於2017 年成立,在2020-2021 年多頭市場中也曾出現溢價瘋漲的階段,一度成為隱私賽道中機構配置的主要標的。

然而,自監管趨嚴、隱私幣遭遇合規壓力後,ZCSH 在2022 年暫停認購,並在2023 年進入沉默期。這次重啟意味著灰階重新為隱私資產背書,其訊號意義甚至大於資金本身。

數據顯示,ZCSH 的AUM(管理資產規模)在一個月內暴增228%,從約4,200 萬美元增至1.36 億美元,佔ZEC 流通量的約1.9%。對於一個日均成交量數億美元的資產而言,近2% 的籌碼被長期鎖定在信託中,供給端的緊縮效應顯著。

更深層的邏輯是ETF 的迂迴效應。比特幣、以太坊現貨ETF 的核准讓這些資產進入嚴格的監管框架,每一筆交易都可追溯。部分機構和高淨值人士為了規避這種透明性,開始將資金轉向匿名資產。 Grayscale 的ZEC 信託恰好提供了合規通道——既能獲得隱私幣的敞口,又能透過傳統金融管道操作。

幣圈版本之子的共同部位

社群媒體在本輪行情中扮演了擴大機的角色。

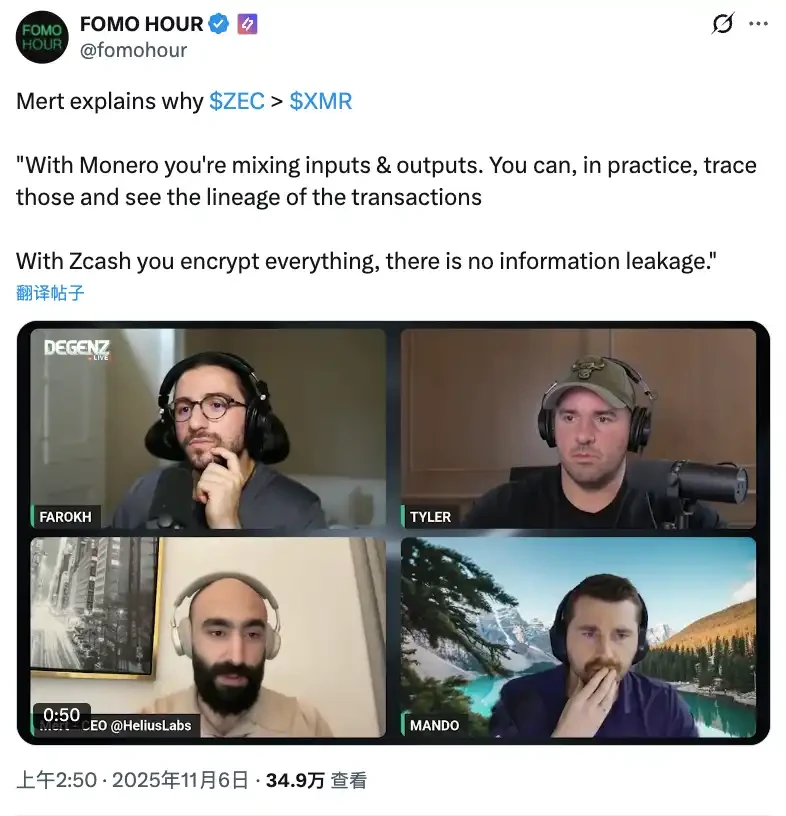

在ZEC 的上漲過程中,被視為本輪Solana 生態版本之子的Mert( @0xMert_ )無疑是價格背後最關鍵的聲音之一。身為Solana 核心基礎設施Helius 的CEO,也是Solana 生態最具認可度的話語中心之一,Mert 在30 美元時就開始重倉推薦ZEC,並幾乎每日在X、直播與播客上持續喊單。也因此ZEC 的社區與Solana 社區有了極大的重疊。

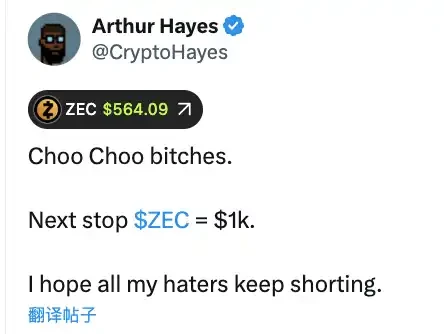

更具催化作用的,是Arthur Hayes 的連續進場喊單。這位BitMEX 聯合創始人是上一輪牛市「最會預言週期轉折的人」之一。他在10 月31 日首次拋出“ZEC 目標1000 美元”,已經足夠驚人;隨後在11 月1 日直接加碼至“目標10000 美元”,並將ZEC 定調至“加密市場的避險資產”。這則推文單日互動突破20 萬次,導致當日ZEC 成交量飆升、短線上升15%。

隨後,Naval Ravikant 的發聲,將ZEC 的敘事從「投機資產」拉升到了「價值觀與科技路線之爭」的高度。 Naval 以一句「隱私是基本權利,而非犯罪工具」重新定義了隱私資產的價值基礎。

而作為「ZK 最大愛好者」的Vitalik 在11 月1 日連續發推稱ZKsync「被低估」,直接帶動ZK 相關資產成交量暴增30 倍,為ZK 賽道加柴火,「ZK Seaon is here」也成了熱門話題。

ZEC 真的是「比特幣白銀」嗎?

在ZEC 的價格上漲中,社群也給出了一個「比特幣白銀」的敘事。這個定位真的站得住腳嗎?

樂觀派認為ZEC 的上漲不只是因為隱私敘事。一個關鍵證據是市場表現的分化:如果ZEC 的上漲只是因為隱私需求,那麼RAIL 作為EVM 生態的核心隱私專案應該同步受益。

RAIL 是以太坊生態上的隱私協議,可以匿名化ETH、ERC-20 代幣和NFT。更重要的是,Vitalik 本人不僅使用RAIL 匿名化了數百萬美元的ETH,還在他的新專案Kohaku(一個錢包SDK)中原生整合了RAIL,MetaMask 和OKX 錢包都是合作夥伴。從基本面來看,RAIL 對進出隱私池的資金收取0.25% 的費用,而且77% 的代幣供應被質押鎖定30 天,實際流通量遠低於表面數據。這是一個有清晰商業模式和代幣經濟學的項目,而不是純粹的投機標的。

但到了十月中下旬,市場出現了一個關鍵訊號:ZEC 持續暴漲,而RAIL 開始停滯。這或許表明,ZEC 的上漲可能不只是隱私,而是市場正在重新定價它的貨幣屬性和價值儲存功能。換句話說,隱私可能只是催化劑,真正的敘事是「ZEC 能否成為比特幣的白銀」——這是一個天花板更高的敘事。

樂觀派認為ZEC 具備成為「比特幣白銀」的所有要素。從技術層面來看,ZEC 採用工作量證明(POW)機制,與比特幣一樣透過算力競爭來保障網路安全,這比權益證明(POS)更符合「貨幣中性」的原則——沒有人能透過持幣來控製網路。 ZEC 的總供應量固定在2,100 萬枚,這種硬頂供應機制是價值儲存資產的核心特徵,避免了通膨稀釋的風險。更關鍵的是,ZEC 的隱私功能不是累贅而是優勢:在一個監管日益收緊、鏈上交易完全透明的世界裡,隱私正在從「可選功能」變成「貨幣必需品」。當比特幣的每一筆交易都可以被追蹤、每個地址都可以被標記時,ZEC 的屏蔽交易提供了真正的可替代性——這是貨幣最基本的屬性之一。

從估值空間來看,樂觀派也指出,ZEC 的市值相對比特幣仍然極低,這意味著巨大的重估空間。如果ZEC 真的被市場接受為價值儲存資產,即使只分到比特幣5-10% 的份額,都意味著數倍的上漲空間。歷史上白銀對黃金的價值比例長期在1:50 到1:80 之間波動,如果用同樣的邏輯衡量,ZEC 相對比特幣還有巨大的估值差距需要彌合。

但悲觀派提出了完全不同的視角。

他們認為,如果ZEC 的價值真的在於「貨幣/價值儲存」,那麼真正能夠挑戰比特幣的是以太坊,而不是ZEC。

以太坊不僅有智能合約、龐大的DeFi 生態和機構認可度,更重要的是它已經在事實上扮演著「可編程貨幣」的角色——數百億美元的穩定幣在以太坊上流通,數千億美元的價值在以太坊的DeFi 協議中鎖定。與之相比,ZEC 雖然有隱私和固定供應,但缺乏生態深度和應用場景,這使得它更像是一個「功能單一的工具」而非「全能的貨幣」。

在這個框架下,悲觀派更看好Railgun 這樣的計畫。 RAIL 透過增強以太坊的隱私性,實際上是在改善ETH 的貨幣屬性。這意味著RAIL 不僅是隱私敘事的受益者,也是以太坊貨幣性敘事的受益者——它站在一個更大、更成熟的生態之上,而不是試圖從零開始建立一個新的貨幣體系。

從估值角度來看,兩者的上漲空間存在巨大差異。如果RAIL 上漲20 倍,其完全稀釋估值(FDV)將達到40 億美元,這與其他以太坊生態的頂級項目估值基本一致,市場容易理解和接受。但如果ZEC 上漲20 倍,其FDV 將達到1,600 億美元,成為市值第三大的加密資產,僅次於比特幣和以太坊。這需要市場相信ZEC 真的能與比特幣、以太坊平起平坐——這是一個極高的門檻。

這不是一個可以透過理論辯論解決的問題,而是需要市場用實際行動來回答:未來12-24 個月內,ZEC 的屏蔽池餘額能否繼續成長?機構是否會透過灰階這樣的合規管道配置ZEC?監理壓力會壓垮ZEC 還是反而強化它的稀缺性?

這些問題的答案將決定ZEC 的「比特幣白銀」敘事是否能夠成立,也將決定這輪隱私幣行情的持續性和深度。