Circle收購Axelar引爭議:巨頭只想要人,不要幣

- 核心观点:Circle收购Axelar团队引发代币权益争议。

- 关键要素:

- Circle仅收购团队与IP,未涉及AXL代币。

- AXL代币价格因此短线暴跌15%。

- 争议焦点在于代币在资本结构中的底层地位。

- 市场影响:暴露并加剧行业对代币法律属性的担忧。

- 时效性标注:中期影响。

原文| Odaily 星球日報( @OdailyChina )

作者|Azuma( @azuma_eth )

12月16 日凌晨,穩定幣巨頭Circle 官方宣布已完成協議簽署,將收購跨鏈協議Axelar Network 的初始開發團隊Interop Labs 的核心人才與技術,以此推進 Circle 的跨鏈基礎設施戰略,助力Circle 在其Arc 和CCTP 等核心產品上實現無縫、可擴展的互操作性。

這本是產業巨頭兼併業界優質團隊的另一個典型案例,看起來似乎是皆大歡喜,但問題的關鍵卻在於- Circle 在收購公告中明確提及,本次交易僅涉及Interop Labs 團隊及其專有知識產權,而Axelar Network、Axelar 基金會及AXL 代幣將繼續在社區治理下獨立運作,原項目的另一群捐款

簡單總結下,就是Circle 是收走了 Axelar Network 的原始開發團隊,但明牌丟棄了Axelar Network 專案本身及其代幣AXL。

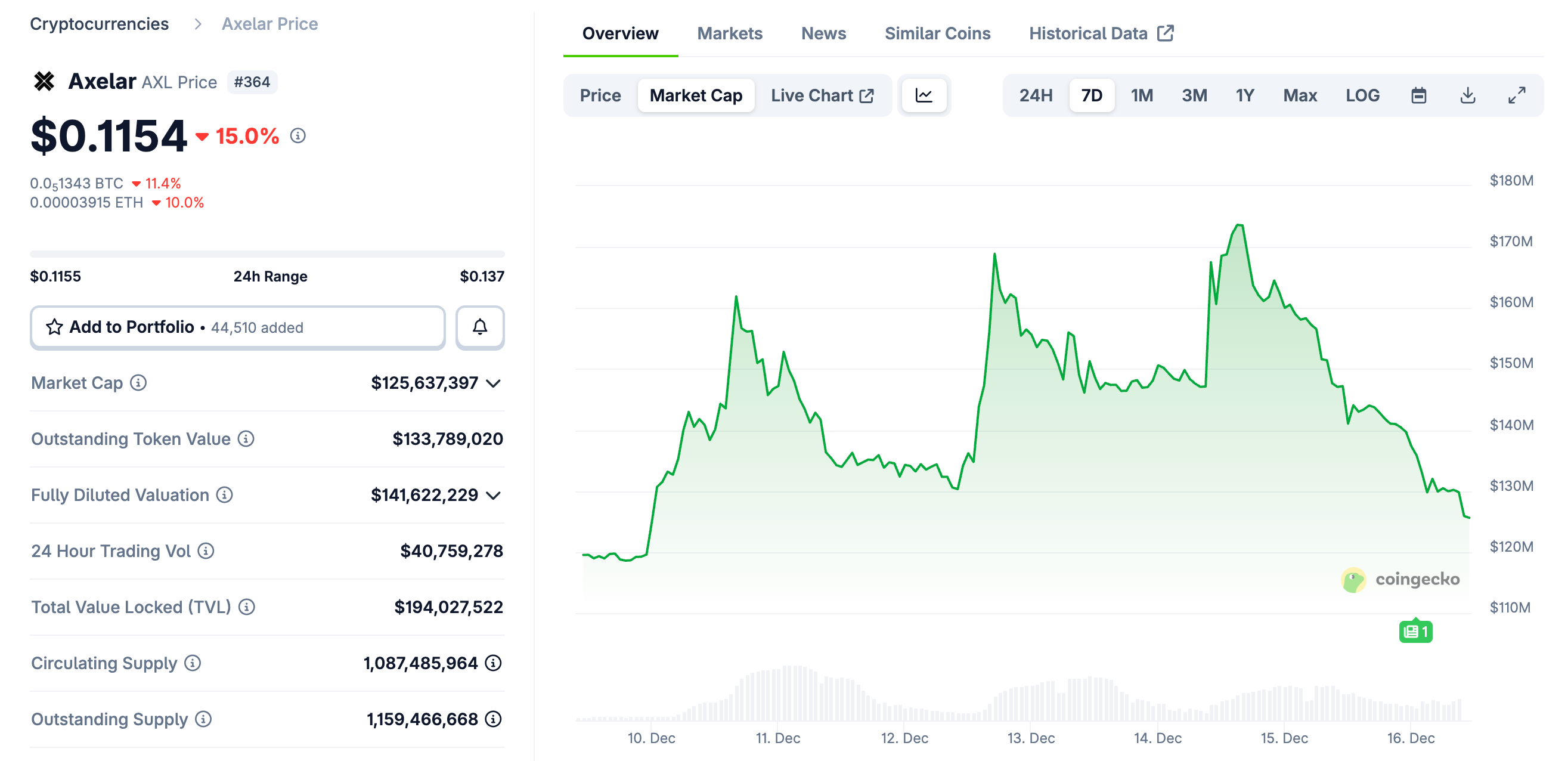

受此突發訊息影響,AXL 短線大跌,截至今日上午10 點左右暫報0.115 美元,24 小時跌幅15%。

同時,圍繞著收購案本身「要人不要幣」的特殊狀況及其衍生而出的「股權vs 代幣」問題,也在社區內引發了諸多討論,支持此類收購模式的一派與反對派各執一詞、爭論不休。

反對觀點:變相RUG,Circle 亂來,只有持幣者在受傷…

反方一派的中堅力量為部分VC,這也不難理解—— “我真金白銀投了項目的幣權,拿了一手的幣,現在你把乾活的勾搭走了,我要這幣有毛用?”

Moonrock Capital 創辦人Simon Dedic 就此評論表示:「又一場收購,又一起RUG 。Circle 收購Axelar,卻明確排除基金會和AXL 代幣,這簡直是犯罪行為。即便不觸犯法律,也違背了道德。如果你是一位想要發行代幣的創始人:要么像對待股權一樣對待它,要么就請滾蛋。」

The Block 聯創、6MV 創始人Mike Dudas 則評論表示:「對於所有認為這是一場代幣vs 股權問題的人,我可以明確告訴你,這完全是Circle 在搞事。有傳言稱,Circle 的企業發展副總裁曾對Axelar 的一位聯合創始人說過'我不在乎你的投資人',並且在未向投資人支付情況從投資人眼皮底下'買'走了,而這些IP 和團隊對Arc 的啟動至關重要。

Lombard Finance 創辦人於貼出AXL 的走勢並預測表示:「Axelar 的核心團隊被Circle 買走了,AXL 現在可能一文不值。代幣發行至今已三年多,團隊的權益早已全部兌現。但這樣的結果卻令人感到很不適:團隊和(或)投資者出售的夢想持有利,而代幣卻只能寄利,而希望擁有一個夢想擁有者卻不寄利,而希望遙遙不寄希望的擁有者。

ChainLink 社群旗幟人物 Zach Rynes 則表示:「這再次暴露了困擾加密產業的代幣vs 股權利益衝突問題。協議背後的開發團隊成功被收購,而為該團隊提供資金的代幣持有者卻一無所獲。所謂的在社區治理下繼續獨立運營,無異於開發團隊為求謀而拋棄了用戶。如果我們希望吸引了用戶的資本。

SOAR 生態主管 Nicholas Wenzel 表示:“Axelar 代幣正在走向歸零,感謝大家的參與。這又是一起代幣持有者一無所獲,而股權持有者卻獲利頗豐的收購案。 ”

支持方觀點:正常市場行為,代幣本就在資本結構的最底層

如果反對一方會更聚焦於代幣持有者的不公平待遇,支持一方則會更聚焦於融資與併購的市場規則。

Arca 首席投資長Jeff Dorman 認為Circle 的做法沒有問題,並長文解釋了企業融資的資本結構以及代幣天然所處的劣勢位置。

企業會透過資本結構的不同層級來進行融資,而這些層級本身就存在清晰的優先順序,有些層級天然比其他層級更靠前- 有擔保債務> 無擔保優先債務> 次級債務> 優先股> 普通股> 代幣。

歷史上有無數的案例顯示,某一類投資人的利益,以另一類投資人受損為代價來實現。

- 在破產清算中,債權人以犧牲股權投資者為代價獲勝;

- 在槓桿收購(LBO)中,股權持有人往往以債權人受損為代價獲利;

- 在低價併購(take-under)中,債權人通常優先於股權持有人;

- 在策略性收購中,通常債權人和股權持有人都能獲益(但並非總是如此);

- 而代幣往往處在資本結構的最底層…

這並不意味著代幣沒有價值,也不意味著代幣一定需要某種“保護機制”,但市場需要認識到一個現實:當某家收購一家價值本就不高的公司,而該公司發行的代幣也幾乎一文不值時,代幣持有人不會憑空獲得一次“魔法般的分紅”,在這種情況下,股權的收益往往是以代幣的損失為實現的代價。

Electric Capital 聯合創始人 Avichal Garg 也評論說:“這是正常現象。如果未來的所有價值都由團隊創造,那麼沒有公司願意向投資者支付回報。”

核心矛盾:代幣究竟是什麼?

圍繞著Axelar 與Circle 這場「要人不要幣」的收購風波,爭議的雙方似乎都有其道理。

反對派的憤怒是真實的:代幣持有者在專案最困難、最需要流動性和敘事支撐的時候承擔了風險,卻在價值實現的關鍵節點被徹底排除在外。從結果上看,核心團隊與智慧財產權完成了價值變現,而代幣卻被留在了「社區治理」的真空敘事中,市場用價格給出了最直接的投票,這確實會讓所有信仰代幣價值深受挫敗。

支持派的判斷同樣具有現實意義上的合理性:從嚴格意義上的資本結構來看,代幣既不是債權,也不是股權,在併購與清算語境下天然不具備優先權。 Circle 並未違反現有的商業規則,它只是冷靜地選擇了對自己最有價值的資產。

真正的矛盾核心,並不在於Circle 是否道德,而是一個長期被產業刻意迴避的問題:代幣在法律與經濟結構中,到底是什麼?

在前景一片大好時,代幣被預設為“準股權”,被賦予對未來成功的索取想像;但在併購、破產、清算等現實場景中,它卻被迅速打回“無權利憑證”的原形。這種敘事上的股權化、結構上的最底層,才是衝突反覆出現的根源。

Axelar 收購案或許不會是最後一次類似的爭議,但希望它能夠成為業界進一步思考代幣的定位與意義的契機——代幣並不會天然擁有權利,只有被制度化、被結構化的權利,才會在關鍵時刻被承認,而具體的實現形式,仍需要所有從業者去共同探索、實踐。