五重風暴共振,美股命懸一線?

- 核心觀點:多重風險因素疊加,包括政治不確定性、商品市場崩盤、經濟數據隱憂及AI敘事降溫,正導致全球市場情緒急劇轉向,美股面臨巨大回調壓力,市場環境與1979年「滯脹」時期有相似之處。

- 關鍵要素:

- 政治風險升級:聯準會主席潛在鷹派候選人捲入「愛潑斯坦文件」醜聞,疊加川普關稅政策的不確定性,加劇了市場對「川普2.0」時代政策及聯準會獨立性的擔憂。

- 商品市場「多殺多」:黃金、白銀因交易所上調保證金而出現史詩級暴跌,引發高槓桿多頭被強制平倉,並透過跨市場拋售(如亞洲股市、比特幣)傳導流動性風險。

- 經濟與政策困境:美國財政赤字龐大,十年期公債殖利率攀升至4.218%,通膨壓力下聯準會政策空間有限,市場擔憂經濟衰退風險。

- AI泡沫出現裂痕:那斯達克指數疲軟,軟體股被超賣,表明市場對AI商業化的狂熱正在降溫,即將到來的科技巨頭財報成為關鍵考驗。

- 歷史相似性警示:當前地緣政治緊張(如中東局勢)、能源價格波動與高通膨並存的環境,與1979年「滯脹」前夕相似,引發對激進緊縮政策可能終結牛市的擔憂。

繼黃金白銀跳水後,美股也面臨壓力。2 月 2 日,納斯達克指數期貨盤前下跌近 1%,S&P 500 指數已從高點回落 0.43%,恐慌指數 VIX 則躍升至 17.44,市場情緒正明顯轉向謹慎。

從技術形態上看,納斯達克指數已在高位震盪長達三個月,形成了一個上升楔形結構。如今,這條關鍵的上升趨勢線被第二次有效跌破,對市場信心構成了較大打擊。

如果今晚的日線收盤價低於前期低點,形成一個「更低低點」(Lower Low),那麼一個更大級別的下跌趨勢可能就此展開。

更令市場不安的是,上週末持續發酵的「愛潑斯坦文件」。這批超過 300 萬頁的檔案,將川普政府提名的下一任聯準會主席候選人凱文·沃什(Kevin Warsh)捲入其中。

他的名字出現在 2010 年「聖巴特島聖誕派對」的賓客郵件名單中。這讓遙遠的政治八卦,變成了懸在市場頭頂的現實風險。

政治風險升級

市場的恐慌,首先來自對「川普 2.0」時代政策不確定性的重估。沃什是一位立場鮮明的鷹派人物,他的提名幾乎預示著低利率時代的終結。

沃什長期以來都是聯準會的直言批評者,認為當局需要進行一次「體制轉變」。他曾公開批評聯準會在 2024 年通膨高於目標時降息整整一個百分點,又在之後猶豫不決,損害了其公信力。

川普政府提名的下一任聯準會主席候選人凱文·沃什

沃什的核心觀點是,聯準會龐大的資產負債表扭曲了經濟的健康運作,助長了資產泡沫。他主張縮減資產負債表,即使這意味著要透過緊縮政策來實現。這種「鷹派式降息」的組合拳,讓市場對未來貨幣政策的急劇收緊充滿擔憂。

愛潑斯坦文件的公布,則將巨大的、不可預測的政治風險暴露在市場面前。儘管目前沒有證據表明沃什參與非法活動,但他的名字與這場世紀醜聞聯繫在一起,本身就構成了巨大的政治負資產,讓本已充滿爭議的提名變得更加困難。

此外,川普政府標誌性的關稅政策,其不確定性也讓市場擔憂。如果新一輪關稅覆蓋範圍擴大,不僅將打擊消費者信心和企業盈利,還可能導致本已龐大的財政赤字進一步膨脹。

據預測,僅 2026 年前三個月,美國財政赤字就將達到 6010 億美元。這種財政前景,疊加愛潑斯坦文件所暴露的政治信任危機,共同構成了一個極其脆弱的市場環境。

全球市場與商品「血洗」

商品市場率先引爆了「多殺多」踩踏。黃金和白銀等傳統避險資產遭遇史詩級暴跌,金價一度下跌 12%,白銀更是閃崩 36%,在 ETF 床下單日 30B 的交易量後,迅速錄的 1980 年以來單日最大跌幅,高槓桿多頭在短時間內被集中清算。

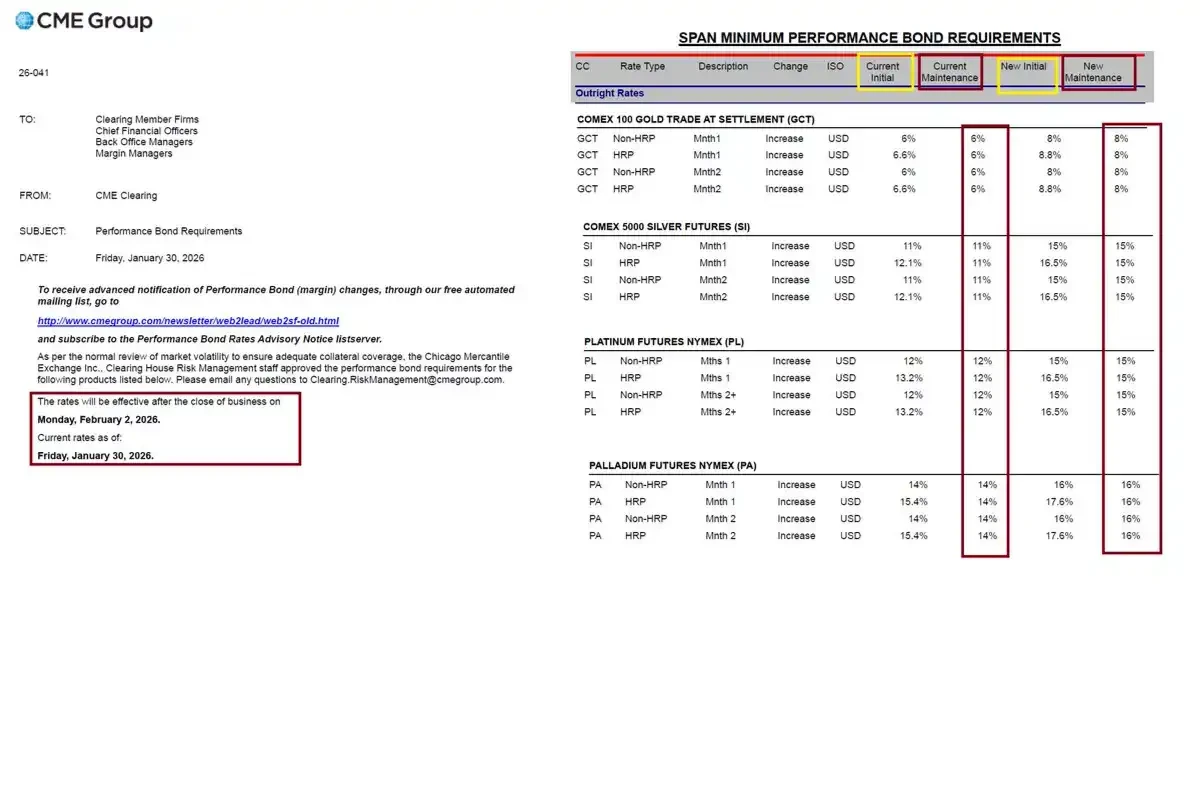

隨著價格下跌,芝加哥商品交易所(CME)迅速提高了黃金和白銀期貨的保證金要求。例如,非高風險帳戶的白銀期貨保證金比例從 11% 上調至 15%。這迫使許多資金不足的多頭交易員被強制平倉,賣盤湧出進一步壓垮了價格,形成了惡性循環。據統計,僅代幣化期貨一項,24 小時內的爆倉金額就高達 1.4 億美元。

芝加哥商品交易所發布通知,保證金比例從 11% 上調至 15%

這場風暴也波及到了國內,深圳水貝的多家金鋪因參與無資質的黃金期貨對賭交易而出現「爆雷」,涉案金額或達百億元,上千名投資者被波及。

原油價格也未能倖免,下跌 5.51% 至每桶 61.62 美元。亞洲股市的疲軟早已發出預警,日經指數下跌 1.11%,恆生指數更是重挫 3.15%。作為風險資產風向標的比特幣,也跌破了 75000 美元的心理關口。這一系列連鎖反應的背後,可能是一場全球性的去槓桿事件正在發生。

當投資者在一個市場(如商品期貨)因高槓桿被強制平倉時,他們為了籌集保證金,不得不拋售其他市場的資產(如亞洲股票、比特幣),從而引發跨市場的風險傳染。如果這種流動性枯竭的局面持續,下一個被拋售的可能就是估值正處於高位的美股。

經濟數據與 AI 泡沫

經濟層面的裂痕也愈發清晰。即將公布的就業報告成為市場關注的焦點。一旦數據顯示勞動力市場出現超預期的冷卻,對經濟衰退的擔憂將迅速升溫。聯準會目前維持利率不變,但面對居高不下的通膨,其政策空間已極為有限。如果通膨未能如期回落,未來的升息將不可避免。

十年期美國國債收益率已攀升至 4.218%,而美國政府每年需要支付的巨額國債利息,更是讓財政狀況雪上加霜。歷史上,收益率曲線倒掛多次成為經濟衰退的可靠先行指標,而市場正再次逼近這一危險的邊緣。

美國國債利息支付總額的歷史走勢,目前已突破 1 兆美元

與此同時,支撐了 2025 年市場繁榮的 AI 敘事,也開始出現裂痕。納斯達克指數近期的疲軟,尤其是軟體股成為 S&P 500 中最被超賣的板塊,表明市場對 AI 的狂熱正在降溫。

投資者開始意識到,AI 的商業化落地和盈利兌現,遠比想像中要漫長和困難。

即將到來的企業盈利季,特別是亞馬遜、Alphabet 等科技巨頭的財報,將成為檢驗 AI 成色的「試金石」。一旦財報不及預期,大規模的拋售潮可能難以避免。

1979 年的幽靈

當前的地緣政治和宏觀經濟環境,與 1979 年有著驚人的相似之處,這讓許多資深投資者感到不安。

1979 年是冷戰緩和時期的終結點,當年 12 月,蘇聯入侵阿富汗,導致美蘇關係急劇惡化,全球地緣政治緊張局勢達到頂峰。

幾乎同時,伊朗革命引發了第二次石油危機,油價飆升,全球經濟陷入「滯脹」(經濟停滯和高通膨並存)的泥潭。當時,聯準會在政治壓力下未能及時採取果斷措施,導致通膨失控,最終不得不由新任主席保羅·沃爾克以「休克療法」式的急劇升息才得以遏制,但也付出了經濟深度衰退的代價。

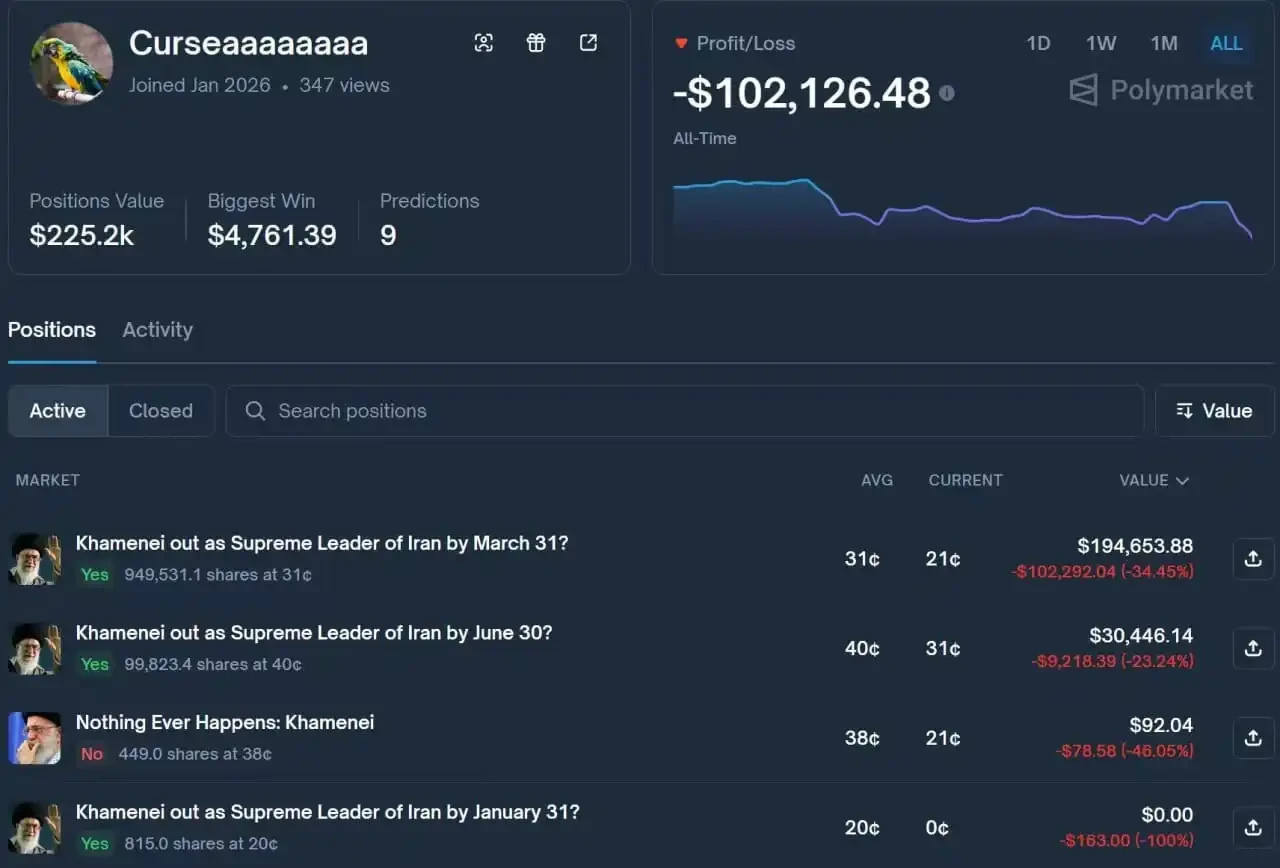

如今,我們再次面臨相似的局勢:中東地緣政治緊張,根據預測市場 Polymarket 的數據,截至 2 月 2 日,市場認為美國在本月底前打擊伊朗的機率已升至 31%,內幕巨鯨斥巨資押注哈梅內伊下台。

Polymarket 內幕巨鯨大舉加注哈梅內伊下台,總押注 $336.7k | 來源:Polybeats

與此同時,能源價格波動劇烈,全球通膨壓力高企。而川普政府對聯準會獨立性的潛在干預,以及沃什這位鷹派人物的提名,都讓人聯想到當年政治壓力下的政策失誤風險。

如果歷史重演,為了控制通膨而採取的激進緊縮政策,可能會終結本輪由人工續命的牛市,導致美元信任危機,美股出現類似 1970 年代末至 1980 年代初的大幅回調。

對於在 2025 年的狂歡中高歌猛進的投資者而言,現在或許是時候重新審視風險,為可能到來的市場波動做好準備了。