超八成新幣TGE即巔峰,Web3虛假繁榮的病根和解藥在這

- 核心观点:传统项目评估标准已失效,市场重炒作轻实质。

- 关键要素:

- 84.7%新代币FDV低于发行时,中位数跌71%。

- 融资额、社群规模与代币表现无统计学关联。

- 盈利项目代币价格反低于亏损项目,市场激励错位。

- 市场影响:促使行业反思价值评估体系,转向务实发展。

- 时效性标注:中期影响。

原文作者: Solus Group ,加密研究員

原文編譯:CryptoLeo( @LeoAndCrypto )

編按:近期分析師Ash在其發布的一篇熱門帖子中表示,統計了2025 年TGE 的超100 種新代幣中,84.7%的代幣FDV 低於TGE 時的FDV。這些代幣的FDV 中位數較發行時下跌了71%(市值中位數下跌67%)。僅有15% 的代幣相較於TGE 時的FDV 是上漲的。整體來看,2025 年新發行代幣中,大多數代幣都屬於「TGE 時價格即巔峰」。

順延這些數據發現,我找到了一篇更有意思的文章(來自Solus Group),也從專案代幣TGE 開始,統計了2025 年113 種代幣TGE 後的走勢和其融資狀況、社群活躍度、交易所上市之間的關聯度。研究後發現,高額融資、活躍社群、交易所上市這些在大家眼中泛評專案品質的篩選標準對於專案代幣走勢並無太大影響。以往我們常結合這些條件篩選好項目,但2025 年這個項目評判模式已然「失靈」。其中更有一組數據引人深思:

-交易價格低於IDO 價格的項目平均收入為136 萬美元。

-交易價格高於IDO 發行價的項目平均收入79 萬美元。

但這些項目都獲得了創投的支持,一定程度上顯示市場更重視炒作而非實際表現,更重視故事而非數據,更重視承諾而非產品本身。 Web3 不能再假裝“一切都好”,不能再把機器人流量稱為“成長”。當然,本文僅在統計上得出的一些結論,並不是適合所有項目的標準。好的專案和大額融資還是能代表加密產業發展方向。 Odaily星球日報將其編譯如下:

融資200 萬美元、頂級風投參與、50 萬社群粉絲、在主要交易所上市,上線首日盛況空前,Discord 上一片歡騰,社交媒體上到處都是歡慶氛圍。

在先前的一篇文章中,我們揭示了0.96 倍ROI 的真實情況:到2025 年,平均每個代幣實際上在第一天就已經死亡了,我們證明了該系統已無效。現在,我們分析了2025 年以來的113 個代幣發行案例,用確鑿的數據證明了這一點——而大多數創始人卻不敢面對這些數據。

研究結果令人震驚:大額融資無濟於事,龐大的社群無關緊要,你優化的每個變數在統計上都毫無價值。

但表面之下還隱藏著更扭曲的東西,至今仍困擾著許多創始人:

目前,專案營收狀況是一個利空訊號,獲利的專案代幣交易價格低於不獲利的專案的代幣價格,這種動態關乎生死存亡。如果繼續懲罰獲利者而獎勵炒作者,整個產業將無法生存。

Odaily星球日報註:先前Solus Group 發文揭露相關數據,2025 年TGE 新專案專案代幣從發行後第一天開始算平均投資報酬率為0.96,表示其產品發布從第一天起就處於虧損狀態。

創業者資料陷阱:融資悖論,融資高不等於代幣優勢

融資與代幣表現之間的相關性:0.04,在統計上可以視為零。

融資額達1,000 萬美元的專案與融資額達100 萬美元的專案代幣表現完全相同。上圖證明了這一點——無論融資額多少,代幣在投資回報率範圍內的分佈都是隨機的。表現最佳的項目為:Myshell、B² Network、Bubblemaps、Mind Network、Particle Network、Creator.Bid(在ATH 時估值翻10 倍至30 倍)籌集了30 萬至300 萬美元。同時,像Boundless 和Analog 這樣融資超過1,000 萬美元的項目,但估值倍數只有1 倍。

目前的代幣表現更加差勁,無論融資規模如何,大多數代幣投資報酬率都低於1 倍。例如,那些融資規模500 萬至1 億美元的代幣ROI 為0.1 倍至0.7 倍(例如,Fleek、Pipe Network、Sahara AI),與那些沒什麼融資的專案代幣ROI 相同。

事實是:大額融資會加速專案代幣死亡。

資金最少的項目(30 萬美元至500 萬美元)每籌集一美元的投資回報率更高,它們執行速度更快,轉向成本更低,而且不會淹沒在季度風險投資方代幣解鎖表中,大量解鎖的代幣會破壞項目收益。

如果你為了「競爭」而追求1000 萬美元,那你就是在為失敗做準備。

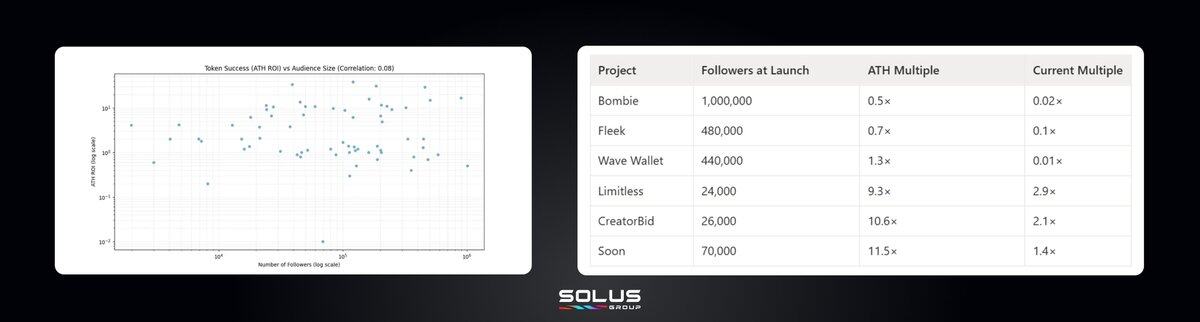

粉絲神話:龐大專案社群也是「紙老虎」而已

社媒50 萬粉絲和5 萬粉絲,統計結果完全相同。

相關係數:0.08(代幣ATH)和-0.06(代幣當前狀況)

數據顯示,受眾粉絲規模對代幣表現沒有任何預測價值,擁有龐大粉絲群的項目表現參差不齊——有的暴漲,有的暴跌,受眾規模小的項目也一樣,沒有趨勢,沒有規律,也沒有相關性。

你所在的Discord 群組不是一個社區,而是一個等待離開的投機性受眾。

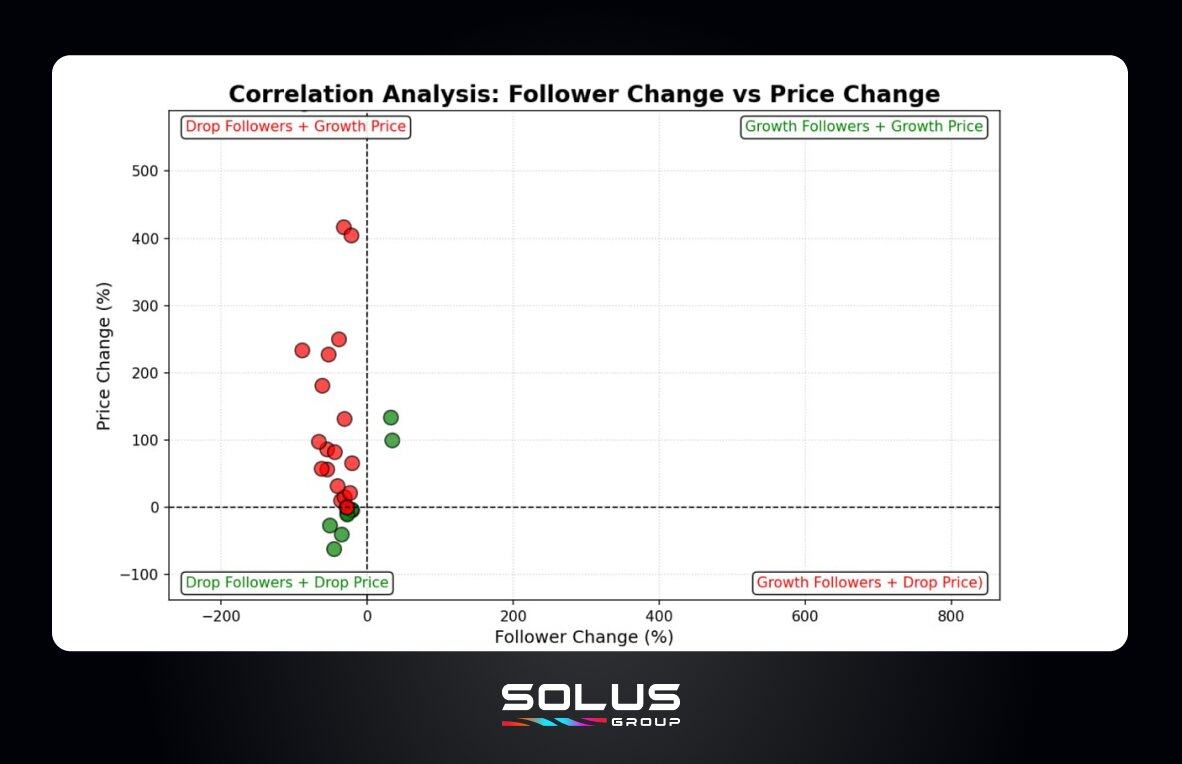

現實是:價格決定社區發展,而非社區推動價格。

當價格暴跌時,追隨者會消失。圖表證明了這一點——左下象限(追隨者減少+價格下跌)非常密集。當價格飆升時,追隨者有時會隨之增長,但並不穩定。

這意味著:

你的「活躍社群」從未真正關注過產品——他們關注的是代幣價格走勢。一旦代幣表現令人失望,他們就會消失,社區成長是落後指標,而非先行指標。

這不僅是理論,而是@belizardd(研究員兼交易員/KOL)公開表達的觀點:

大多數人來到這裡純粹是為了投機,而非產品本身。我們發現,在TGE 後表現良好的協議寥寥無幾,而且主要是那些初始代幣FDV 較低、籌資額不高且空投慷慨的協議。說實話,我現在不會盲目跟風投資任何東西。風險/回報並不划算,我只是在等待市場好轉。

投機者們知道遊戲已經失靈。他們正持觀望態度。同時,創辦人卻不斷將60%的預算投入Discord 機器人、Twitter 贈品和KOL 宣傳——在統計上無關緊要的指標上燒錢。

真正的問題是:“如果代幣明天暴跌50%,還有多少人會留下來?”

答:幾乎沒有。

代幣價格陷阱,警覺定價過高/過低

以代幣上市價格計算的中位數投資報酬率:

低於0.01 美元:0.1 倍(虧損90%)

0.01 美元至0.05 美元:0.8 倍(可生存區域)

0.05 美元至0.50 美元:0.5 倍(虧損50%)

高於0.50 美元:0.09 倍(虧損91%)

再解釋一遍:

發行價低於0.01 美元並不會讓你的代幣“更容易入手”,只會讓你成為一隻吸引唯利是圖資本的低價幣,它們漲得快,跌得也快。

定價高於0.5 美元並不會讓你的代幣變成“高端代幣”,只會顯得定價過高,過高的代幣價格會扼殺散戶市場,巨鯨也不會買單。

0.01 美元至0.05 美元的代幣價格區間是唯一具有生存能力的定價區間,這個價格既足夠高,足以表明項目的合法性,又足夠低,留有上漲空間。在這個價格區間內,97 個項目中只有42 個項目代幣的中位數表現為正。

如果你的代幣經濟模型將你的估值定在0.003 美元或1.20 美元,那就停止重建模型,數據顯示其專案已經失敗了。

產業現況:停止2021 式的建設

敗者:Gaming

平均ATH ROI:4.46 倍(最低)

目前投資回報率中位數:0.52 倍

GameFi 代幣就像是彩票,玩一次,就永遠被遺忘。

陷阱:DeFi

平均ATH ROI:5.09 倍(看起來不錯)

目前投資回報率中位數:0.2 倍(災難性)

DeFi 早期價格暴漲,隨後暴跌的幅度比其他任何領域都大,炒作與現實之間的差距極其殘酷。

勝者:AI

平均ATH ROI:5.99 倍(最高漲幅)

目前投資報酬率中位數:0.70 倍(最佳留存率)

AI 代幣價格飆升並保持穩定。這種趨勢具有持久性,資金也隨之湧入。

如果你在開發GameFi,那麼你的執行力就需要比平均值高出10 倍才能達到一般的結果。如果你在DeFi 領域,就要做好快速上漲和劇烈下跌的準備。如果你在AI 領域,市場會給你機會,但前提是你能拿出成果。基礎設施領域的要求更為嚴苛:與標準去中心化應用(如AI 代理)相比,你會消耗更多的時間和資源,但你的當前ROI 中位數卻略低於人人看衰的GameFi 領域。

數據並不關心你感興趣的項目。

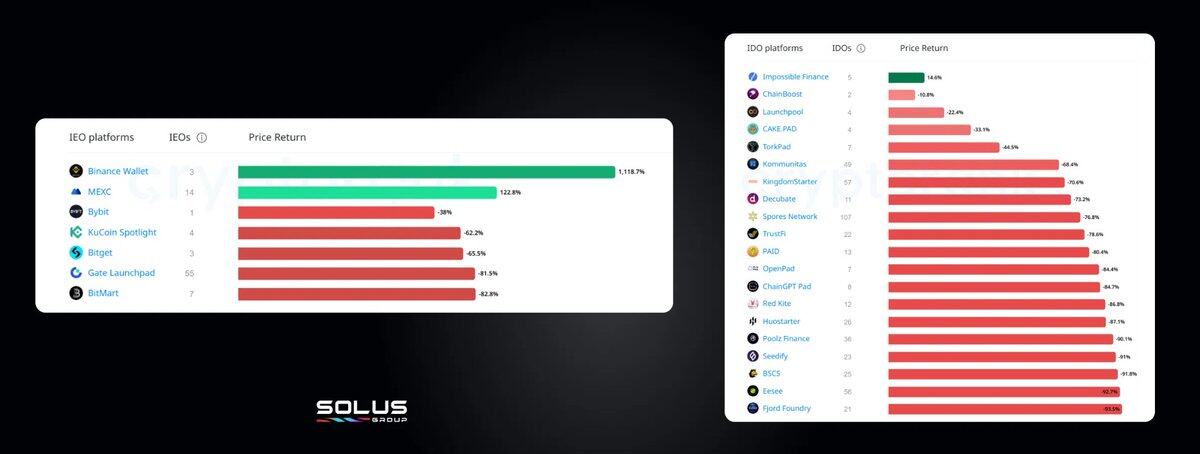

IDO/IEO 資料一覽:好的平台並不能拯救項目

你花費數月時間建立人脈,只為獲得幣安Launchpad 的席位或一級IDO 的分配名額,你以為透過平台篩選意味著受到了保護。數據卻顯示並非如此。

IDO 平台:幾乎所有項目都處於虧損狀態

僅有一個專案在5 個IDO 平台中的回報率為+14.6%,僅此而已。其他所有項目的回報率都在-70%至-93%之間。

所謂的「高級Launchpad」並沒有為買家提供保護,只是為他們提供了一種虧損的方式。

IEO 平台:生存偏差的極致體現

幣安錢包顯示收益率為11 倍。看起來不可思議,但它僅3 次發行,樣本數太少。 MEXC 在14 次發行中顯示收益率為+122.8%——樣本量更大,但仍是個異常值。其他所有項目?表現不佳。 Bybit IEO 代幣虧損率38%,其餘專案虧損更為嚴重。

這證明了:

平台選擇就像一場帶有更好品牌效應的彩票。少數異常數據的勝利扭曲了平均值,而大量的代幣發行後下跌為主,你所支付的「策展服務」費用——無論是透過關係、上架費還是代幣分配——並不能可靠地保護代幣ROI。

平台無法拯救垃圾代幣,也無法幫助好的代幣。

反思2025,展望2026

基於2025 的專案發展在每個層面都失敗了。

第零層:基金會

問題:「基於猜測的代幣經濟學」。在沒有有機收入模式來吸收衝擊的情況下,向流動性不足的市場無節制地拋售代幣。

第一層:融資

問題出在:“先在PDF 上修改,之後再處理。”

第二層:市場推廣

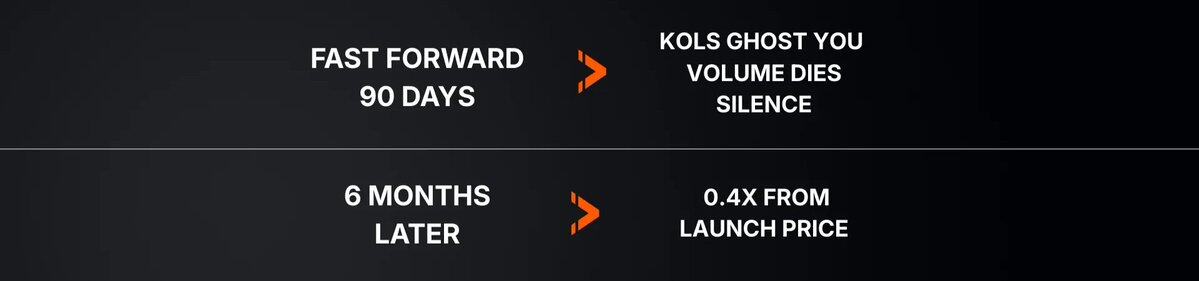

問題:KOL 模式,付費水軍租來的用戶,一旦停止付費,就消失無蹤。

第三層:流動性

問題:假設流動性會隨著炒作而增加,但事實並非如此,機構投資者會等待證據。

第四層:用戶留存

問題:零留存基礎設施。 「計畫社群」是1 萬名Telegram 用戶,他們將在90 天內棄你而去。

2026 年不該再玩舊遊戲了。這一切背後還有一個更深層的問題,基礎建設確實重要,即使基礎設施再完善,時機也決定一切。正如Ivan Paskar(Altius Labs 的成長主管)所說:

代幣並不能修復破損的事物——它們會放大現實。時機正確=勢頭增強。時機錯誤=多年的努力瞬間化為烏有。大多數團隊並非在代幣設計上失敗,他們失敗是因為誤判了所處的階段和宏觀環境,時機並非細節,它決定一切。

2026 年,專案該怎麼做

生存不是遵循舊有的劇本,而是要建構一個新的劇本。

1、精心設計

目標金額為30 萬至500 萬美元,每一美元投資回報率最高的項目都在這裡。資金越多=問題越多。

2、生存成本

發行價在0.01 至0.05 美元之間。其他價格都難以存活。如果你的代幣經濟學不符合這個範圍,那就表示它們有問題。

3.產品至上,代幣為次

如果你不能用一句話解釋清楚你的代幣為何存在,那麼它就不存在。收益要早於投機。

4.忽略虛榮指標

追蹤者數量是乾擾因素,錢包活躍度、留存率和每用戶收入才是關鍵指標。

5.行業現實主義

在編寫程式碼之前,先了解你所在產業的失敗率。 GameFi 需要兩倍的執行效率才能達到收支平衡。 AI 則有順風助力-只要你能交付成果。

6、整合,否則消亡

併購時代即將來臨。如果你無法獨立擴張,那就找一個收購方。收購並非失敗,而是明智之舉。

這六項原則很重要。但事實是:標準劇本已經過時,現在已經不再有適合一切的標準模式了。