USDT的收費閘口之爭:Tether的Plasma陽謀

- 核心观点:Plasma是Tether主导的比特币侧链。

- 关键要素:

- 整合成熟技术实现零费用USDT转账。

- 通过验证者网络安全引入原生BTC。

- 瞄准跨境支付与比特币收益化市场。

- 市场影响:可能重塑稳定币结算格局。

- 时效性标注:长期影响

原文作者: @BlazingKevin_ ,the Researcher at Movemaker

TL;DR

- 核心定位:Plasma 是一個由Tether 支援的比特幣側鏈,旨在成為USDT 和比特幣的終極結算層。

- 商業動機:Plasma 的核心目標是幫助Tether 奪回每年被以太坊、波場等公鏈賺走的數十億美元USDT 交易手續費,實現從「穩定幣發行商」到「全球支付基礎設施」的戰略升級。

- 技術策略:穩健組合:Plasma 並未追求高風險的全新技術,而是整合了業界已驗證的成熟方案:

- USDT 優化:利用「帳戶抽象」技術(Paymaster)來實現USDT 的零手續費轉帳。

- BTC 支援:採用驗證者網路的跨鏈橋架構引入pBTC,並結合LayerZero 解決跨鏈後BTC 流動性分散的問題。

- 宏大應用場景:

- 原生BTC 的DeFi :為機構和散戶提供一個更安全、更易於使用的管道,將其持有的比特幣投入DeFi 協議以賺取收益。

- 真實世界支付:憑藉零費用USDT,瞄準跨境匯款和鏈上薪資發放這兩個萬億美元的巨大市場。

- 挑戰傳統金融:推出Plasma One Neobank,提供高利息儲蓄和高額消費回饋,直接與PayPal、Visa 等支付巨頭競爭。

- 前景與挑戰:

- 優勢:擁有頂級資源和背景,敘事清晰且宏大,立足於加密產業最核心的兩大資產(USDT 和BTC)。

- 挑戰:將面臨來自以太坊、波場等現有生態的激烈競爭,用戶遷移需要時間和成本,同時其金融產品也面臨巨大的監管不確定性。

TGE 熱潮回顧

Plasma 年中進行的認購活動,是觀察其市場初期吸引力的重要窗口。 「先存後申」的進入機制客觀上篩選了具備一定資金實力和較高參與意願的使用者群體。活動在30 分鐘內就錄得了約10 億美元的資金流入,證明了在專案主網前,市場已對其形成了極高的價值預期和強烈的參與共識。

此後,Plasma 與幣安旗下理財平台Binance Earn 的合作,是另一個關鍵的市場拓展。透過上線客製化的“Plasma USDT 鎖倉產品”,Plasma 不僅獲得了頂級中心化交易所的背書,更直接觸達了其龐大的用戶基礎。

產品首批2.5 億USDT 額度在一小時內迅速被認購完畢,後續分批增發至10 億USDT 上限,這系列數據驗證了市場需求從高淨值早期用戶向更廣泛零售市場的成功傳導。該產品設計的雙重收益結構——按日結算的USDT 收益與TGE 後的XPL 代幣獎勵——有效地平衡了用戶的短期收益預期與長期持有的激勵。

上週的TGE 事件本身,Plasma 的表現堪稱現象級。從空投分配策略來看,專案方設定了極具吸引力的普惠門檻:每位參與者確保至少9,300 枚XPL 代幣。若以近期$1.69 的高點價格估算,這意味著最低空投的資產價值達到了15,700 美元。這種高價值、廣覆蓋的空投模型,為XPL 代幣建立堅實的價值底座和積極的市場情緒。

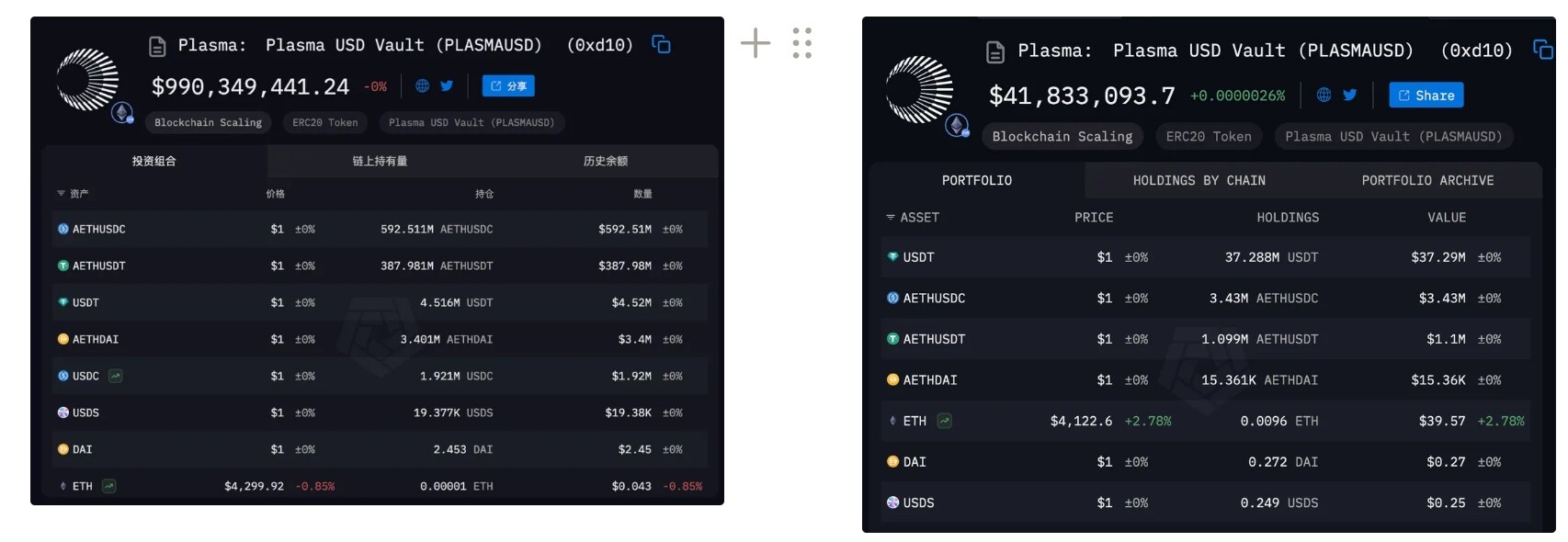

在分析TGE 前後的資本流動時,我們觀察到兩個截然不同的階段。 TGE 前,網路內的穩定幣存款主要由AETHUSDC(佔比約60%)和AETHUSDT(佔比約39%)等跨鏈封裝資產構成。 TGE 結束後,本週數據顯示穩定幣總存款額萎縮了近9.5 億美元。這種大規模的資本流出,應被視為一種正常的、可預期的市場行為,主要歸因於早期以套利為目的的短期資金在達成目標後獲利了結。

然而,更值得關注的是緊接著的策略調整與資本結構優化。短期投機資本的離場,為長期策略資本的進入騰出了空間。

Plasma 作為Tether 掌握鏈上USDT 結算的主要入口, 與Bitfinex、Flow Traders、DRW 等機構級流動性服務商的合作,旨在為網絡構建一個穩定、高效、具備深度和韌性的金融基礎設施。

不過,Plasma 正與Tether 合作引入原生USDT,並與Bitfinex、Flow Traders、DRW 等流動性夥伴合作。 Plasma 上的USDT 在一週內從4 M 增加到37 m.

Plasma 的使命:解決Web 2 與Web 3 的核心痛點

Plasma 擁有強大的策略資源背景和精準的市場定位。 Plasma 的投資者陣容堪稱頂級,其中包括與其生態具備最強協同效應的Bitfinex(Tether 的母公司),以及來自主流科技投資領域的Peter Thiel's Founders Fund 和加密原生領域的頂級風投Framework。這種獨特的投資組合,為Plasma 提供了資本、策略聯盟與技術信譽三個層面的強力支持,構成了其初期發展的重要競爭障礙。

依託於此等資源,專案團隊於今年9 月推出了其旗艦應用層產品-Plasma One。該產品定位為面向穩定幣的“原生數位銀行”,其核心是建立一個連接傳統金融與加密世界的無縫橋樑。透過與Signify Holdings 合作發行經Visa 許可的實體銀行卡,Plasma One 將USDT 的使用場景從鏈上拓展至全球數千萬的線下與線上支付終端。同時,它透過提供USDT 零手續費轉帳、」邊花邊賺「的創新帳戶體係以及高達4% 的消費返現等功能,精準地解決了現有加密支付方案中的核心痛點,並提供了足以與領先金融科技公司相抗衡的用戶激勵。

在評估Plasma 的長期潛力時,我們需要認識到,其巨大的初步成功並非偶然,而是源於其對市場雙重痛點的深刻洞察和精準回應。我們可以從Web 2(外部市場拉動)和Web 3(內生策略驅動)兩個維度來解構其核心敘事。

1. Web 2 視角:填補合法化後的支付基礎設施真空

從外部市場環境來看,一個決定性的宏觀催化劑是2025 年7 月美國《天才法案》(Genius Act)的通過。該法案歷史性地將穩定幣認定為與金融卡網路、ACH 系統並列的合法支付工具。然而,這項頂層法規的放行,反而凸顯了底層基礎設施的嚴重滯後。 USDT 目前仍主要運行在以太坊(Ethereum)、波場(Tron)等通用型公鏈之上。這些網路並非為高頻支付場景設計,有三大核心缺陷:

- 交易成本摩擦:用戶進行USDT 轉帳必須持有並支付以ETH 或TRX 等波動性資產計價的Gas 費,增加了非加密原生用戶的使用門檻和成本不確定性。

- 效能瓶頸:通用鏈的架構無法滿足未來大規模支付所需的擴充性。

- 合規性不足:缺乏為機構使用者設計的、內嵌於協定層的合規與身分驗證架構。

在此背景下,Plasma 的策略定位清晰:成為專為USDT 打造的、以比特幣網路共識為安全基石的專用結算層,旨在解決上述所有基礎設施層面的瓶頸。

2. Web 3 觀點:Tether 的商業模式進化與價值回歸

從內部策略層面審視,Plasma 是其母公司Tether 實現商業模式根本躍遷的關鍵棋子。長久以來,Tether 作為USDT 的發行方,雖然坐擁千億規模的資產儲備並從中獲利,但其創造的巨大網絡效應和交易價值,絕大部分以交易手續費的形式被以太坊和波場等底層公鏈捕獲。這部分被Tether “讓利”出去的“市場紅利”,是其商業模式中的一個巨大缺口。

因此,Tether 推動Plasma 的核心動因,在於實現價值鏈的垂直整合,將這部分旁落多年的經濟利益收歸自有生態。這不僅是奪回手續費收入,更是一次徹底的戰略轉型:從一個被動的“穩定幣負債發行方”,進化為一個主動的、掌控網絡規則和商業模式的“全球支付基礎設施運營商”。透過Plasma,Tether 旨在建立一個閉環生態,將USDT 的發行、流通、結算和應用場景全部納入自己的掌控之中,從而實現對其商業帝國的長期鞏固。

Tether 到底「損失」了多少?

要理解Plasma 的策略必然性,首先必須檢視Tether 當前商業模式中存在的顯著「價值捕獲不對稱」問題。 USDT 的網路規模已達到前所未有的高度,其流通市值高達1,700 億美元,年處理的交易結算量據稱已超越PayPal 與Visa 的總和。然而,這龐大的鏈上經濟體的運營,與其發行方Tether 的核心收入模式之間存在著根本性的脫節。

Tether 目前約130 億美元的年利潤,絕大部分來自其對儲備資產(主要是美國國債)進行管理所獲得的3-4% 年化收益。儘管利潤絕對值可觀,但與USDT 所支撐的、每日都在產生巨大經濟活動的網絡相比,這種收入模式顯得極為被動和間接。本質上,Tether 創造了加密世界最具流動性的核心資產,卻未能從該資產的「流通」環節中直接獲益,這是其商業模式的根本痛點。

這種價值捕獲的失衡,具體體現在USDT 為其宿主公鏈所創造的巨大外部性效益。

以太坊上Tether 的“損失”

在以太坊生態系中,USDT 是DeFi 的基石性流動性來源。與USDT 相關的轉帳和智慧合約交互,每日為以太坊網路貢獻了近10 萬美元的Gas 費,穩定佔據以太坊手續費總消耗的6% 以上。

這筆可觀且持續的收入,被以太坊的驗證者節點所捕獲,成為了維護其網路安全的經濟誘因的一部分。然而,作為價值創造的源頭,Tether 並未分得任何收益。

波場網路上Tether 的“損失”

價值外溢的現像在波場網路上表現得更為極致。波場透過優化轉帳成本和速度,已成功將自身定位為USDT 最主要的零售支付和轉帳網路。 USDT 的相關活動佔據了波場全網總轉帳量與Gas 消耗量的98% 以上。

這幾乎可以說,波場網路的交易活躍度和經濟模型,完全是建立在為USDT 提供「結算外包服務」的基礎上。波場憑藉著這種高度綁定的關係,光在2024 年就獲得了近20 億美元的年收入。這筆巨額利潤,完全源自USDT 的龐大需求,但同樣無法直接傳導至Tether 的資產負債表。

策略結論:Plasma 作為價值回歸的必然選擇

綜上所述,Tether 推出Plasma 的直接動因,就是為了修正這長期存在的價值分配失衡。以太坊和波場等第三方公鏈,在事實上限制了Tether 對其一手創建的龐大穩定幣經濟體的完全控制權和收益權。

因此,Plasma 的建立,是Tether 旨在實現「價值鏈垂直整合」的策略核心。其根本目的在於:

- 收回收益權:將目前被以太坊和波場等網路捕獲的USDT 交易手續費、支付服務費以及相關的DeFi 生態系統收益,重新納入自有體系。

- 建立經濟主權:擺脫對第三方公鏈的依賴,建構一個以USDT 為原生資產的、自主可控的金融基礎設施。

- 實現商業模式升級:從單一的儲備管理獲利模式,拓展為能夠從交易、支付、應用開發等多個維度捕獲價值的平台型商業模式。

隨著Plasma 基礎設施的逐步成熟,Tether 旨在將其過去多年間「讓渡」給外部公鏈的巨額市場紅利重新收回。這不僅是解決眼前痛點的戰術舉措,更是確保其在未來數位經濟中保持核心競爭力的長遠戰略佈局。

Plasma 的兩大根本與兩大創新

在明確了Plasma 的戰略意圖之後,我們對其基本面進行分析。 Plasma 的整體架構圍繞著兩大核心支柱構建: 1) 以USDT 為絕對優先級的資產支持,以及2) 對BTC 的原生化整合。

因此,對Plasma 技術基本面的任何有效評價,都必須圍繞以下兩個關鍵問題展開:

- 對於USDT :Plasma 透過何種機制提供了優於其他網路的效用?其技術實現是否構成了難以複製的、可持續的競爭壁壘?

- 對於BTC :其「原生支援」方案在去中心化和安全性上做出了哪些權衡?其引入的信任假設是產業標準實踐,還是引進了新的、未經檢驗的風險模型?

1. 核心網路架構:效能與相容性的基石

在深入應用層之前,我們先看其底層網路。 Plasma 在架構上採用了兩項關鍵最佳化:

- 共識層- PlasmaBFT :這是一個原創的BFT 共識演算法,其設計目標是顯著縮短交易的最終確認時間。對於一個定位為支付和結算的網路而言,高速的最終性是保障使用者體驗和商業應用可行性的基礎。

- 執行層- Reth Client :Plasma 採用了以Rust 語言編寫的高效能以太坊客戶端Reth。此舉的核心目的是在確保與EVM 完全相容的同時,最大化網路的交易處理能力和執行效率。

這兩項底層優化並非孤立存在,它們共同構成了服務於USDT 高頻使用場景和維護原生BTC 跨鏈安全性的高效能基底。

2. USDT 優先策略:模組化應用,而非技術壁壘

在提升USDT 效用方面,Plasma 的實現路徑是採用已被以太坊社群廣泛討論並接納的「帳戶抽象」標準,具體為EIP-4337 和EIP-7702 提案。透過整合帳戶抽象框架中的Paymaster 功能,Plasma 得以實現例如「USDT 零手續費轉帳」和「允許用戶使用USDT 等多種代幣支付Gas」等關鍵功能。

分析至此,我們得出的結論是:這些功能雖然大大優化了使用者體驗,但其底層技術並非Plasma 的獨創。這是一個典型的模組化設計想法──即優先採用產業內最前沿、已形成共識的成熟協議,而非自行研發一套封閉體系。因此,從技術基本面來看,Plasma 在穩定幣功能上的優勢並非源自於一道難以逾越的技術護城河,而是源自於對現有先進技術的快速、有效整合。

3. BTC 原生支援:成熟方案的再組合與最佳化

對於原生支援BTC,任何公鏈的實作路徑都必然涉及某種形式的跨鏈橋。 Plasma 對外強調其跨鏈橋方案避免了單一中心化託管方和小型高風險多簽錢包的弊端:

- 安全模型:由一個去中心化的驗證者網路提供安全保障,每個驗證者獨立運行比特幣全節點。

- 資產控制:資金庫不受任何單一方控制,BTC 的存入和提取操作必須由達到法定數量的驗證者透過門檻簽名集體批准。

Plasma 的方案與其他以驗證者網路為中介的通用跨鏈橋之間的關鍵區別在於其「專業性」。通用型跨鏈網路的驗證者需要監控多個區塊鏈。而Plasma 的驗證者網路僅需專注於監控比特幣主網與Plasma 指定保險庫位址之間的交互,這在理論上降低了系統的複雜性和攻擊面。

與USDT 的策略類似,Plasma 的原生跨-鏈橋同樣是現有成熟技術的再組合。它在安全性上做到了行業領先實踐,但並未引入顛覆性的創新。

4. 流動性解決方案:整合LayerZero OFT 標準

跨鏈成功後產生的pBTC,將面臨所有封裝類BTC 資產(如WBTC)的共同困境-流動性碎片化。為了解決這個問題,Plasma 整合了LayerZero 的全鏈同質化代幣(OFT)標準。該標準使得pBTC 可以在所有支援的EVM 鏈上被視為同一種資產,從而匯聚成一個統一的、不被鏈所分割的單一流動性池。

總結:一種「穩中求勝」的技術哲學

綜合來看,Plasma 的技術開發思維呈現出清晰的雙層結構:

- 底層基礎設施:在共識和執行層進行效能最佳化,以確保網路高效、穩定。

- 應用與產品層:全面採用模組化思路,整合業界最優秀的既有解決方案,如帳戶抽象的Paymaster、Axelar 的驗證者網路模型和LayerZero 的OFT 標準。

最終我們得出結論:Plasma 技術基本面的最大特徵是低風險性和理論安全性,它沒有引入額外且危險的信任假設。然而,它的護城河並不在於技術本身。其技術開發的核心哲學是「穩中求勝,不拖後腿」——即確保技術架構的絕對穩健,使其成為一個不會出錯的堅實平台,從而讓其真正的護城河——由Tether 主導的生態系統、龐大的原生流動性以及頂級的戰略合作——得以充分發揮作用。

pBTC 與USDT 的市場切入策略

在詳細評估了Plasma 的技術架構之後,我們需進一步檢視其核心資產將如何轉化為實際的市場效用。 Plasma 的市場切入策略高度聚焦於其兩大支柱資產:pBTC 與USDT,分別瞄準了比特幣的收益市場和穩定幣的高頻支付市場。

1. 原生BTC (pBTC):瞄準比特幣資產的「收益化」浪潮

pBTC 的核心價值主張,是為比特幣持有者提供一個安全、高效的管道,以參與更廣泛的DeFi 生態中,從而激活這一龐大存量資產的收益潛力。

存量市場驗證與零售用戶機會:

市場對封裝類比特幣(Bridged/Wrapped BTC)的需求已得到充分驗證。目前數據顯示,已有超過24.26 萬枚BTC 被遷移至各類智能合約平台,其中高達86.5%(約20.98 萬枚BTC)正積極部署於各類DeFi 協議中以獲取收益。這表明,比特幣持有者尋求收益的意願極為強烈。 pBTC 的基礎市場機會,正是來自對先前各類封裝方案安全性存疑的零售用戶,他們需要一個更可靠的途徑來:

- 在DeFi 協議中使用BTC 作為抵押品或流動性資產。

- 在用戶體驗更友善、交易成本更低的EVM 相容鏈上安全地儲存BTC。

核心成長引擎:機構與企業財庫的資產管理

pBTC 更具想像空間的成長點,在於捕捉正在加速的機構與企業級比特幣採用趨勢。截至目前,全球上市公司及私人企業持有的比特幣總量已達到約138 萬枚,較2025 年初增加了83.3 萬枚,這一增量數據凸顯了機構採用的強勁勢頭。

我們預測,這些企業級持有者的資產策略,將逐步從初級的「被動持有」(Passive Holding)演變為更成熟的「主動性財庫管理」(Active Treasury Management)。

在此演進過程中,如何安全、合規地讓存量比特幣產生額外收益,將成為其核心訴求。 pBTC 在此背景下,被定位為理想的機構級解決方案。鑑於機構使用者在選擇基礎設施時,將安全性置於無可爭議的首要位置,Plasma 先前所分析的、以去中心化驗證者網路和門限簽名為基礎的穩健安全模型,將構成其吸引該客群的核心競爭力。

2. 零費用USDT:搶佔高頻支付垂直市場

Plasma 透過帳戶抽象技術實現的“零費用USDT 轉帳”,則精準地瞄準了兩個對成本高度敏感、且市場規模巨大的支付垂直領域。

跨境支付與僑匯:

Plasma 旨在利用區塊鏈技術固有的低成本、高效率優勢,對傳統跨境匯款產業進行顛覆。該市場的潛在規模極為龐大:

- 市場規模:根據統計,2023 年全球有2 億跨國居住者,形成了穩定的僑匯需求。 2024 年,流向中低收入國家的匯款總額預計高達7,000 億美元。

- 產業痛點:傳統模式下的中間環節(銀行、外匯機構)攫取了過高的價值。以美印匯款通道為例,平均4% 的交易成本,意味著每年有超過6 億美元的價值從匯款人與收款人手中流失。鏈上穩定幣支付方案,理論上能夠將這部分價值回饋給用戶。

鏈上薪資發放(On-chain Payroll):

這是另一個潛力十足的企業級應用場景。以美國市場為例,2023 年其薪資總額高達11 兆美元,而伴隨的支付處理手續費也達到了14 億美元。對於擁有全球化、遠距辦公團隊的企業而言,使用穩定幣發放薪資能夠顯著簡化流程並降低成本。

需要指出的是,上述應用場景並非全新概念,在上一輪市場週期中已有許多專案嘗試。當前環境與過去最本質的區別在於宏觀監管政策的明確轉向,這為合規應用打開了窗口。

然而,我們必須清醒地認識到,從高層的政策放行,到中等規模企業願意實際採用,並獲得配套的、清晰的監管執行細則支持,其間仍存在巨大的「實施鴻溝」。這需要專案方在技術之外,於合規、法務及企業解決方案層面進行長期且深入的佈局。

Plasma 的策略價值、成長飛輪與未來展望

Plasma 對USDT 的戰略賦能

從目前(2025 年9 月)的角度來看,Plasma 為USDT 帶來的核心價值是多維度的。首先,在地緣競爭層面,它將作為鞏固USDT 市場領導地位、應對USDC 等競爭對手的關鍵武器。 Plasma 的定位是Tether 生態面向終端用戶的商業與零售接取層(Tether-to-C Terminal) ,其核心策略是透過一個雙輪驅動的「殺手鐧」來實現:

- 面向傳統金融(TradFi) 的顛覆:透過Plasma One 產品矩陣,直接挑戰PayPal、Visa 等傳統支付巨頭的市場地位。

- 以加密金融(DeFi) 為導向的聚合:利用其技術相容性,計畫整合超過100 個主流DeFi 協議,將加密世界的原生收益虹吸至其生態內部。

成長飛輪的核心引擎:Plasma One 產品與收益聚合

Plasma One 數位銀行是實現上述策略的具象化產品。其提供的10% 被動儲蓄年化收益與4% 消費返現借記卡,是極為積極的市場滲透策略。在理想的監管環境下,這種程度的用戶激勵足以對傳統支付和儲蓄市場造成顯著衝擊,從而有效地從現有系統中獲取用戶和市場份額。

這種高收益的可持續性,來自一個精密的收益聚合模型。 Plasma 憑藉其完全的EVM 相容性,能夠無縫整合整個加密世界的基礎設施。其明確目標是將Aave、Ethena Labs 這類具備強大、可持續收益產生能力的協議納入其「收益版圖」。透過這種方式,Plasma 將DeFi 世界的複雜操作抽象化,作為一個收益聚合層,將外部協議產生的收益(遠超Tether 自身儲備資產產生的4% 國債收益)導流回Plasma One,用以補貼其對消費端的高額激勵。

為了極致優化用戶體驗,Plasma 也透過Paymaster 機制建立了交易費用補貼管道。這項設計將用戶在與DeFi 協議互動時所需承擔的網路成本轉嫁給協議方,實現了對終端用戶完全免費的互動體驗,這對於吸引和留住對成本高度敏感的大規模零售用戶而言,是一個決定性的優勢。

宏大敘事與Tether 的終局

從宏觀敘事層面來看,Plasma 的定位立足於加密產業最核心、最持久的兩大主線:比特幣與穩定幣。透過將USDT 設為原生Gas 代幣、為pBTC 建立無縫的全鏈流動性池,並在設計中兼顧了隱私與合規性考量,Plasma 在策略高度上建立了極強的說服力。

這背後是Tether 的最終戰略圖景:

- 將USDT 從一個多鏈流轉的“客座資產”,提升為自有主權網路上的“原生清算貨幣”。

- 將公司持有的BTC 儲備,從被動的資產負債表項目,轉化為可在自有生態內主動管理的「生產性資產」。

- 最終,將目前分散在十幾個不同網路、總計1,500 億美元的USDT 供給,匯集到一個由Tether 自主掌控的統一清算層。

一旦實現這一目標,所有USDT 的轉帳、兌換、發行與回收都將在Tether 的「主場」進行。屆時,Tether 不僅能獲得前所未有的網路定價權和話語權,更將順理成章地掌握這套全新金融基礎設施的核心收費閘口。

風險評估與結論

儘管商業構想宏大,但從策略到落地之間仍存在著重大挑戰:

- 競爭風險:以太坊、Tron 等原生加密生態不會坐視其市場份額被侵蝕,用戶遷移的成本和慣性是巨大的阻力。同時,PayPal、Visa 等傳統金融巨頭也必將採取反制措施。

- 監管風險:這是最關鍵的不確定性因素。 Plasma One 提供的10% 儲蓄收益,極有可能被主要司法管轄區的監管機構審查,若被界定為未註冊的證券或銀行產品,其核心成長引擎將面臨停滯風險。

可以判定,Plasma 作為基礎設施的基本面是頂級的。在TGE 已取得巨大成功的勢能基礎上,其下一階段的成長,將完全取決於其在企業採用、機構BTC 財庫部署、以及大規模普通用戶獲取這三個維度上的執行能力。

Plasma 的發展上限,本質上與比特幣和穩定幣這兩個賽道的未來前景深度綁定。透過將自身打造為這兩大核心資產的交會樞紐與最優結算基礎設施,Plasma 的長期價值天花板,在某種意義上就是整個加密金融的未來。

關於Movemaker

Movemaker 是由Aptos 基金會授權,經Ankaa 和BlockBooster 共同發起的首個官方社群組織,專注於推動Aptos 華語區生態的建設與發展。身為Aptos 在華語區的官方代表,Movemaker 致力於透過連結開發者、使用者、資本及眾多生態合作夥伴,打造一個多元、開放、繁榮的Aptos 生態系統。

免責聲明:

本文/部落格僅供參考,代表作者的個人觀點,並不代表Movemaker 的立場。本文無意提供:(i) 投資建議或投資推薦;(ii) 購買、出售或持有數位資產的要約或招攬;或(iii) 財務、會計、法律或稅務建議。持有數位資產,包括穩定幣和NFT,風險極高,價格波動較大,甚至可能變成一文不值。您應根據自身的財務狀況,仔細考慮交易或持有數位資產是否適合您。如有具體情況方面的問題,請諮詢您的法律、稅務或投資顧問。本文提供的資訊(包括市場數據和統計信息,若有)僅供一般參考。在編寫這些數據和圖表時已盡合理注意,但對其中所表達的任何事實性錯誤或遺漏概不負責。