每週編輯精選Weekly Editor's Picks(0706-0712)

「每週編輯精選」是Odaily星球日報的一檔「功能性」專欄。星球日報在每週涵蓋大量即時資訊的基礎上,也會發布許多優質的深度分析內容,但它們也許會藏在資訊流和熱點新聞中,與你擦肩而過。

因此,我們編輯部將於每週六從過去7 天發布的內容中,摘選一些值得花時間品讀、收藏的優質文章,從數據分析、行業判斷、觀點輸出等角度,給身處加密世界的你帶來新的啟發。

下面,來和我們一起閱讀:

投資

Meme 作為本輪最具賠率的賽道,專注於藍籌級的 PEPE、WIF,中小市值的 DOG、BOME。

搭乘了AI 發展東風的 AI /DePIN,重點關注算力供給(Arweave/AO、io.net),演算法(Bittensor),AI 經濟(Artificial Superintelligence Alliance,ASI)。

作為區塊鏈大規模應用的必經之路的 RWA,重點關注 Ondo Finance、Swarm Markets。

承擔用戶增量潛力與生態孕育的 Social 板塊,重點關注 Ton 以及生態內項目、Farcaster、UXLINK。

作為增量資金的落腳點的 LSD、LSDFi,重點關注 Lido/Rocket Pool、Ether.fi、EigenLayer、Renzo、StakeStone、Karak、Pendle Finance。

BTC 生態中重點關注符文 DOG。

道:代表投資理念和投資信仰,即投資的方向、目標和價值觀。包括市場長期趨勢、宏觀狀況、基本面的分析。

法:代表投資的法則與規則,包括投資策略、風險管理、資產配置。

術:代表投資的技術分析、量化分析、交易心理。

其中,技術指標的存在是讓我們在充足的了解和風險控制後用來輔助判斷交易的方法,並不能直接用來獲利,畢竟所有的技術指標都是滯後的,無法做到100% 準確。只有我們充足了解和風控後才能輔助投資,否則就是賭博。

文章也展開介紹了 MA 和MACD 指標解釋及運用, Boll 及RSI 指標解釋及運用,旗形整理變式。

目前,部分指標顯示比特幣下跌差不多接近底部。莫慌,繼續囤大餅。

當BTC 價格在42, 000 美元時,主力礦機 T 21 的利潤率為負,意味著此時在二級市場買入BTC 要比挖礦更划算。

回看歷史數據,如果每次都在挖礦成本線附近買入BTC,相當於以比礦工還低的成本獲得了BTC,從中長期角度說獲得收益的確定性要大於承擔風險的不確定性。

另推薦:《十問十答,「暴跌元兇」德國政府砸盤影響幾何? 》。

L2、DeFi、LSD、基於ETH 抵押的穩定幣協議和再質押。

JUP、JTO、IO、W、TNSR、PRCL、DRIFT、RAY、NEON、SLND。

解析a16z的加密投資組合:前 25 個幣種的報酬率究竟如何?

a16z的投資組合包含約50 種加密貨幣。上半年,前25 名的加密貨幣中有11 種顯示淨成長。如果減去其他幣種價格下跌所導致的損失,總銷售價格為3,158.82 美元。因此總利潤(3158.82 美元- 2500 美元)為658.82 美元,投資回報率(ROI)為26.35% ,不如投資比特幣或以太幣。

另推薦:《世界經濟格局下的加密一級市場見聞: DePIN、Intent 及 Abstraction 或將異軍突起》《圖解市場現狀:調整不可避免,發掘百倍幣更加困難》《 2024 上半年20 家活躍投資機構戰績盤點與投資哲學分享》《 ICO 泡沫下的眾生相:有的成為比特幣巨富,有的市值只剩 7 萬》。

創業

在早期階段,創投尋找的是訊號。 PPT 之外,講一個引人入勝的故事吧。一個更好的選擇是發布一個尚未完善的產品並尋找早期用戶,並關心他們。問題在於:許多創辦人往往籌集了數百萬資金,卻建立了沒人需要的東西,因為他們的核心客戶群是希望投資他們的創投。他們賣的是股權,而不是自己的產品。

所有早期階段的投資都是在押注創辦人及其擴展公司能力。在一個注意力稀缺的世界裡,吸引註意力是成功的一半。

Web3 中的積分計劃已經發展出多種複雜機制,許多機制被結合使用。最有效的計劃包括行為(關於用戶行為和獲得積分的行動)、基礎(積分發放時間表、時間軸和空投規模等)和提升(透過特定、針對性的行為獎勵用戶更高的相對積分份額) ,有些也開始嘗試規劃獎勵(除空投預期外的其他即時利益)。

儘管積分計畫在啟動階段表現出色,但團隊應注意透明度問題、積分疲勞和產品市場契合度的掩蓋問題。透過及時的溝通、合理的激勵機制和確保有機用戶參與,團隊可以最大化積分計劃的效果,同時避免潛在的負面影響。

本指南分為五個部分:代幣上所文件、與CEX 和做市商的商務談判、社區與社群媒體宣傳、媒體覆蓋、其他準備。

如果你認為自己真正理解了某個概念,那就試著把它寫下來。你會發現,在紙上清楚地解釋你的想法比在腦子裡想像的要難得多。

推特上的內容品質很重要。雖然熱門貼文可能是偶然的,但持續的粉絲成長需要有見地且獨特的內容,這需要花費時間和精力。有些貼文會失敗,但成功的貼文會吸引優質粉絲。堅持是關鍵。

從長遠來看,你需要透過好奇心來保持動力。

加密KOL 最受歡迎的商業化模式:付費帖子,部落格贊助,KOL 私募投資,顧問/ 大使職位,推薦人,向粉絲賣幣。

另推薦:《 2024 上半年加密產業趨勢:以太坊主導,亞非新創公司比例創新高》。

空投機會和互動指南

Starknet:使用者流失較多,但網路品質未明顯下降;ZKsync:真實使用者比例最高,網路品質較好;LayerZero:使用者流失最大,網路品質驟降;Blast:使用者信心不足,未來發展堪憂。

頂流聯名,手把手帶你互動 Particle 首個聯合測試網活動

如何一魚多吃玩賺 ALIENX 主網 AlienX Park 空投活動?

保送幣安 MVB,解讀 Blackwing 協議業務與互動方式

以太坊與擴容

分析 Dencun 升級後L2 的採用情況,gas 成本下降了10 倍,L2 上的活動量激增(也受到激勵計畫和Sybil 活動的影響),L2 上的TVL 持續上升。但隨著gas 費用降低,隱藏的MEV 活動逐漸增加。

Dencun 升級後的L2:類似沒有Flashbots 的以太坊,但缺少交易池,網路擁堵,回滾率飆升(大機率因為 MEV 機器人和Telegram 機器人這樣的自動化交易活動)。

在過去一年裡,六個主要L2 包括,Arbitrum,OP Mainnet,Base,Zora,Scroll 和zkSync 上的原子套利MEV 交易量超過了360 億美元,這佔到了每個鏈上所有去中心化交易所(DEX)交易量的1% 到6% 。這些MEV 交易量最初主要集中在Arbitrum 和OP Mainnet 上,但最近已經逐漸轉向Base 和zkSync。

L2 網路的MEV 解決方案可能需要區別於當前以太坊的機制,這主要是由於L2 獨有的特性:例如更短的區塊生成時間、成本更低的區塊空間以及相對集中的治理結構。

多元生態

在擁有現成流量的TON 生態上,玩法也發生了變化。

上了幣安和OKX 的NotCoin 沒有找VC 融資;Catizen 未發幣便實現了1200 萬美元的營收。大部分小遊戲團隊不太依賴VC 的財務融資。 VC 自身的流動性問題可能也箝制TON 生態的投資。不只一家投資機構表示,“未來並不需要TON 生態上的被投項目都發幣。”

加密VC 們如果完全按照代幣投資的慣性去看TON 生態,可能不再奏效。

過去,資產驅動都是Web3專案開發營運的核心。但TON 團隊在生態建設的過程中似乎並沒有選擇遵循這個思路,而是選擇Web2項目,或者說傳統互聯網項目中的常規方式——流量驅動,來引導或扶持產品,建立生態。其核心敘事邏輯是,破圈潛力而非沉澱資產能力。

這也為開發者帶來了一個全新的要求,如果希望獲得官方的背書,或者更直白點成為官方更喜歡的項目,在冷啟動階段的核心運營指標需要從資產相關,例如TVL、市值、持幣數等,過渡到流量驅動,例如DAU、PV、UV 等。

Blast 的敘事有完美相容 EVM、完美解決一魚多吃。

由於Blast 具有的高收益特性,長期來看必然源源不絕的從其他Layer 2 和以太坊鏈本身吸取資金,直到達到Blast 鏈具有的收益特性與其他鏈的收益特性平衡。

Blast 鏈具有的自動收益能力為DeFi 的發展提供了沃土,建立在Blast 上的DeFi 專案天然的比其他鏈的DeFi 專案具有更高的穩定收益,也會有更快的發展速度。

Base 定位於消費者鏈,與Coinbase 生態系統深度融合(品牌、合作、行銷、政策)。

Base 尚未完全去中心化,也不發行自家代幣。

DeFi

Pendle 旨在為「可產生收益的代幣」提供「到期收益率」交易市場。 Pendle 將傳統金融市場中的「本息分離」概念引入Defi 領域,將可產生收益的代幣分為本金代幣與收益代幣,同時為這兩種代幣提供交易流動性。

用戶透過Pendle 可以實現資產利用率最大化,並實現多重收益,為DeFi 市場帶來了新的可能性。如果在未來市場出現了上升的趨勢,各個代幣的價格恢復導致 YT 的 APY 隨之上升,那麼 Pendle 依舊會再迎來一個爆發期。

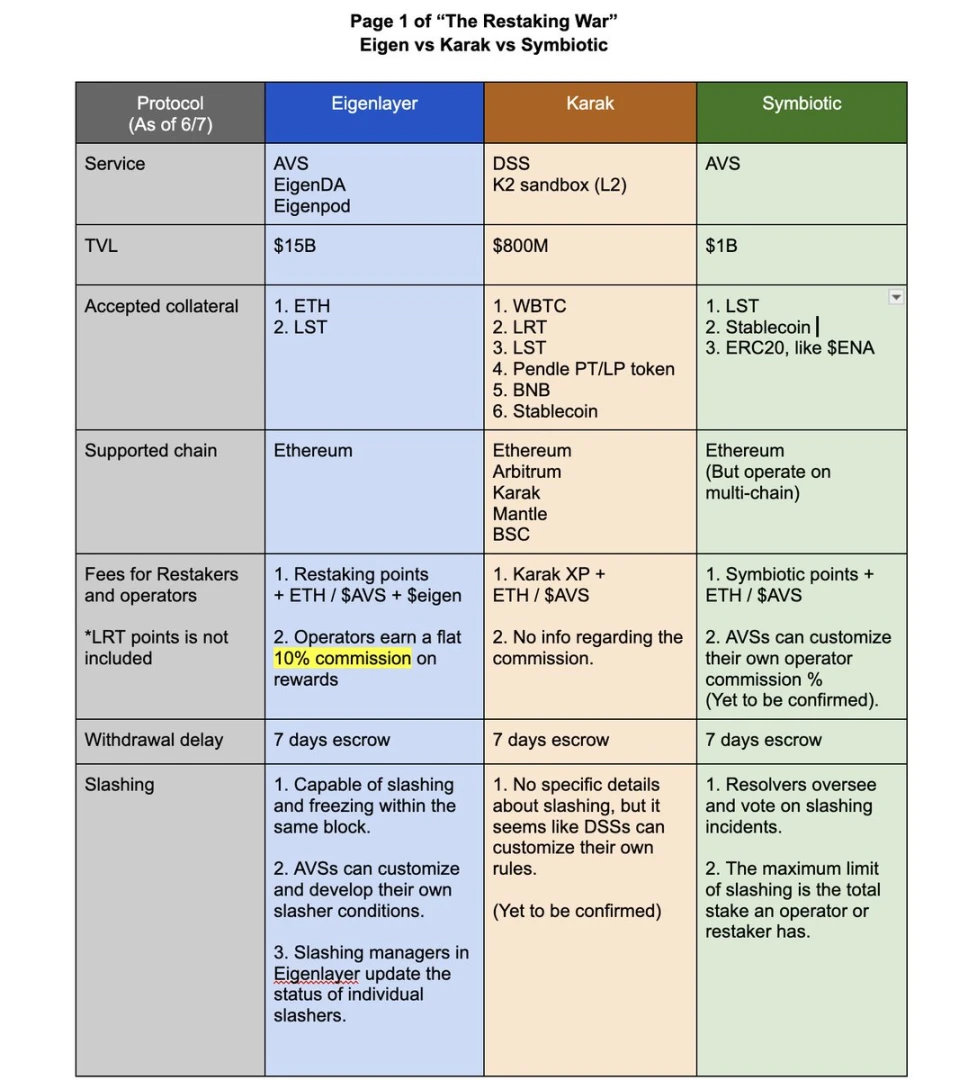

探索再質押:Symbiotic、Karak、EigenLayer 縱覽

Eigenlayer 提供了更成熟的解決方案,以及最強大的經濟安全+ 生態系統。 Symbiotic 和 Karak 仍處於非常早期的階段,仍有很大的發展空間,同時提供多鏈資產收益機會。

SocialFi

當時大家FOMO 這款產品的想法開始其實都很簡單,早進早買key 就能賺錢,快速佔據名人KOL 的粉絲區成了財富密碼,而FT 也還有一個積分機制,透過活躍度來判定你的積分等級,製造了博取空投的預期。

新的產品模式、紮實的用戶資料、頂級VC 的背書…在上個週期大家還沒有爭論高FDV 低流動、沒有把VC 看成對立面時,具備這些要素,Friend.Tech 確實握著一手好牌。

但相較於其他營運操作和方向選擇上的用力過猛,產品本身倒顯得停滯不前。 V2版的PUA 過猛,事後看幾次難評的公關事件也是玩火。 FT 這類SocialFi 產品沒有找到真正的產品市場契合度,本身更像是短期投機產品而非存在真實需求,加上營運上的騷操作,結局在情理之中。

Web3

DePIN 賽道涵蓋六個子領域:運算、AI、無線通訊、感測器、能源和服務。

從供應鏈的角度拆解DePIN,可以分割為:

上游:硬體製造商和作為「礦工」的供應側用戶。

中游:專案平台、負責資料驗證和代幣結算的區塊鏈,和服務DePIN 的鏈上二層協定;以及用於開發和管理DePIN 網路的模組化服務元件(如平台介面、資料分析和標準化服務),DePIN 開發的SDK 工具包,API 介面等。

下游:對接需求側的dApp 應用程式和介面。

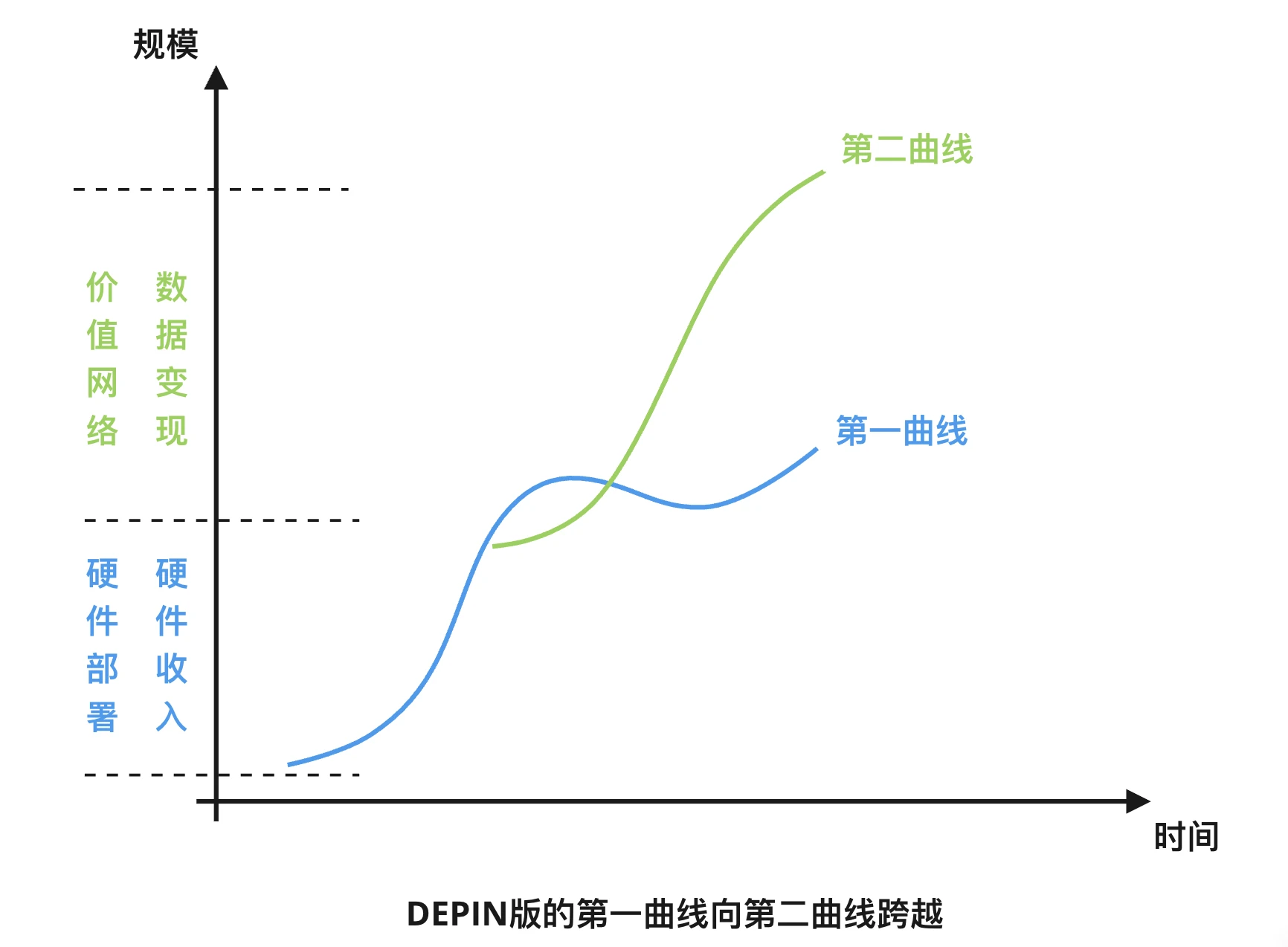

當組織、產品或業務達到其傳統成長曲線的頂峰時,就需要引入新的創新或變革,以啟動新的成長曲線,從而避免停滯或衰退。 DePIN 的業務邏輯自然地指向了以硬體售賣作為項目發展的第一曲線,數據價值網絡變現疊加在第一曲線之上,作為發展的第二曲線的指導思想;產品研發,運營能力是確保第一曲線成長的關鍵;那麼如何啟動第二曲線的成長則需要具備兩種能力,先是要去中心化系統的組織能力,再是對需求側的服務能力。

對應到DePIN 生態,就需要專案方在具有組織好承接規模化資料傳輸的硬體網路的能力的前提下,首先保證資料價值網路良好的運行,需求側才能順利接入,最終提供高質量,標準化的數據服務。最終完成雙曲線的業務二重成長,形成專案生態內的正向循環。

擁有硬體供應鏈和銷售管道的DePIN 專案更有成長潛力;跨鏈互通能最大程度激發資料的價值;資料可信賴化對AI 的發展至關重要。

一週熱點惡補

在過去的一週內,Bitstamp:將盡快完成 Mt.Gox 賠付分發工作;美 SEC結束對Paxos 信託公司與Binance USD(BUSD)穩定幣相關調查;

此外,政策與宏觀市場方面,拜登承認在與川普的辯論中犯錯,強調不會退選;聯準會主席鮑威爾將發表半年度貨幣政策報告,或敦促對降息保持耐心;聯準會傳聲筒:失業率顯示美國經濟越來越接近衰退;美國眾議院未能推翻拜登對SAB 121的否決;

觀點與發聲方面,10x Research:比特幣接下來很可能會先反彈至60000 美元左右,繼而再次下跌至50000 美元左右;K 33 Research:加密市場或將在年中承受40-70 億美元的比特幣拋壓;Andrew Kang:超 98% 山寨幣在本週期已見頂,比特幣正向超週期資產過渡;Coin Metrics:減半後挖礦利潤面臨壓力,比特幣礦企即將進入整合時代;Presto Labs :Mt.Gox 引發的BCH 拋壓將是 BTC 的四倍;幣安 CEO:未來 12 個月將關注監管、加密貨幣制度化和主流化等領域進展;Vitalik ETHCC 演講要點:主張增強對51% 攻擊的自動化防禦;Pacman:預測市場將實現更高資本效率和更好價格發現,樂於支持 Blast 預測市場建設;

機構、大公司與頭部專案方面, HashKey Chain主網將於第四季上線;流動性聚合投資策略協議Doubler 開啟空投活動;EOS 網路推出 2.5 億枚EOS 質押獎勵計畫; DOGS極速吸粉,已支持使用Telegram Stars 購買積分;Jupiter 已發布4 項更新以優化 LFG ,Sanctum 將在下週推出代幣時加以採用;

數據上,灰階調查:若以太坊現貨 ETF 獲批,近 1/4 的潛在美國選民將更有興趣進行投資;目前 97% 的ARB 持有者處於虧損狀態;Galaxy 研發:預計ETH ETF 的淨流入量為每月 10 億美元;

安全方面,DefiLlama 聯創:一系列使用 Square 域名服務的項目存在網站被攻擊風險,包括 Pendle、dYdX 等;Pendle:因域名被劫持已關閉網站,協議不受影響且用戶資金安全;Pendle 域名已得到保護,網站/應用程式恢復訪問;Compound Labs:網站已恢復安全,用戶需重新啟動瀏覽器以確保訪問正確域名……嗯,又是跌宕起伏的一周。

附《每週編輯精選》系列傳送門。

下期再會~