深度解析評估NFT抵押品的5種方法

原文作者:taetaehoho.eth

原文標題:《Valuing NFTs as Collateral - Overview, Landscape, Pros/Cons》

原文編譯:麟奇,鏈捕手

概述了

原文作者:

原文作者:

一級標題

起因

原文標題:《

原文編譯:麟奇,鏈捕手

之前

使用其中一些協議為NFT產生流動性的方法。

一級標題

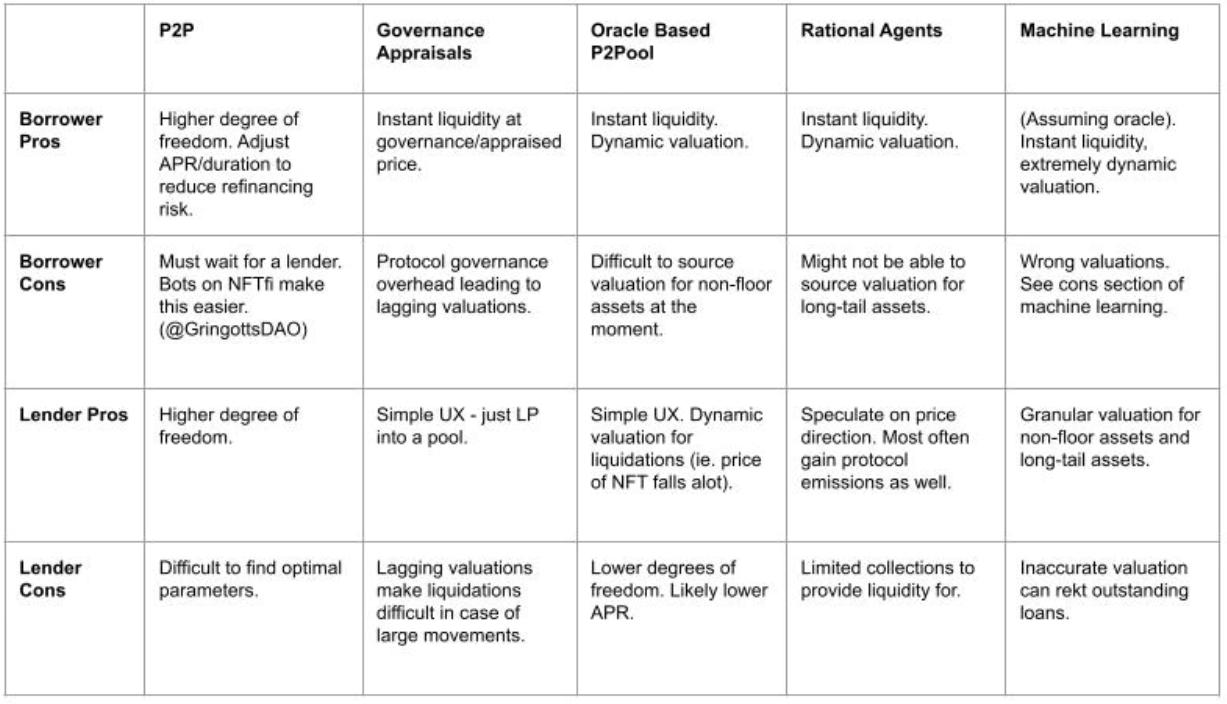

1.P2P

現在,我將專注於NFT金融化的其中一個領域,並且我認為這是目前最明顯的用例——通過NFT 抵押貸款為你的NFT創造流動性——並闡述協議在這個領域中如何評估NFT抵押品,以及每種方法的優缺點。

起因

二級標題

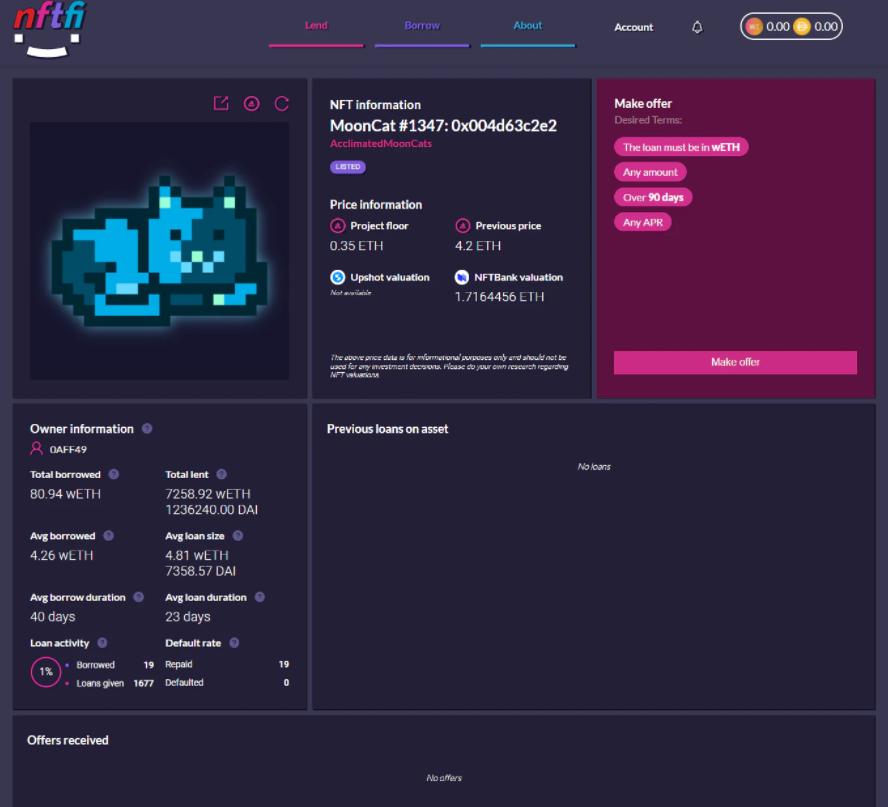

我有一個有價值的NFT。我不想賣掉它,但我想依靠其價值獲取流動性。我能做的是讓別人給我寫一筆以NFT 價值為抵押的貸款。在我得到ETH後,我就可以去玩defi,並且仍保留了我的Mooncat。

此過程中的一個重要步驟是評估抵押品價值。貸款機構只會提供流動性,前提是他們能夠充分保障自己的資本,並為自己承擔的風險——比如你的違約——獲取公平的補償。

確定借款人是值得信賴的,但這在無需許可的匿名環境中很難做到

一級標題

或者保證抵押品的價值足以在用戶違約的情況下保住借出資本

一級標題

二級標題

NFT 抵押貸款生態

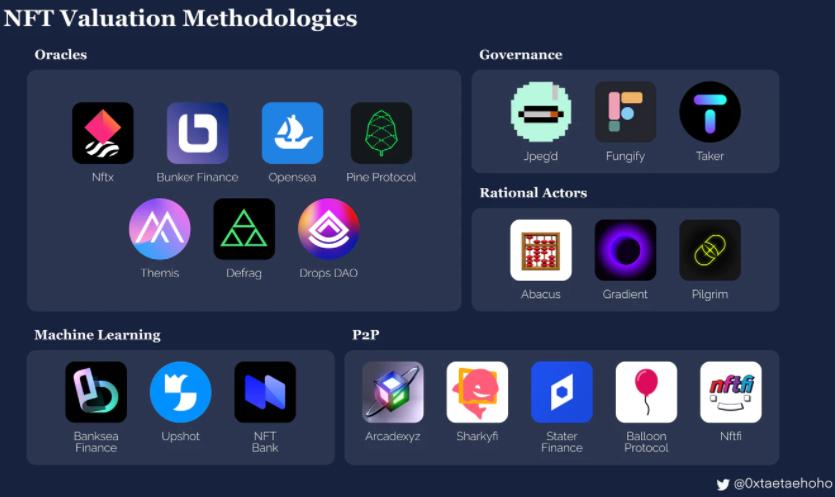

目前,在該領域運行的協議使用5個主要向量來確定估值。

二級標題

Alice需要Mooncat的流動性,並將其作為抵押品,進行貸款。

Bob需要在eth上賺取收益,提交了一份鏈下貸款報價,詳細說明了本金、期限和APR。

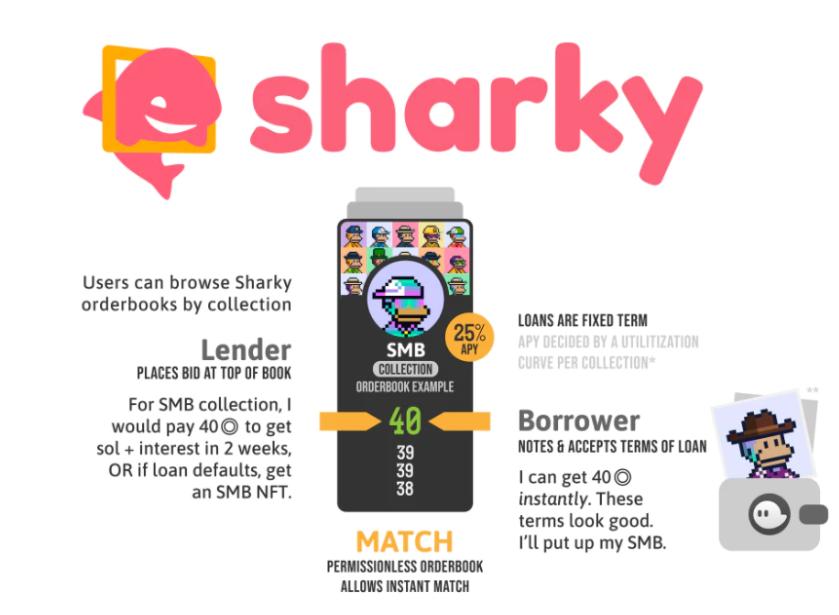

在所有的估值機制中,p2p市場給予了參與者最大的自由度。借款人和貸款人可以動態協商多個變量,以最好地匹配他們的個人風險偏好和環境因素。例如,想要執行為期15 天的Defi 策略的借款人可能希望獲得15 天期限的貸款,以最大限度地降低再融資風險。在簡化過用戶體驗的協議中,因為沒有為用戶提供足夠多的自由度(固定APR,期限長度),所以交易者無法執行這樣的策略。二級標題

基於這個模型去改變和創建的協議,在它們為市場參與者提供的選擇機會上存在很大差異。

例如在Sharkyfi 上,貸款期限都是定期的,APR 是根據利用率曲線決定的。貸方只能決定貸款規模。在藉款人方面,他們能夠自動地在貸款訂單簿的頂部看到最大的貸款規模,其APR和期限都是統一的。

Arcade要求借款人指定貸款條款,然後由貸款人填寫。

P2P的優點

高度可定制化。這使得特殊交易的談判成為可能(即藉方和出借方相互了解,因此簽訂更有利的條款,借方和出借方有條款偏好,並願意以非市場條款進行清算……等等)。

確定最佳參數可能很困難,而且需要大量資源

二級標題

借款人無法立即獲得流動性

沒有動態估值調整,清算基於LTV

二級標題

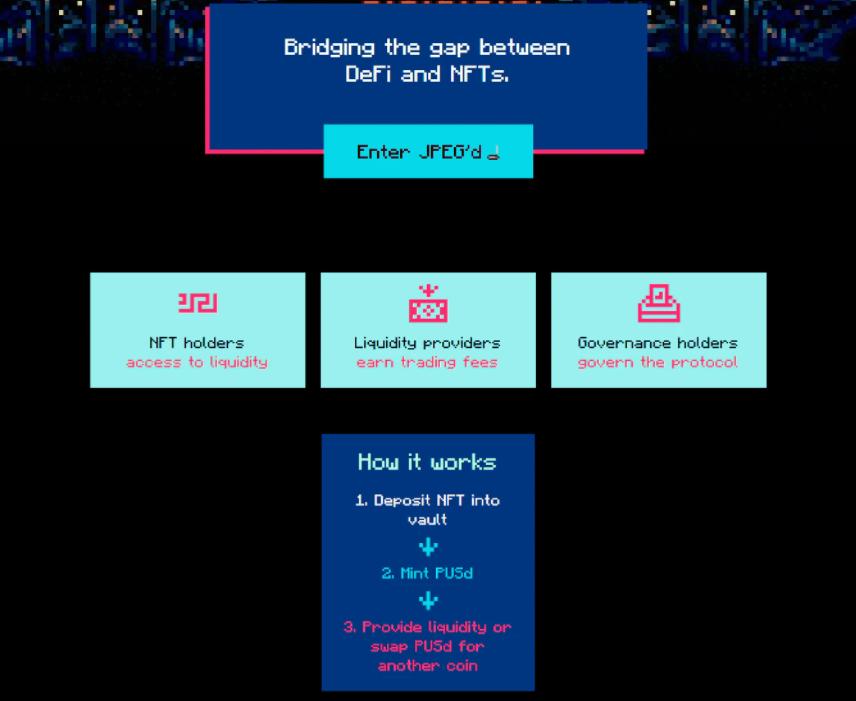

在JPEG'd上,用戶可以鑄造由NFT 存款抵押的穩定幣(類似於Maker 鑄造DAI 的方式)。在上線時,該協議將Alien Punks的價值定為4000ETH,將Ape Punks的價值定為2000ETH。根據該協議的Medium:

CuratorDAO由“每個NFT 類別中的知名個人和項目”組成。

二級標題

數據來源

CuratorDAO提供了一個評估值,所有借款人都可以依照這個估值獲得貸款(通過LTV緩衝)。

治理/評估的優勢

NFTXFloor Price

Opensea API—數據來源

借款人獲得即時流動性

估值是由人們的共識決定的,並經過漫長的投票過程進行驗證,因此不容易受到操縱價格的攻擊。治理方式可能會使調整進度緩慢二級標題

難以動態調整估值

二級標題

數據來源

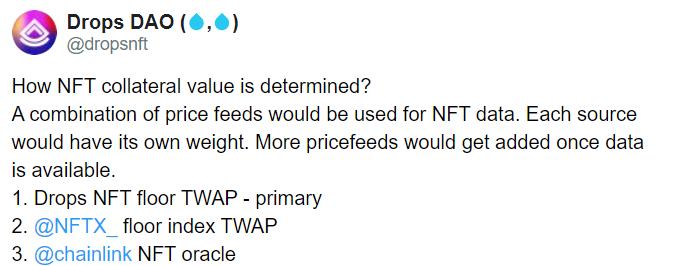

3.預言機和使用預言機的P2Pool

Oracles能夠基於外部價格反饋實現NFT的實時動態定價。使用oracle數據餵價的協議在一下方面會產生很大的不同

他們如何聚合源數據

在我們所研究的協議中,有兩個最被廣泛使用的來源。

然後匯總此數據餵價,通常以TWAP 的形式進行。然後將來自不同來源的數據組合成加權平均的最終價格。

Abacus Spot

二級標題“optimistic proof of stake”Chainlink NFT 預言機白皮書)

,然後將數據聚合成一個集合的加權平均底價。然後,借款人以該動態調整估值的LTV %貸款。

預言機的優勢

白皮書

借款人獲得即時流動性

二級標題

預言機的缺點

可以被操縱——市場越缺乏流動性,就越容易被操縱。惡意行為者可以持續以低價掛單NFT,並自行購買NFT,從而導致對該特定集合的清算。這僅在所討論的NFT流動性極差且套利機器人很少的情況下才有效。因此,確保上架要求(通過治理或自動)非常重要。

二級標題

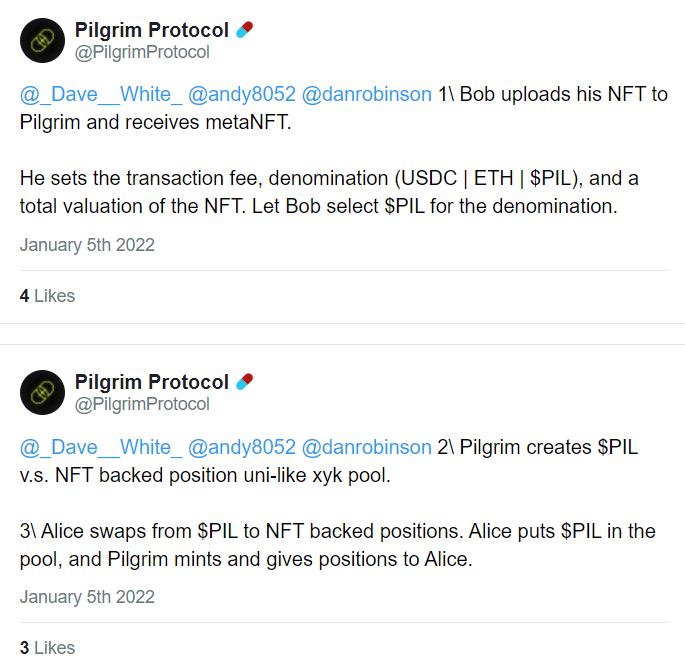

激勵利潤最大化代理人來確保NFT的正確估值。最常見的做法是,在估值提供商之間建立起“共擔風險”機制,即代理商會在用戶違約或估值錯誤中產生損失,相反情況下獲利。我們將探索兩種不同的方法,但同時也有許多不同的選擇。

白皮書GradientAbacus 使用一種

Pilgrim

的估值方法。 (

白皮書

Alice是一個利潤最大化的交易者。她看到一個稀有punk的開放池,並決定將ETH 鎖定在池中(我們稍後會解釋原因)。她鎖定ETH 的時間越長,她獲得的協議代幣釋放量ABC就越多。

因為她速度快,所以她得到了第一張“票”——池中的第一個0-1ETH是她的。

Bob 和他的朋友們也將ETH 鎖在池中。

Charlie立即“關閉”了這個池(只有Charlie可以這樣做,因為他擁有NFT),池中的所有ETH轉移給了Charlie,並將NFT進行48的小時拍賣。

如果NFT賣出超過20 ETH,利潤將轉移給Alice和Bob以及朋友們。那些較晚鎖定的人將獲得比例更高的利潤。這是因為…

因此,在第6 步中,Bob因承擔更大的風險而獲得了更大的回報。Banksea Finance二級標題

還有一些發生在到期日前後的複雜的事情,但總的來說,交易者的動機是鎖定足夠的ETH,使銷售的潛在利潤+代幣排放量=資本的機會成本(鎖定的ETH) 。How to value items in NFT projects? — Part 1就是這樣一個例子。

就是最好的例子。

因此,該協議使用利潤最大化的理性行為者來確定NFT的估值,在這種情況下,就是池內的總流動性。

Rational Agent的優點

Rational Agent的缺點

二級標題

協議必須將交易者吸引此到平台

目前,這些協議對單個NFT建立了估值,但這很難規模化

二級標題

5.機器學習"估值協議使用ML,將過去的交易和特徵作為輸入來預測估值。 NFTBank和"就是最好的例子。

。截至2021年11月,他們的模型對Axie的準確度已經達到了平均絕對百分比誤差的個位數。

NFTBank 已宣布與Chainlink 建立合作夥伴關係,將他們的預測價格帶到鏈上,因此需要實時NFT 估值的協議可以使用他們的數據餵價。

目前是非前瞻性的。