Sự bùng nổ niêm yết công ty tiền điện tử đang đến gần. Làm thế nào để tham gia Pre-IPO trên chuỗi?

- 核心观点:链上Pre-IPO交易兴起,打破私募股权市场壁垒。

- 关键要素:

- Robinhood推出未上市公司代币交易遭OpenAI反对。

- 私募市场价值创造是公共股市的三倍,但散户难参与。

- Ventuals、Earlybird等项目探索链上Pre-IPO衍生品交易。

- 市场影响:为散户提供高成长标的投资机会。

- 时效性标注:中期影响。

Vào tháng 6 năm nay, gã khổng lồ môi giới trực tuyến Robinhood đã ra mắt một dịch vụ mới cho người dùng châu Âu, cung cấp cơ hội giao dịch "token cổ phiếu" của các công ty kỳ lân tư nhân hàng đầu như OpenAI và SpaceX. Robinhood thậm chí còn phát hành một lượng nhỏ token OpenAI và SpaceX cho những người dùng mới đủ điều kiện như một phương tiện để thu hút người dùng mới.

Tuy nhiên, động thái này ngay lập tức bị OpenAI phản đối. OpenAI đã chính thức làm rõ trên X rằng "các token OpenAI này không đại diện cho quyền sở hữu của OpenAI, và chúng tôi không có quan hệ đối tác nào với Robinhood." Elon Musk không trực tiếp bình luận về token của Robinhood trong bài đăng này, nhưng ông đã tweet lại tuyên bố của OpenAI, mỉa mai rằng: "'Vốn sở hữu' của chính các người là giả mạo." Câu nói đùa này không chỉ chế giễu hoạt động vốn của OpenAI sau khi trở thành một tổ chức vì lợi nhuận, mà còn gián tiếp chỉ ra sự phản đối mạnh mẽ của các công ty tư nhân khi bị tước mất "quyền định giá" đối với những cổ phiếu như vậy.

Bất chấp sự hoài nghi, những nỗ lực của các công ty môi giới truyền thống phản ánh sự quan tâm mạnh mẽ của thị trường đối với giao dịch tài sản trên chuỗi trước IPO. Lý do rất đơn giản: cổ tức khổng lồ của thị trường sơ cấp từ lâu đã được một số ít tổ chức và cá nhân có giá trị tài sản ròng cao nắm giữ, dẫn đến sự gia tăng định giá đáng kể cho nhiều công ty ngôi sao khi IPO (hoặc mua lại). Ví dụ, công ty phần mềm thiết kế Figma, sau khi không hoàn tất việc mua lại với Adobe do lo ngại về luật chống độc quyền, đã niêm yết độc lập vào năm 2025 với giá IPO là 33 đô la một cổ phiếu. Giá cổ phiếu tăng vọt lên 115,50 đô la vào ngày giao dịch đầu tiên, tăng 250%. Mức giá này chuyển thành vốn hóa thị trường gần 68 tỷ đô la, vượt xa mức định giá 20 tỷ đô la mà Adobe đã đàm phán trước đó với công ty. Một ví dụ khác là sàn giao dịch tiền điện tử Bullish mới được niêm yết gần đây, chứng kiến giá cổ phiếu tăng vọt 290% khi mở cửa.

Những trường hợp này chứng minh rằng việc đầu tư vào các công ty như vậy trước khi chúng lên sàn có thể mang lại lợi nhuận cao hơn gấp nhiều lần, thậm chí hàng chục lần. Tuy nhiên, theo truyền thống, việc tham gia vào các cơ hội như vậy rất khó khăn và phức tạp đối với các nhà đầu tư trung bình. Sức hấp dẫn của khái niệm tiền IPO trên chuỗi nằm ở chỗ cho phép các nhà đầu tư bán lẻ chia sẻ cổ tức giá trị gia tăng của các công ty tương lai thông qua blockchain.

Quy mô và rào cản của thị trường vốn tư nhân

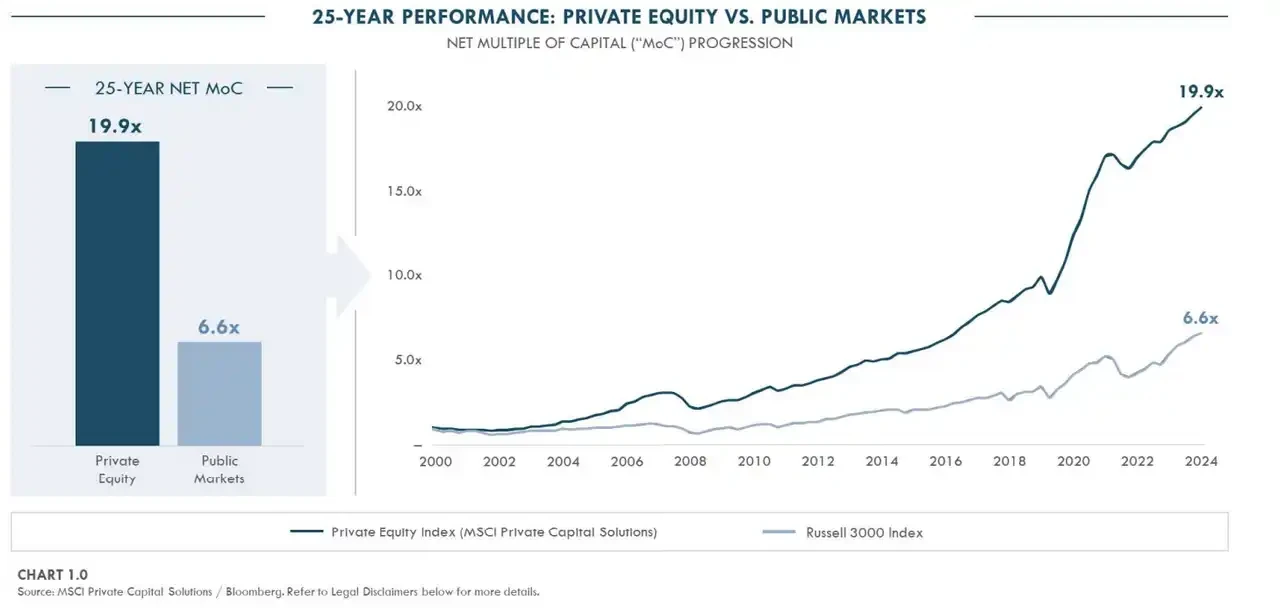

Trong vài thập kỷ qua, thị trường vốn cổ phần tư nhân toàn cầu đã phát triển mạnh mẽ và nhanh chóng, nhưng lại rất khép kín. Theo nghiên cứu của Yann Robard, đối tác tại Dawson Management, trong bài viết " Tại sao vốn cổ phần tư nhân chiến thắng: Suy ngẫm về một phần tư thế kỷ vượt trội ", trong 25 năm qua, thị trường vốn cổ phần tư nhân đã tạo ra giá trị gấp khoảng ba lần thị trường chứng khoán đại chúng trong cùng kỳ. Nhiều công ty nổi bật đã trì hoãn hoặc thậm chí bỏ qua các đợt IPO, huy động hàng tỷ đô la thông qua nhiều vòng gọi vốn tư nhân. Ví dụ, OpenAI đã huy động được 6,6 tỷ đô la từ các nhà đầu tư bao gồm Microsoft và SoftBank vào tháng 10 năm 2024, và hoàn thành thêm 40 tỷ đô la vào tháng 3 năm 2025, trở thành vòng gọi vốn vốn cổ phần tư nhân lớn nhất trong lịch sử. Với nguồn vốn tư nhân dồi dào, nhiều công ty có thể duy trì trạng thái vốn cổ phần tư nhân trong thời gian dài hoặc niêm yết sau đó. Kết quả là, các khoản cổ tức tăng trưởng khổng lồ tích lũy trước khi các công ty niêm yết, nhưng chỉ các nhà đầu tư tổ chức mới có thể tham gia vào những khoản lợi nhuận này, hoàn toàn loại trừ công chúng nói chung.

Biểu đồ so sánh việc tạo ra giá trị trên thị trường tư nhân và công cộng trong 25 năm qua, nguồn: Dawsonpartners

Theo truyền thống, một số ít nền tảng giao dịch thứ cấp nhắm đến các nhà đầu tư giàu có (như Forge và EquityZen ở Mỹ) chỉ cung cấp các kênh chuyển nhượng cổ phiếu trước IPO hạn chế. Tuy nhiên, các nền tảng này chủ yếu sử dụng mô hình khớp lệnh ngang hàng (peer-to-peer), với rào cản gia nhập cao, thường chỉ nhắm đến các nhà đầu tư được công nhận, với mức đầu tư tối thiểu hàng chục nghìn đô la. Mô hình OTC này dẫn đến thanh khoản thị trường kém, thiếu cơ chế phát hiện giá và hiệu quả giao dịch thấp. Hơn nữa, điều lệ của nhiều công ty kỳ lân đặt ra những hạn chế đáng kể đối với việc chuyển nhượng cổ phiếu, yêu cầu nhân viên hoặc cổ đông ban đầu phải được công ty phê duyệt mới được bán cổ phiếu.

Theo khuôn khổ pháp lý hiện hành, thị trường thứ cấp vốn cổ phần tư nhân hầu như không mở cửa cho các nhà đầu tư thông thường. Tuy nhiên, rào cản này đang dần được gỡ bỏ. Ví dụ, vào tháng 6 năm nay, Nasdaq Private Market (NPM) đã ra mắt Tape D, một bộ dữ liệu thời gian thực về các công ty vốn cổ phần tư nhân. Dữ liệu này cung cấp tính minh bạch về giá và khả năng hiển thị định giá cho các công ty tư nhân và trước IPO, cho phép người dùng truy cập thông tin họ cần thông qua API. Điều này cũng tạo ra một sân chơi bình đẳng hơn cho các nhà tiên tri.

Thị trường tiền IPO không phải là điều mới mẻ đối với lĩnh vực tiền điện tử. Trong vài năm qua, mô hình này đã gặp khó khăn trong việc áp dụng rộng rãi do những hạn chế về hiệu suất kỹ thuật, tuân thủ quy định và thiếu sự đào tạo cho nhà đầu tư. Tuy nhiên, bối cảnh đang dần hoàn thiện, với những cải tiến đáng kể về khả năng mở rộng blockchain và trải nghiệm người dùng, cùng với cơ sở hạ tầng ngày càng mạnh mẽ như lưu ký và KYC/AML. Hơn nữa, các công ty AI và tiền điện tử đang nhanh chóng tiến tới IPO, tạo ra những câu chuyện mới và nhu cầu đầu tư để tiếp cận sớm với các mục tiêu tăng trưởng cao này. So với việc chỉ đầu tư vào các tài sản tiền điện tử có tính biến động cao, các sản phẩm token hóa tiền IPO mang lại cả tiềm năng đầu cơ và các lộ trình thoát vốn có cấu trúc, có thể dự đoán được, thu hút nhiều quỹ hơn đang tìm kiếm các cơ hội đầu tư đa dạng.

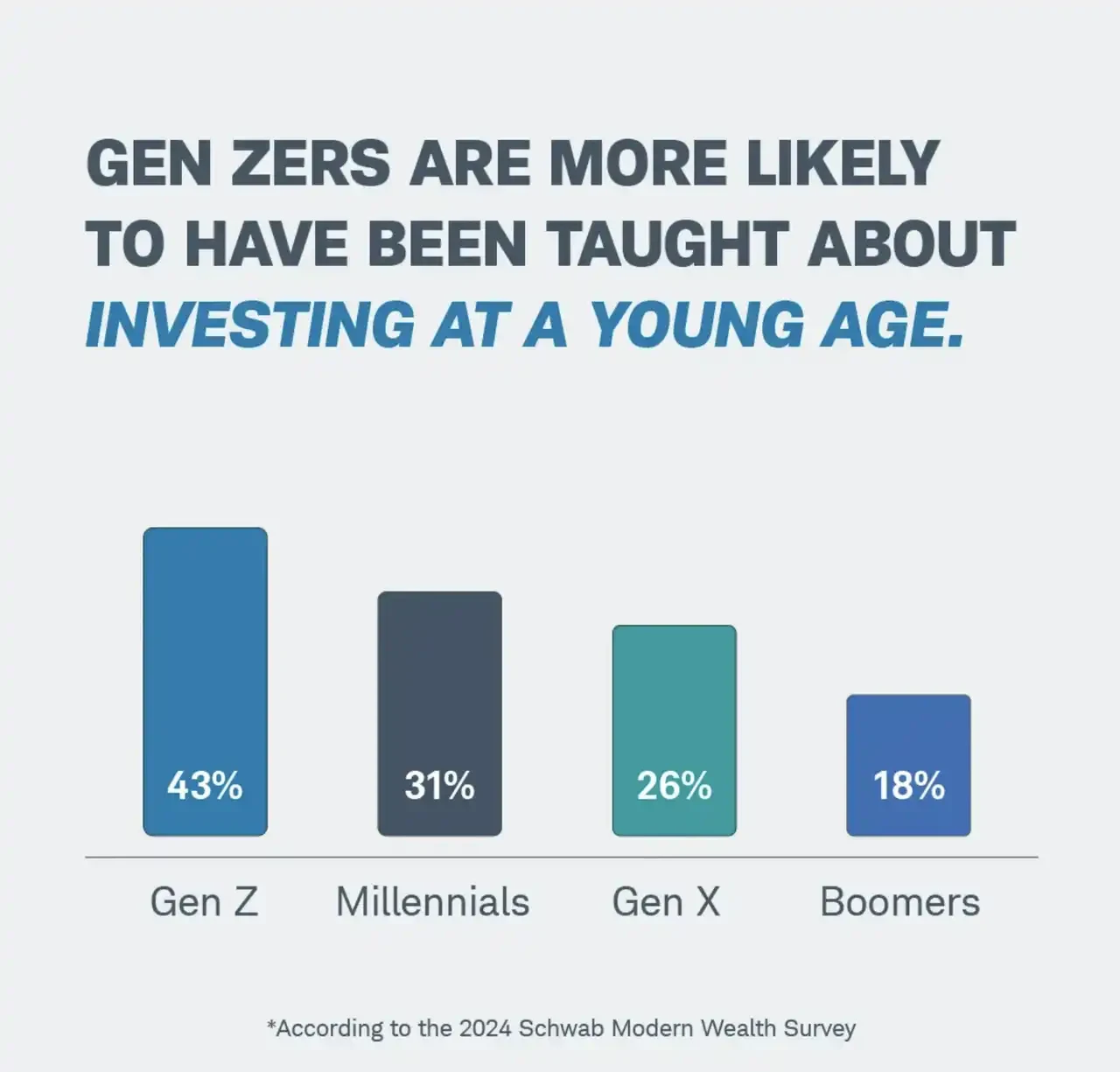

Quan trọng hơn, thế hệ Millennials và thế hệ Z đang trở thành những nhà đầu tư chính. Họ ưa chuộng đầu tư trực tiếp, giao dịch thường xuyên và tích cực tìm kiếm các cơ hội đầu tư vốn cổ phần tư nhân tiềm năng cao, chẳng hạn như SpaceX, OpenAI và Anthropic. Tuy nhiên, theo các khuôn khổ truyền thống, những thương vụ này hầu như không thể tiếp cận được với họ. Nếu thị trường tiền IPO có thể tận dụng token hóa trên chuỗi để chia cổ phiếu chưa niêm yết thành các đơn vị nhỏ, có rào cản gia nhập thấp và giới thiệu các cơ chế thanh khoản thứ cấp minh bạch, thị trường này sẽ có tiềm năng cung cấp cho các nhà đầu tư trẻ này các lựa chọn đầu tư tự quản lý, kiểm soát chi phí phù hợp với giá trị của họ, từ đó mang lại một nguồn vốn bán lẻ toàn cầu gia tăng chưa từng có cho vốn cổ phần tư nhân.

Thế hệ Z và thế hệ Millennials có xu hướng đầu tư tiền bạc nhiều hơn là để dành cho việc nghỉ hưu. Để biết thêm dữ liệu chi tiết về những khía cạnh này, hãy xem báo cáo nghiên cứu Medium của Jarsy.

Thông qua token hóa, vốn cổ phần chưa niêm yết vốn đắt đỏ và khan hiếm trước đây có thể được chia nhỏ thành các token kỹ thuật số nhỏ và giao dịch trực tuyến 24/7. Hợp đồng thông minh cũng có thể tự động thực thi các quyền như cổ tức và quyền biểu quyết, nâng cao tính minh bạch và hiệu quả. Quan trọng hơn, nếu các token này có thể được giao dịch trên một sàn giao dịch phi tập trung (DEX) hoặc một nền tảng tuân thủ, các nhà tạo lập thị trường và nhóm thanh khoản có thể cung cấp báo giá liên tục, tránh tình trạng thiếu thanh khoản vốn có trong các giao dịch ngang hàng thuần túy. Về lý thuyết, token hóa vốn cổ phần tư nhân có thể cho phép các nhà đầu tư cá nhân trên toàn thế giới tham gia vào sự phát triển của các công ty tư nhân hàng đầu với rào cản gia nhập tối thiểu, cải thiện việc xác định giá và làm cho việc định giá trở nên minh bạch và dựa trên thị trường hơn.

Tất nhiên, tầm nhìn càng lớn, thực tế càng hạn chế. Sự phức tạp của các quy định truyền thống, sự phản đối từ các công ty tư nhân, và sự phức tạp của việc tích hợp công nghệ đều là những thách thức chưa được giải quyết trên con đường token hóa. Tuy nhiên, trong khoảng một năm trở lại đây, với những thay đổi trong xu hướng chính sách, chúng ta đã chứng kiến sự gia tăng đột biến các dự án khám phá các giao dịch tiền IPO trên chuỗi. Một số tập trung vào các sản phẩm phái sinh và giao dịch đòn bẩy, trong khi một số khác chuyên về việc chuyển nhượng vốn chủ sở hữu thực được token hóa.

Giao dịch trên chuỗi trước IPO

Nền tảng này tập trung vào trải nghiệm giao dịch và thường không trực tiếp nắm giữ cổ phiếu thực tế của các công ty cơ sở. Thay vào đó, nó cho phép người dùng đặt cược vào sự tăng giảm định giá của các công ty tư nhân thông qua các công cụ phái sinh hoặc các cơ chế khác. Phương pháp này mang lại lợi thế là rào cản gia nhập thấp và không có quy trình phân phối cổ phiếu phức tạp; tuy nhiên, thách thức nằm ở rủi ro về giá và tuân thủ.

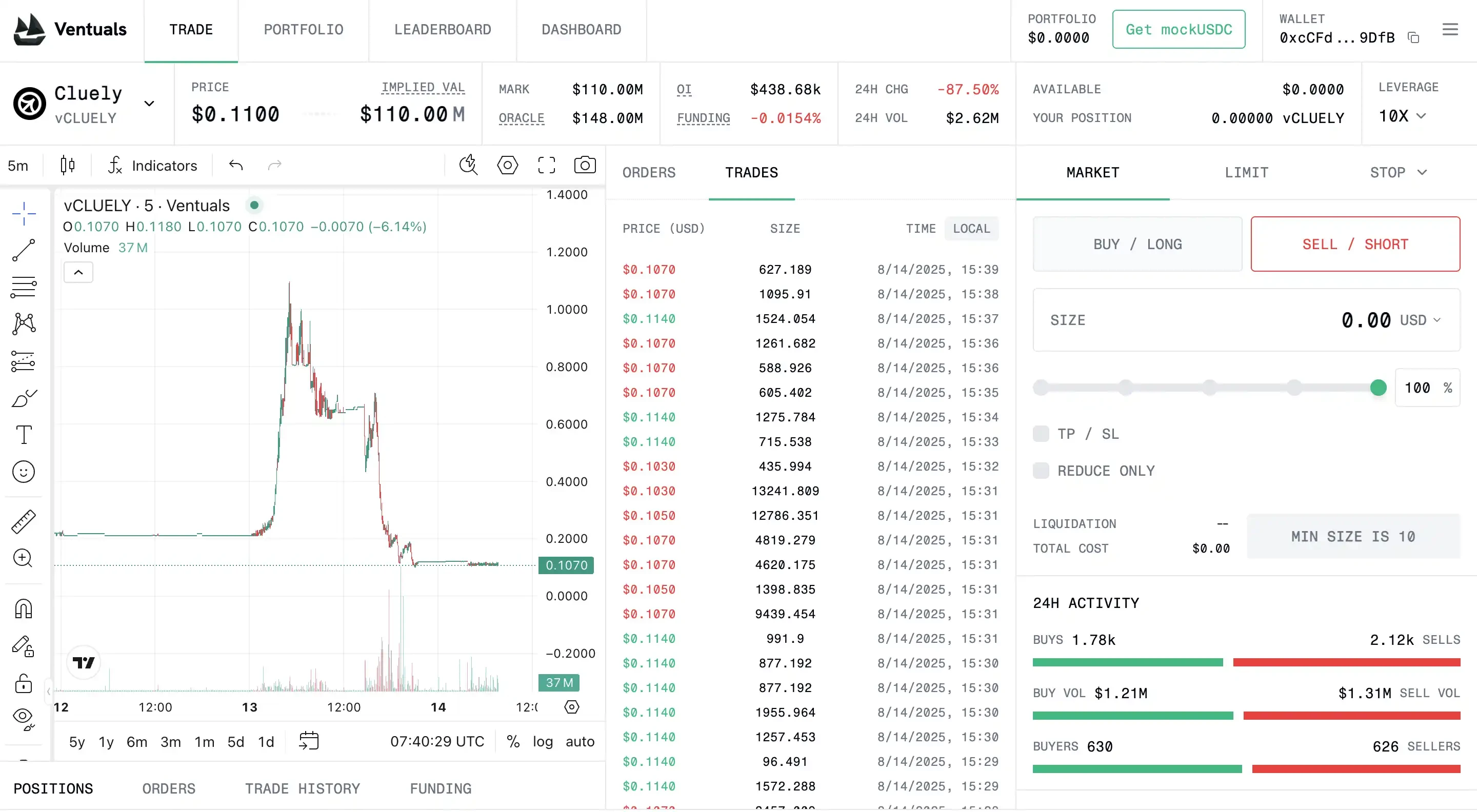

Ventuals : Khả năng mở "Hợp đồng vĩnh viễn trước IPO" đòn bẩy 10x trên Hyperliuqid

Ventuals là một dự án mới được Paradigm ươm tạo và được thành lập bởi Alvin Hsia, người đồng sáng lập nền tảng nội dung mới nổi Subs.fun. Trước đó, ông cũng từng đồng sáng lập nền tảng dữ liệu đầu cuối Shadow với tư cách là Eir (Doanh nhân lưu trú) của Paradigm.

Ventuals hướng đến mục tiêu cho phép người dùng giao dịch hợp đồng tương lai vĩnh viễn của các công ty tư nhân trên blockchain Hyperliquid. Mô hình này tương tự như giao dịch hợp đồng thông thường trên thị trường tiền điện tử, nhưng với tài sản cơ sở là chỉ số định giá của một công ty khởi nghiệp nổi tiếng. Ưu điểm cốt lõi của Ventuals nằm ở việc cung cấp một thị trường giao dịch mà không yêu cầu người dùng sở hữu cổ phiếu cơ sở, khiến nó tương tự hơn với các nền tảng dự đoán như Polymarket. Điều này cũng cho phép Ventuals bỏ qua nhiều yêu cầu quản lý chứng khoán truyền thống (chẳng hạn như xác minh danh tính và trình độ nhà đầu tư được công nhận).

Nền tảng này tận dụng tiêu chuẩn HIP-3 của Hyperliquid để tạo ra các thị trường hợp đồng vĩnh viễn tùy chỉnh và sử dụng cơ chế "oracle lạc quan" để thu thập dữ liệu định giá. Bất kỳ ai cũng có thể gửi định giá công ty và cam kết đặt cọc. Nếu không ai phản đối giá, giá đó sẽ hợp lệ. Tranh chấp được giải quyết thông qua bỏ phiếu trên chuỗi. Cơ chế này mang lại sự đồng thuận về định giá riêng tư, vốn trước đây khó có được, lên blockchain, tạo cơ sở cho việc định giá.

Phương pháp định giá của Ventuals cũng rất thú vị. Thay vì sử dụng trực tiếp giá cổ phiếu vòng gọi vốn gần đây nhất của công ty, phương pháp này sử dụng định giá của công ty chia cho 1 tỷ đô la làm điểm neo cho giá token. Ví dụ: nếu định giá mới nhất của OpenAI là 350 tỷ đô la, thì giá ban đầu của một token vOAI được đặt ở mức 350 đô la. Thiết kế này giúp giảm rào cản gia nhập và làm cho các con số giá trở nên trực quan. Tuy nhiên, vấn đề là định giá của các công ty tư nhân vốn dĩ không rõ ràng và ít được cập nhật, chủ yếu dựa vào thông tin tài chính hoặc giao dịch thứ cấp không thường xuyên. Mặc dù Ventuals đã giới thiệu các kỹ thuật như oracle và EMA (trung bình động hàm mũ) để làm phẳng giá, nhưng bất đối xứng thông tin vẫn là một nhược điểm lớn: khi dữ liệu cơ sở bị trễ hoặc thậm chí bị bóp méo, giao dịch phái sinh dựa trên nó có thể khuếch đại sự biến động của thị trường. Các nền tảng như Polymarket sử dụng oracle đã gặp phải các vấn đề liên quan đến những sai sót này. Ở quy mô lớn hơn, quá trình giao dịch nhanh chóng có thể gây ra cho Ventuals những vấn đề thậm chí còn lớn hơn.

Nhờ đội ngũ sáng lập đã sử dụng tiền của các nhà đầu tư để mua Ferrari, giá trị thị trường của công ty đã giảm mạnh. Nguồn: Ventuals

Là một nền tảng giao dịch, điểm mạnh nhất của Ventuals là cung cấp các cơ hội mua hoặc bán với đòn bẩy lên đến 10 lần, cho phép người dùng "kiếm lợi nhuận lớn chỉ với một khoản đầu tư nhỏ". Tuy nhiên, nền tảng hiện vẫn đang trong giai đoạn thử nghiệm (chỉ chạy trên mạng thử nghiệm). Ventuals đang theo đuổi phương pháp phái sinh hoàn toàn phi tập trung, tận dụng khả năng khớp lệnh trên chuỗi hiệu suất cao (khả năng xử lý 100.000 lệnh mỗi giây của Hyperliquid) để tạo ra một sàn giao dịch tiền IPO toàn cầu mà không cần các trung gian đáng tin cậy. Tất nhiên, những thách thức về tuân thủ quy định vẫn còn rất lớn. Mặc dù các hợp đồng này không nắm giữ cổ phiếu thực tế, nhưng về cơ bản chúng là những khoản đặt cược vào giá chứng khoán và vẫn có thể được các cơ quan quản lý coi là phái sinh chứng khoán. Hơn nữa, ai sẽ cung cấp thanh khoản và đảm bảo tính chính xác của các dự đoán vẫn chưa chắc chắn.

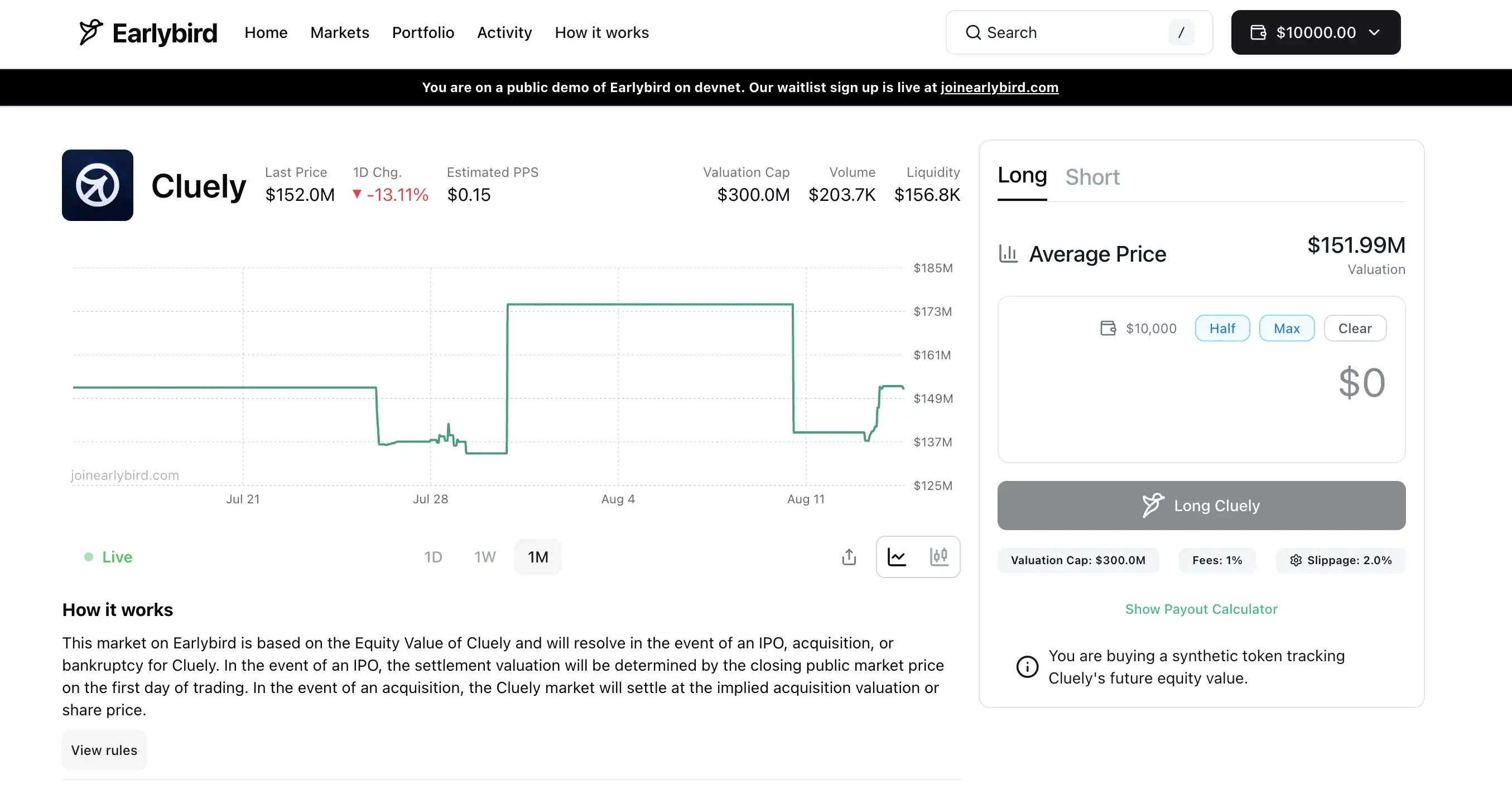

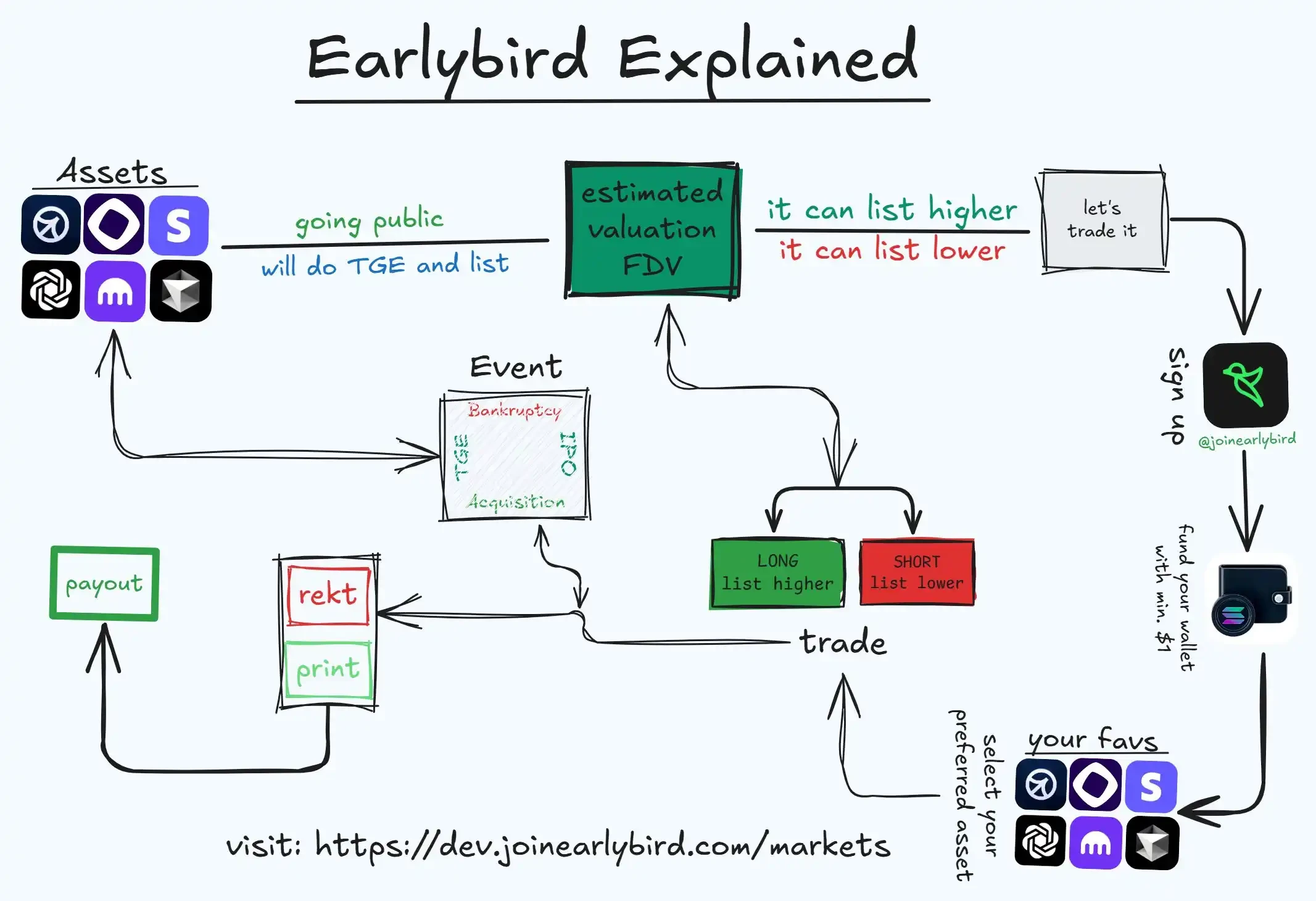

Earlybird : Thị trường mua/bán Solana trước IPO

Earlybird, được thành lập bởi đội ngũ đứng sau Hyperspace, thị trường NFT trên Solana (đã ngừng hoạt động vào năm 2024 và thậm chí Twitter đã đổi tên từ Hyperspace thành Earlybird), cũng tập trung vào việc cho phép người dùng "mua dài hạn hoặc bán khống" các công ty trước khi IPO, định vị mình là nền tảng giao dịch vốn cổ phần tư nhân thế hệ tiếp theo dành cho các nhà đầu tư cá nhân. Đội ngũ này, trước đây đã nhận được đầu tư từ các công ty đầu tư mạo hiểm tiền điện tử hàng đầu (như Dragonfly và Pantera) và tích lũy kinh nghiệm trong lĩnh vực NFT Solana, hiện đang chuyển hướng tập trung sang thị trường tiền IPO.

Có vẻ như giá do các nhà tiên tri của hai nền tảng đưa ra hơi khác nhau. Tôi không biết liệu điều này có được khắc phục sau khi ra mắt hay không. Trong tương lai, với sự hỗ trợ của polymarket, việc kinh doanh chênh lệch giá trên nhiều nền tảng có thể khả thi.

Đội ngũ sáng lập Earlybird bao gồm hai nhà đồng sáng lập Hyperspace là Kamil Mafoud và Santhosh Narayan. Sau khi Hyperspace đóng cửa mảng kinh doanh NFT vào năm 2024, nhóm được cho là đã bắt đầu tập trung vào việc phát triển Earlybird. Trên thực tế, họ có thể thấy thoải mái hơn với khái niệm "nền tảng tiền IPO" hơn là "nền tảng NFT". Cả hai đều có kinh nghiệm phân tích đầu tư tại Morgan Stanley, và các mối quan hệ trên Phố Wall có lẽ quan trọng hơn trong lĩnh vực này so với lĩnh vực tiền điện tử.

Hình thức cụ thể của sản phẩm Earlybird vẫn chưa được tiết lộ đầy đủ (nền tảng vẫn đang trong giai đoạn thử nghiệm kín, yêu cầu ứng dụng), nhưng người dùng có thể dùng thử trên mạng thử nghiệm Dev (với phần thưởng dùng thử 10.000 đô la, lol). Dựa trên thông tin quảng cáo, có vẻ như nó sẽ tương tự như Ventures, tận dụng các công cụ phái sinh trên chuỗi hoặc tài sản mô phỏng để cho phép người dùng đặt cược vào định giá của các công ty tư nhân. Môi trường trên chuỗi tốc độ cao, phí thấp của Solana cũng phù hợp để xây dựng thị trường giao dịch thời gian thực. Nhóm có thể áp dụng cơ chế sổ lệnh hoặc nhà tạo lập thị trường AMM để cung cấp thanh khoản liên tục hơn so với giao dịch OTC truyền thống. Điều đáng chú ý là Solana đã có các hoạt động giao dịch tài sản tương tự trước IPO, chẳng hạn như PreStocks, cũng như các cổ phiếu Hoa Kỳ trên chuỗi trước đó (chẳng hạn như tài sản tổng hợp mStock hiện không còn tồn tại trên Mango Markets).

Logic giao dịch của Earlybird, nguồn: @0xprotonkid

Xét về góc độ thị trường, Earlybird có thể áp dụng một cách tiếp cận cởi mở và phi tập trung hơn, với các hạn chế tương đối lỏng lẻo về khu vực người dùng và yêu cầu trình độ. Tóm lại, Earlybird đang tích cực khám phá lộ trình tiền IPO trong nhóm Solana. Giống như Ventures, Earlybird đã chọn ý tưởng "không động đến vốn chủ sở hữu thực và hiện thực hóa thị trường thông qua các sản phẩm phái sinh". Thành công hay thất bại của Earlybird phụ thuộc phần lớn vào việc liệu công ty có thể giải quyết được hai vấn đề cốt lõi là định giá và kiểm soát rủi ro tuân thủ hay không.

PreStock (được Republic hỗ trợ): "Đứa trẻ ngoan" trong số các nền tảng giao dịch mã thông báo cổ phiếu

So với các mô hình "tài sản nhẹ" của Ventures và Earlybird, PreStocks gần gũi hơn với giao dịch chứng khoán truyền thống, mặc dù là trên chuỗi. Được thành lập bởi một đội ngũ Singapore và được hỗ trợ bởi nền tảng đầu tư tư nhân uy tín Republic Capital, PreStocks nắm giữ cổ phần của các công ty tư nhân thực sự thông qua một công ty mục đích đặc biệt (SPV) và phát hành token được neo giá 1:1 vào tài sản cơ sở.

Nói một cách đơn giản, nếu PreStocks mua một lô cổ phiếu ban đầu của OpenAI thông qua một SPV, họ sẽ đúc token "pOPENAI" trên Solana với tỷ lệ một token cho mỗi cổ phiếu để người dùng giao dịch. Mỗi token được hỗ trợ bởi cổ phiếu thực tế, và các nhà đầu tư nắm giữ những token này được hưởng lợi ích kinh tế gần như tương đương với việc nắm giữ cổ phiếu (chẳng hạn như tăng giá cổ phiếu và dòng tiền IPO trong tương lai), nhưng không có tư cách cổ đông hợp pháp trực tiếp hoặc cổ tức.

PreStocks hiện hỗ trợ giao dịch token cho 22 công ty tư nhân, bao gồm các kỳ lân nổi tiếng như OpenAI và Canva. Người dùng có thể mua và bán các token này bằng ví Solana với mức giá chỉ vài đô la, không giới hạn đầu tư. Token trên PreStocks có thể được tự do chuyển nhượng trên chuỗi, giao dịch hoặc vay mượn trên các sàn giao dịch phi tập trung (DEX), và thậm chí được sử dụng để cung cấp thanh khoản nhằm kiếm phí giao dịch hoặc xây dựng các sản phẩm có cấu trúc mới. PreStocks tích hợp với nền tảng tổng hợp Jupiter và nhà tạo lập thị trường Meteora, cho phép giao dịch 24/7 và thanh toán tức thì.

Để đảm bảo mỗi token được bảo chứng bằng cổ phiếu thật, PreStocks có một đơn vị lưu ký được quản lý nắm giữ cổ phiếu cơ sở và cam kết công bố báo cáo kiểm toán thường xuyên. Tuy nhiên, đội ngũ vẫn chưa công bố tài liệu chi tiết chứng minh việc nắm giữ của mình, chỉ nêu rõ rằng tất cả token đều được thế chấp hoàn toàn 100%. Do tham gia vào lĩnh vực vốn cổ phần tư nhân, PreStocks đang phải đối mặt với áp lực tuân thủ đáng kể. Do đó, công ty đã chặn người dùng từ các khu vực pháp lý lớn như Hoa Kỳ (KYC không bắt buộc đối với giao dịch trực tuyến, nhưng bắt buộc đối với việc đúc hoặc đổi PreStocks). Công ty đã được đăng ký tại Singapore do các quy định tương đối lỏng lẻo.

Nhà sáng lập PreStocks, Xavier Ekkel, từng tuyên bố tầm nhìn của mình là biến việc đầu tư vốn cổ phần tư nhân trở nên dễ dàng như giao dịch cổ phiếu đại chúng. Bằng cách cung cấp cho các nhà đầu tư bán lẻ quyền truy cập không rào cản vào các kỳ lân, PreStocks thực sự đã làm suy yếu sự độc quyền của thị trường thứ cấp truyền thống. Tuy nhiên, mô hình này cũng có những hạn chế đáng kể. Thứ nhất, tính thanh khoản: Do nguồn cung cổ phiếu cho mỗi công ty bị hạn chế (hiện tại, vốn hóa thị trường của một mã thông báo của một công ty duy nhất trên nền tảng PreStocks thường chỉ vài trăm nghìn đô la), độ sâu thị trường nông và các giao dịch lớn có thể tác động đến giá. So với các tổ chức thứ cấp đã thành lập như Forge, nơi xử lý quy mô giao dịch trung bình vượt quá 5 triệu đô la và sở hữu hệ thống quản lý lệnh cấp tổ chức, hệ thống giao dịch của PreStocks yêu cầu sự hỗ trợ của một cơ sở người dùng rộng hơn.

Thứ hai, khả năng mở rộng của PreStocks bị hạn chế bởi cơ cấu cổ đông 1:1. Với mỗi mục tiêu mới, PreStocks phải đàm phán mua cổ phiếu thực tế ngoại tuyến. Điều này đòi hỏi phải trao đổi từng trường hợp cụ thể với người bán (nhân viên, công ty đầu tư mạo hiểm, quỹ, v.v.), một quá trình dài và phụ thuộc vào mong muốn của công ty mục tiêu. Hơn nữa, bản thân PreStocks không phải là một sàn giao dịch chứng khoán được cấp phép và hoạt động chủ yếu trong vùng xám. Nếu các cơ quan quản lý thay đổi lập trường, nền tảng này có thể bị buộc phải hạn chế hoặc thanh lý các tài sản liên quan.

Nhìn chung, PreStocks có cách tiếp cận thực tế hơn so với các sản phẩm phái sinh, sử dụng tiền thật để "mua đường" cho nhà đầu tư cá nhân. Ưu điểm của PreStocks là bảo vệ nhà đầu tư tốt hơn (được hỗ trợ bởi cổ phiếu thật, đảm bảo lợi nhuận thực tế trong các đợt IPO trong tương lai), nhưng nhược điểm bao gồm chi phí vận hành cao và những thách thức đáng kể về tuân thủ. Tôi tin rằng Repuic muốn phát triển PreStocks thành một "nền tảng giao dịch thanh khoản cao" trên chuỗi để phân phối token phản chiếu của mình. Vì hoạt động theo các quy tắc Reg CF, giới hạn đầu tư ở mức 5.000 đô la và yêu cầu khóa một năm, đồng thời hạn chế thanh khoản và các hạn chế "khóa" trên nền tảng giao dịch tập trung INX đã mua lại, Repuic đã chọn cách tiếp cận "phi truyền thống" của PreStocks.

Một nền tảng tập trung vào việc mã hóa vốn chủ sở hữu thực

Loại nền tảng này trực tiếp cung cấp cho người dùng cuối cơ hội mua cổ phần trong các công ty tư nhân, về cơ bản là một hình thức phát hành chứng khoán trên chuỗi hoặc huy động vốn cộng đồng tư nhân. Các nền tảng này thường yêu cầu nhà đầu tư nắm giữ hoặc khóa cổ phiếu thực tế, sử dụng token làm bằng chứng cho lợi nhuận trong tương lai. Mô hình này gần với tài chính truyền thống hơn, nhưng tận dụng blockchain để đăng ký và giao dịch, do đó thường được quản lý bởi các công ty tài chính truyền thống hoặc các công ty Fintech.

Jarsy : Một trang web mua nhóm cho các mã thông báo cổ phần

Trong số rất nhiều dự án tiền IPO, Jarsy nổi bật với tiến độ ổn định. Dự án được ra mắt lặng lẽ trên mạng lưới Arbitrum vào năm 2024. Jarsy, Inc., công ty có trụ sở tại San Francisco đứng sau dự án này, được thành lập bởi Hanqin, Chunyang Shen và Yiying Hu. Đội ngũ sáng lập bao gồm các cựu giám đốc điều hành của Uber Trung Quốc và trưởng nhóm kỹ thuật của Afterpay, với hiểu biết sâu sắc về hoạt động và quy định của các sản phẩm internet. Dự án đã huy động được 5 triệu đô la tài trợ từ các tổ chức, bao gồm Breyer Capital, cùng với các nhân vật nổi bật khác trong ngành, bao gồm Evan Cheng, CEO của Mysten Labs, Nathan McCauley, CEO của Anchorage và Richard Liu, CEO của Huma Finance. Sứ mệnh của Jarsy là "dân chủ hóa đầu tư tư nhân thông qua blockchain". Thông qua việc hỗ trợ tài sản vật chất nghiêm ngặt theo tỷ lệ 1:1, dự án cung cấp cho các nhà đầu tư thông thường quyền tiếp cận vốn chủ sở hữu trong các công ty kỳ lân.

Mô hình hoạt động của Jarsy bao gồm việc niêm yết sản phẩm cổ phần trước IPO của công ty mục tiêu trên nền tảng, cho phép người dùng đăng ký trước (thanh toán bằng USDC hoặc đô la Mỹ). Khi đạt đến ngưỡng đăng ký nhất định, Jarsy sẽ đàm phán với các quỹ đầu tư mạo hiểm, cổ đông ban đầu hoặc nhân viên nắm giữ cổ phiếu của công ty để sử dụng số tiền huy động được nhằm mua lại một lượng cổ phần thực tế nhất định. Nếu việc mua lại thành công, các token tương ứng với số lượng cổ phần thực tế đã thanh toán sẽ được đúc và phân phối cho các nhà đầu tư. Nếu đàm phán thất bại hoặc huy động không đủ vốn, số tiền này sẽ được hoàn trả. Quy trình này tương tự như chuyển nhượng cổ phần vốn cổ phần tư nhân truyền thống, nhưng tận dụng nguyên tắc huy động vốn cộng đồng "huy động trước, mua sau" và sử dụng token trên chuỗi làm bằng chứng cổ phần.

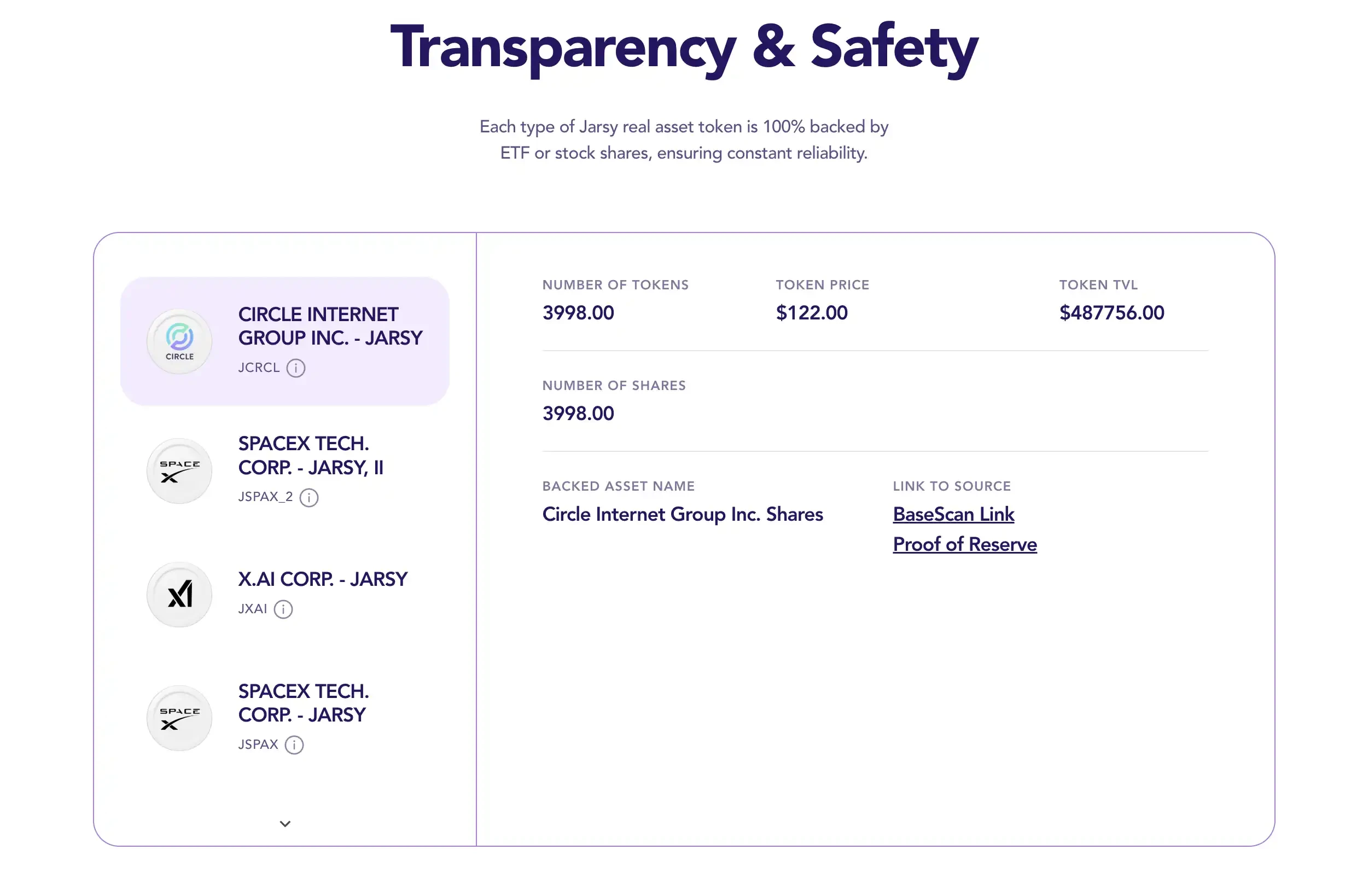

Tương tự, Jarsy nắm giữ toàn bộ cổ phiếu trong một SPV (Phương tiện Mục đích Đặc biệt) chuyên dụng và cung cấp một trang bằng chứng dự trữ trên chuỗi theo thời gian thực để dễ dàng truy cập. Mỗi token Jarsy (ví dụ: JSPACEX đại diện cho cổ phiếu SpaceX) được các nhà đầu tư mua được bảo chứng bằng một cổ phiếu thực tế. Mặc dù người nắm giữ token không phải là cổ đông hợp pháp của công ty, họ được hưởng các quyền kinh tế gần như giống hệt nhau đối với quyền sở hữu cổ phiếu, bao gồm cả việc rút tiền mặt trong tương lai khi IPO, khoản cân nhắc trong một thương vụ mua lại, và thậm chí cả cổ tức tiềm năng. Điều này phân biệt Jarsy với các dự án đã đề cập trước đó, khiến nó giống một "trang web mua theo nhóm" của quỹ đầu tư tư nhân hơn.

Tuy nhiên, Jarsy đã giảm đáng kể rào cản gia nhập, với mức đầu tư chỉ từ 10 đô la cho mỗi giao dịch. Đáng chú ý hơn nữa, ngoại trừ các nhà đầu tư Hoa Kỳ, người dùng toàn cầu có thể tham gia mà không cần xác minh nhà đầu tư được công nhận. Jarsy cũng tối ưu hóa trải nghiệm người dùng Web 2, hỗ trợ đăng ký email và thanh toán bằng tiền pháp định, tạo ví lưu ký cho người dùng và giúp người dùng gần như không phải bận tâm đến sự phức tạp của blockchain khi mua token. Jarsy ưu tiên tính tuân thủ và dễ sử dụng, hướng đến mục tiêu xây dựng một sản phẩm cầu nối giữa "giao diện Web 2 và nền tảng Web 3". Kể từ khi ra mắt, Jarsy đã triển khai cổ phiếu được token hóa tại các công ty nổi tiếng như Anthropic, Stripe và Perplexity AI, với nhiều sản phẩm đã bán hết ngay lập tức.

Tất nhiên, mô hình Jarsy vẫn phải đối mặt với hai thách thức lớn. Thứ nhất là tính thanh khoản. Do nguồn cung của mỗi token Jarsy phụ thuộc vào số lượng cổ phiếu thực tế được mua lại, và bản thân vốn cổ phần tư nhân không có định giá thị trường công khai, nên khi những người nắm giữ lượng lớn token bán tháo, giá có thể dễ dàng giảm mạnh hoặc sẽ không có người mua. Hiện tại, những token mà Jarsy nắm giữ nhiều nhất là X.ai (khoảng 350.000 đô la), Circle (490.000 đô la) và SpaceX (670.000 đô la), nhưng không có token nào trong số đó có quy mô lớn. Trong một thị trường nông như vậy, một lệnh bán hàng chục nghìn đô la có thể khiến giá sụp đổ, và độ sâu giao dịch rõ ràng là không đủ.

Thứ hai, có một nút thắt cổ chai trong việc mở rộng vốn thường thấy ở bất kỳ dự án nào có "tài sản thực". Jarsy đòi hỏi nhiều nỗ lực hơn đáng kể để thêm mỗi tài sản mới so với các nền tảng phái sinh, và cũng đòi hỏi mức độ kết nối và nguồn lực cao. Hơn nữa, mặc dù tuyên bố ưu tiên tuân thủ, Jarsy lại cung cấp token chứng khoán chưa đăng ký, làm dấy lên những bất ổn trong bối cảnh pháp lý của Hoa Kỳ. Tuy nhiên, Jarsy đã chủ động hợp tác với các công ty luật hàng đầu WSGR (Wilson Sonsini, Goodrich & Rosati) để phát triển một chiến lược tuân thủ, thể hiện ý định tìm kiếm các miễn trừ hoặc phê duyệt theo quy định. Điều này có thể khiến Jarsy trở nên hấp dẫn hơn đối với các tổ chức trong môi trường pháp lý hiện tại.

Như CEO Han Qin đã nói, "Chúng tôi thành lập Jarsy để mang đến những cơ hội đầu tư vốn cổ phần tư nhân, vốn từ lâu đã bị các tổ chức độc quyền, cho người dân bình thường." Bất chấp những thách thức về thanh khoản và tuân thủ, Jarsy đã thực hiện một bước đi đầu tiên quan trọng và hiện là một trong những "nền tảng mã hóa cổ phần" tuân thủ nghiêm ngặt nhất. Khi lượng người dùng tăng lên và cơ sở tài sản mở rộng, và nếu dần đạt được sự chấp thuận theo quy định, rất có thể các mã thông báo của Jarsy cuối cùng sẽ được lưu hành trên các thị trường thứ cấp tuân thủ quy định, biến cổ phiếu trước IPO trở thành một loại tài sản thực sự chính thống.

Opening Bell : Người tiên phong trong cải cách chuỗi chứng khoán truyền thống

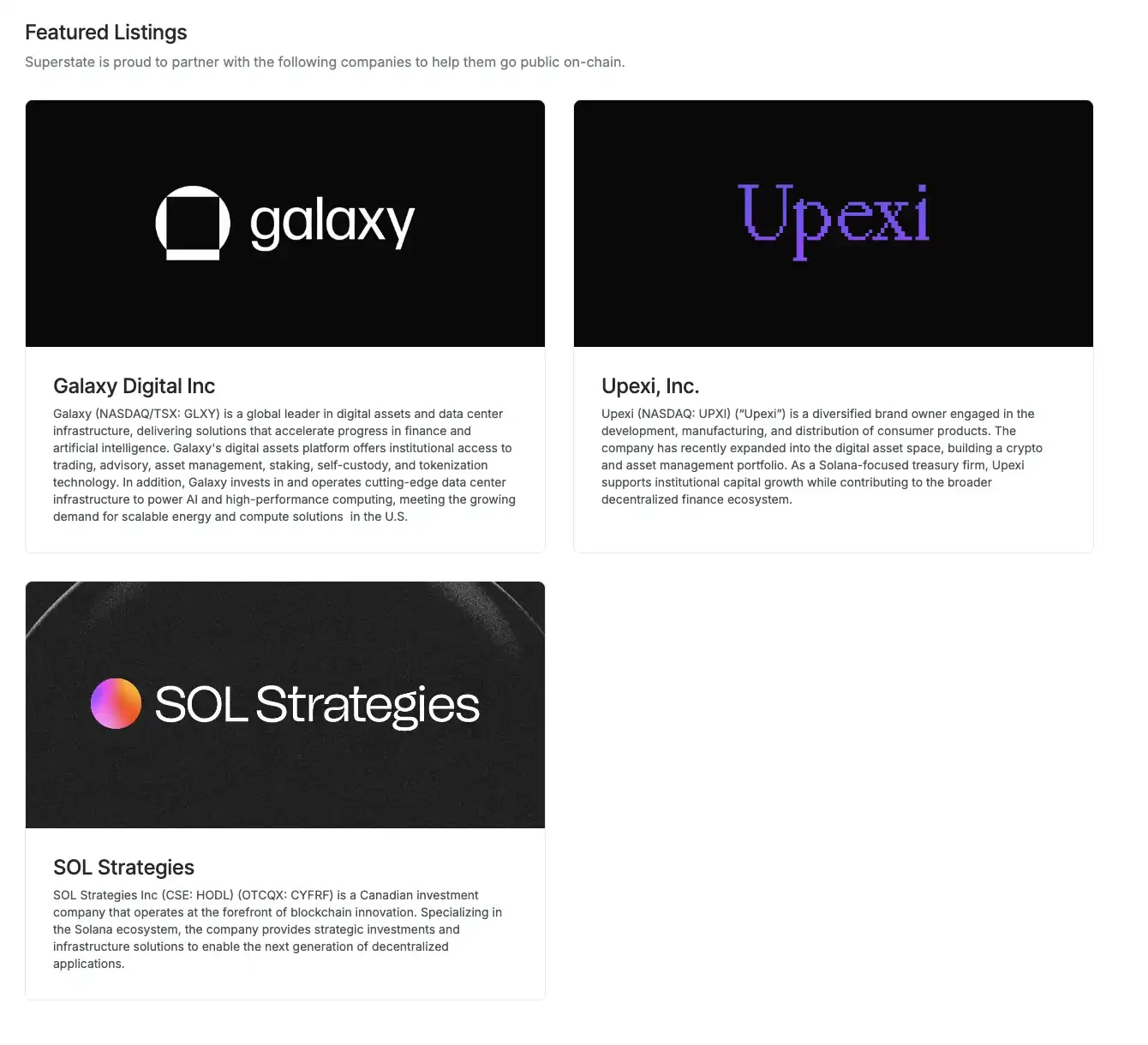

Nền tảng Opening Bell, do Superstate ra mắt, cung cấp một giải pháp thay thế, cho phép các công ty trực tiếp đưa cổ phiếu của mình lên blockchain. Không giống như các dự án đã đề cập, nơi bên thứ ba mua cổ phiếu và phát hành token, ở đây, chính công ty trở thành đơn vị phát hành. Vào tháng 5 năm 2025, Superstate (một công ty fintech tuân thủ quy định do Robert Leshner, người sáng lập Compound, và những người khác, thành lập) đã công bố ra mắt Opening Bell, cho phép các cổ phiếu đã đăng ký với SEC hoặc các công ty tư nhân đủ điều kiện giao dịch trên blockchain Solana 24/7. Nói một cách đơn giản, các công ty đại chúng hoặc tư nhân có thể phát hành token cổ phần trên chuỗi trên nền tảng Opening Bell, đảm bảo rằng các token này đại diện cho vốn chủ sở hữu hợp pháp thực tế (không phải token tổng hợp).

Những công ty đầu tiên áp dụng mô hình này bao gồm Upexi (mã chứng khoán UPXI) được niêm yết trên Nasdaq và SOL Strategies của Canada. Galaxy Digital, công ty gần đây đã thu hút sự chú ý đáng kể nhờ cổ phiếu token dựa trên Ethereum, cũng tham gia (mặc dù SOL Strategies là công ty duy nhất chưa niêm yết trên Nasdaq). Điều này đòi hỏi một khuôn khổ pháp lý chặt chẽ. Ví dụ: Superstate đã đăng ký một đại lý chuyển nhượng kỹ thuật số tại Hoa Kỳ để đảm bảo sổ đăng ký cổ đông trên chuỗi được đồng bộ hóa với sổ đăng ký truyền thống.

Sự xuất hiện của Opening Bell đánh dấu sự hội tụ sâu sắc hơn nữa giữa tài chính truyền thống và blockchain. Thông qua nền tảng này, cổ phiếu của các công ty có thể được giao dịch theo thời gian thực, 24 giờ một ngày, mang lại sự linh hoạt và minh bạch chưa từng có, giúp cổ phiếu "luôn hoạt động" như tiền điện tử. Các công ty tư nhân cũng có thể sử dụng Opening Bell để tiếp cận sớm với thanh khoản. Các công ty đang có kế hoạch niêm yết cổ phiếu hoặc những công ty không vội vàng IPO có thể tiếp cận các nhà đầu tư toàn cầu và huy động vốn hoặc hiện thực hóa thanh khoản cho cổ đông bằng cách phát hành cổ phiếu trên chuỗi. Superstate đã làm rõ rằng khách hàng mục tiêu của Opening Bell bao gồm cả các công ty đại chúng và "các công ty tư nhân giai đoạn cuối" đang tìm kiếm thanh khoản.

Tất nhiên, việc phát triển mô hình này vẫn cần được cơ quan quản lý chấp thuận. Mặc dù các công ty như SOL Strategies đã nộp kế hoạch dựa trên blockchain lên SEC, nhưng các kế hoạch này được đánh dấu là "đang chờ phê duyệt theo quy định". Tuy nhiên, ít nhất là trên cơ sở xu hướng, các cơ quan quản lý đang thể hiện một cách tiếp cận cởi mở hơn trong việc thảo luận về token hóa tài sản. SEC Hoa Kỳ đã tổ chức một cuộc thảo luận bàn tròn đặc biệt về token hóa chứng khoán vào năm 2025, với ngay cả những ông lớn truyền thống như CEO của Blackstone và Robinhood cũng công khai bày tỏ sự ủng hộ. Superstate đã có kinh nghiệm thành công với stablecoin (USTB) và quỹ trái phiếu kho bạc trên chuỗi, và việc mở rộng sang thị trường chứng khoán là rất kịp thời.

Về vấn đề tiền IPO, Opening Bell mở ra một hướng đi tiềm năng cho một đợt IPO trá hình. Thay vì trải qua quy trình IPO truyền thống kéo dài, các công ty có thể tận dụng công nghệ blockchain để giao dịch cổ phiếu công khai trong giai đoạn chào bán riêng lẻ. Ví dụ: một công ty kỳ lân có thể phát hành một phần token cổ phiếu để giao dịch trên Opening Bell trước, sau đó tiến hành IPO chính thức hoặc tích hợp trực tiếp khi điều kiện cho phép. Điều này khá giống với thị trường OTC truyền thống, nhưng với lợi ích bổ sung của công nghệ on-chain, tính minh bạch và hiệu quả được cải thiện đáng kể.

Xét về một góc độ nào đó, nếu mô hình này được công nhận, các đợt IPO trong tương lai có thể không còn cần đến các nhà bảo lãnh phát hành của Phố Wall nữa, mà thay vào đó sẽ được hoàn tất trên chuỗi. Từ góc độ này, Superstate giống như "Binance Alpha" của Nasdaq.