ธนาคารกลางสหรัฐฯ ที่มีแนวโน้มผิดพลาด หุ้นเทคโนโลยีที่มีการกู้ยืม และผู้มีสิทธิเลือกตั้งที่ไม่พอใจ

ผู้แต่งต้นฉบับ: arndxt

แปลต้นฉบับโดย: AididiaoJP, Foresight News

จุดยืนของฉันเปลี่ยนไปอย่างมากในช่วงไม่กี่เดือนที่ผ่านมา:

ตอนแรกผมเปลี่ยนจากแนวโน้มขาลงเป็นแนวโน้มขาขึ้น โดยคิดว่าตลาดกำลังอยู่ในภาวะมองโลกในแง่ร้ายโดยทั่วไป ซึ่งมักจะนำไปสู่ภาวะ Short Squeeze แต่ตอนนี้ผมกังวลมากว่าระบบกำลังเข้าสู่ช่วงที่เปราะบางมากขึ้น

นี่ไม่ใช่เรื่องของเหตุการณ์เดี่ยว แต่เป็นการคำนึงถึงปัจจัยเสริมซึ่งกันและกัน 5 ประการ:

ความเสี่ยงจากความผิดพลาดด้านนโยบายกำลังเพิ่มสูงขึ้น ธนาคารกลางสหรัฐฯ กำลังควบคุมสภาพคล่องทางการเงิน ท่ามกลางความไม่แน่นอนของข้อมูลและสัญญาณที่บ่งชี้ถึงภาวะเศรษฐกิจชะลอตัว

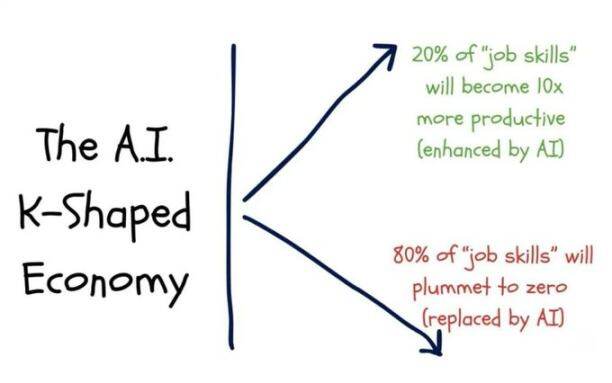

บริษัทปัญญาประดิษฐ์/ยักษ์ใหญ่กำลังเปลี่ยนจากรูปแบบการเติบโตแบบมีเงินสดเป็นเงินสดไปสู่รูปแบบการเติบโตแบบมีเลเวอเรจ ซึ่งทำให้ความเสี่ยงจากความผันผวนของหุ้นเพียงอย่างเดียวเปลี่ยนไปเป็นประเด็นปัญหาวงจรสินเชื่อแบบเดิมๆ

การประเมินมูลค่าสินเชื่อและสินเชื่อส่วนบุคคลเริ่มมีความแตกต่างกัน และสัญญาณเบื้องต้นที่น่าเป็นห่วงของแรงกดดันในการประเมินมูลค่าโดยใช้แบบจำลองก็เริ่มปรากฏให้เห็นใต้พื้นผิว

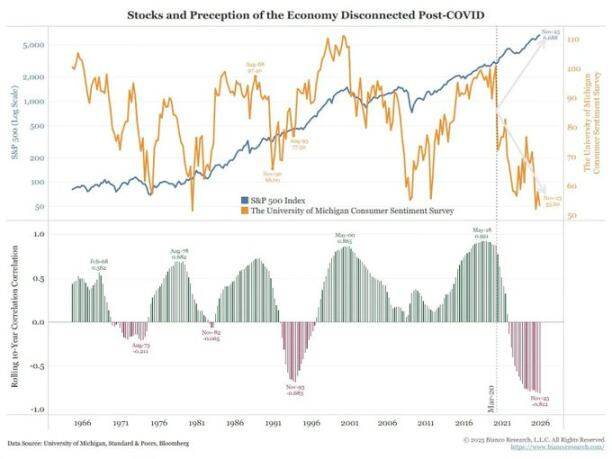

ความแตกแยกทางเศรษฐกิจกำลังก่อตัวเป็นปัญหาทางการเมือง เมื่อประชากรเพิ่มขึ้น สัญญาประชาคมก็ไม่น่าเชื่อถืออีกต่อไป และท้ายที่สุดแล้ว สิ่งนี้จะสะท้อนออกมาในนโยบาย

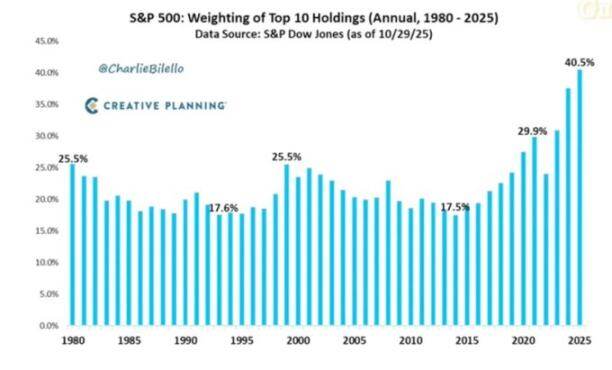

การกระจุกตัวของตลาดกลายเป็นจุดอ่อนทั้งเชิงระบบและทางการเมือง เมื่อมูลค่าตลาดของดัชนีประมาณ 40% ประกอบด้วยการผูกขาดทางเทคโนโลยีเพียงไม่กี่แห่งที่อ่อนไหวต่อปัจจัยทางภูมิรัฐศาสตร์และการใช้ประโยชน์ การรวมตัวดังกล่าวจึงกลายเป็นเป้าหมายด้านความมั่นคงแห่งชาติและนโยบาย มากกว่าที่จะเป็นเพียงเรื่องราวการเติบโต

สถานการณ์พื้นฐานมีแนวโน้มที่จะยังคงอยู่ที่ผู้กำหนดนโยบายจะ "ทำสิ่งที่พวกเขาทำอยู่เสมอ" ในที่สุด: ฉีดสภาพคล่องกลับเข้าไปในระบบและสนับสนุนราคาสินทรัพย์ก่อนที่รอบการเมืองครั้งต่อไปจะเริ่มต้นขึ้น

แต่เส้นทางที่จะบรรลุผลลัพธ์นี้ดูเหมือนจะเต็มไปด้วยความวุ่นวาย ขับเคลื่อนด้วยสินเชื่อ และไม่มั่นคงทางการเมืองมากกว่ากลยุทธ์ "ซื้อเมื่อราคาตก" มาตรฐาน

ท่าทีเศรษฐกิจมหภาค

สำหรับรอบนี้ส่วนใหญ่ ท่าที "ขาลงแต่สร้างสรรค์" ถือว่าสมเหตุสมผล:

- อัตราเงินเฟ้อสูงแต่ก็ชะลอตัวลง

- นโยบายดังกล่าวยังคงให้การสนับสนุนเป็นส่วนใหญ่

- สินทรัพย์เสี่ยงมักมีมูลค่าสูงเกินจริง แต่การแก้ไขมักจะเกิดขึ้นจากการแทรกแซงสภาพคล่อง

ปัจจุบันมีหลายปัจจัยที่เปลี่ยนแปลง:

- การปิดหน่วยงานของรัฐบาล: เราประสบกับการปิดหน่วยงานเป็นเวลานานซึ่งส่งผลกระทบต่อการเผยแพร่และคุณภาพของข้อมูลเศรษฐกิจมหภาคที่สำคัญ

- ความไม่แน่นอนทางสถิติ: เจ้าหน้าที่ระดับสูงเองก็ยอมรับว่าหน่วยงานสถิติของรัฐบาลกลางได้รับความเสียหาย ซึ่งหมายถึงความเชื่อมั่นที่ลดลงในชุดข้อมูลที่เป็นหลักยึดตำแหน่งมูลค่าหลายล้านล้านดอลลาร์

- การเปลี่ยนไปสู่ท่าทีที่เข้มงวดท่ามกลางความอ่อนแอ: ในบริบทนี้ ธนาคารกลางสหรัฐฯ ได้เลือกที่จะใช้ท่าทีที่เข้มงวดมากขึ้นทั้งในด้านการคาดหวังอัตราดอกเบี้ยและงบดุล ในขณะที่การควบคุมนโยบายยังคงดำเนินต่อไปแม้ว่าตัวบ่งชี้เชิงคาดการณ์จะเสื่อมถอยลงก็ตาม

กล่าวอีกนัยหนึ่ง ระบบกำลังเข้มงวดมากขึ้นท่ามกลางความคลุมเครือและแรงกดดันที่เกิดขึ้น แทนที่จะถอยห่างจากสิ่งเหล่านี้ ซึ่งเป็นลักษณะความเสี่ยงที่แตกต่างกันมาก

การเข้มงวดนโยบายในสภาพแวดล้อมที่ไม่แน่นอน

ความกังวลหลักไม่ใช่แค่เรื่องนโยบายที่เข้มงวดขึ้นเท่านั้น แต่ยังรวมถึงว่าจะเข้มงวดขึ้นที่ไหนและอย่างไรด้วย

- ความไม่แน่นอนของข้อมูล: ข้อมูลสำคัญ (อัตราเงินเฟ้อ การจ้างงาน) ถูกเลื่อนออกไป บิดเบือน หรือถูกตั้งคำถามหลังจากการปิดระบบ "แดชบอร์ด" ของเฟดเองก็มีความน่าเชื่อถือน้อยลงในช่วงเวลาที่จำเป็นที่สุด

- คาดการณ์อัตราดอกเบี้ย: แม้ว่าตัวชี้วัดเชิงคาดการณ์จะชี้ให้เห็นถึงภาวะเงินฝืดในช่วงต้นปีหน้า แต่ความน่าจะเป็นโดยนัยของตลาดในการปรับลดอัตราดอกเบี้ยในระยะใกล้ก็ลดลงเนื่องมาจากความคิดเห็นในเชิงรุกของเจ้าหน้าที่ธนาคารกลางสหรัฐ

- งบดุล: ท่าทีของงบดุลภายใต้มาตรการควบคุมเชิงปริมาณ และความโน้มเอียงในการผลักดันระยะเวลาเพิ่มเติมไปสู่ภาคเอกชนนั้น ค่อนข้างเข้มงวดต่อสภาวะทางการเงิน แม้ว่าอัตราดอกเบี้ยของนโยบายจะยังคงไม่เปลี่ยนแปลงก็ตาม

ในอดีต ข้อผิดพลาดของธนาคารกลางสหรัฐฯ มักเกิดจากความผิดพลาดด้านเวลา เช่น ขึ้นอัตราดอกเบี้ยช้าเกินไป และลดลงช้าเกินไป

เราอาจทำซ้ำรูปแบบนี้อีกครั้ง: การเข้มงวดนโยบายเมื่อการเติบโตชะลอตัวและข้อมูลไม่ชัดเจน แทนที่จะผ่อนปรนนโยบายล่วงหน้าเพื่อแก้ไขสถานการณ์

ปัญญาประดิษฐ์และยักษ์ใหญ่ด้านเทคโนโลยีกลายมาเป็นเรื่องราวของการเติบโตแบบก้าวกระโดด

การเปลี่ยนแปลงโครงสร้างประการที่สองคือการเปลี่ยนแปลงลักษณะของยักษ์ใหญ่ด้านเทคโนโลยีและผู้นำด้าน AI:

ในช่วงทศวรรษที่ผ่านมา บริษัทหลัก "เจ็ดอันดับแรก" มีลักษณะเป็นหนี้สิน โดยมีธุรกิจที่ครองตลาด กระแสเงินสดอิสระจำนวนมหาศาล การซื้อหุ้นคืนในปริมาณมาก และอัตราส่วนหนี้สินสุทธิที่จำกัด

ในช่วงสองถึงสามปีที่ผ่านมา กระแสเงินสดอิสระเหล่านี้ได้รับการนำไปลงทุนซ้ำในค่าใช้จ่ายด้านปัญญาประดิษฐ์มากขึ้น เช่น ศูนย์ข้อมูล ชิป และโครงสร้างพื้นฐาน

ขณะนี้ เรากำลังเข้าสู่ช่วงที่รายจ่ายด้านทุน AI เพิ่มเติมได้รับการระดมทุนผ่านการออกหนี้มากขึ้น แทนที่จะพึ่งพาเงินสดที่สร้างภายในเพียงอย่างเดียว

ผลกระทบมีดังต่อไปนี้:

สเปรดเครดิตและสวอปผิดนัดชำระหนี้กำลังเริ่มเปลี่ยนแปลงไป ขณะที่อัตราส่วนหนี้สินต่อทุน (Leverage Leverage) เพิ่มขึ้นเพื่อจัดหาเงินทุนให้กับโครงสร้างพื้นฐาน AI บริษัทต่างๆ เช่น Oracle กำลังเห็นสเปรดเครดิตขยายตัวมากขึ้น

ความผันผวนของหุ้นไม่ใช่ความเสี่ยงเพียงอย่างเดียวอีกต่อไป เรากำลังเห็นจุดเริ่มต้นของพลวัตของวัฏจักรสินเชื่อแบบคลาสสิกในอุตสาหกรรมที่เคยถูกมองว่า "ไม่สามารถฝ่าฟันได้"

โครงสร้างตลาดยิ่งทำให้สถานการณ์นี้รุนแรงขึ้น บริษัทเหล่านี้ครองส่วนแบ่งในดัชนีหลักๆ มากเกินไป การเปลี่ยนจาก "แหล่งรายได้หลัก" ไปเป็น "การเติบโตแบบมีเลเวอเรจ" ส่งผลให้โปรไฟล์ความเสี่ยงของดัชนีทั้งหมดเปลี่ยนแปลงไป

สิ่งนี้ไม่ได้หมายความโดยอัตโนมัติว่า "ฟองสบู่" AI จะสิ้นสุดลง การใช้จ่ายเงินทุนที่ได้รับทุนจากการกู้ยืมสามารถพิสูจน์ได้หากผลตอบแทนนั้นเป็นจริงและยั่งยืน

แต่สิ่งนี้หมายความว่าขอบเขตข้อผิดพลาดจะเล็กกว่ามาก โดยเฉพาะเมื่ออัตราดอกเบี้ยสูงขึ้นและมีนโยบายที่เข้มงวดยิ่งขึ้น

รอยเลื่อนในระยะเริ่มแรกของตลาดสินเชื่อและตลาดเอกชน

ภายใต้พื้นผิวของตลาดสาธารณะ การให้สินเชื่อภาคเอกชนกำลังแสดงสัญญาณเริ่มแรกของความตึงเครียด:

สินเชื่อรายการเดียวกันได้รับการประเมินมูลค่าด้วยราคาที่แตกต่างกันอย่างมากโดยผู้จัดการที่แตกต่างกัน (ตัวอย่างเช่น หนึ่งรายประเมินมูลค่าที่ตราไว้ 70 เซ็นต์ และอีกรายประเมินมูลค่าประมาณ 90 เซ็นต์)

ความแตกต่างนี้ถือเป็นจุดเริ่มต้นของการถกเถียงในวงกว้างระหว่างการกำหนดราคาตามแบบจำลองและการกำหนดราคาตามตลาด

รูปแบบนี้จะคล้ายกับต่อไปนี้:

- พ.ศ. 2550 สินทรัพย์ด้อยคุณภาพเพิ่มขึ้นและส่วนต่างอัตราดอกเบี้ยกว้างขึ้น ในขณะที่ดัชนีหุ้นยังคงค่อนข้างสงบ

- ในปี 2551 ตลาดที่เคยถือเป็นเงินสดเทียบเท่า (เช่น หลักทรัพย์ที่มีอัตราดอกเบี้ยแบบประมูล) กลับหยุดชะงักลงอย่างกะทันหัน

นอกจาก:

สำรองของธนาคารกลางสหรัฐฯ เริ่มลดลง

มีการยอมรับมากขึ้นเรื่อยๆ ว่าการขยายงบดุลในรูปแบบใดรูปแบบหนึ่งอาจมีความจำเป็นเพื่อป้องกันไม่ให้ปัญหาเกิดขึ้นภายในระบบการเงิน

สิ่งเหล่านี้ไม่สามารถรับประกันได้ว่าวิกฤตจะเกิดขึ้น แต่สิ่งนี้สอดคล้องกับสถานการณ์ในระบบที่กำลังมีการรัดเข็มขัดสินเชื่ออย่างเงียบๆ และนโยบายต่างๆ ยังคงถูกมองว่า "ขึ้นอยู่กับข้อมูล" มากกว่าจะเป็นเชิงรุก

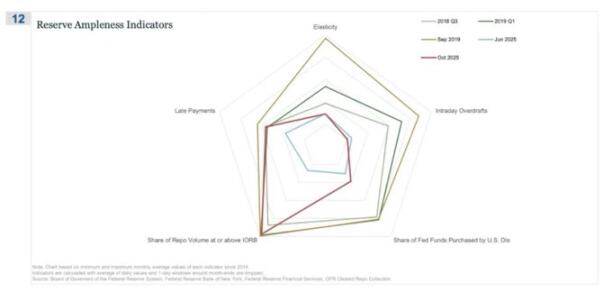

ตลาดการซื้อคืนหุ้นเป็นจุดที่เรื่องราวของ "เงินสำรองไม่เพียงพออีกต่อไป" ปรากฏขึ้นเป็นครั้งแรก

จากแผนภูมิเรดาร์นี้ "เปอร์เซ็นต์ของธุรกรรมการซื้อคืนที่อัตรา IORB หรือสูงกว่า" ถือเป็นข้อบ่งชี้ที่ชัดเจนที่สุดว่าเรากำลังออกจากระบบสำรองเงินที่มีอยู่อย่างเพียงพออย่างเงียบๆ

ในไตรมาสที่ 3 ของปี 2561 และต้นปี 2562 เส้นดังกล่าวแคบลงเมื่อเทียบกัน เนื่องจากเงินสำรองที่มีจำนวนมาก หมายความว่าการจัดหาเงินทุนที่ปลอดภัยส่วนใหญ่ซื้อขายต่ำกว่าอัตราดอกเบี้ยเงินสำรอง (IORB) อย่างสบายๆ

ในเดือนกันยายน พ.ศ. 2562 ก่อนที่ตลาดรีโปจะพังทลาย เส้นดังกล่าวได้ยืดออกอย่างมาก เนื่องจากมีการทำธุรกรรมรีโปเพิ่มมากขึ้นเรื่อยๆ ในอัตราที่เท่ากับหรือสูงกว่า IORB ซึ่งเป็นอาการทั่วไปของการขาดแคลนหลักประกันและเงินสำรอง

ตอนนี้เรามาดูเดือนมิถุนายน 2568 เทียบกับเดือนตุลาคม 2568 กัน:

เส้นสีฟ้าอ่อน (มิถุนายน) ยังคงอยู่ด้านในอย่างปลอดภัย แต่เส้นสีแดงสำหรับเดือนตุลาคม 2568 ขยายออกไป เข้าใกล้โครงร่างของปี 2562 ซึ่งบ่งชี้ว่าสัดส่วนของธุรกรรมการซื้อคืนพันธบัตรที่กระทบขอบล่างของอัตราดอกเบี้ยนโยบายกำลังเพิ่มขึ้น

กล่าวอีกนัยหนึ่ง ตัวแทนจำหน่ายและธนาคารกำลังผลักดันราคาเงินทุนข้ามคืนให้สูงขึ้น เนื่องจากเงินสำรองไม่เพียงพออีกต่อไป

เมื่อนำมารวมกับตัวบ่งชี้อื่นๆ (การเบิกเงินเกินบัญชีระหว่างวันเพิ่มขึ้น การซื้อเงินของรัฐบาลกลางที่เพิ่มขึ้นโดยช่องทางส่วนลดของสหรัฐฯ และจำนวนการชำระเงินที่ล่าช้าที่เพิ่มขึ้น) คุณจะได้รับข้อความที่ชัดเจน

เศรษฐกิจรูปตัว K กำลังกลายเป็นตัวแปรทางการเมือง

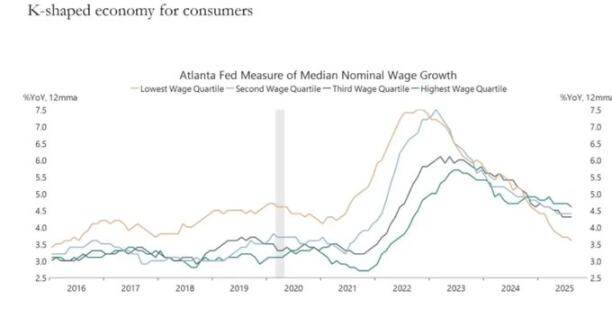

สิ่งที่เราเรียกว่าความแตกแยกทางเศรษฐกิจแบบ "K-shaped" ในมุมมองของฉัน ได้กลายเป็นตัวแปรทางการเมืองไปแล้ว:

ความคาดหวังของครัวเรือนมีความแตกต่างกัน แนวโน้มทางการเงินระยะยาว (เช่น การคาดการณ์ 5 ปี) แสดงให้เห็นถึงความแตกต่างอย่างเห็นได้ชัด โดยกลุ่มบางกลุ่มคาดการณ์ว่าจะมีเสถียรภาพหรือดีขึ้น ในขณะที่กลุ่มอื่นๆ คาดการณ์ว่าจะแย่ลงอย่างมาก

ตัวบ่งชี้ความเครียดในโลกแห่งความเป็นจริงกำลังกะพริบ:

- ผู้กู้สินเชื่อรถยนต์ที่มีอัตราดอกเบี้ยต่ำกว่าเกณฑ์กำลังประสบกับอัตราการผิดนัดชำระหนี้

- การซื้อบ้านกำลังถูกเลื่อนออกไปจนถึงช่วงวัยชรา โดยอายุเฉลี่ยของผู้ซื้อบ้านครั้งแรกกำลังเข้าใกล้ถึงอายุเกษียณ

- ตัวชี้วัดการว่างงานของเยาวชนกำลังเพิ่มขึ้นเล็กน้อยในหลายตลาด

สำหรับจำนวนประชากรที่เพิ่มขึ้น ระบบนี้ไม่ได้เป็นเพียงแค่เรื่องของ "ความไม่เท่าเทียม" เท่านั้น แต่ยังทำงานผิดปกติอีกด้วย

พวกเขาไม่มีทรัพย์สิน การเติบโตของค่าจ้างที่จำกัด และแทบไม่มีวิธีการที่สมจริงในการเข้าร่วมในภาวะเงินเฟ้อของทรัพย์สิน

สัญญาทางสังคมที่รับรู้กันว่า "ทำงานหนัก ก้าวหน้า และสะสมความมั่งคั่งและความมั่นคง" กำลังพังทลายลง

ในสภาพแวดล้อมเช่นนี้ พฤติกรรมทางการเมืองจะเปลี่ยนแปลงไป:

ผู้มีสิทธิลงคะแนนเสียงไม่เลือก "ผู้จัดการที่ดีที่สุด" ของระบบปัจจุบันอีกต่อไป

พวกเขามีความเต็มใจมากขึ้นที่จะสนับสนุนผู้สมัครที่สร้างความขัดแย้งหรือหัวรุนแรงทั้งจากฝ่ายซ้ายและขวา เพราะสำหรับพวกเขา ข้อเสียดูเหมือนจะมีจำกัด: "สิ่งต่างๆ ไม่สามารถแย่ไปกว่านี้อีกแล้ว"

นี่คือบริบทที่นโยบายในอนาคตเกี่ยวกับการจัดเก็บภาษี การแจกจ่ายเงิน การควบคุม และการสนับสนุนทางการเงินจะถูกกำหนด

นี่ไม่เป็นกลางสำหรับตลาด

ความเข้มข้นของตลาดกลายเป็นความเสี่ยงเชิงระบบและทางการเมือง

ทุนทางการตลาดกระจุกตัวอยู่ในบริษัทเพียงไม่กี่แห่ง และแทบไม่มีการพูดถึงผลกระทบต่อระบบและการเมืองของทุนทางการตลาดเลย

ในปัจจุบัน บริษัท 10 อันดับแรกคิดเป็นประมาณ 40% ของมูลค่าตลาดของดัชนีหุ้นหลักของสหรัฐฯ

บริษัทเหล่านี้ในเวลาเดียวกัน:

- ถือเป็นการถือครองหลักในกองทุนบำเหน็จบำนาญ แผน 401(k) และพอร์ตโฟลิโอค้าปลีก

- พึ่งพาปัญญาประดิษฐ์มากขึ้น เผชิญกับความเสี่ยงจากจีน และอ่อนไหวต่อเส้นทางอัตราดอกเบี้ย

- ดำเนินการโดยเป็นผู้ผูกขาดโดยพฤตินัยในภาคส่วนดิจิทัลหลายแห่ง

สิ่งนี้ทำให้เกิดความเสี่ยงที่เกี่ยวพันกันสามประการ:

ความเสี่ยงทางการตลาดเชิงระบบ

ผลกระทบต่อบริษัทเหล่านี้ ไม่ว่าจะมาจากผลกำไร กฎระเบียบ หรือภูมิรัฐศาสตร์ (เช่น ความต้องการจากไต้หวันและจีน) จะแพร่กระจายไปสู่ความมั่งคั่งของครอบครัวอย่างรวดเร็ว

ความเสี่ยงด้านความมั่นคงของชาติ

เมื่อความมั่งคั่งและผลผลิตของชาติจำนวนมากถูกกระจุกตัวอยู่ในบริษัทเพียงไม่กี่แห่งที่มีการพึ่งพาภายนอก บริษัทเหล่านี้ก็จะกลายเป็นจุดอ่อนเชิงกลยุทธ์

ความเสี่ยงทางการเมือง

ในสภาพแวดล้อมแบบประชานิยมรูปตัว K บริษัทเหล่านี้ถือเป็นจุดสนใจที่ชัดเจนที่สุดและมีแนวโน้มที่จะก่อให้เกิดความไม่พอใจ:

- ภาษีที่สูงขึ้น ภาษีกำไรจากโชคลาภ และข้อจำกัดในการซื้อคืน

- การเลิกราที่ขับเคลื่อนด้วยการต่อต้านการผูกขาด

- การกำกับดูแลปัญญาประดิษฐ์และข้อมูลอย่างเข้มงวด

กล่าวอีกนัยหนึ่ง บริษัทเหล่านี้ไม่เพียงแต่เป็นเครื่องยนต์ขับเคลื่อนการเติบโตเท่านั้น แต่ยังเป็นเป้าหมายนโยบายที่มีศักยภาพอีกด้วย และความเป็นไปได้ที่บริษัทเหล่านี้จะกลายเป็นเป้าหมายก็มีเพิ่มมากขึ้น

Bitcoin, ทองคำ และความล้มเหลวของแนวคิด "การป้องกันความเสี่ยงอย่างสมบูรณ์แบบ" (ในปัจจุบัน)

ในโลกที่เต็มไปด้วยความผิดพลาดด้านนโยบาย ความตึงเครียดด้านสินเชื่อ และความไม่แน่นอนทางการเมือง เราอาจคาดหวังได้ว่า Bitcoin จะเติบโตในฐานะเครื่องมือป้องกันความเสี่ยงระดับมหภาค แต่ความจริงแล้วคือ:

ทองคำทำหน้าที่เป็นเครื่องมือป้องกันความเสี่ยงจากวิกฤตแบบดั้งเดิม โดยมีการเสริมความแข็งแกร่งอย่างต่อเนื่อง โดยมีความผันผวนต่ำ และความสัมพันธ์ในพอร์ตการลงทุนก็เพิ่มขึ้นเช่นกัน

การซื้อขาย Bitcoin นั้นเป็นเหมือนสินทรัพย์ที่มีความเสี่ยงเบต้าสูง:

- มันมีความเกี่ยวข้องอย่างใกล้ชิดกับวงจรสภาพคล่อง

- มีความอ่อนไหวต่อการใช้ประโยชน์และผลิตภัณฑ์ที่มีโครงสร้าง

- ผู้ถือระยะยาวจะขายในสภาพแวดล้อมนี้

เรื่องเล่าเบื้องต้นของการปฏิวัติการกระจายอำนาจ/การเงินยังคงเป็นแนวคิดที่น่าสนใจ แต่ในทางปฏิบัติ:

- กระแสหลักในปัจจุบันมาจากการเงิน: กลยุทธ์ผลตอบแทน อนุพันธ์ และความผันผวนของการขายชอร์ต

- พฤติกรรมเชิงประจักษ์ของ Bitcoin ใกล้เคียงกับเทคโนโลยีเบต้ามากกว่าที่จะเป็นเครื่องมือป้องกันความเสี่ยงที่เป็นกลางและแข็งแกร่ง

ฉันยังคงมองเห็นเส้นทางที่เป็นไปได้สำหรับปี 2026 ที่จะเป็นจุดเปลี่ยนสำคัญของ Bitcoin (รอบนโยบายถัดไป รอบการกระตุ้นเศรษฐกิจรอบต่อไป และการกัดเซาะเพิ่มเติมของความไว้วางใจในสินทรัพย์แบบดั้งเดิม)

อย่างไรก็ตาม นักลงทุนควรตระหนักว่าในระยะนี้ Bitcoin ยังไม่เสนอคุณสมบัติในการป้องกันความเสี่ยงตามที่หลายคนคาดหวัง แต่เป็นส่วนหนึ่งของสภาพคล่องที่เรากำลังเป็นกังวลอยู่

กรอบสถานการณ์ที่เป็นไปได้ที่นำไปสู่ปี 2026

วิธีที่เป็นประโยชน์ในการกำหนดสภาพแวดล้อมในปัจจุบันคือการมองว่าเป็นการจัดการภาวะฟองสบู่เพื่อสร้างพื้นที่สำหรับการกระตุ้นเศรษฐกิจรอบต่อไป

กระบวนการอาจมีลักษณะดังนี้:

กลางปี 2567-2568: การขันและแรงดันแบบควบคุม

- การปิดหน่วยงานของรัฐบาลและความผิดปกติทางการเมืองทำให้เกิดภาวะชะงักงัน

- ธนาคารกลางสหรัฐฯ มีท่าทีแข็งกร้าวในนโยบายการเงินและงบดุล ส่งผลให้เงื่อนไขทางการเงินตึงตัวมากขึ้น

- สเปรดสินเชื่อขยายตัวปานกลาง; ภาคส่วนเก็งกำไร (ปัญญาประดิษฐ์ เทคโนโลยีระยะยาว และการกู้ยืมส่วนบุคคลบางส่วน) ดูดซับแรงกระแทกในช่วงแรก

ปลายปี 2568-2569: การระดมพลกลับเข้าสู่วงจรการเมือง

- เมื่อคาดการณ์อัตราเงินเฟ้อลดลงและตลาดปรับตัว ผู้กำหนดนโยบายก็เริ่มมีช่องทางในการผ่อนปรนนโยบายอีกครั้ง

- เรากำลังเห็นการปรับลดอัตราดอกเบี้ยและมาตรการทางการเงินที่มุ่งสนับสนุนการเติบโตและเป้าหมายการเลือกตั้ง

- เมื่อพิจารณาถึงผลกระทบที่เกิดขึ้น ผลกระทบจากภาวะเงินเฟ้อจะปรากฏชัดเจนหลังจากจุดเปลี่ยนทางการเมืองที่สำคัญ

หลังปี 2026: การกำหนดราคาระบบใหม่

ขึ้นอยู่กับขนาดและรูปแบบของการกระตุ้นรอบถัดไป เราจะได้รับ:

- วัฏจักรใหม่ของเงินเฟ้อสินทรัพย์มาพร้อมกับการแทรกแซงทางการเมืองและกฎระเบียบที่มากขึ้น

- จู่ๆ ก็ต้องเผชิญกับปัญหาความยั่งยืนของหนี้ ความเข้มข้นของหนี้ และสัญญาทางสังคม

กรอบงานนี้ไม่ใช่กรอบที่ชัดเจน แต่สอดคล้องกับแรงจูงใจในปัจจุบัน:

- นักการเมืองให้ความสำคัญกับการเลือกตั้งซ้ำมากกว่าความสมดุลในระยะยาว

- ชุดเครื่องมือที่ใช้งานง่ายที่สุดยังคงเป็นระบบสภาพคล่องและการโอนเงิน มากกว่าการปฏิรูปโครงสร้าง

- เพื่อนำชุดเครื่องมือกลับมาใช้ใหม่ พวกเขาต้องบีบโฟมบางส่วนออกเสียก่อน

สรุปแล้ว

สัญญาณทั้งหมดและทุกสิ่งชี้ไปที่ข้อสรุปเดียวกัน: ระบบกำลังเข้าสู่ช่วงที่มีความเสี่ยงมากขึ้นของวงจร

ในความเป็นจริง รูปแบบทางประวัติศาสตร์ชี้ให้เห็นว่าผู้กำหนดนโยบายจะตอบสนองในที่สุดด้วยสภาพคล่องจำนวนมาก

เพื่อจะไปถึงขั้นต่อไป จำเป็นต้องผ่านช่วงเวลาที่กำหนดโดยลักษณะดังต่อไปนี้:

- ภาวะการเงินตึงตัว

- ความอ่อนไหวต่อสินเชื่อที่เพิ่มขึ้น

- ความผันผวนทางการเมือง

- และการตอบสนองนโยบายที่ไม่เป็นเชิงเส้นมากขึ้น

- 核心观点:金融系统正进入更脆弱阶段。

- 关键要素:

- 美联储在数据模糊中鹰派收紧。

- 科技巨头转向杠杆化增长模式。

- 私人信贷出现估值分歧压力。

- 市场影响:加剧信贷风险与市场波动。

- 时效性标注:中期影响