เหตุใดเรื่องราวการป้องกันความเสี่ยงของ Bitcoin จึงไม่เกิดขึ้นจริง? ตัวชี้วัดเศรษฐกิจมหภาค 5 ตัวที่เปิดเผยความจริง

- 核心观点:宏观系统正进入更脆弱阶段。

- 关键要素:

- 美联储在数据迷雾中鹰派收紧。

- 科技巨头转向杠杆驱动增长模式。

- 私人信贷市场出现早期裂缝。

- 市场影响:风险资产波动加剧,信用敏感度提升。

- 时效性标注:中期影响

ผู้เขียน | @arndxt_xo

รวบรวมโดย Odaily Planet Daily ( @OdailyChina )

นักแปล | ติงดัง ( @XiaMiPP )

ในช่วงไม่กี่เดือนที่ผ่านมา ท่าทีของฉันได้เปลี่ยนแปลงไปอย่างมาก จาก "มองโลกในแง่ร้ายเป็นมองโลกในแง่ดี" (ทัศนคติแง่ร้ายที่แพร่หลายซึ่งมักจะทำให้เกิดการบีบตัวของตลาด) มาเป็น "ฉันมองโลกในแง่ร้ายมาก และฉันกังวลอย่างแท้จริงว่าระบบทั้งหมดกำลังเข้าสู่ช่วงที่เปราะบางมากขึ้น"

สิ่งนี้ไม่ได้เกิดจากเหตุการณ์ใดเหตุการณ์หนึ่ง แต่เกิดจากปัจจัยพลวัตทั้งห้าประการที่เสริมซึ่งกันและกันดังต่อไปนี้:

- ความเสี่ยงจากความผิดพลาดด้านนโยบายกำลังเพิ่มสูงขึ้น ธนาคารกลางสหรัฐฯ กำลังปรับเงื่อนไขทางการเงินให้เข้มงวดขึ้น ท่ามกลางความไม่แน่นอนของข้อมูลและสัญญาณที่ชัดเจนของการชะลอตัว

- โมเดลของบริษัทยักษ์ใหญ่ด้าน AI/เทคโนโลยีได้เปลี่ยนจาก "เงินสดส่วนเกิน" ไปเป็น "การเติบโตแบบกู้ยืม" ส่งผลให้ความเสี่ยงเปลี่ยนจากความผันผวนของตลาดหุ้นไปสู่ปัญหาวงจรสินเชื่อแบบดั้งเดิมมากขึ้น

- การปล่อยกู้ภาคเอกชนและการกำหนดราคาสินเชื่อเริ่มมีความแตกต่างกัน แม้ว่าจะยังอยู่ในช่วงเริ่มต้น แต่สัญญาณของแรงกดดันด้านราคาต่อโมเดลต่างๆ ก็เริ่มปรากฏให้เห็นแล้ว

- เศรษฐกิจรูปตัว K กำลังค่อยๆ พัฒนากลายเป็นปัญหาทางการเมือง สัญญาประชาคมไม่น่าเชื่อถืออีกต่อไปสำหรับประชาชนจำนวนมากขึ้นเรื่อยๆ และท้ายที่สุดแล้วสิ่งนี้จะปรากฏให้เห็นในระดับนโยบาย

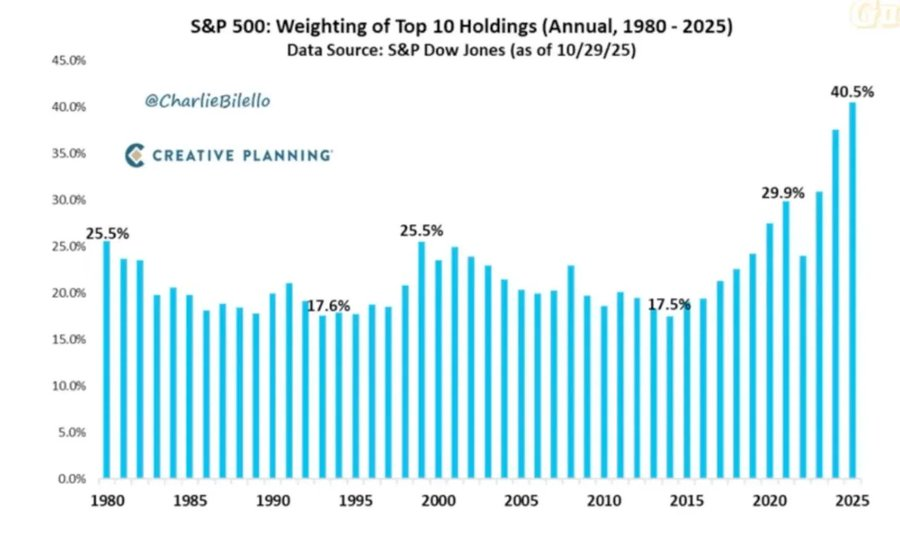

- การกระจุกตัวของตลาดเองกลายเป็นจุดอ่อนทั้งเชิงระบบและทางการเมือง เมื่อ บริษัทเทคโนโลยียักษ์ใหญ่เพียงไม่กี่แห่งครองส่วนแบ่งตลาดประมาณ 40% ของดัชนี และบริษัทเหล่านี้มีความอ่อนไหวต่อภูมิรัฐศาสตร์และการกู้ยืมเงิน พวกเขาจะไม่เป็นเพียงกลไกขับเคลื่อนการเติบโตอีกต่อไป แต่กลายเป็นเป้าหมายของเป้าหมายด้านความมั่นคงแห่งชาติและนโยบาย

สถานการณ์พื้นฐานอาจยังคงเป็นเช่นนี้ต่อไปว่า ในที่สุดผู้กำหนดนโยบายจะ "กลับมาใช้สภาพคล่องเหมือนเดิม" และหนุนราคาสินทรัพย์เพื่อเข้าสู่วัฏจักรการเมืองรอบต่อไป แต่เส้นทางสู่ผลลัพธ์ดังกล่าวดูเหมือนจะผันผวนมากขึ้น พึ่งพาสินเชื่อมากขึ้น และมีความไม่แน่นอนทางการเมืองมากขึ้น ซับซ้อนกว่ากรอบแนวคิด "ซื้อเมื่อราคาตก" แบบดั้งเดิมมาก

1. การเปลี่ยนแปลงท่าทีเศรษฐกิจมหภาค

สำหรับรอบนี้ส่วนใหญ่ ท่าที "ขาลงแต่สร้างสรรค์" ถือว่าสมเหตุสมผล:

- อัตราเงินเฟ้อยังคงอยู่ในระดับสูง แต่อัตราการเพิ่มขึ้นกำลังชะลอตัวลง

- โดยรวมแล้วนโยบายยังคงให้การสนับสนุน

- ในขณะที่สินทรัพย์เสี่ยงมีการเพิ่มขึ้น การแก้ไขแต่ละครั้งจะมาพร้อมกับการอัดฉีดสภาพคล่อง

อย่างไรก็ตาม มีปัจจัยบางอย่างที่เปลี่ยนแปลงไป:

- การปิดหน่วยงานของรัฐบาล: เราประสบกับการปิดหน่วยงานของรัฐบาลเป็นเวลานาน ซึ่งส่งผลกระทบต่อการเผยแพร่และคุณภาพของข้อมูลเศรษฐกิจมหภาคที่สำคัญ

- ความไม่แน่นอนที่เพิ่มมากขึ้นในระบบสถิติ: เจ้าหน้าที่ระดับสูงยังได้ยอมรับด้วยว่าระบบสถิติของรัฐบาลกลางถูกบุกรุก ส่งผลให้ความน่าเชื่อถือของข้อมูลหลักที่รองรับการกำหนดราคาสินทรัพย์มูลค่าหลายล้านล้านดอลลาร์ลดลง

- ในฉากหลังนี้ ธนาคารกลางสหรัฐฯ กลับใช้ท่าทีที่เข้มงวดมากขึ้นในเรื่องความคาดหวังอัตราดอกเบี้ยและงบดุล โดย ทำให้สภาวะทางการเงินเข้มงวดยิ่งขึ้น แม้ว่าตัวชี้วัดระยะยาวจะเสื่อมถอยลงก็ตาม

กล่าวอีกนัยหนึ่ง ระบบกำลังทำให้ความไม่แน่นอนและความเครียดทวีความรุนแรงขึ้น แทนที่จะกำจัดมันออกไป นี่คือโครงสร้างความเสี่ยงที่แตกต่างอย่างสิ้นเชิง

2. การดำเนินนโยบายที่เข้มงวดท่ามกลางความไม่แน่นอน

ประเด็นหลักไม่ใช่เพียงแค่ว่านโยบายมีการเข้มงวดขึ้นหรือไม่ แต่ เป็นว่านโยบายมีการเข้มงวดขึ้นในด้านใดและอย่างไร

- “หมอก” ข้อมูล: หลังจากการปิดระบบ การเผยแพร่ข้อมูลสำคัญ (อัตราเงินเฟ้อ การจ้างงาน) ล่าช้า บิดเบือน หรือถูกตั้งคำถาม เครื่องมือตรวจสอบของเฟดเองก็ไม่น่าเชื่อถือในช่วงเวลาที่สำคัญที่สุด

- ความคาดหวังอัตราดอกเบี้ย: แม้ว่าตัวบ่งชี้เชิงคาดการณ์โดยทั่วไปจะชี้ว่าอัตราเงินเฟ้อยังคงลดลงในช่วงต้นปีหน้า แต่โทนเสียงที่แข็งกร้าวของเจ้าหน้าที่ธนาคารกลางสหรัฐฯ ได้ลดความคาดหวังของตลาดเกี่ยวกับความน่าจะเป็นของการปรับลดอัตราดอกเบี้ยในระยะสั้นลงอย่างมีนัยสำคัญ

- งบดุล: ในระหว่างการปรับนโยบายเชิงปริมาณ ธนาคารกลางสหรัฐฯ ยังคงรักษาจุดยืนด้านงบดุลไว้และมีแนวโน้มที่จะผลักดันระยะเวลาให้กับภาคเอกชนมากขึ้น ซึ่งจะทำให้เงื่อนไขทางการเงินเข้มงวดขึ้นอย่างมีนัยสำคัญ แม้ว่าอัตราดอกเบี้ยที่เป็นตัวเงินจะยังคงเท่าเดิมก็ตาม

ในอดีต ความผิดพลาดของธนาคารกลางสหรัฐฯ มักเกิดจาก "จังหวะเวลาที่ไม่ดี" นั่นคือ การรัดเข็มขัดที่ช้าเกินไปและการลดอัตราดอกเบี้ยที่ช้าเกินไป ความเสี่ยงในปัจจุบันคือเราอาจเกิดรูปแบบนี้ซ้ำอีก นั่นคือ การรัดเข็มขัดในขณะที่การเติบโตกำลังชะลอตัวและข้อมูลยังไม่ชัดเจน แทนที่จะผ่อนคลายลงก่อนที่แรงกดดันจะมาถึง

3. ยักษ์ใหญ่ด้านเทคโนโลยีและ AI กำลังเปลี่ยนจาก "เครื่องเงินสด" ไปเป็น "การเติบโตแบบกู้ยืม"

การเปลี่ยนแปลงโครงสร้างประการที่สองสะท้อนให้เห็นในลักษณะของบริษัทเทคโนโลยีขนาดใหญ่และผู้นำด้าน AI:

- ในช่วงทศวรรษที่ผ่านมา "กลุ่มบิ๊กเซเว่น" มีลักษณะคล้ายคลึงกับพันธบัตร โดยมีส่วนแบ่งการตลาดที่สูง กระแสเงินสดอิสระจำนวนมหาศาล มีขนาดการซื้อคืนที่มาก และอัตราเลเวอเรจสุทธิที่ต่ำมาก

- ในช่วงสองสามปีที่ผ่านมา กระแสเงินสดเหล่านี้ถูกนำไปลงทุนในด้านทุน AI เพิ่มมากขึ้น เช่น ศูนย์ข้อมูล ชิป และโครงสร้างพื้นฐาน

- ขณะนี้ เรากำลังเข้าสู่ ช่วงที่การใช้จ่ายด้าน AI พึ่งพาการออกหนี้มากกว่ากระแสเงินสดจากการดำเนินงานมากขึ้น

สิ่งนี้มีความหมายหลายประการ:

- สเปรดเครดิตและสวอปผิดนัดชำระหนี้กำลังขยายตัวมากขึ้น เนื่องจากบริษัทต่างๆ เช่น Oracle ใช้ประโยชน์จากทรัพยากรของตนในการสร้างโครงสร้างพื้นฐานด้าน AI

- ความผันผวนของราคาหุ้นไม่ใช่ความเสี่ยงเพียงอย่างเดียวอีกต่อ ไป ขณะนี้เรากำลังเห็นแนวโน้มเบื้องต้นของวงจรสินเชื่อทั่วไปที่ปรากฏในภาคเทคโนโลยีที่ "ไม่สามารถฝ่าฟัน" ได้

- โครงสร้างตลาดยิ่งทำให้สถานการณ์นี้เลวร้ายลง หุ้นของบริษัทเหล่านี้ซึ่งมีน้ำหนักมากในดัชนีหลักๆ ได้เปลี่ยนจาก "แหล่งรายได้หลัก" ไปเป็น "การเติบโตแบบมีเลเวอเรจ " ส่งผลให้โปรไฟล์ความเสี่ยงของตลาดโดยรวมเปลี่ยนแปลงไป

นี่ไม่ได้หมายความว่าฟองสบู่ AI จะจบลงแล้ว หากการใช้จ่ายด้านทุนมีผลตอบแทนที่ยั่งยืน การใช้จ่ายด้านทุนที่ใช้เงินทุนจากหนี้ก็ถือว่าสมเหตุสมผล

แต่สิ่งนี้หมายความว่า ขอบเขตข้อผิดพลาดจะน้อยลง โดยเฉพาะในบริบทของอัตราดอกเบี้ยที่สูงและนโยบายที่เข้มงวดยิ่งขึ้น

4. รอยร้าวในระยะเริ่มแรกของตลาดสินเชื่อและตลาดเอกชน

ภายใต้บรรยากาศที่สงบนิ่งของตลาดสาธารณะ แรงกดดันเบื้องต้นเริ่มปรากฏให้เห็นในการปล่อยกู้ภาคเอกชน: ความแตกต่างด้านราคาอย่างมีนัยสำคัญปรากฏขึ้นระหว่างสถาบันต่างๆ สำหรับสินเชื่อเดียวกัน (เช่น สถาบันหนึ่งเสนอราคา 70 เซนต์ ขณะที่อีกสถาบันเสนอราคา 90 เซนต์) นี่เป็นสัญญาณบ่งชี้ถึงความขัดแย้งระหว่าง “ ราคาแบบจำลองกับราคาตลาด ”

ซึ่งคล้ายคลึงกับรูปแบบที่สังเกตได้ในปี 2550–2551:

- 2550: สินทรัพย์ที่ไม่ก่อให้เกิดรายได้เพิ่มขึ้นและส่วนต่างอัตราดอกเบี้ยขยายตัว ในขณะที่ดัชนีหุ้นยังคงค่อนข้างสงบ

- 2551: ตลาดที่เคยถูกมองว่าเป็น "ตลาดคล้ายเงินสด" (เช่น หลักทรัพย์ที่คิดดอกเบี้ยแบบประมูล) กลับหยุดชะงักลงอย่างกะทันหัน

ในเวลาเดียวกัน เงินสำรองในระบบธนาคารกลางสหรัฐฯ ก็เริ่มลดลง และธนาคารกลางสหรัฐฯ ก็เริ่มตระหนักมากขึ้นว่า หากไม่ขยายงบดุล "ท่อส่ง" ของตลาดการเงินอาจประสบปัญหาในการทำงาน

นี่ไม่ได้หมายความว่าวิกฤตจะเกิดขึ้นอย่างหลีกเลี่ยงไม่ได้ แต่เหมาะกับสถานการณ์ที่ สินเชื่อมีการเข้มงวดขึ้นอย่างเงียบๆ ในขณะที่วาทกรรมด้านนโยบายยังคงเน้นไปที่ "การพึ่งพาข้อมูล" มากกว่ามาตรการเชิงรุก

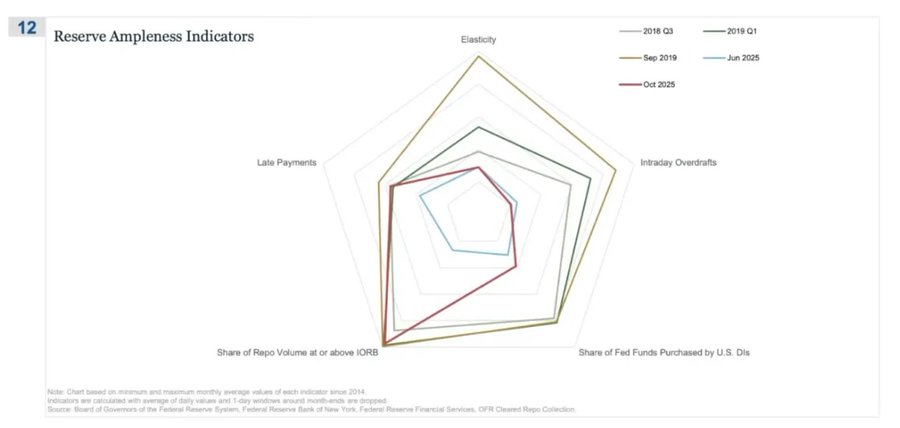

REPO (ข้อตกลงการซื้อคืนพันธบัตรแบบย้อนกลับ) คือจุดที่สัญญาณแรกของ "เงินสำรองที่ลดลง" ปรากฏขึ้น

ในแผนภูมิแมงมุมนี้ สัญญาณที่ชัดเจนที่สุดก็คือ " สัดส่วนของธุรกรรมการซื้อคืนที่ถึงหรือเกิน IORB " ถือเป็นข้อบ่งชี้โดยตรงที่สุดว่าเรากำลังก้าวออกจากสถานะสำรองที่อุดมสมบูรณ์อย่างแท้จริงอย่างเงียบๆ

ในช่วงระหว่างปี 2561 ถึงไตรมาสที่ 3 ปี 2562 ความผันผวนอยู่ในระดับที่จัดการได้ค่อนข้างดี โดยมีเงินสำรองเพียงพอ และอัตราการระดมทุนที่ปลอดภัยส่วนใหญ่อยู่ต่ำกว่าอัตราดอกเบี้ยขั้นต่ำบนเงินสำรอง (IORB)

ในเดือนกันยายน พ.ศ. 2562 (ก่อนเกิดความวุ่นวายในตลาด repo): เส้นนี้ขยายกว้างขึ้นอย่างรวดเร็วเนื่องจากอัตราดอกเบี้ย repo จำนวนมากขึ้นแตะหรือเกิน IORB ซึ่งถือเป็นสัญญาณทั่วไปของการขาดแคลนหลักประกันและเงินสำรอง

ตอนนี้เรามาดูเดือนมิถุนายน 2568 เทียบกับเดือนตุลาคม 2568 กัน:

- เส้นสีฟ้าอ่อน (มิถุนายน) ยังคงปลอดภัย อย่างไรก็ตาม เส้นสีแดงในเดือนตุลาคมกำลังเข้าใกล้โครงร่างปี 2562 ซึ่งบ่งชี้ว่าธุรกรรมการซื้อคืนพันธบัตรจำนวนมากขึ้นเรื่อยๆ กำลังถูกผลักดันให้ไปที่ขอบล่างของอัตราดอกเบี้ยนโยบาย

- กล่าวอีกนัยหนึ่ง ตัวแทนจำหน่ายและธนาคารต่างเสนอราคาต้นทุนการระดมทุนข้ามคืนเนื่องจากเงินสำรองนั้น "ไม่เพียงพออย่างสบายๆ" อีกต่อไป

- การรวมข้อมูลนี้เข้ากับตัวบ่งชี้อื่นๆ บนแผนภูมิแมงมุม (การเบิกเงินเกินบัญชีระหว่างวันเพิ่มขึ้น ธนาคารกลางสหรัฐฯ เข้าซื้อกองทุนของรัฐบาลกลางเพิ่มขึ้น และการชำระเงินที่ค้างชำระเพิ่มขึ้น) จะทำให้ได้รับข้อมูลที่ชัดเจน

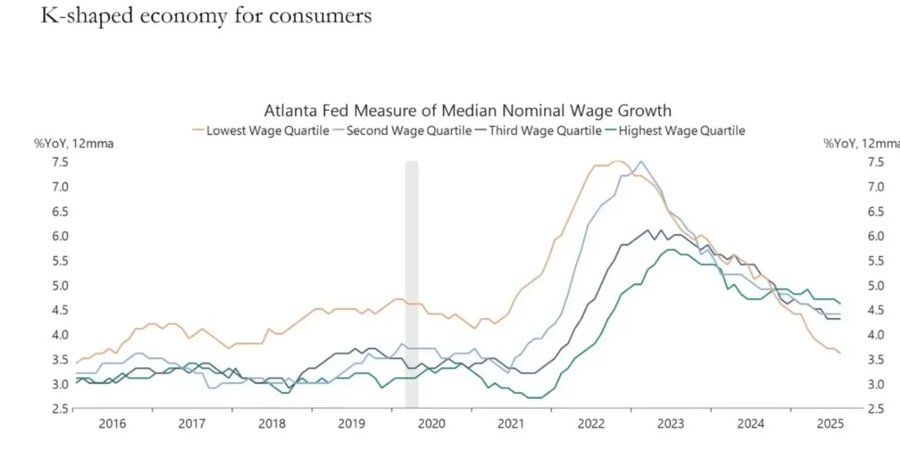

5. เศรษฐกิจรูปตัว K กำลังกลายเป็นตัวแปรทางการเมือง

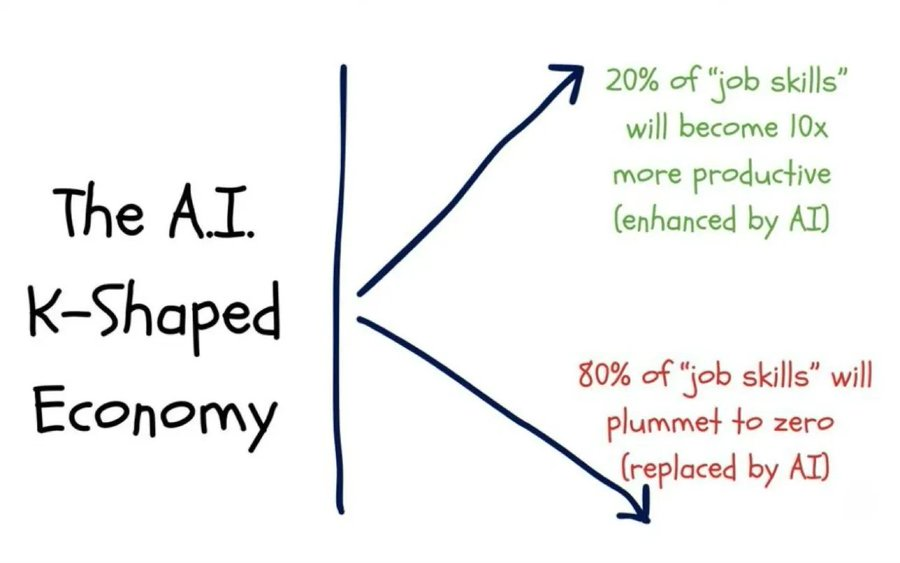

ในบทความก่อนหน้าเรื่อง "เศรษฐกิจแบบสองชั้นรูปตัว K" ผู้เขียนได้ อธิบายว่า เศรษฐกิจแบบสองชั้นรูปตัว K หมายถึงสถานการณ์ที่ส่วนต่างๆ ของเศรษฐกิจเคลื่อนไหวไปในทิศทางตรงกันข้ามโดยสิ้นเชิงภายในวัฏจักรเดียวกัน

- ส่วนบนของ K → ตลาดทุน ผู้ถือสินทรัพย์ อุตสาหกรรมเทคโนโลยี บริษัทขนาดใหญ่ → เติบโตอย่างรวดเร็ว (กำไร ราคาหุ้น และความมั่งคั่งเพิ่มขึ้นพร้อมกัน)

- ครึ่งล่างของ K → ลูกจ้างประจำ, วิสาหกิจขนาดกลางและขนาดย่อม, อุตสาหกรรมแรงงาน → ตกต่ำหรือหยุดนิ่ง

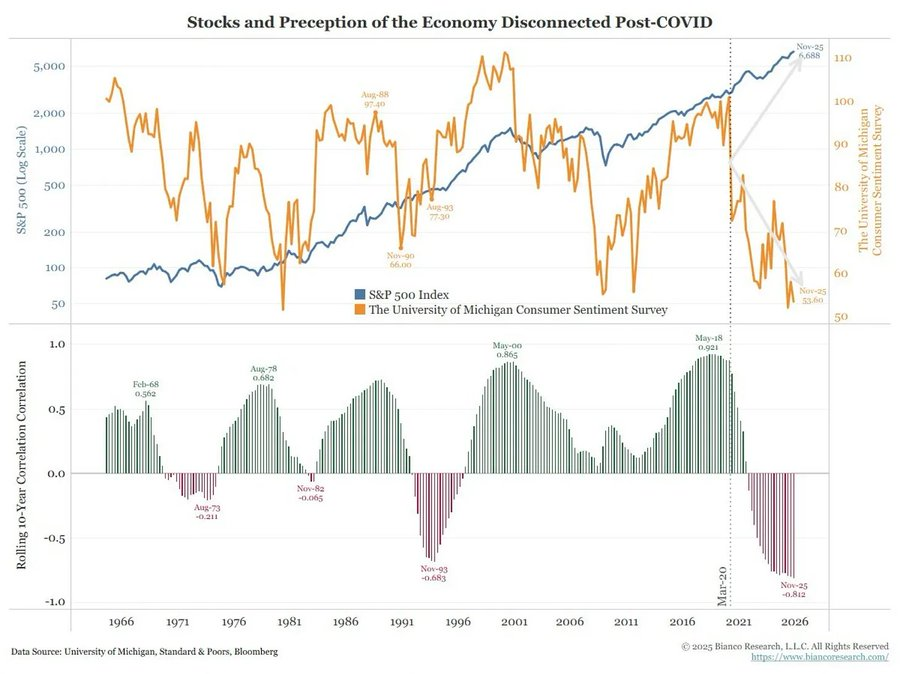

ความแตกต่าง "ทางเศรษฐกิจรูปตัว K" ที่เราเคยพูดถึงนั้น ในมุมมองของฉัน ตอนนี้ไม่ใช่แค่ ปรากฏการณ์ทางเศรษฐกิจอีกต่อไป แต่เป็นตัวแปรทางการเมือง :

- ความคาดหวังของครัวเรือนมีความแตกต่างกันอย่างชัดเจน แนวโน้มทางการเงินในระยะยาว (เช่น ความคาดหวัง 5 ปี) แตกต่างกันอย่างมีนัยสำคัญ โดยบางกลุ่มคาดหวังว่าจะมีเสถียรภาพหรือแม้กระทั่งดีขึ้น ในขณะที่กลุ่มอื่นๆ คาดว่าจะแย่ลงอย่างมีนัยสำคัญ

- ตัวบ่งชี้ความเครียดในโลกแห่งความเป็นจริงยังส่งสัญญาณเตือนด้วย อัตราการผิดนัดชำระหนี้สินเชื่อรถยนต์ซับไพรม์กำลังเพิ่มสูงขึ้น อายุของผู้ซื้อบ้านครั้งแรกลดลง โดยหลายคนใกล้จะถึงวัยเกษียณ และอัตราการว่างงานของเยาวชนยังคงเพิ่มสูงขึ้นในหลายตลาด

สำหรับกลุ่มสังคมที่ขยายตัวออกไป ปัญหาไม่ได้อยู่แค่ "ความไม่เท่าเทียม" อีกต่อไป แต่ระบบเองก็ไม่ทำงานเพื่อพวกเขาอีกต่อไป:

- พวกเขาไม่มีทรัพย์สิน การเติบโตของค่าจ้างที่จำกัด และแทบไม่มีเส้นทางที่แท้จริงในการเข้าร่วมในภาวะเงินเฟ้อของทรัพย์สิน

- ความเข้าใจพื้นฐานที่ผู้คนมีต่อสัญญาทางสังคม—“ทำงานหนัก ก้าวหน้า และในที่สุดก็ได้รับความมั่งคั่งและความมั่นคง”—กำลังจะพังทลายลง

ในสภาพแวดล้อมเช่นนี้พฤติกรรมทางการเมืองจะเปลี่ยนแปลง:

- ผู้มีสิทธิลงคะแนนเสียงไม่เลือก "ผู้จัดการที่ดีที่สุดของระบบปัจจุบัน" อีกต่อไป

- พวกเขามีความเต็มใจมากขึ้นที่จะสนับสนุนผู้สมัครที่มีแนวคิดหัวรุนแรงหรือสร้างความวุ่นวายทั้งฝ่ายซ้ายและขวา เนื่องจากในมุมมองของพวกเขา ความเสี่ยงด้านลบของพวกเขามีจำกัดอย่างมาก: "อยู่แล้วมันก็แย่ไปกว่านี้ไม่ได้อีกแล้ว"

นโยบายในอนาคตเกี่ยวกับการจัดเก็บภาษี การแจกจ่ายเงิน การควบคุม และการสนับสนุนทางการเงินจะได้รับการกำหนดขึ้นภายในบริบทนี้

นี่ชัดเจนว่าไม่เป็นกลางสำหรับตลาด

6. ความเข้มข้นของตลาดเป็นความเสี่ยงเชิงระบบและการเมือง

มูลค่าตลาดรวมกระจุกตัวอยู่ในบริษัทเพียงไม่กี่แห่ง อย่างไรก็ตาม สิ่งที่ถูกพูดถึงน้อยกว่าคือผลกระทบเชิงระบบและทางการเมืองที่อยู่เบื้องหลังรูปแบบนี้:

- ปัจจุบัน บริษัท 10 อันดับแรกคิดเป็นประมาณ 40% ของมูลค่าตลาดของดัชนีหุ้นหลักของสหรัฐฯ

กลุ่มบริษัทเหล่านี้มีลักษณะร่วมกันดังต่อไปนี้: พวกเขาถือหุ้นหลักของกองทุนบำเหน็จบำนาญ แผน 401(k) และพอร์ตโฟลิโอค้าปลีก ธุรกิจของพวกเขามีความเกี่ยวข้องอย่างใกล้ชิดกับ AI พวกเขามีส่วนสำคัญต่อตลาดจีน และพวกเขาก็พึ่งพาเส้นทางอัตราดอกเบี้ยเป็นอย่างมาก และยังทำหน้าที่เป็นผู้ผูกขาดในภาคส่วนดิจิทัลหลายภาคส่วนอย่างมีประสิทธิผล

สิ่งนี้ทำให้เกิดความเสี่ยงที่เชื่อมโยงกันสามประเภท:

- ความเสี่ยงทางการตลาดเชิงระบบ

เมื่อบริษัทเหล่านี้เผชิญกับปัญหาผลกำไร กฎระเบียบ หรือภูมิรัฐศาสตร์ (เช่น ปัญหาไต้หวันหรือการเปลี่ยนแปลงของอุปสงค์ของจีน) ผลกระทบจะแพร่กระจายไปยังระบบความมั่งคั่งของครอบครัวทั้งหมดอย่างรวดเร็ว

- ความเสี่ยงด้านความมั่นคงของชาติ

เมื่อความมั่งคั่งและผลผลิตของชาติจำนวนมากถูกกระจุกตัวอยู่ในบริษัทไม่กี่แห่งที่มีการพึ่งพาภายนอก บริษัทเหล่านี้เองก็กลายเป็นจุดอ่อนทางยุทธศาสตร์

- ความเสี่ยงทางการเมือง

ในสภาพแวดล้อมที่รูปแบบเศรษฐกิจแบบ "K" อยู่ร่วมกับบรรยากาศแบบประชานิยม บริษัทเหล่านี้มีแนวโน้มสูงสุดที่จะกลายเป็นจุดศูนย์กลางของความไม่พอใจ:

- ภาษีที่สูงขึ้น, ภาษีกำไรจากโชคลาภ, ข้อจำกัดในการซื้อคืน

- การแตกแยกที่ขับเคลื่อนด้วยการต่อต้านการผูกขาด

- AI และการควบคุมข้อมูลที่เข้มงวดยิ่งขึ้น

กล่าวอีกนัยหนึ่ง บริษัทเหล่านี้ไม่เพียงแต่เป็นเครื่องยนต์ขับเคลื่อนการเติบโตเท่านั้น แต่ยังกลายเป็นเป้าหมายนโยบายที่มีศักยภาพอีกด้วย และความเป็นไปได้นี้ก็เพิ่มมากขึ้นเรื่อยๆ

7. Bitcoin ทองคำ และเรื่องเล่าเกี่ยวกับ "การป้องกันความเสี่ยงที่สมบูรณ์แบบ" ที่ยังไม่ได้รับการตระหนัก

ในโลกที่เต็มไปด้วยความเสี่ยงด้านนโยบาย แรงกดดันด้านสินเชื่อ และความไม่แน่นอนทางการเมืองที่ทวีความรุนแรงขึ้น เราคาดว่า Bitcoin จะโดดเด่นในฐานะเครื่องมือป้องกันความเสี่ยงระดับมหภาค แต่ความจริงกลับแตกต่างออกไปอย่างสิ้นเชิง:

- ทองคำมีบทบาทดั้งเดิมในการป้องกันความเสี่ยงจากวิกฤต เนื่องจาก มีเสถียรภาพ มีความผันผวนต่ำ และมีความสำคัญเพิ่มมากขึ้นในการจัดสรรสินทรัพย์

- Bitcoin มีลักษณะเหมือนสินทรัพย์ที่มีความเสี่ยงเบต้าสูงในการซื้อขาย เนื่องจากมีความเกี่ยวข้องอย่างใกล้ชิดกับวงจรสภาพคล่อง อีกทั้งยังมีความอ่อนไหวต่อเลเวอเรจและผลิตภัณฑ์ที่มีโครงสร้าง และผู้ถือ OG ระยะยาวกำลังใช้ประโยชน์จากสภาพแวดล้อมปัจจุบันเพื่อลดการถือครองของตน

เรื่องเล่าเริ่มแรกของการกระจายอำนาจ/การปฏิวัติการเงินยังคงน่าสนใจในเชิงแนวคิด แต่ความจริงก็คือ:

- กระแสเงินทุนหลักในปัจจุบันส่วนใหญ่มาจากกิจกรรมทางการเงิน ได้แก่ กลยุทธ์ผลตอบแทน อนุพันธ์ และปริมาณการซื้อขายระยะสั้น

- ประสิทธิภาพที่แท้จริงของ Bitcoin นั้นใกล้เคียงกับประสิทธิภาพเบต้าของเทคโนโลยี มากกว่าการป้องกันความเสี่ยงแบบมหภาคที่เป็นกลางและแข็งแกร่ง

ฉันยังคงเชื่อว่าปี 2026 อาจเป็นจุดเปลี่ยนสำคัญของ Bitcoin (วัฏจักรนโยบายใหม่ มาตรการกระตุ้นเศรษฐกิจที่อาจเกิดขึ้น และความเชื่อมั่นที่ลดลงในสินทรัพย์แบบดั้งเดิมอาจส่งผลต่อจุดเปลี่ยนนี้ทั้งหมด)

อย่างไรก็ตาม นักลงทุนจำเป็นต้องตระหนักว่าในระยะนี้ Bitcoin ยังไม่ได้มอบคุณสมบัติในการป้องกันความเสี่ยงตามที่หลายคนคาดหวัง แต่ยังคงเป็นส่วนหนึ่งของสภาพคล่องที่เรากำลังเป็นกังวล

8. กรอบสถานการณ์สู่ปี 2026

วิธีที่มีประโยชน์ในการทำความเข้าใจสภาพแวดล้อมในปัจจุบันคือการมองว่าเป็น "การปล่อยฟองสบู่แบบควบคุม" ที่ออกแบบมาเพื่อเปิดทางให้กับสิ่งกระตุ้นรอบต่อไป

ลำดับที่เป็นไปได้มีดังนี้:

1) กลางปี 2567-2568 : การขันและแรงดันแบบควบคุม

- การปิดหน่วยงานของรัฐและความวุ่นวายทางการเมืองทำให้เกิดภาวะชะงักงัน

- ธนาคารกลางสหรัฐฯ มีท่าทีแข็งกร้าวในนโยบายการเงินและงบดุล ส่งผลให้เงื่อนไขทางการเงินตึงตัวมากขึ้น

- สเปรดสินเชื่อขยายตัวเล็กน้อย โดยภาคส่วนเก็งกำไร (AI เทคโนโลยีระยะยาว และการกู้ยืมภาคเอกชนบางส่วน) เป็นกลุ่มแรกที่จะดูดซับผลกระทบ

2) ปลายปี 2568-2569 : เข้าสู่ช่วงอัดฉีดสภาพคล่องเข้าสู่วัฏจักรการเมืองอีกครั้ง

- เมื่อคาดการณ์อัตราเงินเฟ้อลดลงและตลาดกำลังเผชิญกับการแก้ไข ผู้กำหนดนโยบายจึงได้ "มีพื้นที่ในการผ่อนปรน" อีกครั้ง

- การลดอัตราดอกเบี้ยและมาตรการทางการเงินเริ่มเกิดขึ้น และได้รับการปรับเทียบตามเป้าหมายการเติบโตและการเลือกตั้ง

- เนื่องจากผลกระทบจากภาวะเงินเฟ้อที่ล่าช้า จะปรากฏหลังจากจุดเปลี่ยนทางการเมืองที่สำคัญ

3) หลังปี 2026: การกำหนดราคาระบบใหม่

ขนาดและรูปแบบของการกระตุ้นรอบต่อไปจะกำหนดเส้นทางในอนาคต:

- ไม่ว่าจะเกิดภาวะเงินเฟ้อสินทรัพย์รอบใหม่ควบคู่กับการแทรกแซงทางการเมืองและกฎระเบียบที่เข้มงวดยิ่งขึ้น

- อีกวิธีหนึ่งคือเราสามารถแก้ไขปัญหาเชิงโครงสร้างของความยั่งยืนของหนี้ ความเข้มข้น และสัญญาทางสังคมได้โดยตรงมากขึ้น

กรอบงานนี้ไม่ใช่แนวทางที่เด็ดขาด แต่มีความสอดคล้องกับแรงจูงใจในปัจจุบันอย่างมาก:

- นักการเมืองให้ความสำคัญกับการเลือกตั้งซ้ำมากกว่าความสมดุลในระยะยาว

- เครื่องมือทางนโยบายที่ง่ายที่สุดที่จะใช้ยังคงเป็นสภาพคล่องและการชำระเงินโอน มากกว่าการปฏิรูปโครงสร้าง

- หากต้องการใช้เครื่องมือเหล่านี้อีกครั้ง ขั้นแรกต้องทำให้ฟองอากาศในปัจจุบันยุบลงเสียก่อน

สรุปแล้ว

สัญญาณทั้งหมดชี้ไปที่ข้อสรุปเดียวกัน: ระบบกำลังเข้าสู่ช่วงของวงจรที่เปราะบางและไม่ทนต่อข้อผิดพลาดมากขึ้น

ในอดีต ผู้กำหนดนโยบายมักตอบสนองด้วยสภาพคล่องมหาศาล แต่ก่อนที่จะก้าวไปสู่ขั้นต่อไป เราต้องผ่านช่วงเวลาที่มีลักษณะเด่นดังต่อไปนี้:

- เงื่อนไขทางการเงินที่เข้มงวดยิ่งขึ้น

- ความอ่อนไหวต่อเครดิตที่สูงขึ้น

- ความวุ่นวายทางการเมืองรุนแรงมากขึ้น

- และการตอบสนองนโยบายที่ไม่เป็นเชิงเส้นมากขึ้น