การเดิมพันเชิงนโยบายครั้งใหญ่ของ Fed: การกระจายตัวทางเศรษฐกิจที่อยู่เบื้องหลังข้อมูลที่แข็งแกร่ง

ผู้เขียนต้นฉบับ: ◢ J○e McCann

การรวบรวมต้นฉบับ: Deep Chao TechFlow

(ข้อมูลต่อไปนี้เผยแพร่ครั้งแรกในส่วนมาโครของ Asymmetric Market Update™️ ประจำเดือนสิงหาคม ซึ่งคุณสามารถสมัครรับข้อมูลได้ฟรีที่นี่)

ใน คำอธิบายมหภาค ก่อนหน้านี้ เราได้พิจารณาหัวข้อสำคัญที่เกี่ยวข้องกับผลกระทบที่อาจเกิดขึ้นกับตลาด สถานะปัจจุบันของโลก และวิธีการจัดการกับช่วงเวลาที่ซับซ้อนเหล่านี้

เราได้พูดคุยกัน (หนึ่งเดือนก่อนที่ความตื่นตระหนกของธนาคารจะเกิดขึ้นและทำให้ตลาดหวาดกลัว) ถึงความเสี่ยงที่ธนาคารขนาดเล็กและขนาดกลางต้องเผชิญเนื่องจากการกระจายทุนสำรองส่วนเกินอย่างไม่สม่ำเสมอ แม้ว่าจะมีทุนสำรองในระบบจำนวนมากก็ตาม

เราได้กล่าวถึงข้อมูลทางเศรษฐกิจแบบผสมซ้ำแล้วซ้ำอีก และอภิปรายแนวคิดของ "เศรษฐกิจเป็ด": ทุกอย่างดูเหมือนจะไปได้ดีเมื่อมองดูผิวเผิน แต่จริงๆ แล้วยังมีอีกหลายสิ่งที่เกิดขึ้นภายใต้ประทุน ความงามอยู่ในสายตาของคนดู. แม้ว่าข้อมูลเศรษฐกิจพาดหัวข่าวจะแข็งแกร่ง แต่การวิเคราะห์เชิงลึกสามารถสานต่อเรื่องราวเชิงบวกหรือเชิงลบที่คุณต้องการได้

นอกจากนี้เรายังวิเคราะห์ว่า Magnificent Seven เปรียบเทียบกับตลาดหุ้นอื่นๆ อย่างไร เช่นเดียวกับข้อมูลทางเศรษฐกิจ ดัชนีหุ้นมีผลประกอบการที่ดี แต่เมื่อพิจารณาอย่างใกล้ชิด พบว่าหุ้นของ Magnificent Seven มีผลประกอบการที่ดีมาก ในขณะที่ตลาดอื่นๆ มีผลประกอบการปานกลางหรือลดลงด้วยซ้ำ

ใน Asymmetric Macro ฉบับนี้ เราจะเชื่อมโยงแนวคิดที่กล่าวถึงก่อนหน้านี้ทั้งหมดเข้าด้วยกันเป็นเรื่องราวที่สอดคล้องกัน โดยเริ่มต้นและสิ้นสุดด้วยทฤษฎีนโยบายการเงิน

นโยบายการเงิน

เช่นเดียวกับชุดข้อมูลอื่นๆ คุณต้องกำหนดการแจกแจงพื้นฐานก่อนดำเนินการวิเคราะห์ที่มีความหมาย เพื่อให้คำอธิบายง่ายขึ้น เราจะใช้การแจกแจงพื้นฐานสามแบบ แม้ว่าจะไม่มีใครสมบูรณ์แบบ แต่ส่วนสำคัญก็จะชัดเจน ข้อมูลเศรษฐกิจพาดหัวใช้เพื่ออธิบายเศรษฐกิจโดยรวมหรือโดยเฉลี่ย ซึ่งมีแนวคิดที่ดี เนื่องจากคุณไม่สามารถปรับนโยบายเศรษฐกิจให้เหมาะกับแต่ละบุคคลได้ (เพื่อเป็นตัวอย่างที่รุนแรง) จากหลายๆ มุมมอง สิ่งนี้ถือเป็น "ไม่ยุติธรรม" ตามความเป็นจริงและไม่สามารถนำไปปฏิบัติได้ ดังนั้นเราจึงใช้ข้อมูลรวมเพื่ออธิบายสถานะของเศรษฐกิจ และด้วยเหตุนี้จึงกำหนดนโยบายการเงินที่เหมาะสมที่สุดสำหรับข้อมูลรวมนั้น ขั้นแรกเรามาดูการแจกแจงสามประเภทเพื่ออธิบายประชากรพื้นฐานกันก่อน

หมายเหตุ: เราไม่ได้เขียนวิทยานิพนธ์ระดับปริญญาเอก การสนทนานี้ไม่สมบูรณ์หรือเข้าใจผิดได้เนื่องจากเรามีพื้นที่จำกัด เราสานต่อเรื่องราวที่เกี่ยวข้องอย่างลึกซึ้งกับสถานะปัจจุบันของโลกและนโยบายเศรษฐกิจ ดังนั้น แทนที่จะเจาะลึกรายละเอียดที่สำคัญ ให้คิดถึงแนวคิดเหล่านี้และผลกระทบที่อาจเกิดขึ้นในระดับจิตใจ

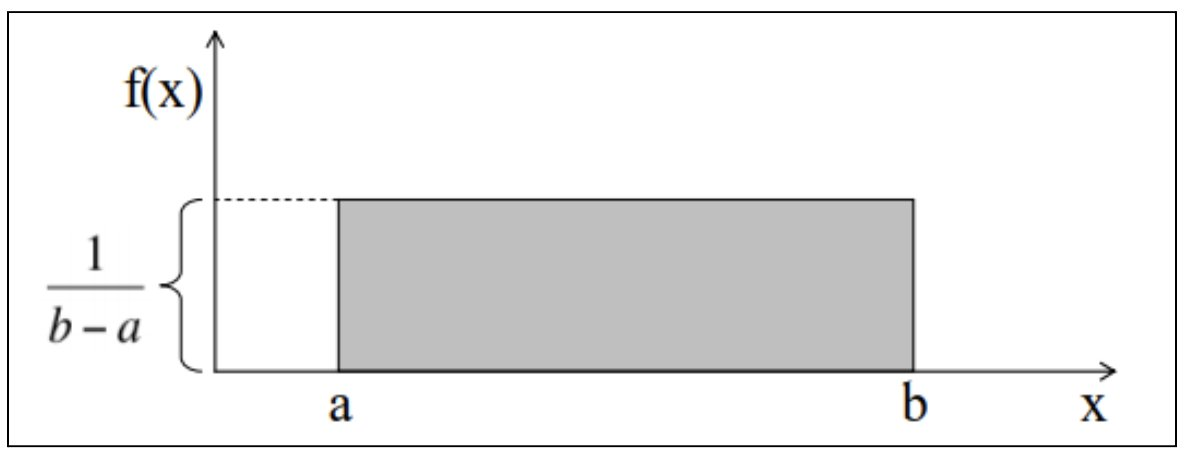

กระจายอย่างเท่าเทียมกัน

รูป: การกระจายแบบสม่ำเสมอ

อย่างที่คุณเห็น การกระจายแบบสม่ำเสมอหมายความว่าทุกข้อสังเกต (ในกรณีนี้ สถานะทางเศรษฐกิจและสังคมของแต่ละบุคคล) จะเหมือนกัน การกระจายเครื่องแบบจะเป็นอุดมคติของคอมมิวนิสต์ การกระจายแบบสม่ำเสมอจะสร้างชุดข้อมูลที่เหมาะสมที่สุดสำหรับการดำเนินการวิเคราะห์นโยบายการเงิน หากทุกคนอยู่ในตำแหน่งเดียวกัน จะไม่มีความแปรปรวน ดังนั้น "ข้อมูลเฉลี่ย" จึงสามารถเป็นตัวแทนของทุกคนได้อย่างสมบูรณ์แบบ ดังนั้นนโยบายการเงินที่อิงข้อมูลนี้จึงจะสมบูรณ์แบบ (สมมติว่าทฤษฎีเศรษฐศาสตร์มีความถูกต้องและนำไปใช้ตามกฎเกณฑ์อย่างเคร่งครัด) เรารู้ว่านี่ไม่ใช่กรณี อุดมคติของคอมมิวนิสต์มักเป็นเรื่องยากที่จะตระหนักได้

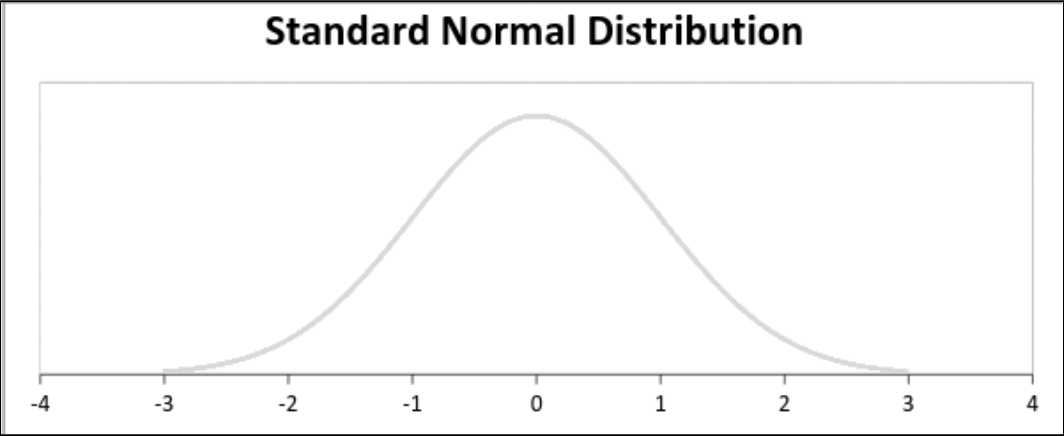

การกระจายตัวแบบปกติ

รูป: การแจกแจงแบบปกติ

ในการแจกแจงแบบปกติ ค่าเฉลี่ย ค่ามัธยฐาน และแบบวิธีจะเท่ากัน ครึ่งหนึ่งของการสังเกต (ในกรณีนี้คือสถานะทางเศรษฐกิจและสังคมของแต่ละบุคคล) อยู่ทางด้านขวาของศูนย์กลาง ในขณะที่อีกครึ่งหนึ่งอยู่ทางด้านซ้ายของศูนย์กลาง การกระจายตัวนี้หมายความว่าความหนาแน่นทางเศรษฐกิจและสังคมจะสูงที่สุดใกล้กับค่าเฉลี่ย โดยจำนวนบุคคลที่ได้รับสิทธิพิเศษหรือด้อยโอกาสจะค่อยๆ ลดลงเนื่องจากการเบี่ยงเบนจากค่าเฉลี่ยเพิ่มขึ้น ด้วยชนชั้นกลางที่มีอำนาจเหนือกว่าและการกระจายความมั่งคั่งที่สมเหตุสมผล (เนื่องจากสหรัฐฯ มีความสมดุลในอดีตที่ไม่ไกลเกินกว่าที่เป็นอยู่ในปัจจุบัน) แม้แต่ "ตัวเลขโดยเฉลี่ย" ก็สามารถสร้างความแตกต่างได้ แม้ว่าจะไม่สมบูรณ์ แต่ความหนาแน่นยังคงกระจุกตัวอยู่ที่ค่าเฉลี่ย ดังนั้นนโยบายการเงินที่อิงตามข้อมูลนี้จึงมีความสมเหตุสมผล เนื่องจากสามารถจับสถานการณ์ของประชากรส่วนใหญ่ได้ (แม้ว่านโยบายการเงินจะไม่เกี่ยวข้องกับส่วนท้ายของประชากรด้านใดด้านหนึ่งก็ตาม ใน การแจกแจงแบบปกติซึ่งมีสัดส่วนค่อนข้างน้อย)

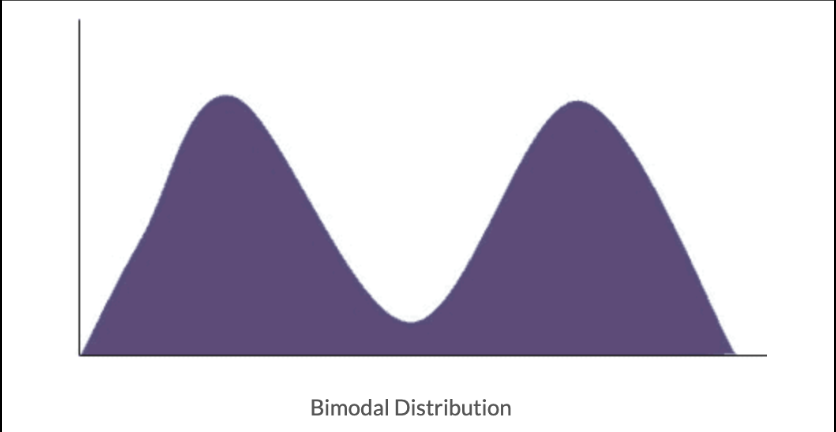

การกระจายแบบไบโมดัล

รูป: การกระจายแบบ Bimodal

การกระจายแบบไบโมดัลหมายความว่ามีสองโหมด กล่าวอีกนัยหนึ่ง ผลลัพธ์ของกระบวนการสองกระบวนการที่มีการกระจายต่างกันจะรวมกันและนำเสนอไว้ในข้อมูลชุดเดียว

ลักษณะไบโมดัลนี้ปรากฏอยู่บ่อยครั้งในแง่มุมต่างๆ ของโลกของเราเมื่อเร็วๆ นี้ มาดูตัวอย่างที่เกี่ยวข้องบางส่วนที่เรากล่าวถึงก่อนหน้านี้

การกระจายทุนสำรองส่วนเกินของธนาคารไม่สม่ำเสมอ

ในการเปิดตัวของ Asymmetric ในเดือนกุมภาพันธ์ 2023 เราได้กล่าวถึง: "แม้ว่าจะมีเงินสำรองส่วนเกินในระบบเป็นจำนวนมาก แต่ก็ไม่ได้กระจายอย่างเท่าเทียมกัน เงินสำรองเหล่านี้ส่วนใหญ่กระจุกตัวอยู่ในธนาคารศูนย์เงิน (เช่น JPM เป็นต้น)"

ดังนั้น แม้ว่าจำนวนเงินสำรองส่วนเกินทั้งหมดจะมีเพียงพอ แต่เราประสบกับวิกฤตการธนาคารซึ่งส่งผลให้ Federal Reserve ต้องจัดตั้งแหล่งเงินทุนฉุกเฉินเพื่อเป็นเงินทุนแก่ธนาคารหลายแห่งที่ขาดเงินสำรองที่เพียงพอ ก่อนที่จะเปิดศูนย์แห่งนี้ ธนาคารใหญ่ๆ หลายแห่งก็พังทลายลง ทำไมเรื่องนี้ถึงทำให้ทุกคนประหลาดใจ? เนื่องจากข้อมูลเกี่ยวกับปริมาณสำรองส่วนเกินเป็นเพียงข้อมูลผิวเผินและไม่คำนึงถึงการกระจายที่แท้จริงของปริมาณสำรองเหล่านี้ ธนาคารหลายแห่งไม่มีทุนสำรอง ในขณะที่บางธนาคารมีส่วนใหญ่ นี่คือการกระจายแบบไบโมดัล ข้อมูลที่รวบรวมเพียงอย่างเดียวไม่สามารถสะท้อนภาพที่แท้จริงของอุตสาหกรรมการธนาคารได้อย่างถูกต้อง ดังนั้นการกระจายสินค้าที่นี่จึงมีความสำคัญแต่ถูกมองข้ามไป

การกระจายทุนสำรองที่ไม่สม่ำเสมอและสิ่งอำนวยความสะดวกด้านเงินทุนฉุกเฉินที่ตามมาส่งผลให้ธนาคารที่อ่อนแอต้องจ่ายดอกเบี้ยจำนวนมากเพื่อรักษางบดุลและเพิ่มเงินฝาก และธนาคารที่แข็งแกร่ง เช่น JPM จะได้รับรายได้ดอกเบี้ยจำนวนมากจากทุนสำรองส่วนเกิน มันเหมือนกับการ "ถ่ายโอนความมั่งคั่งจากคนจนไปสู่คนรวย" บางคนอาจคิดว่านี่เป็นการลงโทษสำหรับผู้บริหารที่ไม่ดี และนั่นก็ไม่ผิด แต่สิ่งนี้ยังคงทำให้คุณต้องเผชิญกับสถานการณ์การกระจายตัวแบบสองรูปแบบในอนาคต เมื่อพิจารณาถึงพลวัตที่เปลี่ยนแปลงไป สถานการณ์จึงกลายเป็นแบบสองรูปแบบมากขึ้น

ธุรกิจขนาดเล็กกับบริษัทยักษ์ใหญ่

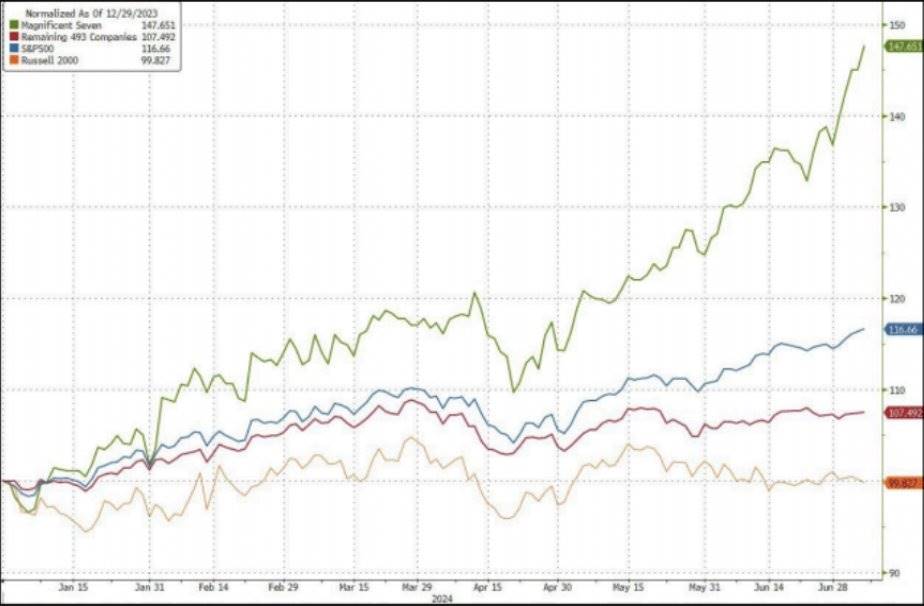

ใน การอัปเดตเดือนกรกฎาคม 2024 ของ Asymmetric เราได้เผยแพร่แผนภูมิต่อไปนี้:

แผนภูมิ: The Magnificent Seven เทียบกับบริษัทอื่นๆ 493 แห่ง, S&P 500 และ Russell 2000

เมื่อดู Magnificent Seven เทียบกับตลาดหุ้นอื่นๆ (โดยเฉพาะ Russell) ก็แสดงให้เห็นการกระจายตัวแบบสองรูปแบบเช่นกัน คุณเห็นกลุ่มบริษัทขนาดใหญ่ที่มีประสิทธิภาพเหนือกว่า และคุณมีกลุ่มบริษัทเล็กๆ ที่ไม่ประสบความสำเร็จเท่าบริษัทยักษ์ใหญ่เหล่านี้

อาจมีคนแย้งว่านี่เป็นผลลัพธ์ของทุนนิยมจากการทำลายล้างอย่างสร้างสรรค์ และนั่นก็ไม่ผิด (เราจะเพิกเฉยต่อผลกระทบของอุตสาหกรรมผูกขาด/ผู้ขายน้อยรายในการสนทนานี้) ไม่ว่าในกรณีใด ด้วยการเปลี่ยนแปลงในปัจจุบัน สิ่งนี้ยังคงทำให้คุณมีการกระจายแบบสองรูปแบบในอนาคตที่ยังคงเพิ่มขึ้น (หรือภายใต้เงื่อนไขขอบเขต ชุดของการผูกขาด)

ผลลัพธ์บางส่วนเหล่านี้เป็นผลมาจากความสามารถในการปรับขนาดของเทคโนโลยี เมื่อคุณครองพื้นที่ คุณจะดึงศักยภาพทางธุรกิจและเงินทุนไปจากคู่แข่งของคุณ เป็นผลให้บริษัทขนาดใหญ่เหล่านี้ลงเอยด้วยการรวบรวมเงินสดจำนวนมหาศาลและทำกำไรเป็นประวัติการณ์ พวกเขาซื้อหุ้นคืนและได้รับดอกเบี้ยจำนวนมากจากเงินสด ในทางกลับกัน บริษัทขนาดเล็กมีหนี้สินจำนวนมาก (และไม่ร่ำรวย) และต้องจ่ายดอกเบี้ยจำนวนมากเพื่อที่จะอยู่รอดได้ มันเหมือนกับการ "ถ่ายโอนความมั่งคั่งจากคนจนไปสู่คนรวย"

การกระจายทางเศรษฐกิจและสังคม

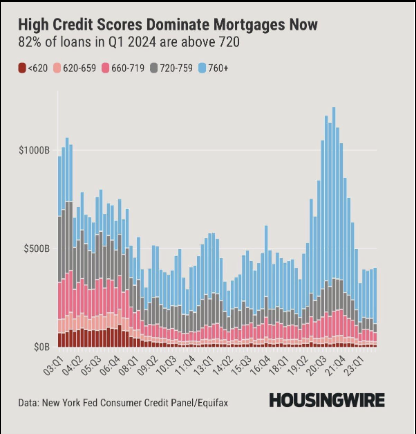

เราได้เลือกแผนภูมิด้านล่างเป็นตัวอย่างที่สะดวกของการกระจายแบบสองรูปแบบระหว่างรัฐทางเศรษฐกิจและสังคม ชุดข้อมูลนี้มีสองโหมดที่แตกต่างกัน ซึ่งแสดงถึงความแตกแยกของสังคม การตรวจสอบคะแนนเครดิตเฉลี่ยของคุณที่นี่มีประโยชน์หรือไม่ ไม่เลย. นั่นคือประเด็นที่แท้จริง เราคุ้นเคยกับการดูข้อมูลโดยเฉลี่ย แต่ในการแจกแจงแบบไบโมดัล อย่างน้อยที่สุดอาจไม่มีประโยชน์ และส่งผลที่เป็นอันตรายอย่างมากต่อการวิเคราะห์

มะเดื่อ: การกระจายตัวของคะแนนเครดิตที่สูงทางเศรษฐกิจและสังคม

เราอาจเพิ่มรายละเอียดเพิ่มเติมเกี่ยวกับการกระจายเงินออมส่วนบุคคล ค่าบริการหนี้/เครดิต ฯลฯ แต่เราทุกคนรู้ว่าสิ่งนี้จะแสดงอะไร: การกระจายแบบสองรูปแบบ ดังตัวอย่างข้างต้น ผู้ที่จ่ายดอกเบี้ยสูงกำลังเผชิญกับความยากลำบากอย่างมาก และผู้ที่มีเงินออมส่วนเกินก็จะได้รับสิทธิประโยชน์จากอัตราดอกเบี้ยที่สูงขึ้นเหล่านี้ มันเหมือนกับการ "ถ่ายโอนความมั่งคั่งจากคนจนไปสู่คนรวย"

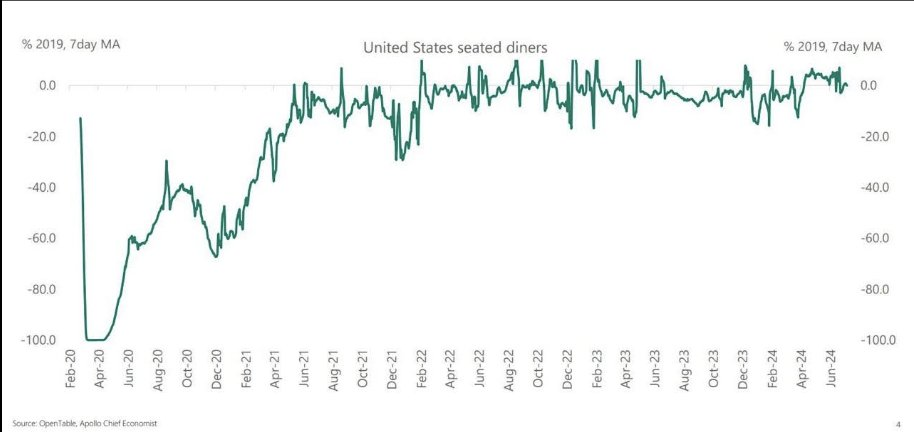

ภาพ: นักชิมชาวอเมริกัน

ตามกราฟด้านบน คนรวยกำลังไปได้ดี

แผนภูมิ: ยอดขายสาขาเดิมของ McDonald ลดลง

และผู้ที่มีรายได้น้อยกว่าก็จะยิ่งแย่ลง

รวมทุกอย่าง

สามตัวอย่างข้างต้นมีอะไรเหมือนกัน? การจ่ายและรับดอกเบี้ยมีผลลัพธ์ที่ตรงกันข้าม คนจนจะยิ่งจนลง และคนรวยจะยิ่งรวยขึ้น นี่คือหัวใจของเรื่องนี้ ความมั่งคั่งและทรัพย์สินกำลังถูกถ่ายโอนจากผู้อ่อนแอไปสู่ผู้แข็งแกร่ง

ทำไมเรื่องทั้งหมดนี้ถึงสำคัญ? นโยบายการเงินขึ้นอยู่กับข้อมูลที่รวบรวม โดยเฉลี่ยแล้วทุกอย่างดูดีและยังคงดูมั่นคง อย่างไรก็ตาม โหมดหนึ่งภายในการกระจายนี้กำลังประสบกับความเจ็บปวดอย่างรุนแรง อัตราดอกเบี้ยที่สูงส่งผลดีต่อคนอีกกลุ่มหนึ่ง ดังนั้นด้วยการรักษาอัตราดอกเบี้ยให้อยู่ในระดับสูงและรอให้ตัวเลขโดยเฉลี่ยอ่อนตัวลง เฟดจึงกดขี่ผู้ที่อ่อนแอมากกว่าช่วยเหลือผู้ที่เข้มแข็งอย่างมีประสิทธิผล จากมุมมองนี้ แนวทางนี้ดูบิดเบี้ยวมาก

เหตุใดช่องว่างความมั่งคั่งจึงขยายกว้างขึ้นอย่างต่อเนื่อง? เพราะวิธีการดำเนินนโยบายการเงินทำให้เกิดความไม่เท่าเทียมกันด้านความมั่งคั่ง นี่ไม่ใช่บทความเกี่ยวกับคุณธรรมของการกระจายความมั่งคั่ง แต่ในพื้นที่หลักๆ หลายๆ ด้านของช่องว่างความมั่งคั่งในชีวิตทางเศรษฐกิจของเราจะยังคงเติบโตต่อไปจนกว่าเราจะเผชิญกับการล่มสลาย การบรรเทาหนี้ หรือเหตุการณ์หางอื่น ๆ

สรุปแล้ว

ในมุมมองของเรา Fed ควรลดอัตราดอกเบี้ยในเดือนกรกฎาคม

การจ้างงานถึงจุดสูงสุดและลดลงอย่างมาก

อัตราเงินเฟ้อที่ 2.5% กำลังลดลงอย่างรวดเร็วและคาดว่าจะถึงเป้าหมาย 2% ภายในสิ้นปีนี้

อย่างไรก็ตาม อัตราดอกเบี้ยที่แท้จริงในปัจจุบันคือ 3% ในสภาวะเศรษฐกิจที่มั่นคงและแข็งแรง ตัวเลขนี้ในอดีตอยู่ที่ประมาณ 1%

แล้ว Fed ทำอะไรอยู่?

พวกเขากำลังมุ่งเน้นไปที่ข้อมูลรวมและไม่สนใจการกระจายพื้นฐาน

นี่คือจุดที่ข้อผิดพลาดเชิงกลยุทธ์เกิดขึ้น

ผู้มั่งคั่งและร่ำรวยด้วยเงินสดมีรายได้ดอกเบี้ยที่สูงขึ้น (ไม่ต้องพูดถึงสินทรัพย์ที่ใกล้ระดับสูงสุดตลอดกาล) และเงินสดที่ติดขัดก็ได้รับผลกระทบอย่างหนักจากการจ่ายดอกเบี้ย ธนาคารกลางสหรัฐไม่รู้สึกอ่อนไหวหรือได้รับประโยชน์จากอัตราดอกเบี้ยที่สูงขึ้น กำลังรอให้กลุ่มเศรษฐกิจและสังคมระดับล่างเสื่อมลงอีกเพื่อที่จะนำค่าเฉลี่ยลงมาสู่ระดับเป้าหมาย ขอโทษนะคนจน คุณทนทุกข์และได้รับประโยชน์เพียงเล็กน้อย

หาก Fed ยอมให้ "นโยบายการเงินที่เข้มงวด" ดำเนินต่อไป (นั่นคือสิ่งที่พวกเขาพูด) พวกเขาจะเผชิญกับปัญหาการจ้างงานที่ร้ายแรงและการสูญเสียธุรกิจขนาดเล็ก เมื่อสิ่งนี้เกิดขึ้น ประวัติศาสตร์แสดงให้เห็นว่าเป็นการยากที่จะย้อนกลับ พวกเขาเสี่ยงต่อการลงจอดอย่างหนัก

ทุกอย่างดูปกติจนกระทั่งสิ่งต่างๆ ดับลงกะทันหัน การเปลี่ยนแปลงมักจะเกิดขึ้นอย่างช้าๆ แล้วเกิดขึ้นในทันที