ลิ่มบรรยาย: คู่มือสู่ผลกำไรและความอยู่รอด

การรวบรวมข้อความต้นฉบับ: Deep Tide TechFlow

การรวบรวมข้อความต้นฉบับ: Deep Tide TechFlow

ในสัปดาห์ที่ผ่านมาฉันได้ตั้งข้อสังเกต คุณสามารถทุ่มเงินให้กับ Axie Infinity ในช่วงเริ่มต้นของเกมบูม เดินจากไป และกลับมาพบว่าคุณทำเงินได้มากกว่า VC ส่วนใหญ่ในเกม Web3 ราคาของ Axie ลดลงเหลือ $0.14 และตอนนี้เพิ่มขึ้นเป็น $6 ซึ่งกลับมาถึง 40 เท่า

จุดสูงสุดสูงสุดครั้งหนึ่งเคยเกิน 1,000 ครั้ง เหตุผลก็คือโปรเจ็กต์ VC ระยะเริ่มต้นส่วนใหญ่ในเกม Web3 นั้นยังห่างไกลจากสภาพคล่องหรืออาจตายก่อนที่จะระดมทุนได้มากขึ้นในสภาพแวดล้อมของตลาดปัจจุบัน แต่มีข้อบกพร่องบางประการในความคิดของฉัน:

โครงการ VC ระยะเริ่มต้นไม่ควรได้รับผลตอบแทนภายในกรอบเวลา 18-24 เดือน

ฉันเดาว่านักลงทุนจัดสรรเงินให้กับ Axie Infinity เมื่อเกมนี้ยังคงเป็นเรื่องราวที่ไม่มีใครสนใจ

แต่ตรรกะพื้นฐานก็คือ คุณสามารถนำเงินไปลงทุนในสินทรัพย์ที่มีสภาพคล่องในช่วงตลาดหมี และได้รับผลตอบแทนที่ดีกว่าที่คุณทำในข้อตกลง VC ในยุคแรก ๆ ในการเล่าเรื่องนั้น ปริศนานี้ทำให้ฉันคิดถึงขอบเขตความเสี่ยงในสกุลเงินดิจิทัล ความสนใจมาก่อนการร่วมลงทุนอย่างไร บทความนี้สรุปความคิดของฉันเกี่ยวกับวิธีที่การเล่าเรื่องขับเคลื่อนเงินและความสนใจในอุตสาหกรรมของเรา

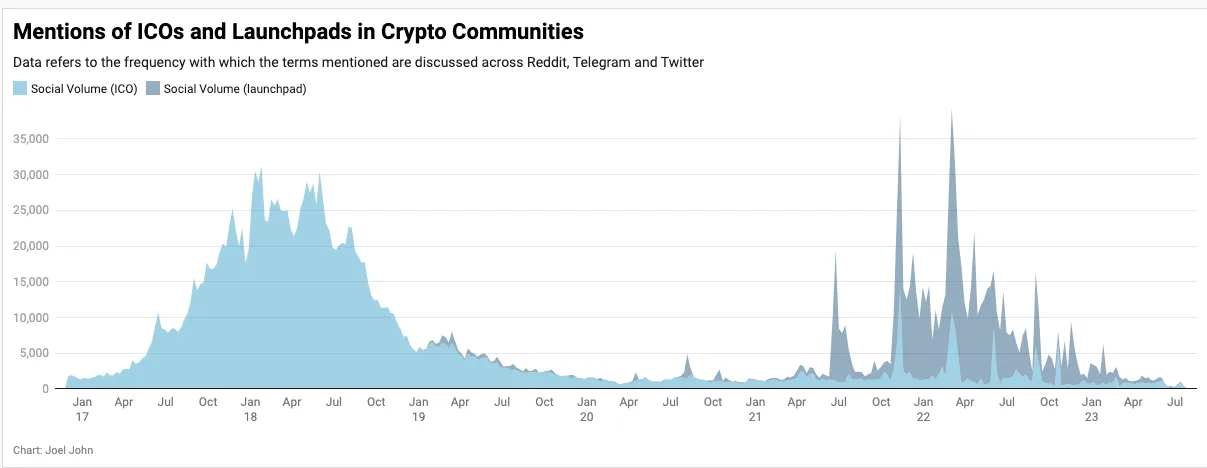

ก่อนที่เราจะเริ่มตัวเลขบางส่วน โทเค็นเกือบ 1,300 รายการจากทั้งหมด 3,500 รายการได้ย้ายจากกระเป๋าเงินน้อยกว่า 10 กระเป๋าในเดือนที่ผ่านมา ตามข้อมูลผลิตภัณฑ์ติดตามที่ฉันใช้ จาก 14,000 dApps ที่ติดตามโดย DappRadar มีน้อยกว่า 150 รายที่มีผู้ใช้ 1,000 ราย ในอุตสาหกรรมนี้ จุดมุ่งเน้นของเราจะเปลี่ยนจากสินทรัพย์หนึ่งไปยังอีกสินทรัพย์หนึ่งอย่างรวดเร็ว สถานการณ์ที่คล้ายกันเกิดขึ้นกับความเชื่อมั่นของเราในกลไกการระดมทุน ข้อมูลด้านล่างแสดงจำนวนการกล่าวถึง ICO และแพลตฟอร์มการจัดจำหน่ายในชุมชนสกุลเงินดิจิทัลที่โดดเด่นในช่วงไม่กี่ปีที่ผ่านมา

หากคุณอยู่ในปี 2560 คุณอาจคิดว่าการร่วมลงทุนจะเปลี่ยนแปลงไปตลอดกาล สตาร์ทอัพหลายรายที่ระดมทุนในตลาดนั้นได้หายไปแล้ว ตามแหล่งข้อมูล สกุลเงินดิจิทัลเพิ่มขึ้นระหว่าง 19 พันล้านดอลลาร์ถึง 60 พันล้านดอลลาร์ในปีนั้นจากผู้เล่นรายย่อยและสถาบัน แต่อัตราการรอดของโครงการ ICO ชุดนั้นเทียบได้กับอัตราการรอดของสตาร์ทอัพที่เราเคยเห็นกันทั่วไป

คุณสามารถดูผลลัพธ์ระหว่างเดือนมกราคม 2019 ถึงมกราคม 2021 ได้ในแผนภูมิด้านบน ยุคทองของการร่วมลงทุนสกุลเงินดิจิทัล ความสนใจใน ICO ระเหยไปอย่างรวดเร็ว นักลงทุนมองเห็นโอกาสในช่วงเวลาสั้นๆ เมื่อผู้ก่อตั้งที่มีความฝันอันยิ่งใหญ่ไม่สามารถเข้าถึงทุนการค้าปลีกเพื่อสร้างได้อีกต่อไป สตาร์ทอัพมีมูลค่าระหว่าง 5 ล้านถึง 10 ล้านดอลลาร์ ผู้ก่อตั้งและนักลงทุนต้องทำงานร่วมกันอีกครั้งเพื่อความอยู่รอด

เหตุผลส่วนหนึ่งที่ผู้ก่อตั้งหันมาหา VC เพื่อระดมทุนคือการเข้าใจความเสี่ยงของการเปิดตัวโทเค็นเร็วเกินไป คุณต้องใช้เวลาในการจัดการชุมชน ทำงานด้านกฎหมายเพื่อให้มั่นใจว่ามีการปฏิบัติตามข้อกำหนด และผูกมูลค่าสุทธิของคุณกับสินทรัพย์ที่มีสภาพคล่อง ทั้งหมดนี้ในขณะดำเนินธุรกิจ ผู้ก่อตั้งอาจรู้สึกรำคาญเมื่อมีคนใน Discord แสดงความคิดเห็นเกี่ยวกับสมาชิกในทีม ตัดสินใจทิ้งโทเค็นทั้งหมดของพวกเขาในการแลกเปลี่ยนที่มีสภาพคล่องเพียง $10,000 และตื่นขึ้นมา 20% พบว่ายากจน

หลายปีต่อมา เรากลับมาสู่ฤดูกาล Launchpad อีกครั้ง — ตลาดแลกเปลี่ยนที่มีบทบาทของพระเจ้าในการตัดสินใจว่าโครงการร่วมลงทุนใดจะได้รับเงินทุนหลายล้านดอลลาร์จากนักลงทุนรายย่อย แม้ว่าจะมีอุปสรรคมากมายในการเข้าสู่ครั้งนี้ แต่อย่างน้อยพวกเขาก็ทำให้นักลงทุนรายย่อยได้รับเงื่อนไขในการลงทุนที่ดีกว่าการประเมินมูลค่าหลายพันล้านดอลลาร์ในปี 2560 ICO

ฉันเลือกตัวอย่างวิธีที่ ICO เปิดทางให้กับ Launchpad เนื่องจากข้อมูลที่มีอยู่ เวลาผ่านไปหลายปีแล้วนับตั้งแต่ ICO เติบโตอย่างรวดเร็วเพื่อดูว่าเกิดอะไรขึ้นพร้อมกับประโยชน์ของการเข้าใจถึงเหตุการณ์หลังเหตุการณ์ หากคุณดูหัวข้อที่กำลังเกิดขึ้น เช่น DeFi, NFT หรือเกม Web3 ความสนใจของสาธารณชนในการพูดคุยถึงเรื่องเหล่านั้นก็หายไปอย่างสิ้นเชิง

ชื่อระดับแรก

เรื่องเล่าที่กำลังจะตาย

DeFi ได้ย้ายจากจุดสูงสุดของความคาดหวังที่มากเกินไปไปสู่ขั้นแห่งการรู้แจ้ง ไม่มีคู่แข่งของ Uniswap Aave และ Compound มีสถานะที่แข็งแกร่งในตลาดการให้กู้ยืม (สำหรับสินทรัพย์ที่มีหลักประกันสูงเกินไป) การทำซ้ำผลิตภัณฑ์เหล่านี้อย่างต่อเนื่องจะเน้นไปที่ผู้บริโภคหรือสถาบันมากขึ้นและมีการเก็งกำไรน้อยลง

Robert Leshner เปลี่ยนโฟกัสไปที่การเปิดตัวกองทุนรวมและ Stani สู่ Lens (โซเชียล Web3) แสดงให้เห็นว่าผู้ก่อตั้งที่อยู่ในอุตสาหกรรมกำลังเตรียมตัวสำหรับรอบต่อไปอย่างไร

แนวโน้มการค้นหาของ Google, TVL และจำนวนผู้ใช้เป็นตัวบ่งชี้ที่ดีถึงความสนใจและการไหลเวียนของเงินทุนใน DeFi ณ ตอนนี้ เงินทุนบนแพลตฟอร์ม DeFi ได้ลดลงจากระดับสูงสุดที่ 160 พันล้านดอลลาร์ เหลือเพียงระดับต่ำสุดที่ 40 พันล้านดอลลาร์

หากดูข้อมูลจำนวนผู้ใช้ลดลง 50% ในช่วงไม่กี่เดือนที่ผ่านมา แต่เมื่อเทียบกับเดือนมีนาคม 2020 ที่เพิ่งเริ่มต้น DeFi Summer จำนวนผู้ใช้งานยังคงเพิ่มขึ้นถึง 100 เท่า

กล่าวอีกนัยหนึ่ง แม้ว่าความสนใจและการใช้งานจะลดลง แต่ก็ยังมีผู้ใช้ในหมวดหมู่ผลิตภัณฑ์เหล่านี้มากกว่าที่เคยเป็นมา อย่างไรก็ตาม หากคุณดูแนวโน้มการค้นหาสำหรับฟังก์ชันเดียวกัน คุณจะเห็นเรื่องราวที่แตกต่างไปจากเดิมอย่างสิ้นเชิง

ดอกเบี้ยกลับคืนสู่ระดับตลาดหมีในปี 2561 มันเหมือนกับไม่มีใครสนใจอุตสาหกรรมอีกต่อไป ฉันดูข้อมูลสำหรับ NFT และ ChatGPT และทั้งคู่ก็แสดงแนวโน้มที่คล้ายกัน การค้นหาคนต่างด้าวมีเพิ่มมากขึ้น (บางทีเราอาจจะต้องเริ่มลงทุนในธุรกิจบริการคนต่างด้าว)

จากข้อมูล DeFi เหล่านี้ ฉันมีข้อสังเกตบางประการ

การเล่าเรื่องนี้มีแนวโน้มจะเป็นจุดเริ่มต้นของตลาดกระทิง

มักเกิดจากการพัฒนาทางเทคโนโลยี

ผู้ที่เข้ามาในช่วงแรกในพื้นที่ที่กำหนดจะได้รับผลตอบแทนที่มากกว่าปกติเนื่องจากการเล่าเรื่องและขนาดการใช้งาน

Compound, UniSwap และ Bored Apes ล้วนเป็นตัวอย่างของการช่องทางการเล่าเรื่องที่ผสมผสานกับการใช้ผลิตภัณฑ์เพื่อสร้างผลตอบแทนส่วนเกินให้กับนักลงทุน

ชื่อระดับแรก

ได้เวลาที่ถูกต้อง

ฉันกลับมาที่ Axie เพราะมันครอบคลุมหลายหัวข้อได้ดีมาก

ภายในปี 2021 Axie อยู่ในบริษัทและอยู่ในการพัฒนาผลิตภัณฑ์มาประมาณ 2 ปี

เรียกได้ว่าตอนนั้นถูกประเมินต่ำไป

Axie เป็นจุดเริ่มต้นของธีมเกม Web3

ควรสังเกตว่านี่ไม่ใช่การประเมินของ Axie ฉันมองโลกในแง่ดีเกี่ยวกับสิ่งที่ทีมสามารถทำได้ และเรากำลังดำเนินการเกี่ยวกับข้อโต้แย้งสำหรับเกม Web3 ภายใน ฉันยังคงเป็นแฟนตัวยงของ Sky Mavis และสิ่งที่พวกเขาทำกับแอปพลิเคชันบล็อกเชนระดับผู้บริโภค เรามุ่งเน้นที่ราคาและกิจกรรมของผู้ใช้

หากคุณให้ความสนใจกับแผนภูมิด้านบน คุณจะเห็นว่ามีผู้ใช้หลั่งไหลเข้ามาจำนวนมาก ก่อนที่ราคาของ Axie จะพุ่งสูงถึง 150 ดอลลาร์ ผู้ตรวจสอบออนไลน์น่าจะมองเห็นขอบเขตของการหลั่งไหลของผู้ใช้ใหม่เข้าสู่ผลิตภัณฑ์ และตั้งราคาไว้อย่างดีจนถึงเดือนกรกฎาคม 2021

แต่เมื่อถึงเดือนตุลาคม เมื่อจำนวนผู้ใช้ใหม่เริ่มลดน้อยลง Axie ก็กลายเป็นทรัพย์สินมากกว่าผลิตภัณฑ์ นี่เป็นกับดักที่ผลิตภัณฑ์ออนไลน์ทั้งหมดมีแนวโน้มที่จะตกไป การมีแหล่งเงินทุนในเกมมากเกินไปหมายความว่ากองทุนป้องกันความเสี่ยงในนิวยอร์กสามารถจ่ายเงินให้สมาชิกกิลด์เพื่อทำงานหนักในเกมได้ โหมดการรับรายได้ในเกมขึ้นอยู่กับการไหลเข้าของทรัพย์สินในเกม บางครั้งสภาพคล่องนี้มาจากนักเก็งกำไรและสถาบัน

ระหว่างเดือนกรกฎาคม 2021 ถึงมกราคม 2022 นักลงทุนจำนวนมากแสดงความเชื่อมั่นและเขียนวิทยานิพนธ์เกี่ยวกับการพัฒนาอุตสาหกรรม ผู้ก่อตั้งจะตระหนักถึงความยากลำบากในการสร้าง DeFi dApps และเชื่อว่าการเล่นเกมคือเรื่องใหญ่ต่อไป เช่นเดียวกับผู้ก่อตั้งหลายรายในปัจจุบันที่กำลังขลุกอยู่กับปัญญาประดิษฐ์

ความเสี่ยงที่แท้จริงอยู่ที่ 18 เดือนหลังจากเดือนมกราคม 2565 คุณเห็นว่าจำนวนผู้ใช้ใหม่ในกราฟด้านบนลดลงอย่างราบรื่นหรือไม่ นี่คือฐานผู้ใช้ที่ลดลงของแอปพลิเคชันเกมเนทิฟ Web3 ทั้งหมด เครื่องมือที่สร้างขึ้นในระดับ Edge เช่น เกม Steam ของ Web3 ประสบปัญหาในการค้นหาผู้ใช้อย่างรวดเร็ว

ความเข้าใจผิดเกี่ยวกับความหมายของการเพิ่มขึ้นของราคาในระยะสั้นต่อความต้องการของผู้บริโภคที่แท้จริงเป็นกับดักที่เราเห็นผู้ก่อตั้งหลายคนตกอยู่ในนั้น ความเสี่ยงสำหรับผู้ก่อตั้งคือหากไม่น่าดึงดูด การจัดหาเงินทุนที่ตามมาในสภาพแวดล้อมของตลาดปัจจุบันก็จะเป็นเรื่องยาก

ผู้ก่อตั้งอาจพลาดช่วงเวลาที่เหมาะสมในตลาดที่เหมาะสม อันตรายสำหรับผู้ก่อตั้งคือการปิดธุรกิจก่อนที่จะได้รับความสนใจเพียงพอหรือเงินทุนไหลเข้าสู่หมวดหมู่นี้

ในแง่หนึ่งในฐานะ VC คุณจะเห็นตลาดที่มีสภาพคล่องให้รางวัลแก่เทรดเดอร์อย่างมาก และในทางกลับกัน คุณจะต้องแข่งขันกับกลุ่มผู้ก่อตั้งที่ตะลุยหัวข้อนี้กับคุณ นี่ไม่ใช่ประสบการณ์ที่น่าพอใจสำหรับผู้เข้าร่วมคนใดเลย

ประเด็นของฉันคือ:

โดยทั่วไปแล้วตลาดจะกำหนดราคาในรูปแบบเรื่องเล่าในระยะสั้น

เมื่อพิจารณาถึงลักษณะสภาพคล่องของการลงทุน Web3 สินทรัพย์สภาพคล่องอาจออกภายในหนึ่งในสี่

เนื่องจากธรรมชาติของการร่วมลงทุนมีสภาพคล่องไม่เพียงพอ สตาร์ทอัพจึงอาจไม่มีตลาดให้เข้าถึงเมื่อผลิตภัณฑ์ออกสู่ตลาด เนื่องจากผลิตภัณฑ์ต้องใช้เวลาในการพัฒนา

ซึ่งมักหมายถึงการตายอย่างช้าๆ และการพนันที่ผลตอบแทนของผู้ใช้ สินค้ากลายเป็นเดิมพันกับ หนิวฮุย จริงๆ

ข้อยกเว้นคือเมื่อหมวดหมู่เติบโตขึ้นเพียงพอที่จะมีผู้ใช้ที่สนใจเพียงพอ และคุณสร้างสิ่งที่ไม่เหมือนใคร น่าแปลกที่ DeFi ได้ก้าวข้ามช่องว่างไปแล้ว ด้วยจำนวนผู้ใช้ 3 ล้านคน ผู้ก่อตั้งที่สร้าง DeFi ไม่ต้องกังวลว่าผู้ใช้รายใหม่จะเข้าสู่ตลาดอีกต่อไป

นักลงทุนพื้นเมืองที่ลงทุนในสกุลเงินดิจิทัลเป็นผู้ที่ชื่นชมหรือเป็นผู้เคลื่อนไหวเร็ว พวกเขามีการกระจายและการเข้าถึงเพื่อเริ่มต้นหมวดหมู่ใหม่ หรือมีวิสัยทัศน์ที่จะเข้าใจว่าอุตสาหกรรมใหม่ทั้งหมดกำลังเติบโต หากวิทยานิพนธ์ใหม่จัดทำขึ้นโดยเน้นที่การเคลื่อนไหวของราคาเพียงอย่างเดียว พวกเขาจะเข้าสู่ตลาดช้ามาก มีโอกาสที่พวกเขาไม่เห็นโอกาสในการออก เว้นแต่จะเป็นธุรกิจที่สามารถขยายไปสู่การเสนอขายหุ้น IPO หรือถูกซื้อกิจการได้ สถานการณ์ทั้งสองนี้เกิดขึ้นได้ยากในพื้นที่โทเค็น

อีกวิธีหนึ่งในการโน้มน้าวผู้ก่อตั้งคือผ่านวิวัฒนาการโมเดลธุรกิจ ตัวอย่างเช่น อัตราค่าลิขสิทธิ์ที่แท้จริงสำหรับ NFT ลดลงจากประมาณ 2.5% เป็น 0.6% ในปีที่แล้ว เนื่องจากการเกิดขึ้นของตลาดปลอดค่าลิขสิทธิ์เช่น Blur ในขณะที่เขียนบทความนี้ ประมาณ 90% ของธุรกรรม NFT ไม่เรียกเก็บค่าลิขสิทธิ์ใดๆ

โดยพื้นฐานแล้ว หมายความว่าธุรกิจใดก็ตามที่สร้างขึ้นจากแนวคิดที่ว่าศิลปินดั้งเดิมจำนวนมากจะเข้าสู่อุตสาหกรรมจะหายไปอย่างสิ้นเชิง และในทางกลับกัน พวกเขาก็จำเป็นต้องมีเครื่องมือในการสร้างรายได้ ธุรกิจในเศรษฐกิจสำหรับครีเอเตอร์จำนวนนับไม่ถ้วนต้องมีการเปลี่ยนแปลงในปีที่แล้วเมื่อกระบวนทัศน์เปลี่ยนไป

ชื่อระดับแรก

ฟรี

ลองย้อนกลับไปในช่วงปลายยุค 2000 กัน หลังจากเหน็ดเหนื่อยที่โรงเรียนมาทั้งวัน คุณเข้าสู่ระบบ Facebook เพื่อแชทกับเพื่อนของคุณ มีวิดีโอตลกมากมายบน YouTube จะมีการโปรยโฆษณาตลอดงานกิจกรรมเหล่านี้ แต่คุณแทบจะไม่ต้องเสียเงินแม้แต่บาทเดียวสำหรับสิ่งเหล่านี้ อินเทอร์เน็ตสร้างนิสัยก่อนที่คุณจะจ่ายเงิน

ในทางตรงกันข้าม ความหลงใหลในความเป็นเจ้าของและการผูกขาดของ Web3 ทำให้เราสามารถสร้างฐานผู้ใช้ขนาดเล็กได้ ตามบล็อกของพวกเขา Arkham Intelligence มีผู้ใช้มากกว่า 100,000 ราย ผลิตภัณฑ์ V2 ของ Nansen มีผู้ใช้ที่ลงทะเบียนมากกว่า 500,000 รายในปัจจุบัน Dune มีชุมชนนักวิทยาศาสตร์ด้านข้อมูลที่ใหญ่ที่สุดแห่งหนึ่งในอุตสาหกรรม มีเพียงสิ่งเดียวที่เหมือนกันระหว่างนั้นคือ: ฟรี

ความอัจฉริยะของอินเทอร์เน็ตคือการขจัดต้นทุนของการดำเนินการส่วนใหญ่ออกจากผู้ใช้ มันได้รับอิทธิพลเป็นการตอบแทน อันตรายที่ยิ่งใหญ่ของ Web3 คือราคาของการโต้ตอบแต่ละครั้ง สำหรับผู้ใช้ที่ไม่จำเป็นต้องเข้าสังคมออนไลน์ การใช้จ่าย 8 ดอลลาร์เพื่อซื้อภาพบนบล็อกเชนนั้นไม่น่าดึงดูด

ทำไมต้องจ่าย $50 สำหรับ ENS ในเมื่อผู้ใช้มีที่อยู่อีเมลฟรีมานานหลายทศวรรษ? ในตอนแรก Axie Infinity ต้องการการซื้อ NFT มูลค่า 1,200 ดอลลาร์เพื่อเล่นเกม โหมดกิลด์อาศัยแถบที่สูงนี้ พวกเขาเปิดตัวเวอร์ชันเล่นฟรีเมื่อปีที่แล้ว โดยตระหนักถึงอันตรายของการรักษามาตรฐานไว้สูง

วันนี้ Reddit ทำสิ่งนี้"และ"และ"มี"การรวมกันนั้นฉลาดมาก ในฐานะเครือข่ายโซเชียลที่มีผู้ใช้งาน 400 ล้านรายต่อเดือน Reddit จึงเป็นยักษ์ใหญ่ จนถึงขณะนี้มีกระเป๋าเงินประมาณ 15 ล้านใบที่สะสมคอลเลกชันของพวกเขา นี่เป็นจำนวนประมาณสองเท่าของจำนวนผู้ใช้ DeFi ในช่วงเดือนที่มีการใช้งานสูงสุด บัญชีที่มีปีและลักษณะเฉพาะจะได้รับอนุญาตให้ซื้อของสะสมจาก Reddit

ในกรณีนี้ผู้ใช้ส่วนใหญ่ยังคงใช้"ฟรี"ผลิตภัณฑ์ มีผู้ใช้เพียงไม่กี่เปอร์เซ็นต์เท่านั้นที่ทำเหรียญกษาปณ์ ซื้อขายและเป็นเจ้าของของสะสม การจัดจำหน่ายเป็นการแก้ปัญหาผ่านทางเว็บไซต์ที่เปิดดำเนินการมาเป็นเวลา 18 ปี

Rabbithole และ Layer 3 เข้ากับรูปแบบนี้ได้เป็นอย่างดี แทนที่จะเรียกเก็บเงินจากผู้ใช้ พวกเขามอบคุณค่าให้กับผู้ที่อยากรู้อยากเห็นพอที่จะสำรวจโอกาสใหม่ๆ บนเครือข่าย ตามทวีตของผู้ก่อตั้ง Layer 3 ผลิตภัณฑ์นี้นำเสนอการดำเนินงานออนไลน์ประมาณ 15 ล้านรายการสำหรับผู้ที่สนใจใน cryptocurrencies

ชื่อระดับแรก

การค้าขาย

จำได้ไหมเมื่อฉันบอกว่าเรื่องเล่าเพียงอย่างเดียวไม่สามารถกำหนดเวลาของการลงทุนใน crypto ได้? วิธีที่จะหลบหนีกับดักนี้เป็นกลอุบายที่เก่าแก่ที่สุดในหนังสือ:

ดึงดูดกลุ่มผู้ใช้และรักษากลุ่มผู้ใช้ไว้เป็นเวลานาน

การสะสมมูลค่าที่มั่นคงในกรอบเวลาที่ยาวนาน

เหรียญบางเหรียญในอุตสาหกรรมสามารถทำเช่นนี้ได้ เมื่อพูดถึงสาขา DeFi ฉันนึกถึง Uniswap แม้จะมีการโจมตีค่าลิขสิทธิ์ แต่ OpenSea ก็ยังคงมีความเกี่ยวข้อง จุดสิ้นสุดของภูมิทัศน์การร่วมลงทุนคือเดิมพันครั้งใหญ่ว่าความสนใจและกระแสเงินทุนจะไหลเข้ามาอย่างไรและเมื่อใด

วิธีเดียวที่จะกำจัดการพึ่งพานักลงทุนหรือทุนเก็งกำไรที่ไม่ดีต่อสุขภาพคือการใช้เงินทุนในรูปแบบบริสุทธิ์ที่สุดที่มีอยู่สำหรับทุกธุรกิจ ซึ่งก็คือความสนใจของลูกค้า เนื่องจากเงินทุนของ VC ลดลง สตาร์ทอัพ (และโปรโตคอล) จำนวนมากขึ้นเรื่อยๆ จะต้องค้นหาผู้ใช้ที่สนใจผลิตภัณฑ์ของตน

ตัวอย่างที่เกี่ยวข้องมากที่สุดที่ฉันพบคือ Manifold.xyz ผลิตภัณฑ์นี้มุ่งเน้นไปที่การช่วยให้ผู้สร้างสร้าง NFT ได้อย่างง่ายดาย จากข้อมูลของ TokenTerminal ค่าธรรมเนียมของพวกเขาเกิน 1 ล้านดอลลาร์เมื่อเดือนที่แล้ว ประพฤติตนดีหรือไม่? อาจจะไม่. มันเกี่ยวข้องกับตลาดปัจจุบันหรือไม่? อย่างแน่นอน.

สิ่งหนึ่งที่ฉันพบเหมือนกันในหมู่ผู้เล่นหลายคนที่ประสบความสำเร็จในการฝ่าฟันวงจรตลาดได้ก็คือความได้เปรียบจากผู้เสนอญัตติคนแรก นี่เป็นเรื่องราวที่เกิดซ้ำ

ทีมขนาดเล็กเข้าสู่อุตสาหกรรมเมื่อความเชื่อมั่นของตลาดถึงจุดสูงสุด พวกเขาเห็นว่าตลาดกำลังหดตัวลงเรื่อยๆ บ่อยครั้งที่ผู้เล่นน้อยกว่าห้าคนเต็มใจที่จะสร้างต่อไปเมื่อการแข่งขันออกไป สิ่งเหล่านี้มีแนวโน้มที่จะขยายขนาดได้มากที่สุดเมื่อความสนใจและการคืนทุน เมื่อมองผ่านเลนส์นี้ เรื่องเล่าที่นักลงทุนรายใหญ่ละทิ้งคือเรื่องราวที่คุณควรมีส่วนร่วมตราบเท่าที่คุณสามารถอยู่รอดได้

เมื่อไม่นานมานี้ การได้เป็นส่วนหนึ่งของ Web3 นั้น เจ๋ง มาก แต่ตอนนี้อาจรู้สึกอึดอัดที่จะบอกว่าคุณทำงานในอุตสาหกรรมนี้ ทีมรู้สึกว่าจำเป็นต้องสร้างสถิติเพื่อให้มีความเกี่ยวข้อง เรามักจะเห็นผู้ก่อตั้งขยายผลิตภัณฑ์ของตนผ่าน Airdrops ซึ่งช่วยเพิ่มปริมาณธุรกรรม

สำหรับผู้ก่อตั้ง มันเป็นบันทึกการอยู่รอด

เรียนรู้ความแตกต่างระหว่างการเดิมพัน VC กับการเล่าเรื่องและ VC ที่เจาะลึกเข้าไปในภาคส่วนของคุณ

การเข้าสู่ตลาดตั้งแต่เนิ่นๆ ถือเป็นอุปสรรคในตัวเอง แต่ยังหมายความว่าต้องใช้เวลาหลายเดือนหรือนานกว่านั้นก่อนที่จะมีคนเชื่อในผลิตภัณฑ์ของคุณ การเสนอขายส่วนใหญ่ของคุณจะกลายเป็นช่วงการให้ความรู้แก่นักลงทุน นี่เป็นทั้งพรและคำสาป

ในตลาดที่คู่แข่งล้มเหลว การเอาชีวิตรอดคือเกมที่ดีที่สุด การควบคุมค่าใช้จ่ายให้น้อยที่สุดเพื่อความอยู่รอดมักเป็นสิ่งที่ควรทำ

หากไม่พบความเหมาะสมกับตลาดผลิตภัณฑ์ภายในกรอบเวลาที่มีความหมาย ก็สมเหตุสมผลที่จะปิดกิจการ

หากไม่พบความเหมาะสมกับตลาดผลิตภัณฑ์ภายในกรอบเวลาที่มีความหมาย ก็สมเหตุสมผลที่จะปิดกิจการ

เนื่องจากตลาด crypto เป็นตลาดที่มีสภาพคล่องสูง การลงทุน (เวลาหรือเงิน) จึงต้องอาศัยความเข้าใจว่าคุณอยู่ในจุดใดในการเล่าเรื่อง กับดักมักอยู่ที่การใช้เวลาหลายปีบนจานที่พัง ส่วนตัวผมคิดว่าเกม Web3 ยังไม่จบนะครับ เรื่องราวของมันยังคงถูกเขียนโดยผู้ก่อตั้งจำนวนนับไม่ถ้วนที่ยังคงมีศรัทธาในจานนี้

กับดักคือการสร้างความสับสนระหว่างการเคลื่อนไหวของราคาในตลาดสาธารณะกับโอกาสในการลงทุนในตลาดเอกชน เมื่อถึงเวลาที่ผลิตภัณฑ์ออกสู่ตลาด การเล่าเรื่องก็อาจจะตายไปแล้ว การเงินที่ตามมาอาจหายไป ผู้บริโภคคงไม่สนใจ นี่คือการต่อสู้ที่ยากลำบากที่ผู้ก่อตั้งหลายคนจะต้องเผชิญในไตรมาสต่อๆ ไป