2026年2月のマクロ展望:インフレ、流動性、そしてグローバル市場の鍵となる変数

- 核心的な見解:2026年2月のグローバル市場の方向性は、流動性の限界変化によって主導され、市場は「検証期」に入る。インフレ、政策、資産の連動性を分析することで、流動性がどのように価格付けされ、短期的なノイズがフィルタリングされるかを理解する。

- 重要な要素:

- 市場のベースシナリオは、インフレは減速するがサービス業インフレの粘着性が残り、中央銀行は引き締め的な姿勢を維持し、利下げ期待は2026年半ばまで延期され、リスク資産は調整段階に入る。

- 核心的なリスクはサービス業インフレと賃金動向にあり、予想を上回る持続は実質金利を押し上げ、株式や暗号資産などのデュレーションに敏感な資産を抑制する可能性がある。

- 2月のマクロリズムは3段階に分かれる:月初のデータが方向性を決定し、月央のデータがインフレと中央銀行の信認性を集中的に試し、月末のデータがトレンドを検証し3月への布石となる。

- 暗号資産(例:ビットコイン約77,000ドル)は、流動性増幅装置としての役割をより強く果たしており、その価格はマクロ金利などのシグナルに非常に敏感である。

- リアルワールド・アセット(RWA)のトークン化規模は顕著であり(例:オンチェーン米国債約100億ドル)、投機ツールから金利に敏感なオンチェーン現金管理ツールへと進化している。

- 地政学的リスク(例:OPEC+の決定、日本の選挙)は重要な「サプライズ変数」であり、エネルギー価格や地域リスクプレミアムを通じて市場を迅速に再評価させる可能性がある。

2026年2月の市場の方向性を決定するのは、単一の出来事ではなく、流動性の限界変化です。流動性が中核変数となると、インフレ、労働市場、中央銀行の信認はもはや孤立した指標ではなく、市場価格形成の基礎座標を共同で構成します。マクロトレンドが完全に反転していなくても、予想の微調整により資産価格は構造的な変化を示す可能性があります。

これにより、2026年2月は「ナラティブ期」ではなく「検証期」となります。市場はどのシグナルが持続性を持つか、どれが単なる短期的な撹乱かをフィルタリングしています。本マクロ展望は、金利、為替レート、株式、暗号資産、現実世界資産の連動分析を通じて、流動性がどのように価格形成を主導するかを理解し、ノイズによる誤判断を減らすのに役立ちます。

2026年2月 意思決定フレームワーク

- ベースシナリオ:市場は確認を求める。 インフレは全体的に緩和傾向を継続するが、サービス業インフレは依然として粘着性が高い。経済成長は分化し、中央銀行は引き続き引き締め姿勢を維持。米欧の利下げ期待の大半は2026年半ばまで延期され、短期金利はレンジ内で推移し、リスク資産はデータ駆動の変動後に調整段階に入る。

- インフレ上昇リスク:金利の再評価。 サービス業インフレと賃金動向が依然として中核リスクであり、エネルギー価格は増幅要因となる可能性がある。インフレが予想を上回り続ける場合、実質金利の上昇、ドル高により、株式、暗号資産、その他のデュレーション敏感資産は圧力に直面する。

- 成長鈍化リスク:流動性の引き締め。 雇用や消費データが明らかに弱まる場合、市場の焦点は再び景気後退リスクに向かい、通常は防衛的セクターローテーション、為替変動の増加、流動性の引き締めを伴い、高ベータ資産はしばしば最初に圧力を受ける。

2月のマクロリズム:3つの重要な段階

2月のマクロリスクは、単一の出来事を孤立して見るよりも、リズムと順序から理解する方が適しています。月全体は3つの段階に分けられ、各段階が金利、為替、リスク資産の再評価方法に影響を与えます。

段階1(2月1日–6日):月初のデータと政策シグナル

初週は市場の初期方向性を決定する。OPEC+会議、アジアの早期政策シグナル、米国ISM製造業指数、非農業部門雇用者数が、市場のインフレ粘着性と経済回復力に対する判断を形成し、金利と為替は通常最初に反応する。

段階2(2月8日–18日):インフレと信認の試練

月央にデータが集中し、インフレリスクが放出される。米国CPI、中国CPI/PPI、日本の政治動向がグローバル資産価格形成に影響を与え、地政学的イベントは直接的な政策行動を引き起こさない場合でも、市場にリスクプレミアムを上乗せする。

段階3(2月20日–27日):検証とポジション構築

2月下旬、市場は「反応」から「確認」へと移行する。GDP、PCE、PPIなどのデータはトレンドの持続性を判断し、市場が3月に向けてポジションを構築するのを導くのに役立つ。

2026年2月 影響力の高いマクロカレンダー 日付 イベント 主要市場感応度 2月1日 OPEC+会議 原油価格(OILUSDT)、インフレ期待 2月2–3日 オーストラリア準備銀行政策会議 豪ドル為替レート(AUDUSDT)、アジアリスク 2月2日 米国ISM製造業指数 金利、周期性資産 2月4–5日 欧州中央銀行政策会議 ユーロ為替レート(EURUSDT)、欧州デュレーション 2月5日 イングランド銀行政策金利決定 英ポンド為替レート(GBPUSDT)、英国国債 2月6日 米国非農業部門雇用者数 金利、為替、リスク資産 2月8日 日本臨時総選挙 JPY、地域リスク 2月11日 米国CPI / 中国CPI–PPI 金利、グローバルインフレ 2月13–15日 ミュンヘン安全保障会議 地政学的リスクプレミアム 2月16日 日本GDP JPY、日銀期待 2月18日 英国CPI 英ポンド為替レート(GBPUSDT)、英銀価格形成 2月20日 米国GDPとPCE 成長とインフレのバランス 2月27日 米国PPI / 日本CPI(東京) インフレ伝播、金利

市場を本当に動かすインフレシグナル

- インフレは2月のマクロリズムを貫く。 月初のエネルギーシグナル、月央のCPIデータ、月末の検証指標まで、市場が注目するのはもはやインフレの「数値そのもの」ではなく、インフレ構造が中央銀行の政策信認を脅かしているかどうかである。

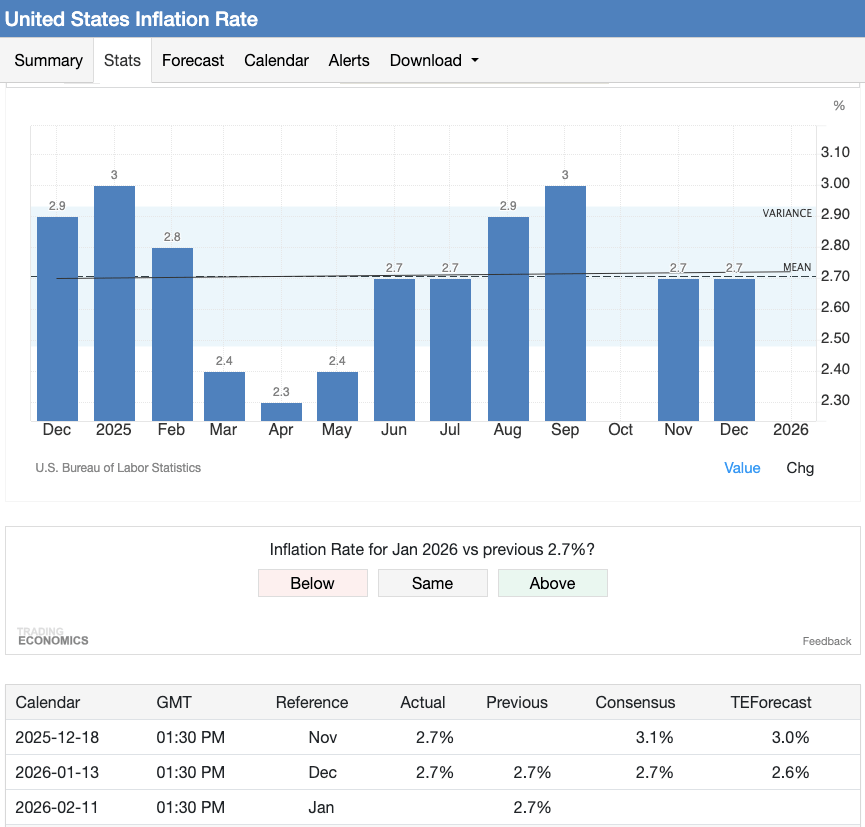

CPIは約2.7%付近で推移しているが、市場はサービス業と賃金トレンドが金利期待とリスク選好に与える影響をより注視している。(出典:Trading Economics)

CPIは約2.7%付近で推移しているが、市場はサービス業と賃金トレンドが金利期待とリスク選好に与える影響をより注視している。(出典:Trading Economics)

- エネルギーショックは市場に最初に影響するが、決定的要因は「持続性があるかどうか」。 OPEC+の決定と地政学的リスクは原油の再評価を迅速に引き起こし、インフレ期待を押し上げ、金利と株式市場の短期的な変動を引き起こす可能性がある。しかし、エネルギー価格が持続的に上昇せず、またはインフレ期待とサービスコストに伝播しない場合、中央銀行は通常、この種のショックを「見透かす」ことを選択する。

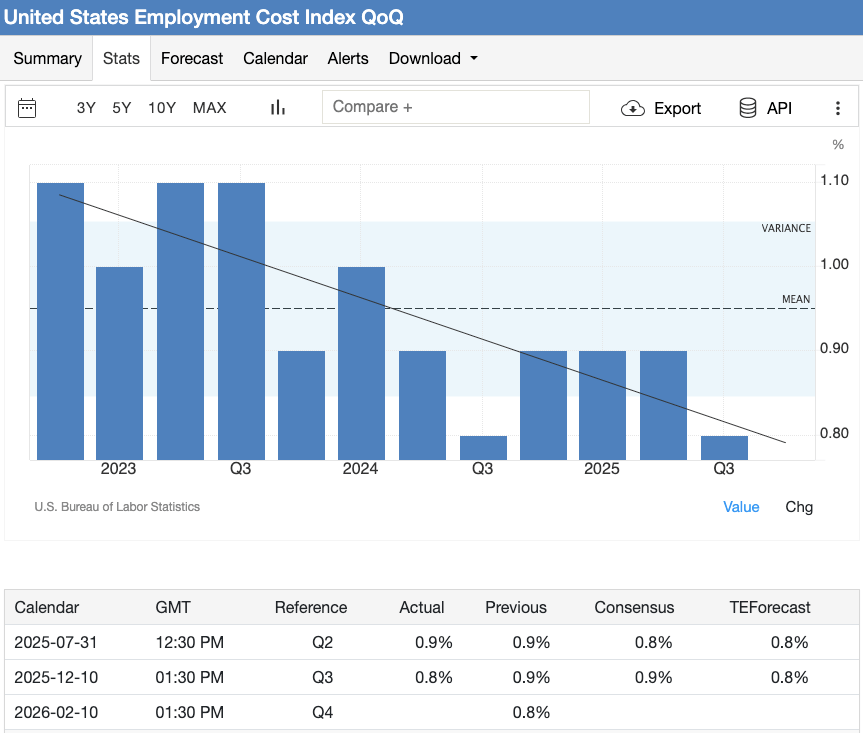

- サービス業インフレと賃金が最も重要な制約条件である。 賃金動向は雇用コスト指数(ECI、2月10日発表)などのより広範な指標で測定でき、その変化はサービス業インフレに直接影響する。賃金圧力が持続すれば、実質金利はより持続的な再評価が行われ、政策環境も引き締めが維持される。

ECIの四半期比は0.8%–0.9%に近づき、賃金上昇率の鈍化を示し、サービス業インフレの持続性リスクは低下している。(出典:Trading Economics)

ECIの四半期比は0.8%–0.9%に近づき、賃金上昇率の鈍化を示し、サービス業インフレの持続性リスクは低下している。(出典:Trading Economics)

- 解釈リスクが上昇している。 2月4日のユーロ圏統計方法の調整、および中国の春節要因による季節的撹乱は、短期的なデータの誤読リスクを増幅させる可能性がある。

これらのインフレシグナルは政策期待に影響を与えるだけでなく、金利と高度に関連する戦略選択を形成している。例えば、XT.comの RWA専区では、トークン化された固定収入商品などの資金配分は、「金利安定性と政策予測可能性」を中核的判断基準としてますます重視されており、インフレ構造変化がオンチェーン資本配分に与える実際の影響を体現している。

中央銀行の可能な対応経路

米連邦準備制度理事会(FRB):現状維持、ただしデータへの依存度が高い

FRBは1月27–28日の会合でフェデラルファンド金利目標レンジを3.50%–3.75%に維持した。2月には定例の金利決定ウィンドウがないため、政策影響力はその後のデータ、金融環境の変化、および市場のFRBコミュニケーションへの解釈、月末に公表される1月議事録からより多くもたらされる。

FRBの反応関数は依然としてサービス業インフレと労働コストを中核的参照としており、この種の指標はヘッドラインCPIと比較して、インフレの持続性をより反映する。指導層の交代期において、政策信認の重要性はさらに高まっている。トランプ大統領がケビン・ウォーシュ(Kevin Warsh)を次期FRB議長に指名したことで、市場の2月データへの解釈はより敏感になる可能性があり、短期的な政策リズムだけでなく、FRBのインフレ許容度と長期的期待のアンカーに関するシグナルを捉えようとする。

したがって、インフレ上昇によるリスクには明らかな非対称性がある。実質金利は依然として最も主要な伝達経路であり、直ちに政策行動がなくても、実質金利の上昇は流動性を引き締め、リスク選好を抑制する可能性がある。

欧州と英国:コミュニケーションリスクの上昇

欧州中央銀行(ECB)は2.00%の預金金利水準で2月に入り、政策安定性に対する市場のコンセンサスは強まっている。このような背景では、インフレデータの上方サプライズは下方弱含みよりも市場反応を引き起こしやすく、特にユーロ圏のインフレ統計方法が調整された状況ではそうである。

英国に関しては、イングランド銀行の2月5日の金利決定は、当月の重要な労働力とCPIデータの発表に先立つため、フォワードガイダンス、表現のトーン、投票の分岐の重要性は、金利決定そのものよりも高くなる傾向がある。

日本とアジア:正常化プロセスに政治変数を重ねる

日本の政策金利は約0.75%の水準に維持されており、日本銀行の政策正常化プロセスは引き続き焦点となっている。2月に発表されるGDPとCPIデータは、さらなる引き締め政策への期待に直接影響し、2月8日の臨時総選挙は金融政策に政治的不確実性を加え、円と日本国債市場の感応度を増幅させる。

より広範なアジア地域では、為替レートの安定性とインフレ信認が依然として中核的関心事である。イベントが密集する2月においては、わずかなデータのサプライズでも、為替と地域市場の増幅反応を引き起こす可能性がある。

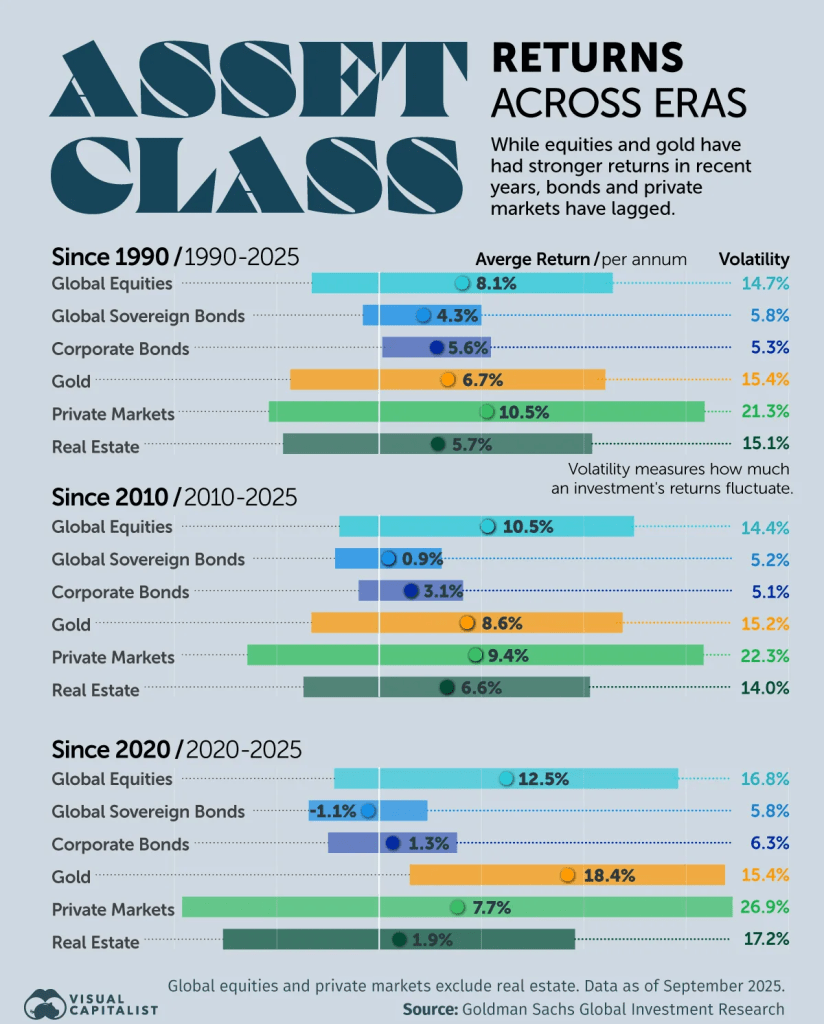

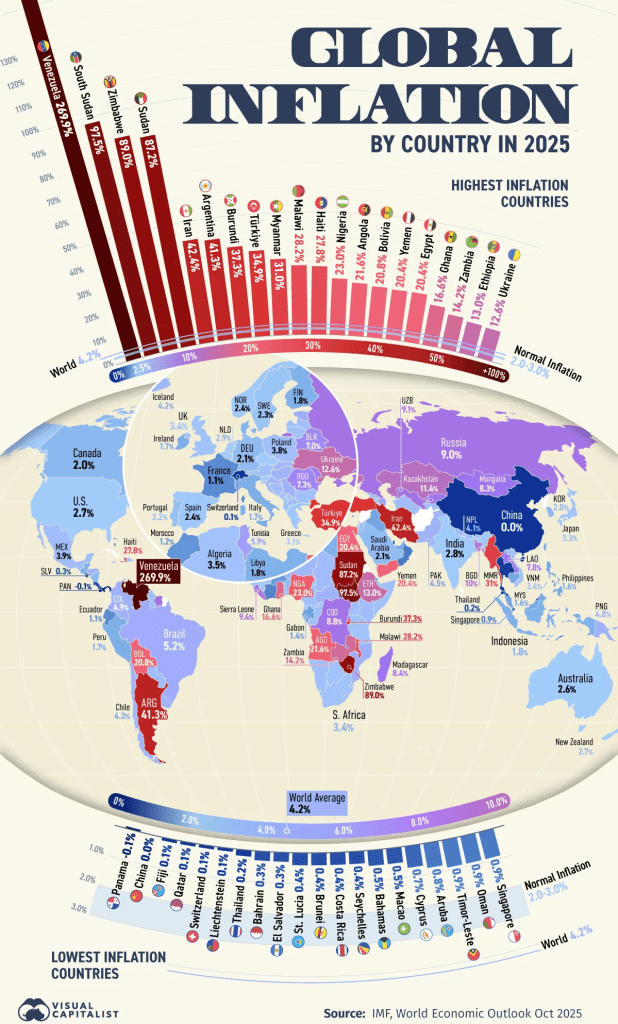

出典:VisualCapitalist.com

出典:VisualCapitalist.com

流動性主導下のリスク資産パフォーマンス

2月に入り、リスク資産は依然として流動性環境に非常に敏感であり、金利と実質金利が最も主要な伝達経路を構成する。インフレや政策期待が変化すると、価格の再評価はまずデュレーション敏感資産に現れ、その後より広範なリスク市場に拡散する傾向がある。

株式と評価感応度

現在の株式市場の取引ロジックは、ナラティブ推進型ではなく、評価規律に偏っている。1月下旬時点で、S&P 500の将来12ヶ月予想PERは約22倍と長期平均を明らかに上回っており、この高い出発点は、企業収益ガイダンスと金利期待の変化に対する市場の感応度を増幅させている。

大型ハイテク株のパフォーマンスは特に典型的である。1月下旬、マイクロソフト(MSFTONUSDT 現物)株価は一時的に約10%下落し、市場はそのクラウド事業の成長が高強度のAI投資に見合っていないことを懸念した。単なるテーマや露出度だけでは評価を支えられず、資本は資本収益率と収益可視性を重視する企業へより明確に回帰している。

クレジット、商品、為替

クレジットスプレッドは依然として引き締まった水準にあり、マクロ環境が弱まれば、緩衝余地は相対的に限られている。商品に関しては、原油(OILUSDT パーペチュアル契約)は1バレル約70ドル付近で推移し、インフレ変化の迅速な反応指標としての役割を続けている。

為替市場では、ボラティリティの上昇は通常、高ベータおよび新興市場通貨に最初に衝撃を与え、全体的なリスク回避ムードを強化する。