Netflixがワーナーを「飲み込む」:5900億ドルの融資、ストリーミング王者の「IP錬金術」という大博打

- 核心的な見解:Netflixの2025年第4四半期決算は堅調な成長を示したものの、市場の反応は否定的であり、焦点は自社株買いの停止とワーナー・ブラザース・ディスカバリー(WBD)を全現金で巨額買収する計画にある。これは、同社が内生的成長への依存から、長期的なコンテンツの堀を獲得するための積極的な外部拡大へと転換したことを示すが、同時に大きな財務リスクと統合の課題をもたらしている。

- 重要な要素:

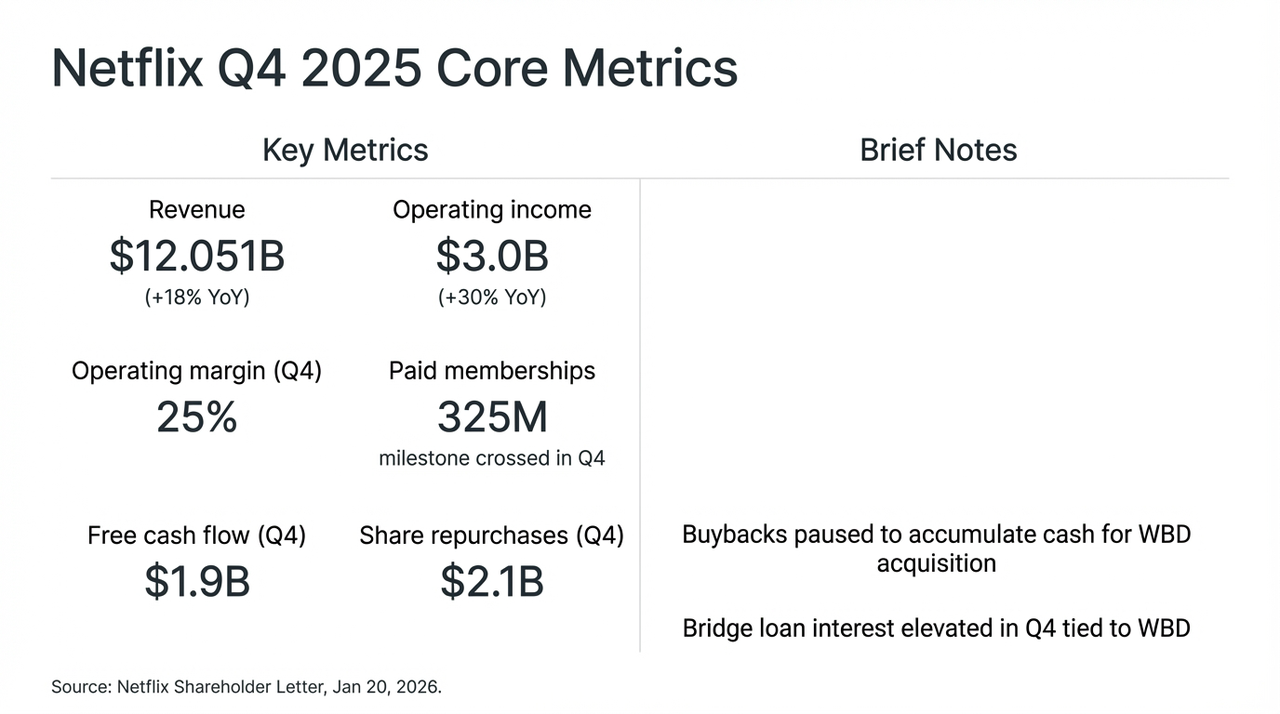

- 堅調な財務実績:第4四半期の売上高は前年同期比18%増の120億ドル、世界の有料会員数は3億2500万人を超え、フリーキャッシュフローは19億ドルに達した。

- 成長モデルの転換:同社の成長ロジックは、ユーザー規模主導からユーザーあたり平均収益(ARM)主導へと移行している。広告収入は成長しているものの、短期的には主に顧客獲得ツールとして機能している。

- 積極的なM&A戦略:WBDを約7200億ドルで全現金買収すると発表。うち5900億ドルは優先無担保ブリッジローンで調達され、債務規模が急増する。

- 財務リスクの高まり:M&Aにより純債務と将来のコンテンツ償却負担が大幅に増加し、今後数年間はフリーキャッシュフローが優先的に債務返済に充てられ、長い財務移行期が形成されると見込まれる。

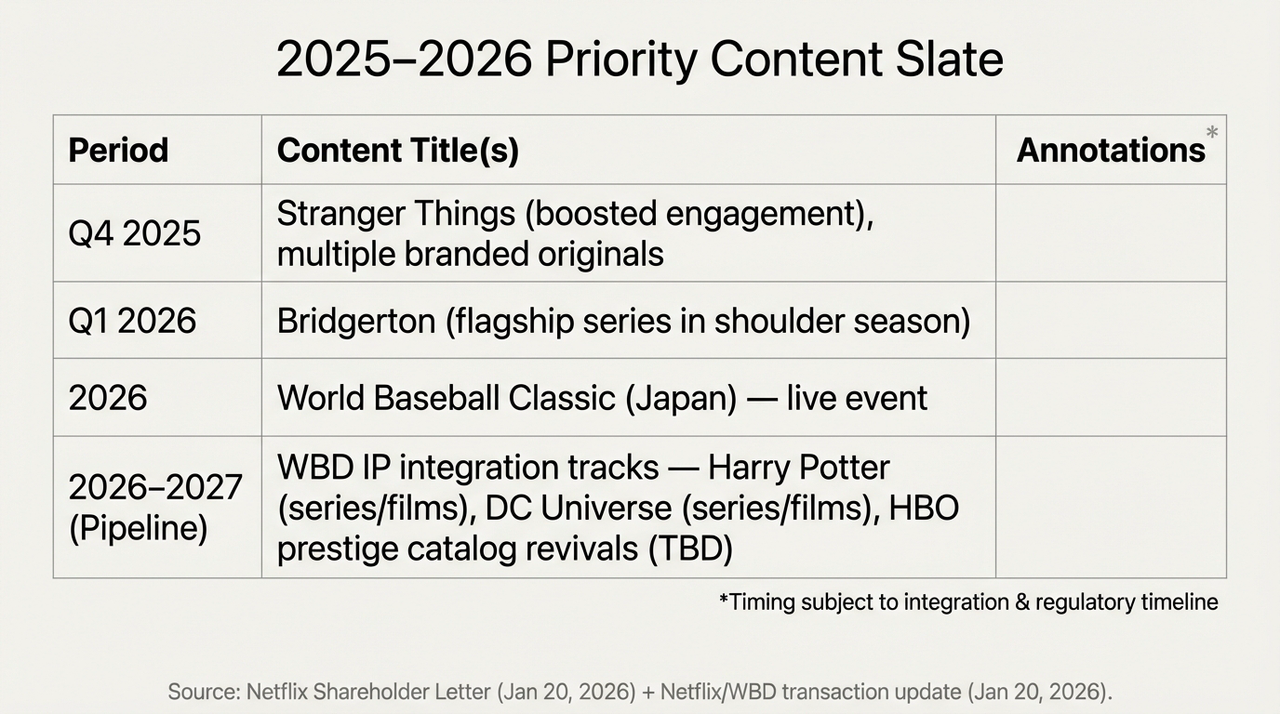

- 長期的な戦略的賭け:買収は、WBDのトップIP(ハリー・ポッター、DCユニバース、HBOコンテンツライブラリなど)を獲得し、より強固なコンテンツの堀を構築し、長期的な競争環境を変えることを目的としている。

- 市場の意見の相違の核心:楽観派はこれを希少なIPを割引価格で獲得する機会と見る一方、慎重派は巨額の債務と統合リスクが評価を押し下げ、株価の激しい変動を招くことを懸念している。

Netflix(NFLX.M)の2025年第4四半期決算は、非常に分裂したナラティブを呈している。

評価すべきは、現象級ドラマ『ストレンジャー・シングス』最終シーズンの強力な牽引により、Netflixが今四半期にほぼ完璧な成績を収めたことだ:売上高は前年同期比+18%の120億ドル、世界の有料会員数は3億2500万人の大台を突破し、四半期のフリーキャッシュフロー(FCF)は19億ドルを記録した。

しかし、市場はこれを素直に評価せず、決算発表後、投資家の注目は鮮やかな成長データから、論争を呼ぶ決断——自社株買いの一時停止と、Warner Bros. Discovery(WBD)買収のための流動性確保に全力を注ぐこと——へと急速に移った。

この「成長とスペースの交換」という急進的な戦略転換は、Netflixの株価を時間外取引で激しく乱高下させた。我々はまた、この720億ドルの買収案(うち590億ドルはブリッジローンで調達)を貫き、ある種の大博打とも言える「王座への挑戦」と「アイデンティティ変容」を解き明かそうと試みる。

Netflix Q4 コア財務指標と WBD 買収の影響

一、水面下の決算:値上げと広告の「二輪駆動」

率直に言って、Q4決算のデータだけを見れば、ほぼ「完璧」であり、Netflixが世界のストリーミング市場で揺るぎない支配力を再び強く証明した。

しかし、資本市場の反応が異常に控えめに見える鍵となる要因は、自社株買いの一時停止と全現金によるWBD買収により、市場がNetflixの成長経路と資本構成リスクを再検討せざるを得なくなったことにある。つまり、シリコンバレーとハリウッドの長い闘いの中で、Netflixは最も急進的な道を選んだようだ:フリーキャッシュフローを犠牲にして、「ストリーミングの王座」への最終的な突撃を開始する。

これが決算の水面下での真の戦略転換であり、すなわちNetflixの中核的な問題は、もはや成長の有無から、「いかに成長を継続するか」へと移行している。

今回の決算説明会におけるNetflix経営陣の様々な発言を振り返ると、この転換は明らかである——買収という雑音を除けば、Netflix自身の成長ロジックは、「ユーザー規模主導」から「ARM(平均ユーザー収益)主導」へと切り替わる重要な過渡期にある。

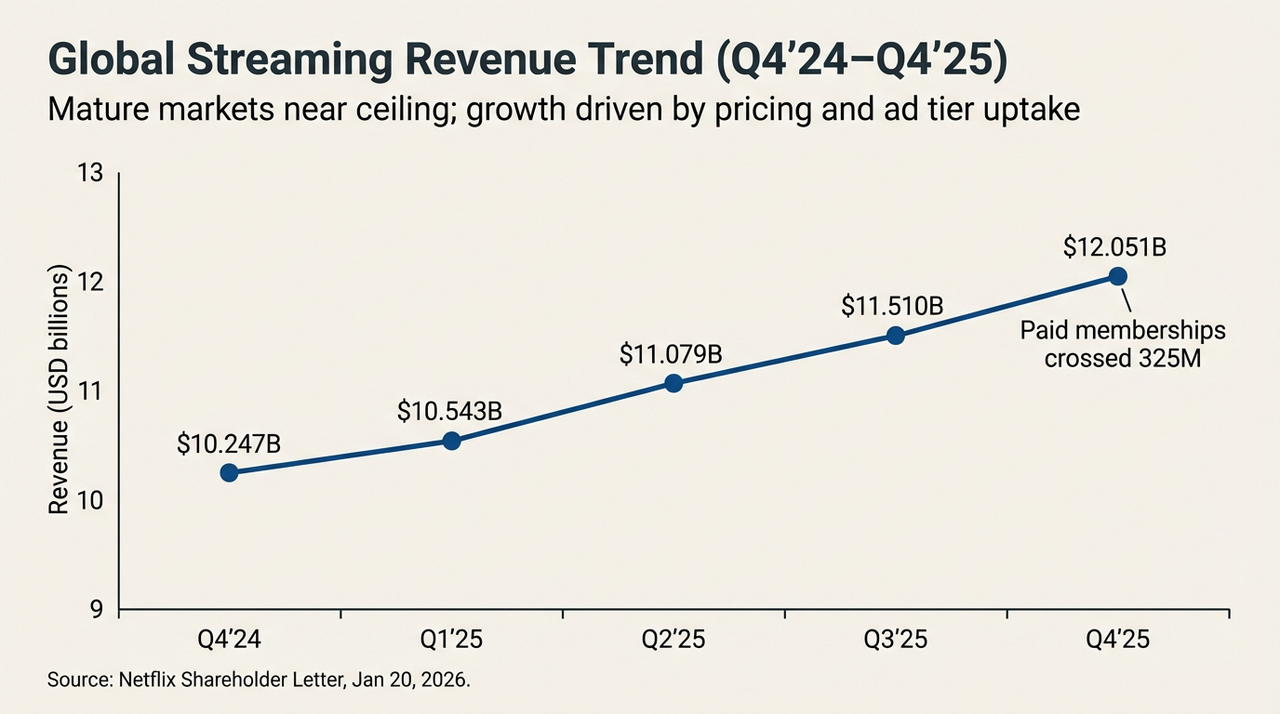

例えば、年間広告収入は150億ドルを突破した(前年比2.5倍以上の成長)が、成熟市場でのユーザー数の天井効果が現れ、実際のビジネス実績は一部の機関が以前に予想していた急進的な見通し(200〜300億ドル)を大幅に下回った。さらに重要なのは、この成長の多くが北米と西ヨーロッパ市場での値上げ、およびパスワード共有対策による一時的な追い風に由来していることだ。

経営陣も認めているように、プログラムマティック広告システムはまだテストと立ち上げの段階にあり、短期的には広告プランは低価格での顧客獲得ツールとしての役割を担っており、真の意味での利益エンジンではない。

このような背景のもと、Netflixが示した2026年の売上高成長見通しは12%〜14%であり、これは過去数年間のペースを明らかに下回っており、多くのアナリストから、Netflixが粗放的な拡大ではなく、より精緻な運営に依存する「低成長時代」に入った証左と見なされている。

世界のストリーミング収益動向(Q4'24-Q4'25)

別の角度から見ると、精緻なARM管理に依存して二桁の「成長神話」を維持することがますます困難になるにつれ、内生的な力による評価額突破の限界利益は逓減している。内部エンジンがより大きな野心を支えられなくなった今、競争構造を書き換える「外部駆動力」を探すことは、もはや選択肢ではなく必然となった。

これこそが、NetflixがこのタイミングでWBDへの大博打に出た深層の触媒かもしれない。

二、WBD買収:成長ストーリーの転換点

ファンダメンタルズは依然として堅調だが、市場のセンチメントを慎重に転じさせた真の要因は、NetflixがWBDに対して行った「重工業的」な買収計画にある。

「これは毒入りのキャンディではないか?」これはおそらく、今この瞬間、NetflixによるWBD買収に関する投資家全員の脳裏をよぎる、最も核心的な疑問だろう。

客観的に言えば、WBD買収案件は、Netflixを軽資産のテクノロジー企業から、一瞬にして伝統的メディアの重資産の泥沼へと引き戻すことになる。この1株27.75ドルの全現金取引を完了するために、Netflixは590億ドルもの巨額のシニア無担保ブリッジローンコミットメントを負った。この決断の直接的な結果は、貸借対照表上で、息をのむような「ストレステスト」として現れる。

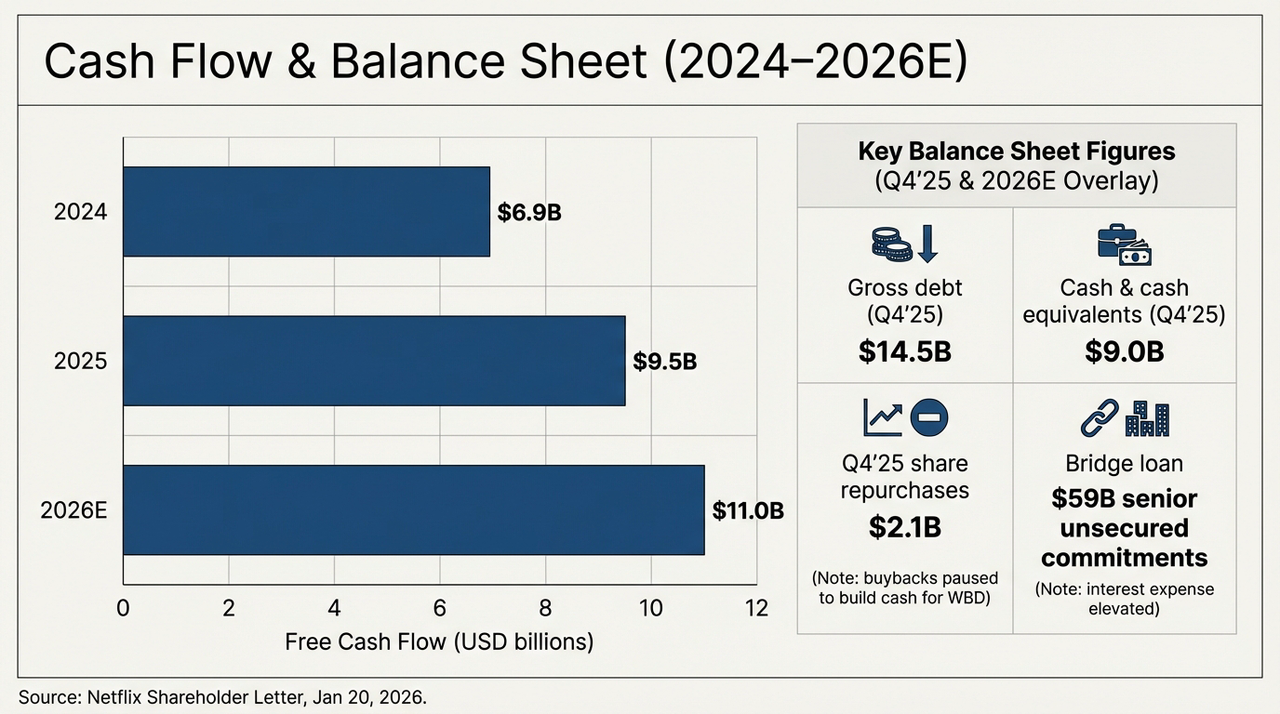

下図は、今後2年間のキャッシュフローと債務構造の変化を明確に示している。2025年第4四半期末時点で、Netflixが確認している総債務(グロスデット)は145億ドルであるのに対し、帳簿上の現金及び同等物はわずか90億ドルであり、これはWBDを正式に吸収合併する前でも、会社の純債務がすでに55億ドルに達していることを意味する。590億ドルのブリッジローンが実行されれば、Netflixの債務規模は一気に従来の4倍以上に跳ね上がる。

キャッシュフローと貸借対照表の見通し(2024-2026E)

一方で、Netflixのフリーキャッシュフローは実際には着実に上昇している:2024年は約69億ドル、2025年は約95億ドルに増加し、2026年(見通し)は約110億ドルに達する可能性がある。この曲線だけを見れば、Netflixは依然として世界で数少ない、持続的かつ大規模にキャッシュを生み出せるストリーミングプラットフォームだ。

しかし問題は、Netflixが2026年に予想される110億ドルのFCFをすべて債務返済に充てたとしても、ブリッジローンを完済するには5年以上かかることだ。さらに警戒すべきは、コンテンツ償却比率が現在約1.1倍で維持されているが、HBOやWarner Bros.の膨大なフィルムライブラリが統合されるにつれ、将来の償却圧力は著しく増加するだろうということだ。

この「キャッシュフロー犠牲」の行為は、本質的に、WBD傘下のHBO、DCユニバースなどのトップクラスの資産が生み出す限界ARM増加分が、利息支出と減価償却費のコストをカバーできるかどうかに賭けている。

これはまた、WBD資産が真に統合を完了し、コンテンツ供給とユーザー定着を強化し始めるまで、Netflixは比較的長い「キャッシュフロー優先による債務返済」の移行期を耐えなければならないことを意味する。統合効率が期待に及ばない場合、この巨額の融資は成長を促進する「ブースター」から、評価を引き下げる「ブラックホール」へと変貌するだろう。

三、IP錬金術:著作権の魔法は債務の重力に打ち勝てるか?

では、Netflixはなぜ批判を浴びることを承知で「オールイン」したのか?

その答えは、WBDの「埃をかぶった」資産の中に隠されている。周知の通り、バーバンクのスタジオからロンドンの制作会社まで、WBDはストリーミングサービスが夢見る「弾薬庫」を所有している。例えば、ハリー・ポッターの魔法世界、DCユニバースのヒーローマント、そしてHBOの代わりとなるもののない高品質ライブラリなどだ。

これらはすべて、Netflixが長らく比較的弱く、かつ極めて切望してきた「コンテンツの堀」である。したがってNetflixにとって、これは「万能ストリーミング帝国」を構築する最後のピースであり、後半戦への大博打の切り札でもある。結局のところ、この買収の真の意義は、短期的な財務実績ではなく、長期的な競争構造の変化にある:

- 一方で、WBDのIPは、Netflixのコンテンツ面での安定した供給能力を著しく向上させ、単一のヒット作への依存を減らすことができる。

- 他方で、グローバルな配信ネットワークと成熟したレコメンデーションシステムは、これらのIPに前例のない商業化の余地を提供する。

ただ問題は、この道筋の実現サイクルが、資本市場が現在好むペースよりも明らかに長いことだ。なぜなら、約26倍の株価収益率(PER)の範囲内で、Netflixは微妙な位置に立っているからだ:

楽観論者にとっては、株価の変動が「割引チケット」を提供しており、WBDのIPがNetflixのコンテンツ体系にうまく融合すれば、新たな成長のフライホイールが再始動するかもしれない。一方、慎重論者にとっては、数百億ドル規模の買収資金調達、自社株買いの一時停止、そして成長見通しの下方修正は、すべてこの会社がリスクとリターンが同時に拡大する新たな段階に入ったことを意味する。

これこそが市場の分岐の根源である。

2025-2026 重点コンテンツスケジュールと WBD IP 統合計画

言い換えれば、これはNetflixの将来のポジショニングに関する再評価の戦いとなっている。Netflixが現在進行しているこの人類史上最大規模の「IP錬金術」には、小さくない代償がある——2026年のフリーキャッシュフロー(FCF)が上昇を完了するまで、収入の一銭一厘が利息返済という「深淵」に優先的に充てられることだ。

そして最終的な答えは、明らかにまだ時間が必要だろう。

最後に

結局のところ、Q4決算発表後の株価下落は、「ストリーミングの王」への信仰に関する、強気派と弱気派の激しい持ち替えのように見える。

いずれにせよ、Netflixはもはや退屈な週末を共に過ごすアプリではなく、重荷を背負って前進する金融の巨大な存在へと変貌しつつある。

おそらく2026年、ハリー・ポッターが債務の霧を抜けてNetflixのホームページに現れる時、我々は初めて知ることになるだろう。この錬金術が成功したのか、それともその創造者を反撃したのかを。

免責事項:本記事の内容は、公開情報に基づくマクロ分析および市場コメントに過ぎず、具体的な投資助言を構成するものではありません。