アプリケーション層ボーナス爆発:アジアの開発者の黄金時代

原著者: Jiawei、IOSG Ventures

1990年代半ばから後半にかけて、インターネット投資は主にインフラに集中しました。当時の資本市場は、光ファイバーネットワーク、ISP、CDN、そしてサーバーおよびルーターメーカーにほぼ全面的に投資されていました。シスコの株価は急騰し、2000年までに時価総額は5,000億ドルを超え、世界で最も価値のある企業の1つとなりました。ノーテルやルーセントといった光ファイバー機器メーカーも人気が高まり、数百億ドル規模の資金調達が行われました。

この熱狂的な需要増の中、米国は1996年から2001年にかけて、当時の実際の需要をはるかに上回る数百万キロメートルの光ファイバーケーブルを敷設しました。その結果、2000年頃には深刻な過剰容量が発生し、大陸横断帯域幅の価格はわずか数年で90%以上も下落し、インターネット接続の限界費用はほぼゼロとなりました。

このインフラブームにより、グーグルやフェイスブックなど後発の企業が安価で普及しているインターネット上に根を下ろし、繁栄することができたが、同時に当時熱狂的だった投資家たちには成長痛ももたらした。インフラ評価バブルは急速に崩壊し、シスコのようなスター企業の市場価値は数年で70%以上も減少したのだ。

これは過去 2 年間の Crypto とよく似ていませんか?

インフラの時代は一時的に終焉を迎えるのでしょうか?

ブロックスペースは不足から豊富に変わりました。

ブロック空間の拡張とブロックチェーンの「不可能3」の探求は、数年間にわたる暗号通貨業界の初期の発展を大きく左右したため、画期的な要素として議論するのが適切です。

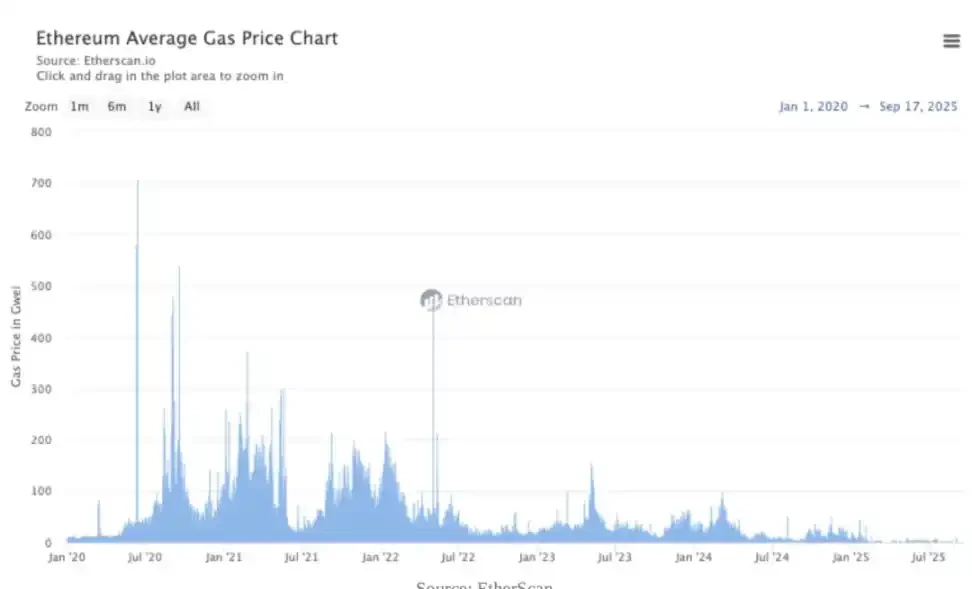

▲出典:EtherScan

結論として、主要なEthereumアップグレード(EIP-4844など)により、L2データの可用性は高価なコールデータから低コストのブロブへと移行され、L2の単位コストが大幅に削減されました。主流のL2ブロックチェーンの取引手数料は、概ね数米ドル低下しました。モジュール化とRollup-as-a-Serviceソリューションの導入も、ブロックスペースの限界費用を大幅に削減しました。また、様々な仮想マシンをサポートする様々なAlt-L1ブロックチェーンも登場しています。その結果、ブロックスペースは単一の希少資産から、非常に代替性の高いコモディティへと変貌を遂げました。

上のグラフは、過去数年間における様々なL2オンチェーンコストの推移を示しています。2023年と2024年初頭には、コールデータがコストの大部分を占め、1日あたりのコストは400万ドルに迫っていたことがわかります。その後、2024年半ばにEIP-4844が導入され、Blobがコールデータに取って代わり、主要なコストとなり、全体的なオンチェーンコストが大幅に削減されました。2025年以降、全体的なコストは低い水準で推移しています。

このように、オフチェーンデータを処理してブロックチェーンにアップロードするという複雑なアーキテクチャを採用するのではなく、より多くのアプリケーションがコアロジックをブロックチェーン上に直接配置できるようになります。

この時点から、価値の獲得は基盤となるインフラストラクチャからアプリケーションおよび配信層に移行し始め、トラフィックを直接処理し、コンバージョン率を向上させ、現在のフローの閉ループを形成できるようになります。

所得の進化

前章の最後の段落での議論に続き、収益レベルでこの視点を直感的に検証することができます。インフラ関連のナラティブが支配的なサイクルにおいて、L1/L2プロトコルに対する市場の評価は、主にその技術力、エコシステムの可能性、そしてネットワーク効果、いわゆる「プロトコルプレミアム」への期待に基づいています。

トークン価値獲得モデルは、多くの場合間接的です(例:ネットワークステーキング、ガバナンス権、更新料の漠然とした期待など)。

アプリケーションの価値獲得はより直接的になります。更新料、サブスクリプション料、サービス料を通じて、検証可能なオンチェーン収益が生み出されます。この収益は、トークンの買い戻しやバーン、配当、あるいは成長への再投資に直接使用することができ、緊密なフィードバックループを形成します。アプリケーションの収益源はより強固になり、トークンインセンティブや市場ナラティブよりも、実際のサービス料収入から得られるようになります。

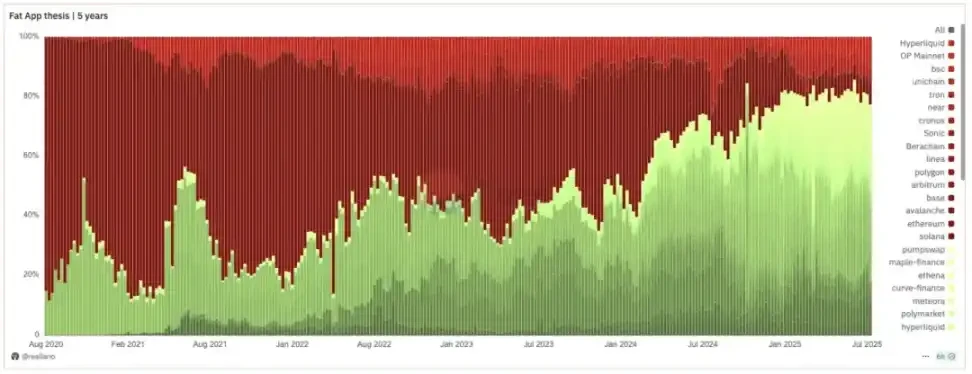

▲出典:Dune@reallario

上のグラフは、2020年から現在までのプロトコル(赤)とアプリケーション(緑)のリターンを大まかに比較したものです。アプリケーションが獲得した価値は徐々に増加しており、今年は全体の約80%に達していることがわかります。

以下の表は、TokenTerminalがまとめた30日間のプロトコル収益ランキングです。L1/L2は20プロジェクトのうちわずか20%を占めています。特に、ステーブルコイン、DeFi、ウォレット、取引ツールが目立っています。

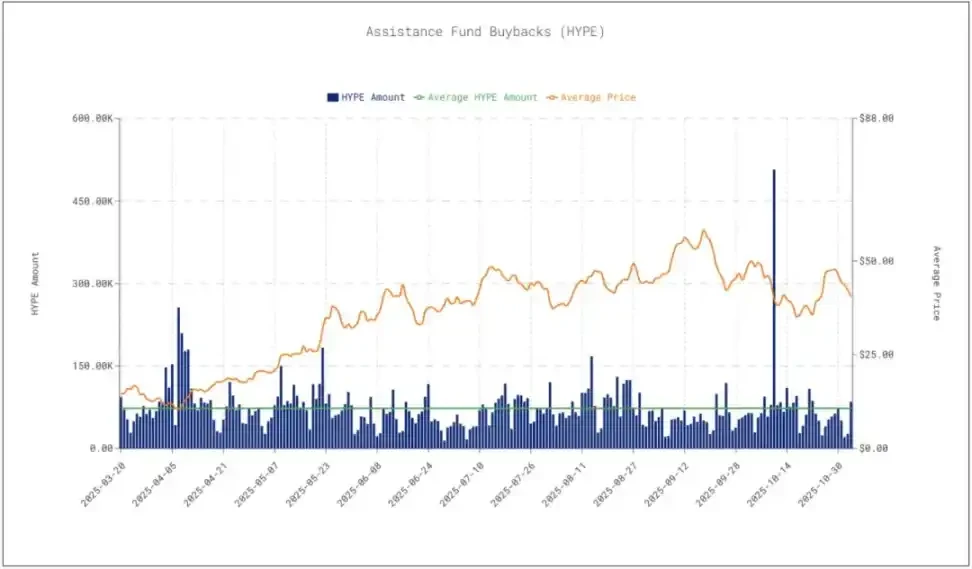

▲出典:ASXN

さらに、買い戻しに対する市場の反応により、アプリケーショントークンの価格パフォーマンスと収益データとの相関関係が徐々に高まっています。

Hyperliquidによる1日あたり約400万ドルの自社株買いは、トークン価格を大きく支えています。自社株買いは価格反発の重要な要因と考えられています。これは、市場が感情やナラティブだけに頼るのではなく、プロトコルの利益と自社株買いをトークン価格に直接結び付け始めていることを示しています。そして、この傾向は今後も強まると予想しています。

II. アプリケーションを主テーマとして新たなサイクルを受け入れる

アジアの開発業者の黄金時代

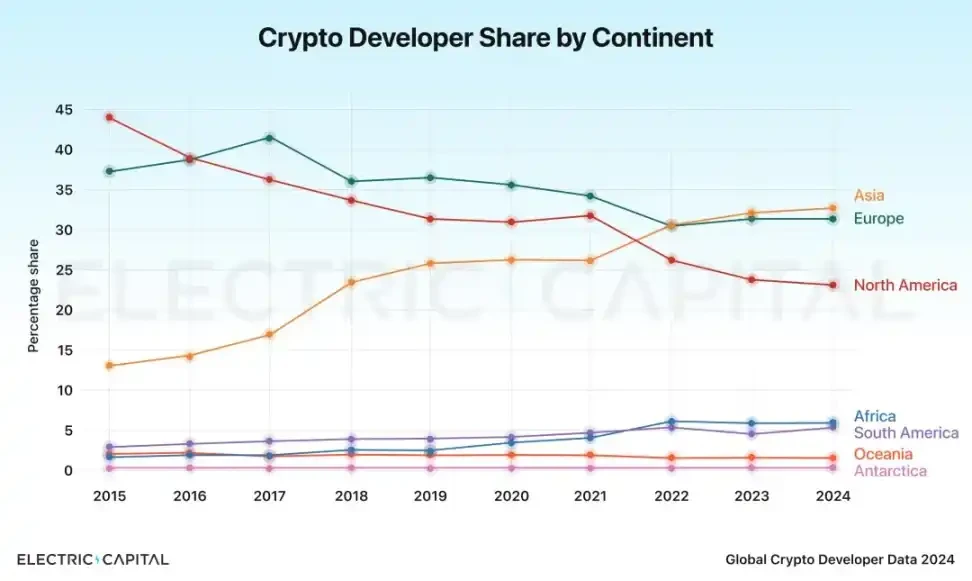

▲出典:エレクトリック・キャピタル

▲出典:エレクトリック・キャピタル

エレクトリックキャピタルの2024年開発者レポートによると、アジアのブロックチェーン開発者は全体の32%を占め、北米を上回り世界最大の開発者ハブとなった。

過去10年間、TikTok、Temu、DeepSeekといったグローバル製品は、エンジニアリング、製品開発、成長、そして運用において、中国チームの卓越した能力を実証してきました。アジアのチーム、特に中国のチームは、強力な反復ペースを持ち、ニーズを迅速に検証し、ローカリゼーションと成長戦略を通じて海外展開を実現することができます。暗号通貨はまさにこれらの特性と完全に一致しています。市場トレンドに適応するために迅速な反復と調整が必要であり、同時に世界中のユーザー、多言語コミュニティ、そして複数の市場規制に対応する必要があります。

したがって、アジアの開発者、特に中国のチームは、暗号通貨アプリケーションのライフサイクルにおいて構造的な優位性を持っています。彼らは、強力なエンジニアリング能力と市場の投機サイクルに対する鋭い感度、そして優れた実行能力の両方を備えています。

このような背景から、アジアの開発者は自然な優位性を有しており、世界的に競争力のある暗号資産アプリケーションをより迅速に提供することができます。今サイクルで見てきたRabby Wallet、gmgn.ai、Pendleといったプロジェクトは、アジアのチームを世界舞台で代表する存在です。

私たちは、この変化が間もなく起こると予想しています。米国中心の市場モデルから、アジア製品を最初に発売し、そこから欧米市場に展開していくというモデルへと、新たな市場トレンドが移行していくでしょう。アジアのチームと市場は、申請サイクルにおいてより大きな発言権を持つようになるでしょう。

申請サイクルにおけるプライマリーマーケット投資

プライマリー市場への投資に関するいくつかの視点は次のとおりです。

取引、資産発行、そして金融アプリケーションは、依然として最も優れた商品市場比率(PMF)を提供しており、実質的に弱気相場を乗り切ることができる唯一の製品です。これらはそれぞれ、Hyperliquid(perp)、Pump.fun(launchpad)、Ethenaといった製品に相当します。Ethenaは、資本金利アービトラージを、より幅広いユーザーが理解し、利用できる製品にパッケージ化しています。

特定のニッチ市場への投資に大きな不確実性がある場合は、そのセクターのベータに投資し、どのプロジェクトがその成長の恩恵を受けるかを見極めることを検討してください。典型的な例は予測市場です。公開されている予測市場プロジェクトは約97件あり、PolymarketとKalshiが圧倒的な勝者です。この場合、中長期プロジェクトに賭けてリーダーを追い抜く可能性は非常に低いです。しかし、アグリゲーターやチップ分析ツールなどのツールベースの予測市場プロジェクトに投資することで、より高い確実性とセクターの成長による恩恵を享受できる可能性が高まり、難しい多肢選択式の問題が一肢選択式に変わります。

製品開発が完了したら、次の重要なステップは、これらのアプリケーションを真に一般の人々に提供することです。Privyが提供するソーシャルログインのような共通のエントリーポイントに加え、統合された取引フロントエンドとモバイルプラットフォームも重要だと考えています。パープ市場であれ予測市場であれ、アプリケーションのライフサイクル全体を通して、モバイルは最も自然なユーザーインターフェースとなるでしょう。ユーザーにとって初回入金から日常的な操作まで、モバイルでの体験ははるかにスムーズになります。

アグリゲーションフロントエンドの価値はトラフィックの分配にあります。分配チャネルは、ユーザーのコンバージョン効率とプロジェクトのキャッシュフローを直接左右します。

ウォレットもこのロジックの重要な部分です。

筆者は、ウォレットはもはや単なる資産管理ツールではなく、Web2ブラウザのような役割を担っていると考えています。ウォレットは注文フローを直接キャプチャし、ブロックビルダーや検索者に分配することでトラフィックを収益化します。同時に、ウォレットは流通チャネルとしても機能し、内蔵のクロスチェーンブリッジやDEXを介してステーキングなどのサードパーティサービスに接続し、ユーザーが他のアプリケーションにアクセスするための直接的なエントリポイントとなります。この意味で、ウォレットは注文フローとトラフィックの分配を制御し、ユーザーとの関係性における主要なエントリポイントとして機能します。

サイクル全体を通してのインフラについて言えば、空から生まれたパブリックチェーンの中には、もはや意味を失ってしまったものもあると考えています。しかし、アプリケーションを中心とした基本的なサービスを提供するインフラは、依然として価値を生み出すことができます。具体的な例をいくつか挙げます。

- VOID などのアプリケーション向けにカスタマイズされたマルチチェーン展開およびアプリケーション チェーン構築のためのインフラストラクチャを提供します。

- Privy や Fun.xyz など、ユーザー オンボーディング サービス (ログイン、ウォレット、入出金、現金引き出しなど) を提供する企業。これにはウォレットと支払いレイヤー (法定通貨オン/オフ ランプ、SDK、MPC ホスティングなど) も含まれます。

- クロスチェーン ブリッジ: マルチチェーンの世界が現実のものとなるにつれ、アプリケーション トラフィックの急増により、安全でコンプライアンスに準拠したクロスチェーン ブリッジが緊急に必要になります。

[免責事項] 市場への投資にはリスクが伴うため、慎重に行うことをお勧めします。本記事は投資助言を構成するものではなく、ユーザーは本記事に記載されている意見、見解、または結論が自身の状況に適切であるかどうかをご自身で判断する必要があります。本情報に基づいて行われる投資判断は、ご自身の責任で行ってください。

- 核心观点:区块链投资重心正从基础设施转向应用层。

- 关键要素:

- 以太坊升级使L2成本下降超90%。

- 应用收入占比达80%,超越协议层。

- 亚洲开发者占比32%,成最大开发力量。

- 市场影响:推动应用创新与亚洲市场崛起。

- 时效性标注:中期影响