価値循環の道:暗号通貨における破壊と再分配戦略について

- 核心观点:资产再分配优于销毁以增强系统安全。

- 关键要素:

- 再分配补偿受害者并保留系统价值。

- 销毁削减资产会降低系统安全性。

- 再分配激励诚实行为并解锁新场景。

- 市场影响:推动协议设计优化激励机制。

- 时效性标注:中期影响。

原作者:パベル

原文翻訳: TechFlow

まとめ

私たちは、システムの健全性と合理的なインセンティブメカニズムを維持するために、資産を破壊するか再分配するかのどちらが良いかを検討しています。

- 悪意のある行為を処罰するための初期段階として削減が行われる場合、単純な破壊よりも資産の再配分の方が効率的であることが多いです。

- 破壊が設計の中核的特徴であり、削減を伴わない場合(デフレ経済モデルなど) 、再分配を実施する理由はありません。

- 再割り当てが設計のコア機能であるにもかかわらず、バグのように動作する場合、破棄を代替として使用すべきではなく、設計を根本的に改善する必要があります。

意味

多くの人が混乱しているようで、トークンが削減されると、削減されたステークは自動的に破棄され、供給量が減少すると考えています。これは事実ではありません。

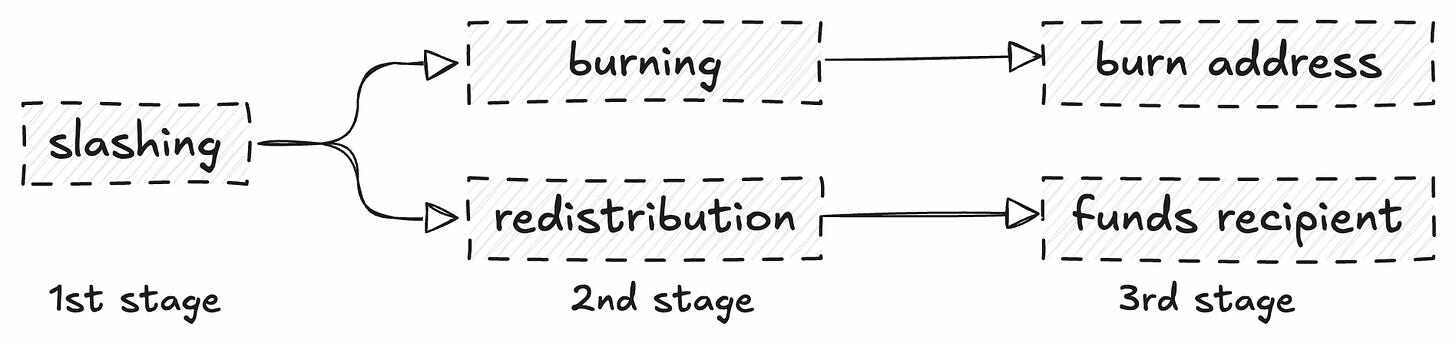

- スラッシング: 悪意のある行為者から資産を「取り戻す」ことを指します。

- 破棄と再分配: 回収された資産が次に何が起こるかを説明します。

前に述べたように、削減された資産は破棄または再分配できます。

- 破壊により総供給量は減少します。

- 再分配は、価値を別の当事者(必ずしも被害者ではない)に移転します。さらに、スラッシングを必要とせずに、プロトコルに組み込まれたメカニズムを通じて独立して破壊を行うこともできます。

再分配が経済安全保障をどのように強化できるか

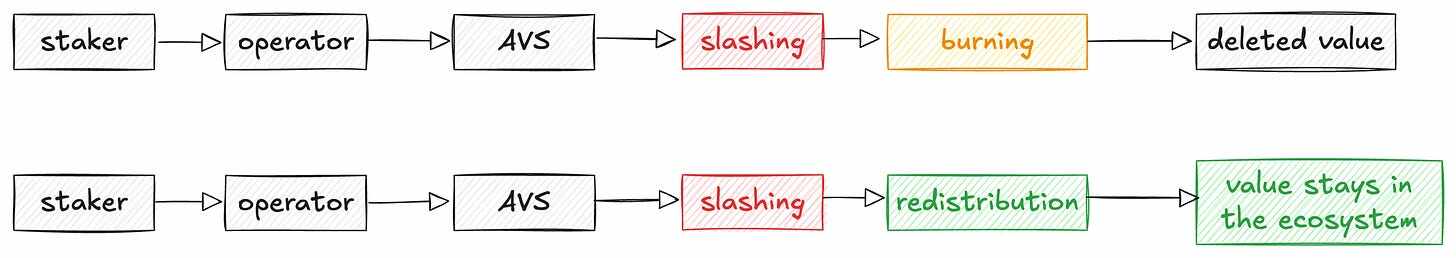

今日の暗号通貨業界で最も著名なプロトコルの一つであるEigenCloudを例に挙げてみましょう。EigenCloudの運営者は義務を果たせなかったとして解雇されましたが、これは良いことです。悪意のある行為者は罰せられるからです。しかし、解雇された資金は再分配される前に、通常は破棄されていました(そして、今でも破棄される可能性があります)。

このようなシステムにおいて、資金を削減して燃やすことは、自らの足を切り落とすことに等しいと私たちは考えています。なぜなら、運営者の保有資産が削減されると、運営者は(正当な理由により)ペナルティを受けるからです。しかし、

- 負傷者はいかなる補償も受けません(被害者が車にひかれ、運転手は有罪判決を受けたが、被害者は何の援助も受けられない場合を想像してください)。

- システムのセキュリティが低下します(システムを保護するための資産が少なくなるため)。

その価値を保存し、被害者に移転できるのに、なぜ破壊するのでしょうか?価値を再分配することで、信頼できる参加者はより多くの報酬を得ることができ、被害を受けたユーザーは補償を受けることができ、価値はエコシステム内に残り、単に再分配されるだけです。これにより、次のようなアプリケーションのユースケースがさらに広がります。

- 許可なしで動作する新しいオンチェーン保険プロトコル。

- リクエストが失敗したり、期限が切れたり、または時間内に完了しなかった場合にトレーダーに補償するなど、より高速で保証された分散型取引所 (DEX) トランザクション。

- 事業者が誠実かつ透明に事業を運営するためのインセンティブをさらに提供する。

- 保証された APR、より高い透明性、およびネイティブ固定金利の可能性により借り手を保護します。

経済的セキュリティは、インシデント発生前にユーザーを直接保護するだけでなく(例えば、バーンメカニズムを通じて)、インシデント発生後にもユーザーを直接保護します。Capのようなプロトコルは再分配機能を実装しており、これにより、スラッシュされたオペレーターの資金は、影響を受けたcUSD保有者に再分配されます。

再分配の課題

資産の破壊は再分配よりも簡単です。これらの資産のその後の取り扱いについて心配する必要はありません。資産を直接破壊するだけでは、メリットもリスクもありません。資産を破壊するメリットは少なく、リスクは大幅に軽減されます。しかし、資産の再分配はゲームのルールを大きく変え、悪意のある行為者から被害者への価値の移転を想像以上に複雑にします。

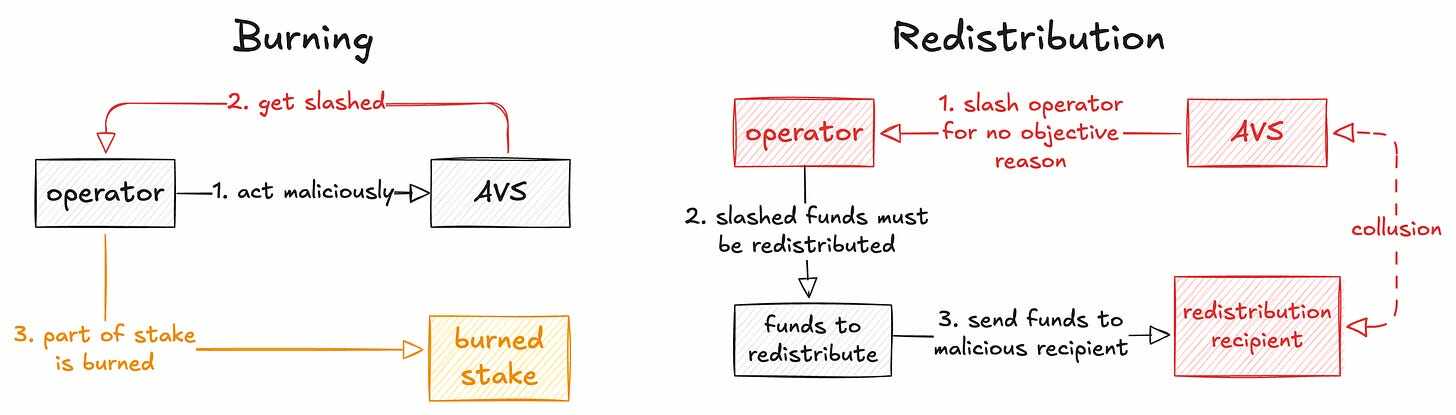

悪意のあるオペレーターは、悪意のあるバリデータサービス(AVS)と連携する可能性があります。現在、AVSは、たとえ不公平または偏向的であっても、あらゆるカスタムスラッシングロジックを実装できます。スラッシングメカニズムでは、オペレーターは客観的でない理由でスラッシングされる可能性があることを知りながらステークをコミットしないため、AVSが悪意を持って行動するインセンティブはほとんどありません。

しかし、再分配メカニズムにおいては、AVSはあるオペレーターのステークを別の悪意のあるオペレーター(共謀者)に移転することができ、実質的にシステムから価値を搾取することになります。AVSキーが侵害された場合にも同様の状況が発生する可能性があり、オペレーターまたはAVSの全体的な「魅力」にも影響を与える可能性があります。

ここでは、メカニズム設計の追加評価が必要です。

- オペレータの作成後に「タイプを切り替える」オプションは存在しないはずです。

- 侵害を受けた(悪意のある)オペレーターを特定し、価値を再分配する(価値が最終的に悪意のある当事者に流れる場合)と同時に、継続的な監視などを提供するための方法を提供する必要があります。

資金を破棄する方が簡単で、資金を再分配する方が公平ですが、追加の複雑さが必要になります。

誤った再割り当てを修正

最大抽出可能価値(MEV)シナリオは、次のような観点から考察できます。つまり、無実のユーザーと流動性プロバイダー(LP)が、明確な理由もなく削減される可能性があるということです。例えば、ユーザーが資産を交換したい場合、フロントランニング攻撃やピンニング攻撃の標的となり、結果として出力(価格)が悪化する可能性があります。

彼らが削減されたのは、担保(交換する資産)をシステム(DEX)に提出し、その資産を一定期間(交換時間)保有し、最終的に予想よりもはるかに少ない金額しか受け取らなかったためだと自信を持って言えます。

ここでは 2 つの中心的な問題があります。

- LP は理由もなくカットされました (悪意なく行動しました)。

- ユーザーは理由もなく削減されています。彼らは悪意を持って行動しているわけではなく、システムから利益を得ようとしたりシステムに貢献しようとしたりしているわけでもなく、単に自分の行動が実行されることを望んでいるだけです。

ここでは価値が抽出され、再分配され、搾取者は報酬を受け、何も悪いことをしていない当事者は分け前を受け取ります。

- Arbitrum Boost などの特定の照合ルールを策定することで、ユーザーはこの問題をより簡単に解決できます。

- LP は LVR (損失と再バランス) の被害者となることが多いため、この問題は LP にとってさらに複雑になります。

破壊によってこれらの問題は解決できるのでしょうか?

バーニングはすべてのトークン保有者に分散的な利益をもたらしますが、裁定取引によって直接損失を被ったLPに具体的な補償を与えることはできません。理論的には、利益が消滅すれば裁定取引を行うインセンティブがなくなるため、この問題はバーニングによって解決できます。

しかし、裁定取引による利益が抽出されると、そのような裁定取引を特定することがより困難になります。オンチェーン取引は可視化されますが、CEX データではトレーダーの正確なアドレスは明らかにされません。

この場合、不適切な再分配設計は、アプリケーション固有の順序付けルール、例えばAngstromのソリューションによって解決できます。このソリューションでは、LPが本来は搾取者に奪われるはずだった価値を獲得できます。このアプローチは非常に有効です。

このMEVの特定のケースでは、再割り当てと破棄は実際には現実的な選択肢ではありません。これらは症状に対処するだけで、根本原因に対処するものではありません。この問題に対処するには、設計の根本的な変更が必要です。

破壊は再配分よりも優れている

明確に申し上げますが、再配分は万能薬ではありません。以下の状況では、バーニングの方が適切です。スラッシュが伴わない場合、バーニングはメカニズム設計の中核を成すことが多いからです。

BNB を例に挙げると、BNB の四半期ごとの破壊はデフレ型トークン経済モデルの中核的な特徴であり、このプロセスには搾取者も被害を受けたユーザーも関与しないため、再分配によって置き換えることはできません。

イーサリアム(ETH)(EIP-1559)でも同様のプロセスが発生し、基本手数料が破壊されることでデフレ効果が生まれます。イーサリアムのメカニズム設計上、ネットワークが混雑している時期には手数料が非常に高くなる可能性があります。基本手数料を破壊せずに、それを財務基金に移管することで、ネットワーク混雑時の手数料の一部を相殺できると主張する人もいるかもしれません。しかし、このアプローチには潜在的なメリットよりも潜在的なデメリットの方がはるかに大きいです。

- 手数料の再分配はデフレ効果を弱め、インフレ率の上昇につながり、時間の経過とともにトークンの価値が下がる可能性があります。

- 資金の不適切な配分と収益の減少(例:ファンドはどの取引を優先すべきか?手数料をファンドが補償できる場合、ユーザーが優先手数料を支払うことは合理的か?など)

- 手数料が払い戻されることが分かっていると、ジャンク取引が生成されやすくなり、混雑が悪化する可能性があります。

- イーサリアムの基本手数料がステーカーに再分配されると仮定すると、バリデーターは手数料の高いトランザクションを優先し、スポンサーが付いていない、または事前に支払われていないトランザクションを無視するようになる可能性がある。

同様のケースは他にも多数ありますが、重要なのは、再割り当てが万能薬ではないということです。破壊が独立して(スラッシュなしで)発生する場合、破壊の代わりに再割り当てを使用する理由はほとんどありません。

要約

最後に、スラッシングを伴わないシナリオでは、一般的に再割り当てのパフォーマンスは破壊よりも悪くなりますが、スラッシングを伴うシナリオでは、一般的に再割り当てのパフォーマンスは破壊よりも優れていることを指摘しておきます。

インセンティブの整合問題は暗号資産において長年の課題であり、プロトコルによって状況は大きく異なります。経済的価値がシステムのセキュリティやその他の重要な側面に直接影響を与える場合、その価値を破壊するのではなく、誠実に行動する人々に適切に再分配する方法を見つけ、公正かつ誠実な行動を奨励することが最善策です。