コインベースのグローバルリサーチ責任者、 デビッド・ドゥオンによる投稿

原文翻訳:ティム、PANews

概要

堅調な流動性環境、好ましいマクロ経済環境、そして友好的な規制政策に牽引され、暗号資産の強気相場は2025年第4四半期初頭まで成長の余地があると考えています。特にビットコインは、既存のマクロ経済の追い風を直接的に受け、市場予想を上回るパフォーマンスを維持すると予想しています。とはいえ、エネルギー価格の大幅な変動(あるいはインフレ動向に悪影響を与える可能性のあるその他の要因)がない限り、米国の金融政策の現在の軌道を逸脱させる差し迫ったリスクは比較的低いと考えられます。一方、暗号資産の国債に対する技術的な需要は、引き続き暗号資産市場を力強く支えるでしょう。

しかし、暗号資産市場には季節性は依然として存在します。過去のデータによると、ビットコインの対米ドル価格は、2017年から2022年にかけて6年連続で9月に下落しました。この傾向から、多くの投資家は季節性が暗号資産のパフォーマンスに大きな影響を与えると考えていましたが、2023年と2024年にはこの仮定は当てはまりませんでした。実際、当社の調査では、このような季節性指標の統計的妥当性は、サンプル数が少なく、結果の可能性が幅広いため、限界があることが示されています。

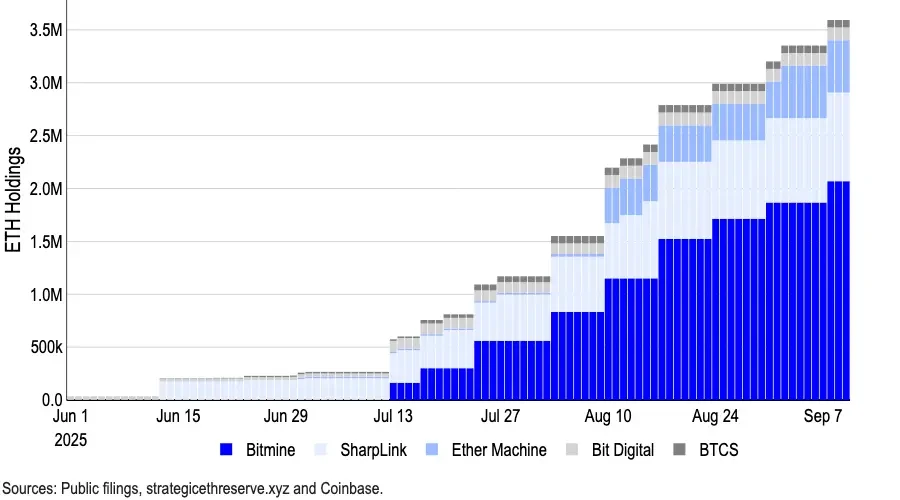

暗号資産市場においてより顕著な問題は、暗号資産トレジャリーサイクルの初期段階なのか後期段階なのかということです。9月10日時点で、公開されている暗号資産トレジャリーは、ビットコイン100万枚(1,100億ドル相当)、イーサリアム490万枚(213億ドル相当)、ソラナ890万枚(18億ドル相当)以上を保有していました。一方、後発の投資家は、リスク勾配の低いトークンに狙いを定め始めています。私たちは現在、サイクルのプレイヤー対プレイヤー(PvP)の段階にあると考えています。この段階は、引き続き大型暗号資産への資金流入を促進するでしょう。しかしながら、これは同時に、より小規模な暗号資産トレジャリー参加者の統合を示唆している可能性も高いでしょう。

建設的な見通しを維持する

今年初め、私たちは暗号資産市場が2025年前半に底入れし、2025年後半に史上最高値を更新すると予想していました。市場参加者は景気後退の可能性を懸念し、価格上昇に疑問を呈し、回復サイクルに混乱を表明していたため、この見解は当時の市場コンセンサスとは相容れないものでした。しかし、私たちはこれらの見解は誤った判断であったと考えており、マクロ経済見通しは変わりません。

第4四半期を迎えるにあたり、暗号資産市場については引き続き前向きな見通しを維持しています。市場は引き続き、高い流動性、良好なマクロ経済環境、そして規制の進展に支えられると見込んでいます。金融政策面では、米国の労働市場が弱含みの兆候を示していることから、連邦準備制度理事会(FRB)は9月17日と10月29日の2回の利下げを実施すると予想しています。これは、一時的な高値形成というよりも、店頭市場の遊休資金を活性化させると考えています。実際、8月には、利下げによってマネー・マーケット・ファンド(MMF)に預けられている7.4兆ドル相当の資金の大部分が、市場から市場に流入する可能性があると指摘しました。

しかしながら、エネルギー価格の上昇など、現在のインフレ軌道からの大きな転換は、この見通しにリスクをもたらす可能性があります。(注:関税の実際のリスクは、一部の推計が示唆するよりもはるかに低いと考えています。)しかしながら、OPECプラスの産油国連合は最近、原油増産に合意し、世界の原油需要は減速の兆候を見せています。また、ロシアに対する制裁強化の可能性も原油価格を押し上げる可能性があります。現時点では、原油価格が経済をスタグフレーションに陥らせる臨界点を突破するとは予想していません。

暗号通貨の宝庫の物語はまだ終わっておらず、競争は激化しています。

暗号資産トレジャリーに対する技術的な需要は、暗号資産市場を継続的に支えると見込んでいます。実際、暗号資産準備金現象は重要な分岐点に達しています。過去6~9ヶ月間のアーリーアダプター期は過ぎ去り、このトレンドが終焉に近づいているとも考えていません。むしろ、私たちは「PvPフェーズ」と呼ぶ競争の段階に入りつつあり、成功はMicroStrategyの戦略を単純に模倣するのではなく、実行、差別化、そしてタイミングにますます左右されるようになっています。

MicroStrategyのようなアーリーアダプターはかつて純資産価値(NAV)に対して大幅なプレミアムを享受していましたが、競争の激化、執行リスク、そして規制強化により、NAVに対するディスカウントが生じています。アーリーアダプターが享受していた希少性プレミアムは消滅したと考えています。しかしながら、ビットコインを中心とする暗号資産トレジャリーは現在、100万BTC以上を保有しており、これはビットコインの流通供給量の約5%に相当します。同様に、イーサリアムの主要暗号資産トレジャリーは約490万ETH(213億ドル相当)を保有しており、これは総流通供給量の4%以上に相当します。

8月には、米国上場企業154社が2025年までに仮想通貨購入のために約984億ドルを調達したとの報道がありました。これは、年初に上位10社が調達した336億ドルから大幅に増加した額です(Architect Partnersのデータに基づく)。他のトークン、特にSOLやその他のアルトコインへの資本投資も増加しています。(Forward Industriesは最近、Galaxy Digital、Jump Crypto、Multicoin Capitalの支援を受けているSOL仮想通貨トレジャリーに16億5000万ドルを調達しました。)

暗号資産の急速な成長は、ますます厳しい監視の目を向けています。実際、最近の報道によると、ナスダックは暗号資産の財務株に関する規制を強化し、特定の取引に株主の承認を求め、情報開示の強化を推進しているとのことです。しかしながら、ナスダックは、この問題に具体的に対処する正式な新たな規制発表はまだ行っていないと明言しています。

現在、暗号資産トレジャリーサイクルは成熟期にあると考えていますが、まだ初期段階でも後期段階でもありません。私たちの見解では、安易な資金調達と純簿価に対するプレミアム保証の時代は間違いなく終わりました。このプレイヤー対プレイヤー(PvP)の局面では、最も規律があり、戦略的に優位に立つプレイヤーだけが勝利を収めるでしょう。暗号資産市場は、従来型の投資手段から暗号資産へと資金がシフトし、リターンを向上させるという前例のない資金フローの恩恵を受け続けると予想しています。

季節性のリスクがありますか?

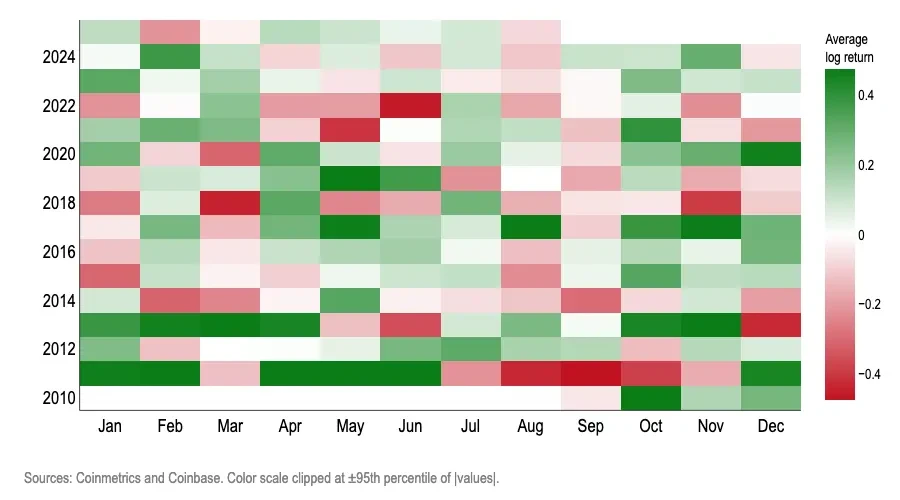

一方、季節的な弱さの問題は、暗号資産市場参加者の頭を悩ませ続けています。2017年から2022年にかけて、ビットコインの価格は9月に6年連続で対米ドルで下落し、過去10年間の9月の平均リターンは-3%でした。このため、多くの投資家は、季節要因が暗号資産のパフォーマンスに大きな影響を与え、9月はリスク資産を保有するのに適さない時期であるという印象を抱いています。しかし、この認識に基づく取引は、2023年と2024年の両方で誤りであることが証明されました。

実際、月ごとの季節性はビットコインにとって特に有用な取引シグナルではないと考えています。スペクトル分析、ロジスティックオッズ比、アウトオブサンプル予測、疑似実験的再ランキングテスト、制御変数テストのいずれを用いても、すべての結果は同じメッセージを伝えています。つまり、月はビットコインの月次対数リターンの方向性を示す統計的に信頼できる指標ではないということです。(注:対数リターンは、幾何成長や複利成長を測定する際に使用します。これは、長期的なトレンドをより適切に反映し、ビットコインの高いボラティリティを考慮できるためです。)

次のテストでは、「暦月」はビットコインの対数リターンの月次シグナルを予測するのに信頼できないことがわかりました。

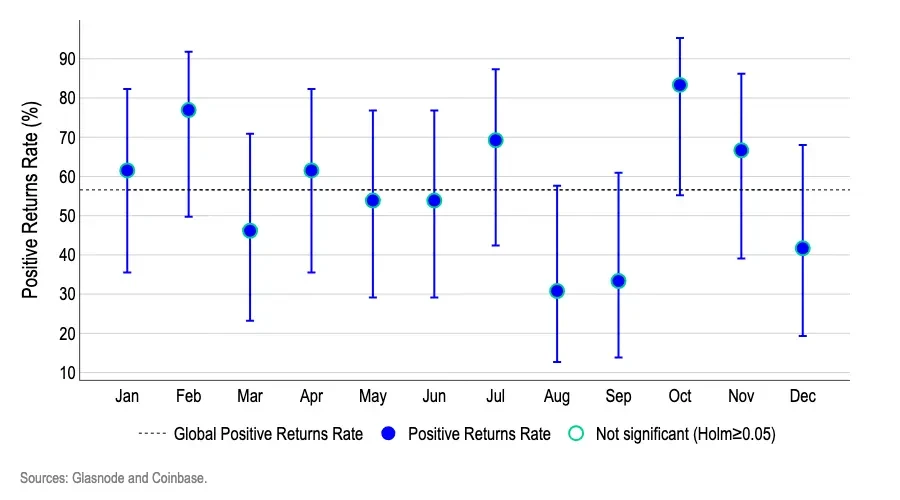

1. ウィルソン信頼区間:図3は、小規模サンプルの不確実性を考慮した後、有意な季節性の閾値を超える月がないことを示しています。「オーバーウェイト」(2月/10月)または「アンダーウェイト」(8月/9月)と表示される月については、エラーバーが全体平均と重なるだけでなく、エラーバー同士も重なり合っています。これは、データの変動が永続的な暦の影響ではなく、ランダムな分散によるものであることを示唆しています。

- 各点は、BTCが月末に黒字で終了する割合を表しています。縦線とバーは、95%ウィルソン信頼区間を表しています。これは、各月のデータポイントが約12~13個しかない小規模なサンプルデータに適した統計手法です。この区間は、このような小規模なサンプルデータにおいて、より正確な不確実性の閾値を提供します。

- 点線は全体の増加率の平均を表しています。12ヶ月分のデータを同時に観測したため、単一月のランダムデータを通常の変化と誤解することを避けるため、ホルム多重検定法を用いて補正しました。

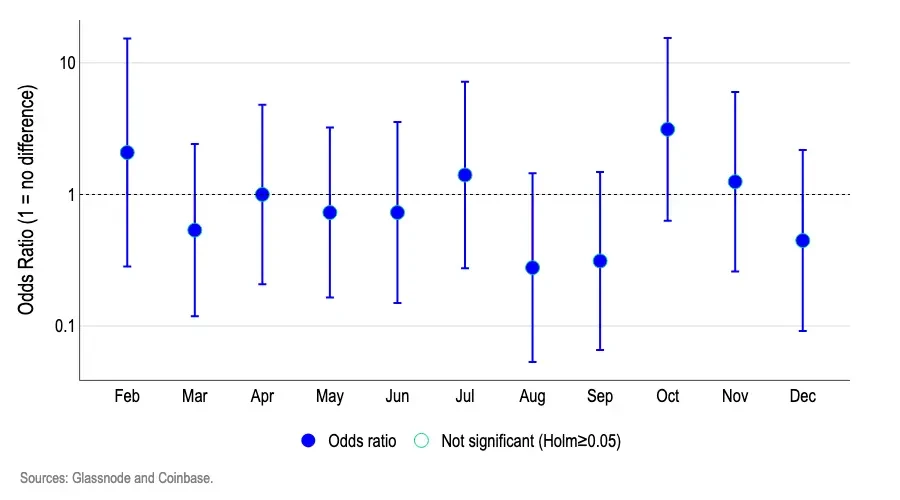

2. ロジスティック回帰分析:ロジスティック回帰モデルを用いて、基準月(1月)と比較して、特定の月がビットコインの上昇または下落に有利となる可能性を検証しました。図4は、各月のオッズ比がほぼ1.0付近に集中していることを示しています。さらに重要なのは、95%信頼区間がすべて臨界値1.0を横切っていることです。

- 値が 1.0 の場合、「正の対数リターンを得る確率は 1 月と同じ」ことを意味し、1.0 を超える場合は「確率が高くなる」ことを意味し、1.0 未満の場合は「確率が低くなる」ことを意味します。

- たとえば、オッズ比が 1.5 の場合、おおよそ「上昇月のオッズは 1 月より約 50% 高い」ことを意味し、オッズ比が 0.7 の場合、「約 30% 低い」ことを意味します。

信頼区間バンドのほとんどが基準線 1.0 を横切っており、ホルムの多重検定を調整した後も統計的に有意な月が見られなかったため、「暦月」はビットコインのログリターンの方向を予測するための有効な指標であると結論付けることはできません。

3. サンプル外予測: 各ステップで、その月までのデータのみを使用して、両方のモデル(最初はデータセットの半分でトレーニング済み)を再推定します。

- ベースライン モデルは、切片のみを持つロジスティック モデルであり、これまでのプラス リターン月の履歴割合 (つまり、ベース レート) に等しい一定の確率を単純に予測します。

- 暦月モデルは、月ダミー変数を含み、過去の月のパフォーマンス特性に基づいて現在の暦月が上昇月になる確率を予測するロジスティック回帰モデルです。

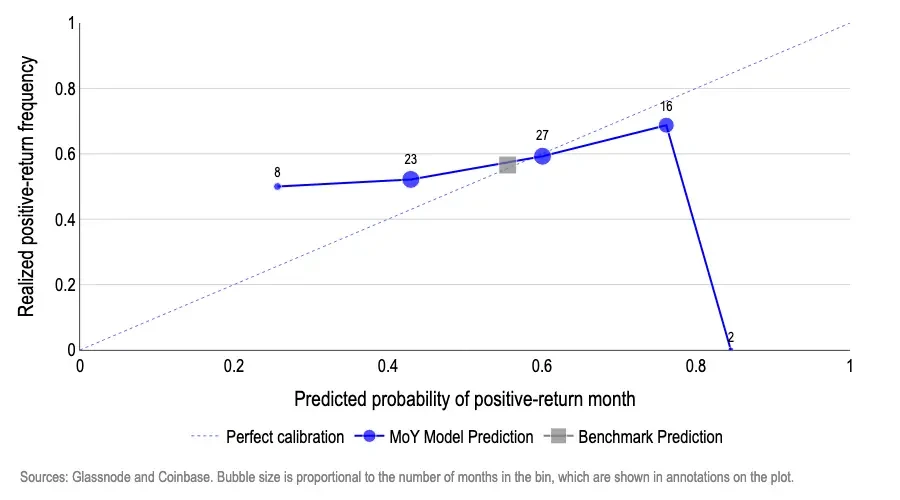

結果は図表5に示されています。(1) 横軸は、対数リターンがプラスとなる月の予測確率、(2) 縦軸は、実際にプラスとなる月の割合を表しています。予測値をプロットすると、完璧にキャリブレーションされたモデルでは、データポイントが45度の直線上に並ぶはずです。つまり、モデルが「プラスとなる月」の確率を50%と予測した場合、実際には50%の月でプラスのリターンが見込まれるということです。

前月比モデルでは大きな乖離が見られます。例えば、

- 増加の予測確率が約 27% であったのに対し、実際の頻度は約 50% (悲観的すぎる) であり、予測の約 45% ~ 60% はおおよそ正確であったに過ぎません。

- 高い数値範囲では、過信現象が見られます。例えば、予測値が約75%であっても、実際の発生率は約70%です。極端な範囲では、予測値が約85%と高いにもかかわらず、実際の発生率は0%です。

対照的に、過去のベース確率(月間上昇確率約55~57%)を予測ベンチマークとして一貫して使用するモデルは、45度線付近にほとんど偏差なく収まる予測値を生成します。これは、ビットコインの月間上昇確率が時間の経過とともに比較的安定しているという事実によるものです。つまり、この結果は、暦月はサンプル外予測において予測力に乏しいことを示唆しています。

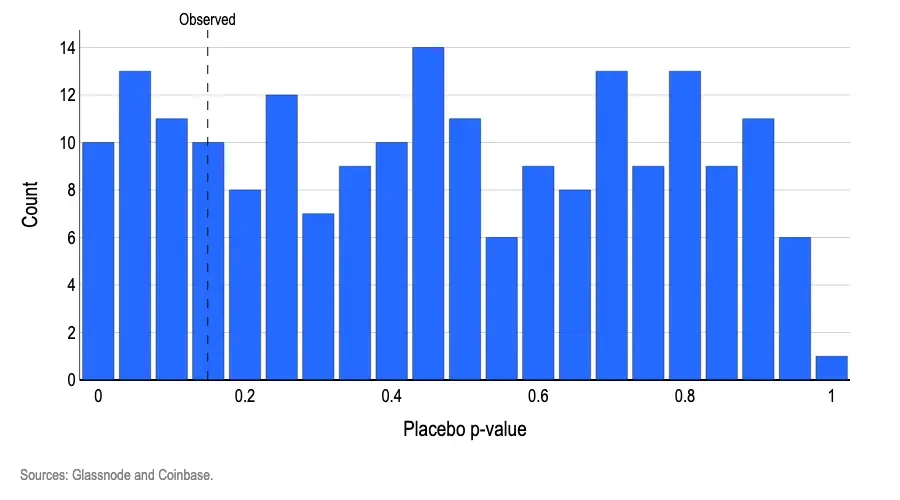

4. 擬似実験的再置換検定:「月ラベル」が正の対数リターンと負の対数リターンを区別するのに役立つかどうかを検証するため、月ダミーを用いた単純ロジスティックモデルを当てはめ、群内結合検定(標準尤度比結合検定)を実施し、これらのダミーが月を含まないベースラインモデルよりも適合性が高いかどうかを判定しました。得られた観測p値は0.15でした。これは、月要因が無関係であったとしても、少なくともこの有意なパターンが偶然発生する確率が約15%であることを意味します。次に、月ラベルを数千回ランダムに再置換し、再置換のたびに同じ結合検定を再実行しました。

したがって、ランダム順列の約 19% で、観測された p 値と同じかそれよりも小さい p 値が生成されることがわかります (図 6)。

簡単に言えば、この結果は純粋にランダムな条件下では非常に一般的であり、月シグナルが存在しないという結論をさらに裏付けています。月ラベルが統計的に有効であるためには、2つの条件を満たす必要があります。実データにおける結合検定結果のp値が0.05未満であること、そしてランダム順列によって生成されたデータにおいて、この閾値を下回るp値を持つケースの割合が5%を超えないことです。

5. 制御変数:現実世界のカレンダーマーカーを追加しても、取引可能な証拠金優位性は発揮されず、上昇シグナルと下降シグナルの予測力が低下することがよくあります。「月次上昇確率」は、同じ月のダミーを用いて再推定しました。次に、2つの主要なイベント(1)ビットコインの対数リターンに影響を与える可能性があり、2)毎年特定の月に発生しないイベント(旧正月とビットコイン半減期期間(前後2か月))について、現実世界の制御変数を追加しました。モデル推定値を不安定にする可能性のあるダミーの重複を避けるため、毎年異なる暦月に発生する制御変数のみを含めています。

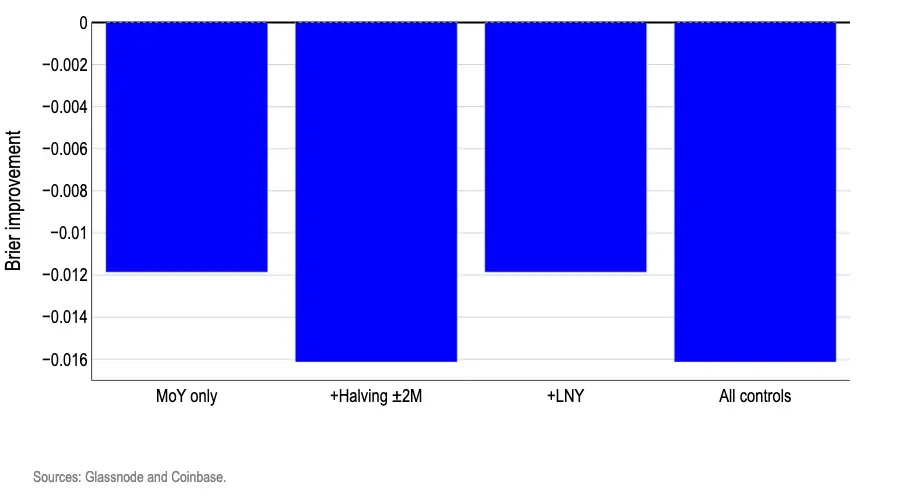

このテストは、2つのよくある疑問を検証することを目的としています。(i) いわゆる「月次効果」は、実際には春節(旧正月)の流動性変動やビットコインの半減期など、周期的なイベントの隠れ蓑であるのか、(ii) これらの要因を考慮した上で、弱い月次パターンであっても予測値を持つ可能性があるのか、という疑問です。データセットの半分をトレーニングセット、残りの半分をテストセットとして使用し、月次確率予測をブライアースコアを用いて評価しました。ブライアースコアは、予測確率と実際の価格変動の平均二乗差(つまり、予測値が実際の値からどの程度乖離しているか)を計算することで予測精度を評価する指標です。

図7の棒グラフは、トレーニングウィンドウ内の上昇月数の履歴比率という単一の値を用いた単純なベースラインと比較したBrierの改善を示しています。すべての棒グラフがゼロラインより下にあるため、各コントロールバリアントは一定確率ベースラインを下回っていることを意味します。つまり、月ラベルの上に追加のカレンダーマーカーを追加しても、ノイズが増えるだけです。

結論

季節要因が市場に与える影響は投資家の心に深く刻み込まれ、自己成就的予言とさえなりつつあります。しかし、私たちのモデルは、月ごとの上昇または下落の確率が長期的な過去平均とほぼ一致する場合、暦サイクルに基づくあらゆる取引戦略を上回るパフォーマンスを示すことを示しています。これは、暦パターンが真に有効な予測情報を含んでおらず、ビットコインの月次トレンドの方向性を予測するために使用できないことを明確に示しています。暦月は対数リターンのプラスまたはマイナスの方向を確実に予測できないため、リターンの規模を予測する能力はさらに低いと言えます。9月の歴史的な下落と、いわゆるビットコインの「10月の上昇」は統計的な価値があるかもしれませんが、どちらも統計的妥当性の基準を満たしていません。

- 核心观点:加密牛市将持续至2025年第四季度。

- 关键要素:

- 流动性充足与宏观条件有利。

- 加密财库持有超100万枚BTC。

- 季节性因素统计无效。

- 市场影响:推动资金流向大型加密货币。

- 时效性标注:中期影响。