ルネッサンスに別れを告げ、DeFiはバロック時代へ

- 核心观点:DeFi 进入巴洛克时代,创新加速。

- 关键要素:

- 衍生品推动 DeFi 创新。

- 稳定币规模创历史新高。

- 协议协同创造独特工具。

- 市场影响:推动 DeFi TVL 突破前高。

- 时效性标注:中期影响。

原作者:ワジャハット・ムガール

原文翻訳:アレックス・リュー、フォーサイト・ニュース

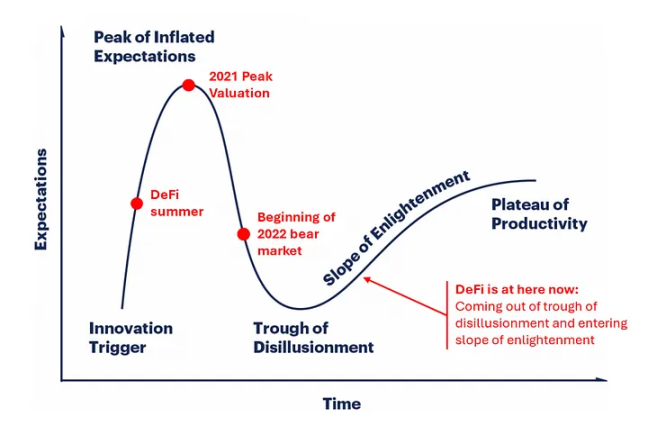

昨年は「DeFiルネッサンス」の呼びかけが広がり、DeFi分野は回復期を迎え、新たな関心が集まりました。

この成長を牽引しているのは、AAVE、Uniswap、Lido、Maker、Ethena、Morpho、Pendleといったプロトコルです。これらのプロトコルは規模を拡大し続け、暗号資産市場における総ロック額(TVL)の大部分を占めています。これは、DeFiが近年最も困難な局面を迎えた後のことです。最大のステーブルコインの一つであるUSTの崩壊、大手中央集権型取引所FTXの閉鎖、そしてハッキング、エクスプロイト、ペッグ解除といった数々の問題が、前回の弱気相場においてDeFi市場を悩ませました。ここ数年で状況は劇的に変化し、「DeFiルネサンス」と呼ばれる現象が生まれています。

DeFiの発展の年月 - Arthur 0x氏の記事「DeFiルネッサンス:DeFiを再び偉大にする」より引用

これらのプロトコルは、厳しい弱気市場を乗り越え、もともと構築された分散型取引所 (DEX)、金融市場、ステーキング部門で開発、改善、革新を続けています。

DeFi の復活には多くの理由がありますが、そのいくつかは次のとおりです。

- 主流のプロトコルは実戦テスト済みです。アプリケーションは、USDC のデペッグ、stETH のデペッグ、完全な好況と不況のサイクル、従来の金融の高利回り/高金利環境など、前回のサイクルの複数の災害に耐えてきました。

- より強力な製品の提供:高利回りのステーブルコイン(Ethena)、より資本効率の高いDEX(Fluid/Uniswap V 4)、またはマネーマーケットのイノベーション(Euler、Morpho、AAVEなど)。

- 持続可能性への移行: DeFi ネイティブ トークンのトークン経済を最適化しながら収益を生み出すことで、トークン発行への依存を減らします。

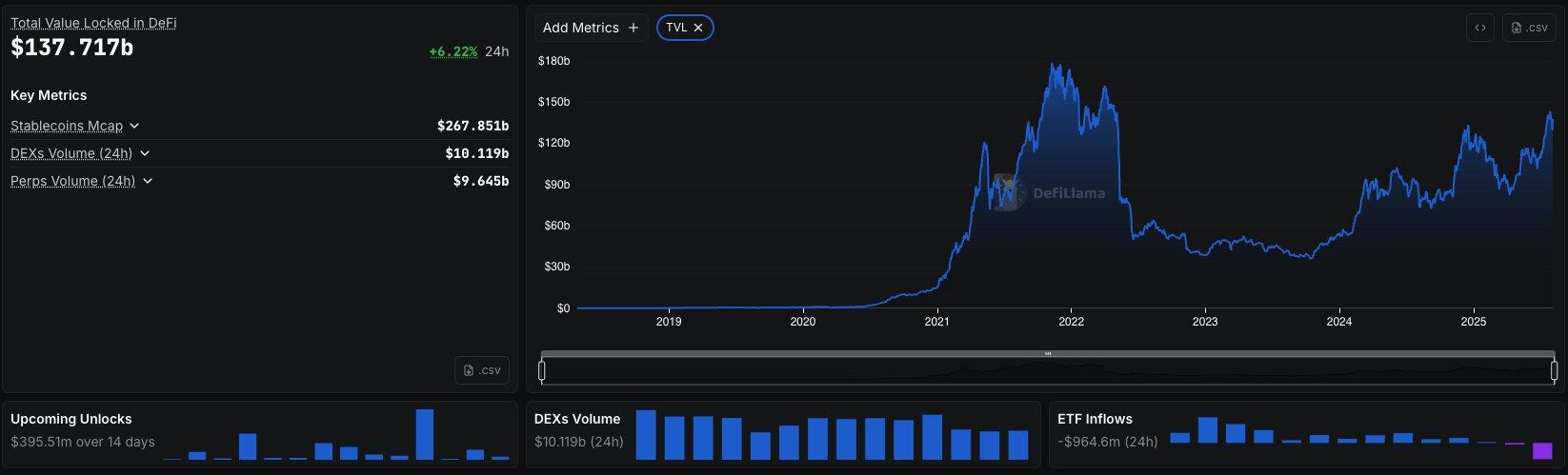

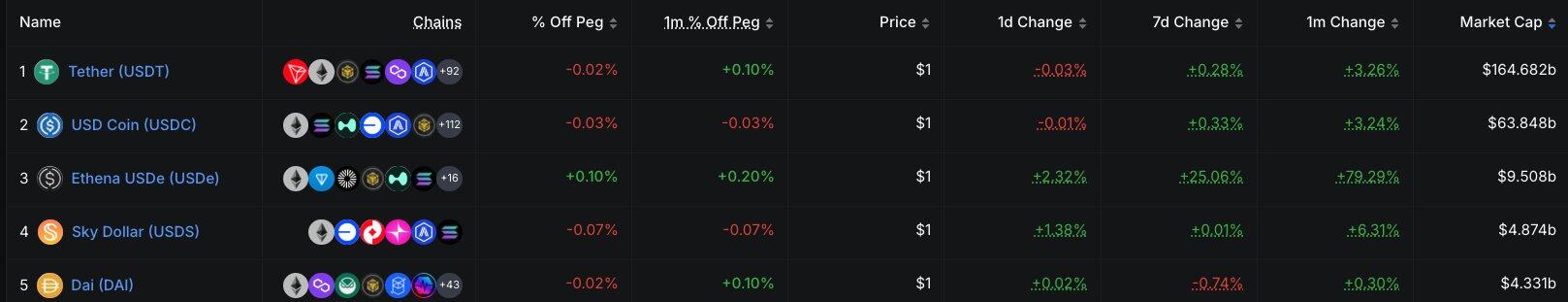

- ステーブルコインは成長を続けています。現在の総取引量は2,670億ドルに達し、前回のサイクルのピークをはるかに上回り、史上最高値を更新しました。TetherとCircleが圧倒的なシェアを占めているにもかかわらず、利子付きステーブルコインは依然として成長を続けています。

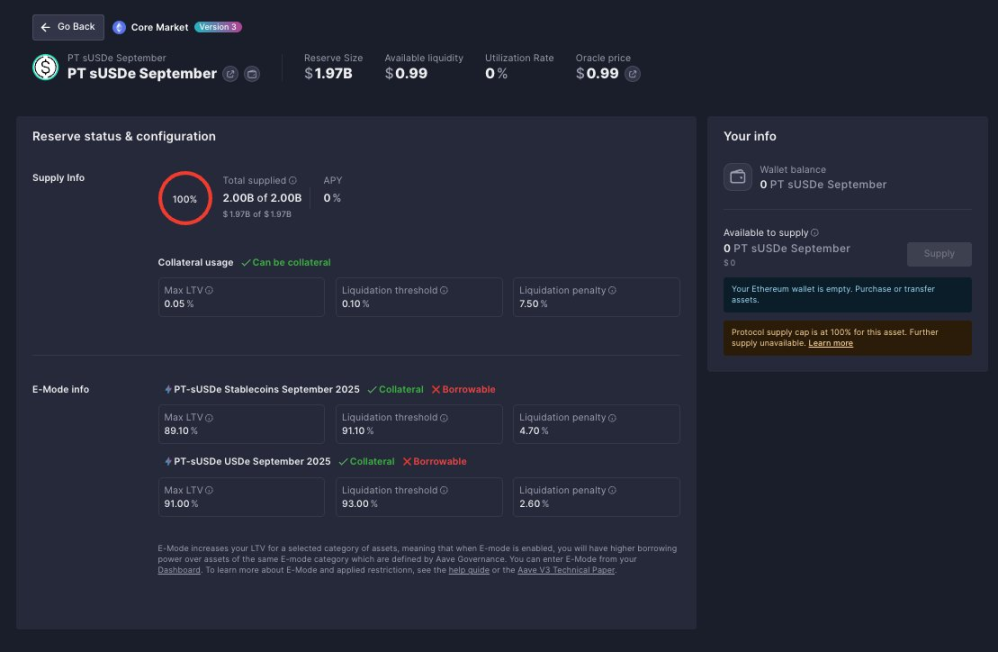

DeFiが再び注目を集めている理由の一つは、これらのプロトコルが連携して独自のDeFiツールを構築し、トークン化の利点と通貨の「レゴのような」性質を際立たせている点です。その好例が、Ethena、Pendle、AAVEの3者が協力してPT-USDe担保資産タイプを作成したことです。

AAVEの3つのEthena PT市場のうち、20億ドルの上限に達したのは1つだけ

今年6月にはポートフォリオの資産額は13億ドルでしたが、数か月後には33億ドルを超え、既存のDeFiの総TVLの2%以上を占めるまでに急上昇しました。しかも、これはたった1つのツールだけで達成されたものです。そして、これはここ数年のDeFiの成果のほんの一部に過ぎません。

2025年8月時点のDeFi概要 - DeFillama

DeFiの現在のTVLは1500億ドルに達し、前回のピークからわずか15%下回っています。ETHの4,800ドル付近でのピークと、USTのような現在は廃止されたステーブルコインの急成長によって、前回の数字は過大評価されていると主張する人もいるかもしれませんが、これら2つの要因を除けば、DeFiは間違いなく前回のサイクルの水準を超えるでしょう。ここ数年でDeFiの復活が確固たるものになった今、DeFiは新たな章に入りつつあると私は考えています。

ルネッサンスは終わった。

DeFiバロック時代

ヨーロッパの歴史において、15世紀と16世紀は芸術、科学、文学、文化を通して近代化の時代を先導しました。ルネサンスと呼ばれるこの時代は、調和と明晰さを特徴とする時代でした。その後、壮大さと複雑さが融合し、畏敬の念、緊張感、そして深遠な感覚を呼び起こす芸術様式が特徴的なバロック時代が続きました。

まさにこれが現在の DeFi 市場の進化です。シンプルさの時代は終わり、奇妙で壮大で活気のある市場が目の前に広がっています。

「真珠の耳飾りの少女」 - 北のモナ・リザとしても知られる

DeFi はあらゆるセクターの特定のカテゴリーで革新を起こしており、デリバティブなど既存のあらゆるセクターに影響を及ぼしています。

600兆ドルという伝統的な金融市場の規模は、デリバティブ市場の規模を垣間見ることに過ぎません。DeFiにおいては、デリバティブが業界を変革しつつあり、多くの人が「どのように?」と疑問を抱いています。

次の記事では、DeFi 市場の次のラウンドの反復をリードする先駆者の一部を紹介します。

Hyperliquidを使い始める

皆さんは Hyperliquid とその成果をご存知でしょうが、将来の計画や Hyperliquid 上に構築された独自のツールについては知らない人もいるかもしれません。

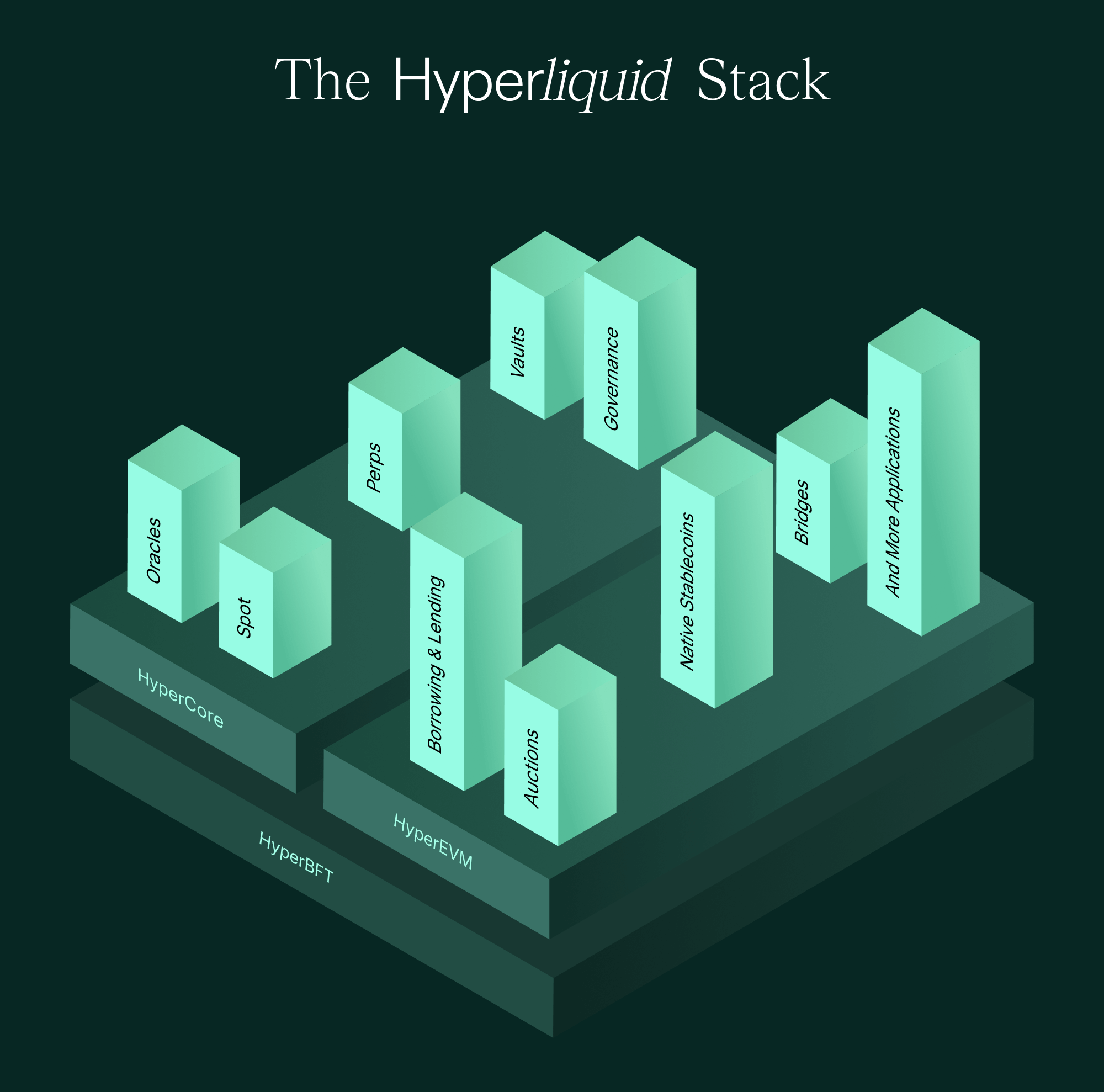

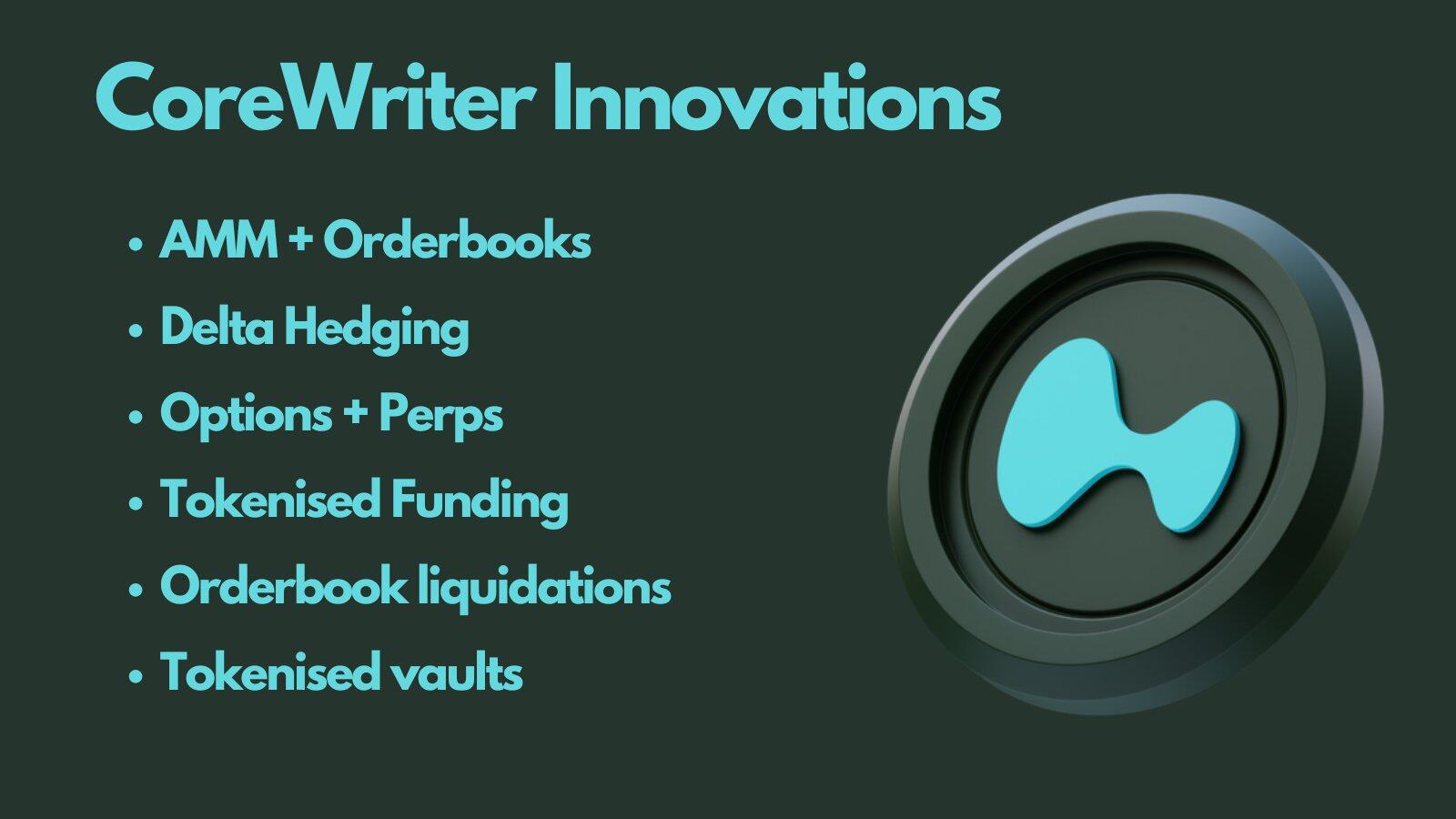

CoreWriter - 統合実行レイヤー

Hyperliquidは、コンセンサスレイヤーの上位にHyperCoreとHyperEVMというデュアルステート実行環境を採用しています。HyperCoreは、パーペチュアルスワップやスポット市場のオーダーブックを支える、よく知られた高性能エンジンです。HyperEVMは全く異なる環境で、Hyperliquidのスマートコントラクトレイヤーをホストしています。両環境は状態を共有していますが、HyperEVMのスマートコントラクトはこれまでHyperCoreからのデータしか読み取れませんでした。CoreWriterはこの点を根本的に改善します。

HyperCoreとHyperEVMはどちらもHyperBFTコンセンサス層上に構築されています。

これは、Hyperliquidを他のチェーンと区別する中核的なイノベーションです。CoreWriterにより、HyperEVMスマートコントラクトはHyperCoreデータの読み取りだけでなく、トランザクション指示(取引注文、ステーキング、送金、保管庫管理など)も実行できるようになります。

これにより、HyperEVM プロトコルがチェーン上の最大の注文帳とその流動性にアクセスできるようになり、前例のない独自の DeFi メカニズムが生まれます。

CoreWriter 統合例:

- DEXはAMMと注文書の流動性を活用して資本効率を向上させます

- 永久契約による複雑なデルタヘッジ戦略の作成

- 資金調達率が有利な場合、CLAMMは永久契約を通じて変動損失をヘッジします。

- オプションと永久契約を組み合わせた戦略

- HyperEVMにおけるトークン化された資金調達率戦略

- 現在、清算は通常 AMM によって実行されており、CoreWriter によりマネー マーケットは注文書の清算を使用して資本効率を向上できます。

- HLPを含む非管理型トークン化金庫

Kinetiqは、この技術を既に導入している企業の一例です。Kinetiqは、スコアリングシステムによる分散型バリデータステーキングメカニズムを採用しており、HyperEVMとHyperCore間のスマートコントラクトを通じてすべての操作が自動化されています。この強化された信頼性により、kHYPEのようなLiquid Staking Tokens(LST)は優位性を得ています。

Kinetiq の TVL は、メインネットの立ち上げから数週間以内に HyperEVM アプリケーションのトップに躍り出ました。

もう一つのイノベーションは、新たな担保資産の導入です。これはFelix Protocolチーム(未確認)が検討しているものです。具体的には、トークン化された永久ポジションを金融市場における貸出の担保として利用できるようになり、デリバティブに完全に裏付けられたDeFiマイニングの機会が創出されます。

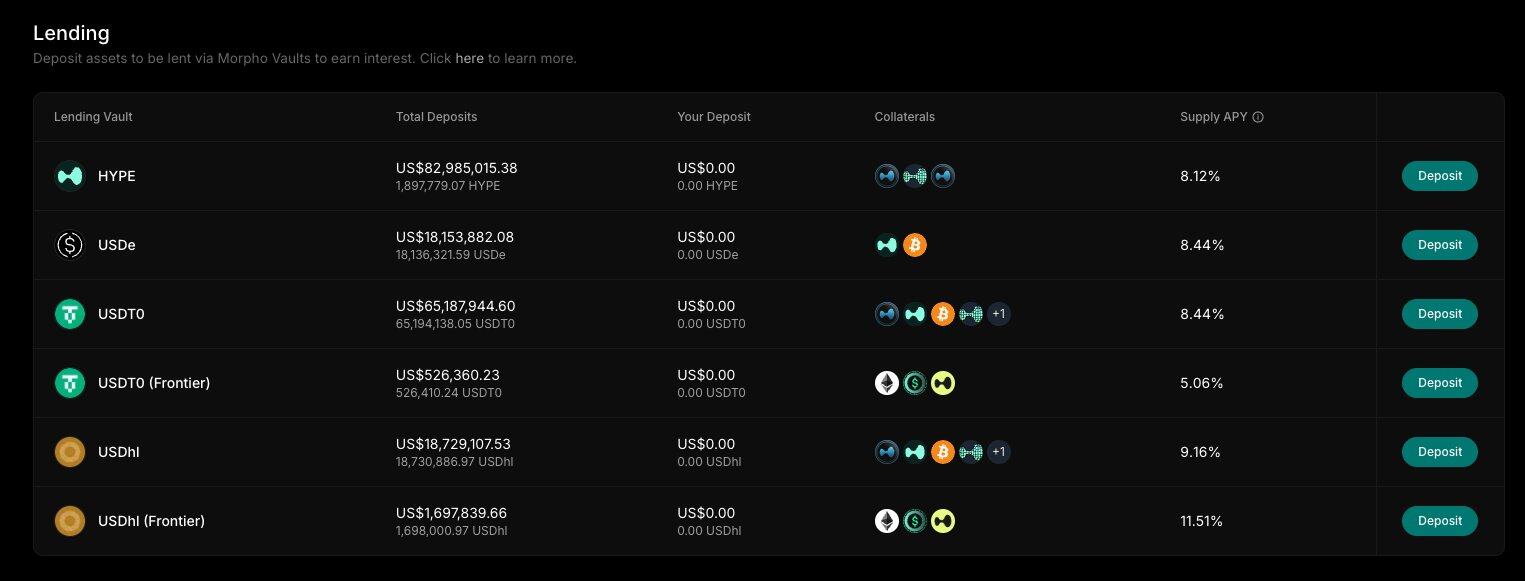

フェリックスのモルフォインスタンスは、HyperEVMで最も魅力的なマネーマーケットの一つであり続けている。

CoreWriterは、DeFiをよりエキゾチックで複雑、そして構成可能なバロック時代へと導くイノベーションの一つに過ぎません。Hyperliquidのもう一つの重要なイノベーションは、以下の通りです。

HIP-3: 永久契約におけるUniswapの瞬間

Hyperliquidの次なるイノベーションは、HIP-3を通じたパーミッションレスな永久市場の構築です。100万HYPE(本稿執筆時点で約3,800万ドル相当)とオラクルがあれば、Hyperliquid上に新しいタイプのパーミッションレスな永久市場を構築できます。これにより、全く新しい市場、いわゆる「Perpetual Contracts as a Service」(PaaS)が誕生することになります。

永久契約市場はまさに「Uniswap の瞬間」に到達しました。以下を含むあらゆる永久市場を作成できます。

- 株式永久契約

- インデックス永久契約

- 外国為替市場における永久契約

- 商品市場の永久契約

- IPO前市場無期限契約

- 不動産永久契約

- 特別な新市場

これはまた、HyperCore PerpetualやCEXに上場されていないプロトコル発行トークンを、最も人気のあるオンチェーン市場で取引するために、パーミッションレスで発行できるようになることを意味します。S&P 500を含む従来の金融指数は、ローンチ後すぐに上場され、Hyperliquid最大の市場を形成すると予想されています。$NVDA、$HOOD、$TSLAなどの株式はすべてパーペチュアル化され、これらのテクノロジー大手にとって新たな金融商品が誕生します。また、市場発行者は、その商品の取引手数料の50%を受け取ります。

HIP-3は永久株式契約などの新しい市場への扉を開く

DeFiユーザーとして、ニッチな市場、特にCoreWriterを通じてパーペチュアルポジションをトークン化し、他のHyperEVMアプリケーションで利用できる市場は非常に魅力的です。将来的には、不動産パーペチュアル、予測市場パーペチュアル、さらにはオレンジジュース先物といったエキゾチックな市場が登場するかもしれません。しかし、これらの市場にマーケットメーカーを引き付けるのは難しいかもしれません。そのため、まずは主流の市場が台頭する可能性が高いでしょう。

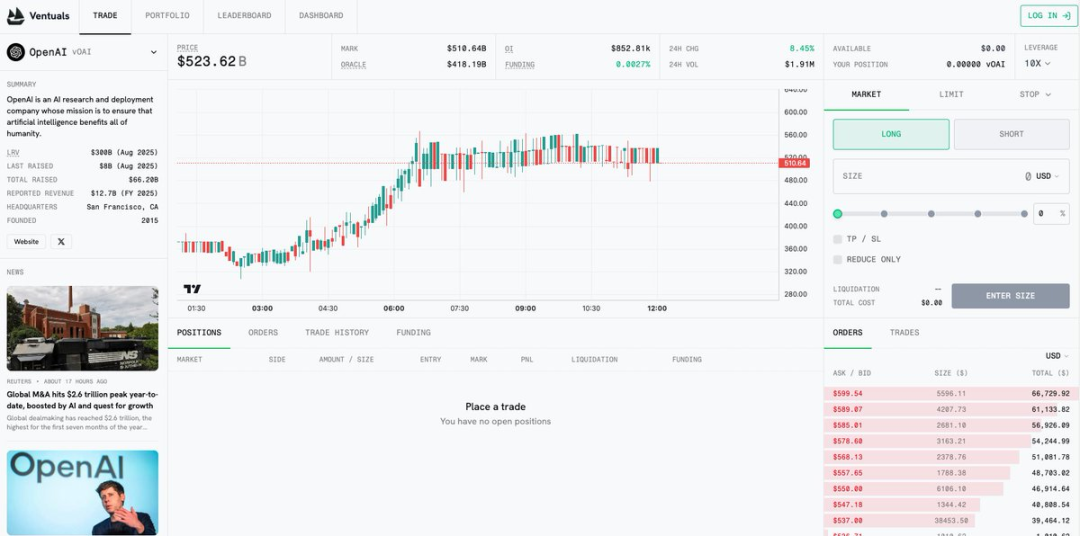

Ventualsは、HIP-3を基盤としたPre-IPO市場をいち早く公開したチームの一つです。業界をリードするオフチェーンデータソースを活用して正確な評価額を取得し、OpenAI、SpaceX、Stripe、Anthropicといった世界をリードする非上場企業を対象とする永続的な契約を構築しています。

Ventuals テストネットマーケットプレイス

このユニークな市場が DeFi のイノベーションを推進しています。1 つの市場、1 つのオラクル、そして 1 つの夢です。

デリバティブ担保ステーブルコイン

デリバティブは、決済用ステーブルコイン(Tether と Circle は別個の組織)ではなく、利子の付くステーブルコインを通じて、ステーブルコイン分野でもイノベーションを推進しています。

この分野は急速に成長しており、USDeはユニークで高利回りのステーブルコイン開発の好例です。私たちは、年間5%という平凡な利回りしか提供しない国債担保ステーブルコインの蔓延にうんざりしています。

永久スワップは、資金調達レートを通じて、近年、最も優れたデルタ中立戦略の出現を促してきました。Resolvは、高利回りのデルタ中立ステーブルコインのもう一つの例です。その階層型システムにより、ユーザーはリスク許容度に応じてリターン水準を選択できます。Pendleのようなプロトコルと組み合わせることで、さらに複雑でユニークな商品を生み出すことができます。PT(Principal Token)は、デリバティブのリターンに裏付けられた固定金利のインカム商品であるため、私にとって特に興味深いものです。

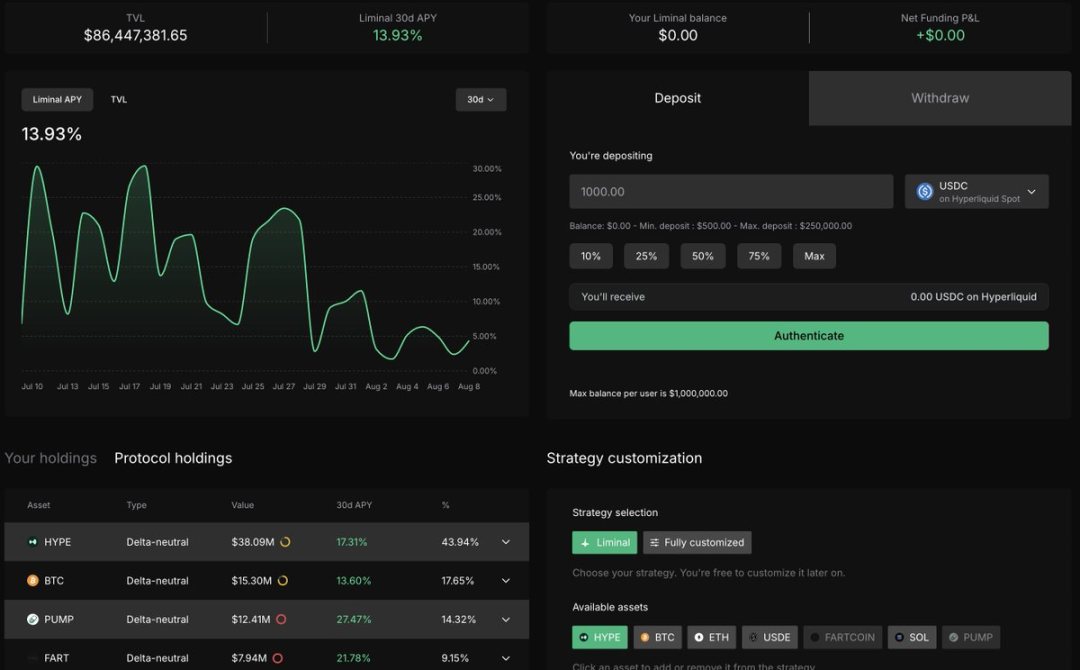

Hyperliquidを基盤とするLiminalは、アプリ内で資金調達レート戦略サービスを提供しています。ステーブルコインを預け入れたユーザーは、自動的に資金調達レートのリターンを得ることができます。これらのデリバティブ担保商品は、ステーブルコインそのものではありませんが、ステーブルコイン建てで高いリターンを提供し、国債などの実物資産(RWA)のリターンを上回ります。

ステーブルコインは時に想像力に富んでいます。たとえば、Neutrl は店頭取引 (OTC) の裁定取引と永久ヘッジを通じて合成ドル商品を作成しており、現在の TVL は 4,000 万ドル、年率 30% を超えています (現在はプライベート アクセスに制限されています)。

彼らはどうやってこれを達成するのでしょうか?

Neutrlは、流動性を求める財団や投資家からSAFT(Simple Agreements for Future Tokens)やトークン取引を調達しており、取引の大部分はスポット価格よりも大幅に割引された価格で行われています。Neutrlの強みは、資本ネットワークとパートナーシップを通じて取引機会にアクセスできることです。これらの取引機会は、永久スワップによってヘッジされています。リスク管理には、分散取引、他のステーブルコインからの裏付け、追加のバッファー、第三者による保管が含まれます。

この新しい市場は、ユーザーに前例のない利益をもたらします。かつてはOTC市場のみが独占していたNeutrlですが、今では一般のオンチェーンユーザーもその恩恵を受けることができます。

特別なステーブルコインにはさまざまな形式があります。GAIB の AI GPU デリバティブ、USD.AI の AI インフラストラクチャ債務担保ステーブルコイン、USDT (技術的にはステーブルコイン) を使用した Hyperbeat の DeFi 戦略トークン化ステーブルコインなどです。

オプションに基づく新しいデリバティブ商品

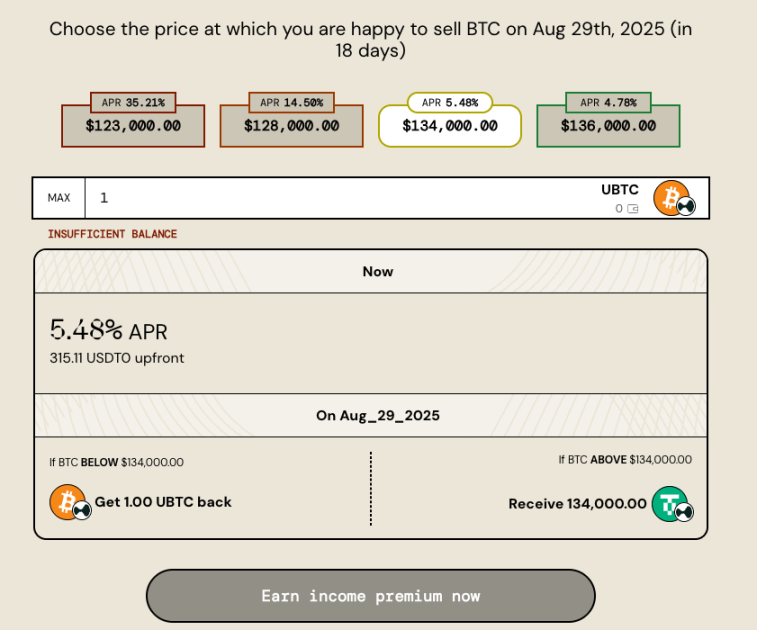

設計の不備なオプション商品に関する長年の議論は終結しました。オンチェーン・オプション商品は、取引重視の商品や高レバレッジから利回り重視の戦略まで、エクスポージャーを表現するための独自の手段を提供します。

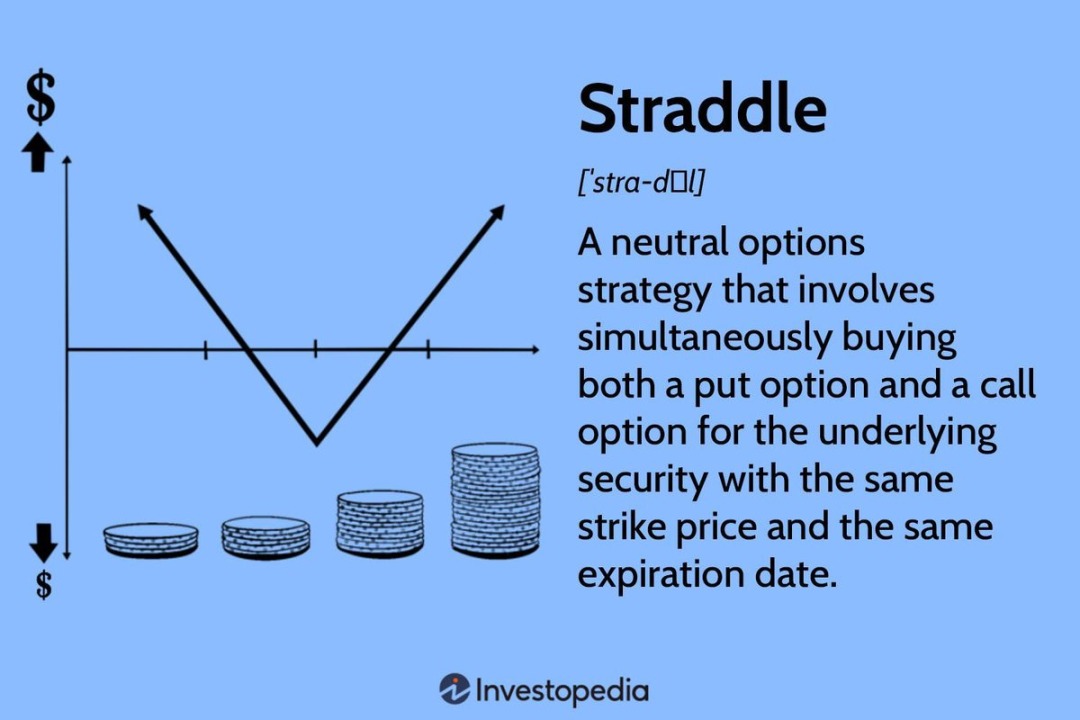

ストラドルは本質的にボラティリティをロングすることである

このプロトコルは、オプション取引の世界を完全に開放するのではなく、ニッチな分野で高品質な商品を構築し、その後拡大していくことに注力しました。その結果、ブロックチェーン上ではこれまで見られなかった商品を提供するオプション取引プロトコルが次々と誕生しました。

先週、0DTE(24時間以内に満期を迎えるオプション)などの金融商品の想定元本取引量は過去最高を記録しました。なぜこれらの金融商品は有用なのでしょうか?一言で言えば、投機的な市場が驚異的な規模を誇っているからです。

- 超高レバレッジ(名目レバレッジの最大数百倍)

- コール/プットオプションの購入には清算リスクはありません

IVXプロトコルにより、トレーダーはBTC、ETH、SOL、HYPEといった主要資産のゼロデイオプション市場にアクセスできるようになります。これらは、HYPEのような資産を対象とした最高レバレッジ商品を含め、現在市場で入手可能な最もレバレッジの高い商品の一つです。

BTC 400倍レバレッジ、清算手数料および資金調達手数料なし

私が本当に興奮しているのは、それぞれのプロトコルがそれぞれのニッチな分野に焦点を当てていることです。Rysk Financeはオプション利回り戦略(カバードコールオプション)にも注力しており、デリバティブを通じてDeFiのイノベーションを再び推進しています。オプション利回り商品はこれまでもありましたが、このアプリケーションはユーザーエクスペリエンスと持続可能性において初めての大きな飛躍を表しています。

Gamma Swapのイールドトークンは比較的新しい製品で、AMMを基盤とした独自のデリバティブ商品です。この革新的なイールドトークンは、DeFiの新たなバロック時代におけるパラダイムシフトを象徴しています。借り入れたUni V 3ポジションを活用することで、イールドトークンは合成資産へのスポット的なエクスポージャーを提供し、AMM LPトークンの変動損失の影響を受けません。

これらのツールは、コンポーザビリティを解き放ちます。クロスアプリケーション統合(Euler または Morpho マネー マーケットへの上場など)と、必然的に Pendle 上場を通じて、ETH エクスポージャーを表現するための素晴らしくユニークな手段を手に入れることになります。

利子付き ETH 担保付き固定金利単一資産 AMM V 3 流動性プール — ルネッサンスは確かに終わった...

多様な選択肢:Time SwapのV3にも期待しています。時間制限付きトークンを導入し、期間をトークン化することで、YT/PT(利回りトークン/元本トークン)に幅広い機能を提供します。これにより、既存の利回りトークン化システムに比べて、資本効率の向上、分散の低減、利回り取引の柔軟性向上など、複数のメリットが得られます。

一時的損失ターミネーター

新しいツールに関して言えば、AMMにおけるDeFiの次のイノベーションはYield Basisから生まれます。これは、独自のレバレッジヘッジを通じて暗号資産を生産的な収益を生み出すツールに変換します。

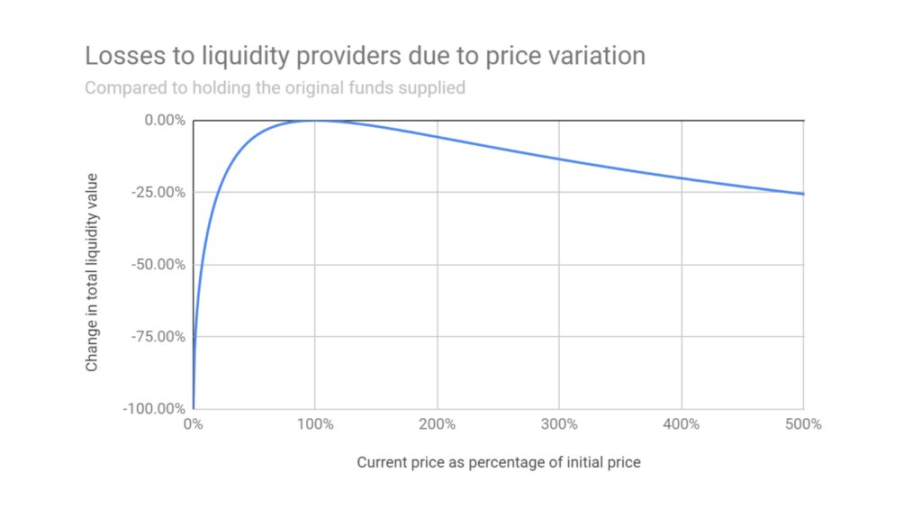

変動損失はAMMメカニズムの固有の特性である。

従来のAMMでは、wBTCで10,000ドル、USDCで10,000ドルを保有した場合、BTC価格が2倍になっても最終資産は2倍になりません(xy=kの式に従い、ポジションは√BTC価格の比率で増加するため)。しかし、wBTCを担保として10,000ドルを借り入れ、LPポジションを形成し、負債(10,000ドル)が常に担保(20,000ドル)の50%を占めるように動的リバランスを行い、BTC価格の変動に応じて負債を50%の担保比率に自動的に調整すれば、ポジションの合計価値がBTC価格に比例して増加することを確実にできます。

Yield Basis は、その有用性を高め、さらに重要なことに、金利を制御できるようにするために、crvUSD のみを使用します。

鍵となるのはリバランスメカニズムです。レバレッジ再調整されたAMMは、裁定取引を行う者に対し、わずかな割引価格でLPトークンを提供します。裁定取引を行う者は、crvUSDを追加することで負債を減らし、ポジションサイズを調整できます。同様に、価格が上昇すると、レバレッジ再調整されたAMMは、LPトークンのデポジターに対し、プレミアム価格でcrvUSDを提供します。これにより、裁定取引を行う者は、BTCを追加することで、レバレッジ2倍のポジションを回復することができます。

ybBTCは、BTCに待望の革新的な利回りソリューションをもたらします。Curveの創設者であるMichael Egorov氏のシミュレーションは、ybBTCに大きな可能性を秘めていることを示しています。私としては、2桁の利回りは成功と言えるでしょう。ただし、預金額が数十億に達した場合の利回りの希薄化については疑問が残ります(そうなれば、Yield Basis、Curve Finance、そしてすべてのオンチェーンBTCトレーダーにとって大きな勝利となるでしょう)。

資金調達率商品

デルタ中立ポジションのリターン向上において、資金調達レートは最も興味深いツールとなっています。アルトコイン(特にHYPE、FARTCOIN、PUMPといった需要の高い資産)の資金調達レートが急騰しているため、スポットを購入し永久スワップを空売りするベーシストレードは、このサイクルにおける最高の機会の一つとなっています。Ethena、Resolv、そして前述のLiminalでさえ、この状況を利用して利回り向上ツールを提供しています。

ペンドルが立ち上げたボロスもこの分野におけるイノベーターであり、資金調達金利収入を取引できる新しいデリバティブ商品を導入している。資金調達金利をロングする人は固定金利を支払う必要があるが、市場で変動資金調達金利を受け取ることができ、資金調達金利をショートする人は固定金利を支払うことができる。

Borosは新たな可能性を切り開きます。固定資金調達レートの固定は、VC、ファンド、トレーダー、そしてEthena/Resolvのようなプロトコルにとって極めて重要であり、一定期間にわたるリターンを固定することができます。これにより、より多様な戦略(固定レート市場を含む)が可能になります。

おすすめの読み物: Pendle の新製品は ENA にとって良いのか?

将来はどうなるのでしょうか?

これらは、今日のDeFiの世界で展開されている驚異的なイノベーションのほんの一部に過ぎません。開発は前例のないペースで進んでおり、チームは業界の課題から絶えず学び、進化することで、真に強力な製品を生み出しています。これらのイノベーションの大部分はデリバティブによって推進されており、DeFiの新時代の特徴をさらに際立たせています。デリバティブはDeFiを新たな高みへと押し上げるでしょう。まず、TVL(総資産残高)は前サイクルのピークを超え、最終的には1兆ドル(現在の7倍)に達するでしょう。

これらのプロトコルは、その潜在能力のほんの一部しか発揮していません。今後6~12ヶ月で、既存の大手企業(AAVE、Uniswap、Lidoなど)に加わり、業界を新たな高みへと押し上げるでしょう。

DeFiが進化と成熟を続けるにつれ、オンチェーン外国為替市場、シャリア法に準拠したDeFi、固定金利金融市場、低担保、プライバシーソリューションなど、未開拓の興味深い市場が数多く残されています。これらの分野はニッチから主流へと移行し、既存の分野(特にデリバティブ)は金融市場全体で主流から支配的な地位へと移行するでしょう。

DeFi はバロック時代に入ったことは間違いありません。そして、将来はさらにエキサイティングなものになるでしょう。