Eric Flaningamによる投稿

原文翻訳: TechFlow

これは、30 年間のテクノロジー企業の収益、価値の成長、学んだ教訓、将来の重要性を分析した記事です。

次の1000億ドル企業は、前の企業とは異なるでしょう。

これは当たり前のことのように聞こえますが、次の Google/Meta/Amazon、または業界 X の Uber、業界 Y の Airbnb、あるいはほぼすべての業界に対応する AI エージェントを探すというパターン マッチングの罠に陥らずにはいられません。

毎週の最新トレンドに流されないためには、過去を振り返る必要があります。チャーチルがかつて言ったように、「過去を振り返るほど、より遠くまで見通せる」のです。

そこで、近年設立された大企業を分析したいと思いました。物語にとらわれるのではなく、データが何を物語っているかに注目し、 モーブッサンが言うように、外部の視点を取り入れましょう!

因果的思考は、生来の物語形式です。未来を説得力を持って予測し、過去を説得力を持って説明することができます。私たちの脳は、周囲の世界で何が起こっているかを説明するために、シンプルで理解しやすい物語を作り出すことに長けています。

2つ目のアプローチは、統計的思考、いわゆる「外部視点」を採用することです。因果関係に基づいて物語を紡ぐのではなく、統計的アプローチでは、過去の類似事例の参照クラスに注目し、その結果を分析します。これらの参照クラスの結果は、ベースライン確率と呼ばれます。

したがって、次の点について詳しく説明します。

- 過去30年間の技術価値成長データ

- バリュー成長から学んだ教訓

- これらの教訓が今日のテクノロジー投資に何を意味するか

TL;DR

- 次の1000億ドル企業は過去とは大きく異なるものになるだろう

- あなたの軌道を定義します。ホームランですか、グランドスラムですか、それともスペースジャムのように宇宙を目指すのですか?

- ソフトウェアは鶏肉のようなものです。80%は同じ味です。

- 「市場規模」は、優秀な投資家が優れた企業を見逃す最大の理由かもしれない

- 企業は、依存しているテクノロジーの波と密接に結びついていることが多い

- 最後に、言わせていただきますが、べき乗法則の力を決して過小評価しないでください。

さらに、先週、フェリシス・スタートアップ採用プログラムを開始しました。私たちが投資を検討している分野をご覧ください。

方法論について一言: テクノロジーの価値の大半は最大手企業に集中しているため、私は Pitchbook に掲載されているすべての企業を、1995 年以降に設立され IT 価値が 50 億ドル以上の企業としました。(注: これには Amazon、Nvidia、Microsoft、および Apple は含まれません)。これらの企業の分類には Claude の協力を得たため、正確なデータは方向性としては正確ですが、実質的には正確ではないと思います。

さあ、始めましょう。

30年間のテクノロジー企業のリターンデータ

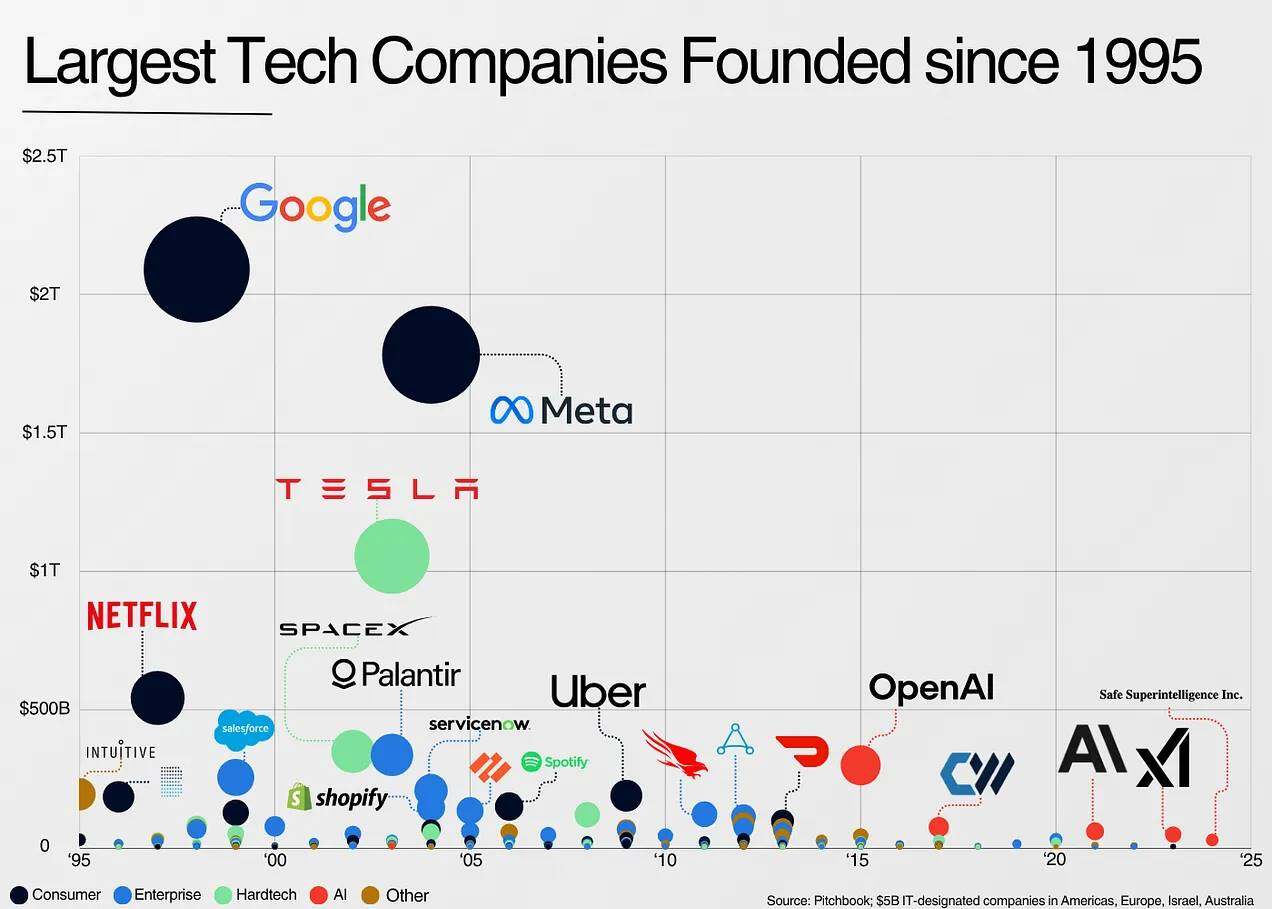

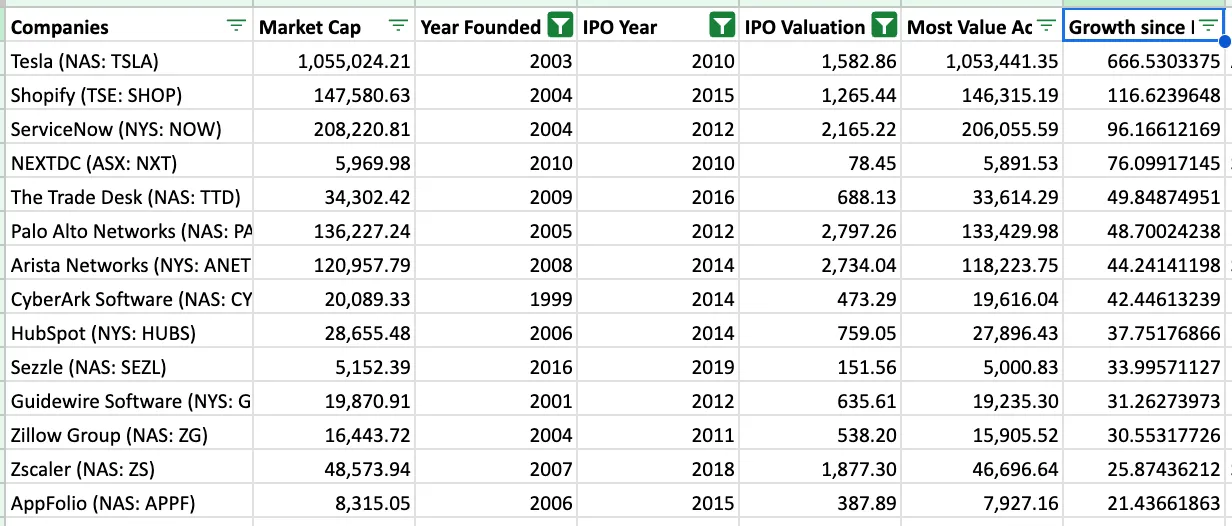

このデータセットは65のカテゴリー、300社以上の企業、そして13兆ドルに及ぶ価値を網羅しています。最も成功している企業の主なものは以下のとおりです。

ここではべき乗則の詳細については説明しません。ただし、上位 7 社がこのデータセットのほぼ 50% を占めています。

これにより、最初の、そして最も重要な結論が導き出されます。

1. 次の1000億ドル企業は過去とは大きく異なるものになるだろう

まず、テクノロジーの価値は主にユニークな企業によってもたらされ、そうした企業は多くの場合、ユニークな人々によって設立されます。まさにその「ユニークさ」ゆえに、パターンマッチングに頼ると、素晴らしい企業を発見するどころか、見逃してしまう可能性が高くなります。

このような状況を経験したことのない企業の将来を想像するのは難しい。1998年のGoogleの市場規模をどう推定するだろうか?2004年のMetaの市場規模をどう推定するだろうか?それは到底不可能だ。

例えば、現在活動している最もユニークなAI企業の一つであるOpenAIを例に挙げましょう。明確な技術的ビジョンを持たず、共同創設者を失った創設チームと複雑なガバナンス構造を持つ非営利の研究機関として始まりました。しかし、着実に成長を続け、歴史上最も重要な企業の一つへと成長しました。まさにユニークさの頂点と言えるでしょう。

最も成功している企業には、いわゆる「公開比較対象」が存在しません。彼らは唯一無二の存在です。大企業はしばしば全く新しいカテゴリーを作り出し、まさにそれが彼らを見つけるのを困難にしているのです。

ニール・メータ氏はそれを「人類が享受する価値の大部分を創造する、世界でごく少数の創業者」を見つけることだと定義しています。

数字を理解し始めるために、1995 年以降に設立された最大の企業を見てみましょう。

これらの企業のほとんどは、まったく新しい産業を開拓したか、または規模を拡大して既存の産業を再構築し、事実上独自の産業を生み出しました (例: テスラ)。

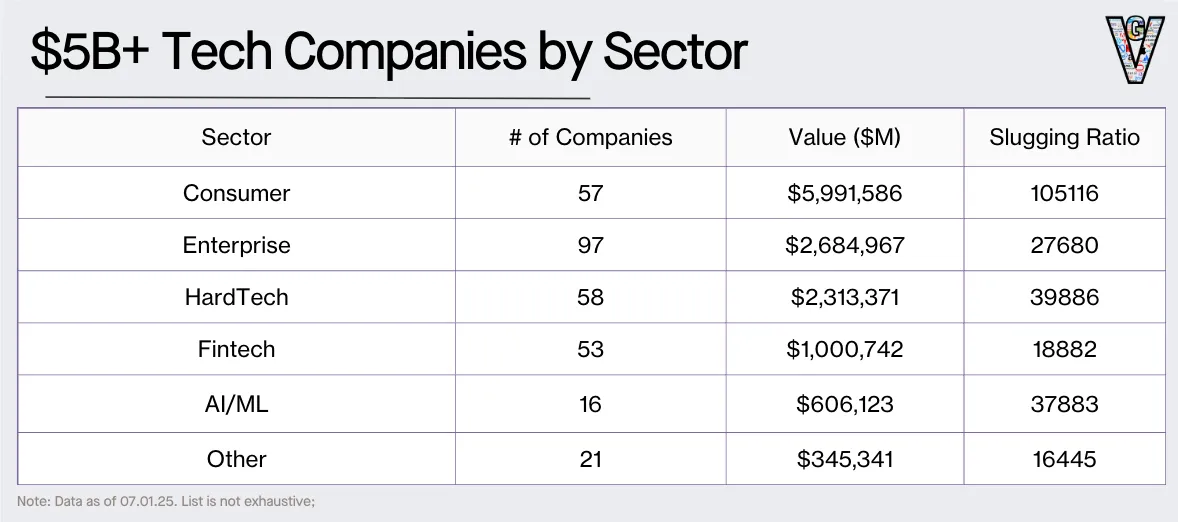

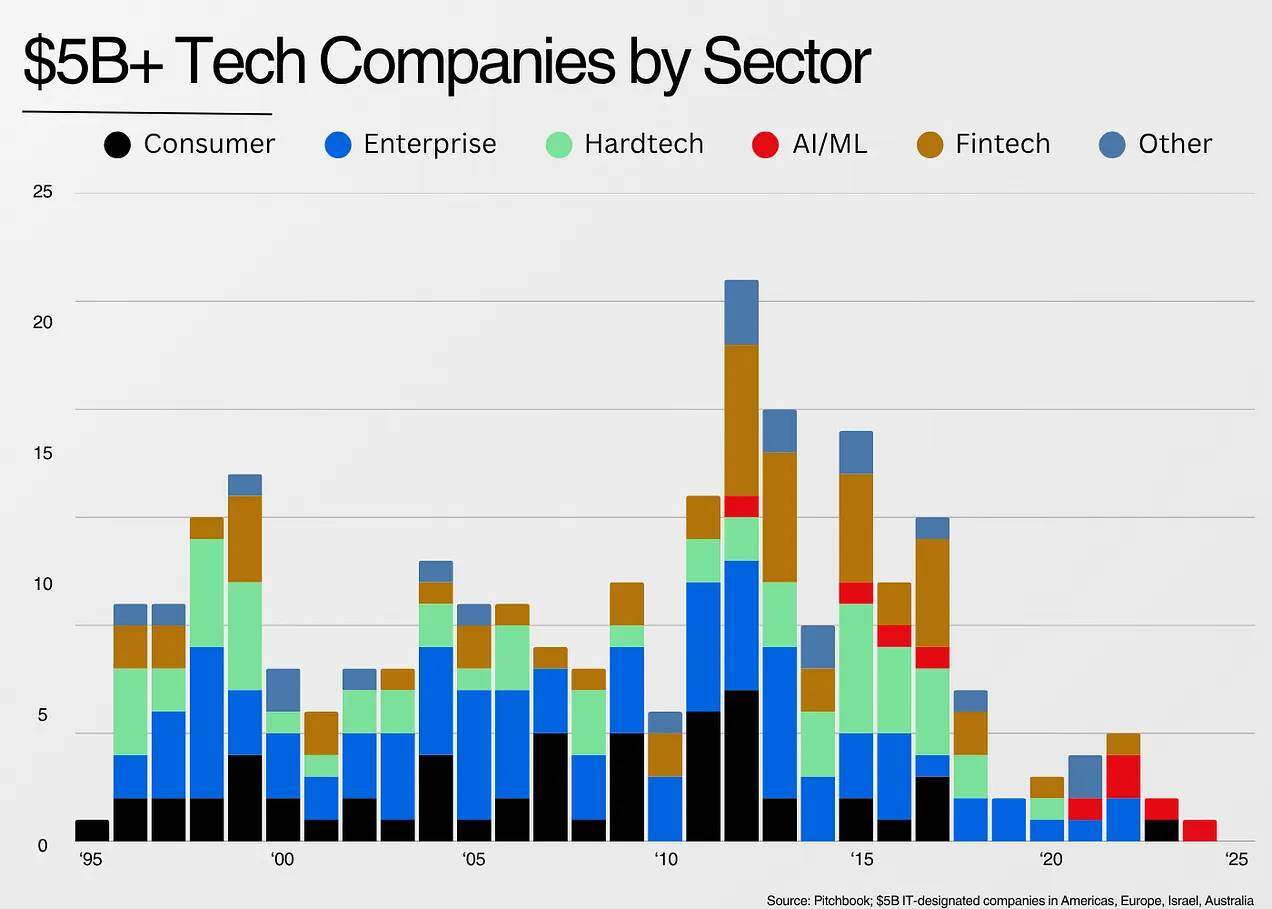

データをカテゴリ別に見ると、次のことがわかります。

2. プレイしているゲームを特定します。ホームラン、グランドスラム、または Space Jam のような宇宙をテーマにしたチャレンジなどです。

モーブッサンの基本金利哲学を振り返ると、これらの異なるカテゴリーに投資するには異なるメンタルモデルが必要だと思います。

価値の大部分は、消費者向け製品を扱う企業によって創造されています(べき乗則によって駆動されます)。しかし、エンタープライズソフトウェア企業の数は、消費者向け製品を扱う企業のほぼ2倍です。

これをより視覚的に説明するために、「長打率」という列を追加しました。これは「企業価値合計/企業数」の比率で、さまざまな業界でのべき乗分布の範囲を示します。

過去30年間、消費財企業はインターネット主導の市場で事業を展開し、真の勝者総取りの力学が働いてきました。もしあなたがこれらの巨大企業に投資することになった場合、犯しうる唯一の過ちは、その将来の規模を過小評価することです。ユーリ・ミルナー氏によるFacebookへの100億ドルの投資は、まさにその好例です。

企業がネットワーク効果をビジネスモデルに真に統合できれば、その利点はすぐに増大します。

ハードテック企業(ハードウェア製造に関わる企業)は、主に厳しい環境に直面しているため、平均リターンが2番目に高い企業です。これらの企業は通常、より多くの資本を必要とし、規模拡大に時間がかかり、製品開発がより困難で、資金調達の困難に陥りやすく、既存企業を破壊するのがより困難です。

しかし、この速度のボトルネックを突破できれば、市場チャンスは莫大なものとなるでしょう。

しかし、投資対象となる消費者向け製品やハードテクノロジー企業の数には限りがあります。そのため、拡大するベンチャーキャピタル業界にとって、エンタープライズ ソフトウェアは理想的な投資手段となっています。

勝者総取りではない市場では、急成長を遂げる企業は強固な防壁と低い運営コストを享受できます。ベンチャーキャピタルファンドが多数存在する環境では、追いかける勝者が増え、市場も成熟し、全体としてリスクは大幅に低減します。しかし、すべてがうまくいけば、大きな利益が期待できます。これは、本質的にリスクの高い業界において、リスクを軽減する優れた方法です。

3. ソフトウェアは鶏肉のようなもので、80%は同じ味だ

Vista Equity Partners の創設者、ロバート・スミス氏の言葉を借りると、「ソフトウェア企業は鶏肉のような味がする… 販売する製品は違うが、やっていることの 80% はほぼ同じだ」ということです。

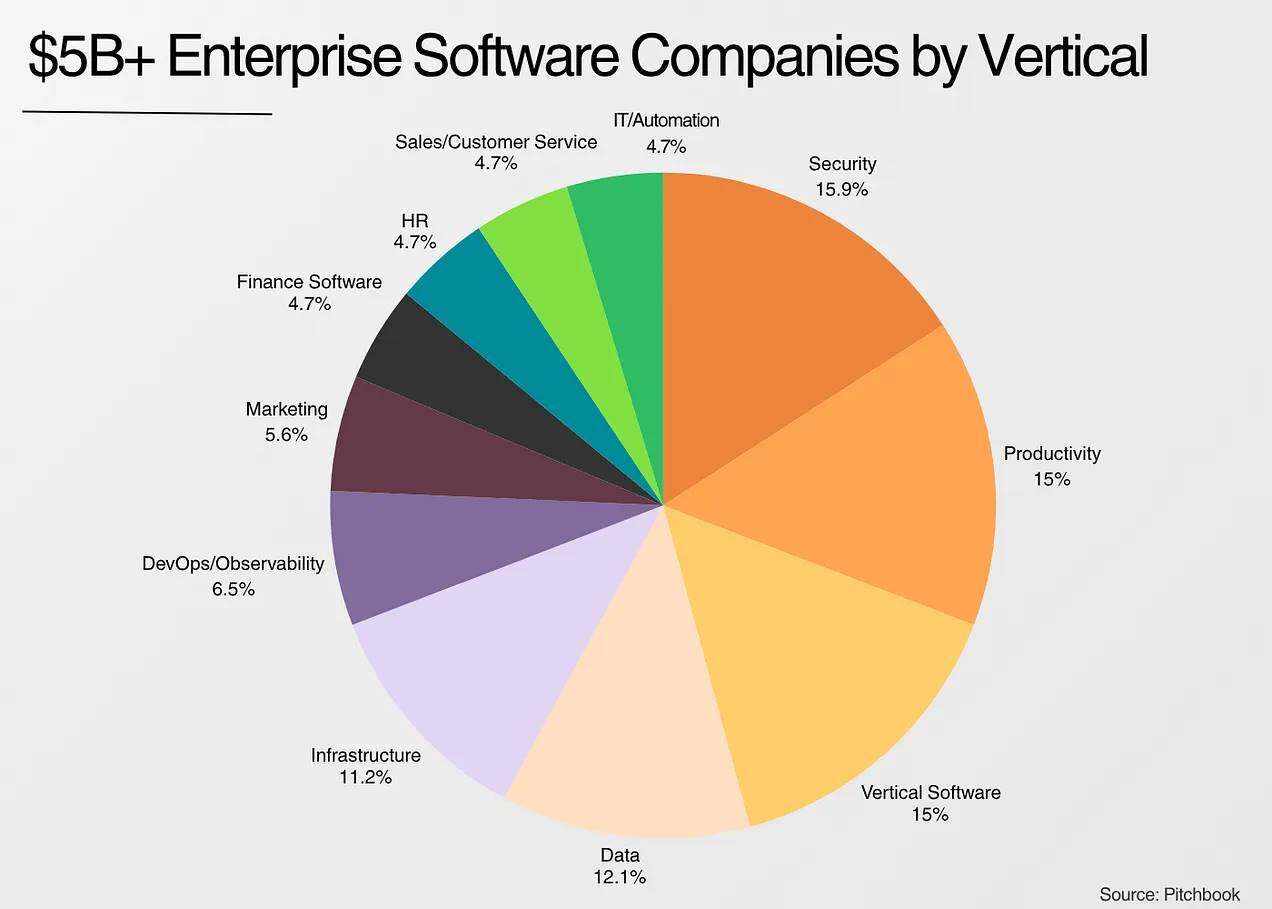

大手エンタープライズ ソフトウェア企業のほとんどを見ると、次のいずれかに該当します。

- 独自のワークフローを持つデータベース上に構築されたアプリケーション

- これらのアプリケーションを構築するためのインフラストラクチャ

- これらのアプリケーションのセキュリティ保護

これらの企業が差別化されていないと言っているわけではありませんが、その差別化は表面的に見えるよりもはるかに微妙です。営業、マーケティング、そしてブランド認知度の構築は、技術的な差別化と同じくらい、あるいはそれ以上に重要です。

ソフトウェアの構築がますます容易になり、機能が数日で複製できるようになり、AI コーディング ツールがますます洗練されつつある世界では、ソフトウェアの技術的な堀は固有のデータまたは統合に限定される可能性があります。

重要な点は、エンタープライズ ソフトウェア企業にとって、技術的な差別化が決定要因にならないことが多いということです。

この文脈において、「GPTラッパー」の議論は興味深いと思います。これは、AIアプリケーション企業がLLMを単に再パッケージ化しているだけだというものです。ほとんどのエンタープライズソフトウェア企業はSQL(またはNoSQL)データベースを使用し、特定の顧客セグメント向けに独自のワークフローを構築しています。

近年の大手AIエンタープライズアプリケーション企業を見てみると、いずれも「大規模言語モデルラッパー」です。しかし、これは過去10年間で最大のエンタープライズソフトウェア企業と全く同じで、最終的に時価総額1,000億ドルを超える巨大企業へと成長しました。

先ほど述べたように、エンタープライズソフトウェアは他のカテゴリーに比べてリスクが低く、予測しやすい機会を提供します。しかし、水平展開型エンタープライズソフトウェア以外では、市場規模は見た目ほど重要ではありません。「この企業はどれくらい大きくなれるのか?」と「市場はどれくらい大きいのか?」は、全く異なる質問です。

4. 優秀な投資家が優れた企業を見逃す最大の理由は「市場規模」かもしれない

人間が最も苦労するものがあるとすれば、それは不確実性です。そして、まさにそれが新たな市場がもたらすものなのです。

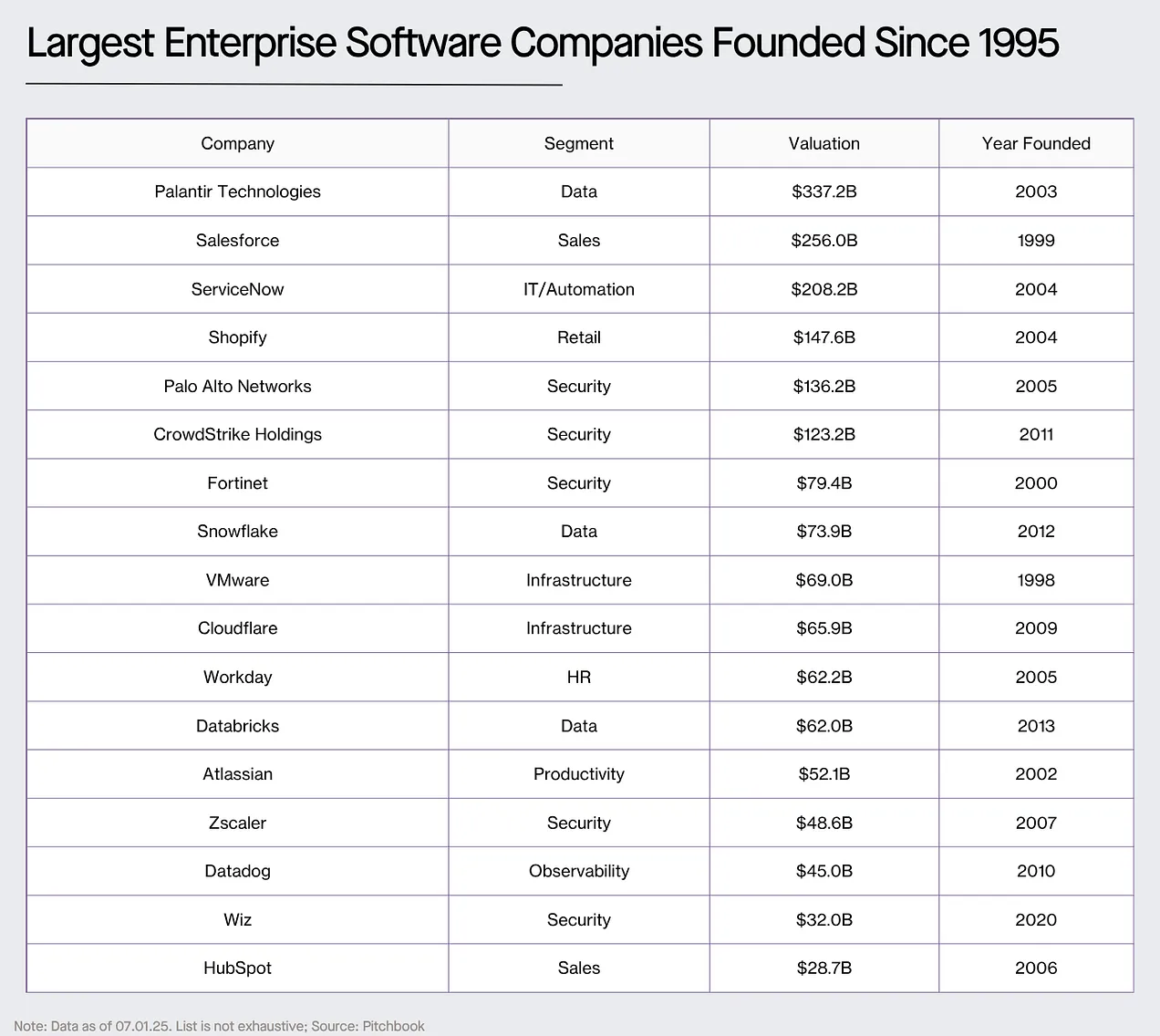

Palantir、Shopify、Uber、その他多くの企業が、多かれ少なかれ、これまでに存在しなかった新しい市場を創造してきました。

本質的に不確実な問題に確実性を加えようとするだけでも、愚かな行動につながる可能性があります。

アスワス・ダモダラン氏とビル・ガーリー氏によるUberの価値評価をめぐる有名な議論を例に挙げましょう。ガーリー氏は、Uberの潜在市場はダモダラン氏の当初の推定の25倍にもなる可能性があると結論付けました。

私は、2010 年以降に設立され、公開市場で最も高いマルチプル収益率を達成した企業を調査しました。これは、過小評価されていることを示す指標と言えるでしょう。

いくつかのパターンが浮かび上がりました:

- 投資家は市場規模を過小評価していました。特に市場拡張企業や垂直市場への投資において顕著でした。Shopify、Guidewire、Zillow、AppFolioなどは過小評価されていました。同様に、プライベート市場においても、投資家はToastやServiceTitanといった垂直市場向けソフトウェア企業を過小評価していました。

- 新しいビジネスモデルが従来のビジネスモデルを上回ると、企業は株価倍率の拡大という追い風を受けます。テスラ(最も極端な例)をはじめ、このリストに挙げられたソフトウェア企業はすべて、以前の競合相手と比較して株価倍率が再形成されました。テスラ単体でも、現在では時価総額は1兆ドル近くに達しており、これは同社が市場に参入した当時の主要自動車メーカーの時価総額の合計の2倍以上です。

- 投資家はプラットフォームの力を過小評価しています。ServiceNow、Palo Alto、Crowdstrike、Workday、Atlassian、Datadogはいずれも、新たな市場への参入を目指して製品ラインを拡大しています。ソフトウェア開発が容易になり、プラットフォーム間の技術的差異が縮小するにつれて、顧客はポイントソリューションよりもプラットフォームを選択する傾向が高まっています。統合の時代において、プラットフォーム化はまさに好機です。

これは、市場規模が重要ではないと言っているわけではなく、むしろ市場規模の見積もりが簡単に誤ってしまう可能性があることを強調しているのです。

5. 企業は、自社が依存しているテクノロジーの波と密接に結びついていることが多いです。

前のセクションが「市場規模」だとしたら、このセクションは「なぜ今なのか?」というセクションです。ベンチャーキャピタルでよく聞かれる「なぜ今なのか?」という質問は、「なぜこの会社はこれまで設立されなかったのか? 今、この会社の存在を正当化する新たな発見は何なのか?」というものです。

ほとんどの場合、その答えは、新たなテクノロジーの波がビジネスを可能にしたということです。今日、その波は人工知能(AI)です。かつてはインターネット、次にモバイルテクノロジー、そしてインターネットとモバイルの融合、そして最後にクラウドコンピューティングでした。

以下に、業界別に50億ドル以上の企業の設立年を示します。

インターネットは世界を結びつけ、集約されたビジネス モデルの台頭をもたらします。

モバイル テクノロジーはこれをさらに一歩進め、インターネットを誰もが利用できるようにし、消費者市場に新たな展望を開きました。

フィンテックは、特にダービン修正条項の施行後にフィンテックが繁栄した2010年代以降、規制がどのように新しいテクノロジー産業の発展を促進できるかを示す稀有な例です。

クラウド コンピューティングはテクノロジー史上最も破壊的な波であり、企業がデータ センターに依存する代わりにクレジットカード決済でソフトウェアを構築できるようになりました。

人工知能(AI)が進化するにつれ、どんな企業が活性化し、どのような姿になるのでしょうか?

- AIプログラミングツールはクラウドコンピューティングの発展をさらに推進し、開発者だけでなく誰もがソフトウェアを作成できるようにしています。これは、クラウドコンピューティング時代に起こったのと同様のソフトウェアの爆発的な増加をもたらすでしょう。

- AIは音声とテキストのワークフローを自動化する能力も引き出します。プログラミング、カスタマーサービス、AIを活用した録音などの分野ではすでにこのトレンドが見られていますが、今後はさらに多くのシナリオに拡大していくでしょう。

これにより、ソフトウェア市場はかつてないほど拡大しました。例えば、このデータセットに含まれる正当なソフトウェア企業で評価額が50億ドルを超える企業は1社もありません。しかし、Harveyは創業からわずか3年で既に評価額が50億ドルに達しています。

Rex Woodbury 氏は、AI の現状について素晴らしい思考実験を提示しています。

アルフレッド・リン氏のモバイルとクラウドのアナロジーは素晴らしいと思います。モバイル時代において、iPhoneの機能を分解し、それぞれの機能がどのような企業にメリットをもたらすかを予測することは、非常に有益な作業です。彼は、GPSによって配達ドライバーがGoogleマップを使って運転できるようになった例を挙げています。これがDoorDashの誕生につながりました。

テクノロジーの波が新しい企業が出現するわずかな機会を生み出し、私たちは今その機会が現れつつあるのを目撃しています。

6. 次に何が起こりますか?

先週、ウィル・デュラントとアリエル・デュラントの『歴史』を読んでいるときに、こんな一文に出会いました。「歴史は、理論的なパターンや論理的枠組みに当てはめようとするあらゆる試みを嘲笑する。歴史は常に私たちの一般化に反抗し、あらゆるルールを覆す。歴史そのものが複雑で多様であり、バロック様式のように、驚異と異例に満ちているのだ。」

おそらくこの記事は、最も異常な業界を論理的な枠組みに当てはめようとするものであり、愚かなものである。

変わらないのは人間の本質です。逆の視点から分析すると、人間は指数関数的な成長を想像したり、異常事態に対処したり、不確実性に対処することが難しいと感じることが多いのです。

この不確実性に対処するための最善の選択肢は次のとおりです。

- 自社のカテゴリーにおける「基本料金」を理解する(何が起こるか)

- 差別化の源泉を理解する(ソフトウェア業界では、主に営業とマーケティングが要因となる場合がある)

- 市場規模の算出を、単純なパターンマッチング演習ではなく、目の前の問題を解決するための第一原理演習として扱う

- それぞれの企業の波が独特で予測が難しいことを認識することの価値こそが、まさにそれを実現しているのです。

スティーブ・ジョブズはコンピューターについてこう語った。「人間と高等霊長類を本当に区別する点の一つは、人間が道具を作るということだと思う。私にとって、コンピューターは人類がこれまでに発明した中で最も素晴らしい道具だ。それは私たちの心のための自転車だ。」

ジョブズは正しかった。コンピューターは前例のない創造性の波を解き放った。

私たちは今、史上最高の「心のための自転車」の誕生を目の当たりにしています。生きることが本当にエキサイティングな時代です!

- 核心观点:下一家千亿公司将颠覆既有模式。

- 关键要素:

- 前7大公司占30年科技价值50%。

- 消费品/硬科技主导高回报赛道。

- AI技术浪潮催生新市场窗口期。

- 市场影响:倒逼投资者突破传统估值框架。

- 时效性标注:长期影响。