イーサリアムの19億枚のステーキング解除の波:利益確定か、エコシステムの新たな出発点か?

原作者: TechFlow

市場が好調なときはいつでも、FUD は避けられません。

今日、あるニュースが報じられ、皆が再び ETH の価格を心配するようになりました。

イーサリアム ネットワークのバリデーターは、ステークした ETH を解放するために列を作っています。

PoSコンセンサスメカニズムの代表として、ETHのステーキングは技術的にはイーサリアムネットワーク全体のセキュリティを維持するために使用され、経済的にはステーキングによって生成される追加収入を得ることもでき、ステーキングプール内のETHの流動性をロックします。

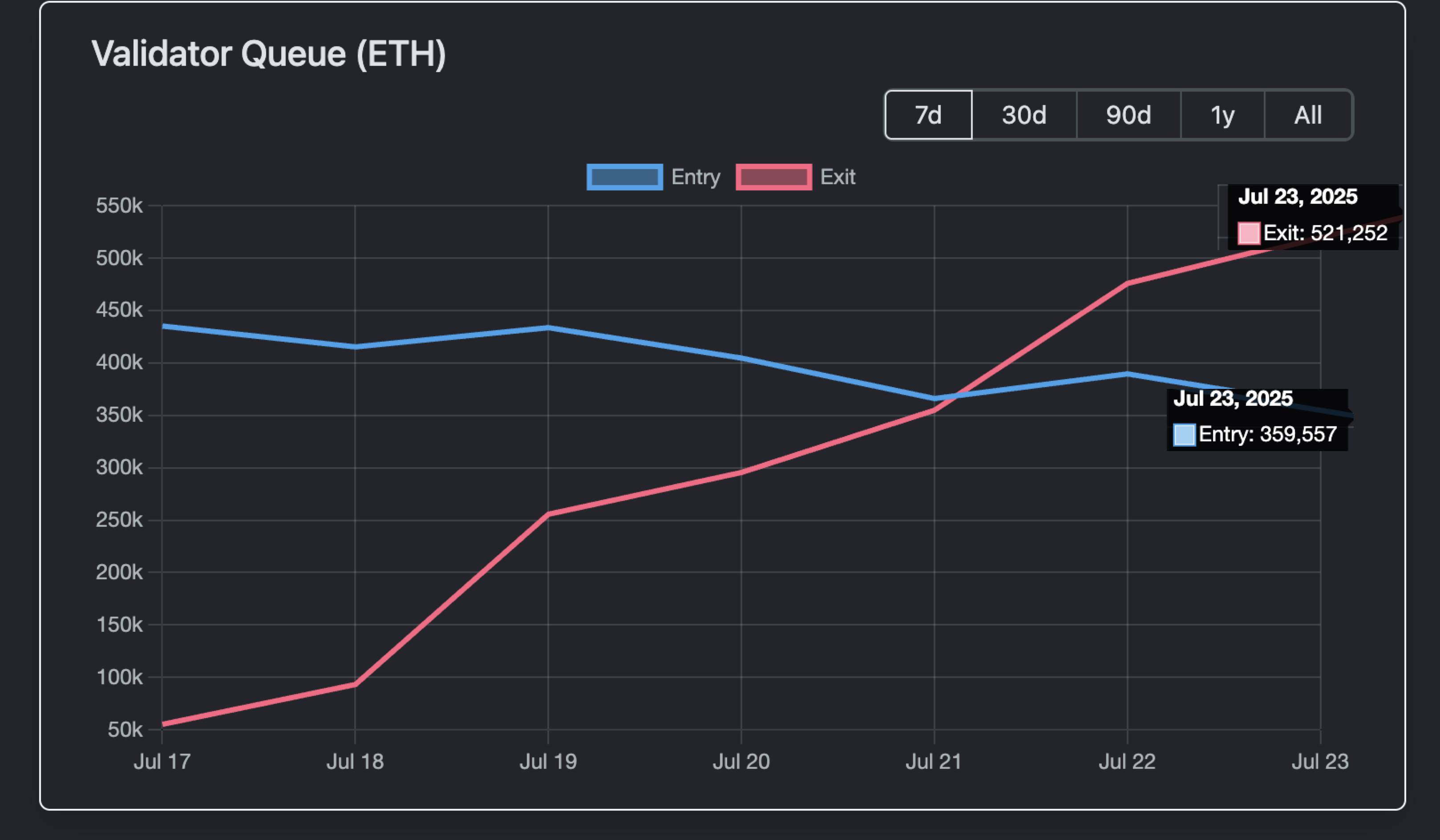

しかし、バリデータキューのデータによると、7月23日時点で、イーサリアムバリデータ出口キューにはステーキング解除されたETHが約521,252ETH蓄積されており、その現在の価値は約19億3,000万米ドルに達しています。ステーキング解除の待ち時間は9日1時間以上でした。

これは、過去 1 年間にバリデーターが引き出しを選択する際に待機した最長のキューでもあります。

各バリデーターは通常32ETHをステークするため、理論上は16,000人以上のバリデーターがステーク解除を希望することになります。ステーク解除を選択するための大規模な待ち行列は、人々に危険な兆候を示唆しています。

利益確定ですか?

クジラや機関投資家は利益を得るために ETH を売却するのでしょうか?

イーサリアムのアンスタッキングの急増は、最近の価格上昇に一部関連している可能性があります。

ETHは2025年4月初旬の安値(約1,500~2,000ドル)以降、力強い反発を見せており、累計上昇率は160%に達しています。特に7月21日には、過去7ヶ月間で最高値となる3,812ドルを記録しました。

このような急激な値上がりは、多くの場合、一部の投資家、特に早期に投資した投資家に利益確定を促し、利益を確認した後も保有を続けるのではなく、利益を確定することを決める場合があります。

歴史的な観点から見ると、このパターンは新しいものではありません。

2024年1月から2月にかけて、ETH/BTC比率が1週間で25%上昇した際にも同様のアンステーキングの波が発生し、短期的に10%~15%の価格下落を引き起こしました。しかし、ほぼ同時期にCelsiusが破産・清算され、短期間で46万ETHがアンステーキングされたため、ETHネットワーク全体のバリデータ出口キューが約1週間にわたって混雑しました。

売り圧力ではない

これまでとは異なり、今回はETHのアンスタックのキューが長く、アンスタックされる量が多いものの、直接的な売り圧力を意味するものではありません。

まず、バリデータキューのデータを見ると、7月23日には52万ETHがアンスタック待ちとなっていましたが、同時に36万ETHがステーキングキューに入っていました。

これら 2 つの要因は相殺し合い、Ethereum ネットワークからの ETH の純引き出し量は大幅に減少します。

第二に、制度的行動も一定の緩衝作用を果たします。

7月22日のデータによると、公開市場におけるさまざまな機関のETHスポットETFの総流入額は31億米ドルに達し、これは同日にアンスタック待ちとなった52万ETH(19億米ドル)よりも絶対値で大幅に大きいものだった。

これは 1 日分の ETF の純流入量にすぎず、バリデーターがキューから抜け出すまでにはまだ 9 日間のキュー期間があることは言うまでもありません。

同時に、質権を解除したからといって、必ずしも売却されるというわけではない。

今回のETH上昇の文脈において、集中的な担保解除は、機関投資家によるカストディサービスの調整、あるいは暗号資産トレジャリー戦略への移行によるものと考えられます。より明確に言えば、ETHを売却するのではなく、より多くの利益を得るためにETHのカストディを変更することです。

チェーン上では、ステーキングされていないETHの一部は、DeFiやNFT関連の活動に使用される可能性が高くなります。例えば、流動性を確保するための担保として利用されたり、昨日はCrypto Punksでクジラが大金を稼ぎ出したりしました。

さらに、チェーン上のLSTトークンは頻繁にペッグ解除されるため、ETHの裁定取引の機会も生まれます。例えば、stETHとETHの比率は最近0.996(約0.04%の割引)まで低下しており、weETHも同様の変動を経験しています。裁定取引業者は、割引されたLSTを購入し、1:1ペッグの回復を待つことで利益を上げており、これによりETHの需要が高まります。

全体的に、ステーキング解除は直接的な売りシグナルというよりも、イーサリアムエコシステムの内部調整に近いと言えます。

しかし、ソーシャルメディア上では様々な憶測も飛び交っています。担保の集中的な放出は必ずしも売り圧力を意味するわけではありませんが、「ディーラーの交代」といった現象を示唆している可能性が非常に高いようです。

暗号資産を主流の金融界に浸透させることに注力するブラックロックは、事実上のETHの大手マーケットメーカーになったと考える人もいます。7月時点で、ブラックロックは200万ETH(約69億~89億米ドル相当)以上を保有しており、ETH総供給量(約1億2000万ETH)の約1.5%~2%を占めています。

これは秘密ではなく、公的な ETF 資産運用行動であるため、市場を操作するのではなく、ETF の公的な保有と蓄積を通じて ETH の機関投資家による採用を促進する、機関投資家レベルの「オープン マーケット」に近いものです。

ディーラーの変更の背後にある論理は、イーサリアムがサークル内の価値コンセンサスからより広い意味での金融商品のコンセンサスに変化すると、ウォール街が引き継いで大きな動きを準備するという非常に明白な傾向になるということです。

この推測には根拠がないわけではない。担保の設定と解除は、チップ構造の変化とも考えられる。

しかしいずれにせよ、イーサリアムの成長ポテンシャルは暗号通貨分野におけるリーダーシップを支え続けるだろうし、このステーキング解除の波は新たなサイクルの始まりに過ぎないのかもしれない。