マイケル・セイラー:BTC住宅ローン債の年利は10%で、9兆ドルの退職基金の戦場は準備万端だ

オリジナルビデオ:マイケル・セイラー

Odaily Planet Daily( @OdailyChina )がまとめました

翻訳者: CryptoLeo ( @LeoAndCrypto )

企業がビットコインの保有を計画する傾向はますます高まっています。最近、多くの企業がビットコイン保有戦略を加速させています。代表的な事例としては、以下のようなものがあります。

ナスダック上場企業 Profusa: Ascent Partners Fund LLC と株式信用契約を締結し、普通株の発行を通じて最大 1 億ドルを調達し、その純収益のすべてをビットコインの購入に充てる予定であると発表しました。

H100 グループ: 約5,400万米ドルを追加で調達しました。この資金は、ビットコイン準備金戦略の枠組み内で投資機会を模索するために使用されます。

上記の事例に加え、多くの従来型企業もビットコインの戦略的準備金を積み上げるために積極的に資金調達を行っています。同時に、年金市場という潜在的な「戦場」も出現しつつあります。

7月18日、フィナンシャル・タイムズは、トランプ政権が9兆ドルの資産を運用する米国退職年金市場に対し、仮想通貨、金、プライベート・エクイティへの投資チャネルを開放することを検討していると報じました。トランプ大統領は、401(k)退職年金プランが従来の株式や債券以外の代替資産への投資を認める大統領令に署名する予定であると報じられています。この政策が実施されれば、ビットコイン積立金に注力している、あるいは大量のビットコインを保有する上場企業の株式は、退職年金市場で人気の投資対象となり、その魅力はスポットETFなどの既存の投資手法を上回る可能性さえあります。

この流れを受け、Strategy(旧MicroStrategy)のビジネスモデルはより広範な段階へと移行しています。Strategyは以前、ビットコイン建て株式の価値を評価するための「BTCクレジットモデル」を発表しました。創業者のマイケル・セイラー氏も最近のインタビューで、このモデルの応用と意義について詳しく説明しました。Odaily Planet Dailyは、全文の主要部分を以下のようにまとめました。

Bitcoin Reserveの次のビジネスモデルとは? なぜシンプルでありながら強力なのでしょうか? 実行に重点を置くことで、どのように最大の成果を上げることができるのでしょうか?

セイラー氏の回答の最初の段落は、いつものいつもの展開(彼は毎回のインタビューの冒頭で必ずこう言います)でした。歯科医がビットコインを購入して会社とメタプラネットを立ち上げるという話です。著者はこの部分を削除しました。詳細については、以前にまとめたセイラー氏へのインタビュー記事「 BTCカンファレンス|マイケル・セイラー氏講演:BTC数十億ドルの富を解き放つ21の鍵」および「マイケル・セイラー氏独占インタビュー:620億ドルは始まりに過ぎない。Strategyのビットコイン準備金は飛躍的に増加する」をご覧ください。

ラスベガスで私は、ビジネスは私たちがこれまでに考案した中で最も効率的な富の創造マシンだと述べました。ビットコインの拡散を通貨ウイルス、あるいは素晴らしいアイデアと考えると、ビットコインが個人に感染した時、ウイルスを拡散させるのはビジネスです。企業がビットコインによって資本増強された時、上場企業にとって真のチャンスは株式や信用を売却することです。

世界中のすべての自己資本は、法定キャッシュフローの将来予測に基づいて評価されます。例えば、ナイジェリアのすべての企業は、ナイジェリアのキャッシュフロー予測に基づいて評価されます。ブラジルの企業はブラジルのキャッシュフローに基づいて評価されます。アメリカの企業はキャッシュフローに基づいて評価されます。しかし、現金の価値は下落していることは明らかです。

信用リスクや株式リスクといった、多期にわたる、特異で不確実なリスクがあります。そして信用面では、すべての債権者は将来のキャッシュフローの期待に基づいて評価を行います。「あなたに貸すお金はないけれど、返済は約束する。10年以内にお金を受け取るつもりだ」といった具合です。つまり、既存の市場は事業活動の将来の期待に基づいています。私たちは現実世界の資産、将来のキャッシュフロー、そして株式や機会を評価しているのです。

Bitcoin Treasuryは最も洗練されたビジネスモデルを持っています。私はビットコイン(1,000万ドル相当)を保有しています。ビットコインをもっと取得できるかどうかに応じて株式を発行し、その後、信用枠、固定信用枠、転換信用枠、その他の信用枠と積み立て、最終的にその資金でビットコインを購入します。例えば、Metaplanetはビットコインを準備するために頻繁に株式を発行することで時価総額を飛躍的に伸ばしてきました。また、 Strategyは昨年、210億ドルのビットコイン購入ATM計画を発表しました。もしこれを3年以内に実現できれば、資本市場史上最も成功した株式計画となるでしょう。

会社とは、財務を理解し、法律を理解し、そしてCEO、CFO、そして最高法務責任者といったリーダーが集結した会社です。ビットコインを投資すれば、証券を発行し、ビットコインを購入するのと同じ速さで成長できるのです。

つまり、これは投資サイクルでもあり、物理的な不動産サイクルや景気循環よりも1,000倍速く、より均一です。主な争点は証券の発行であり、これにはコンプライアンスが求められ、また難しい規制上の問題でもあります。日本の場合、状況はフランスとは異なります。英国では、英国法を理解しているビットコイン財務会社が必要ですが、フランス、ノルウェー、スウェーデン、ドイツにも同様の会社が必要です。

これらの企業はいずれも地域的な強みを持っています。日本企業であれば、アメリカ企業が日本で証券を発行するよりもはるかに容易に証券を発行できます。私はこのことを知っていたので、サイモン(メタプラネットCEO)に電話しました。「あなたなら私よりも早く日本市場で優先株を発行できるでしょう。ぜひ実行してください」と提案したのです。

これがビジネスモデルのシンプルさだと思います。数十億ドル規模の証券を発行し、数十億ドル規模のビットコインを購入するだけです。株式市場と信用資本市場を、20世紀のアナログな物理的な現金(現金ベース)から21世紀のビットコイン(暗号通貨ベース)へと変革するつもりです。

BTCクレジットモデルについて

ビットコイン建ての株式の価値を評価するための指標を開発しました。ビットコイン基準を採用しているため、単純な米ドル会計は適用できません。米ドル会計は事業を通じて利益を生み出す企業向けに設計されているためです。そこで、ビットコイン1株あたりの価値とその割合を表すBTC利回りを作成しました。

BTCで20%の利回りが得られる場合、それを例えば10倍にすることで、NAVに対して200%のプレミアムが得られるという考え方です。NAVに対するプレミアムを計算するには、企業が220%の利回り、10%の利回り、あるいは200%の利回りを生み出しているかによって計算する非常に簡単な方法があります。例えば、税引き後200%の利回りの債券は、税引き後5%の利回りの債券よりもはるかに価値があります。つまり、 BTC利回りやUSD利回りは株式指標と言えるのです。

ビットコインのドル建て収益は、基本的に等価収益です。ビットコイン企業はビットコインを基盤としており、ビットコインで1億ドルのドル建て収益を生み出した場合、それは税引き後1億ドルの収益に相当し、これは直接株主資本に計上され、損益計算書を経由しません。しかし、数十億ドルのBTC収益を生み出す企業は、10億ドルの収益を生み出す企業と同じであり、これに偏微分方程式を適用できます(Odaily注:偏微分方程式は偏微分方程式であり、金融デリバティブの価格動向をモデル化できるモデルであり、オプション価格設定の分野で広く使用されています)。そして、偏微分方程式の値を収益の10倍、20倍、30倍など、任意の数値に設定すればよいとします。

これにより、この事業の企業価値と事業遂行能力について理解が深まりました。さて、問題は、BTC通貨ベース、あるいはBTC Uベースの収入をどのようにして生み出すかということです。その方法はいくつかあります。

一つ目の方法は、キャッシュフローを操作し、営業利益のすべてをビットコインに投資することです。これにより、対応するリターンが生まれ、1億ドルの営業キャッシュフローが確保されます。この資金でビットコインを購入します。こうすることで、株主資本を希薄化させることなく、1億ドルのビットコイン収入を得ることができますが、そのためには多額のキャッシュフローを生み出すことができる事業会社が必要です。

2つ目の方法は、純資産価値(NAVのM倍)よりも高い価格で株式を売却する場合、例えば1億ドルの株式をNAVの2倍で売却すると、5,000万ドル相当のBTCが得られます。もちろん、NAVよりも低い価格で株式を売却すると、実際には株主の希薄化が起こり、収益率はマイナスになります。

BTCの利回りと利益が重要なのは、経営陣が特定の日に増分的な取引を行ったのか、それとも希薄化的な取引を行ったのかを投資家が簡単に、透明に、そして即座に理解できる方法を提供するからだと私は考えています。上場企業は、株主の希薄化を許容する限り、ほぼいくらでも資金を調達できます。真の鍵は、それを増分的な方法で行うことです。つまり、これら2つの指標は重要ですが、今や私たちはこの問題を解決しました。

例えば、キャッシュフローが底を尽き、BTCの価格が上昇した場合、どうしますか?Mが10、5、または8であれば、複雑な問題ではありません。Mが10の場合、差額の約90%が手に入るので、 10億ドルの株式売却ごとに9億ドルの収益が得られ、リスクフリーで即座に利益が得られます。つまり、本質的には複雑なことではありません。

問題は、Mが1以下になった場合どうなるかということです。キャッシュフローがなくMが1になったとしても、バランスシートに10億ドル相当のビットコインがある場合、どうしますか?Grayscaleのようなクローズドエンド型信託、あるいはETF(特にクローズドエンド型信託)の場合、できることは何もありません。つまり、M×NAVを下回る価格で取引されていることになります。

まさに人々が避けたい事態です。しかし、事業会社には信用商品を発行する特別な権限があります。そのため、取引価格が割引価格で推移したり、通常の市場価格まで下落したりした場合、窮地から抜け出すには、会社の資産を担保とした信用商品を売却するしかありません。これがBTC信用モデルのコンセプトにつながります。

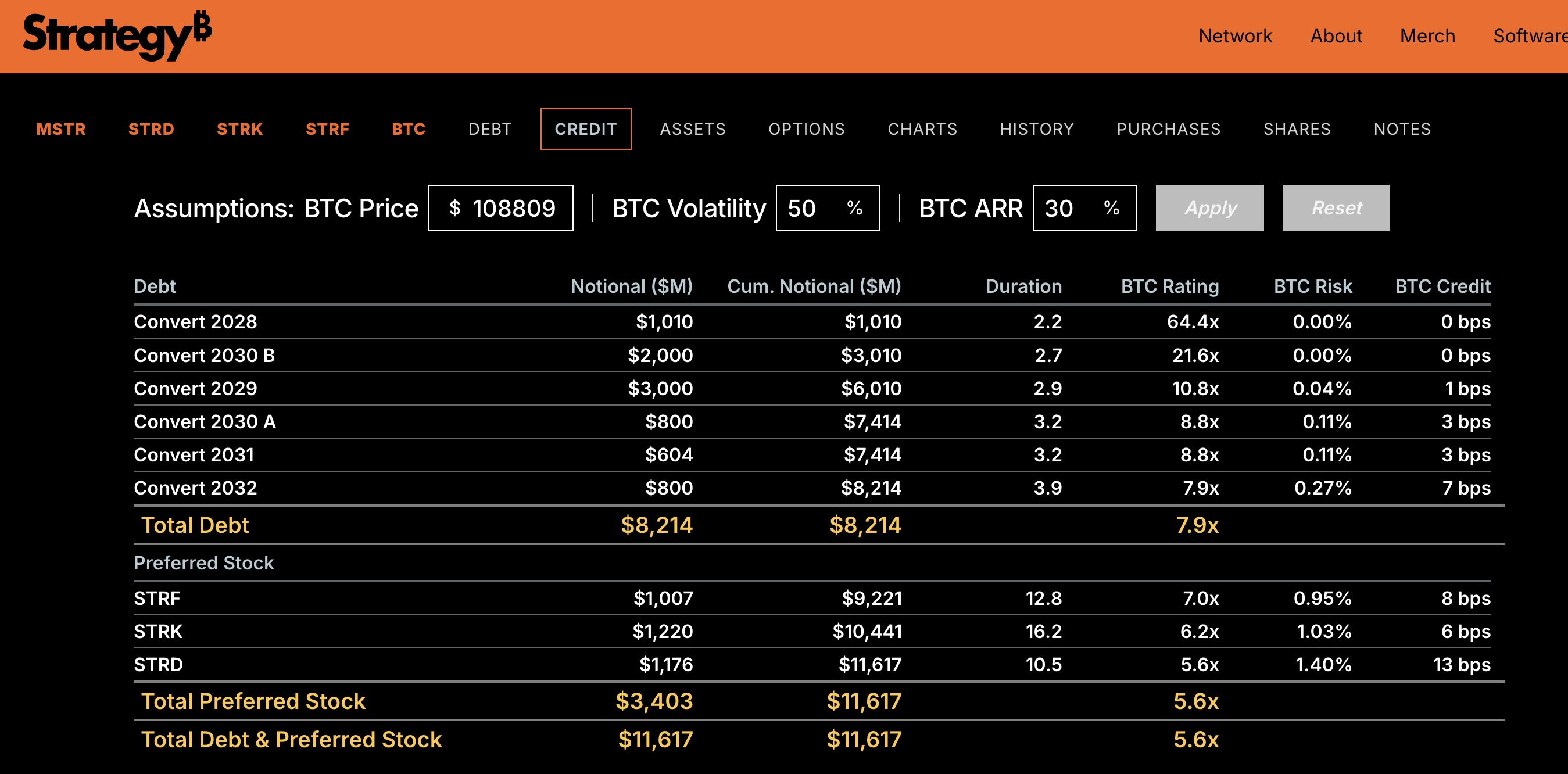

10億ドルのビットコインがあれば、1億ドル分の債券、または10%の配当利回りの1億ドル分の優先株を売却できます。これは担保の10倍に相当します。したがって、ビットコインの格付けは10です。これでリスクを計算できます。つまり、 10億ドルのビットコイン取引が、満期時に1億ドル未満に縮小する可能性があるということです。これは、ブラック・ショールズ・モデル(Odaily Note:ブラック・ショールズ・モデルは金融分野の数学モデルであり、オプションなどのデリバティブ金融商品の価格設定に広く使用されています)のように統計的に計算できます。ボラティリティとBTC格付けを入力してリスクを取得し、BTCクレジットと呼ばれる信用スプレッドを計算します。

BTCクレジットは、リスクを相殺するために必要な理論上のクレジットスプレッド(無リスク金利に対する相対値)と、もちろんクレジットスプレッドそのものを表します。BTCの格付けが2の場合、クレジットスプレッドは10の場合よりも高くなります。また、ビットコインのボラティリティが50と予測される場合、クレジットスプレッドは30の場合よりも高くなります。

つまり、ビットコインの収益率、あるいは年率収益率をBTCクレジットモデルに入力し、ビットコインのボラティリティ予想とビットコイン価格を入力すると、BTC格付けとリスクが浮上し、BTCクレジットモデルが浮かび上がります。私たちはこれを用いてビットコインのクレジット商品の発行を開始し、株式市場とビットコイン市場とは直交する市場、あるいは無関係な市場に証券を販売したいと考えています。

米国の退職者向けドル利回り市場では、ビットコインが何なのか、ストラテジーが何なのか、私たちのビジネスモデルについて何も知らない人がたくさんいます。しかし、私たちが彼らに10%の配当額面優先株を提供すれば、10%の配当利回りと適格利益分配を提供します。これは、年間収入が4万8千ドル未満であれば、米国で購入して10%の非課税収益を得られる適格タイプの投資商品です。

多くの人が10%の利回りを求めています。問題はリスクです。5倍や10倍の担保があれば、それほどリスクは高くないように見えます。ビットコインに強気な方のために、私のアイデアはシンプルです。非常に低いリスクで高い固定収入を提供することです。担保はビットコインにとって非常に魅力的な用途だと考えており、私たちは戦略的に「Strike」(ティッカー:STRK )という転換優先株を発行しました。これにより、株価は40%上昇し、額面配当は8%となります。

その後、10%の利回りを提供する「ストライフ」(STRF)という転換優先株を発行しました。この2つの銘柄は、今世紀で最も成功した優先株の2つです。最も流動性が高く、最高のパフォーマンスを誇り、他の優先株が5%下落した時に、STRFはすべて25%上昇しました。

ビットコインに純粋に紐付けられた証券は常に優れているため、これらの証券は最も成功しています。これらの株式はより価値が高く、転換社債はより価値が高く、優先株はより価値が高いです。なぜなら、年間55%上昇する資産に紐づけられているからです。これらの証券に投資すれば、彼らは非常に成功し、上場して株価上昇を達成します。そして今、人々に売り込むことができるというアイデアがあります。

株なら40%、ビットコインなら80%の上昇が見込める商品で、下落リスクの回避と配当保証付きです。私たちはこれを「ストライク」と呼んでいます。ビットコインのボーナスのようなもので、生活費をもらえるようなものです。車に投資して永久に保有できるほどの元本保証があります。

これは、ビットコインに興味はあるけれど、ビットコイン株MSTRの「ターボチャージ版」のような「ジェットコースター」のような変動が怖いという人向けです。ビットコインに手を出す気はなく、米ドル、ユーロ、円のリターンだけを求める人もたくさんいます。しかし、世界にそのような考えを持つ人はどれくらいいるでしょうか。実際、すべての退職者にとって、非常に低いリスクで8%または10%の配当収入を得たいと思う人はいないでしょう。

だからこそ、信用市場と債券市場は株式市場よりも規模が大きいのです。私たちはビットコインを使ってその利回りを生み出しています。ビットコインが上昇し、すでに55%上昇しているのであれば、50%の利回りのうち55%未満の部分をほぼ任意に切り捨て、投資家に分配することができます。ビットコインの長期的な高値は30%と予想していますが、年間利回りは常に20%から60%の間を維持すると考えています。

6%~10%のリターンを提供しているこれらの金融商品は、ビットコインが20%以上のリターンを上げたときにいつでも売却し、20%~40%のリターンで取引することができます。株式投資家は、その差額を回収することで、株式はビットコインを上回るパフォーマンスを発揮するでしょう。転換社債については、これが私たちの金融工学です。

私たちは、ビットコインを50%から100%上回るパフォーマンスを目標に、会社を変革しています。ビットコインに直接投資したい場合は、IBITでBTCを購入して保有することができます。しかし、私たちの株式を通じて投資すると、ビットコインのすべての損益とボラティリティを享受することになります。STRK転換社債は、ビットコインの80%から100%の利益が得られるように設計されていますが、下落リスクは10%のみです。つまり、80%の上昇を得て、10%の下落リスクを負い、保証された配当を得られるようにしたいと考えています。これは、インカムを楽しみたいけれどリスクも回避したい人向けです。彼らはジェットコースターのような変動は望んでいません。これは、IBITとほぼ競合するものです。もし80%から100%の上昇と100%の下落リスクがあり、配当がないとしたら、最終的に(IBIT)どうなるでしょうか?

100%になるかどうかは分かりませんが、株式のレバレッジを高くすればするほど、転換社債がビットコインと同等のパフォーマンスを発揮する可能性が高まります。つまり、目標は、元本保護、清算優先権、そして保証された配当ストリームを提供しながら、長期的にビットコインと同等のパフォーマンスを発揮する転換社債を持つことです。それだけです。市場では、下落リスクを負うことなく上昇だけを楽しみたいという需要があるように思えますよね?これが金融工学です。上昇分を与えれば、あなたは失うものは何もなく、あなたが金持ちになるのを待つ間、配当金を支払います。私の意見では、賢い金融工学者なら私に同意するでしょうが、多くの人はまだそれを完全に理解していません。過去4年間で発行された優先株10株のうち、永久転換優先株が発行されていないため、まだ完全に理解されていないのです。

10の優先株のうち最初の3つは当社のもので、すべて永久配当ですが、残りの7つはそうではありません。永久配当や永久コールオプションは通常、売却されません。なぜなら、永久配当や永久コールオプションには永久的な収入権がなく、100年間投資することはできないからです。しかし、ビットコインに自信があり、ビットコインが常にS&P 500を上回るパフォーマンスを示すと考えるなら、常にS&P指数を下回る配当を売却することができます。また、市場を上回るパフォーマンスを示す転換優先株も売却できます。これは良いことです。そこで私たちはこの商品を設計しました。固定収入の考え方は、誰かに無期限で永続的な配当収入を提供したいということです。そして、従来の考え方では、コールオプションを設計するのが理にかなっていると考えられています。

金利が下がれば償還できます。これは伝統的な銀行が好むやり方です。コールオプションを設定し、金利が200ベーシスポイント下がったらオプションを行使して借り換えます。

しかし、あなたが考えているのは、店頭市場での取引と引き換えに、144 A(日刊証券取引委員会の規則144 A。適格機関投資家が公開市場に登録されていない私募証券を店頭市場で取引することを許可する規制。このような証券は通常流動性が低いが、取引は柔軟で機関投資家に適している)を3年間取引市場で販売する場合ですが、これらは20世紀の不完全なツールです。この段階での考え方は、STRFを市場に注入し、最初の1週間でいくら見ても気にせず、今後20年間で資金調達を最大化するためにこのツールを作成しました、というものです。

そこで、パウエル議長が200ベーシスポイントの利下げを実施した場合、STRFが150で取引されているときに利回りが6%に低下するようなツールを設計したいと考えています。利回りが6%に低下した時点で、STRFを買い戻すのではなく売却することができます。

全体的な考えは、金利が下がったときに、この証券を何十億ドル、あるいは何百億ドルも、ATM を通じて 150 または 200 で売却し、「賢い人たち」が、これを買い戻して借り換え、その後、投資銀行と 144 A 契約を結び、借り換えに多額のお金を使う必要があると考えるというものでした。その結果、STRF は流動性と欠陥の両方を持つようになり、私は欠陥のある非流動性の証券を次々と発行したくありませんでした。

ちなみに、私が説明しているのは、優先株市場全体のことです。私の意見では、すべての優先株はゴミです。1日の取引量がわずか40万ドルで、利回りが6%、信用格付けが中規模地方銀行と同等で、住宅ローンポートフォリオが、触ったことも理解していない場所から購入されるジャンク商品です。そして、より高い利回りがあり、流動性があり、誰でも利用できる商品ではなく、取引がほとんどなく、利回りが6%のこの流動性の低い店頭商品を購入します。

もちろん、問題は、すべての企業信用、すべての優先株が20世紀の信用モデルの考え方に基づいていることです。私たちは、ビットコイン・トレジャリーのキラーアプリはビットコイン担保株であるビットコイン・クレジットの発行であり、それが第一歩であると結論付けました。

しかし、長期的に持続可能な事業とは、ビットコインを担保とした信用商品を発行することです。当初は数十億ドル、数百億ドル、数千億ドル規模の商品です。他のビットコイン財務会社と競合しているのではなく、資金力のない企業が発行するジャンク債や、投資適格企業が発行する社債と競合しているのです。そして、当社は社債を発行する優良投資会社よりも多くの担保を保有しています。当社の担保はより優良です。

そのため、私たちはこの市場で社債、投資適格債、ジャンク債、プライベートクレジット、優先株などと競争しています。つまり、信用力が高く、リスクが低く、担保が充実し、利回りが高く、流動性が高いものを売りたいと考えているのです。

私たちの究極の目標は、流通額が5億ドルで、流動性が低く価値のないジャンク株を1000株保有する代わりに、流通額が500億ドルで毎日20億ドルの取引が行われる優先株を1株だけ保有することです。これは、これまで聞いたことのないようなリターンをも上回り、ビットコインに裏付けられています。これを実現するには、先ほど説明した指標を使用するだけで十分です。これは、あらゆるビットコイン・トレジャリー企業が再現できます。ぜひ、すべての企業にお試しください。

私が企業にこれを奨励するのは、20社のビットコイン財務会社が株式を発行することでビットコインとビットコイン株が正当化されたのと同様に、20社の企業がビットコイン担保信用商品を発行することでビットコイン信用が正当化され、それがすべての信用市場のデジタル化を加速させ、20世紀の欠陥のある機能不全の信用商品を21世紀のデジタル信用商品に変換するための資本の引き金となり、S&P、ムーディーズ、フィッチがいずれも格付けを開始することになるからです。

信用リスクに対する人々の理解は進化するでしょう。退職者は、リスクを桁違いに低減しながら200ピップのリターンを得ることができます。ビットコインが50万ドルまで上昇すれば、担保価値は上昇し、市場全体が進化するでしょう。

私が言いたいのは、これらのブロックチェーン技術企業が推進する資本市場のデジタル変革によって、現在普及している資本市場のアプローチはすぐに終焉を迎えるだろうということです。

記者からの質問に答える

これは記者の質問に対するセイラー氏の回答である。

ビットコインマイニングプールの中央集権化を懸念するジャーナリスト

ネットワークは分散化しています。マイニングプールの中央集権化については心配していません。ビットコインマイニングは世界的に分散化していると思います。中国がビットコインマイニングを禁止した当時よりも、今はより分散化しています。かつては中国がマイニングの半分を占めていましたが、やや中央集権化されていました。その後、米国に移り、ここ1、2年で米国から世界中に広がりました。結局のところ、マイニングはそれほど大きな影響を与えていないと思います。

ハッシュパワーは経済主体、政治主体、ビットコインマイナー、そしてテクノロジープロバイダーの手に委ねられており、5年前よりも今日の方がコンセンサスが高まっています。そして、政策主導のマイニングは、最終的には経済主体とテクノロジー主体に取って代わられると考えています。私の意見では、ビットコインはかつてないほど強力になっています。現状を心配しておらず、今後も良い状況が続くでしょう。

記者が取引所のKYC審査について質問

はっきりさせておきましょう。あなたは取引所と仕事をしているのではなく、企業と仕事をしているのです。あなたはビットコインの世界にいます。取引所は単なる媒体であり、完全に無視することができます。今日の暗号通貨取引所への人々の関わり方は動的です。デジタル資産環境がより柔軟になるにつれて、私たちはイノベーションの爆発的な増加を目の当たりにするでしょう。イノベーションは国家レベルでも個人レベルでも起こっており、現在の現状がどうであれ、5年後には同じではないかもしれません。自由とプライバシーはより高まり、世界中に広がる可能性のある優れた技術が開発されるでしょう。KYC(本人確認)や検閲でミスを犯す国もあるでしょうが、プライバシーに関してはそうではありません。

KYC はビットコインの問題ではなく、国民国家、市民権の問題です。プライバシーや経済的自由を奪われるような特に非友好的な国にいる場合は、もちろん VPN やファイアウォールなど、別の場所からのテクノロジーを使用するか、他の国から ID を取得するかのいずれかになります。

ビットコインはグローバルであり、あらゆる国、あらゆる参加者が参加できます。レイヤー2、3、4の技術は、おそらく世界中で可能な限り迅速に開発されるでしょう。あなたが住んでいない国で行うことの中には、あなたの国では違法であったり、文化的に受け入れられなかったりするものがあります。ビットコイン保有者として、あなたは別の場所の誰かから利益を得る可能性があります。例えば、キューバや北朝鮮でビットコインを保有している場合、利益は得られますが、どこかで違法となります。

同様に、多くの技術が米国から、それを許可していない国々へと流れていくでしょう。また、他の国々から、それを許可していないかもしれないヨーロッパへと技術が流れていくでしょう。この動的なバランスに対する標準的な答えは存在しないと思います。最良の答えは、ビットコイン・ライトニング・ネットワークのようなプロトコルでしょう。このプロトコルは、入手可能な限りの通貨資産の取得と流通において、最も反主権的かつ堅牢な手段を提供します。

これらはすべて段階的なものであり、すべてが発展途上です。あまり理想主義的になりすぎないでください。事実、ビットコインの時価総額はこれまでに2.3兆米ドルに達しており、私たちは今、良い立場にあります。世界中の優秀で賢明な技術者たちが、プログラミング、イノベーション、そしてBTCレイヤー2および3により多くの資金を投入し、既存のあらゆる問題を解決し始めています。ビットコインは、私が知る他のどのプロトコルよりも優れた、有望な解決策の道筋を示してくれるムーブメントであり、テクノロジーであり、プロトコルです。