ステーブルコイン市場レポート: 市場価値は成長を続けるが、流入速度は大幅に鈍化

原作者: BitU プロトコル

BitU Protocolは本日、最新のステーブルコイン市場レビュー(2024年9月)を発表しました。このレビューでは、進化するステーブルコインの状況と主要な暗号資産との相互作用について詳しく説明しています。このレポートは、重要な市場動向、ステーブルコインのパフォーマンス、およびより広範な暗号通貨エコシステムに影響を与える主要な相関関係に焦点を当てています。

ステーブルコインは過去 1 年間、時価総額が増加し続け、主要な市場の動きを牽引しました。このレビューでは、USDT、USDC、DAI などの主要なステーブルコインの注目すべきパフォーマンスを調査するとともに、 PYUSD 、 USDe 、 BitU 、 BUIDLなどの急騰しているプレーヤーにも焦点を当てます。

レポートを無料で読んでダウンロードできます。

英語: https://docsend.com/v/g63d 5/stablecoin_overview_sept2024_en

中国語: https://docsend.com/v/g63d 5/stablecoin_overview_sept2024_cn

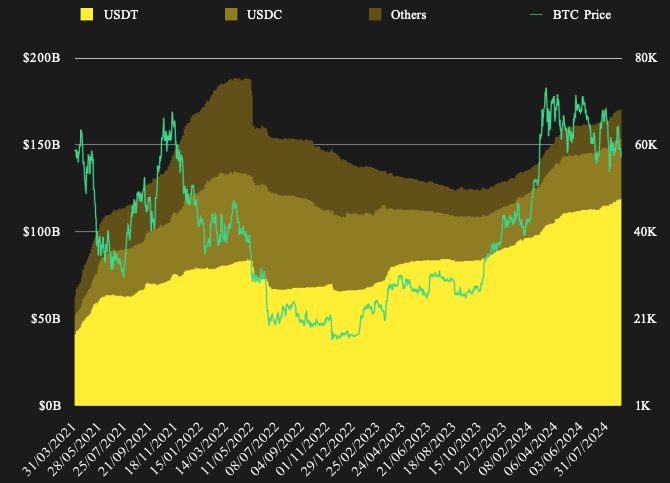

ステーブルコインは引き続き流入しているが、リスク資産は最近上昇するどころか下落している。

データソース: CoinGecko、Defillama

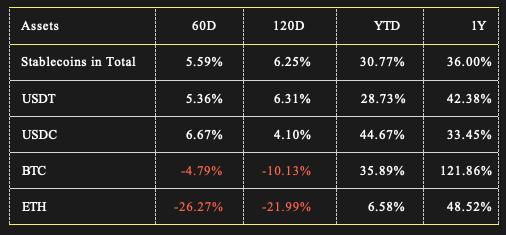

ステーブルコインの時価総額は過去1年間で増加しています。資金の流入も暗号資産価格上昇の中心的な理由です。過去 1 年間で BTC は 122% 近く増加し、 ETH は 48.52% わずかに増加しました。

しかし、最近ではステーブルコインの流入速度は大幅に鈍化していますが、依然として増加しています。しかし、主流資産であるBTCとETHの価格は、ステーブルコインの流入によっても上昇せず、むしろ下落しました。

BTCは過去120日間で約10%下落し、 ETHは22%近く下落しました。過去 2 か月で、ETH はさらに下落し、 26% 以上下落しました。ビットコインはわずかに回復し、4.8%下落した。

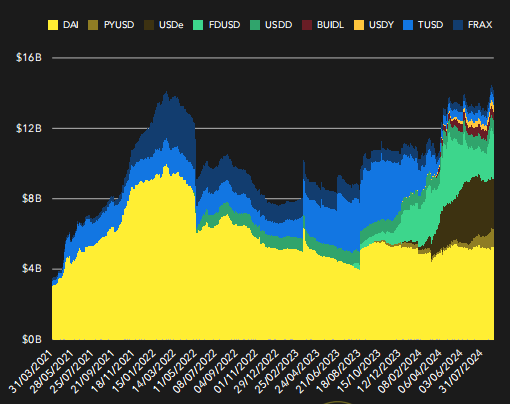

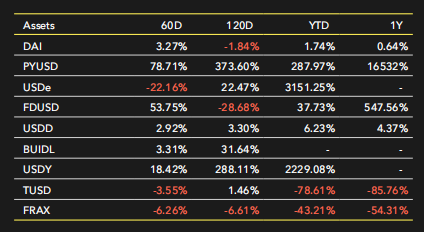

DAIは変動なし、PYUSD、USDe、BUIDLなどが今年急成長

データソース: CoinGecko、DefiLlama

USDTとUSDCを除くと、DAIは3番目に大きく最大の分散型ステーブルコインであり、その市場価値は過去1年間ほとんど変わっていません。

過去の期間で急速に成長したステーブルコインは、PYUSD、USDe、FDUSD、USDY です。 PYUSD の市場価値は過去 1 年間で 16532% 増加し、最近も良好な成長の勢いを維持しています。 USDeは今年に入って3151%も上昇しましたが、最近は市場の影響を大きく受けており、時価総額は大きく下落しています。

BUSD の代替として、FDUSD もバイナンスの支援を受けて過去 1 年間で 547% 成長しました。 RWA のリーダーの 1 つである USDY も今年急速に成長しました。現在の RWA リーダーとして、BUIDL の市場価値は5 億ドルを超えています。

BUIDLは他のステーブルコインとは異なる有価証券であることに注意してください。

ステーブルコインの総数は 200 近くあり、時価総額上位 5 つが 96% 以上を占めています。

データソース: デフィラマ

現在、暗号通貨市場にはさまざまな規模の 193 種類のステーブルコインがあり、そのほとんどは市場価値が 1 億ドル未満で、市場価値が 10 億米ドルを超えるステーブルコインは 5 つだけです。

しかし、全体の2.6%を占めるこれら5つのステーブルコインは、ステーブルコインの市場価値全体の96.11%を占めています。

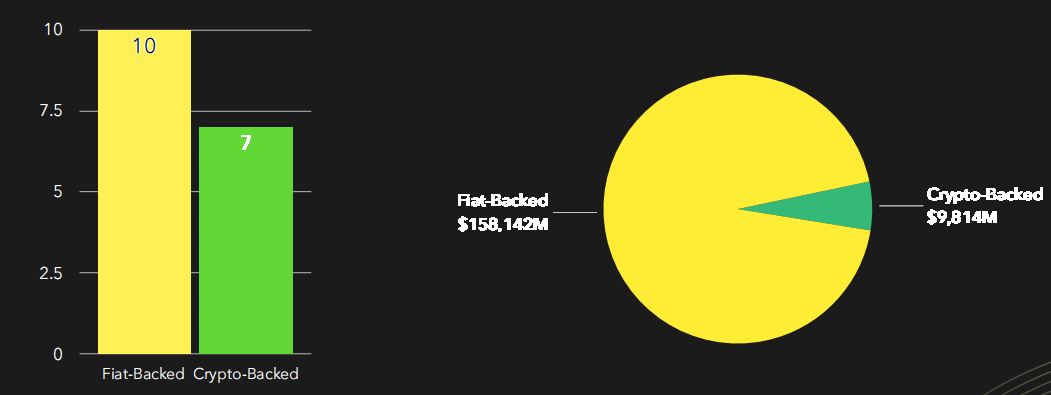

主要なステーブルコインの大部分は法定通貨によって裏付けられています

データソース: デフィラマ

時価総額が 1 億ドルを超えるステーブルコインは 17 つだけですが、これらのステーブルコインの市場シェアは 99% 近くです。これら 17 種類のステーブルコインのうち、10 種類は法定通貨によって裏付けられており、残りの 7 種類は暗号資産によって裏付けられています。

時価ベースでは、法定通貨を裏付けとしたステーブルコインが94.16%、暗号資産を裏付けとしたステーブルコインが5.84%を占めています。

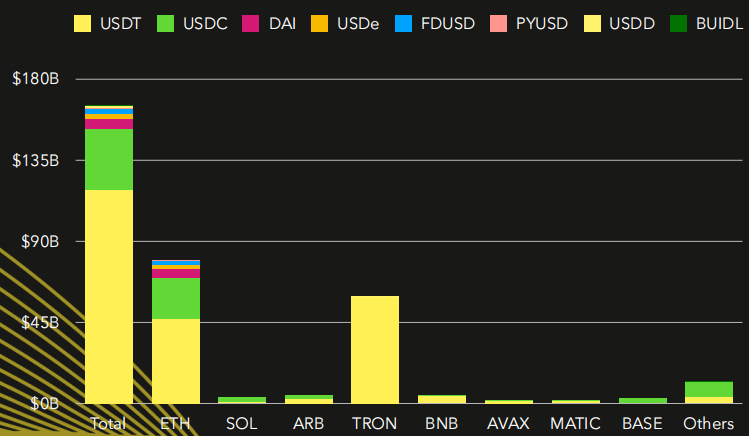

ETHとTRONのステーブルコインはサイズが同等

データソース: デフィラマ

生態学的分布の違いという点では、USDT と USDC が最も大きなレイアウトを持ち、約 80 のL1/L2 で発行されます。次に DAI が登場しましたが、他のステーブルコインは比較的少数のエコシステムに焦点を当てていました。

エコシステム自体に関して言えば、規模と種類の点で ETH が間違いなく最大のステーブルコイン発行エコシステムであり、それに僅差で TRON が続きます。生態学的分布の上位 2 つは、ステーブルコイン発行規模の 48.5% と 35.4% を占めます。

もちろん、TRON 上のすべてのステーブルコインは基本的に USDT ですが、ETH やその他の小規模なエコシステムではステーブルコインの種類がより多様であることに注意する必要があります。

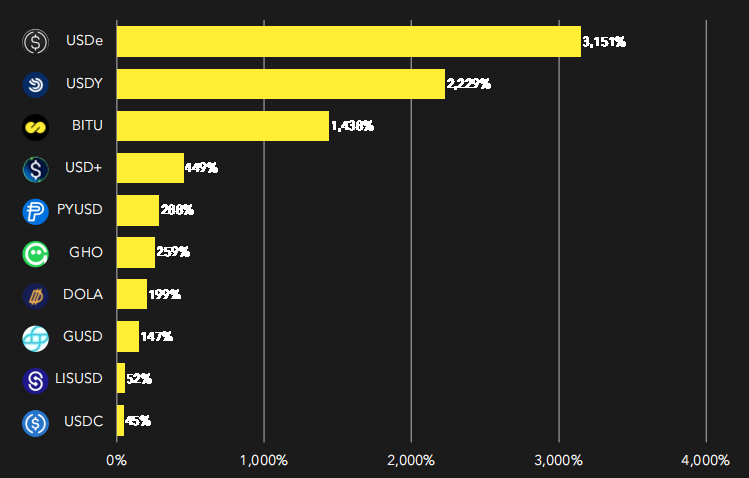

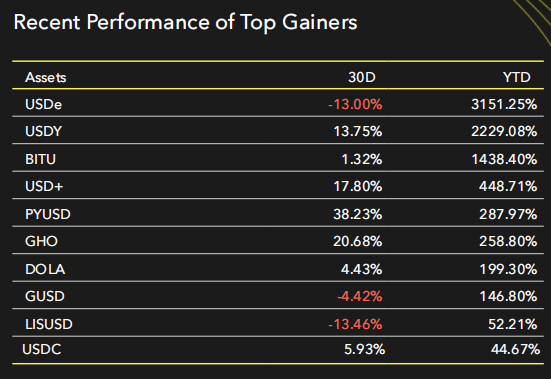

トップゲイン者: 利益のニーズが取引のニーズよりも高い

データソース: デフィラマ

今年の初め以来、時価総額が 1,000 万ドルを超え、急速に成長している上位 5 つのステーブルコインには、 USDe、USDY、BITU、USD+、PYUSD が含まれます。

これら 5 つのプロジェクトには共通点が 1 つあります。それは、ユーザーがこれらのステーブルコインを保有または指定された契約に約束することで、安定した「リスクのない収益」を獲得できるということです。

市場で目立つことができる現在のステーブルコインプロジェクトが、もはや単なる取引媒体としてのニーズではなく、より安定した収入のニーズを満たしていることを理解するのは難しくありません。

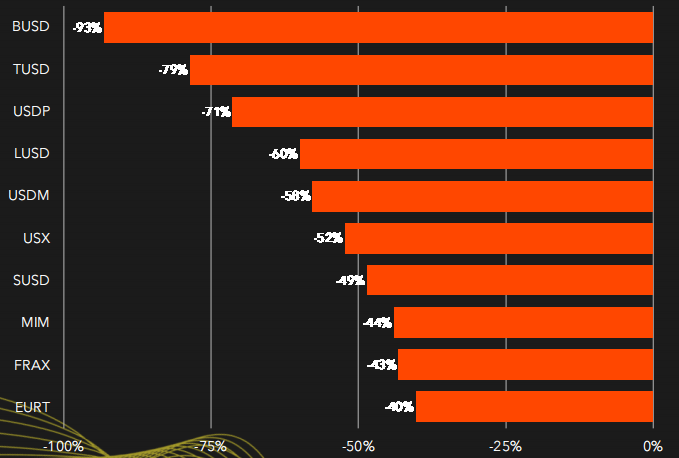

上位敗者: コンプライアンスとネイティブ DeFi の最も大きな打撃を受けた領域

BUSD の市場価値の大幅な減少は、コンプライアンス上の理由から生じています。

さらに、Top Losers のプロジェクトの半分は比較的ネイティブな DeFi プロジェクトです: LUSD (Liquidity)、USX (dForce)、SUSD (Synthetix)、MIM (Abracadabra.money)、FRAX (Frax)。

新規プレイヤー

USDe、PYUSD、BUIDL

データソース: デフィラマ

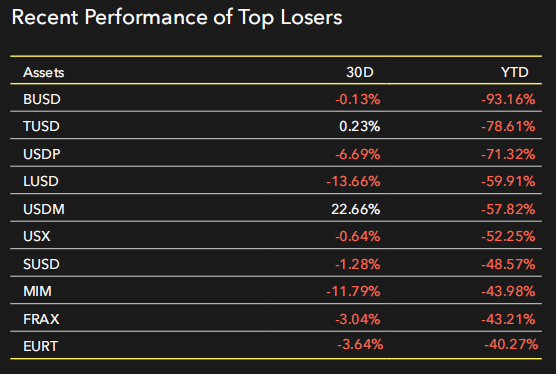

過去 1 年間で、主要な USDT、USDC、DAI とは別に、 USDe、PYUSD、BUIDL という 3 つのプロジェクトが比較的急速に成長しました。

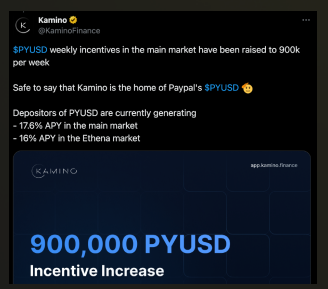

USDe は Ethena Labs によって発行されたステーブルコインです。ステーブルコインの価値サポートは、ETH (LST 資産) スポットと ETH ショート ポジションの組み合わせから得られます。また、集中型取引所に基づく市場ベースの裁定取引戦略と ETH の PoS のメリットを享受できます。

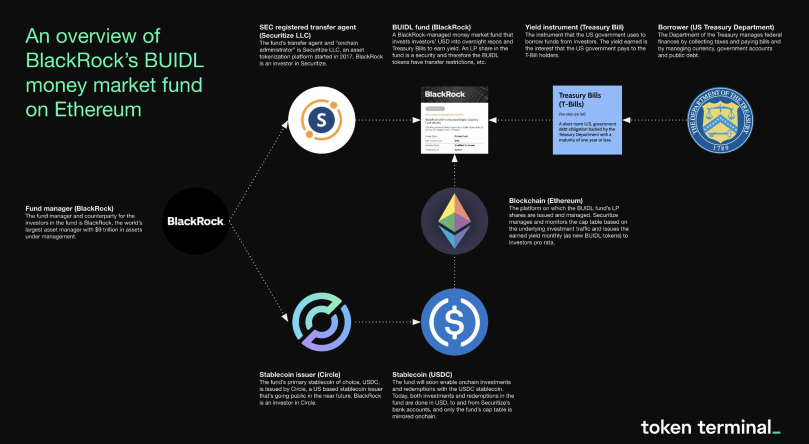

原則として、BUIDL を完全に安定通貨と見なすことはできませんが、証券として見なす必要があります。 BUIDL は、BlackRock が管理する米国債資産に基づいてチェーン上で発行される証明書にすぎません。同時に、BlackRock の信頼による承認により、BUIDL は現在、最大の RWA 暗号資産の 1 つになりました。基礎的な収入源は米国国債からの収入です。

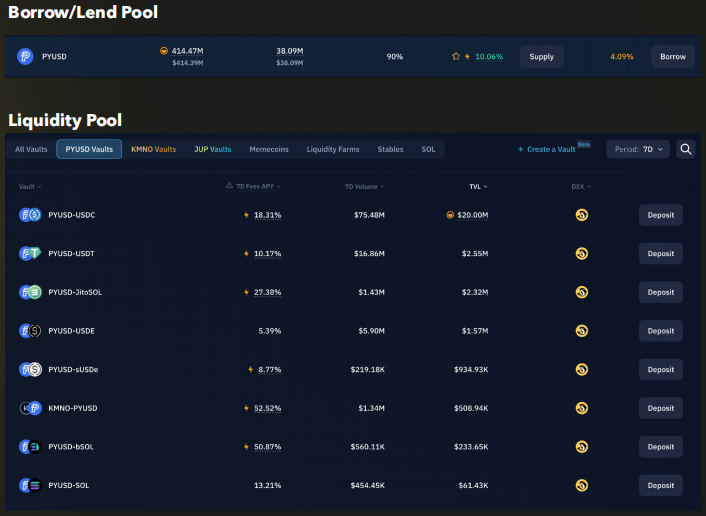

もう 1 つの急速に成長しているステーブルコインは、有名な決済会社 Paypal によって開始された PYUSD です。どちらもETH上にある他の2つの資産とは異なり、PYUSDの最近の主な成長はSolanaチェーン上で行われています。 PYUSD は毎週 100 万ドル近い収益支援を提供しています。

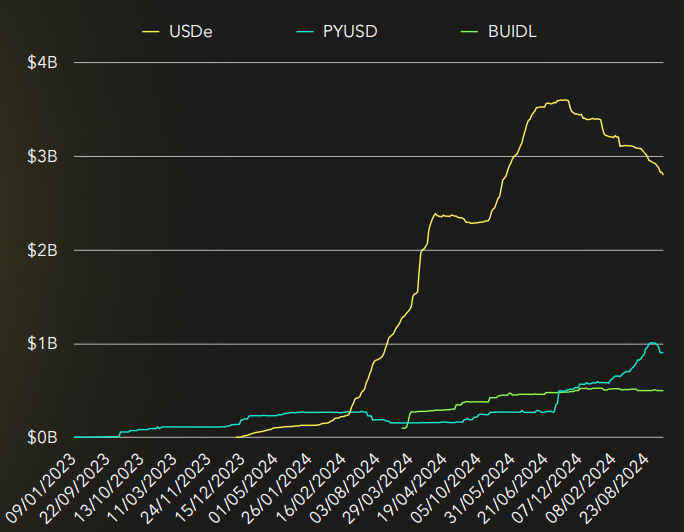

USDe

データソース: トークンターミナル

USDe の収入は、ベーシス裁定取引と担保資産からの PoS 収入によって得られます。

テーブルは USDe プロジェクトの財務諸表であり、データ ソースは Tokenterminal です。

収益は総収益データを指し、経費はユーザー (通常は sUSDe 保有者) に分配される収益の額を指し、残りはチームが所有する利益です。

USDeは今年初めに急速に成長し、当時主流通貨の資本金利裁定取引の年率リターンは非常に高く、月によってはAPYの合計リターンが40%を超える可能性もあった。 USDeもこのことから大きな恩恵を受けており、担保を使って多額の利益を得ています。チームの残りの部分を差し引くことに加えて、プロトコルは依然としてUSDeステーキングユーザーに高いAPYを提供できます。

しかし、市場が冷え込むにつれ、USDeのパフォーマンスは精彩を欠いた。規模が大きくなった後、収益データは以前ほど良くありません。

USDe の現在のステーキング利回りはわずか約 4% ですが、それに比べて ETH のステーキング利回りも約 3% です。

もちろん、USDe の成功後、同様のプロジェクトが数多く登場しました。しかし、市場低迷の中で収入源の問題を解決するのは困難であり、それはまた、この問題を解決できるプロジェクトが目立つことを意味し、さらに重要なのは持続可能な発展である。

ビルド

BUIDLファンドの運用者はブラックロックです。つまり、投資家が米ドルでファンドに投資した後、投資家の米ドルはブラックロックに引き渡されて管理されるため、投資家の実質的な取引相手はブラックロックになります。

同時に、 BlackRock が投資した会社である Securitize は、BlackRock と協力してチェーン上で BUIDL トークンを発行し、そのトークンを投資家に転送する責任を負います。チェーン上でのBUIDLトークン管理に加え、 SecuritizeはSEC登録企業であるため、BUIDLを投資家に販売、つまり自社で集客することが可能です。

BUIDL トークンは証券であり、ステーブルコインではありません。

BUIDL トークンへの投資は、関連するコンプライアンス条件を満たす必要があります。また、BUIDL トークンは現在、他のステーブルコインのようにオンチェーン アプリケーションに自由に参加できません。

PYUSD

PYUSD の急速な成長の主な理由は、公式に補助金が支給されている PYUSD の報酬であり、毎週 90 万ドルが提供されます。これにより、預金だけの APY が 2 桁に達し、ピークは 20% に近づきます。

他の安定金融機関とは異なり、PYUSD の発行額の 60% 以上がソラナ チェーンで行われています。

PYUSD ミナ リンドゥの問題は非常に単純です。補助金の報酬が削減または消滅した場合、現場の十分なサポートがなければ、 PYUSD は現在の成長と規模を維持できるでしょうか。

BITU: オンチェーンの安定性と信用における新しいパラダイム

BitU プロトコルもステーブルコイン関連のプロトコルで、最近急速に成長しており、現在のTVL は約 2,000 万ドルです。ローンチ後もBITU の収益率は安定しており、ユーザーは BITU をステーキングすることでこの収入を享受できます。

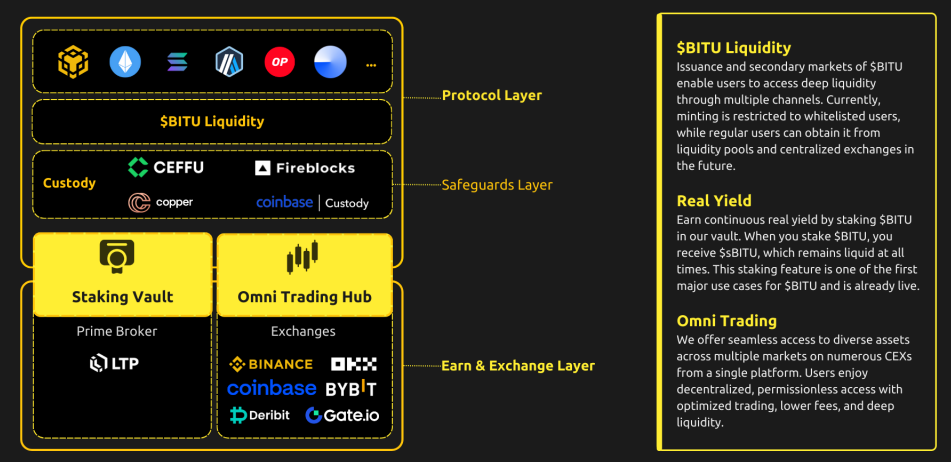

BitU プロトコルは、過剰担保された $BITU ステーブルコインを利用した分散型クレジット ネットワークおよびユニバーサル トレーディング センターです。ユーザーは、$BITU をステークして実質利益を獲得し、単一の統合されたエクスペリエンスから多くの市場にわたる豊富な流動性にアクセスできます。

BitU プロトコルを使用すると、ユーザーは $BITU を鋳造できます。$BITU は、ボラティリティ リスクを最小限に抑えてユーザーに安定した利回りを提供するように設計された、安全で健全な USD ペッグ ステーブルコインです。ユーザーは $BITU をステークし、$sBITU を受け取ることで実際の収入を得ることができます。 $BITU は、単一の取引ターミナルから複数の集中取引所に豊富な流動性を提供するユニバーサル取引ハブの担保としても使用できます。

前述したように、収益をもたらすステーブルコインの最も重要な能力は、収益の信頼性、安定性、持続可能性です。 Basis Tradingに加えて、BitU Protocol の収益源には社内融資も含まれます。市場最大のクリプトプライムブローカーの1つであるLTPは、このセグメントにおけるBitUのパートナーです。これにより、安定した収入を達成しながら資産の安全性が確保されます。

現在、BitU プロトコルは機関向けにのみ開発されています。もちろん、一般のユーザーもすぐに DEX で BITU を取得してプロトコルに参加できるようになります。

BitUプロトコル

ステーブルコインと市場の主要資産との相関関係

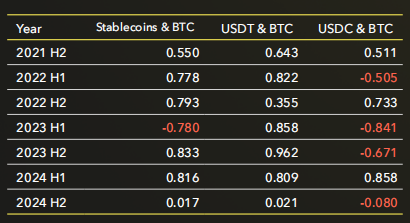

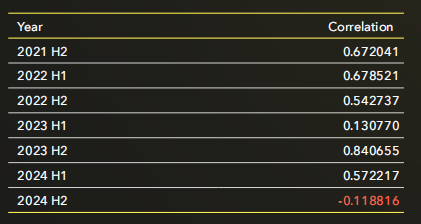

ステーブルコインとBTC価格の相関関係

データソース: CoinGecko、Defillama

BTC と USDT の時価総額は、ほとんどの場合、高い相関関係があります。これはまた、ステーブルコインの流入がBTC価格の上昇を促す重要な要因の1つであることを裏付けています。

2023年上半期の負の相関関係は主に、シリコンバレー銀行の破産申請によりUSDCが影響を受けたことによるもので、2023年上半期のステーブルコイン全体とBTC時価総額の相関関係に影響を及ぼします。

一般に、市場が良いときは、市場が悪いときよりも両者の相関が高くなります。

最近、2024 H 2 では、USDT と BTC の相関関係が非常に大幅に減少しました。その理由の 1 つは、2024 年下半期のデータが現在 8 月末までしか利用できないことである可能性があります。

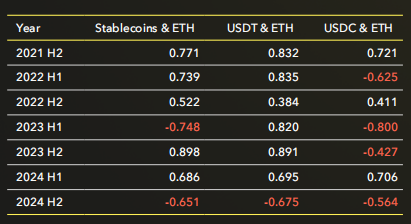

ステーブルコインとETH価格の相関関係

データソース: CoinGecko、Defillama

BTC の状況と同様に、ETH の価格と USDT の時価総額との相関関係は、ほとんどの場合比較的高くなります。

市場が低迷している場合、この 2 つの流動性は、市場が好調な場合 (2021 年下半期、 2022 年下半期、2023 年上半期)ほど良くないことは明らかです。

2024年下半期 8月末時点のデータによると、現在のETHの時価総額とステーブルコインの相関関係は負の関係となっています。ステーブルコインの市場価値は成長を続けていますが、 ETHの市場価値/価格にはそのような傾向はなく、 ETH市場にはステーブルコインの流入が見られません。

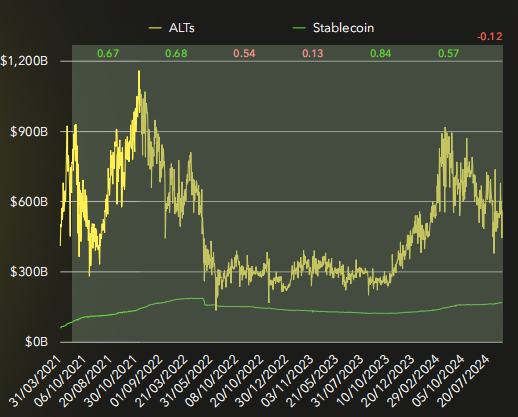

ステーブルコインとALTの相関関係

データソース: CoinGecko、Defillama

ALTとは、BTC、ETHを除いた仮想通貨の市場価値の合計、およびステーブルコイン以外の通貨の市場価値の合計を指します。

ALT は、相関係数が 2 つほど明らかではないことを除いて、BTC および ETH と同様の傾向を示します。重要な理由の一部は、ステーブルコインを主要な取引ペアとして使用していないALTが多く存在することである可能性があります。代わりに、チェーンのネイティブ トークンと照合されて流動性プールが形成されます。

2024 H 2 8 月末時点のデータでは、依然として ALT とステーブルコインの時価総額との間に負の相関関係が示されています。

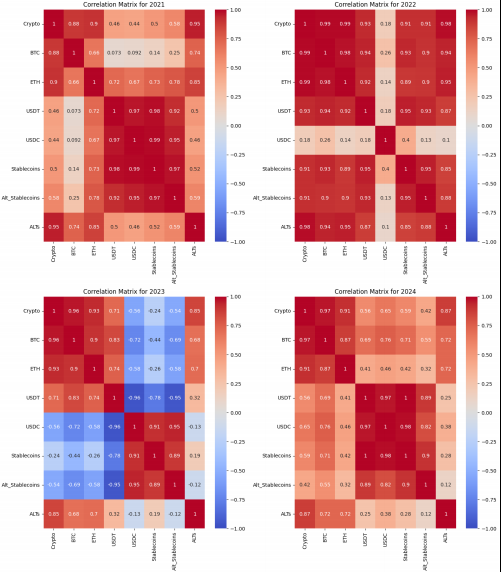

仮想通貨市場におけるさまざまな資産クラス間の相関関係

データソース: CoinGecko、Defillama、BitU

仮想通貨とは、仮想通貨市場の時価総額の合計を指します。

BTC ETH USDC USDT は、それぞれこれら 4 つの資産の市場価値の合計です。

ステーブルコインとは、ステーブルコイン資産の市場価値の合計を指します

ALT_Stablecoins は、USDT と USDC を除くすべてのステーブルコインの市場価値の合計を指します。

ALTとは、BTC、ETH、およびすべてのステーブルコインを除いた仮想通貨の市場価値の合計を指します。

BitUプロトコルについて

BitU プロトコルは、実質収益を約束できる過剰担保の $BITU ステーブルコインを活用した分散型クレジット ネットワークおよびユニバーサル トレーディング センターです。単一の統合されたエクスペリエンスを通じて、複数の市場にわたって深い流動性を獲得します。

BitU プロトコルを使用すると、ユーザーは $BITU を鋳造できます。$BITU は、ボラティリティのリスクを最小限に抑えながら信頼性の高い利回りを提供するように設計された、安全で回復力のある USD ペッグ ステーブルコインです。ユーザーは $BITU をステークし、実際のリターンとして $sBITU を受け取ることができます。 $BITU は、単一の取引ターミナルを通じてさまざまな集中取引所に豊富な流動性を提供するユニバーサル取引センターの担保としても使用できます。

ウェブサイト: bitu.io

Twitter: x.com/BitU_Protocol

Discord: discord.com/invite/4 bRBGvCTan