TORNからMKR、COMPまで、DeFiフォーセットは最終的に経済モデルにロールアップしました

過去 2 日間で、DeFi 分野で 2 つの出来事が静かに起こりました。これは、Maker と Compound という 2 つの主要プロジェクトの今後の発展に大きな影響を与える可能性があります。

3月14日と15日、MakerとCompoundは、これら2つのプロジェクトのトークン経済モデルを完全に変革することを目的として、それぞれのフォーラムにガバナンス提案を相次いで提出した。

メーカー:MKRからstkMKRへ

まず Maker について話しましょう。この提案はリスク管理チームのメンバーである monetsupply.eth によって提案されました。Cosmos、stkAAVE、xSUSHI からいくつかの設計ロジックを借用しました。中心的な内容は次のとおりです。MKR を Maker の直接ガバナンス トークンとして stkMKR に置き換えます。具体的には:

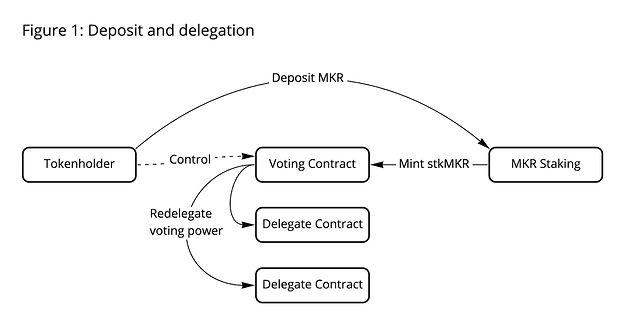

まず、ユーザーはガバナンス契約で MKR を誓約して stkMKR を取得できます。stkMKR は譲渡不可であり、ユーザーの議決権と誓約された MKR 株式を償還する権利を表します。

第二に、以前の MKR の買い戻しと破棄のメカニズムを放棄します。買い戻しによる MKR は破棄されなくなりますが、担保された MKR の収入として収益プールに直線的に流入します。これは、stkMKR の各単位に対応する MKR の数を意味します。論理的には xSUSHI の自動複利メカニズムと同様に、徐々に成長していきます。

第三に、Cosmos や stkAAVE と同様に、ユーザーは MKR のステーキングを解除するときに一定時間のロックアップ期間を待つ必要があります。この期間中、stkMKR は破棄され、対応する MKR はエスクロー契約に移管されます。つまり、この期間中、ユーザーは収入と議決権を享受できなくなります。ユーザーは、ロックアップ期間が終了した後にのみ自分の MKR を引き換えることができますが、もちろん、ロックアップ期間中に気が変わって、stkMKR と引き換えにすぐに MKR を再ステークすることもできます。

monetsupply.eth は次のように説明しています。これらの経済モデルの詳細を変更することで、以下のような効果が期待されます。:

1 つは、ガバナンスへの参加を奨励できることです。このメカニズムはユーザーの投票を直接奨励するものではありませんが、MKR をステーキングする潜在的な利点により、コミュニティ全体の参加率が向上すると予想されます。

2 番目に、MKR の付加価値の物語を改善します。より具体的な APR 数値と循環供給量の削減により、買戻しおよびバーン モデルと比較して市場全体のセンチメントが改善されます。また、monetsupply.eth が収入額を概算してみたところ、MKR の 50% を担保にした場合の stkMKR の利回りは約 3.25%、MKR の 20% を担保にした場合の stkMKR の利回りは約 5.5% となります。

第三に、ガバナンスのセキュリティを向上させます。収入をステーキングすることは客観的に見て MKR 融資の魅力を低下させ、ロックアップ期間の存在はガバナンス攻撃を効果的に防止し、その実行コストを増大させることができます。同時に、CEX やその他の集中型サービスプロバイダーに損害を与える可能性もあります。 MakerDAO の分散化効果 参加してください。

第四に、合意信用の欠如に対する耐性を向上させます。市場の暴落や市場再編の際には、ロックアップ期間の存在により一部の MKR が市場から締め出される可能性があり、一部の MKR 保有者は最前線の債券オークションに参加できなくなります。

コンパウンド: さようなら、流動性マイニング

Compound 改善提案は、コミュニティ貢献者 tylerether.eth によって提案されました。その中心的な内容は次のとおりです。現在の流動性トークンのインセンティブを段階的に停止し、金利インセンティブモデルに切り替える。

DeFi 開発の歴史に詳しい友人なら、2020 年の夏に Compound が革新的に流動性マイニング プランを開始したことを覚えているかもしれませんが、予期せぬ効果により無数のプロジェクトが追随することになり、それ以来、このラウンドの DeFi 嵐が始まりました。

しかし、tylerether.eth の見解では、Compound が依存している流動性インセンティブは現在、より「投機的な」流動性を引き寄せており、これらの流動性ファンドは対応する COMP インセンティブを受け取った直後に売却することを選択することがよくあります。これは、「COM を実際のユーザーに配布する」という Compound の本来の目的に反しており、実際のユーザーが受けるべき COMP のメリットを薄め、コミュニティの利益を損なうことになります。

しかし、融資市場にとって、インセンティブの欠如もまた望ましいものではありません。なぜなら、それは市場に十分な流動性を欠かせ、特に新しい市場の立ち上げ後(つまり、新しい市場の立ち上げ後)に市場全体の運営を阻害する可能性があるからです。通貨)時間。

この目的を達成するために、tylerether.eth は独自の改善計画を策定しました。詳細は次のとおりです。

まず、現在の COMP インセンティブを 2 段階で停止し、まず 3 月 18 日にオンチェーン インセンティブを 50% に削減し、次に 4 月 15 日にインセンティブを完全にゼロに削減します。

第二に、金利モデルをさらに改善します。既存のジャンプレートモデルとパラメーターは安定した通貨市場にはうまく適用できますが、不安定な通貨市場には必ずしも適用できるわけではないからです。現在の最適とは言えない金利モデルでは、借り手と貸し手の双方の利益のバランスをとることが難しく、市場の流動性の規模が制限されています。

第三に、代替インセンティブ プランを導入します。金利モデルのアップグレードが完了した後、Compound は新しいインセンティブ プランを使用して、新しいトークンの貸付市場を開始する必要があります。もちろん、このインセンティブは、一部の既存の市場でも使用できます。流動性が不十分。 tylerether.eth は、この新しいインセンティブ プランのいくつかの設計アイデアについて言及しました。n か月間、年利 Y% で新しい市場にインセンティブを与えますが、インセンティブを目標サイズ X に制限します。たとえば、年利 8% です。 COMP 預金プールを 1 年間動機付けるために金利が使用されますが、この 8% はプール内の 1,000 万米ドルの流動性にのみ適用され、残りの流動性の金利は市場の需要と供給によって決まります。 。

ビジネス革新が弱い、経済モデルを最適化する?

一つ強調しておきたいのは、monetsupply.eth と tylerether.eth によって提案された 2 つの提案は、当面まだガバナンスのプロセスにあり、可決されて発効するかどうかは不明です。特に後者については、私は個人的にその試みを肯定しますが、それでも短期的には実装が難しいと考えています。

比較的言えば、Maker コミュニティにおける monetsupply.eth の提案の方が明確であり、参考となる十分な過去の事例があります。 Compound とは対照的に、tylerether.eth の提案は、金利モデルの改善や新しいインセンティブ プランのパラメータ設定などの点でまだ詳細が不十分であり、また、流動性インセンティブを停止するという動きはあまりにも過激であり、これは間違いなく、エコシステム内の複数の役割の利益に影響することになるが、合意に向けては、将来の開発の影響を慎重に評価する必要がある。

客観的に言えば、Curve と比較すると、Maker と Compound の経済モデルは確かに少し単純です。そのため、トークンの投資心理と市場状況を改善するために経済モデルを調整することで、2 つの主要なプロトコルに改善の余地も与えられています。 TORN の経済モデルをアップグレードした後、流通市場の「離陸」をすぐに実現した Tornado.cash の事例を思い出させますが、プロトコル自体に関しては、Maker と Compound の試みは間違いなく間違っていません。

しかし、私の個人的な認識に関する限り、旧来の DeFi プロジェクトが次々と経済モデルに焦点を移しているのを見るのは、少々恥ずかしいことです。プロジェクトを総合的に発展させるには経済モデルの設計も非常に重要ですが、個人的にはビジネスロジックやプロダクト機能の革新がプロジェクトのビジネスの根幹や外への展開力を左右すると今でも認識しています。 、経済モデルの変更は、システム内の最適化に似ています。

確かに、DeFi は今最高の状態ではなく、しばらくの間、驚くべき新しいアイデアを十分に目にすることができませんでしたが、市場に出回っているこれらの主要な DeFi プロジェクトを振り返ると、そのほとんどは実際には最後のサイクルで生まれました。私たちは依然として DeFi の将来を強く信じていますが、おそらく市場が新しい種を育てるにはしばらく時間が必要でしょう。