Vitalik力挺算法穩定幣,DeFi真魂踏上復興之路?

- 核心觀點:Vitalik Buterin提出算法穩定幣是「真正的DeFi」的核心觀點,引發了對穩定幣風險結構、治理模式及擺脫美元依賴的深度討論,市場現有項目在實踐其理念時面臨合規、資本效率與用戶採納等多重挑戰。

- 關鍵要素:

- Vitalik定義了兩種「真DeFi」算法穩定幣模式:一是純粹由ETH等原生資產超額抵押,二是由高度分散化的RWA超額抵押,核心在於解耦中心化風險。

- 他主張穩定幣應逐步擺脫對單一法幣(尤其是美元)的錨定,向基於多樣化指數的「購買力穩定」迭代,以應對主權貨幣貶值風險。

- MakerDAO轉型為Sky Protocol並推出USDS,雖實現RWA多元化,但其儲備中近60%為USDC,且引入資產凍結功能,引發了關於背離DeFi抗審查原則的爭議。

- Liquity及其穩定幣LUSD/BOLD堅守ETH本位與治理最小化,V2通過用戶自設利率、支援流動性質押代幣及循環槓桿,提升了資本效率和永續性。

- Reflexer的RAI不錨定法幣,採用PID算法追求價格低波動,但負利率機制和複雜模型導致用戶認知障礙與流動性匱乏,發展受限。

- Nuon等「平價幣」嘗試錨定生活成本指數以實現購買力穩定,為高通膨地區提供新選擇,但其高度依賴預言機數據,存在被操縱和技術實現風險。

- 當前算法穩定幣整體仍面臨資本效率、流動性不足和用戶體驗等桎梏,但其代表的去中心化、抗審查理念被視為DeFi發展的關鍵方向。

原文作者:Jae,PANews

「真正的DeFi」應該是什麼樣?當以太坊聯合創始人Vitalik Buterin將票投給演算法穩定幣,一場關於風險、治理與貨幣主權的反思被重新點燃。

一則推文,足以撼動一個價值千億美元的敘事。

2月9日,Vitalik Buterin發推拋出一個擲地有聲的觀點:演算法穩定幣才是「真正的DeFi」。

這並非對目前穩定幣格局的技術微調建議,而是一次對DeFi底層邏輯的權威正名。在USDT、USDC等中心化穩定幣佔據絕對主流的今天,Vitalik的言論猶如一枚深水炸彈,讓沉寂已久的演算法穩定幣賽道重回聚光燈下。

穩定幣風險解耦及去美元化詮釋「真DeFi」標準

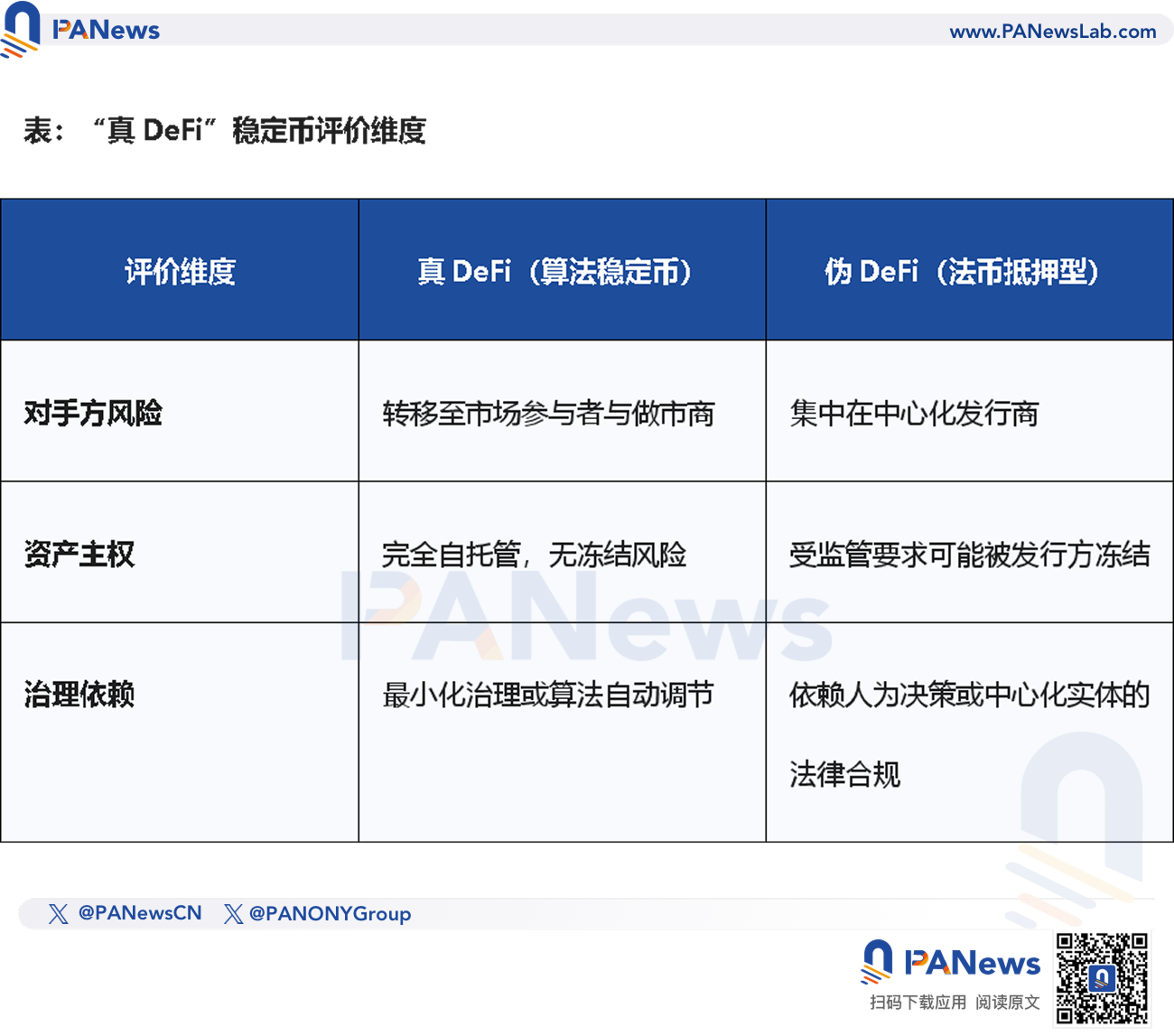

Vitalik對「真實DeFi」的定義建立在對風險結構的解耦之上,他將演算法穩定幣分為兩種模式。

第一類,純粹的原生資產抵押。協議以ETH及其衍生資產作為抵押物。即使系統中99%的流動性來自於CDP(抵押債倉)持有者,其本質是將美元側的交易對手方風險(Counterparty Risk)轉移給市場參與者和做市商。

這就沒有可以被凍結的銀行帳戶,也沒有會突然倒閉的中心化機構。

第二類,高度多元化的RWA(真實世界資產)抵押。協議即便引入RWA(現實世界資產),但只要透過資產分散化與超額抵押來對沖單一資產失效的風險,就能被視為風險結構的顯著優化。

如果一個演算法穩定幣能夠保證:任何單一RWA的佔比都不超過系統的超額抵押率,那麼即使其中一項資產發生違約,穩定幣持有者的本金就依然是安全的。

更具前瞻性的觀點是,Vitalik主張穩定幣逐步擺脫對美元的錨定。隨著主權貨幣在長期可能面臨的貶值風險,穩定幣應該逐漸向更具普適性的、基於多樣化指數的記帳單位迭代,來降低對任何單一法幣,特別是美元的依賴。

這也意味著穩定幣的內涵正在發生演變,例如從「價格穩定」轉向「購買力穩定」。

針對Vitalik對演算法穩定幣的定義,PANews梳理了市場中最符合這些標準的項目,但普遍面臨著用戶獲取的困境,這或許也是Vitalik再次為這類項目搖旗吶喊的原因。

USDS:「屠龍少年終成惡龍」,主流化擴張引爭議

Vitalik發推過後,初代演算法穩定幣龍頭MakerDAO的協議代幣MKR價格一度大漲18%。

令人玩味的是,其轉型後的SKY代幣的價格卻波瀾不驚,這種背離本身就是一種市場態度的表達。

作為DeFi發展史上最具代表性的協議之一,MakerDAO在2024年8月正式更名為Sky Protocol,並推出了新一代穩定幣USDS,完成了名為「Endgame」的終局轉型。

USDS被定位為DAI的升級版,是Sky的旗艦級產品。截至2月12日,USDS已迅速成長為全加密市場第三大穩定幣,市值超百億美元。

表面上看,這是DeFi巨頭的一次成功進化。深層次來看,這卻是一場代價高昂的「成年禮」。

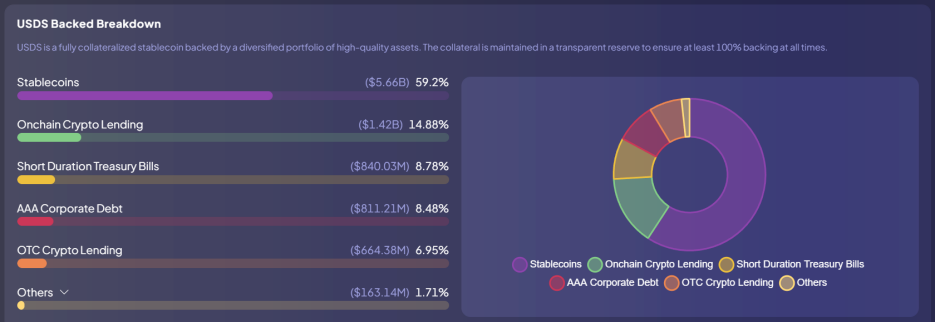

USDS的收益主要來自於底層資產的多元化配置。Sky透過Star模組化生態,也就是子DAO將抵押物分配到包含短期國債與3A級企業債在內的RWA中。

從風險分散的角度來看,這符合Vitalik的第二類演算法穩定幣標準,但問題出在資產結構上的重心偏移。

雖然USDS邁出了資產多元化的步伐,但儲備中穩定幣(USDC)的佔比近六成,遠高於超額抵押的部分(20%)。

這意味著,USDS的底層價值支撐,本質上高度依賴於另一個中心化穩定幣。因此,協議的轉型始終伴隨著爭議。

更讓DeFi原教旨主義者難以接受的是,協議引入了「凍結功能」。這一設計允許Sky在收到法律指令或發生安全事故時,遠端凍結用戶錢包中的USDS。

對於Sky而言,這是應對全球監管的務實妥協:沒有合規,就沒有主流採用。從技術層面來看,USDS的凍結功能旨在對抗駭客與洗錢等非法活動,讓其在監管眼中成為一個合規的金融工具。

但對於DeFi信徒而言,這是不可饒恕的「割地賠款」。部分社群成員認為,Sky已經背棄DeFi最初的反審查承諾,一旦賦予協議凍結資產的權力,USDS實質上就與USDC無異。

顯然,協議正朝著Vitalik所期待的方向漸行漸遠。相比如今的Sky和USDS,市場或許更加懷念當年的MakerDAO與DAI。

LUSD/BOLD:堅守ETH本位,追求治理最小化

如果說Sky選擇了向外擴張,那麼Liquity選擇了向內深潛。

Vitalik曾多次給予Liquity高度評價,其呈現了協議」治理最小化「的領先形態,在設計上幾乎消除了對人為治理的依賴。

Liquity發行的穩定幣LUSD/BOLD完全由ETH及其流動性質押代幣(LST)背書,是Vitalik第一種演算法穩定幣分類中最典型的代表。

Liquity V1透過其開創性的110%最低抵押率與剛性贖回機制,奠定了其在ETH抵押類穩定幣中的權威地位,但V1也面臨著資本效率和流動性成本的權衡:

- 零息利率:用戶只需在借款時支付一次性的借貸費(通常為0.5%),而無需償還隨著時間累積的利息。雖然0利息對借款人極具吸引力,但為了維持LUSD的流動性,協議必須不斷支付獎勵(如增發LQTY代幣),這種模式在缺乏長期可持續性。

- 110%最低抵押率:透過即時清算系統(穩定性池),Liquity實現了比競爭對手更高的資本效率。如果ETH價格下跌,系統會優先使用穩定性池中的LUSD抵消壞帳並分配抵押品。

- 硬贖回機制:任何持有LUSD的用戶都能按1美元的固定價值在協議中贖回等值的ETH。這為LUSD創造了一個硬性的價格地板,即使在極端行情下也可以保持錨定。

然而,單一抵押品限制也是一把雙刃劍。由於LUSD僅支援ETH抵押,在以太坊質押率不斷攀升的趨勢下,用戶面臨著巨大的機會成本,也就是在借款的同時無法獲得質押收益。這導致LUSD的供應量在過去兩年中持續萎縮。

為了解決V1的局限性,Liquity推出了V2版本及新一代穩定幣BOLD,其核心創新在於引入了「用戶自設利率」。

在Liquity V2中,借款人能夠根據自己的風險承受能力自行設定借款利率。協議會根據利率高低對債倉進行排序,債倉利率越低,被優先「贖回」(平倉)的風險越高。

- 低利率策略:適合對資金成本敏感但願意承擔被提前贖回風險的用戶。

- 高利率策略:適合希望長期持有倉位、抵禦贖回風險的用戶。

這套動態博弈的機制允許系統在無需人工干預的情況下自動尋找市場平衡:借款人為了避免在ETH低迷時被動失去抵押品,會傾向於設定更高的利率,而這些利率直接流向BOLD的存款人,從而在不依賴代幣排放的情況下創造了真實收益 。

此外,V2也打破了單一資產的限制,增加了對wstETH與rETH的支援。透過這種方式,用戶能夠在獲得BOLD流動性的同時,繼續賺取質押獎勵。

更重要的是,V2還引入了「一鍵乘數」功能,允許用戶利用循環槓桿將其對ETH的敞口提升至11倍,大幅提高了系統的資本效率。

Liquity的進化,是演算法穩定幣從理想主義邁向實用主義的堅實一步。

RAI:工業思想驅動的貨幣實驗,持幣機會成本過高

如果說Liquity是務實派,那麼Reflexer則是不折不扣的理想派。

協議發行的穩定幣RAI不掛鉤任何法幣,其價格透過一套源自工業控制領域的PID演算法來調節。

RAI追求的並非1美元的固定價格,而是極低的價格波動性。

當RAI的市場價格偏離其內部的「贖回價格」時,PID演算法會自動調整贖回率,也就是系統內的有效利率。

- 正向偏離:市場價 > 贖回價 → 贖回率變為負數 → 贖回價格下降 → 借款人債務減少,激勵其鑄造並賣出RAI以獲利。

- 負向偏離:市場價 < 贖回價 → 贖回率變為正數 → 贖回價格上升 → 借款人債務增加,激勵其在市場上買回RAI以平倉。

儘管獲得Vitalik多次讚譽,RAI的發展之路卻佈滿荊棘。

- 用戶認知障礙:RAI被戲稱為「放血幣」,因其長期存在的負利率現象往往讓RAI持有者的資產價值隨時間持續縮水。

- 流動性匱乏:由於不錨定美元,RAI在支付與交易場景中難以被廣泛採用,其作為抵押品的用途僅侷限於狹窄的極客圈層。

- 計算複雜:相較於Liquity恆定的1美元掛鉤,RAI的PID調節模型對投資者而言難以建立預測模型。

RAI證明了演算法穩定幣在理論上的優雅,也暴露了在用戶採納上的殘酷現實。

Nuon:錨定購買力指數的平價幣,高度依賴預言機

隨著全球通膨壓力的加劇,一種更激進的穩定幣範式Flatcoins(平價幣)或將興起。這類穩定幣的目標不是掛鉤一張紙幣,而是錨定真實的生活成本或購買力。

傳統穩定幣(USDT/USDC)的購買力在通膨環境下是在縮水的。假設美元每年的購買力下降5%,持有傳統穩定幣的用戶實際上在承受隱性的資本損失 。相比之下,Flatcoins透過追蹤獨立的生活成本指數(CPI),動態調整其面值。

以首個基於生活成本(Cost of Living)的Flatcoin協議Nuon為例,其將透過接入經鏈上驗證的即時通膨數據,動態調整錨定目標。

- 目標資產:一籃子包含食品、住房、能源和交通的消費指數。

- 購買力平價:如果索引數據顯示美國生活成本上漲了5%,Nuon的目標價格也會相應上漲5%,從而保證持有者手中的1枚Nuon在未來仍能買到同等數量的商品與服務。

- 機制邏輯:Nuon採用超額抵押機制,當通膨指數變動時,演算法會自動調整鑄造/銷毀邏輯,保障持有者的實際價值不被侵蝕。

對於身處土耳其、阿根廷等高通膨國家的居民而言,傳統的美元穩定幣雖然可以緩解本幣貶值的壓力,但依然無法躲過美元通膨的「隱秘稅收」。Flatcoins的出現則為抗通膨、維持購買力提供了一個非美元、去中心化的新選擇。

儘管Flatcoins的設計理念極具前瞻性,但在實踐中卻蘊含著巨大的技術風險。生活成本指數的構成相當複雜,其數據真實性主要取決於預言機系統的穩健性。

然而,通膨數據的鏈上化過程活成為攻擊者的溫床,任何針對數據源的微小操縱,都有可能直接導致Flatcoins持有者的購買力瞬間蒸發。

此外,Flatcoins的動態平衡需要充足的流動性支援。在極端行情下,套利者是否願意維持一個不斷上漲的錨定目標仍有待觀察。

Flatcoins是演算法穩定幣敘事的一次大膽躍遷,但從概念到採用,中間橫亙著技術與金融的深谷。

從Liquity的本位堅守,到Reflexer的貨幣實驗,再到Flatcoins的激進嘗試,演算法穩定幣的畫卷正呈現出前所未有的多樣性和思想深度。

目前,演算法穩定幣仍受困於資本效率、流動性不足和用戶體驗的桎梏,但其所代表的風險解耦、治理最小化以及貨幣主權理念,始終是DeFi的聖杯。

演算法穩定幣的復興之路,才剛剛起步。