Is Binance Still the World's Largest Exchange?

- 核心觀點:文章認為,幣安在交易所最核心的交易戰場,尤其是合約市場和資產創新方面,正面臨來自Hyperliquid等對手的結構性挑戰,其定義行業標準的話語權正在被削弱。

- 關鍵要素:

- 合約交易流水方面,Hyperliquid在近期波動行情中的爆倉金額一度超過幣安,且吸引了一批高淨值交易大戶。

- 主流幣流動性上,Hyperliquid展示的BTC合約訂單簿在價差和深度上已不遜於甚至局部優於幣安。

- 在新資產擴展上,幣安在傳統金融資產(如股票代幣)的佈局進度慢於Gate、Bitget等競爭對手。

- Hyperliquid通過鏈上執行和開放架構,在交易透明度、公平性及資產上線靈活性上構成了差異化優勢。

- 行業對新資產首發和價格發現的默認選擇正在多元化,幣安過往的絕對主導地位受到衝擊。

原創 | Odaily 星球日報(@OdailyChina)

作者|Azuma(@azuma_eth)、Mandy(@mandywangETH)

長期以來,幣安總是被冠以加密世界「宇宙第一大所」的稱號,但最近一段時間,我開始對這個早已固化在散戶心智中的標籤,產生越來越強烈的懷疑。

當然,憑藉公鏈、生態、錢包與 VC 版圖構成的龐大矩陣,幣安依然是當下 Crypto 行業影響力覆蓋面最廣的超級平台——這一點並無爭議。

真正值得重新審視的,是另一個更核心的問題:在交易所最本質、也最重要的戰場——交易本身,尤其是體量大、手續費高、決定價格中樞的合約市場,幣安是否穩坐行業第一?是否還擁有對其他對手難以撼動的絕對優勢?而在其它戲份領域的創新引領上,是否有超過幣安的存在?

之所以提出這個問題,並不是因為某個短期數據變化,而是因為最近接連出現的幾件小事——單看或許並不起眼,但放在一起,卻正在持續鬆動我對幣安市場地位的既有認知。

合約交易流水遭遇挑戰

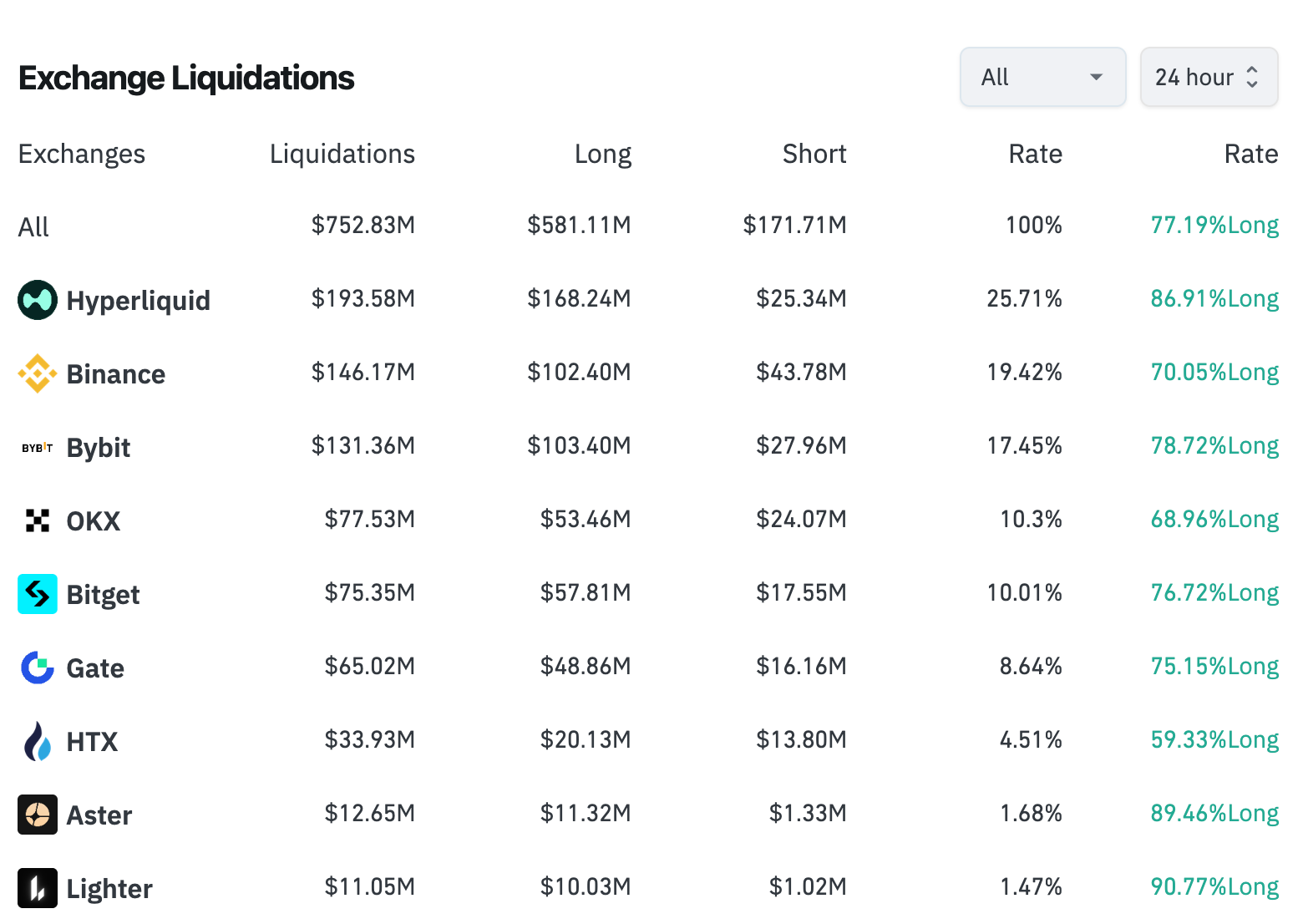

一是在最近幾天的波動行情中,Hyperliquid 的爆倉數據已完成了對幣安的反超。如下圖所示,最近 24 小時 Hyperliquid 的爆倉金額約為 1.93 億美元,幣安則為 1.46 億美元。

Odaily 註:數據取自 Coinglass,時間截至 2 月 2 日 14:00

這裡的一個存疑點是,幣安的爆倉數據推送頻率有著每秒最多一次的限制,所以 Coinglass 等數據平台在抓取時可能會有延遲。

但從我們所觀測到的消息來看,確實有著越來越多的大戶選擇了在 Hyperliquid 上開單。典型代表如麻吉大哥、「1011 內幕巨鯨」、James Wynn、AguilaTrades、「CZ 對手盤」、「14 連勝巨鯨」、Gambler@qwatio、Low-Stack Degen 等八大金剛……你可以抨擊他們都是賭狗,但賭狗在哪,流水就在哪,而流水正是交易所的命脈。

之所以出現這種情況,是因為相較於 CEX 不可避免的「黑箱」嫌疑,Hyperliquid 的所有訂單、交易、清算和結算都在鏈上執行,天然具備著透明度及公平性優勢。去年上半年,某位多年來曾接連創立過數個知名項目的大佬(具體名字就不提了)曾在某 CEX(聲明下不是幣安)遭遇定點爆倉,損失金額上億美元,平台方卻始終未公開內部訂單匹配及清算細節。

主流幣流動性被局部反超

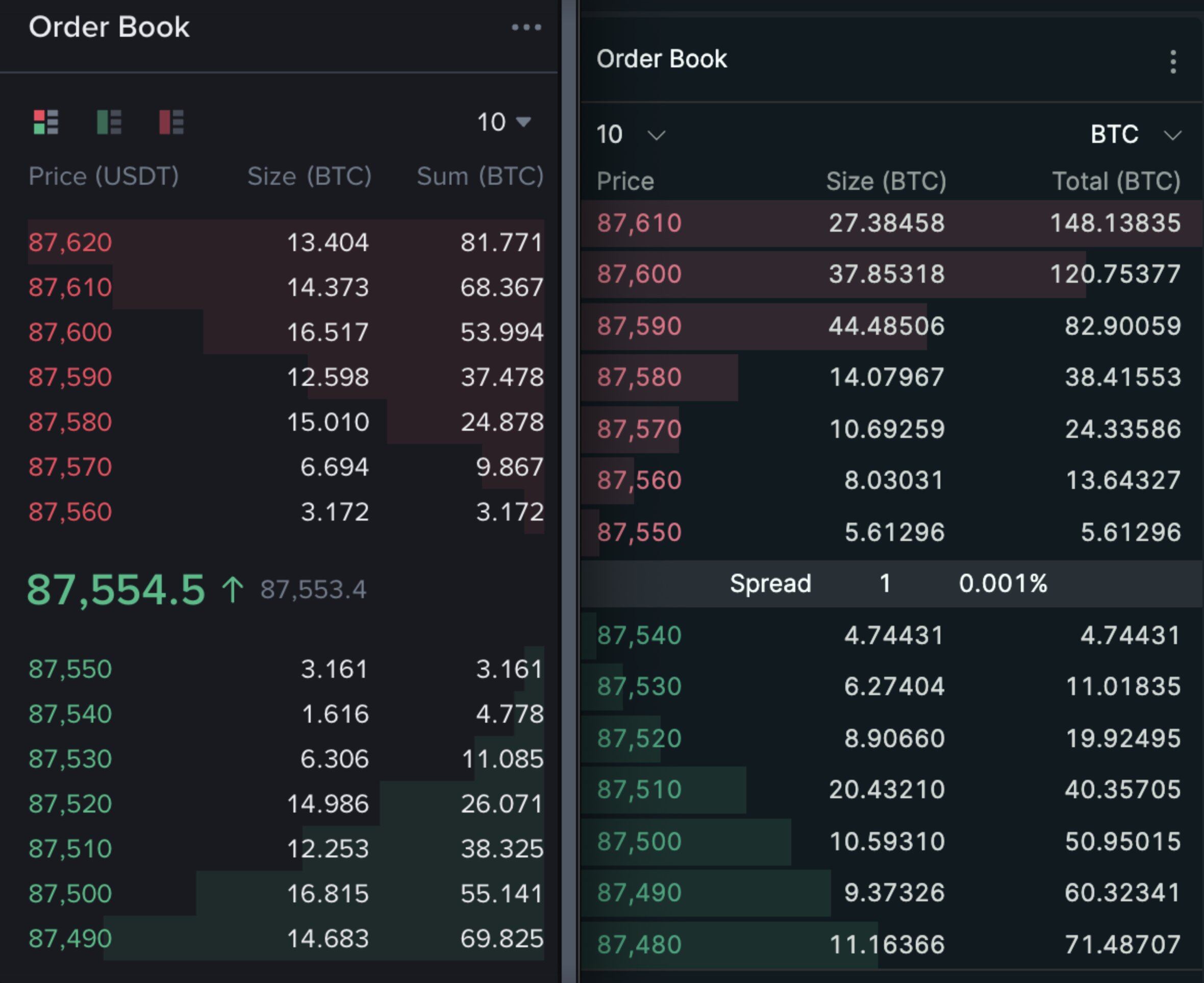

第二件事是,上週 Hyperliquid 的創始人 Jeff 曾於 X 貼出了該平台(下圖右側)與 Binance(下圖左側)上的 BTC 合約訂單簿對比。圖表顯示,Hyperliquid 上 BTC 的買賣價差更窄、掛單深度則更厚。

Jeff 由此高調宣稱:「Hyperliquid 已成為全球流動性最好的加密貨幣價格發現平台。」

這並非孤例,實時查看 ETH 和 SOL 等其他主流代幣在 Hyperliquid 和幣安上的訂單簿狀況,可發現前者的流動性表現已不遜於後者。

新標的擴展進度偏緩慢

過去一年,比起不少二線交易所,幣安在「正式上幣」層面明顯收緊節奏,把高頻試水的窗口更多交給了 Binance Alpha,但上幣後的表現許多不盡人意,而因中文 Meme 爆火,Alpha 的重心進一步向 BSC 生態傾斜。10.11 事件後,圍繞幣安上的爭議持續發酵,也讓行業對幣安的上幣路徑提出問題。

前幾天 Solana 聯創 natoly Yakovenko(toly)在 X 上批評幣安而被 CZ 取關,實際上在此之前,市場上也已出現一種聲音,Solana 生態項目的退出正在轉向 Bybit。順著這個變化看下去,幣安在未來的項目上幣首發與定價權上,未必如以往般一家獨大。

更重要的是,在加密原生資產持續低迷的當下,業界已將股票代幣、貴金屬等源自傳統金融的資產類別視為了新的突破口。但在這條路徑上,幣安的進度無論和 Hyperliquid、還是其它幾家十分積極的 CEX (Bitget、Gate、Bybit 等)相比,都稍顯緩慢。

上週一,幣安正式上線了首個幣股合約 TSLA(特斯拉),今天又緊接著上線了 INTC(英特爾)和 HOOD(Robinhood)。但與此同時,Gate、Bitget 等幣安的追逐者們正在更激進地擴展傳統資產類別,從股票代幣到貴金屬,從指數到大宗商品,競爭們已提前啟動了對潛在用戶的爭奪戰。

而在與中心化一側,Hyperliquid 早已憑藉著 HIP-3 的開放架構,以更靈活的自定義市場方式上線了包括 OpenAI、Anthropic 等 Pre-IPO 股票在內的數十種傳統資產標的,且已圍繞著此類資產累積了相當可觀的交易量 —— 傳統資產近期一度佔據了 Hyperliquid 交易量排行的半壁江山。

什麼東西變了?

把當前的論據放在一起看,其實很難得出「幣安已經失去王座」這樣的結論。幣安依然是最重要的流動性中樞。但我想真正值得警惕的,並不是幣安的份額被哪個具體的二線所短期超越,而是幣安正在最核心的交易陣地上,持續遭遇結構性挑戰。

幣安正在失去的,並不是市場份額,而是「定義交易所是什麼」的話語權。

很長一段時間裡,幣安之所以是「宇宙第一大所」,除了流動性最大,還是因為——價格發現在哪裡發生、主流資金在哪裡成交、新資產該先去哪一家交易所試水,行業默認答案都是幣安。

但當越來越多高淨值帳戶,把「可驗證、公平、可追溯」放在手續費和品牌之前,當價格發現開始在鏈上被重新組織,當新資產的實驗場逐步從交易所後台,遷移到前台可驗證的市場機制中,幣安在自己最擅長、也最核心的賽道上,遇到的不是過去那種同類對手的挑戰,而是可能帶來行業範式轉移的對手。

文章雖然講述了一些具體的品類,但背後的問題是,交易所這個物種本身最核心的價值:價格從哪裡產生,信任由誰來背書。

或許幣安該思考他們護城河還有多深了。