從Aave到Ether.fi:誰在鏈上信用體系中捕捉了最多價值?

- 核心观点:借贷协议是DeFi信用价值链中价值捕获最强的环节。

- 关键要素:

- 金库支付给借贷协议的利息超过其自身收入。

- 借贷协议收入取决于借款规模,相对稳定且可观。

- 借贷层创造的经济价值超过上游资产发行方。

- 市场影响:凸显借贷协议核心地位,挑战“分发为王”叙事。

- 时效性标注:中期影响。

作者| @SilvioBusonero

編譯| Odaily 星球日報( @OdailyChina )

譯者| 叮噹( @XiaMiPP )

隨著DeFi 世界中金庫(Vault)與策展人(Curator)的市場份額不斷提升,市場開始質疑:借貸協議是否正在被不斷壓縮利潤空間?借貸不再是好生意?

但如果將視角放回整個鏈上信用價值鏈中,結論恰恰相反。借貸協議仍佔據著這條價值鏈中最堅固的護城河。我們可以用數據來量化這一點。

在Aave 和SparkLend 上,金庫向借貸協議支付的利息費用,實際上超過了金庫本身所創造的收入。這一事實,直接挑戰了「分發即王道」的主流敘事。

至少在藉貸領域,分發並不是王。

簡單來說: Aave 不僅賺得比建構在其之上的各類金庫更多,甚至也超過了那些被用於借貸的資產發行方,例如Lido、Ether.fi。

為了理解其中原因,我們需要拆解DeFi 借貸的完整價值鏈,並沿著資金與費用的流向,重新檢視各個角色的價值捕獲能力。

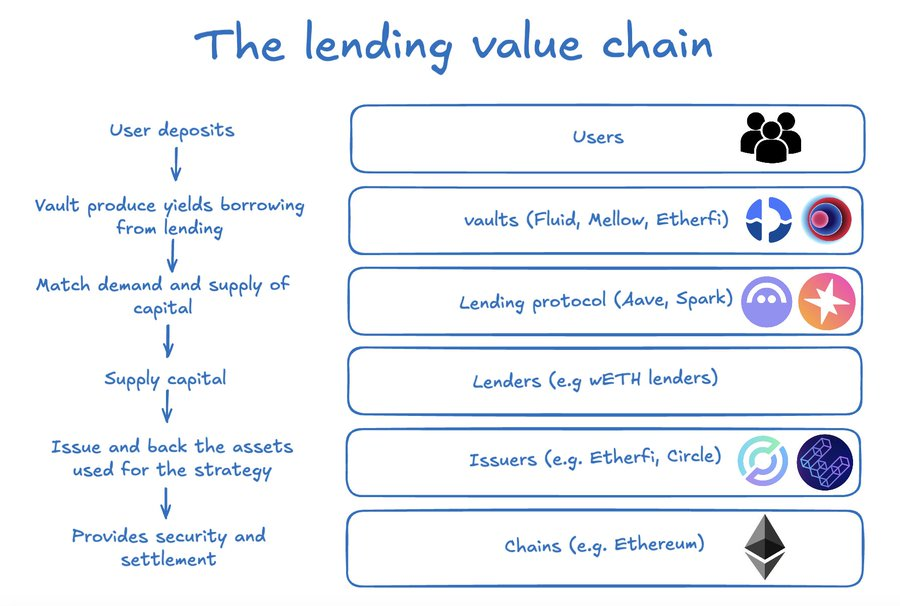

借貸價值鏈拆解

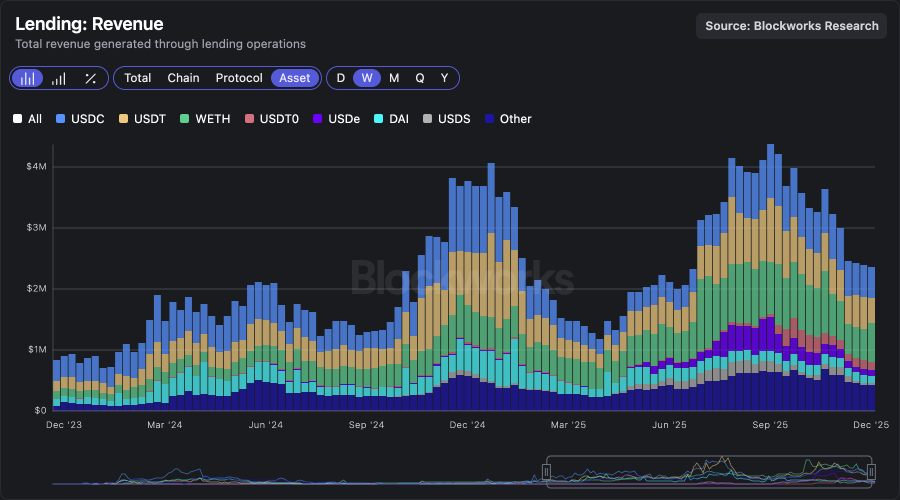

整個借貸市場的年化收入規模已經超過1 億美元。這部分價值並非由單一環節產生,而是由一整套複雜的堆疊共同構成:底層結算區塊鏈、資產發行方、資金出借者、借貸協議本身以及負責分發與策略執行的金庫。

在先前的文章中我們已經提到,目前借貸市場的大量使用場景,源自於基差交易與流動性挖礦機會,並拆解了其中的主要策略邏輯。

那麼,究竟是誰在真實地「需求」借貸市場中的資本?

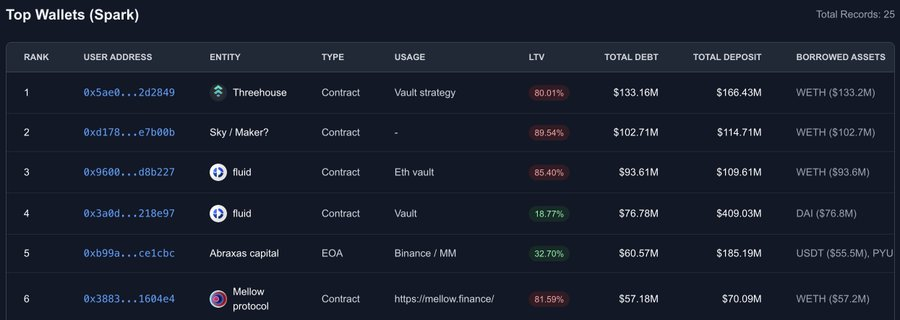

我分析了Aave 與SparkLend 上排名前50 的錢包地址,並對主要藉款方進行了標註。

- 最大的借款方是Fluid、Treehouse、Mellow、Ether.fi、Lido等各類金庫與策略平台(同時也是資產發行方)。它們掌握著面向終端用戶的分發能力,幫助用戶在無需自行管理複雜循環與風險的前提下,獲取更高收益。

- 還有一些大型機構資金方,如Abraxas Capital ,將外部資本部署進類似策略中,其經濟模型在本質上與金庫非常接近。

但金庫並不是全部。在這條連結中,至少包含以下幾類參與者:

- 使用者:存入資產,希望透過金庫或策略管理人獲取額外收益

- 借貸協議:提供基礎設施與流動性撮合,透過向借款端收取利息並抽取一定比例作為協議收入

- 出借者:資本供給方,既可能是一般用戶,也可能是其他金庫

- 資產發行者:多數鏈上借貸資產都有底層支撐資產,本身會產生收益,部分由發行者捕獲

- 區塊鏈網路:一切活動發生的底層“軌道”

借貸協議賺得比下游金庫更多

以Ether.fi 的ETH 流動性質押金庫為例。它是Aave 上第二大的借款方,未償還貸款規模約15 億美元。該策略本身非常典型:

- 存入weETH(約+2.9%)

- 借出wETH(約–2%)

- 金庫對TVL 收取0.5% 的平台管理費

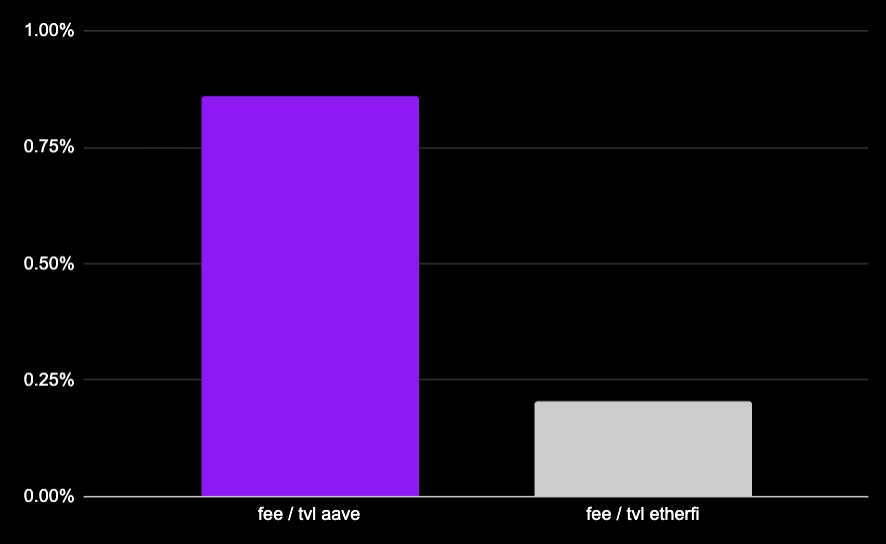

在Ether.fi 的總TVL 中,約2.15 億美元是實際部署在Aave 上的淨流動性。這部分TVL 每年為金庫帶來約107 萬美元的平台費用收入。

但同時,該策略每年需向Aave 支付約450 萬美元的利息費用(計算方式:15 億美元借款× 2% 借款APY × 15% 儲備因子)。

即便是在DeFi 中規模最大、運行最成功的循環策略之一,借貸協議獲取的價值,仍然是金庫的數倍。

當然,Ether.fi 同時也是weETH 的發行方,而這個金庫本身也在直接創造weETH 的需求。

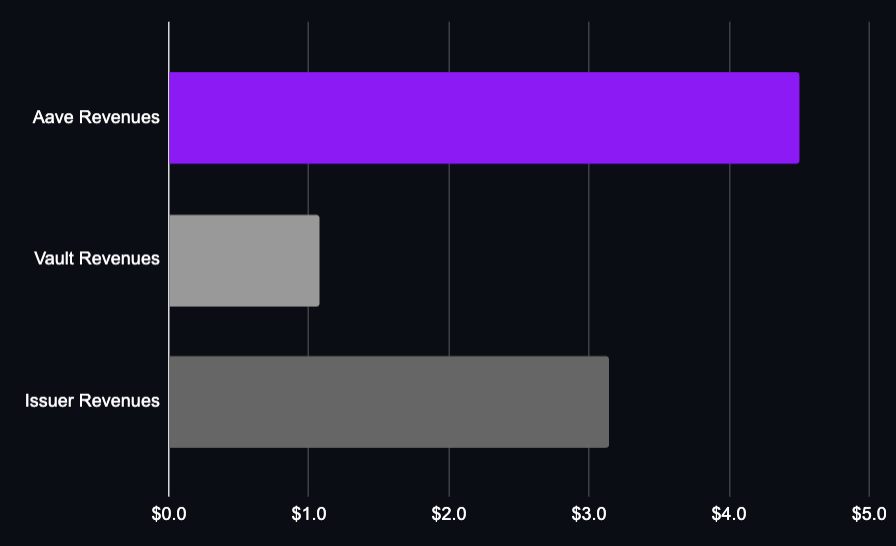

但即便將金庫策略收益+ 資產發行方收益一併考慮,借貸層(Aave)所創造的經濟價值,仍然更高。

換言之,借貸協議是整個堆疊中價值增量最大的環節。

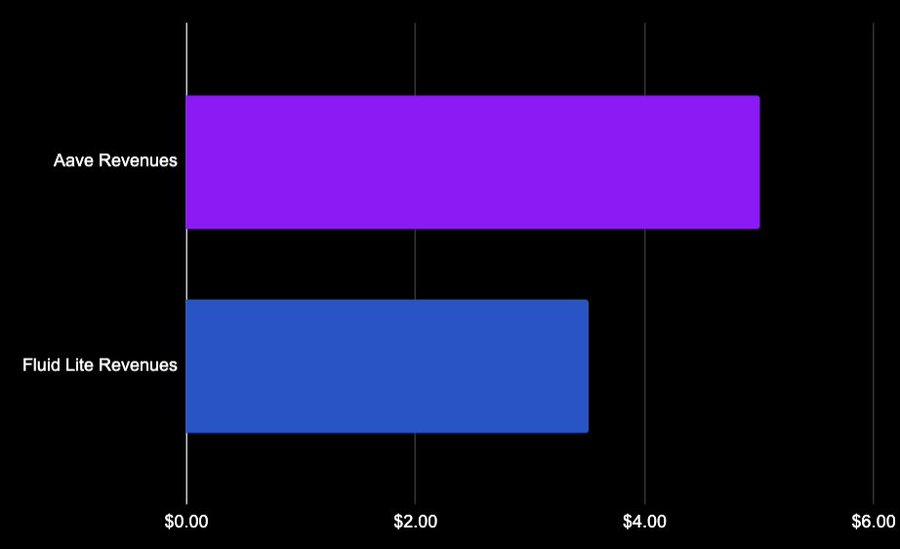

我們可以對其他常用的金庫進行同樣的分析:

Fluid Lite ETH: 20% 績效費+ 0.05% 退出費,不收平台管理費。從Aave 借入17 億美元wETH,支付約3,300 萬美元利息,其中約500 萬美元歸Aave,Fluid 自身收入接近400 萬美元。

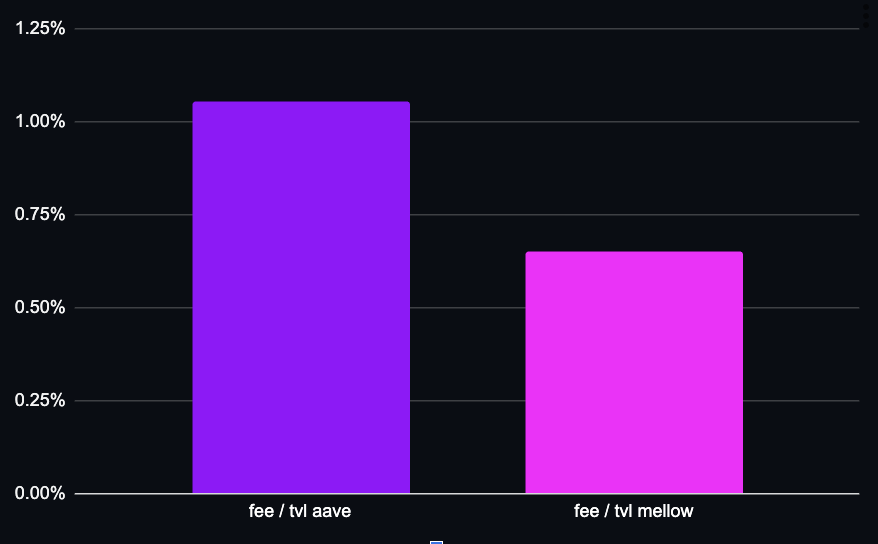

Mellow協議strETH 收取10% 績效費,借款規模1.65 億美元,TVL 僅約3,700 萬美元。我們再次看到,在TVL 維度下,Aave 捕獲的價值再次超過金庫本身。

我們再來看一個例子,在以太坊上排名第二的借貸協議SparkLend 中,Treehouse 是重要參與者之一,運行ETH 循環策略:

- TVL 約3,400 萬美元

- 借入1.33 億美元

- 僅對高於2.6% 的邊際收益收取績效費

SparkLend 作為借貸協議,在TVL 維度上的價值捕獲能力,高於金庫。

金庫的定價結構,對其本身可捕獲價值影響巨大;但對借貸協議而言,其收入更多取決於借款名義規模,相對穩定。

即便轉向以美元計價的策略,雖然槓桿率更低,但更高的利率水準往往會抵消這一影響。我並不認為結論會發生根本性變化。

在相對封閉的市場中,更多價值可能會向策展人流動,例如Stakehouse Prime Vault(26% 績效費,Morpho 提供激勵措施)。但這並非Morpho 定價機制的終局狀態,策展人本身也在與其他平台進行分發合作。

借貸協議vs 資產發行方

那麼問題來了:做Aave 好,還是做Lido 好?

這個問題比比較金庫更複雜,因為質押資產不僅自身產生收益,還會透過借貸市場間接為協議創造穩定幣利息收入。我們只能進行近似估算。

Lido 在以太坊核心市場中約有44.2 億美元資產,被用於支撐借貸頭寸,年化績效費收入約1,100 萬美元。

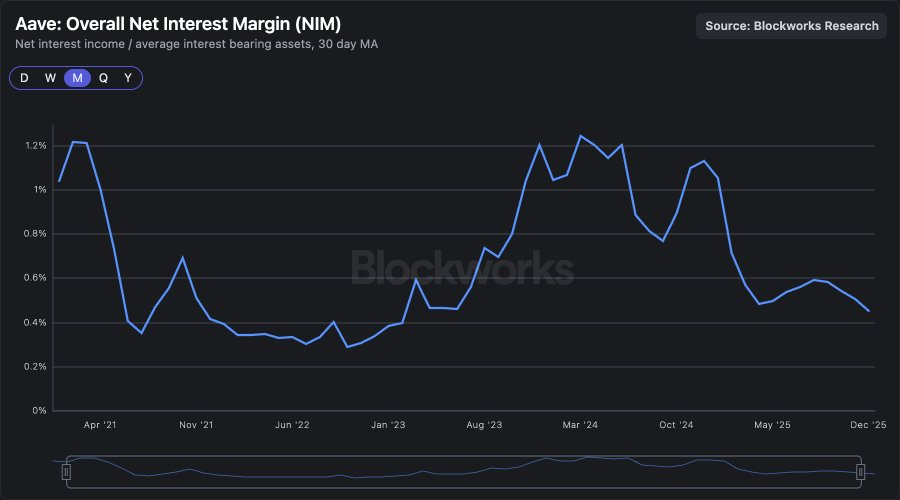

這些頭寸大致等比例支持ETH 與穩定幣借貸。以目前約0.4% 的淨利差(NIM)計算,對應的借貸收益約1700 萬美元,已經明顯高於Lido 的直接收益(而且這是歷史偏低的NIM 水平)。

借貸協議的真正護城河

如果僅用傳統金融的存款獲利模型來對比,DeFi 借貸協議似乎看起來像是低利潤產業。但這種對比,忽略了護城河真正的位置。

在鏈上信用體系中,借貸協議捕獲的價值,超過下游分送層,整體上也超過上游資產發行者。

單獨看,借貸似乎是薄利生意;但放在完整的信用堆疊中,它卻是相對於所有其他參與者——金庫、發行方、分發管道——價值捕獲能力最強的一層。