摩根大通倒戈華爾街:囤積白銀,卡片黃金,做空美元信用

- 核心观点:摩根大通正从西方纸黄金体系转向东方实物资产。

- 关键要素:

- 摩根大通将巨额白银从“可交割”转为“不可交割”。

- 伦敦市场实物交割困难,租赁利率飙升。

- 全球央行持续购金,实物需求强劲。

- 市场影响:加速实物贵金属定价权东移。

- 时效性标注:长期影响。

原文作者:sleepy.txt , 動察Beating

摩根大通,這個美元舊秩序最忠誠的「守門人」,正在親手推倒它曾經誓死捍衛的高牆。

根據市場傳聞,2025 年11 月底,摩根大通將核心貴金屬交易團隊遷往新加坡。如果說地理上的遷徙只是表象,那麼其內核,則是一次對西方金權體系的公開倒戈。

回望過去半個世紀,華爾街負責用美元建構龐大的信用幻象,而倫敦作為華爾街金權帝國在大西洋彼岸的「心臟」,則在用深埋地下的金庫維持著定價的尊嚴。兩者互為表裡,共同編織了西方世界對貴金屬的絕對控制網。而摩根大通,本該是最後的、也是最堅固的防線。

草蛇灰線,伏脈千里。就在官方對傳聞不予置評的沉默中,摩根大通完成了一次驚人的資產騰挪,約1.69 億盎司的白銀,被從COMEX 金庫的“可交割”類別悄然劃入“不可交割”類別。以銀協公開數據粗略折算,大致相當於接近10% 的全球年供應量,在帳面上被鎖死。

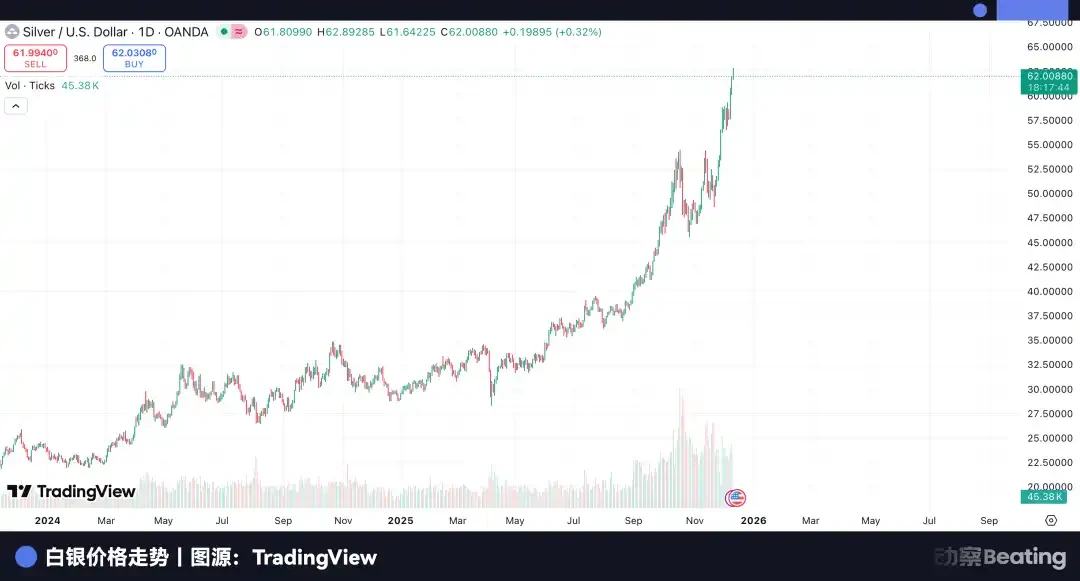

在殘酷的商業博弈中,規模本身就是一種最強硬的態度。這囤積如山的5000 多噸白銀,在許多交易員眼裡,更像是摩根大通為下一個週期爭奪定價權而提前備好的籌碼。

與此同時,幾千公里外,新加坡最大的私人金庫The Reserve 恰逢其時地啟動了二期工程,將金庫的總容量一口氣推高到了1.55 萬噸的量級。這項早在五年前就已規劃好的基礎升級,讓新加坡擁有了足夠的底氣,去承接那些從西方決堤而出的巨量財富。

摩根大通左手在西方鎖死實物的流動性,製造恐慌;右手在東方築好避風的蓄水池,坐收紅利。

促使這位巨頭倒戈的,是倫敦市場無法掩飾的脆弱。在英格蘭銀行,黃金的提貨週期從幾天被拉長到幾週,而白銀的租賃利率更是一度飆升至30% 的歷史高點。這對熟悉這個市場的人來說,這至少說明一件事:大家都在搶貨,金庫裡的實體資產開始顯得捉襟見肘。

最精明的莊家,往往也是對死亡氣息嗅覺最靈敏的禿鷹。

在這個凜冬,摩根大通展現了頂級莊家的嗅覺。它的離場標誌著那場持續半世紀、點石成金的「紙黃金」遊戲即將終結。當潮水退去,只有握緊手中沉甸甸的實物籌碼,才能拿到通往下一個三十年的船票。

煉金術的終結

一切的禍根,早在半世紀前就埋下了。

1971 年,當尼克森總統切斷美元與黃金的臍帶時,他實際上是拔掉了全球金融體系的最後一隻錨。從那一刻起,黃金從一種剛性兌付的貨幣,被降格為一種由華爾街重新定義的金融資產。

在隨後的半個世紀裡,倫敦和紐約的銀行家發明了一種精妙的「金融煉金術」。既然黃金不再是貨幣,那麼就可以像印鈔票一樣,憑空創造出無數張代表黃金的「合約」。

這就是LBMA(倫敦金銀市場協會)和COMEX(紐約商品交易平台)建立的龐大衍生性商品帝國。在這個帝國裡,槓桿就是王權。金庫裡每一塊沉睡的黃金,都對應著市場上流轉的100 張提貨單。而在白銀的賭桌上,這個遊戲甚至更加瘋狂。

這套「紙上富貴」的體系能夠運作半個世紀,完全依賴於一個脆弱的紳士協定:絕大多數投資人只是為了賺取差價,永遠不要去試圖取出那一塊沉甸甸的金屬。

然而,設計這套遊戲的人,忽略了一頭衝進房間的「灰犀牛」——白銀。

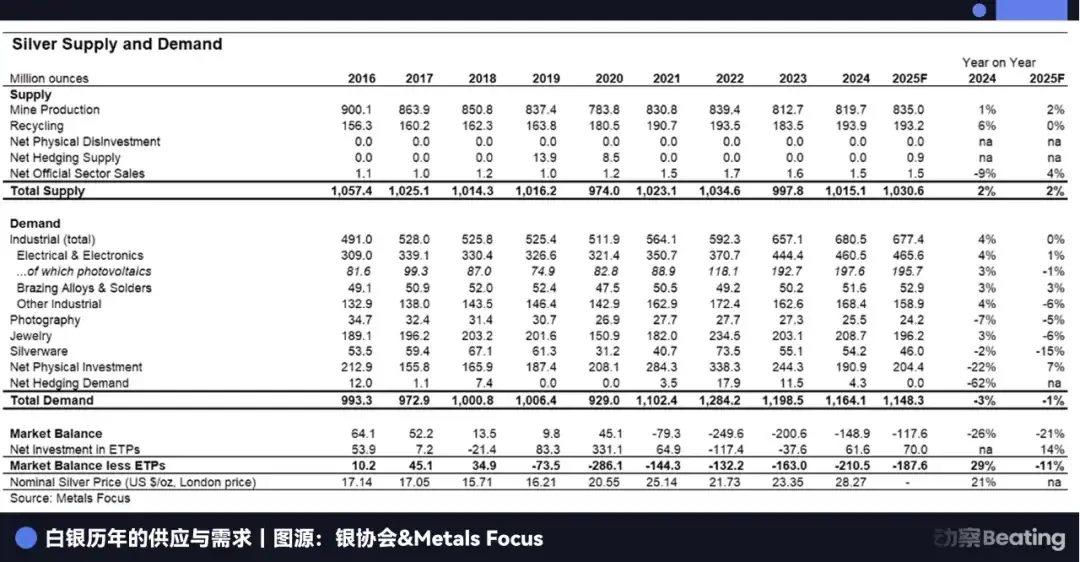

與作為永恆財富被深藏地底的黃金不同,白銀在現代工業中扮演著「消耗品」的角色。它是光伏面板的血管,是電動車的神經。根據白銀協會的數據,全球白銀市場已經連續五年處於結構性赤字,工業需求佔據了總需求的近六成。

華爾街可以用鍵盤敲出無限的美元,卻無法憑空造出一盎司用於導電的銀。

當實體庫存被實體經濟吞噬殆盡,紙面上的億萬合約就變成了無本之木。到了2025 年的這個冬天,這層窗戶紙終於被捅破了。

先亮起紅燈的,是價格的異動。在正常的期貨邏輯裡,遠期價格通常高於現貨,這叫做「正向市場」。但在倫敦和紐約,市場出現了極端的「現貨溢價」。如果你想買一張六個月後的白銀合約,那是歲月靜好;但如果你想要現在就把銀條搬回家,不僅需要支付高額溢價,還要面對長達數週的漫長等待。

英格蘭銀行的金庫外排起了長隊,COMEX 的註冊白銀庫存跌破了安全紅線,未平倉合約與實物庫存的比例一度飆升至244%。市場終於讀懂了那個可怕的現實:實體與紙合約,正在分裂成兩個平宇宙。前者屬於擁有工廠和金庫的人,後者屬於仍沉睡在舊夢裡的投機者。

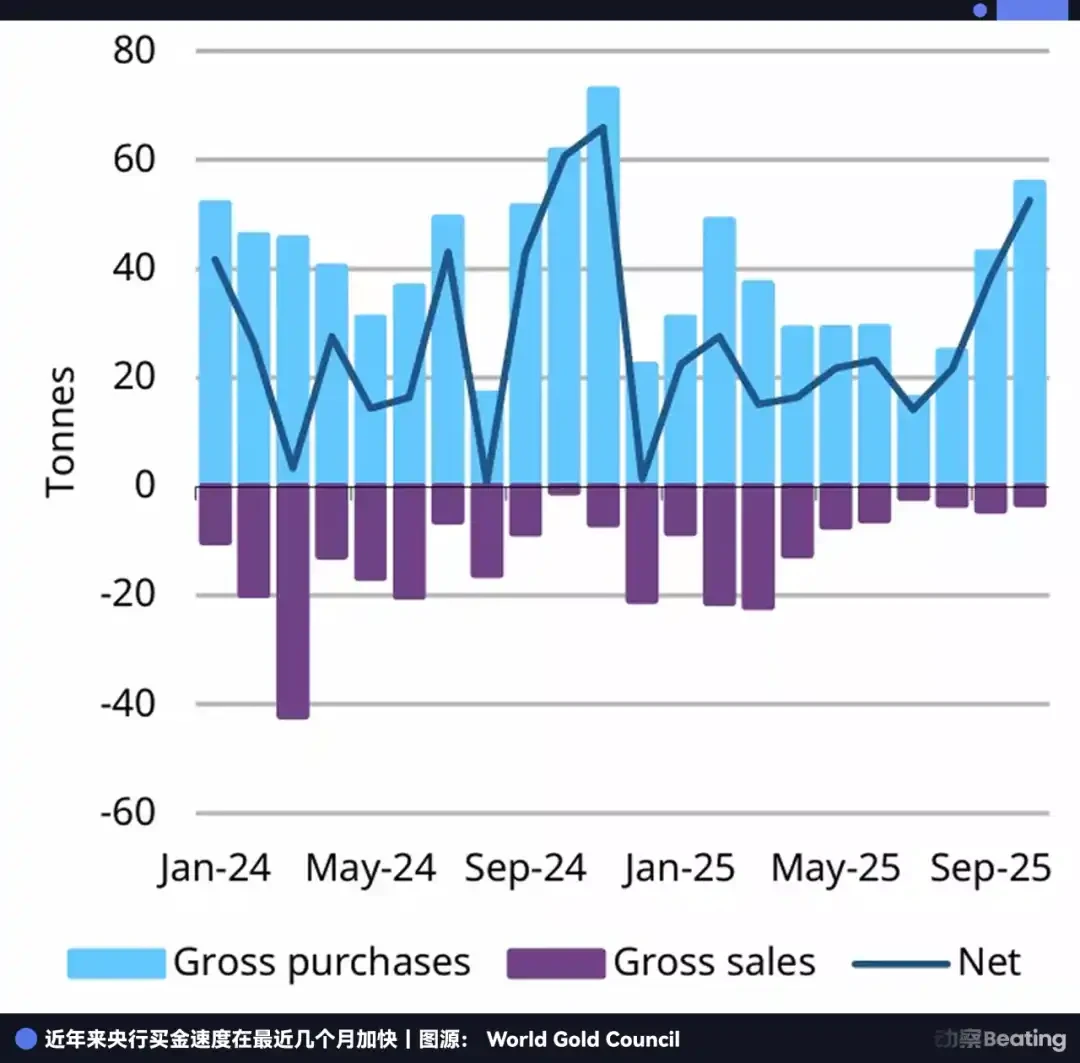

如果說白銀的短缺是因為工業巨獸的吞噬,那麼黃金的流失,則是因為一場國家級的「擠兌」。各國央行,那些曾經最堅定的美元持有者,現在正排在擠兌隊伍的最前面。

儘管2025 年的金價處於歷史高位,讓部分央行的購金速度在戰術上有所放緩,但在戰略上,「買入」依然是唯一的動作。 世界黃金協會(WGC)最新數據顯示,2025 年前10 個月,全球央行累計淨購入254 噸黃金。

讓我們來看看這份買家名單。

波蘭,在暫停購金5 個月後,於10 月突然殺回市場,單月掃貨16 噸,將黃金儲備佔比強行推高至26%。巴西,連續兩個月增持,總儲備攀升至161 噸。中國,自2024 年11 月恢復增持以來,已連續第13 個月出現在買方名單上。

那些國家不惜用寶貴的外匯換取沉甸甸的金塊並運回本國。過去,大家信任美債,因為它是「無風險資產」;現在,大家瘋搶黃金,是因為它成了對抗「美元信用風險」的唯一掩體。

儘管西方主流經濟學家仍在辯解,聲稱紙黃金體系提供了高效率的流動性,當下的危機只是暫時的物流問題。

但紙是包不住火的,現在紙也包不住金了。

當槓桿率達到100:1,而那唯一的「1」開始被各國央行堅決地搬回家時,剩下的「99」張紙合約面臨前所未有的流動性錯配。

現在的倫敦市場,正陷入典型的逼空困境,工業巨頭那邊忙著搶白銀保生產,央行這邊則在死死鎖住黃金,當成國運底倉。當所有的交易對手都要求實物交割時,建立在信用基礎上的定價模型就失效了。誰掌握了實物,誰就掌握了定義價格的權力。

而摩根大通,這個曾經最擅長玩弄紙合約的「大魔術師」,顯然比所有人都更早看到了這個未來。

比起做一個舊秩序的殉葬者,它更願意成為新秩序的合夥人。這家在過去八年因操縱市場被罰款9.2 億美元的慣犯,它的離開,絕非一次良心發現,而是一次對未來三十年全球財富流向的精準押注。

它賭的,正是「紙合約」市場的崩盤。即使不至於立刻崩盤,那層被無限放大的槓桿,也遲早要被一輪又一輪地砍掉。真正安全的,只剩下庫房裡那塊看得見摸得著的金屬。

叛變華爾街

如果把紙金銀體係比作一座燈紅酒綠的賭場,那麼在過去的十年裡,摩根大通不僅是維持秩序的保鏢,更是那個最擅長出老千的荷官。

2020 年9 月,為了了結美國司法部關於操縱貴金屬市場的指控,摩根大通支付了創紀錄的9.2 億美元和解金。在司法部披露的長達數千頁的調查文件中,摩根大通的交易員被描述為幌騙技藝的集大成者。

他們慣用的是一種極為狡猾的獵殺手法,交易員會在賣單的一側瞬間掛出數千張合約,製造出價格即將崩盤的假象,誘導散戶和高頻機器人恐慌拋售;然後在崩盤的瞬間撤單,反手在底部大肆吞帶血的籌碼。

根據統計,摩根大通的前全球貴金屬負責人邁克爾·諾瓦克(Michael Nowak)和他的團隊,在八年時間裡,數萬次地人為製造了金銀價格的瞬間崩盤與暴漲。

當時,外界普遍把這一切歸結為華爾街慣常的貪婪。但五年後的今天,當那1.69 億盎司白銀庫存這塊拼圖被擺在桌面上時,一種更陰鬱的想法開始在市場裡流傳。

在某些人的解讀中,摩根大通當年的那些「操盤」,很難再被看成只是為了多賺一點高頻交易差價。那更像是一場緩慢而漫長的吸籌,他們一邊在紙面市場上暴力壓盤,製造出價格被按住的錯覺;另一邊,在實物端悄悄把籌碼收在自己手裡。

這個曾經的美元舊秩序守護者,如今已經搖身一變,成為了舊秩序最危險的掘墓人。

在過去,摩根大通是紙白銀最大的空頭,是壓制金銀價格的天花板。但現在,隨著實體籌碼完成置換,他們一夜之間變成了最大的多頭。

市場八卦從來不少,有傳言稱近期白銀價格從30 美元向60 美元的狂飆,幕後推手正是摩根大通自己。這樣的說法當然沒有證據,卻足夠說明一件事,在很多人心裡,它已經從做空紙白銀的操盤手,變成了實物資產的最大多頭。

如果這一切推演成立,那麼我們將見證商業史上最精彩,最冷酷的一次兵變。

摩根大通比誰都清楚,美國的監管鐵拳正在寸寸收緊,那場不僅要錢甚至可能要命的紙合約遊戲已經玩到了盡頭。

這也解釋了為什麼它對新加坡如此情有獨鍾。

在美國,每一筆交易都可能被AI 監管系統標記為可疑;但在新加坡,在那些不屬於任何國家央行的私人堡壘裡,黃金和白銀是完全去政治化的。這裡沒有長臂管轄,只有對私有財產的極致保護。

摩根大通的這場突圍,也絕非孤軍奮戰。

就在傳聞發酵的同一時間,華爾街的頂層共識已經悄悄達成。雖然沒有物理上的集體搬遷,但在策略上,巨頭們完成了驚人的同步轉向,高盛將2026 年的金價目標激進地定在了4900 美元,美國銀行甚至直接喊出了5000 美元的天價。

在紙黃金主導的年代,這樣的目標價聽起來像是天方夜譚;可如果我們把視角拉回到實物,看央行的購金節奏、看金庫裡的庫存變化,這個數字就開始有了被當真討論的空間。

華爾街的聰明錢正在悄悄挪位置,少做一點黃金空頭,多加一點實物頭寸,手裡的美債未必會全拋,但黃金、白銀和其他實物資產,正在被一點點地塞進投資組合裡。摩根大通的動作最快、最絕,因為它不僅想活下去,還想贏。它不想陪著紙黃金帝國一起沉沒,它要帶著它的演算法、資本和技術,去那個不只黃金,還有未來的地方。

問題在於,那個地方已經有了自己的主人。

當摩根大通的私人飛機降落在新加坡樟宜機場時,向北眺望,它會發現一個更龐大的對手,早已在那裡築起了高牆。

浪奔浪流

當倫敦的交易員們還在為紙黃金的流動性枯竭而焦慮時,幾千公里外的上海黃浦江畔,一個龐大的實物黃金帝國早已完成了它的原始積累。

它的名字,叫做上海黃金交易平台(SGE)。

在西方主導的金融版圖裡,SGE 是個徹頭徹尾的異類。它拒絕了倫敦和紐約那種建立在信用合約上的虛擬遊戲,從誕生之日起,就死守一條近乎偏執的鐵律:實物交割。

這四個字,如同一枚鋼釘,精準地釘在了西方紙黃金遊戲的七寸。

在紐約COMEX,黃金往往只是一串跳動的數字,絕大多數合約在到期前都會平倉。但在上海,規則是「全額交易」和「集中清算」。

這裡的每一筆買賣,背後都必須有真正的金條躺在金庫裡。這不僅消滅了無限槓桿的可能性,更讓「做空黃金」的門檻變得極高,因為你必須先借到真正的黃金,才能把它賣出去。

2024 年,SGE 交出了一份驚人的成績單,全年黃金交易量達到6.23 萬億元,比2023 年增長了49.9%;交易額飆升至34.65 萬億元,增幅接近87%。

當紐約COMEX 的實體交割率甚至不到0.1% 時,上海黃金交易平台已成為全球最大的實體黃金蓄水池,源源不絕地吸收全球的存量黃金。

如果說黃金的流入是國家的戰略儲備,那麼白銀的流入則是中國工業的「生理慾望」 。

華爾街的投機客可以用紙合約來對賭價格,但作為全球最大的光伏和新能源製造基地,中國的工廠主不要合約,他們必須拿到真正的白銀才能開工。這種剛性的工業需求,讓中國成為了全球最大的貴金屬黑洞,源源不絕地吞噬西方的存量。

這條「西金東移」的路,繁忙而隱密。

以一根金條的旅程為例。在瑞士的提契諾州,全球最大的幾家黃金精煉廠(如Valcambi、PAMP)正日夜不休地運作。它們正在執行一項特殊的「換血」任務,將從倫敦金庫運來的400 盎司標準金條熔化、提純,然後重鑄成1 公斤重、純度為99.99% 的「上海金」標準條。

這不僅是物理形態的重鑄,更是貨幣屬性的更迭。

一旦這些金條被熔煉成1 公斤的規格,並被打上「上海金」的戳記,它們就幾乎不可能再回流到倫敦市場。因為要運回去,就必須再次熔煉、再次認證,成本極高。

這意味著,黃金一旦向東流去,就如同江水入海,再無回頭之日。浪奔浪流,萬裡滔滔江水永不休。

在全球各大機場的停機坪上,印有Brink's、Loomis 或Malca-Amit 標誌的裝甲車隊,正是這場大遷徙的搬運工。它們將這些重鑄後的金條,源源不絕地填進了上海的金庫,成為了新秩序的實體基石。

掌握了實物,就掌握了話語權。這正是SGE 掌門人餘文建一再強調建立「上海金」基準價的戰略深意。

長久以來,全球黃金定價權被牢牢鎖在倫敦下午3 點的定盤價裡,因為那是美元意志的體現。但上海正試圖切斷這個邏輯。

這是一場最高維度的戰略對沖。當中國、俄羅斯、中東等國家開始形成一個「去美元化」的隱形聯盟時,他們需要一種新的通用語言。這種語言不是人民幣,也不是盧布,而是黃金。

上海,就是這種新語言的翻譯中心。它正在告訴世界,如果美元不再可信,那麼請相信放在自家倉庫裡的真金白銀;如果紙合約可能違約,那麼請相信一手付錢一手交貨的上海規則。

對摩根大通來說,這既是巨大的威脅,也是無法忽視的機會。

向西,它已經回不去了,因為那裡只有枯竭的流動性和收緊的監管;向東,它必須面對上海這個龐然大物。它無法直接征服上海,因為那裡的規則不屬於華爾街,那裡的城牆太厚。

最後的緩衝帶

如果說上海是東方實體資產帝國的「心臟」,那麼新加坡,就是這場東西方對決的「前線」。它不只是一個地理上的中繼站,更是西方資本在面對東方崛起時,精心挑選的最後一道防線。

新加坡,這個城市國家正在用一種近乎瘋狂的投入,將自己打造成21 世紀的「瑞士」。

坐落在樟宜機場跑道旁的Le Freeport,是觀察新加坡野心的最佳窗口。這個擁有獨立司法地位的自由港,在物理和法律意義上都是一個完美的「黑箱」。在這裡,黃金的流動被剝離了所有繁瑣的行政監管,從飛機落地到金條入庫,整個過程都在一個完全封閉、免稅且極度隱私的閉環中完成。

同時,另一座名為The Reserve 的超級金庫,自2024 年起就已嚴陣以待。這座佔地18 萬平方英尺的堡壘,設計總容量高達1.55 萬噸。它的賣點不僅是厚達一公尺的鋼筋混凝土牆,更是新加坡政府賦予的特權──對投資等級貴金屬(IPM)完全免徵消費稅(GST)。

對於像摩根大通這樣的做市商來說,這是無法拒絕的誘惑。

但如果只是因為稅收和金庫,摩根大通大可選擇杜拜或蘇黎世。它最終落子新加坡,背後藏著更深晦的地緣政治算計。

在華爾街,直接將業務核心從紐約搬到上海,無異於「投敵」,這在當前波詭雲諤的國際政治氣候下無異於是自殺。他們急需一個支點,一個既能觸及東方龐大的實體市場,又能讓他們在政治上感到安全的避風港。

新加坡,正是這個不二之選。

它扼守著馬六甲海峽,連結倫敦的美元流動性,又觸達上海和印度的實體需求。

新加坡不僅是避風港,更是連結兩個分裂世界的最大中轉站。摩根大通試圖在這裡建立一個日不落的交易閉環:在倫敦定盤,在紐約對沖,在新加坡囤貨。

然而,摩根大通的如意算盤並非沒有漏洞。在亞洲定價權的競爭中,它繞不開一個最強勁的對手——中國香港。

很多人誤以為香港在這一輪競爭中已經掉隊,但事實恰恰相反。中國香港擁有新加坡無法複製的核心王牌:它是人民幣出海的唯一通道。

透過「黃金滬港通」,香港金銀業貿易場(CGSE)直接與上海黃金交易平台連通。這意味著,在香港交易的黃金,可以直接進入中國內地的交割體系。對於那些真正想要擁抱中國市場的資本來說,中國香港不是「離岸」,而是「在岸」的延伸。

摩根大通選擇了新加坡,押注的是「美元+實物」的混合模式,試圖在舊秩序的廢墟上建立一個新的離岸中心。而匯豐、渣打等老牌英資行,則繼續重倉香港,押注的是「人民幣+實物」的未來。

摩根大通以為自己找到了一個中立的避風港,但在地緣政治的絞肉機裡,從來沒有真正的「中間地帶」。新加坡的繁榮,本質上是東方經濟外溢的結果。這艘看似獨立的豪華遊艇,其實早已被鎖死在東方大陸的引力場中。

當上海的引力變得越來越大,當人民幣計價黃金的版圖不斷擴張,當中國的工業機器不斷吞噬掉市場上的實物白銀時,新加坡或許將不再是一個中立的避風港,摩根大通,也將不得不再做出一次命運的選擇。

週期的重啟

關於摩根大通的傳聞,最終可能會有一個官方的解釋,但這不再重要。在商業世界裡,敏銳的資本總是在第一時間感知到地殼的震動。

這次震動的震源,不在新加坡,而在全球貨幣體系的深處。

過去五十年,我們習慣了由美元信用主導的「紙合約」世界。那是一個建立在債務、承諾和無限流動性幻覺之上的時代。我們曾以為,只要印鈔機在轉動,繁榮就可以永續。

但現在,風向徹底改變了。

當各國央行不惜代價將黃金運回本國,當全球的製造業巨頭開始為了爭奪最後一塊工業白銀而焦慮,我們看到的是一種古老秩序的回歸。

世界正從虛無縹緲的信用貨幣體系,緩慢但堅定地回歸到看得見、摸得著的實體資產體系。在這個新體系裡,黃金是衡量信用的尺度,白銀是衡量產能的標尺。它們一個代表了安全的底線,一個代表了工業的極限。

在這場漫長的大遷徙中,倫敦和紐約不再是唯一的終點,東方不再只是單純的製造工廠。新的遊戲規則正在製定,新的權力中心正在形成。

那個由西方銀行家定義金銀價值的時代,正慢慢消亡。黃金與白銀沉默不語,卻回答了所有關於時代的問題。