把人人網做倒閉的陳一舟,轉身投出了美國第一家加密銀行

- 核心观点:SoFi成为首家加密银行。

- 关键要素:

- 2022年获全国性银行牌照。

- 2025年重启加密货币交易。

- 存款两年增长18倍。

- 市场影响:开创银行与加密融合新模式。

- 时效性标注:长期影响

原文作者:Sleepy.txt

11 月,美國金融科技巨頭SoFi 宣布向所有零售客戶全面開放加密貨幣交易。這距離它拿到美國全國性銀行牌照不過三年時間,如今,它成了美國第一家真正意義上的「加密銀行」,甚至還在準備2026 年推出美元穩定幣。

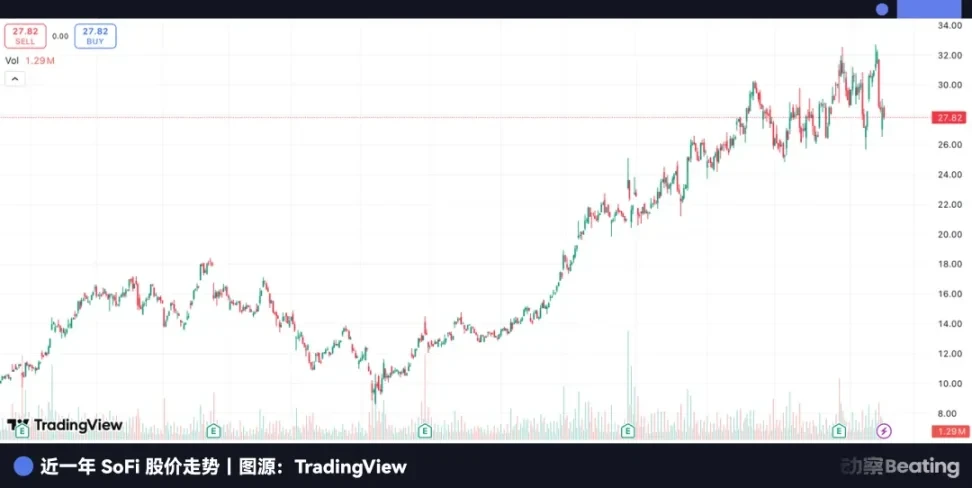

消息公佈當天,SoFi 的股價直接衝上歷史新高,市值來到389 億美元,年初至今的漲幅已達116%。

校內網(後改名為人人網)CEO 陳一舟,就是SoFi 最早的投資者之一。 2011 年,他在史丹佛經人介紹認識了SoFi 的創辦人,聊了不到五分鐘,就拍板投了400 萬美元。

後來,他在一次演講中回憶這筆投資時說:「我當時也不知道有P2P 借貸這個事,當時我覺得,這個東西很好。」

一個最傳統的金融牌照,和一個最敏感的加密業務,被SoFi 拼成了同一個故事。在它之前,華爾街的傳統銀行不敢碰加密貨幣,而Coinbase 這樣的加密巨頭又拿不到銀行執照。 SoFi 成了那個唯一踩在交叉點上的異類。

但如果把時間線往回撥,你會發現它的起點並不酷,不是科技公司,也不是加密公司,而是和中國那一代P2P 平台一樣,起步於最傳統的「撮合借貸」。只是十幾年過去,它們走向了完全不同的命運。

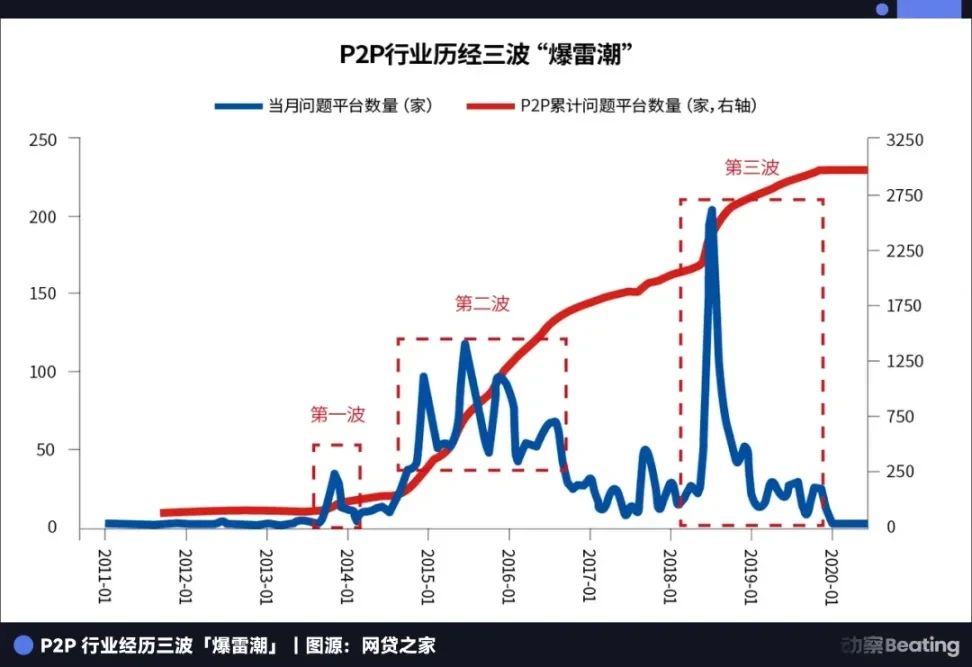

大洋彼岸,中國的P2P 已成往事,從巔峰時期的五千多家到無一倖存,一個時代的泡沫最終破裂,留下數千億的壞帳和無數破碎的家庭。

同樣是P2P,為什麼一個走向了死亡,另一個卻走向了重生,甚至進化成了「加密銀行」這個新物種?

P2P 的兩種基因

因為它們的底層基因截然不同。

中國P2P 的模式,本質是「流量+ 高利貸」的生意,線下掃街、線上獲客,利率高、週期短,平台不看長期信用,也不需要經營客戶關係。

SoFi 則完全是另一個物種。 2011 年,當中國的P2P 平台如雨後春筍般湧現時,SoFi 也在史丹佛商學院的一間教室裡誕生。四個MBA 學生拉著校友湊了200 萬美元,做的第一筆業務,是藉給40 個同學每人5 萬美元的學費。

SoFi 一開始講的故事樸素得不能再樸素,就是在校園裡解決真實的借貸需求,他們服務的第一個客戶就是自己的同學。這也讓SoFi 從起點就繞開了最難的關,風控。

它瞄準的是全美國信用最優質的一群人,名校學生。這些人未來收入可期,違約率也極低。更重要的是,SoFi 的全名是「Social Finance(社會金融)」,它最早的借貸關係來自校友網絡。借同門的錢,本質是一種熟人信用,校友身分就是最天然的擔保書。

與中國P2P 動輒二十幾個點的年化利率不同,SoFi 從第一天起就把利率壓得比政府和私營機構還低。它不要高息差,它要的是把最好的年輕人吸引到自己體系裡,做一場可以陪伴十年、二十年的長線生意。學費貸款只是起點,後面是房貸、投資、保險,是完整的金融生命週期。

中國P2P 的本質是交易,一錘子買賣;SoFi 的本質是服務,細水長流。

也正是在那個階段,一群願意押注「非典型金融」的投資人開始出現。

做校內網的陳一舟,投了這家「校內貸」。

這一腳踩得準,幫他繞過了中國P2P 後來走向的高利率和資金池泥潭,反而押中了一家帶著精英俱樂部氣質的金融服務公司。

這筆投資也啟發了中國的另一位投資人。崑崙萬維創辦人周亞輝看到陳一舟投資SoFi 後,深受啟發,決定投資中國本土的趣分期,週亞輝後來稱陳一舟是自己的「恩師」。但趣分期走上的是另一條路,以高利率切入校園貸市場,最終陷入巨大的爭議和監管風暴。

就在陳一舟投資SoFi 的三年後,2014 年第四季度,人人網推出了自己的校園貸產品「人人分期」。這次陳一舟不再是那個「不懂P2P」的投資人,而是一個精明的操盤手。人人分期提供學生分期貸款,收取分期還款手續費和利息,同時推出「人人理財」作為P2P 理財平台。

從那之後,中國的P2P 產業一腳把油門踩到底。校園貸只是入口,很快就延伸到現金貸、消費貸、資產打包理財產品,高利率、資金池、剛兌承諾成了主流玩法。人人分期在2016 年5 月選擇退出學生消費貸,轉向二手車經銷商分期貸款,某種程度上,是在行業真正失控之前悄悄離場。

2018 年,是這個產業的生死分水嶺。

中國P2P 在監管缺位和畸高利率中一路狂飆,到這一年集體爆雷,平台關停、資產蒸發,很快就走向全面清退。到2020 年11 月,中國P2P 平台完成清退,產業主體全部清盤。

產業被清盤的同時,最早押中SoFi 的那個人,也在為這筆投資畫句號。陳一舟透過一系列內部交易,將人人網持有的SoFi 股權剝離到自己控制的公司,再低價轉手給包括軟銀在內的買方。中小股東震怒,紐約法院介入,訴訟持續數年。

在很多人眼裡,這意味著SoFi 不過是一枚可以被順手處理掉的籌碼,一個P2P 時代的尾聲註腳。但同一時間,SoFi 管理階層在解的是另一道難題,它要從「被監管的對象」,變成「監管體系的一部分」。

那時所有人都認為FinTech 的命運是顛覆銀行,而身為FinTech 公司的SoFi,卻反其道而行,它選擇去成為一家銀行。

生死抉擇,從P2P 到銀行

2020 年7 月,當整個FinTech 圈子都在談論去中心化、加密貨幣和顛覆銀行時,SoFi 做出了一個令所有人都意外的決定,它向美國貨幣監理署(OCC)正式提交申請,爭取一張全國性的銀行牌照。

這在當時是在開歷史的倒車。一個以科技創新為標籤的明星公司,轉身擁抱一個最傳統、最受監管、最不酷的身份。

但商業史上總有這樣的瞬間,當所有人都朝著一個方向狂奔時,那個掉頭往回的人,要么看走了眼,要么看得更遠。

SoFi 為什麼要這麼做?其實從第一筆貸款開始,這家公司就更像銀行,而不是撮合平台。它看重的是長期關係、風險控制和客戶整個生命週期的價值,而不是一次性的利差收入。

更關鍵的是,銀行牌照對一家金融公司的意義,遠遠超過「合規」這兩個字。表面上,它意味著可以吸收公眾存款、發放更多類型的貸款,並享受聯邦存款保險(FDIC)的保護;而牌照真正的威力,在於它能把整個資金成本打下來。

資金成本是FinTech 公司永遠的痛。

在獲得銀行執照之前,SoFi 必須依靠外部融資和發債,成本高昂且不穩定。而擁有執照之後,它就可以像所有傳統銀行一樣,吸收大規模的儲蓄存款。這些錢的成本通常只有1%~3%,而資本市場的融資成本往往在5%~8% 甚至更高。

在金融的規模效應下,這個看似微小的成本差異會被無限放大,直接決定一家公司的獲利能力和擴張速度。

SoFi 的決定本質上是一次策略交換,它們選擇用擁抱監管的姿態,換一口真正屬於銀行業的活水,一個成本無限降低的資金池。

金融的本質就是錢的遊戲,誰能用更低的成本拿到更多的錢,誰就擁有了最終的定價權。

經過一年半的漫長等待和審查,2022 年1 月18 日,OCC 和聯準會終於點頭。 SoFi 成了美國史上第一家拿到完整銀行執照的大型金融科技公司。

SoFi 之所以能拿到這張珍貴的牌照,正是因為它用十年的時間,向監管證明了自己不是一個「野蠻人」。它的業務模式穩健,風控記錄良好,在監管的視角裡,它是一個「可信任的創新者」。而它的競爭對手,無論是業務積極的Crypto 公司,還是行動遲緩的傳統銀行,都走不出SoFi 這條路徑。

但這場勝利並非沒有代價。

同年9 月的一份監管文件寫得很清楚,拿到牌照之後,未經另行批准,SoFi 不得進行任何加密貨幣相關服務。換句話說,SoFi 必須放棄當時正值風口的加密業務。在監理眼裡,真正的銀行必須以穩健為第一原則,不能既要牌照又要風口。

SoFi 遵命停擺的那一刻,實際上是向監管傳達了一個信號,它願意按銀行的標準來約束自己。

要知道,在此之前,SoFi 已經在2020 年初推出了加密交易,用戶可以在其平台上買賣比特幣、以太坊等主流加密貨幣。這項業務雖然規模不大,但代表了SoFi 對新興金融領域的試水。

而2021 年又恰逢加密貨幣的盛世,比特幣從2.9 萬美元衝上當年新高6.9 萬美元。那一年,Coinbase、Robinhood 等競爭對手都靠著加密交易賺得盆滿缽滿。而SoFi 卻在黎明前主動繳槍。

就在SoFi 為了銀行牌照而壯士斷腕的關鍵時期,陳一舟在做什麼?

2021 年10 月,因為涉嫌「掏空資產」的指控,紐約法院查封了他私人公司OPI 名下5.6 億美元的資產。在巨大壓力下,他最終選擇與中小股東和解,並付出至少3 億美元賠償。

一邊是一家公司在押注未來,用最穩也最不性感的方式換取長期空間;另一邊是最早押注它的人在清算舊帳、被迫抽身。

加密銀行的誕生

SoFi 選擇的是一條不討巧、更難卻更穩的路,先成為監管認可的銀行,再去做想做的創新。這種策略耐心是它與大多數FinTech 公司最大的分野。

那麼,它真正想去的方向,又在哪裡呢?

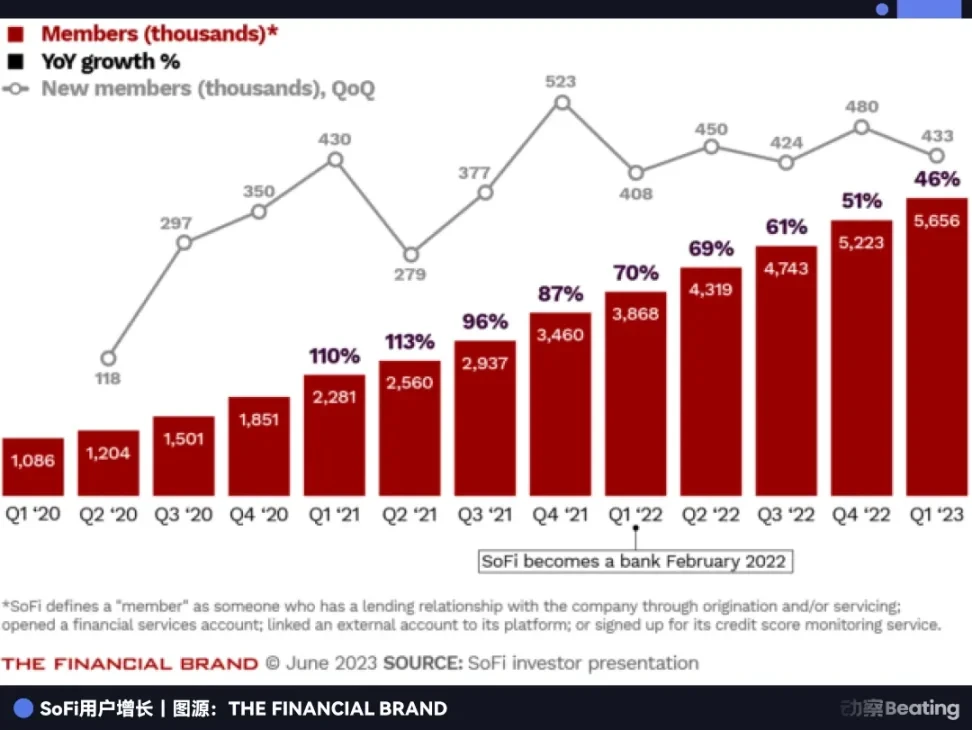

獲得銀行牌照後,SoFi 的商業模式發生了根本性的蛻變。最直接的變化就是存款規模的爆炸性成長。

憑藉遠高於市場平均的儲蓄利率,SoFi 吸引了大量用戶。這些源源不絕、成本極低的存款,為它的貸款業務提供了充足的彈藥。

財報數據清晰地展示了這一變化,從2022 年第一季的12 億美元存款,到2024 年底飆升至216 億美元,兩年時間增長了18 倍。從一家大規模理財平台,長成了一家中型全國性銀行。到了2025 年第三季度,公司的淨收入達到9.62 億美元,比去年同期成長接近38%。

最低的成本,就是最高的障礙。當其他FinTech 公司還在為昂貴的融資成本煩惱時,SoFi 已經擁有了和傳統銀行同級別的「印鈔機」。它花短短兩年的時間,就完成了從平台到銀行的躍遷,徹底甩開了所有競爭對手。

真正改變產業格局的,是牌照帶來的權限。沒有牌照,加密業務只是FinTech 的增量業務;有了執照,同樣的業務就被納入了銀行體系,成了合規框架裡的正式服務。這是兩種完全不同的話語權。

2025 年11 月11 日,SoFi 向市場投下了一顆重磅炸彈,在暫停近三年後,該公司宣布將重新向其零售客戶開放加密貨幣交易服務。

這意味著,SoFi 成為了美國歷史上第一家,也是唯一一家,既擁有全國性銀行執照,又能提供主流加密貨幣交易的金融機構。

SoFi 其實是創造一種全新的金融物種。它既有傳統銀行的穩定性和低成本資金,也保留了FinTech 的靈活性和加密業務帶來的想像。對用戶來說,它更像一間「一站式金融超市」,儲蓄、貸款、買股票、投資加密貨幣,全都能在一個App 裡完成。

它的創新不在於發明了什麼新事物,而是在於把銀行與加密這兩種看似對立的體系,拼成了一個自洽的整體。華爾街的分析師們毫不吝嗇他們的讚美之詞,認為SoFi 現在展現出的,就是FinTech 最接近終極形態的組合。

從這個角度回看,2022 年那次主動放棄加密業務,其實是一場深謀遠慮的退為進。那時它放下的是短期的成長,換來的卻是整個產業最稀缺的底牌。而當2025 年它重新回到牌桌時,已經沒有人是它的對手。

反共識

華爾街的傳統銀行股價普遍低迷,本益比常年在10~15 倍之間徘徊。而SoFi 的本益比卻高達56.69 倍,市場給它的不是銀行估值,而是科技公司的定價。

這就是SoFi 最大的成就,它既是銀行,又不以銀行的方式活。

過去十五年,整個FinTech 產業的宏大敘事是用科技顛覆傳統銀行。 Coinbase 講的是讓人都能交易加密貨幣;Robinhood 講的是零佣金的交易革命;Stripe 講的是把支付做到極致流暢。

但SoFi 講的故事完全不同,它說,我們要先成為銀行,然後再用銀行的身份,去做別人做不了的事。

2022 年的「妥協」「投降」,在三年後回頭看,恰恰是最激進的創新。

如今,SoFi 的故事講到了高潮,但遠未到終章。當SoFi 已經是唯一的「加密銀行」後,它的下一個戰場在哪裡?是繼續擴大貸款規模,還是深耕加密業務,抑或是利用這種獨特的身份,打開一些我們現在還無法預設的可能?

這家公司從P2P 起家,在監管的夾縫中一路往前擠,如今站在了一個全行業都沒想像過的位置。

在最開始,沒有人會把SoFi 和「加密銀行」四個字連結在一起;在2025 年,也沒有人能預測它的下一個十五年。