巨頭停手,ETF熄火:比特幣這次下跌的真實原因?

- 核心观点:比特币机构购买力显著减弱。

- 关键要素:

- 企业比特币财库增持大幅放缓。

- 比特币ETF资金流入转为波动。

- 机构净买入量跌破挖矿供应。

- 市场影响:价格波动加剧,依赖宏观情绪。

- 时效性标注:短期影响

原文標題:《比特幣最大買家為何不再「瘋狂掃貨」? 》

原文作者:Oluwapelumi Adejumo

原文編譯:Luffy,Foresight News

2025 年大部分時間,比特幣的支撐位之所以看似難以撼動,是因為企業數位資產庫(DAT)與交易所交易基金(ETF)意外結盟,共同構成了支撐基礎。

企業透過發行股票和可轉換債券購買比特幣,ETF 資金流入則悄悄吸收新增供應量。兩者共同建構了穩固的需求基礎,助力比特幣抵禦了金融環境收緊的壓力。

如今,這項基礎正開始鬆動。

11 月3 日,Capriole Investments 創辦人Charles Edwards 在X 平台發文稱,隨著經紀公司增持步伐放緩,他的看漲預期已減弱。

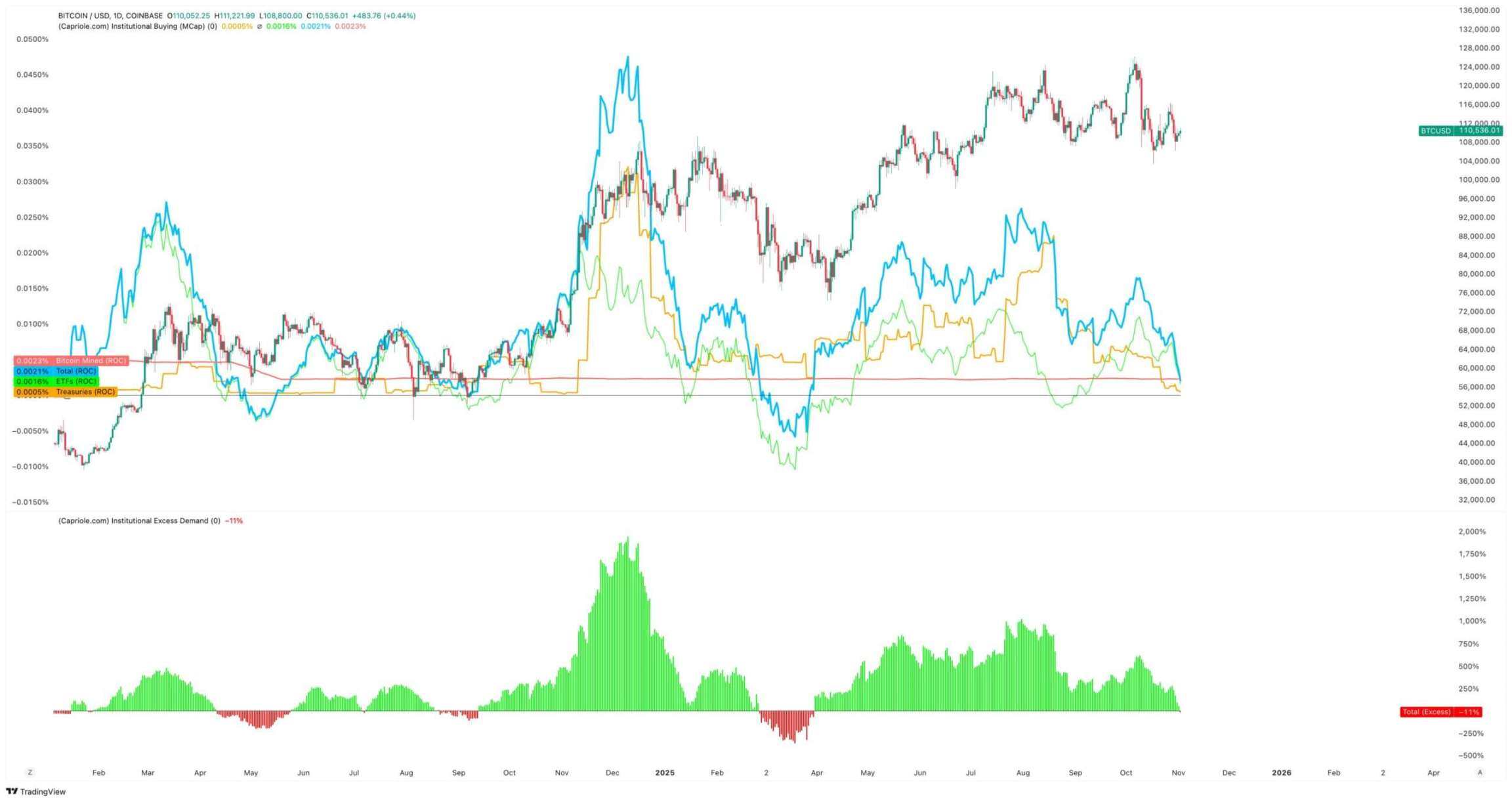

他指出:「7 個月來,機構淨買入量首次跌破每日挖礦供應量,情況不妙。」

比特幣機構買進量,來源:Capriole Investments

Edwards 表示,即便其他資產表現優於比特幣,這項指標仍是他保持樂觀的關鍵原因。

但就目前情況而言,約有188 家企業財庫持有可觀的比特幣頭寸,其中許多企業除了比特幣敞口外,商業模式較為單一。

比特幣財庫增持放緩

沒有任何一家公司比近期更名為「Strategy」 的微策略更能代表企業比特幣交易。

這家由Michael Saylor 領導的軟體製造商已轉型為比特幣財庫公司,目前持有超67.4 萬枚比特幣,穩居全球最大單一企業持有者。

然而,其近幾個月的買入節奏大幅放緩。

Strategy 在第三季僅增持約4.3 萬枚比特幣,為今年以來最低季買入量。考慮到該公司在此期間部分比特幣購買量驟降至僅幾百枚,這一數字並不令人意外。

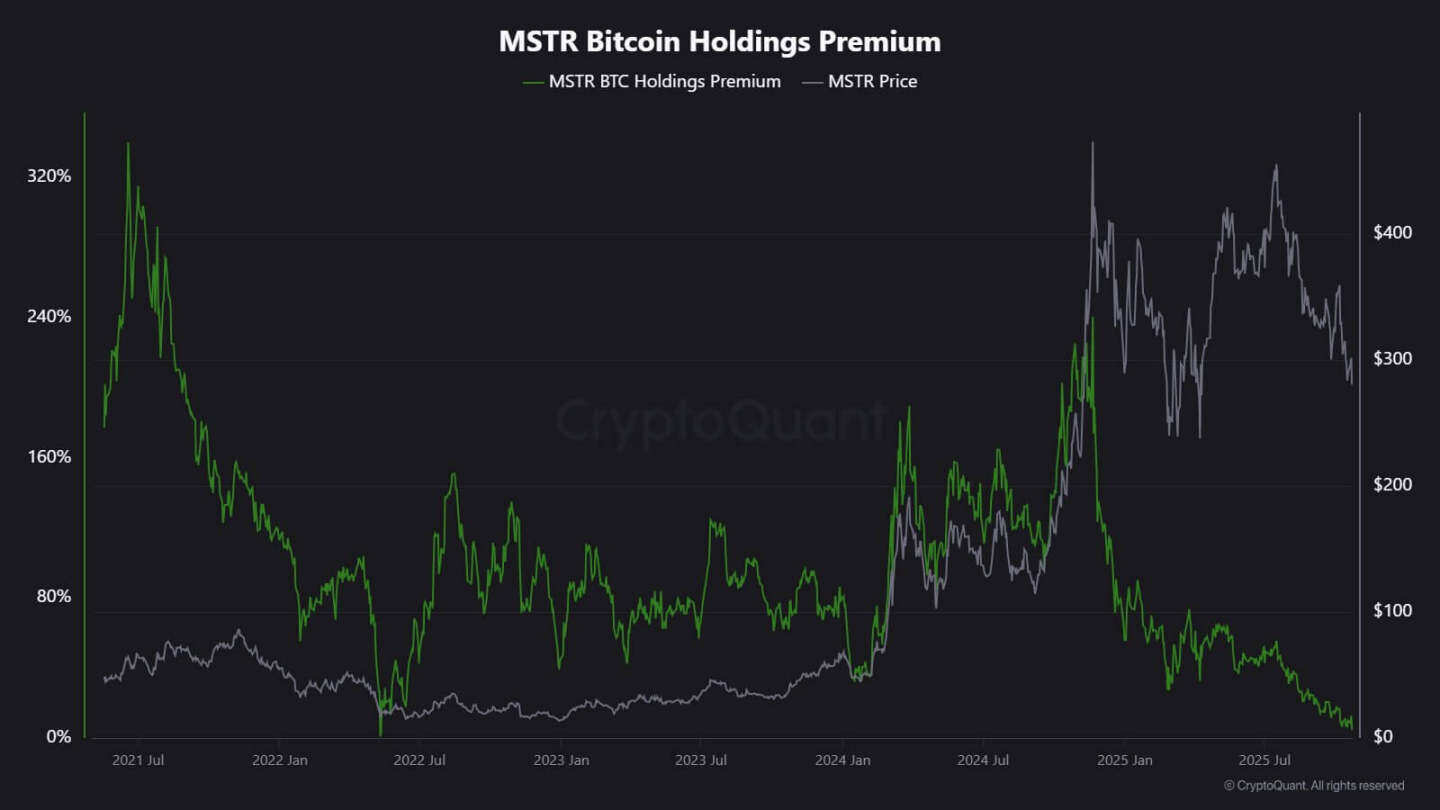

CryptoQuant 分析師JA Maarturn 解釋,增持放緩可能與Strategy 的淨資產價值(NAV)下跌有關。

他表示,投資者曾為Strategy 資產負債表上每1 美元的比特幣支付高額「NAV 溢價」,實際上是透過槓桿敞口讓股東分享比特幣上漲收益。但自年中以來,這項溢價已大幅收窄。

估值紅利減弱後,透過發行新股購買比特幣不再能帶來顯著增值,企業融資增持的動機也隨之下降。

Maarturn 指出:「融資難度加大,股票發行溢價已從208% 降至4%。 」

Strategy 股票溢價,來源:CryptoQuant

同時,增持降溫的趨勢並非僅限於Strategy。

東京上市企業Metaplanet 曾效仿這家美國先驅企業的模式,但其股價在大幅下跌後,近期交易價格低於持有的比特幣市值。

作為回應,該公司批准了股票回購計劃,同時推出了新增融資指導方針以擴大比特幣財庫。此舉顯示該公司對其資產負債表充滿信心,但也凸顯了投資人對「加密財庫」商業模式的熱情正在減退。

事實上,比特幣資產庫增持放緩已導致部分企業合併。

上月,資產管理公司Strive 宣布收購規模較小的比特幣資產庫公司Semler Scientific。合併後,這些公司將持有近1.1 萬枚比特幣。

這些案例反映的是結構性約束,而非信念動搖。當股票或可轉換債券發行不再能獲得市場溢價時,資金流入就會枯竭,企業增持自然隨之放緩。

ETF 資金流向如何?

長期被視為「新增供應量自動吸納器」 的現貨比特幣ETF,也出現了類似的乏力跡象。

2025 年大部分時間裡,這些金融投資工具主導了淨需求,申購量持續超過贖回量,尤其是在比特幣飆升至歷史高點期間。

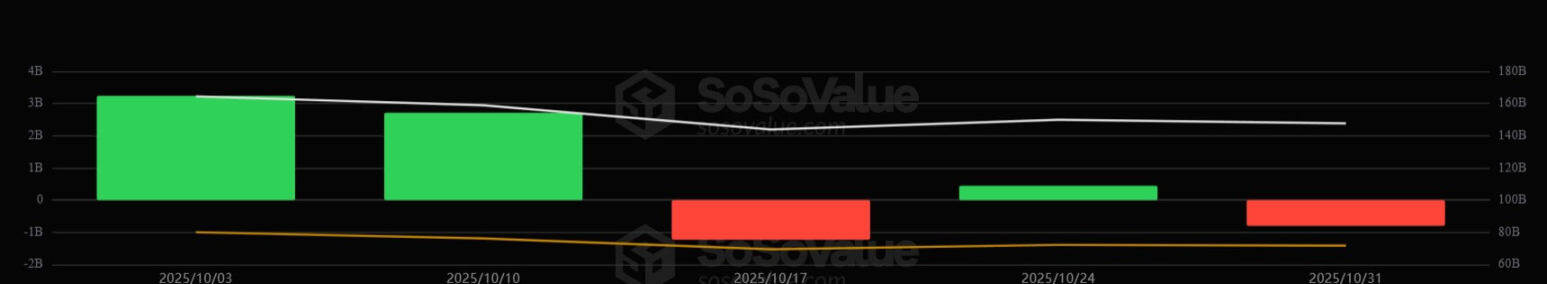

但到10 月下旬,其資金流向變得不穩定。受利率預期變動影響,投資組合經理人調整部位、風險部門削減曝險,部分週資金流向轉為負值。這種波動性標誌著比特幣ETF 進入了行為新階段。

宏觀環境已收緊,快速降息的希望逐漸破滅,流動性條件降溫。儘管如此,市場對比特幣敞口的需求依然強勁,但已從「穩定流入」 轉為「脈衝式流入」。

SoSoValue 的資料直觀地反映了這一轉變。 10 月前兩週,加密資產投資產品吸引了近60 億美元資金流入;但截至月末,隨著贖回量增加至20 多億美元,部分流入被抹去。

比特幣ETF 週資金流向,來源:SoSoValue

這一模式表明,比特幣ETF 已成熟為真正的雙向市場。它們仍能提供深厚流動性和機構准入管道,但不再是單向的增持工具。

當宏觀訊號波動時,ETF 投資者的退出速度可能與入場速度同樣迅速。

對比特幣的市場影響

這一轉變並不必然意味著比特幣將迎來下跌,但確實預示著波動性將增加。隨著企業和ETF 的吸收能力減弱,比特幣的價格走勢將越來越受短期交易者和宏觀情緒驅動。

Edwards 認為,在這種情況下,新的催化劑—— 如貨幣寬鬆、監管明確或股市風險偏好回歸—— 可能會重新點燃機構買盤。

但就目前而言,邊際買家態度更為謹慎,這使得價格發現對全球流動性週期更為敏感。

影響主要體現在兩方面:

第一,曾經作為支撐位的結構性買盤正在減弱。在吸收不足的時期,盤中波動可能加劇,因為缺乏足夠的穩定買家來抑制波動性。 2024 年4 月的減半從機制上減少了新增供應量,但若無持續需求,僅靠稀缺性無法保證價格上漲。

第二,比特幣的相關性特徵正在轉變。隨著資產負債表增持降溫,該資產可能再次跟隨整體流動性週期波動。實質利率上升和美元走強時期可能對價格構成壓力,而寬鬆環境則可能使其在風險偏好回升行情中重拾領漲地位。

本質上,比特幣正重新進入宏觀反射階段,其表現更接近高beta 風險資產,而非數位黃金。

同時,這一切並未否定比特幣作為稀缺、可程式資產的長期敘事。相反,這反映了機構動態的影響力日益增強—— 這些機構曾使比特幣免受散戶驅動的波動影響,而如今,正是當初將比特幣推入主流投資組合的機制,使其與資本市場的關聯更為緊密。

未來幾個月將考驗在缺乏企業和ETF 自動資金流入的情況下,比特幣能否維持價值儲存屬性。

如果參照歷史,比特幣往往具備適應力。當一個需求管道放緩時,另一個管道就會湧現—— 可能來國家儲備、金融科技整合,或宏觀寬鬆週期中散戶的回歸。