每週編輯精選Weekly Editor's Picks(1220-1226)

- 核心观点:加密市场正经历从散户投机到机构配置的范式转移。

- 关键要素:

- 机构持仓24%,散户退场66%,换手完成。

- 稳定币交易量高度集中,前1000钱包占84%。

- 超八成新币TGE即巅峰,代币FDV中位数跌71%。

- 市场影响:市场规则改变,对项目质量与生存能力要求提高。

- 时效性标注:中期影响

「每週編輯精選」是Odaily星球日報的一檔「功能性」專欄。星球日報在每週涵蓋大量即時資訊的基礎上,也會發布許多優質的深度分析內容,但它們也許會藏在資訊流和熱點新聞中,與你擦肩而過。

因此,我們編輯部將於每週六從過去 7 天發布的內容中,摘選一些值得花費時間品讀、收藏的優質文章,從數據分析、行業判斷、觀點輸出等角度,給身處加密世界的你帶來新的啟發。

下面,來和我們一起閱讀:

投資與創業

當矽基智慧的成長曲線斜率陡峭於「數位儲備」的稀缺性曲線時,全球過剩的流動性會優先流向具備非線性成長潛力的生產力資產,而非單純的數位資產。

黃金對沖的是系統的崩潰,而比特幣目前更多被市場視為系統流動性的溢出。美股處於AI 驅動的拋物線加速階段。 ETF在削弱比特幣波動性。

穩定幣負責分發,比特幣負責承接,美國正在以加密資產稀釋債務壓力。

加密市場,從散戶投機到機構配置的典範轉移,核心資料機構持股24%,散戶退場66%-換手完成,新規則來臨。

長期從業人員和投資人不預測短期價格,而是識別結構性趨勢。

MSTR抄底還是觀望?你必須了解的Strategy三大關鍵問題

Strategy 的「現金流危機」至少可以延緩到2027 年下半年。

MSCI 正在進行公眾諮詢,並將於明年1 月15 日公佈最終決定(也是接盤MSTR 股票最終時刻)。

僅有15% 的代幣相較於TGE 時的FDV 是上漲的。代幣的FDV 中位數較發行時下跌了71%(市值中位數下跌67%)。

高額融資、活躍社群、交易所上市這些在大家眼中泛評專案品質的篩選標準對於專案代幣走勢並無太大影響。

要想在2026年生存,專案最好:融資目標定在30萬-500萬美元;發行價定在0.01 至0.05 美元之間;產品至上;能用一句話解釋清楚代幣為何存在;忽略虛榮指標;擁抱行業現實主義;如果無法獨立擴張,那就尋找一個收購方。

另推薦:

五大機構勾勒2026加密新藍圖:加密「超級APP」將至? 「四年周期」終結?

Pantera Capital:2026年加密市場的12個預測

redphone 2026預言:矽紀元降臨,加密成“最後自由港”

穩定幣

排名前1000 名的錢包貢獻了約84% 的交易量,表現出高度的集中化特徵。

預測市場

Kalshi首份研報出爐:預測CPI時,群體智慧如何吊打華爾街智庫

預測環境越為複雜,群體共識勝率越高。

空投機會和互動指南

Brevis發幣在即:社群激勵佔32.2%,空投註冊即將上線

熱門交互合集| PiP World測試幣交易;ETHGas賺積分(12月26日)

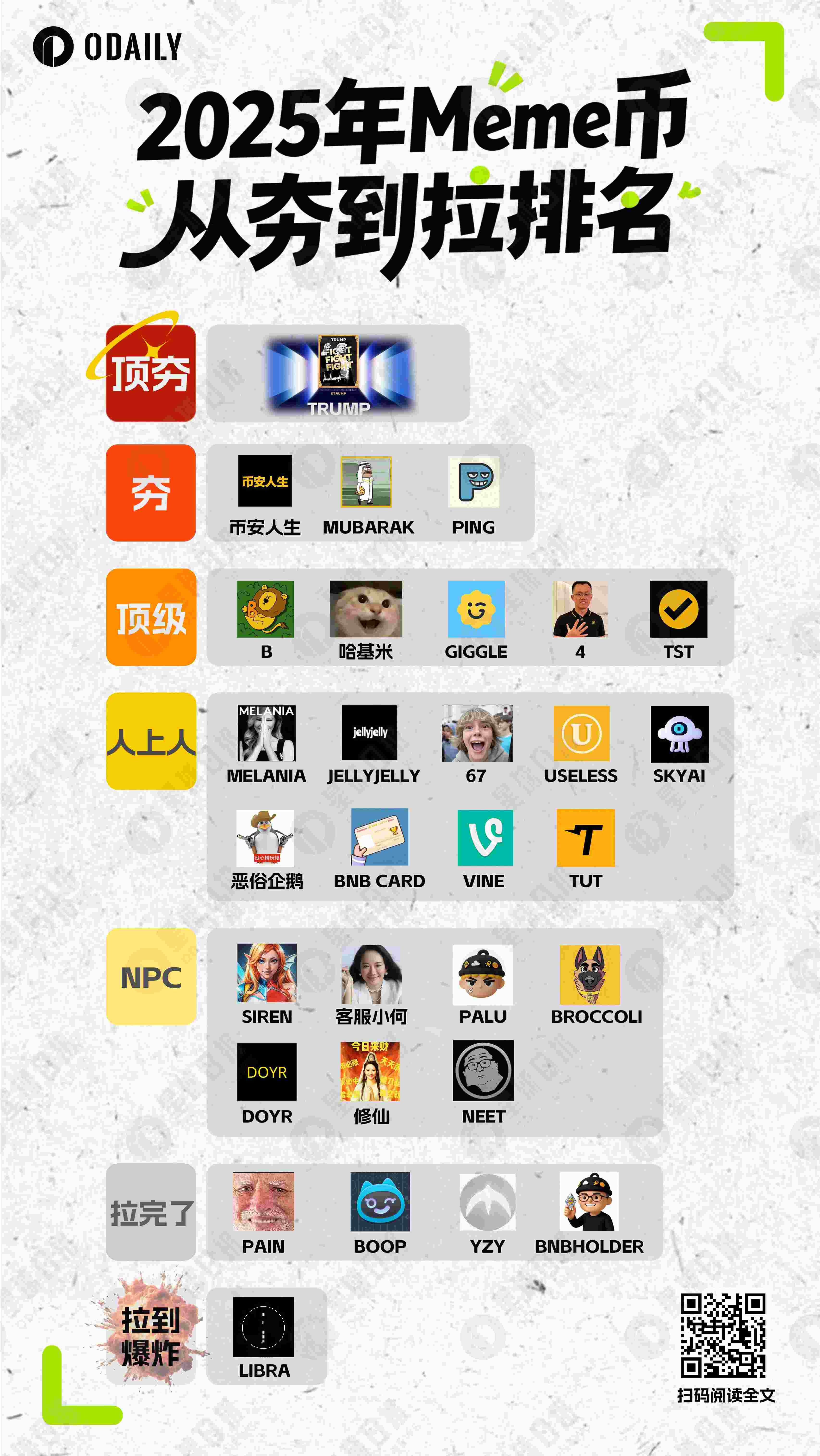

Meme

比特幣

2025 年,比特幣的技術演進呈現出三大核心特徵:防禦前置化:(針對量子威脅)、功能分層化和基建去中心化。

以太坊與擴容

ETHGas 將以太坊區塊空間從隨需求波動的交易手續費,重新定義為一種可定價的資源,透過區塊空間期貨與預確認機制,讓大規模用戶能夠提前鎖定成本與時間確定性。

透過引入區塊空間期貨以及由驗證者支援的預確認,ETHGas 為以太坊帶來了類似傳統金融市場的結構,使應用與機構可以進行規劃、對沖,並在更確定的環境中運作。

ETHGas 釋放出以太坊演進方向的重要訊號:以太坊正從一個純技術協議,走向一個以經濟管理為核心的結算層,時間與區塊空間開始具備明確的價值。

另推薦《以太坊的「秒級」進化:從快速確認到結算壓縮,Interop 如何消滅等待時間? 》。

多元生態

Polymarket 計畫從Polygon 遷移,並推出名為POLY 的以太坊Layer2 網路。 Polymarket 選擇跳出Polygon 並不算令人意外,一個是當紅炸子雞的應用層代表,一個是日漸式微的舊底層,二者之間的市場熱度和價值預期本就有些錯配。自建Layer2 網路可協助Polymarket 根據其平台需求去反向客製化底層特性,從而更靈活地適配平台未來的升級與迭代。

Polymarket 為Polygon 貢獻經濟(約1/4)外,也盤活穩定幣、為留存用戶附加行為價值。

Polymarket TGE 接近,此時遷移最佳。

CeFi & DeFi

上週,Coinbase 推出了號稱「金融未來」 的全新產品。一款應用即可實現五大功能:5×24 小時股票交易、中心化交易所與鏈上加密貨幣交易、期貨及永續合約交易、預測市場,更搭載了人工智慧金融分析師。所有功能均可透過手機操作,用戶的單一帳戶餘額可在不同資產類別間即時切換使用。

這絕非簡單的功能疊加,而是打破了因監管與技術限製而人為劃分的金融資產類別邊界。推動這項變革的核心驅動力是:分散在不同應用中的資金,本質上都是閒置的資金。整合流動性的平台在效率上更勝一籌。至於資產發現難題,則藉力社交交易(內建動態資訊流)。

Coinbase 和Robinhood 正逐漸成為新型態銀行。

TradFi 擁有信貸市場,DeFi 依賴貨幣市場。

貸款人需要溢價來鎖定資金,但藉款人卻不願意支付這筆費用。這就是為什麼固定利率市場不斷演變成單邊市場的原因。浮動利率市場之所以勝出,是因為它們符合參與者的實際行為。它們是為流動資金提供的貨幣市場,而不是為長期資產提供的信貸市場。

DeFi 協議在設計信貸產品時採用了貨幣市場假設,然後將其部署到一個以流動性為導向的生態系統中;用戶假設與實際資本行為之間的不匹配,使得固定利率借貸始終處於小眾市場。

從Aave到Ether.fi:誰在鏈上信用體系中捕捉了最多價值?

在Aave 和SparkLend 上,金庫向借貸協議支付的利息費用,實際上超過了金庫本身所創造的收入。這一事實,直接挑戰了「分發即王道」的主流敘事。 Aave 不僅賺得比建構在其之上的各類金庫更多,甚至也超過了那些被用於借貸的資產發行方,例如Lido、Ether.fi。

單獨看,借貸似乎是薄利生意;但放在完整的信用堆疊中,它卻是相對於所有其他參與者——金庫、發行方、分發管道——價值捕獲能力最強的一層。

費用流向爭議引發熱議:Aave 品牌到底屬於誰。如果你相信Aave Labs 仍將與Aave DAO 在長期利益上保持高度一致,當前的摩擦更多只是一次溝通與流程失誤,那麼由情緒主導的價格回撤,或許是一個較好的入場窗口;但如果你認為此次爭議暴露的並非偶發問題,而是團隊、協議之間權益長期不清、且缺乏制度的結構性矛盾,那麼這次風波也許只是一個開始。

當DeFi 走向成熟、協議收入真實可觀、品牌與前端開始具備商業價值時,協議與產品、團隊與社區之間的一些結構性矛盾便會浮出水面。

另推薦:《從選擇權衍生性商品到預測市場,一文速覽Coinbase 2025年加密收購新版圖》。

一週熱點惡補

在過去的一周內,美國財長推動“主街與華爾街合併”, 加密貨幣融入主流金融體系;

此外,政策與宏觀市場方面,瀋陽警方破獲非法換匯案,涉案人員 曾向墨西哥毒販出售BTC和USDT ;勝利證券: 禁止中國內地IP地址虛擬資產賬戶執行買入操作;財新: 境內發行和使用U卡存在特殊法律風險;白宮與美國能源部聯合推出“ 創世紀計劃”,CoreWeave、英偉達、OpenAI、xAI等入選首批公司;美國結束上屆政府針對中國芯片貿易調查, 未來18個月不對中國芯片加徵額外 危;

觀點與發聲方面,Etherealize聯合創始人:加密行業 須在特朗普卸任前取得實質性進展; Pantera合夥人展望2026 :代幣化黃金、穩定幣支付等或重塑加密產業結構;Michael Saylor:支持自由使用比特幣網絡但 反對修改底層協議;Polymarket認定川普聲稱的 臨近 比特幣(Campak Card Card)銷售額“Ftal” ; Lee本人與其基金觀點相左:或因Tom Lee身處賣方研究領域,不得不唱多;Arthur Hayes: 山寨季始終存在,投資者因未持有上漲資產而產生誤判;胡潤報告:高淨值人群加碼數字貨幣投資意願升溫, 未來一年增配意願達25% ;Vitalik預言:未來15年內或將出現 無bug代碼;

機構、大公司與頭部項目方面,摩根大通2026年美股核心推薦名單: 加密行業全軍落榜且AI七巨頭僅剩谷歌;Strategy增加現金儲備並 暫停購入比特幣; 以太坊擬於2026年進行兩次硬分叉,L1 Gas限製或提升至2億;Kalshi:上線Kalshi Research並向研究人員 提供內部數據;

數據上, 現貨黃金、 白銀新高;比特幣礦工收入自10月中旬以來下降11%,正面臨 投降風險; Ethereum已成為全球美元流動性的結算層,日處理約900億至100億美元穩定幣轉賬;Ethena穩定幣USDe市值自“1011崩盤”以來 已縮水近一半;

安全方面, Trust Wallet擴展程序被盜;一23歲男子冒充Coinbase人員向用戶 騙取1600萬美元加密貨幣;2026年量子計算不會導致加密貨幣崩潰但需 警惕“先收集後解密”風險……嗯,又是跌宕起伏的一周。

附《每週編輯精選》系列傳送門。

2026 再會~