Sự phát triển của thị trường stablecoin Mỹ Latinh: Từ tồn tại đến tăng trưởng

- 核心观点:拉美稳定币正从生存工具向Web3金融基建转型。

- 关键要素:

- 阿根廷178%通胀率驱动稳定币成为计价单位。

- 巴西年加密交易量达3000亿美元,高度机构化。

- Crypto Neobank结合零费率网络与DeFi收益,填补市场真空。

- 市场影响:推动Web3基础设施捕获1.5万亿美元交易体量,挑战传统金融科技。

- 时效性标注:中期影响

Tác giả gốc: @BlazingKevin_, nhà nghiên cứu tại Movemaker

Khu vực Mỹ Latinh đang trải qua một cuộc cách mạng về cơ sở hạ tầng tài chính do sự thất bại của hệ thống tiền tệ. Bài viết này cung cấp một phân tích toàn diện về thị trường stablecoin của khu vực dựa trên dữ liệu kinh tế vĩ mô từ năm 2024 đến năm 2025, phân tích hành vi trên chuỗi và các văn bản chính sách quản lý. Nghiên cứu cho thấy thị trường Mỹ Latinh đã vượt qua giai đoạn đầu của việc đô la hóa thụ động và đang trải qua một sự chuyển đổi sâu sắc hướng tới cơ sở hạ tầng tài chính Web3.

Ở cấp độ vĩ mô, tỷ lệ lạm phát 178% của Argentina và khối lượng giao dịch tiền điện tử 300 tỷ đô la của Brazil nhấn mạnh bản chất kép của stablecoin, vừa là công cụ sinh tồn vừa là công cụ hiệu quả. Ở cấp độ vi mô, thị trường đang sản sinh ra một loại hình mới – Ngân hàng số hóa (Crypto Neobank). So với các ông lớn fintech truyền thống như Nubank, Crypto Neobank, tận dụng các mạng lưới không phí như Plasma được hỗ trợ bởi Tether và lợi nhuận từ DeFi, đang lấp đầy khoảng trống lớn giữa các ngân hàng truyền thống và đầu cơ tiền điện tử thuần túy. Báo cáo này chỉ ra rằng cơ hội alpha tiếp theo trên thị trường tiền điện tử Mỹ Latinh nằm ở cách cơ sở hạ tầng Web3 có thể tận dụng khối lượng giao dịch 1,5 nghìn tỷ đô la này để nhân rộng và vượt qua kỳ tích tăng trưởng của fintech truyền thống.

1. Tái cấu trúc câu chuyện vĩ mô

Để hiểu được tính độc đáo của thị trường Mỹ Latinh, chúng ta phải từ bỏ "lý thuyết đổi mới công nghệ" nhìn từ góc độ Bắc Mỹ hoặc châu Âu. Tại Mỹ Latinh, sự bùng nổ của stablecoin là sản phẩm tất yếu của sự mất cân bằng cấu trúc kinh tế vĩ mô. Các động lực cốt lõi ở đây là sự sinh tồn và hiệu quả, và sự can thiệp của công nghệ Web3 đang biến nhu cầu sinh tồn thụ động này thành một sự nâng cấp tài chính chủ động.

1.1 Sự thất bại của tiền tệ và sự mất đi chức năng tích trữ giá trị của nó

Lạm phát là chất xúc tác mạnh mẽ nhất cho quá trình số hóa đồng đô la ở Mỹ Latinh. Argentina và Venezuela là những ví dụ điển hình của hiện tượng này.

Bất chấp các biện pháp kinh tế mạnh mẽ của chính phủ Milai, tỷ lệ lạm phát hàng năm của Argentina vẫn ở mức đáng kinh ngạc 178% trong giai đoạn 2024-2025, với đồng peso mất giá 51,6% so với đô la Mỹ trong 12 tháng. Trong bối cảnh này, stablecoin không còn là sản phẩm đầu tư mà trở thành đơn vị đo lường giá trị thực tế. Dữ liệu trên chuỗi cho thấy khối lượng giao dịch stablecoin tại Argentina chiếm tới 61,8%, vượt xa mức trung bình toàn cầu. Nhu cầu thị trường đối với stablecoin thể hiện tính đàn hồi giá tức thời cực kỳ cao: bất cứ khi nào tỷ giá hối đoái giảm xuống dưới các mức tâm lý quan trọng, lượng mua stablecoin hàng tháng trên các sàn giao dịch tăng vọt lên hơn 10 triệu đô la.

Tại Venezuela, khi đồng bolivar tiếp tục mất giá, Tether đã thâm nhập vào các hoạt động kinh tế vi mô như mua sắm tại siêu thị và giao dịch bất động sản. Dữ liệu cho thấy mối tương quan nghịch mạnh mẽ giữa tỷ giá hối đoái tiền tệ pháp định của quốc gia và sự chấp nhận tiền điện tử, cho thấy rằng stablecoin cung cấp một hệ thống tài chính song song không bị ảnh hưởng bởi chính sách tiền tệ của chính phủ.

1.2 Việc không được tiếp cận dịch vụ ngân hàng và khoảng trống tài chính đối với 122 triệu người

Bên cạnh việc chống lạm phát, tình trạng thiếu tiếp cận dịch vụ tài chính là một vấn đề nan giải khác. Tại Mỹ Latinh, 122 triệu người trưởng thành (26% tổng dân số) không có tài khoản ngân hàng. Nhóm người đông đảo này bị loại trừ khỏi hệ thống ngân hàng truyền thống do yêu cầu số dư tối thiểu, thủ tục giấy tờ rườm rà và sự cô lập về địa lý.

Đây chính xác là mảnh đất màu mỡ cho sự trỗi dậy của các loại hình ngân hàng mới. Thành công của Nubank chứng minh điều này: thông qua mô hình ngân hàng di động không cần chi nhánh, chi phí thấp, Nubank đã thu hút được 122 triệu người dùng chỉ trong mười năm, đạt giá trị thị trường 70 tỷ đô la và phủ sóng 60% dân số trưởng thành của Brazil.

Tuy nhiên, Crypto Neobank đang tiến thêm một bước nữa với logic này. Mặc dù Nubank đã giải quyết được vấn đề khả năng tiếp cận, nhưng các tài khoản của nó vẫn chủ yếu được định giá bằng tiền tệ pháp định địa phương, và lãi suất tiết kiệm thường thấp hơn lạm phát. Ngược lại, các ngân hàng Web3 mới có thể cung cấp các tài khoản stablecoin dựa trên USD mà không cần giấy phép ngân hàng và, thông qua tích hợp giao thức DeFi, có thể cung cấp lợi suất hàng năm từ 8% đến 10% bằng USD, điều này cực kỳ hấp dẫn đối với người dùng trong các nền kinh tế lạm phát.

1.3 Cuộc cách mạng giảm chi phí và nâng cao hiệu quả trong nền kinh tế kiều hối

Mỹ Latinh là một trong những khu vực nhận kiều hối lớn nhất thế giới, với hơn 160 tỷ đô la mỗi năm. Các giao dịch chuyển tiền xuyên biên giới truyền thống thường phải chịu phí từ 5% đến 6% và mất vài ngày để hoàn tất. Điều này có nghĩa là gần 10 tỷ đô la tài sản bị mất đi mỗi năm dưới dạng phí chuyển tiền.

Tại hành lang chuyển tiền Mỹ-Mexico, kênh chuyển tiền lớn nhất thế giới, Bitso đã xử lý hơn 6,5 tỷ đô la Mỹ tiền chuyển, chiếm 10%. Chuyển tiền xuyên biên giới dựa trên công nghệ blockchain có thể giảm chi phí xuống còn 1 đô la Mỹ hoặc thậm chí chỉ vài xu, và thời gian thanh toán từ 3 đến 5 ngày xuống còn vài giây. Sự gia tăng hiệu quả gấp trăm lần này đánh dấu một bước ngoặt đối với hệ thống tài chính truyền thống.

2. Độ sâu thị trường và hành vi trên chuỗi

Dữ liệu từ năm 2024 đến năm 2025 cho thấy khu vực Mỹ Latinh đã hình thành một mô hình độc đáo trong việc chấp nhận tiền điện tử: tần suất cao, số lượng lớn và mức độ thể chế hóa cao.

2.1 Khối lượng giao dịch và khả năng phục hồi tăng trưởng

Theo số liệu tổng hợp, khu vực Mỹ Latinh đã ghi nhận khối lượng giao dịch tiền điện tử gần 1,5 nghìn tỷ đô la Mỹ từ tháng 7 năm 2022 đến tháng 6 năm 2025, tăng 42,5% so với cùng kỳ năm trước. Đáng chú ý, ngay cả trong thời kỳ thị trường toàn cầu biến động, tốc độ tăng trưởng của khu vực Mỹ Latinh vẫn mạnh mẽ. Vào tháng 12 năm 2024, khối lượng giao dịch hàng tháng của khu vực đã tăng vọt lên mức kỷ lục 87,7 tỷ đô la Mỹ. Điều này cho thấy sự tăng trưởng của thị trường Mỹ Latinh không chỉ đơn thuần là lợi nhuận beta sau chu kỳ tăng trưởng của thị trường toàn cầu, mà còn được thúc đẩy bởi logic nhu cầu nội sinh, cơ bản.

2.2 Sự thống trị của các tổ chức tại Brazil và cơn sốt đầu tư cá nhân tại Argentina

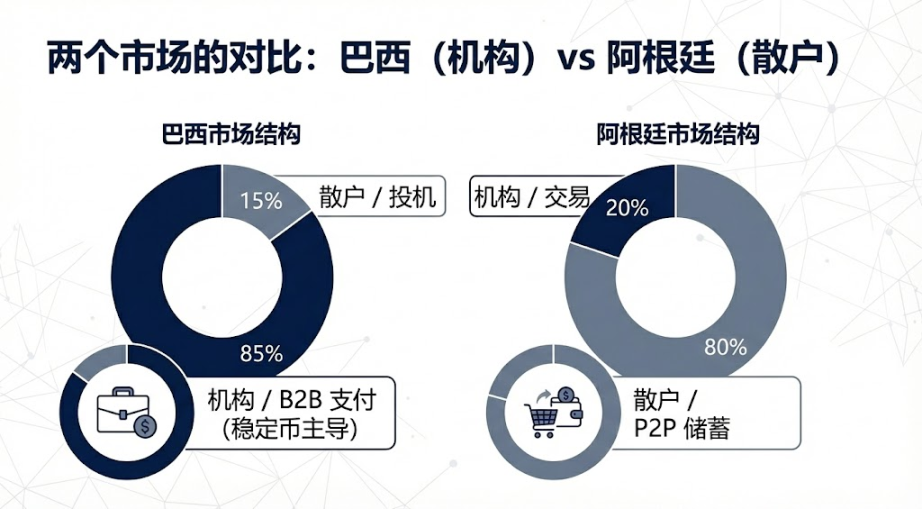

Cơ cấu thị trường khác nhau đáng kể giữa các quốc gia:

Brazil là quốc gia dẫn đầu không thể tranh cãi trong khu vực, nhận được khoảng 318,8 tỷ đô la tài sản tiền điện tử, gần một phần ba tổng số của khu vực. Dữ liệu từ Ngân hàng Trung ương Brazil cho thấy một thực tế đáng chú ý: khoảng 90% giao dịch tiền điện tử trong nước được thực hiện thông qua stablecoin. Tỷ lệ cực cao này cho thấy tính chất thể chế hóa cao của thị trường Brazil - stablecoin chủ yếu được sử dụng cho thanh toán giữa các doanh nghiệp, thanh toán xuyên biên giới và chuyển giao thanh khoản, chứ không phải đầu cơ bán lẻ.

Argentina đứng thứ hai với khối lượng giao dịch xấp xỉ 91,1 tỷ USD đến 93,9 tỷ USD. Không giống như Brazil, sự tăng trưởng của Argentina chủ yếu được thúc đẩy bởi lĩnh vực bán lẻ, phản ánh việc người dân bình thường sử dụng tiền điện tử như một cách để chống lại lạm phát trong cuộc sống hàng ngày.

2.3 Sự ưu tiên nền tảng: Sự thống trị của các sàn giao dịch tập trung

Người dùng ở khu vực Mỹ Latinh phụ thuộc rất nhiều vào các sàn giao dịch tập trung. Dữ liệu cho thấy khoảng 68,7% hoạt động giao dịch diễn ra trên các sàn giao dịch tập trung, tỷ lệ cao thứ hai trên toàn cầu.

Hiện tượng này có ý nghĩa chiến lược quan trọng đối với các dự án Web3 khi thâm nhập thị trường Mỹ Latinh. Tận dụng các nguồn lực hiện có là chiến lược tốt nhất. Vì các sàn giao dịch địa phương như Mercado Bitcoin và Bitso sở hữu các kênh giao dịch tiền tệ pháp định hợp lệ và được người dùng tin tưởng mạnh mẽ, Crypto Neobank không nên cố gắng cạnh tranh trực tiếp với họ trong việc gửi và rút tiền tệ pháp định. Thay vào đó, họ nên thâm nhập vào lượng người dùng khổng lồ của các sàn này thông qua các mối quan hệ đối tác.

3. Sự phát triển của tài sản

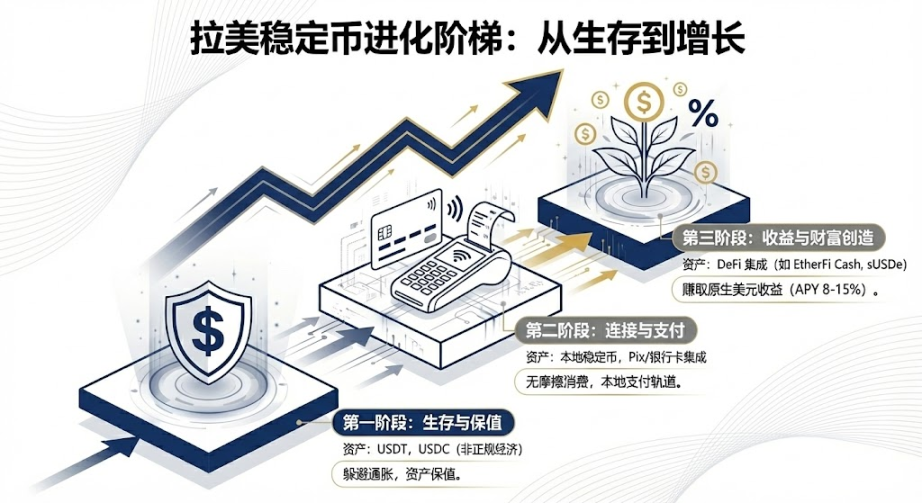

Thị trường Mỹ Latinh thể hiện sự cùng tồn tại của các stablecoin được chấp nhận toàn cầu và các tài sản đổi mới tại địa phương, và đang trải qua một bước nhảy vọt về thế hệ từ việc nắm giữ để bảo toàn giá trị sang nắm giữ để tăng giá trị.

3.1 Bức tranh song hành thống trị của Tether và USDC

Nhờ lợi thế người tiên phong và tính thanh khoản cực cao, Tether vẫn là loại tiền tệ mạnh trong các thị trường cho vay ngang hàng (peer-to-peer) ở Mỹ Latinh và nền kinh tế phi chính thức. Tại các thị trường giao dịch phi tập trung (OTC) của Venezuela và Argentina, Tether là đơn vị tính toán tuyệt đối. Dữ liệu thuế của Brazil cũng cho thấy Tether chiếm khoảng hai phần ba tổng khối lượng giao dịch được báo cáo. Khả năng chống kiểm duyệt và sự phổ biến rộng rãi khiến nó trở thành phương pháp được ưa chuộng để né tránh các biện pháp kiểm soát vốn.

USDC đang ngày càng được ưa chuộng nhờ phương thức tuân thủ pháp luật. Quan hệ đối tác của Circle với các ông lớn như Mercado Pago và Bitso đã biến nó trở thành phương thức thanh toán được các tổ chức ưu tiên lựa chọn. Một báo cáo của Bitso cho thấy đến cuối năm 2024, USDC sẽ trở thành tài sản được mua nhiều nhất trên nền tảng này, chiếm 24%, vượt qua Bitcoin.

3.2 Vai trò cầu nối của stablecoin tiền pháp định nội địa

Trong giai đoạn 2024-2025, các stablecoin được neo giá vào các loại tiền tệ địa phương của khu vực Mỹ Latinh bắt đầu xuất hiện, nhằm mục đích giải quyết xung đột giữa các hệ thống thanh toán địa phương và công nghệ blockchain.

Việc ra mắt Meli Dólar của gã khổng lồ thương mại điện tử Mercado Libre tại Brazil là một sự kiện mang tính bước ngoặt. Thông qua Mercado Pago, nó đã trở thành một phần trong thói quen mua sắm hàng ngày của hàng chục triệu người dùng, hoạt động như một phương tiện hoàn tiền thẻ tín dụng và giảm đáng kể rào cản gia nhập thị trường. Hơn nữa, các stablecoin của Num Finance, được neo giá với đồng peso và real, chủ yếu phục vụ cho hoạt động chênh lệch tỷ giá và các hoạt động DeFi cấp doanh nghiệp, giúp các doanh nghiệp địa phương quản lý thanh khoản trên chuỗi mà không phải chịu rủi ro tỷ giá.

3.3 Một xu hướng bất ngờ: Sự tích hợp tài sản sinh lãi với DeFi

Điều này mở ra cơ hội sinh lời vượt trội tiếp theo tại thị trường Mỹ Latinh. Các ngân hàng truyền thống ở Mỹ Latinh thường cung cấp lãi suất cực thấp cho các tài khoản đô la. Trong khi đó, các ngân hàng Web3 mới, bằng cách tích hợp các giao thức DeFi, đang định nghĩa lại hoạt động tiết kiệm.

Lấy EtherFi làm ví dụ. Là một giao thức DeFi, nó đã tận dụng hàng tỷ đô la giá trị bị khóa để ra mắt sản phẩm thẻ tín dụng. Người dùng có thể đặt cọc tài sản tiền điện tử để kiếm lợi nhuận và sau đó sử dụng thẻ để chi tiêu. Mô hình này cho phép người dùng chi tiêu thông qua vay mượn mà không cần bán tài sản của họ, bảo toàn khả năng hưởng lợi từ sự tăng giá của tài sản đồng thời giải quyết vấn đề thanh khoản.

Tại các quốc gia có lạm phát cao, lợi suất tự nhiên từ 10% đến 15% mà các loại tiền điện tử ổn định dựa trên đô la như USDe mang lại là vô cùng hấp dẫn. So với các khoản tiền gửi thực tế do Nubank cung cấp, lợi suất hàng năm 10% dựa trên đô la thể hiện một lợi thế đáng kể so với các sản phẩm tiết kiệm truyền thống.

4. Sự khác biệt về định hướng quốc gia

Sự khác biệt lớn về môi trường chính trị và kinh tế giữa các quốc gia Mỹ Latinh đã dẫn đến những con đường phát triển hoàn toàn khác nhau đối với stablecoin.

4.1 Brazil: Sự kết hợp giữa tuân thủ và đổi mới

Brazil là thị trường trưởng thành và tuân thủ quy định nhất ở Mỹ Latinh. Dự án tiền kỹ thuật số Drex của ngân hàng trung ương Brazil đã trải qua một điều chỉnh chiến lược vào năm 2025, chuyển trọng tâm sang mảng bán buôn, tạo ra một khoảng trống thị trường bán lẻ khổng lồ cho các stablecoin tư nhân.

Cùng năm đó, Brazil đã thực hiện mức thuế thống nhất đối với tiền điện tử và làm rõ quy định về ngoại hối đối với stablecoin. Mặc dù điều này làm tăng chi phí, nhưng nó cũng mang lại tính hợp pháp cho ngành công nghiệp này. Dự án đổi mới địa phương Neobankless là một ví dụ điển hình cho xu hướng này. Được xây dựng trên nền tảng Solana, giao diện người dùng của nó hoàn toàn loại bỏ sự phức tạp của blockchain, tích hợp trực tiếp với hệ thống thanh toán quốc gia của Brazil, PIX. Người dùng gửi tiền Real, sau đó được tự động chuyển đổi thành USDC để kiếm lãi ở hệ thống phụ trợ. Mô hình "trải nghiệm Web2, hệ thống phụ trợ Web3" này trực tiếp thách thức thói quen sử dụng của người dùng trong lĩnh vực fintech truyền thống.

4.2 Argentina: Một địa điểm thử nghiệm cho quá trình tự do hóa

Mặc dù hệ thống đăng ký của chính phủ Millais dành cho các nhà cung cấp dịch vụ tài sản ảo đã nâng cao các ngưỡng tuân thủ, nhưng trên thực tế, nó đã ngầm cho phép các stablecoin định giá bằng đô la cạnh tranh với thị trường tiền tệ. Hơn nữa, kế hoạch chính thức hóa tài sản đã đưa một lượng lớn stablecoin thị trường xám lên bề mặt.

Lemon Cash giải quyết vấn đề thanh toán "chặng cuối" bằng cách phát hành thẻ ghi nợ tiền điện tử. Người dùng kiếm được phần thưởng khi nắm giữ USDC, sau đó được đổi thành peso ngay lập tức khi quẹt thẻ. Mô hình này có tính ổn định cao trong môi trường lạm phát cao vì nó giảm thiểu thời gian nắm giữ tiền tệ pháp định.

4.3 Mexico và Venezuela: Sự phân cực

Luật Fintech của Mexico và các hạn chế của ngân hàng trung ương đã tạo ra sự tách biệt giữa các ngân hàng và các công ty tiền điện tử. Kết quả là, các công ty như Bitso đã tích cực phát triển các giao dịch giữa doanh nghiệp với doanh nghiệp (B2B), sử dụng stablecoin như một cầu nối để tối ưu hóa việc chuyển tiền xuyên biên giới giữa Mỹ và Mexico, bỏ qua những bất hiệu quả của hệ thống ngân hàng truyền thống.

Tại Venezuela, khi các lệnh trừng phạt được tái áp đặt, Tether thậm chí còn trở thành công cụ thanh toán cho xuất khẩu dầu mỏ. Trong khi đó, ở khu vực tư nhân, giao dịch ngang hàng (peer-to-peer) của Binance vẫn là cứu cánh để có được ngoại hối, với thị trường kiên quyết lựa chọn đồng tiền ổn định USD thuộc sở hữu tư nhân thay vì Petro, đồng tiền chính thức đã thất bại.

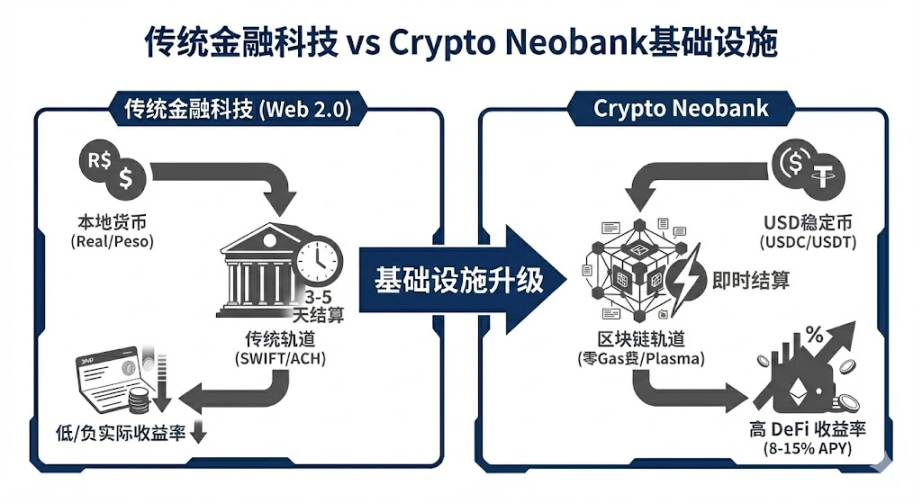

5. Từ Tài chính Truyền thống đến Ngân hàng Số hóa (Neobank) dựa trên tiền điện tử

Thị trường Mỹ Latinh đang trải qua một bước ngoặt quan trọng, chuyển mình từ công nghệ tài chính truyền thống sang ngân hàng số dựa trên tiền điện tử (Crypto Neobank). Đây không chỉ là sự nâng cấp về công nghệ mà còn là một bước nhảy vọt về mô hình kinh doanh.

5.1 Khoảng cách định giá và cơ hội tạo ra lợi nhuận vượt trội

Hiện tại, Nubank có vốn hóa thị trường khoảng 70 tỷ đô la, và Revolut được định giá 75 tỷ đô la, chứng minh tính khả thi về mặt thương mại của ngân hàng kỹ thuật số tại Mỹ Latinh. Ngược lại, toàn bộ lĩnh vực ngân hàng kỹ thuật số thế hệ mới trên nền tảng Web3 có tổng giá trị chưa đến 5 tỷ đô la, chỉ chiếm 7% vốn hóa thị trường của Nubank.

Đây là một cơ hội khổng lồ chưa được đánh giá đúng mức. Nếu Crypto Neobank có thể chiếm được dù chỉ 10% thị phần của Nubank và sử dụng mô hình kinh tế đơn vị tốt hơn, giá trị của nó có thể tăng gấp 10 đến 30 lần.

5.2 Cơ sở hạ tầng thế hệ tiếp theo: Cuộc cách mạng không phí

Một trong những trở ngại lớn nhất đối với việc sử dụng rộng rãi thanh toán bằng tiền điện tử là phí giao dịch (gas fee). Plasma và sản phẩm chủ lực của nó, Plasma One, đã tạo ra một bước đột phá. Là một blockchain được Tether chính thức hỗ trợ, Plasma đạt được mức phí giao dịch bằng 0 cho các giao dịch chuyển tiền Tether. Điều này loại bỏ rào cản tâm lý và kinh tế lớn nhất khiến người dùng ngại sử dụng thanh toán bằng tiền điện tử.

Dữ liệu cho thấy tổng giá trị vốn đầu tư bị khóa đã vượt quá 5 tỷ đô la chỉ trong vòng 20 ngày kể từ khi ra mắt, chứng minh tốc độ dòng vốn chảy vào là đáng kinh ngạc khi cơ sở hạ tầng trực tiếp cung cấp các dịch vụ đạt chuẩn ngân hàng. Mô hình tích hợp theo chiều dọc "cơ sở hạ tầng + ngân hàng kiểu mới" này có thể trở thành xu hướng chủ đạo trong tương lai.

5.3 Giảm chiều dữ liệu của mô hình kinh doanh

Ngân hàng số điện tử (Crypto Neobank) sở hữu ba lớp lợi thế cạnh tranh so với các ngân hàng truyền thống:

Tốc độ thanh toán: Giảm từ 3 đến 5 ngày với SWIFT xuống còn vài giây trên blockchain.

Loại tiền tệ tài khoản: Nâng cấp từ đồng tiền pháp định địa phương đang mất giá lên stablecoin đô la Mỹ có khả năng chống lạm phát.

Nguồn doanh thu: Chuyển từ việc kiếm lợi nhuận từ chênh lệch lãi suất giữa tiền gửi và cho vay sang việc cho phép người dùng chia sẻ doanh thu gốc của các giao thức DeFi.

Đối với người dùng ở khu vực Mỹ Latinh, đây không chỉ là trải nghiệm tốt hơn mà còn là nhu cầu cơ bản để bảo toàn giá trị tài sản của họ.

6. Những thách thức, chiến lược và dự đoán về kết cục cuối cùng

6.1 Thách thức và Chiến lược đột phá

Mặc dù triển vọng đầy hứa hẹn, các ngân hàng ở Mexico và Colombia vẫn tiếp tục đóng các tài khoản kinh doanh tiền điện tử vì lo ngại về việc tuân thủ quy định. Hơn nữa, quy định ở khu vực Mỹ Latinh rất rời rạc, khiến chi phí tuân thủ đối với các hoạt động xuyên biên giới trở nên cực kỳ cao.

Đối với thị trường Mỹ Latinh, các dự án Web3 cần tuân theo một kịch bản thành công cụ thể:

Ưu tiên Brazil: Với 31% thị phần giao dịch tiền điện tử tại Mỹ Latinh và hệ thống thanh toán phát triển tốt, Brazil phải là chiến trường chính.

Ưu tiên thị trường ngách: Đừng cố gắng trở thành ngân hàng của tất cả mọi người ngay từ đầu. Con đường dẫn đến thành công là trước tiên phải chiếm lĩnh một cộng đồng khách hàng cụ thể, rồi sau đó mới mở rộng.

Tiếp thị lan truyền: 90% sự tăng trưởng của Nubank đến từ truyền miệng. Crypto Neobank nên tận dụng các ưu đãi trên chuỗi để đạt được sự tăng trưởng lan truyền chi phí thấp trên các mạng xã hội như WhatsApp.

6.2 Dự báo thị trường

Dựa trên phân tích trên, chúng tôi đưa ra những dự đoán sau đây về sự phát triển của stablecoin trong ngắn hạn và trung hạn:

Các stablecoin tư nhân như một giải pháp thay thế cho tiền kỹ thuật số của ngân hàng trung ương: Với việc Drex rút lui khỏi lĩnh vực bán lẻ tại Brazil, các stablecoin tuân thủ quy định do tư nhân phát hành sẽ đảm nhận vai trò của tiền pháp định kỹ thuật số.

Các tài sản sinh lãi phổ biến: Stablecoin không sinh lãi có thể phải đối mặt với sự cạnh tranh từ các tài sản sinh lãi như trái phiếu kho bạc Mỹ được mã hóa. Người dùng ở khu vực Mỹ Latinh sẽ ngày càng ưa chuộng việc nắm giữ các tài sản vừa có thể phòng ngừa lạm phát vừa tạo ra lợi nhuận.

Phân khúc thị trường: Thị trường sẽ được chia thành hai nhóm: một là thị trường danh sách trắng tích hợp ngân hàng, tuân thủ nghiêm ngặt các quy định, và nhóm còn lại là thị trường ngang hàng (peer-to-peer) xám, đang dần thu hẹp nhưng vẫn tồn tại.

tóm lại

Thị trường stablecoin khu vực Mỹ Latinh là một sân chơi thử nghiệm tiên tiến cho công nghệ tài chính toàn cầu. Tại đây, stablecoin không chỉ là yếu tố bổ sung mà còn là một nhu cầu thiết yếu, đóng vai trò cứu cánh trong thời kỳ khủng hoảng. Từ những chiếc phao cứu sinh kỹ thuật số trong tay người dân Argentina đến các công cụ thanh toán xuyên biên giới trong tay các tập đoàn tài chính khổng lồ của Brazil, stablecoin đang định hình lại huyết mạch tài chính của lục địa này.

Với khung pháp lý được ổn định vào năm 2025 và sự trỗi dậy của Crypto Neobank, khu vực Mỹ Latinh đang sẵn sàng trở thành khu vực đầu tiên trên thế giới đạt được sự thương mại hóa quy mô lớn của stablecoin. Đối với các nhà đầu tư, cơ hội chỉ còn từ 12 đến 18 tháng. Bất cứ ai có thể sao chép trải nghiệm người dùng của Nubank thông qua Web3 vào năm 2026 sẽ trở thành gã khổng lồ tỷ đô tiếp theo. Cuộc đua đã bắt đầu, và Mỹ Latinh chính là mỏ vàng chưa được khai thác đó.

Giới thiệu về Movemaker

Movemaker là tổ chức cộng đồng chính thức đầu tiên được Quỹ Aptos ủy quyền và được Ankaa cùng BlockBooster đồng khởi xướng, tập trung vào việc thúc đẩy xây dựng và phát triển hệ sinh thái Aptos tại khu vực nói tiếng Trung. Là đại diện chính thức của Aptos tại khu vực này, Movemaker cam kết xây dựng một hệ sinh thái Aptos đa dạng, cởi mở và thịnh vượng bằng cách kết nối các nhà phát triển, người dùng, vốn đầu tư và nhiều đối tác trong hệ sinh thái.

Tuyên bố miễn trừ trách nhiệm:

Bài viết/blog này chỉ mang tính chất thông tin và thể hiện quan điểm cá nhân của tác giả, không phải quan điểm của Movemaker. Bài viết này không nhằm mục đích cung cấp: (i) lời khuyên hoặc khuyến nghị đầu tư; (ii) lời đề nghị hoặc lời mời mua, bán hoặc nắm giữ tài sản kỹ thuật số; hoặc (iii) lời khuyên về tài chính, kế toán, pháp lý hoặc thuế. Việc nắm giữ tài sản kỹ thuật số, bao gồm stablecoin và NFT, tiềm ẩn rủi ro cực kỳ cao, với sự biến động giá đáng kể và khả năng trở nên vô giá trị. Bạn nên cân nhắc kỹ lưỡng xem việc giao dịch hoặc nắm giữ tài sản kỹ thuật số có phù hợp với bạn hay không dựa trên tình hình tài chính cá nhân của mình. Đối với các câu hỏi cụ thể, vui lòng tham khảo ý kiến cố vấn pháp lý, thuế hoặc đầu tư của bạn. Thông tin được cung cấp trong bài viết này (bao gồm dữ liệu và thống kê thị trường, nếu có) chỉ mang tính chất thông tin chung. Chúng tôi đã cẩn trọng trong việc biên soạn các dữ liệu và biểu đồ này, nhưng chúng tôi không chịu trách nhiệm về bất kỳ lỗi hoặc thiếu sót nào về mặt thực tế được nêu trong đây.