以太坊正站在一个前所未有的「多重叙事共振」节点。

链上层面,ETH 质押规模持续攀升,逐步确立了「无风险利率锚点」;传统金融层面,现货 ETF 运行一年有余,交易量和净流入正快速提升,标志着合规资金的持续加码;企业层面,越来越多美股上市公司选择战略性地将 ETH 纳入财库储备。

质押、ETF 与公司财库,这三条看似独立的脉络,正在彼此呼应,共同推动 ETH 从单一的加密代币,迈向具备收益属性、合规通道与企业储备价值的综合性金融资产。

如果说比特币的故事是「数字黄金」,那么以太坊的叙事正悄然转向「全球账本」,并在 2025 年迎来关键的「共振时刻」。

质押稳步攀升,ETH「基准利率」浮现

自 2023 年 4 月上海升级开放质押提款功能以来,以太坊彻底解决了堰塞湖式的退出隐患,释放了质押生态的增长潜力,此后基于 LSD 的衍生品市场迅速膨胀,推动 ETH 质押率不断走高。

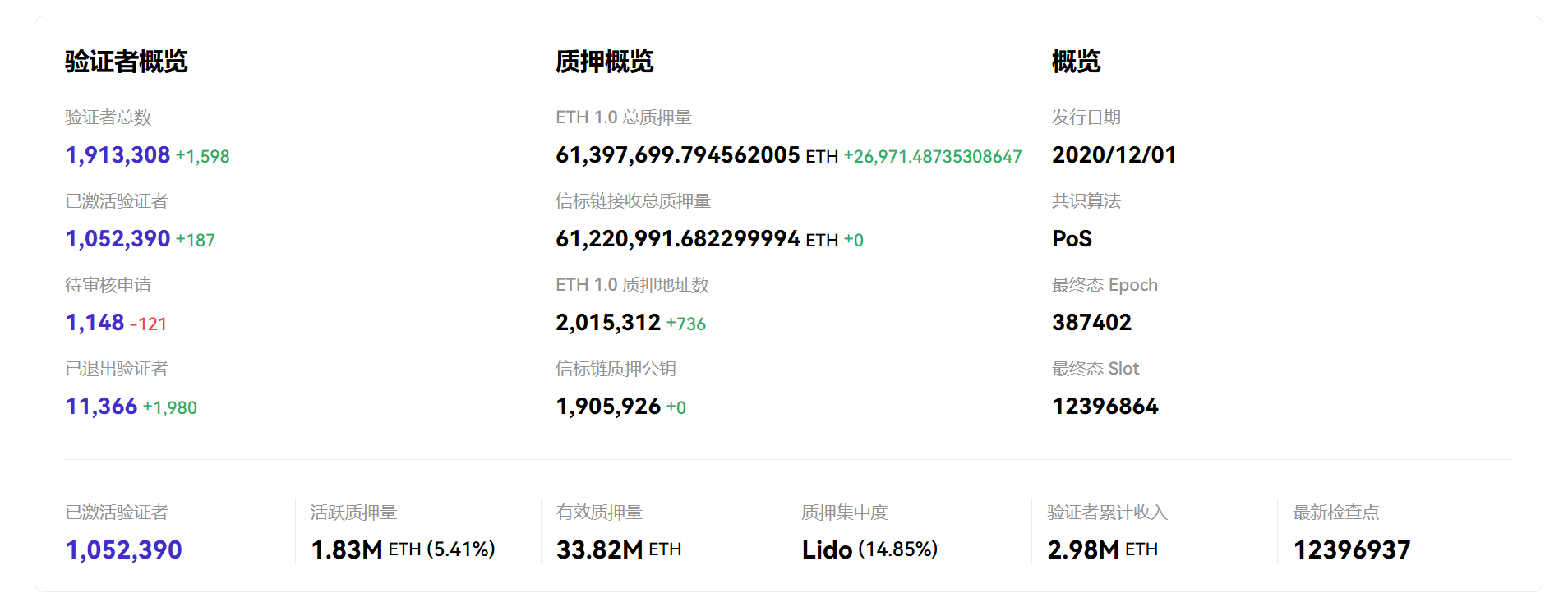

截至发文时,ETH 质押量已突破 3380 万枚,按当前价格计算约 1400 亿美元,占总供应量超过 25%,相比数年前约 10% 的质押率大幅提升,这不仅强化了网络安全性,也从供需层面提升了 ETH 的稀缺性。

更重要的是,ETH 质押正逐步成为链上金融的「利率锚点」。

过去一年里,3%-5% 的年化质押回报率被市场广泛接受,甚至被部分机构研究报告视作「链上版国债收益率」,与美债收益率曲线形成隐性对照关系,这一属性,让 ETH 不再只是交易资产,而是具备了类固定收益产品的底层逻辑。

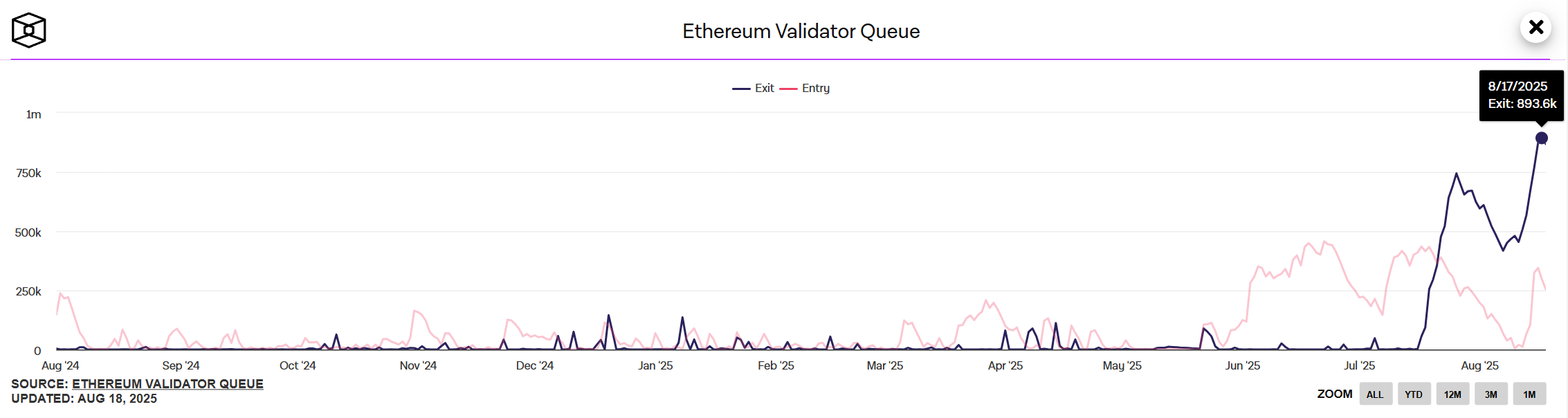

当然近期也出现了一个值得关注的逆向趋势——自 7 月 16 日起,ETH 解质押请求骤增,验证者退出请求从不足 2000 飙升至 7 月 22 日的 47.5 万,等待时间也从不足一小时拉长至 8 天以上。

根据 The Block 数据,目前退出队列约有 67 万枚 ETH(约 31 亿美元),远超新质押需求,预计处理时间接近 12 天,其中价格上涨背景下杠杆质押循环解除、LST 脱锚风险以及套利机会,是推动大量 ETH 解质押的主要原因,所以 Lido、EthFi 和 Coinbase 为主要退出来源。

来源:The Block

不过尽管短期内解质押潮带来波动,但从长期视角来看,ETH 质押已逐渐成为链上的「无风险利率锚点」,成为 ETH 的底层金融逻辑之一。

值得注意的是,2024 年美债收益率长期维持在 4%–5% 区间,这使得 ETH 质押利率一度显得缺乏吸引力,然而随着 2025 年美联储开启降息通道,ETH 的 3%–5% 质押收益重新具备竞争力,甚至在部分风险模型中被视作「超额收益」。

这意味着 ETH 的链上利率与全球流动性环境之间,正在建立更深层的隐性关联,尤其是 EigenLayer 等再质押协议已吸纳超上百亿美元的 ETH 参与,催生出「质押利率 → 再质押溢价 → 协议安全」的链式逻辑。

换言之,ETH 不仅是资产本身,还逐渐成为 Web 3 金融体系的底层抵押品。

ETF 成为传统资金的主通道

2024 年 5 月,美国 SEC 批准了 8 只以太坊现货 ETF 的 19 b-4 申请,并于 7 月 23 日正式上市交易,标志着 ETH 与华尔街的合规通道正式打通,至今以太坊现货 ETF 已运行超过一年。

客观而言,ETF 作为「合规入口」,为传统机构提供了直接配置 ETH 的渠道,也降低了财务与审计层面的合规摩擦,据 SoSoValue 数据,截至目前,美国以太坊现货 ETF 总资产净值已超过 270 亿美元,约占以太坊市值的 5.34%,自上市以来,累计净流入达到 124 亿美元。

只不过市场在初期往往高估新事物的短期效应,而低估它们的长期影响力,ETH 现货 ETF 的发展正是这一规律的缩影,因为 ETF 的真正爆发并非一开始就显现——在今年 5 月之前,ETH ETF 的日均交易量仍然偏低,市场兴趣有限。

来源:SoSoValue

转折点出现在 2025 年 8 月 11 日,当天以太坊 ETF 单日净流入首次突破 10 亿美元,其中 BlackRock 的 ETHA 吸引资金 6.4 亿美元,Fidelity 的 FETH 吸引资金 2.77 亿美元,两大巨头的资金虹吸效应凸显,以太坊 ETF 的机构化转向已然显现。

ETF 的意义在于,它不仅是资金的「通道」,更是合规审计与财务报表上的「合法名分」,极大降低了机构持有 ETH 的阻力,而另一个深远意义在于它打开了跨境金融机构的套利与配置路径。

更重要的是,ETF 的持仓集中度已经开始显现,BlackRock 和 Fidelity 两大 ETF 占美国 ETH ETF 市场的 2/3,这种头部化趋势不仅带来了资金虹吸效应,也可能意味着未来 ETH 的「机构化定价」特征将越来越明显。

ETH 加速涌入美股资产负债表

如果说 MicroStrategy 之于 BTC 是上市公司将加密资产纳入资产负债表的里程碑案例,那么 2025 年开始,ETH 也正在迎来类似的转折点。

最近越来越多的美股企业选择将 ETH 纳入财库,而且并非象征性持有,而是大规模、战略性地配置。

以 BitMine 为例,据官方披露,其加密资产持有量已超过 66.12 亿美元,相比此前一周的 49 亿美元增加了约 17 亿美元,其中 BitMine 持有 152.3 万枚 ETH(按当前每枚 4,326 美元计算),同时也持有 192 枚 BTC。

来源:BitMine

同时,纳斯达克上市公司 Cosmos Health 也宣布与一家美国机构投资者达成最高 3 亿美元的证券购买协议,以此启动 ETH 财库战略,并通过 BitGo Trust 提供托管与质押基础设施。

这种主动纳入财库的趋势与 ETF 的被动配置有所不同:ETF 更多承载的是金融产品的敞口需求,而企业直接购入 ETH 并纳入财库,则意味着 ETH 正在成为实际的结算媒介与储备资产,无论是财务多元化、跨境支付,还是员工激励与研发激励,ETH 都开始展现出「流动资产」的应用潜力。

总的来看,在经历了上一波的广泛唱衰之后,以太坊的多重叙事正在形成合力:

- 质押收益为 ETH 带来了类「国债」的利率锚点;

- ETF 打开了合规资金的配置通道;

- 企业财库则进一步赋予了 ETH 储备与支付的真实价值;

三者交织,共同推动 ETH 从「加密代币」迈向「金融基础设施资产」。

如果说比特币在企业财库中代表「数字黄金」,那么以太坊的价值叙事,正在逐步指向「全球账本的流动性核心」。