หลังจากที่ราคา Bitcoin ลดลงอย่างต่อเนื่องแล้ว จุดรับซื้อของตลาด Bitcoin อยู่ที่ไหน?

- มุมมองหลัก: โครงสร้างตลาด Bitcoin แย่ลง ราคาลดลงต่ำกว่าระดับรับซื้อสำคัญและเข้าสู่สถานะป้องกัน ปัจจุบันตลาดขาดการรับซื้อที่มีประสิทธิภาพจากความต้องการสปอต แรงกดดันในการขายอย่างต่อเนื่องและการลดเลเวอเรจทำให้ราคาอ่อนแอ การฟื้นตัวใดๆ อาจเป็นเพียงการปรับตัวทางเทคนิค การกลับตัวของแนวโน้มต้องรอการฟื้นตัวที่แท้จริงของการซื้อสปอตและการไหลเข้าของเงินทุน

- ปัจจัยสำคัญ:

- ราคาลดลงต่ำกว่าระดับรับซื้อสำคัญที่ราคาเฉลี่ยตลาดจริง 80,200 ดอลลาร์ ยืนยันว่าโครงสร้างตลาดแย่ลง คล้ายกับช่วงปรับตัวลึกในช่วงต้นปี 2022

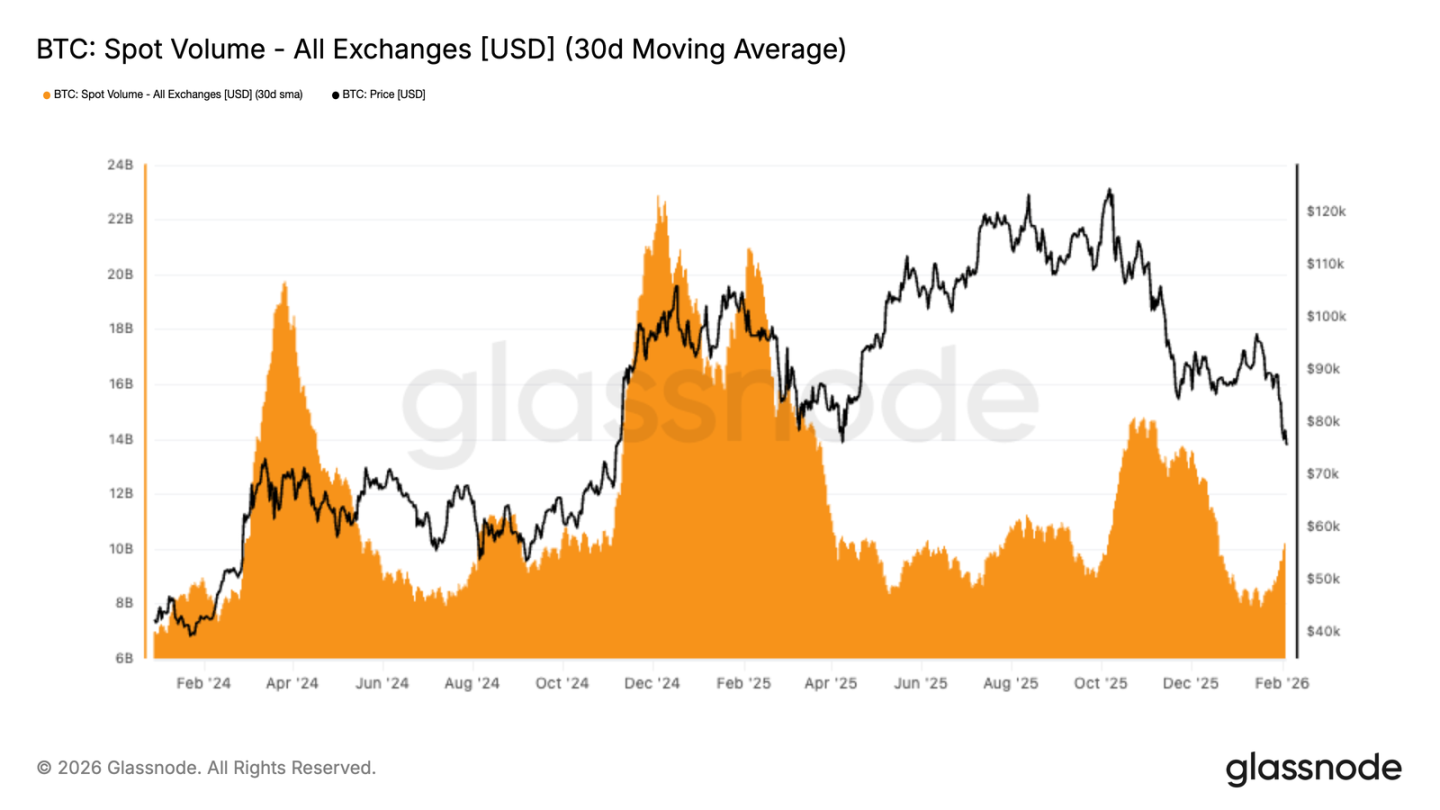

- ปริมาณการซื้อขายสปอตยังคงอยู่ในระดับต่ำ ปริมาณการซื้อขายเฉลี่ย 30 วันอ่อนแอ บ่งชี้ว่าการรับซื้อระหว่างการลดลงไม่เพียงพออย่างรุนแรง กิจกรรมตลาดส่วนใหญ่เป็นการลดการถือครองเพื่อป้องกันความเสี่ยง

- ข้อมูลบนเชนแสดงว่า ช่วงราคา 66,900 ถึง 70,600 ดอลลาร์ ก่อตัวเป็นเขตต้นทุนการถือครองที่หนาแน่น อาจกลายเป็นจุดรับซื้อระยะสั้น แต่ตัวชี้วัดขาดทุนที่เกิดขึ้นจริงแสดงให้เห็นว่าการขายแบบตื่นตระหนกทวีความรุนแรงขึ้น

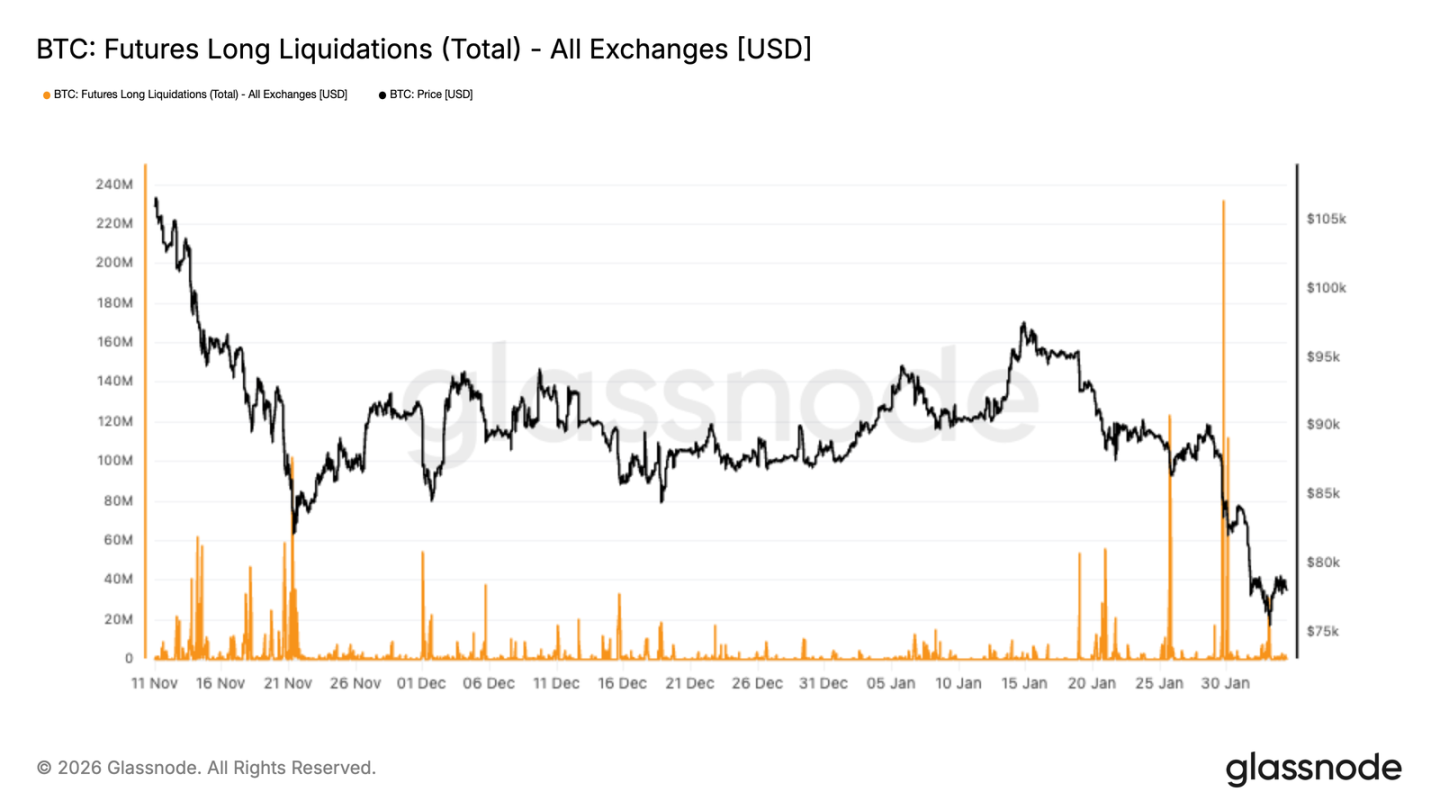

- ตลาดฟิวเจอร์สเข้าสู่ช่วงการลดเลเวอเรจแบบบังคับ การปิดสถานะซื้อจำนวนมากเพิ่มความผันผวนและแรงกดดันด้านขาลงของตลาด ช่วยขจัดฟองสบู่เก็งกำไรแต่ไม่เพียงพอที่จะสร้างฐานที่มั่นคง

- การไหลเข้าของเงินทุนจากสถาบันอ่อนแอลงอย่างเห็นได้ชัด ความต้องการเข้าสู่ตลาดของเงินทุนใหม่ เช่น ETF ลดลง ไม่สามารถให้การสนับสนุนการซื้ออย่างต่อเนื่องแก่ตลาดได้

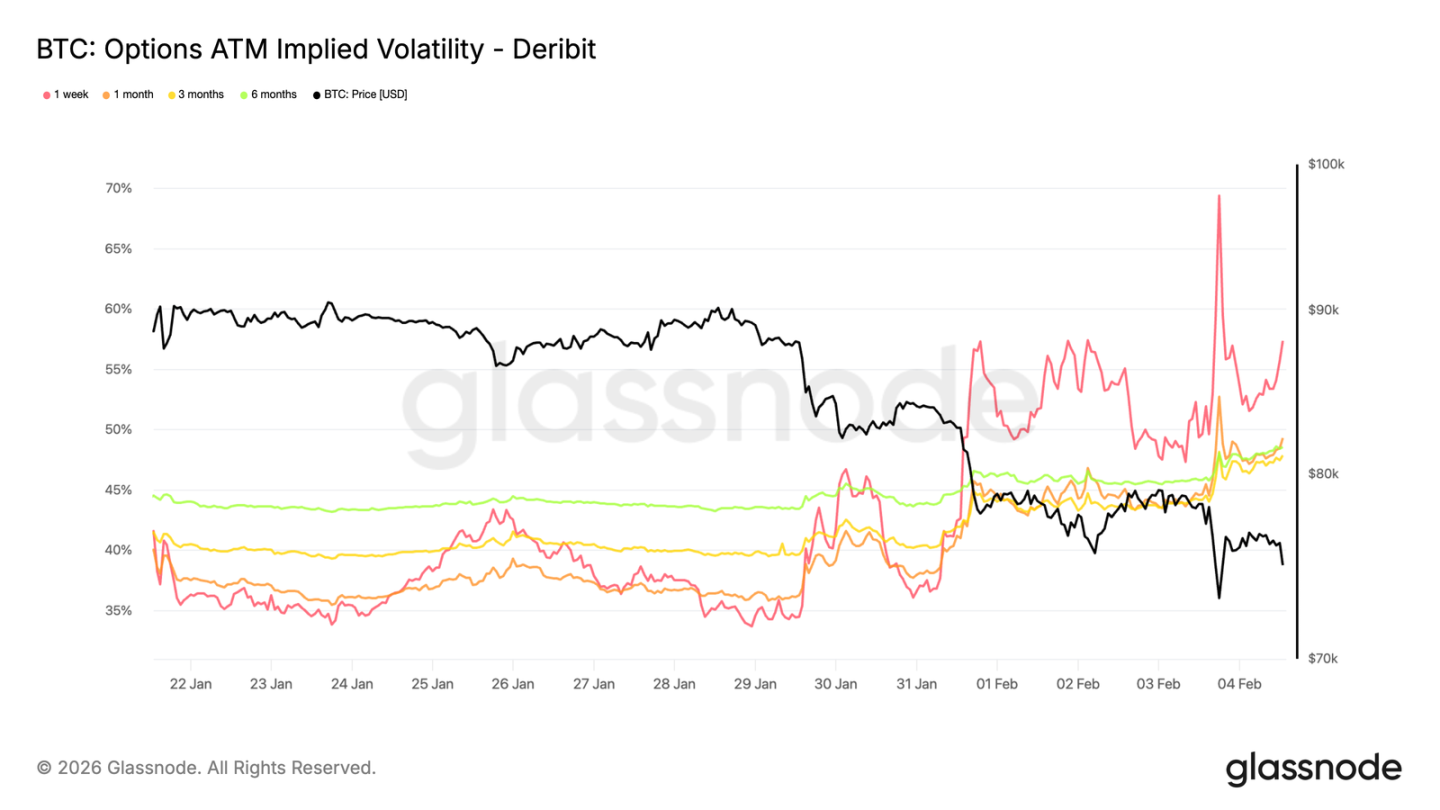

- ความผันผวนโดยนัยในตลาดออปชั่นอยู่ในระดับสูง ความต้องการออปชั่นขายเพิ่มขึ้นและพรีเมียมความเสี่ยงความผันผวนเปลี่ยนเป็นลบ สะท้อนถึงอารมณ์ป้องกันความเสี่ยงที่เข้มข้นและการป้องกันความเสี่ยงด้านขาลง

ผู้เขียนต้นฉบับ: Glassnode

แปลต้นฉบับโดย: AididiaoJP, Foresight News

ปริมาณการซื้อขาย Bitcoin สปอตยังคงอยู่ในระดับต่ำ แม้ว่าราคาจะปรับตัวลงจาก 98,000 ดอลลาร์เป็น 72,000 ดอลลาร์ แต่ปริมาณการซื้อขายเฉลี่ย 30 วันยังคงอ่อนแอ สิ่งนี้สะท้อนถึงความต้องการของตลาดที่ไม่เพียงพอ และแรงกดดันจากการขายไม่ได้รับการรองรับอย่างมีประสิทธิภาพ

ประเด็นหลัก

- Bitcoin ยืนยันการทะลุระดับลงแล้ว โดยราคาต่ำกว่าค่าเฉลี่ยตลาดที่แท้จริง (Realized Price) ทำให้อารมณ์ตลาดเปลี่ยนเป็นระมัดระวังและตั้งรับ

- ข้อมูลบนเชนแสดงให้เห็นสัญญาณการสะสมตำแหน่งเริ่มต้นในช่วง 70,000 ถึง 80,000 ดอลลาร์ และมีการก่อตัวของเขตต้นทุนการถือครองที่หนาแน่นระหว่าง 66,900 ถึง 70,600 ดอลลาร์ ซึ่งอาจกลายเป็นแถบกันชนสำหรับแรงขายระยะสั้น

- ปรากฏการณ์นักลงทุนขายขาดทุนเพิ่มสูงขึ้น เมื่อราคาลดลงอย่างต่อเนื่อง ผู้ถือครองจำนวนมากขึ้นถูกบังคับให้ตัดขาดทุนและออกจากตลาด

- ปริมาณการซื้อขายสปอตยังคงอ่อนแอ ยิ่งยืนยันว่ากำลังรับซื้อของตลาดไม่เพียงพอ และแรงขายไม่ถูกดูดซับอย่างมีประสิทธิภาพ

- ตลาดฟิวเจอร์สเข้าสู่ช่วงการลดเลเวอเรจแบบบังคับ การปิดตำแหน่งขายยาว (Long) จำนวนมากเพิ่มความผันผวนและแรงกดดันด้านขาลงของตลาด

- การไหลเข้าของเงินทุนจากสถาบันอ่อนกำลังลงอย่างเห็นได้ชัด การไหลเข้าสุทธิของ ETF และกองทุนที่เกี่ยวข้องหดตัว ไม่สามารถให้การสนับสนุนการซื้ออย่างต่อเนื่องเหมือนในระยะที่ราคาขึ้นก่อนหน้านี้

- ตลาดออปชันยังคงสะท้อนความคาดหวังความเสี่ยงด้านขาลงที่สูง ความผันผวนโดยนัย (Implied Volatility) ยังคงอยู่ในระดับสูง ความต้องการออปชัน Put ที่เพิ่มขึ้นแสดงให้เห็นถึงอารมณ์การหลบหนีความเสี่ยงที่เข้มข้น

- ในสถานการณ์ที่เลเวอเรจของตลาดถูกชำระล้าง แต่ความต้องการสปอตยังคงอ่อนแอ ราคายังคงเปราะบาง การ反弹 ใดๆ อาจเป็นเพียงการฟื้นตัวทางเทคนิค (Technical Bounce) ไม่ใช่การกลับตัวของแนวโน้ม

การสังเกตข้อมูลบนเชน

ต่อจากการวิเคราะห์ในสัปดาห์ที่แล้วที่ชี้ให้เห็นความเสี่ยงด้านขาลงของตลาดหลังจากไม่สามารถยึดระดับต้นทุนการถือครองระยะสั้นที่ 94,500 ดอลลาร์คืนได้ ปัจจุบันราคาได้ทะลุต่ำกว่าค่าเฉลี่ยตลาดที่แท้จริง (Realized Price) อย่างชัดเจนแล้ว

ทะลุแนวรับสำคัญ

ค่าเฉลี่ยตลาดที่แท้จริง (Realized Price) (ต้นทุนเฉลี่ยของการถือครองที่หมุนเวียนอยู่จริง โดยไม่รวมโทเค็นที่อยู่นิ่งเป็นเวลานาน) ได้กลายเป็นแนวรับสำคัญหลายครั้งในการปรับตัวครั้งนี้

การสูญเสียแนวรับนี้ยืนยันการเสื่อมสภาพของโครงสร้างตลาดตั้งแต่ปลายเดือนพฤศจิกายนเป็นต้นมา โครงสร้างปัจจุบันคล้ายคลึงกับช่วงเปลี่ยนจาก Sideway สู่การปรับตัวลึกในช่วงต้นปี 2022 ความต้องการที่อ่อนแอร่วมกับแรงขายที่ต่อเนื่อง บ่งชี้ว่าตลาดกำลังอยู่ในสภาวะสมดุลที่เปราะบาง

ในมุมมองระยะกลาง ช่วงความผันผวนของราคาค่อยๆ แคบลง แนวต้านด้านบนอยู่ที่ค่าเฉลี่ยตลาดที่แท้จริง (Realized Price) ใกล้ๆ 80,200 ดอลลาร์ ส่วนแนวรับด้านล่างอยู่ที่ราคาที่รับรู้แล้ว (Realized Price) ประมาณ 55,800 ดอลลาร์ ซึ่งระดับนี้ในประวัติศาสตร์มักดึงดูดเงินทุนระยะยาวเข้าสู่ตลาด

การวิเคราะห์เขตความต้องการที่มีศักยภาพ

เมื่อโครงสร้างตลาดถูกรีเซ็ต จุดสนใจจะเปลี่ยนไปที่ตำแหน่งที่เป็นไปได้ที่ราคาจะทรงตัวด้านล่าง ตัวชี้วัดบนเชนต่อไปนี้ช่วยในการระบุเขตที่อาจก่อตัวเป็นฐานระยะหนึ่ง:

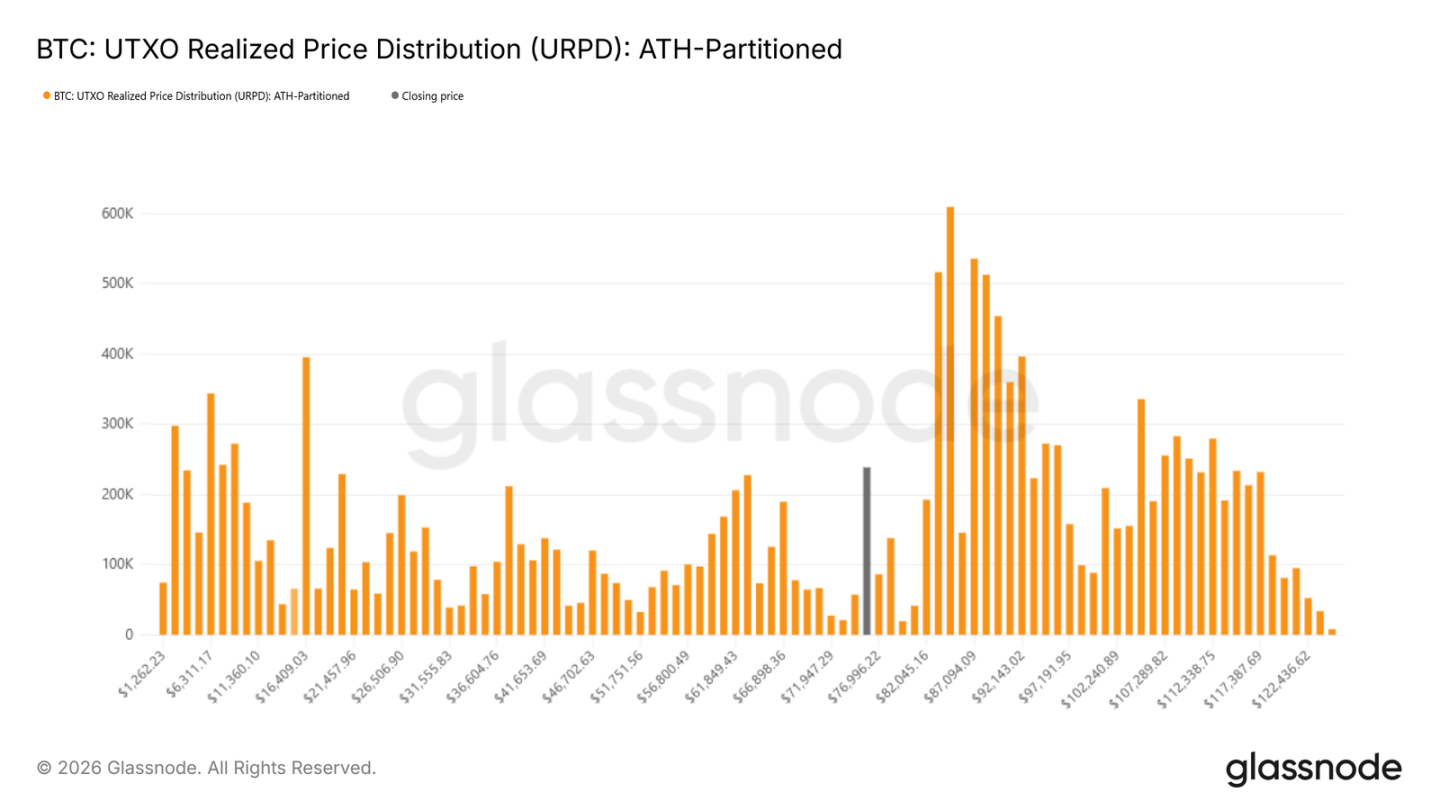

การกระจายราคาที่รับรู้แล้วของ UTXO (UTXO Realized Price Distribution) แสดงให้เห็นว่านักลงทุนใหม่มีการสะสมตำแหน่งอย่างมีนัยสำคัญในช่วง 70,000 ถึง 80,000 ดอลลาร์ บ่งชี้ว่ามีเงินทุนที่ยินดีซื้อเมื่อราคาตกในเขตนี้ ด้านล่างของมันระหว่าง 66,900 ถึง 70,600 ดอลลาร์ มีเขตต้นทุนการถือครองที่หนาแน่น เขตต้นทุนที่รวมตัวกันเช่นนี้ในประวัติศาสตร์มักกลายเป็นแนวรับระยะสั้น

ตัวชี้วัดแรงกดดันตลาด

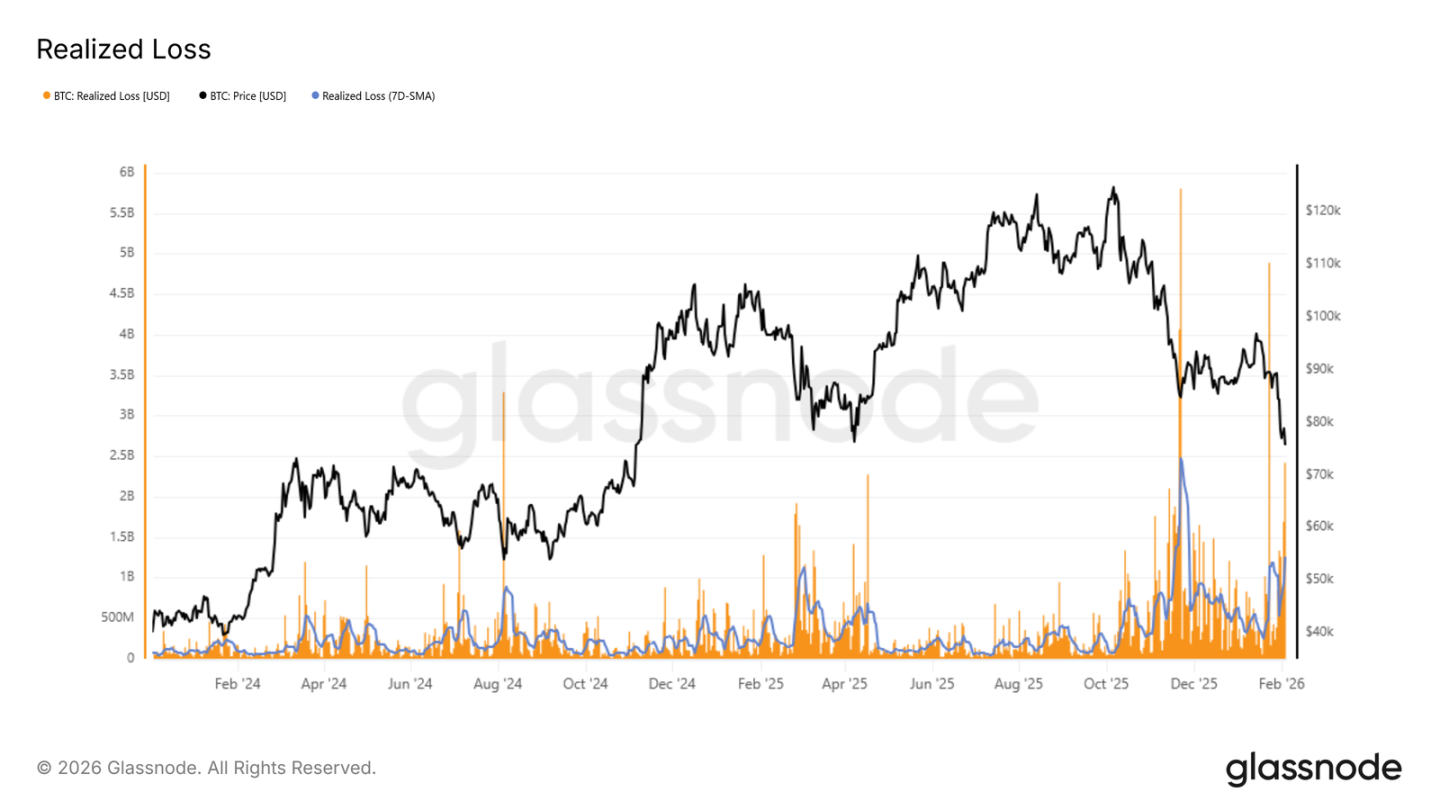

ตัวชี้วัดการขาดทุนที่รับรู้แล้ว (Realized Loss) สามารถสะท้อนระดับความกดดันของนักลงทุนได้โดยตรง ขณะนี้การขาดทุนที่รับรู้แล้วเฉลี่ย 7 วันเกิน 1.26 พันล้านดอลลาร์ต่อวันแล้ว แสดงให้เห็นว่าหลังจากตลาดทะลุแนวรับสำคัญ การขายแบบตื่นตระหนกเพิ่มขึ้น

ประสบการณ์ในประวัติศาสตร์แสดงให้เห็นว่าจุดสูงสุดของการขาดทุนที่รับรู้แล้ว มักปรากฏในระยะที่แรงขายหมดกำลัง ตัวอย่างเช่น เมื่อเร็วๆ นี้ ขณะที่ราคา反弹 จาก 72,000 ดอลลาร์ การขาดทุนรายวันเคยสูงกว่า 2.4 พันล้านดอลลาร์ชั่วคราว ตัวเลขสุดขั้วเช่นนี้มักสอดคล้องกับจุดเปลี่ยนระยะสั้น

การเปรียบเทียบกับวัฏจักรในอดีต

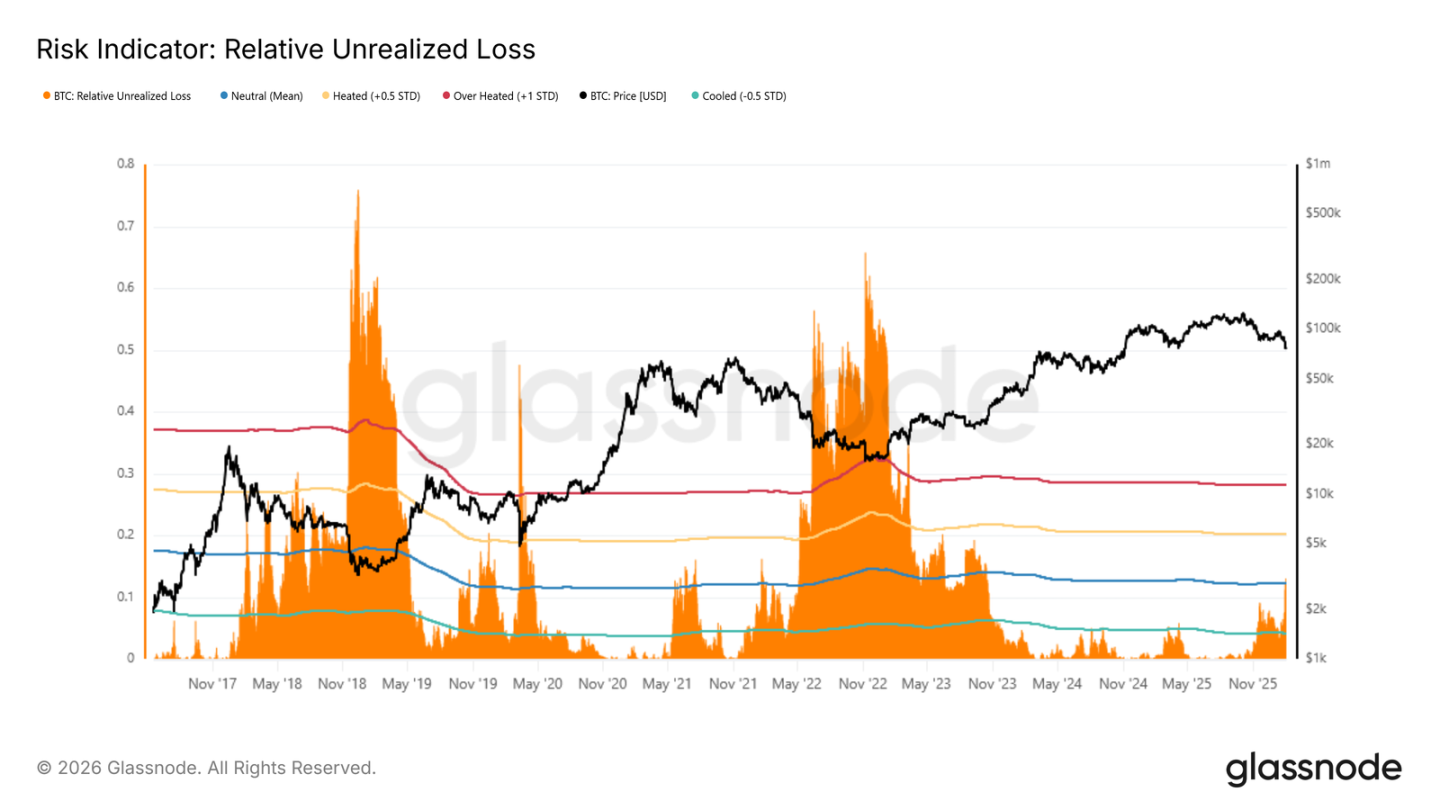

ตัวชี้วัดการขาดทุนที่ยังไม่รับรู้สัมพัทธ์ (Relative Unrealized Loss) (สัดส่วนการขาดทุนที่ยังไม่รับรู้ต่อมูลค่าตลาดรวม) ช่วยในการเปรียบเทียบแรงกดดันตลาดระหว่างวัฏจักรต่างๆ อย่างราบรื่น ค่าสุดขั้วในตลาดหมีในประวัติศาสตร์มักเกิน 30% จุดต่ำสุดของวัฏจักรปี 2018 และ 2022 ถึงขั้นสูงถึง 65%-75%

ขณะนี้ตัวชี้วัดนี้ได้เพิ่มขึ้นเหนือค่าเฉลี่ยระยะยาว (ประมาณ 12%) แล้ว แสดงให้เห็นว่านักลงทุนที่มีต้นทุนการถือครองสูงกว่าราคาปัจจุบันกำลังเผชิญกับแรงกดดัน แต่หากต้องการไปถึงระดับสุดขั้วในประวัติศาสตร์ โดยปกติแล้วจำเป็นต้องเกิดเหตุการณ์ความเสี่ยงเชิงระบบระดับการล่มสลายของ LUNA หรือ FTX

พลวัตตลาด

ปริมาณการซื้อขายสปอตและฟิวเจอร์สยังคงอยู่ในระดับต่ำ ตลาดออปชันยังคงมุ่งเน้นไปที่การป้องกันด้านขาลง

เงินทุนสถาบันเปลี่ยนเป็นไหลออกสุทธิ

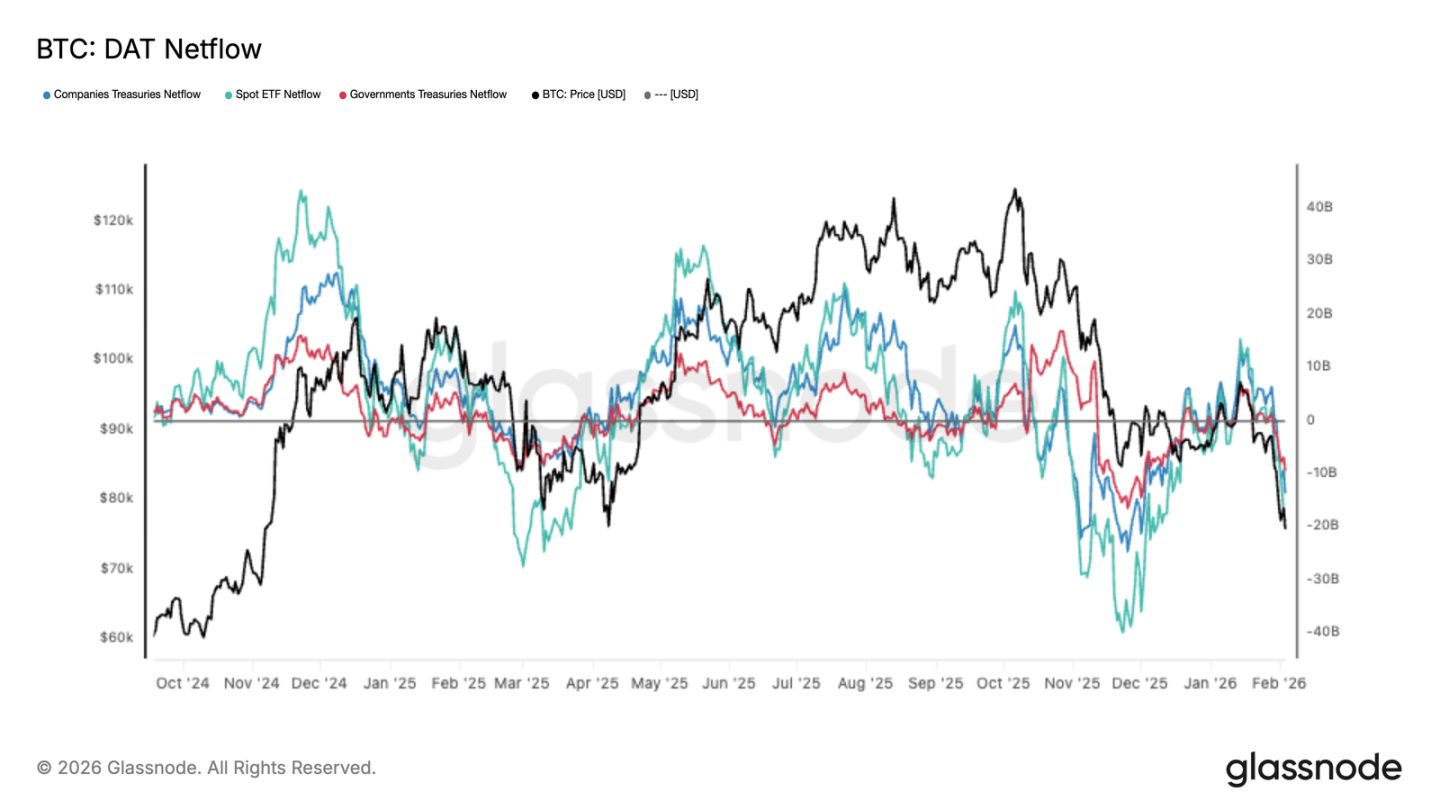

เมื่อราคาลดลง ความต้องการจากนักลงทุนสถาบันหลักอ่อนกำลังลงอย่างเห็นได้ชัด การไหลเข้าของเงินทุนใน ETF สปอตชะลอตัวลง เงินทุนที่เกี่ยวข้องกับบริษัทและรัฐบาลก็ลดลงเช่นกัน แสดงให้เห็นว่าเจตจำนงของเงินทุนใหม่ที่จะเข้าสู่ตลาดลดลง

สิ่งนี้แตกต่างอย่างชัดเจนกับระยะที่ราคาขึ้นก่อนหน้านี้ ซึ่งการไหลเข้าของเงินทุนอย่างต่อเนื่องให้การสนับสนุนการเพิ่มขึ้นของราคา การเปลี่ยนแปลงของกระแสเงินทุนในปัจจุบัน ยิ่งยืนยันว่าตลาดขาดเงินทุนใหม่เข้าสู่ตลาดในระดับราคาปัจจุบัน

ปริมาณการซื้อขายสปอตยังคงเบาบาง

แม้ว่าราคาจะปรับตัวลงจาก 98,000 ดอลลาร์เป็น 72,000 ดอลลาร์ แต่ปริมาณการซื้อขายเฉลี่ย 30 วันยังไม่ขยายตัวอย่างมีประสิทธิภาพ สิ่งนี้บ่งชี้ว่าขาดกำลังรับซื้อที่เพียงพอในกระบวนการราคาลดลง

ในประวัติศาสตร์ การกลับตัวของแนวโน้มที่แท้จริงมักมาพร้อมกับการขยายตัวของปริมาณการซื้อขายสปอตอย่างมีนัยสำคัญ ปริมาณการซื้อขายในปัจจุบันเพิ่มขึ้นเพียงเล็กน้อย แสดงให้เห็นว่ากิจกรรมตลาดยังคงเน้นที่การลดตำแหน่งและการหลบหนีความเสี่ยงเป็นหลัก ไม่ใช่การสะสมตำแหน่งเชิงรุก

สภาพคล่องที่ไม่เพียงพอทำให้ตลาดไวต่อแรงขายมากขึ้น แม้แต่การขายขนาดกลางก็อาจทำให้ราคาลดลงอย่างมากได้

การปิดตำแหน่งแบบบังคับในตลาดฟิวเจอร์ส

ตลาดอนุพันธ์มีการปิดตำแหน่งขายยาว (Long) จำนวนมาก สร้างสถิติสูงสุดนับตั้งแต่เริ่มการลดลงครั้งนี้ สิ่งนี้บ่งชี้ว่าเมื่อราคาลดลง ตำแหน่งขายยาวที่มีเลเวอเรจถูกชำระล้างแบบบังคับ ซึ่งเพิ่มโมเมนตัมการลดลง

เป็นที่น่าสังเกตว่าในช่วงเดือนพฤศจิกายน-ธันวาคม กิจกรรมการปิดตำแหน่งค่อนข้างอ่อนโยน แสดงให้เห็นว่าเลเวอเรจกำลังถูกสร้างขึ้นใหม่ทีละน้อย การเพิ่มขึ้นอย่างรวดเร็วในระยะล่าสุดเป็นสัญญาณว่าตลาดเข้าสู่ช่วงการลดเลเวอเรจแบบบังคับ การปิดตำแหน่งแบบบังคับกลายเป็นปัจจัยหลักที่ส่งผลต่อราคา

ว่าราคาจะทรงตัวได้หรือไม่ในอนาคต ขึ้นอยู่กับว่ากระบวนการลดเลเวอเรจเพียงพอหรือไม่ การฟื้นตัวที่แท้จริงต้องการการเข้ามาของกำลังซื้อสปอต การชำระล้างตำแหน่งเพียงอย่างเดียวไม่สามารถก่อตัวเป็น反弹 ที่ยั่งยืนได้

ความผันผวนระยะสั้นยังคงอยู่ในระดับสูง

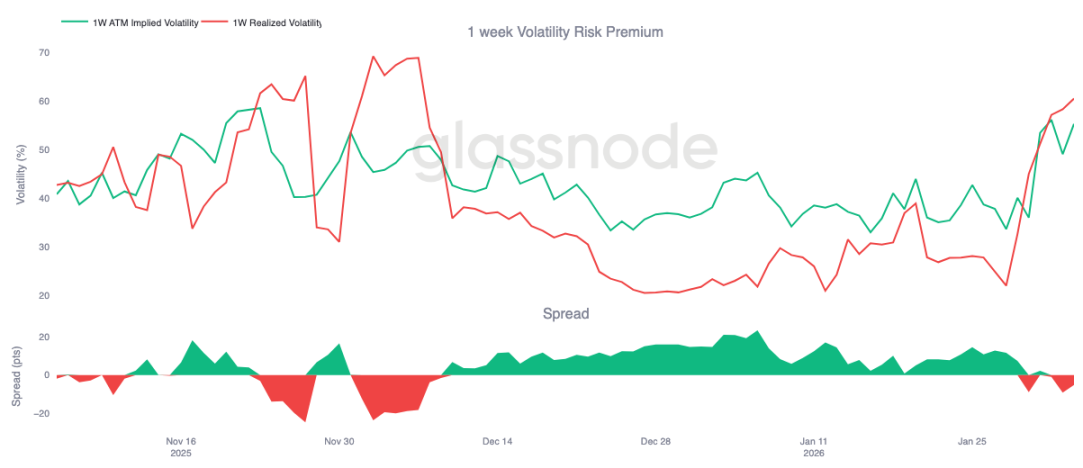

เมื่อราคาทดสอบระดับสูงสุดก่อนหน้าที่ 73,000 ดอลลาร์ (ซึ่งตอนนี้เปลี่ยนเป็นแนวรับ) ความผันผวนโดยนัย (Implied Volatility) ระยะสั้นเพิ่มขึ้นใกล้ 70% ระดับความผันผวนในช่วงหนึ่งสัปดาห์ที่ผ่านมาเพิ่มขึ้นประมาณ 20 จุดความผันผวน (Volatility Point) เมื่อเทียบกับสองสัปดาห์ก่อนหน้า เส้นโค้งความผันผวนทั้งหมดขยับสูงขึ้น

ความผันผวนโดยนัย (Implied Volatility) ระยะสั้นยังคงสูงกว่าความผันผวนจริง (Realized Volatility) ล่าสุดอย่างต่อเนื่อง บ่งชี้ว่านักลงทุนยินดีจ่ายพรีเมียมสำหรับการป้องกันระยะสั้น การกำหนดราคาใหม่นี้สะท้อนให้เห็นอย่างชัดเจนในสัญญาล่าสุด โดยแสดงให้เห็นว่าความเสี่ยงกระจุกตัวอยู่ที่นี่

สิ่งนี้สะท้อนความต้องการในการป้องกันการลดลงอย่างกะทันหันมากกว่าการตัดสินใจเชิงทิศทางที่ชัดเจน ผู้ค้าไม่ต้องการขายออปชันระยะสั้นจำนวนมาก ทำให้ต้นทุนการป้องกันด้านขาลงยังคงอยู่ในระดับสูง

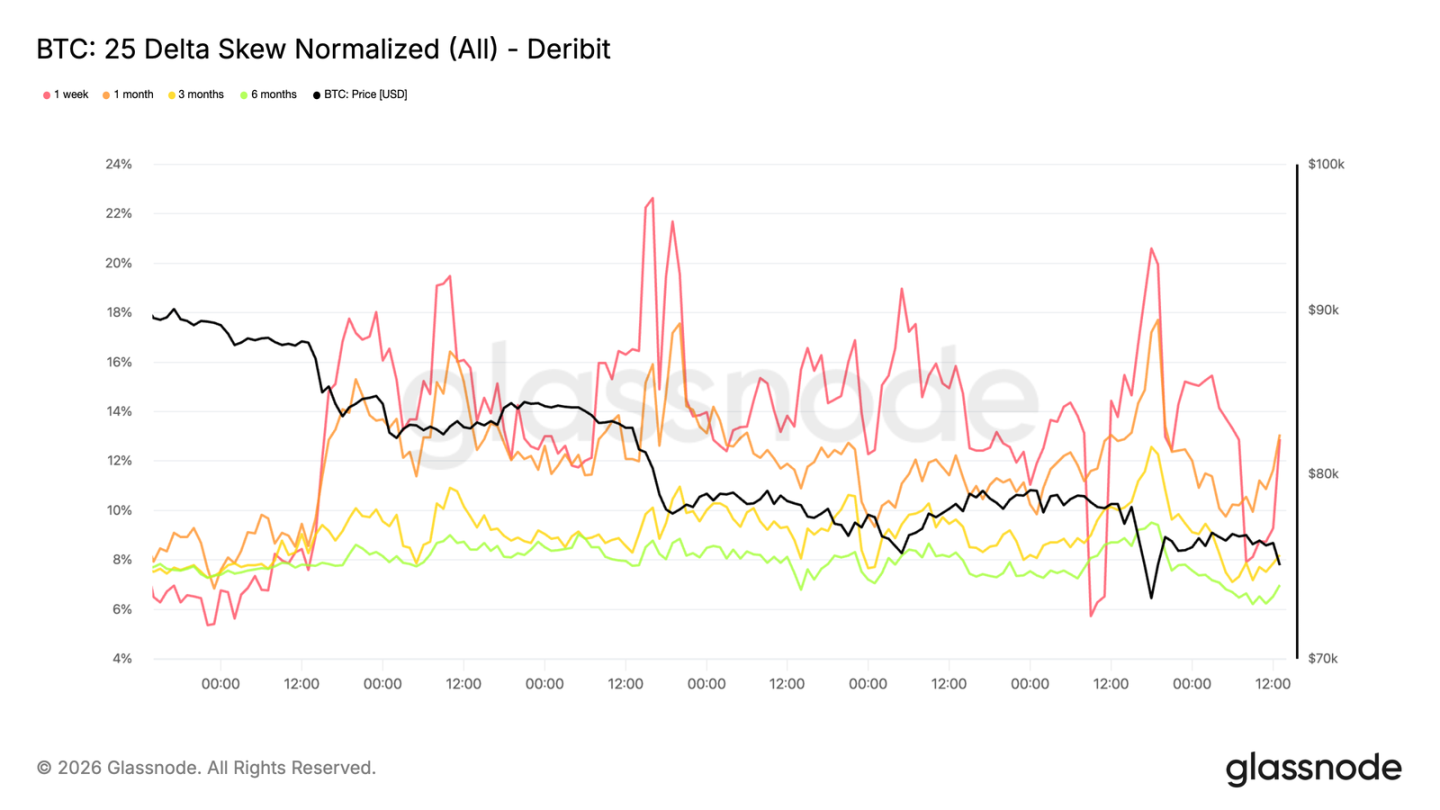

ความต้องการออปชัน Put เพิ่มขึ้นอย่างต่อเนื่อง

การกำหนดราคาความผันผวนใหม่แสดงลักษณะเชิงทิศทางที่ชัดเจน ความเบ้ (Skew) ของออปชัน Put เทียบกับออปชัน Call ขยายตัวอีกครั้ง แสดงให้เห็นว่าตลาดให้ความสำคัญกับความเสี่ยงด้านขาลงมากกว่าโอกาส反弹

แม้ว่าราคาจะรักษาระดับเหนือ 73,000 ดอลลาร์ กระแสเงินทุนในออปชันยังคงกระจุกตัวอยู่ในตำแหน่งป้องกัน สิ่งนี้ทำให้การกระจายความผันผวนโดยนัย (Implied Volatility) โน้มเอียงไปในทางลบ และเสริมสร้างโทนการตั้งรับของตลาด

พรีเมียมความเสี่ยงความผันผวนเปลี่ยนเป็นลบ

พรีเมียมความเสี่ยงความผันผวน (Volatility Risk Premium) ระยะ 1 สัปดาห์เปลี่ยนเป็นลบเป็นครั้งแรกตั้งแต่ต้นเดือนธันวาคม ปัจจุบันอยู่ที่ประมาณ -5 ในขณะที่หนึ่งเดือนก่อนหน้านี้ยังอยู่ที่ประมาณ +23

พรีเมียมความเสี่ยงที่เป็นลบหมายความว่าความผันผวนโดยนัย (Implied Volatility) ต่ำกว่าความผันผวนจริง (Realized Volatility) สำหรับผู้ขายออปชัน สิ่งนี้หมายความว่าผลตอบแทนจากการสึกหรอตามเวลา (Time Decay) เปลี่ยนเป็นการขาดทุน บังคับให้พวกเขาดำเนินการ Hedge บ่อยครั้งขึ้น ซึ่งกลับเพิ่มแรงกดดันตลาดระยะสั้น

ในสภาพแวดล้อมเช่นนี้ การซื้อขายออปชันไม่ได้ทำหน้าที่รักษาเสถียรภาพตลาดอีกต่อไป แต่กลับอาจเพิ่มความผันผวนของราคา

การเปลี่ยนแปลงพรีเมียมของออปชัน Put ที่ราคาใช้สิทธิ 75,000 ดอลลาร์

ออปชัน Put ที่ราคาใช้สิทธิ 75,000 ดอลลาร์กลายเป็นจุดสนใจของตลาด ระดับนี้ถูกทดสอบซ้ำแล้วซ้ำเล่า พรีเมียมสุทธิจากการซื้อออปชัน Put เพิ่มขึ้นอย่างมีนัยสำคัญ กระบวนการนี้ดำเนินไปในสามขั้นตอน แต่ละขั้นตอนสอดคล้องกับการลดลงของราคาที่ขาด反弹 ที่มีประสิทธิภาพ

ในออปชันระยะยาวกว่า (เกิน 3 เดือน) สถานการณ์แตกต่างออกไป: พรีเมียมจากการขายเริ่มเกินพรีเมียมจากการซื้อ บ่งชี้ว่าผู้ค้ายินดีขายความผันผวนสูงในสัญญาระยะไกล ขณะเดียวกันยังคงจ่ายพรีเมียมสำหรับการป้องกันระยะสั้นต่อไป