การหมุนเวียนสินทรัพย์ทั่วโลก: เหตุใดสภาพคล่องจึงขับเคลื่อนวัฏจักรของสกุลเงินดิจิทัล (ตอนที่ 1)

- 核心观点:加密货币牛市由资本流动性驱动,而非新叙事。

- 关键要素:

- 加密货币是流动性敏感型资产,无传统现金流锚定。

- 价格取决于外部资本流入,而非协议基本面。

- 宏观流动性、利率、风险偏好是关键驱动变量。

- 市场影响:强调宏观分析框架,引导投资逻辑转向资本流动。

- 时效性标注:长期影响。

บทนำ: เริ่มต้นด้วยเงินทุน ไม่ใช่เรื่องราว

บทความนี้เป็นจุดเริ่มต้นของชุดการศึกษาใหม่เกี่ยวกับการจัดสรรและการหมุนเวียนสินทรัพย์ทั่วโลก เมื่อเจาะลึกลงไปในหัวข้อนี้ เราได้ค้นพบข้อเท็จจริงที่คาดไม่ถึงแต่สำคัญยิ่ง: ในท้ายที่สุดแล้ว การเกิดขึ้นของแนวคิดใหม่ๆ ไม่ใช่ปัจจัยที่กำหนดตลาดกระทิงของสกุลเงินดิจิทัล

ไม่ว่าจะเป็น RWA, X402 หรือแนวคิดอื่นๆ หัวข้อเหล่านี้มักเป็นเพียงตัวกระตุ้น ไม่ใช่แรงขับเคลื่อนที่แท้จริง พวกมันดึงดูดความสนใจ แต่ไม่ได้สร้างพลังงานด้วยตัวเอง แรงขับเคลื่อนที่แท้จริงมาจากเงินทุน เมื่อสภาพคล่องมีมาก แม้แต่ข้อโต้แย้งที่อ่อนแอ ก็สามารถขยายให้กลายเป็นฉันทามติของตลาดได้ ในทางกลับกัน เมื่อสภาพคล่องเหนี่ยวกราก แม้แต่ข้อโต้แย้งที่แข็งแกร่งที่สุด ก็ยังยากที่จะรักษาโมเมนตัมไว้ได้

ส่วนแรกจะเน้นที่การสร้างรากฐาน: วิธีการสร้างกรอบการจัดสรรและการหมุนเวียนสินทรัพย์ระดับโลกที่วางสกุลเงินดิจิทัลไว้ในบริบททางเศรษฐศาสตร์มหภาคที่เหมาะสม ส่วนหลังของกรอบการทำงานนี้จะได้รับการอธิบายอย่างละเอียดในบทความถัดไป

ขั้นตอนที่ 1: ก้าวออกจากวงการสกุลเงินดิจิทัลและสำรวจภาพรวมของสินทรัพย์ทั่วโลก

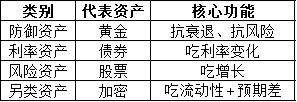

ขั้นตอนแรกคือการตั้งใจก้าวออกจากตลาดสกุลเงินดิจิทัลและสร้างมุมมองที่ครอบคลุมเกี่ยวกับสินทรัพย์ทั่วโลก การจัดประเภทแบบดั้งเดิม เช่น หุ้น พันธบัตร สินค้าโภคภัณฑ์ มีประโยชน์ แต่ไม่เพียงพอสำหรับการทำความเข้าใจการหมุนเวียนของเงินทุนในช่วงวัฏจักรต่างๆ

แทนที่จะเป็นเช่นนั้น เราสามารถจัดประเภทสินทรัพย์ตามบทบาทที่สินทรัพย์นั้นมีในแต่ละช่วงของวัฏจักรเศรษฐกิจและสภาพคล่อง สิ่งสำคัญไม่ใช่ว่าสินทรัพย์นั้นถูกเรียกว่า "หุ้น" หรือ "สินค้าโภคภัณฑ์" แต่เป็นสิ่งที่สินทรัพย์นั้นขึ้นอยู่กับอะไรและมีความอ่อนไหวต่อปัจจัยใดบ้าง สินทรัพย์บางอย่างได้รับประโยชน์จากอัตราดอกเบี้ยที่แท้จริงที่ลดลง บางอย่างได้รับประโยชน์จากความไม่แน่นอนของอัตราเงินเฟ้อ และบางอย่างได้รับประโยชน์จากการหลีกเลี่ยงความเสี่ยงอย่างรุนแรง

การสร้าง "แผนที่พอร์ตโฟลิโอ" ไม่จำเป็นต้องมีความรู้เชิงลึกเกี่ยวกับทุกตลาด สิ่งที่จำเป็นอย่างแท้จริงคือความเข้าใจอย่างลึกซึ้งถึงความสัมพันธ์ระหว่างสินทรัพย์แต่ละรายการ: สภาวะใดที่สนับสนุนสินทรัพย์นั้น และสภาวะใดที่ทำให้สินทรัพย์นั้นอ่อนแอลง แผนผังความคิดนี้จะทำหน้าที่เป็นระบบอ้างอิงสำหรับการตัดสินใจทั้งหมดในอนาคต

ภายใต้กรอบนี้ สกุลเงินดิจิทัลควรได้รับการปฏิบัติเป็นพิเศษ

เหตุใดสกุลเงินดิจิทัลจึงถูกพิจารณาว่าเป็นสินทรัพย์ทางเลือก แทนที่จะเป็นสินทรัพย์เสี่ยงแบบดั้งเดิม?

สกุลเงินดิจิทัลมักถูกจัดกลุ่มร่วมกับหุ้น (โดยเฉพาะหุ้นเทคโนโลยีของสหรัฐฯ) เนื่องจากความเคลื่อนไหวของราคามีความสัมพันธ์กันสูง ในแง่ผิวเผิน การจัดกลุ่มนี้ดูสมเหตุสมผล สกุลเงินดิจิทัลมีความผันผวนสูงมาก มีค่าสัมประสิทธิ์เบต้าสูง และมีการลดลงอย่างมาก ซึ่งทั้งหมดนี้เป็นลักษณะที่คล้ายคลึงกับสินทรัพย์ที่มีความเสี่ยง

อย่างไรก็ตาม ความสัมพันธ์เพียงอย่างเดียวไม่สามารถนิยามแก่นแท้ของเศรษฐกิจได้

จากมุมมองโครงสร้างเงินทุน หุ้นมีกระแสเงินสด บริษัทสร้างรายได้ จ่ายเงินปันผล และสามารถประเมินมูลค่าได้โดยใช้แบบจำลองกระแสเงินสดคิดลดหรืออัตราส่วนการประเมินมูลค่า แม้ว่าราคาจะเบี่ยงเบนจากปัจจัยพื้นฐาน แต่ตรรกะในการยึดเหนี่ยวราคายังคงอยู่บนพื้นฐานของกระแสเงินสด

สินทรัพย์ดิจิทัลทำงานบนตรรกะที่แตกต่างอย่างสิ้นเชิงจากสินทรัพย์แบบดั้งเดิม สินทรัพย์เหล่านี้ไม่สร้างเงินปันผล และไม่มีกระแสเงินสดที่สามารถนำมาคิดลดได้ ดังนั้น กรอบการประเมินมูลค่าแบบดั้งเดิมจึงไม่สามารถนำมาใช้ได้

ในทางกลับกัน สกุลเงินดิจิทัลมีพฤติกรรมเหมือนสินทรัพย์ที่อ่อนไหวต่อสภาพคล่องโดยแท้จริง การเคลื่อนไหวของราคาส่วนใหญ่ขับเคลื่อนโดยการไหลเข้าและไหลออกของเงินทุน มากกว่าการเปลี่ยนแปลงในผลผลิตพื้นฐาน เหตุผลที่เกี่ยวข้องช่วยอธิบายเรื่องนี้ได้ ทำไม เงินทุนจึงไหลเวียน? แต่เงินทุนไม่ได้เป็นตัวกำหนดทุกอย่าง ไม่ว่า เงินทุนจะไหลเวียนหรือไม่ก็ตาม...

ดังนั้น จึงควรทำความเข้าใจสกุลเงินดิจิทัลว่าเป็นสินทรัพย์ทางเลือกที่ไม่เกี่ยวข้องกับกระแสเงินสด ซึ่งอยู่สุดขั้วของสเปกตรัมความเสี่ยงที่ยอมรับได้ สกุลเงินดิจิทัลจะให้ผลตอบแทนดีที่สุดเมื่อสภาพคล่องสูงและความเสี่ยงที่ยอมรับได้สูง และจะให้ผลตอบแทนไม่ดีเมื่อเงินทุนให้ความสำคัญกับความปลอดภัยและผลตอบแทนมากกว่า

สภาพคล่องเป็นปัจจัยหลักที่ขับเคลื่อนประสิทธิภาพของสกุลเงินดิจิทัล

เมื่อมองว่าสกุลเงินดิจิทัลเป็นสินทรัพย์สภาพคล่องมากกว่าสินทรัพย์ที่เน้นการประเมินมูลค่า พฤติกรรมของสกุลเงินดิจิทัลในช่วงวัฏจักรต่างๆ ก็จะอธิบายได้ง่ายขึ้น

ในการวิเคราะห์หุ้น ราคาเป้าหมายมักมาจากกระบวนการที่เป็นระบบ ได้แก่ การคาดการณ์กำไรในอนาคต การใช้ตัวคูณการประเมินมูลค่า และการคิดลดผลลัพธ์ให้เป็นมูลค่าปัจจุบัน วิธีนี้มีประสิทธิภาพเพราะสินทรัพย์นั้นสร้างผลผลิตทางเศรษฐกิจที่วัดได้

สกุลเงินดิจิทัลไม่มีคุณสมบัติในการตรึงราคาเช่นนั้น ศักยภาพในการเพิ่มขึ้นของราคาขึ้นอยู่กับว่าจะมีเงินทุนใหม่ ๆ เข้ามาในตลาดและยอมรับราคาที่สูงขึ้นหรือไม่ และเงินทุนเหล่านี้เกือบทั้งหมดมาจากภายนอกระบบนิเวศของสกุลเงินดิจิทัล เช่น จากหุ้น สินเชื่อ หรือเงินสดที่ไม่ได้ใช้งานเนื่องจากผลตอบแทนลดลง

ดังนั้น การทำความเข้าใจแหล่งที่มาและจังหวะเวลาของสภาพคล่องจึงมีความสำคัญมากกว่าการติดตามโปรโตคอลหรือเหตุการณ์แต่ละอย่าง สกุลเงินดิจิทัลกลายเป็นหนึ่งในแหล่งลงทุนที่น่าดึงดูดที่สุดเมื่อเงินทุนต้องการความผันผวนและความนูนที่สูงขึ้น ในทางกลับกัน สกุลเงินดิจิทัลมักเป็นหนึ่งในสินทรัพย์แรกๆ ที่ถูกขายออกเมื่อเงินทุนให้ความสำคัญกับการรักษามูลค่าเป็นอันดับแรก

กล่าวโดยสรุป สภาพคล่องเป็นปัจจัยชี้ขาด ส่วนปัจจัยอื่นๆ เป็นเรื่องรอง

ขั้นตอนที่สอง: เริ่มจากการวิเคราะห์ปัจจัยขับเคลื่อนเศรษฐกิจมหภาคก่อน จากนั้นค่อยให้ความสนใจกับรายละเอียดของสินทรัพย์

เสาหลักที่สองของกรอบแนวคิดนี้คือการวิเคราะห์เศรษฐกิจมหภาค การเริ่มต้นด้วยการระบุตัวแปรที่มีอิทธิพลต่อการเคลื่อนไหวของราคาจะมีประสิทธิภาพมากกว่าการศึกษาเฉพาะสินทรัพย์ใดสินทรัพย์หนึ่ง จากนั้นจึงนำสินทรัพย์ ทั้งหมด มาบูรณาการเข้าด้วยกัน

ในระดับสูงสุด ตัวชี้วัดทางเศรษฐกิจมหภาค 5 ตัวมีบทบาทสำคัญอย่างยิ่ง:

- อัตราดอกเบี้ย โดยเฉพาะส่วนต่างระหว่างอัตราดอกเบี้ยที่ระบุไว้และอัตราดอกเบี้ยที่แท้จริง

- ตัวชี้วัดอัตราเงินเฟ้อ เช่น ดัชนีราคาผู้บริโภค (CPI) และค่าใช้จ่ายในการบริโภคส่วนบุคคล (PCE)

- ตัวชี้วัดการเติบโตทางเศรษฐกิจ เช่น ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) และแนวโน้มผลิตภัณฑ์มวลรวมภายในประเทศ (GDP)

- สภาพคล่องในระบบโดยทั่วไปจะสะท้อนให้เห็นในงบดุลและปริมาณเงินของธนาคารกลาง

- โดยทั่วไปแล้ว ความต้องการรับความเสี่ยงจะวัดจากดัชนีความผันผวนและส่วนต่างอัตราดอกเบี้ยสินเชื่อ

ผู้เข้าร่วมในตลาดคริปโตเคอร์เรนซีจำนวนมากติดตามการประชุมของธนาคารกลางสหรัฐฯ อย่างใกล้ชิด แต่ส่วนใหญ่มักให้ความสำคัญเฉพาะการตัดสินใจเรื่องอัตราดอกเบี้ยเท่านั้น อย่างไรก็ตาม นักลงทุนสถาบันให้ความสำคัญกับอัตราดอกเบี้ยที่แท้จริง (อัตราดอกเบี้ยที่ระบุไว้ซึ่งปรับตามอัตราเงินเฟ้อ) มากกว่า เนื่องจากเป็นตัวกำหนดต้นทุนค่าเสียโอกาสที่แท้จริงของการถือครองสินทรัพย์ที่ไม่ก่อให้เกิดผลตอบแทน

ข้อมูลอัตราเงินเฟ้อเป็นหัวข้อที่ถูกพูดถึงอย่างกว้างขวางในวงการคริปโตเคอร์เรนซี แต่สภาพคล่องและความต้องการรับความเสี่ยงกลับไม่ค่อยได้รับความสนใจ นี่คือจุดบอด กลไกการเปลี่ยนแปลงของปริมาณเงินและความผันผวนมักอธิบายพฤติกรรมโดยรวมของตลาดได้ก่อนที่คำอธิบายใดๆ จะปรากฏขึ้นเสียอีก

แบบจำลองทางความคิดที่เป็นประโยชน์อย่างหนึ่งคือลำดับการส่งต่ออย่างง่าย:

แรงกดดันจากภาวะเงินเฟ้อสามารถส่งผลกระทบต่ออัตราดอกเบี้ยได้

อัตราดอกเบี้ยส่งผลต่อสภาพคล่องทางการเงิน

สภาวะสภาพคล่องมีอิทธิพลต่อความต้องการรับความเสี่ยง

ความเต็มใจที่จะรับความเสี่ยงเป็นปัจจัยขับเคลื่อนราคาของสินทรัพย์

การเข้าใจถึงบทบาทของเศรษฐกิจในห่วงโซ่คุณค่านี้ จะให้ข้อมูลเชิงลึกที่ลึกซึ้งกว่าการวิเคราะห์สินทรัพย์แต่ละส่วนเพียงอย่างเดียว

ขั้นตอนที่ 3: สร้างแบบจำลองทางจิตแบบวงจร

วัฏจักรเศรษฐกิจเป็นแนวคิดที่คุ้นเคย แต่ยังคงมีความสำคัญอย่างยิ่ง จากมุมมองทางเศรษฐศาสตร์มหภาค วัฏจักรเศรษฐกิจมักสลับกันระหว่างการขยายตัวและการหดตัว และระหว่างการผ่อนคลายและการตึงตัว

กล่าวโดยสรุป รูปแบบนี้มักจะมีลักษณะดังนี้:

ช่วงเวลาที่นโยบายการเงินผ่อนคลายลงนั้น เอื้อประโยชน์ต่อสินทรัพย์เสี่ยง รวมถึงสกุลเงินดิจิทัลและหุ้นขนาดเล็ก

ช่วงเวลาที่นโยบายการเงินเข้มงวดขึ้น จะเอื้อประโยชน์ต่อสินทรัพย์ปลอดภัย เช่น เงินสด พันธบัตรรัฐบาล และทองคำ

กรอบแนวคิดนี้ไม่ได้มีจุดประสงค์เพื่อให้นำไปใช้โดยอัตโนมัติ สินทรัพย์แต่ละชนิดจะตอบสนองแตกต่างกันไปขึ้นอยู่กับจังหวะเวลา ความคาดหวัง และตำแหน่งการลงทุน อย่างไรก็ตาม การอ้างอิงตามวัฏจักรสามารถช่วยหลีกเลี่ยงการตัดสินใจโดยใช้อารมณ์ในช่วงที่ตลาดมีการเปลี่ยนแปลงได้

ประเด็นสำคัญคือ วัฏจักรเศรษฐกิจโลกไม่ได้เกิดขึ้นพร้อมกัน โลกไม่ได้ดำเนินไปในฐานะเศรษฐกิจเดียว

เมื่อการเติบโตทางเศรษฐกิจชะลอตัวลง สหรัฐฯ อาจกำลังเปลี่ยนจากอัตราดอกเบี้ยสูงในช่วงปลายวัฏจักรไปสู่อัตราดอกเบี้ยที่ผ่อนคลายมากขึ้น ญี่ปุ่นอาจกำลังค่อยๆ ยุตินโยบายการเงินที่ผ่อนคลายอย่างมากซึ่งดำเนินมานานหลายทศวรรษ จีนยังคงดำเนินการปรับโครงสร้างในสภาพแวดล้อมที่มีอัตราเงินเฟ้อต่ำ ในขณะที่บางส่วนของยุโรปยังคงดิ้นรนกับภาวะเศรษฐกิจชะงักงัน

ถึงแม้จะมีข้อแตกต่างเหล่านี้ สหรัฐอเมริกายังคงเป็นศูนย์กลางการไหลเวียนของเงินทุนทั่วโลก สภาพคล่องของดอลลาร์และอัตราดอกเบี้ยของสหรัฐฯ ยังคงมีอิทธิพลมากที่สุดต่อการไหลเวียนของเงินทุนทั่วโลก ดังนั้น กรอบการทำงานใดๆ สำหรับการหมุนเวียนสินทรัพย์ทั่วโลกควรเริ่มต้นจากสหรัฐอเมริกาและขยายออกไปสู่ประเทศอื่นๆ

สรุป: จำเป็นต้องมีกรอบการทำงานก่อนที่จะทำการทำนาย

ส่วนแรกของกรอบแนวคิดนี้เน้นโครงสร้างมากกว่าการคาดการณ์ เป้าหมายไม่ใช่การคาดการณ์การเคลื่อนไหวของราคาในระยะสั้น แต่เป็นการทำความเข้าใจปัจจัยที่ทำให้สินทรัพย์บางอย่างมีความสามารถในการแข่งขัน ณ จุดเวลาใดเวลาหนึ่ง

ด้วยการกำหนดนิยามใหม่ของสกุลเงินดิจิทัลให้เป็นสินทรัพย์ทางเลือกที่ขับเคลื่อนด้วยสภาพคล่อง การให้ความสำคัญกับปัจจัยมหภาคก่อนเรื่องราวต่างๆ และการตัดสินใจบนพื้นฐานของความเข้าใจในวัฏจักรเศรษฐกิจ นักลงทุนสามารถหลีกเลี่ยงข้อผิดพลาดในการวิเคราะห์ทั่วไปได้มากมาย

บทความถัดไปจะต่อยอดจากพื้นฐานนี้เพื่อสำรวจลำดับการไหลเวียนของเงินทุน ตัวชี้วัดในโลกแห่งความเป็นจริง และวิธีการระบุว่าเมื่อใดที่สภาพคล่องกำลังเปลี่ยนไปสู่สินทรัพย์ที่มีความเสี่ยงสูงขึ้นอย่างแท้จริง

มุมมองข้างต้นอ้างอิงบางส่วนมาจาก @Web3___Ace