การตรวจสอบรายได้ ETH Beta: MEME ทำงานได้ดีที่สุด แต่โดยรวมแล้วไม่ได้มีประสิทธิภาพเหนือกว่า BTC

ผู้เขียนต้นฉบับ: สถาบันวิจัย ASXN

การรวบรวมต้นฉบับ: Felix, PANews

มีการถกเถียงกันมากมายเกี่ยวกับการซื้อขาย ETH เบต้าแบบยาว (หมายถึง altcoins ภายในระบบนิเวศ Ethereum) คนส่วนใหญ่เชื่อว่าด้วยการผ่าน ETH ETF อย่างราบรื่น ETH จะเพิ่มขึ้นอีกครั้ง ซึ่งจะเป็นการเปิดช่องสำหรับ ETH เบต้าที่จะเพิ่มขึ้น แม้ว่านี่จะเป็นแนวคิดเชิงตรรกะ แต่ข้อมูลสนับสนุนหรือไม่

ข้อมูลการวิจัยจากหน่วยงานวิจัย ASXN แสดงให้เห็นว่า ETH เบต้ามีประสิทธิภาพต่ำกว่า ETH ในแง่สัมบูรณ์และบนพื้นฐานที่ปรับความเสี่ยงในช่วงระยะเวลาการสังเกต นอกจากนี้ ยกเว้น SOL และ ENS เหรียญที่สังเกตได้ทั้งหมดมีประสิทธิภาพต่ำกว่า BTC เมื่อพิจารณาจากพื้นฐานที่สัมพันธ์กันและปรับความเสี่ยง ประสิทธิภาพของสินทรัพย์ในรอบที่แตกต่างกันจะแตกต่างกันไป และโดยทั่วไปแล้ว altcoins จะทำงานได้ไม่ดีในรอบนี้

ข้อกำหนดเบื้องต้น:

ระยะเวลาสังเกตคือตั้งแต่ 1 พฤษภาคม ถึง 23 กรกฎาคม 2024 อัตราต่อรองของการอนุมัติ ETF ได้รับการแก้ไขในวันที่ 6 พฤษภาคม ดังนั้นการซื้อขาย “ETH ETF” จึงกลายเป็นศูนย์กลางของการพูดคุยในตลาดนับตั้งแต่นั้นเป็นต้นมา

ผลการดำเนินงานที่ผ่านมาไม่ได้บ่งบอกถึงผลการดำเนินงานในอนาคต

การเลือกสินทรัพย์: สินทรัพย์ได้รับการจัดหมวดหมู่และประสิทธิภาพของราคามีการถ่วงน้ำหนักและเฉลี่ยเท่ากัน มีการเลือกอัลท์คอยน์ตัวแทนบางส่วนไว้ที่นี่ แต่การเปลี่ยนแปลงพอร์ตโฟลิโอนี้อาจส่งผลกระทบอย่างมีนัยสำคัญต่อผลลัพธ์โดยรวม (เช่น การเพิ่ม PEPE)

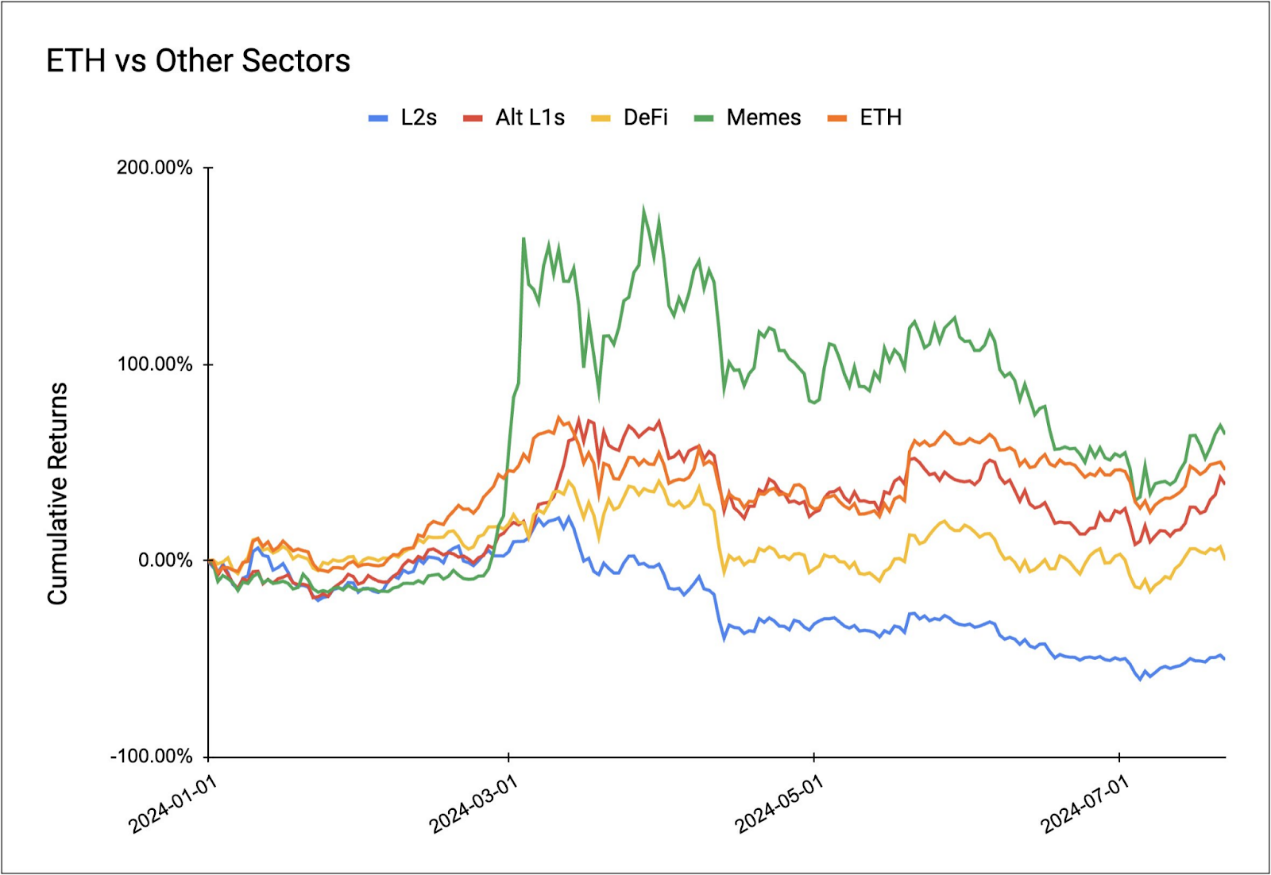

YTD (ปีจนถึงปัจจุบัน):

Memecoins เป็นเพียงเส้นทางเดียวที่มีประสิทธิภาพเหนือกว่า ETH จนถึงปีนี้ ต้องขอบคุณส่วนใหญ่จากสภาพคล่องที่ยอดเยี่ยมที่เกิดจากความนิยม memecoin แม้ว่าสภาพคล่องนี้จะค่อนข้างสั้นบน Ethereum mainnet Alt L1, ETH DeFi และ L2 ทำงานได้แย่กว่า ETH โดยที่ L2 ทำงานได้แย่ที่สุด

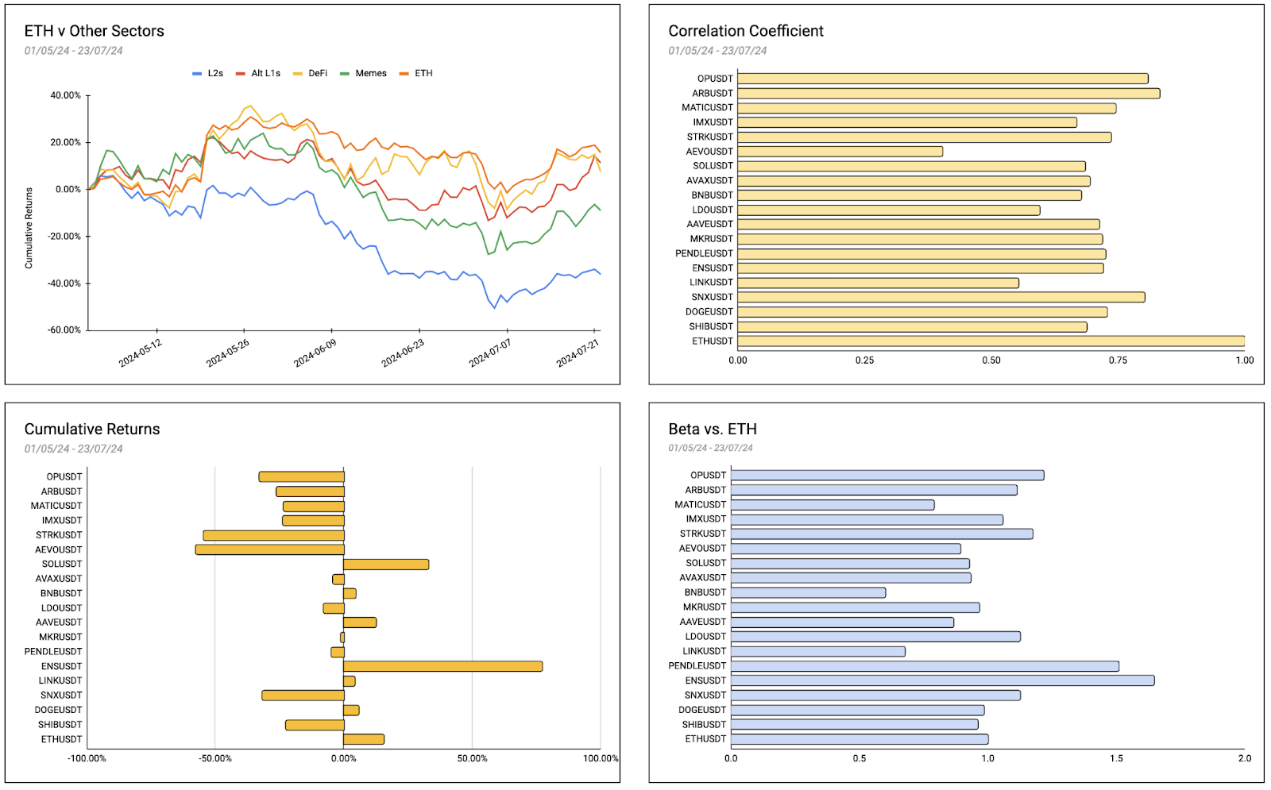

1 พฤษภาคม ถึง 23 กรกฎาคม:

เมื่อพิจารณาประสิทธิภาพของแต่ละแทร็กและสินทรัพย์อย่างใกล้ชิดในช่วงเวลานี้ เผยให้เห็นแนวโน้มเดียวกัน: ทุกแทร็กมีประสิทธิภาพแย่กว่า ETH รวมถึงเหรียญมีมด้วย เช่นเดียวกับสถานการณ์ในปีปัจจุบัน L2s เป็นผลงานที่แย่ที่สุด สิ่งที่น่าสนใจคือ ENS ทำได้ดี โดยกลับมา 77% ในช่วงเวลานี้ สินทรัพย์สามอันดับแรก ได้แก่ ENS (+77%), SOL (+32%) และ ETH (+15%)

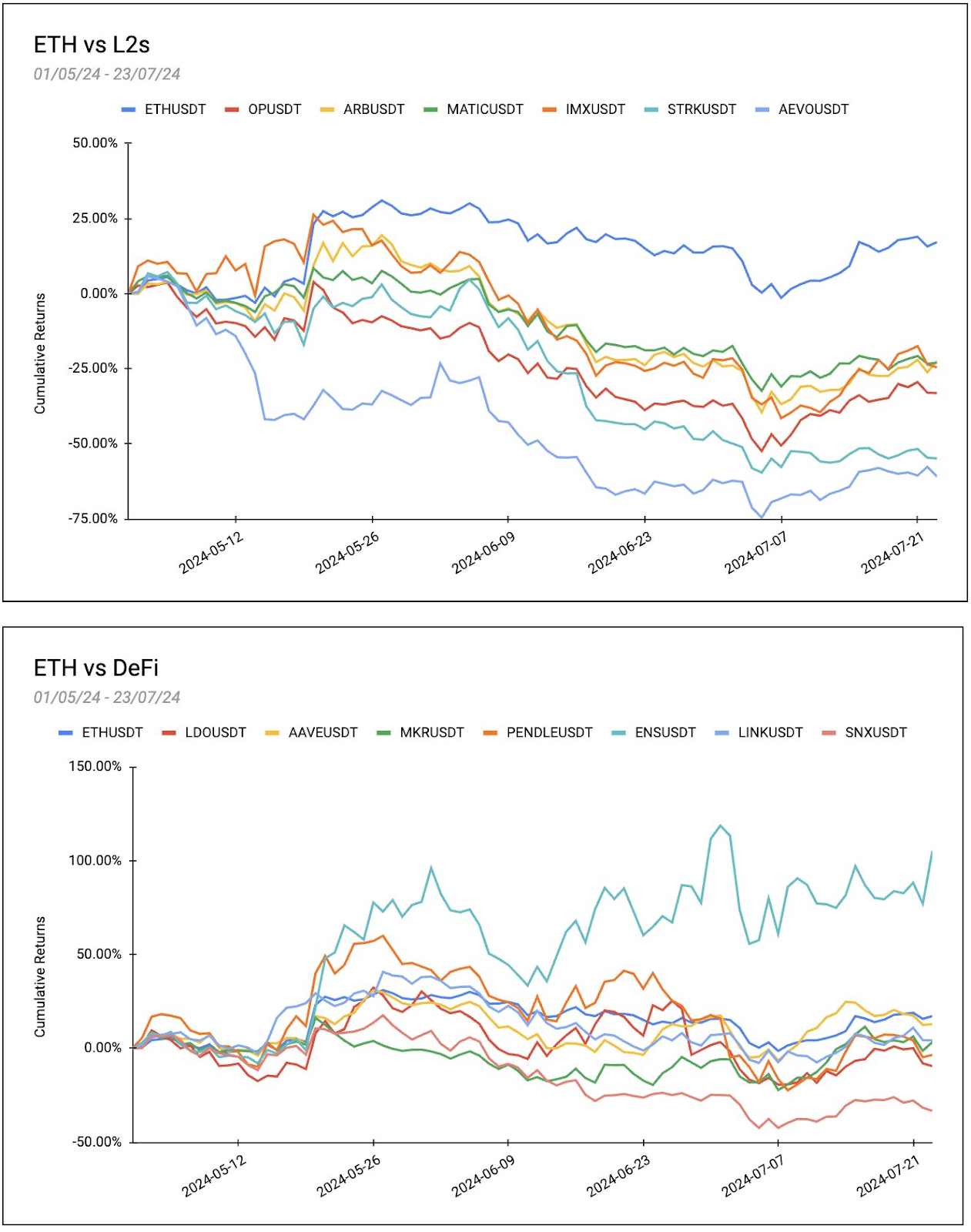

ด้วยความสัมพันธ์กับ ETH ทำให้ L2 และ DeFi มีความเหมาะสมกับ ETH เบต้ามากกว่า memecoins หรือ Alt L1 การเจาะลึกประสิทธิภาพสินทรัพย์ส่วนบุคคลของภาคส่วนนี้เผยให้เห็นว่าไม่มี L2 ใดที่มีประสิทธิภาพเหนือกว่า ETH ในช่วงเวลานี้ โดยเฉลี่ยแล้ว L2 ลดลง 36% โดยช่องว่างระหว่าง L2 (Matic) ที่มีประสิทธิภาพดีที่สุดและ ETH อยู่ที่ 40% ซึ่งเป็นความแตกต่างที่สำคัญ

DeFi ทำงานได้ดีขึ้นเล็กน้อยเมื่อเทียบกับ ETH โดยมีผลตอบแทนเฉลี่ย +11.32% ในช่วงระยะเวลาสังเกตการณ์ อย่างไรก็ตาม ประสิทธิภาพนี้ได้รับการส่งเสริมโดย ENS เป็นหลัก โดยประสิทธิภาพโดยเฉลี่ยไม่รวม ENS อยู่ที่ -4.33% ในบรรดา L2 และ DeFi ทั้งหมด สินทรัพย์เดียวที่มีประสิทธิภาพมากกว่า ETH คือ ENS และผลตอบแทนของ AAVE ก็มีความสำคัญเช่นกัน โดยต่ำกว่า ETH เพียง 4% เท่านั้น

ค่าสัมประสิทธิ์สหสัมพันธ์

ค่าสัมประสิทธิ์สหสัมพันธ์แสดงระดับของความสัมพันธ์เชิงเส้นระหว่างการสังเกตและ ETH ค่าสัมประสิทธิ์สหสัมพันธ์อยู่ในช่วงตั้งแต่ -1 ถึง 1 ยิ่งค่าสัมประสิทธิ์สหสัมพันธ์อยู่ใกล้ 1 มากเท่าใดก็ยิ่งบ่งบอกถึงความสัมพันธ์เชิงบวกที่แข็งแกร่ง และในทางกลับกัน ยิ่งเข้าใกล้ -1 มากเท่าไร ก็ยิ่งบ่งชี้ถึงความสัมพันธ์เชิงลบที่แข็งแกร่งมากขึ้นเท่านั้น

เหรียญทั้งหมดมีความสัมพันธ์เชิงบวกกับ ETH ซึ่งบ่งชี้ว่าราคามีแนวโน้มที่จะเคลื่อนไหวควบคู่กับ Ethereum ความสัมพันธ์ที่สูงที่สุดคือ ARB (0.83), OP (0.8) และ SNX (0.8) ซึ่งบ่งชี้ว่าสินทรัพย์เหล่านี้มีความสัมพันธ์เชิงบวกที่แข็งแกร่งกับ ETH ในทางกลับกัน ความสัมพันธ์ของ AEVO ค่อนข้างต่ำ (0.4) ซึ่งบ่งชี้ว่า AEVO มีความสัมพันธ์ที่อ่อนแอกับ ETH เมื่อเทียบกับสินทรัพย์อื่น ๆ

เบต้ากับ ETH

ค่าเบต้าจะวัดความผันผวนที่สัมพันธ์กับค่าที่สังเกตได้ของ ETH เบต้าเป็นตัวบ่งชี้ความอ่อนไหวของสินทรัพย์ต่อการเปลี่ยนแปลงของราคาที่สัมพันธ์กับเกณฑ์มาตรฐาน ในกรณีนี้คือ ETH ค่าเบต้า 1 หมายความว่าสินทรัพย์เคลื่อนไหวไปในทิศทางเดียวกับ ETH ค่าที่มากกว่า 1 บ่งชี้ว่าสินทรัพย์มีความผันผวนมากกว่า ETH ซึ่งหมายความว่ามีแนวโน้มที่จะขยายการเคลื่อนไหวของ ETH ในทางกลับกัน ค่าเบต้าที่น้อยกว่า 1 บ่งชี้ว่าสินทรัพย์มีความผันผวนน้อยกว่า ETH

เหรียญส่วนใหญ่มีค่าเบต้าประมาณ 1 ซึ่งบ่งบอกถึงแนวโน้มการเคลื่อนไหวควบคู่กับ ETH เป็นที่น่าสังเกตว่า PENDLE มีค่าเบต้าสูงสุดที่ 1.5 ซึ่งบ่งชี้ว่าความผันผวนของมันสูงกว่า ETH อย่างมีนัยสำคัญ และมีแนวโน้มที่จะขยายความผันผวนของ ETH ในทางกลับกัน BNB มีค่าเบต้าต่ำกว่า 0.6 ซึ่งบ่งชี้ว่ามีความผันผวนน้อยกว่า ETH และมีแนวโน้มที่จะระงับความผันผวนของ ETH

อัตราส่วนความคมชัด

ค่า Sharpe Ratio ให้ข้อมูลเชิงลึกเกี่ยวกับผลการดำเนินงานที่ปรับความเสี่ยงที่สังเกตได้ของสินทรัพย์ที่สัมพันธ์กับ ETH ยิ่งอัตราส่วน Sharpe สูงเท่าใด ประสิทธิภาพที่ปรับความเสี่ยงก็จะยิ่งดีขึ้นเท่านั้น ในการคำนวณนี้ จะใช้อัตราดอกเบี้ยออมทรัพย์ Dai (DSR) 7% เป็นอัตราดอกเบี้ยปลอดความเสี่ยง

ENS มีอัตราส่วน Sharpe สูงสุดที่ 2.45 ซึ่งบ่งชี้ว่าให้ผลตอบแทนที่ปรับตามความเสี่ยงได้ดีที่สุดในบรรดาสินทรัพย์ที่วิเคราะห์ ตามด้วย SOL ที่มีอัตราส่วน Sharpe อยู่ที่ 1.86 ในทางกลับกัน STRK มีอัตราส่วน Sharpe ต่ำสุดที่ -3.22 ซึ่งบ่งชี้ว่ามีประสิทธิภาพต่ำกว่าเมื่อปรับตามความเสี่ยง มีเพียง ENS และ SOL เท่านั้นที่ให้ผลตอบแทนที่ปรับตามความเสี่ยงได้ดีกว่า ETH (1.24)

เหรียญบางเหรียญมีอัตราส่วน Sharpe ติดลบ รวมถึง OP (-1.58), ARB (-1.35) และ MATIC (-1.63) สิ่งนี้ชี้ให้เห็นว่าผลตอบแทนของพวกเขาไม่ได้ชดเชยความเสี่ยงที่ได้รับ

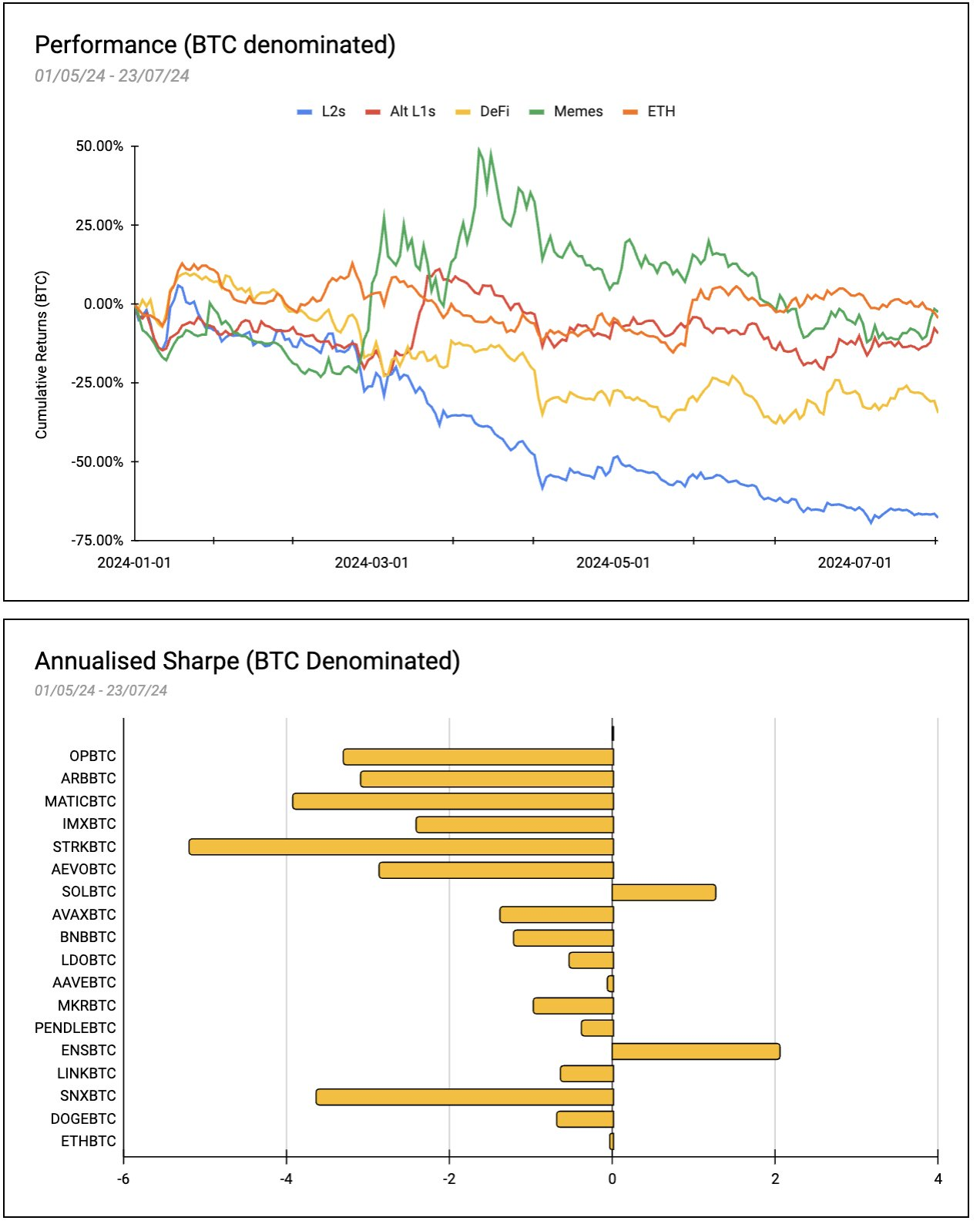

ตัวชี้วัดที่มีราคาเป็น BTC

เมื่อประเมินเบต้าเทียบกับ ETH เราควรประเมินว่าสินทรัพย์เหล่านี้เปรียบเทียบกับ BTC ซึ่งเป็นตัวชี้วัดที่มักถูกมองข้ามอย่างไร ในแง่ BTC L2 ลดลง 67% Alt L1 ลดลง 9.2% DeFi ลดลง 34% มีมลดลง 2.4% และ ETH ลดลง 4.4%

อัตราส่วน Sharpe ในแผนภูมิด้านบนให้ข้อมูลเชิงลึกเกี่ยวกับประสิทธิภาพที่ปรับความเสี่ยงของโทเค็นต่างๆ ที่สัมพันธ์กับ BTC ในช่วงเวลาสังเกต ENSBTC โดดเด่นด้วยอัตราส่วน Sharpe ต่อปีที่ 2.05 ตามด้วย SOLBTC ด้วยอัตราส่วน Sharpe ต่อปีที่ 1.26 และ ETHBTC ด้วยอัตราส่วน Sharpe ที่ -0.02 เหรียญที่เหลือทั้งหมดมีอัตราส่วน Sharpe ติดลบ และไม่มีผลตอบแทนที่เป็นบวกมากไปกว่า BTC